Executive compensation is composed of both the financial compensation (executive pay) and other non-financial benefits received by an executive from their employing firm in return for their service. It is typically a mixture of fixed salary, variable performance-based bonuses (cash, shares, or call options on the company stock) and benefits and other perquisites all ideally configured to take into account government regulations, tax law, the desires of the organization and the executive.[1]

The three decades from the 1980s saw a dramatic rise in executive pay relative to that of an average worker’s wage in the United States,[2] and to a lesser extent in a number of other countries. Observers differ as to whether this rise is a natural and beneficial result of competition for scarce business talent that can add greatly to stockholder value in large companies, or a socially harmful phenomenon brought about by social and political changes that have given executives greater control over their own pay.[3][4] Recent studies have indicated that executive compensation should be better aligned with social goals[5] (e.g. public health goals[6]). The rate of executive pay is an important part of corporate governance, and is often determined by a company’s board of directors.

Types[edit]

In a modern corporation, the CEO and other top executives are often paid a salary, which is predetermined and fixed, plus an array of incentives (bonuses) commonly referred to as the variable component of the remuneration package.

The variable component of compensation or remuneration can be broken down into three time frames:

- short-term incentives (STIs)

- medium-term incentives (MTIs)

- long-term incentive plans (LTIPs)

Short-term incentives (STIs)[edit]

As employees rise through the ranks in the business, it is likely that short-term incentives are added to their total remuneration package. The combination of Fixed Pay and Short Term Incentive is referred to as Total Cash Compensation (TCC). Short-term incentives usually are formula driven and have some performance criteria attached (typically pre-agreed KPIs) depending on the role of the executive. For example, the Sales Director’s performance related bonus may be based on incremental revenue growth; a CEO’s could be based on incremental profit margin and/or revenue growth. Bonuses are after-the-fact (not formula driven) and often discretionary. Short-term incentives can also take other forms, namely, fringe benefits, employee benefits and paid expenses (perquisites). Common fringe benefits can vary from meal plans to health insurance cover, retirement plans, company cars and even interest-free loans for the purchase of housing. Fringe benefits are also often tax deductible for the employee. The level of STI relative to basic salary is typically a function of seniority eg. a junior executive may have an STI that is capped at 10% of basic salary whereas for a senior executive, it may rise to 50% or more.

Medium-term incentives (MTIs)[edit]

Medium-term incentives are often associated with the delivery of corporate strategic goals and therefore extend beyond the scope of short-term incentives. The performance of the company in achieving the pre-determined targets is the basis for the benefit which is usually cash.[5] There is often no determination of an individual’s contribution to achieving the targets — the performance is calculated purely at the corporate level. As with STIs, the weight of the MTIs relative to the basic salary is dependent on seniority. Because deployment of corporate strategies typically covers a 2-5 year period, the MTIs are only paid out when an assessment of the achievement is possible. This feature is therefore seen as supporting employee retention. MTIs are not common, most publicly listed companies disclose only STIs and LTIs, although purists may argue that one or both of these are more aligned to a medium term reward (e.g STIs are often deferred for a number of years, and LTIs are often measured over a period of only 3 years).

Long-term incentives (LTIPs)[edit]

The most common form of LTIs in the US are stock options. In Australia Performance Rights are more common — see below. This is where executives are given options to buy shares in their employment company, often at a significant discount, but at some point in the future. To reach that point in the future, the time taken is defined as the vesting period. The number of options granted is subject to the company’s performance relative to very high-level metrics such as total shareholder return versus a select number of other listed companies. These can be very valuable incentives — in 2017, S&P 1500 named executives held $31.4 billion of in-the-money stock options.[7]

A Performance Right also known as a Zero Exercise Priced Option (or ZEPO) is the right to receive a share in the company at some time in the future if a performance metric is achieved. Typical performance metrics are financial ratios (e.g. Earnings Per Share (EPS) growth, Return on Equity (ROE), etc) and/or use some form of Total Shareholder Return (TSR) metric

Vesting refers to the period of time before the recipient exercises the right to take ownership of the shares for a pre-determined price and realize value. Vesting can occur in two ways: «single point vesting» (vesting occurring on one date), and «graded vesting» (which occurs over a period of time) and which maybe «uniform» (e.g., 20% of the options vest each year for the next 5 years) or «non-uniform» (e.g., 20%, 30% and 50% of the options vest each year for the next three years). If the company has performed well and the actual share price at the time of vesting has grown to be higher than the strike price (the pre-agreed purchase price), the executive can realise a capital gain should he/she sell the stock and pocket the proceeds. If the share price is lower than the strike price at vesting, it is unlikely the executive would exercise his option immediately, if at all. Following the vesting period, the options can be exercised for a pre-determined period, typically a 10 year period, before they lapse.

Vesting refers to the number of options or rights that convert to shares in accordance with the performance criteria. Typical practice would be for 50% of the options or rights to vest at some pre-determined target (e.g. if TSR is at least the median of the comparator group), and 100% to vest at some pre-determined stretch target (e.g. if TSR is at least at the 75th percentile of the comparator group). Below target results in zero vesting. «Cliff vesting» refers to the portion below 50% (it fell off the cliff).

Supporters of stock options say they align the interests of the CEOs with those of shareholders, since options are valuable only if the stock price remains above the option’s strike price. This form of incentive is also designed to reward long term service of an individual and is an important retention tool. Stock options are now counted as a corporate expense (non-cash), which impacts a company’s income statement and makes the distribution of options more transparent to shareholders. Critics of stock options charge that they are granted without justification as there is little reason to align the interests of CEOs with those of shareholders.[8] Empirical evidence[9] shows since the wide use of stock options, executive pay relative to workers has dramatically risen. Moreover, executive stock options contributed to the accounting manipulation scandals of the late 1990s and abuses such as the options backdating of such grants.[10] Finally, researchers have shown [11] there to be relationships between executive stock options and stock buybacks, implying that executives use corporate resources to inflate the stock prices before they exercise their options. Stock options also may incentivise executives to engage in risk-seeking behaviour. This is because the value of a call options increases with increased volatility (see options pricing). Stock options also present a potential up-side gain (if the stock price goes up) for the executive, but no downside risk (if the stock price does down, the option is simply not exercises). Stock options therefore can incentivise excessive risk-seeking behaviour that can lead to catastrophic corporate failures.

Another way executives are incentivised over the long term is with restricted stock, which is stock given to an executive that cannot be sold until certain conditions are met and has the same value as the market price of the stock at the time of the grant. As the relative size of stock option grants has been reduced, the number of companies granting restricted stock (either alongside stock options or in lieu of) has increased.[12] Restricted stock has its detractors, too, as it has value even when the stock price falls.

Restricted stock is an increasingly common element of the Short Term Incentive (STI). The STI is often dependent on performance against Key Performance Indicators, which are reported to the Board by management. There is increasing shareholder lobbying for «clawback» provisions to enable the company to recapture rewards that were improperly received. Deferring realisation of the reward for one or more years gives the Board more ability to re-capture the reward in such circumstances. Technically recapturing deferred STI before it vests is a «malus» rather than a clawback.

As an alternative to simple vested restricted stock, companies have been adding performance type features to their grants.[1] These grants, which could be called performance shares, do not vest or are not granted until these conditions are met. The performance conditions could be based on, for example, earnings per share or return on equity.[1]

Levels[edit]

The levels of compensation in all countries has been rising dramatically over the past decades. Not only is it rising in absolute terms, but also in relative terms. In 2007, the world’s highest paid chief executive officers and chief financial officers were American. They made 400 times more than average workers—a gap 20 times bigger than it was in 1965.[13] In 2019 the highest paid CEO was Tesla’s Elon Musk at $595.3 million[14] The U.S. has the world’s highest CEO’s compensation relative to manufacturing production workers. According to one 2005 estimate the U.S. ratio of CEO’s to production worker pay is 39:1 compared to 31.8:1 in UK; 25.9:1 in Italy; 24.9:1 in New Zealand.[15] This trend continues to rise.[16]

Mathematical Formula[edit]

In a globalised world economy, all businesses compete with one another to hire their CEO from the same talent pool. In its most simple form, the talent of any individual CEO is determined by the percentage increase in profit margins the individual is expected to bring to the firm.[17] The desired outcome of this is that, in part due to efficient allocation of resources in the economy, the largest firm will be matched with similarly the best CEO, the second largest firm will be matched with the second best CEO and so forth. While there have been numerous methods for formulating executive compensation, some complex and some very basic, the method proposed by Xavier Gabaix[17] is a good reference point. It is worth noting that results vary significantly after share options, bonuses and benefits are taken into consideration.

The compensation of CEO number

where:

is the wages of the

th best talented CEO,

is the size of that firm,

is the size of the reference firm (e.g., the size of the median firm in the S&P 500),

for constant returns to scale,[18]

= the power law parameter in the distribution of CEO compensation, and

- Failed to parse (SVG (MathML can be enabled via browser plugin): Invalid response («Math extension cannot connect to Restbase.») from server «http://localhost:6011/en.wikipedia.org/v1/»:): {\displaystyle D(n^*)}

denotes a constant, dependent on model parameters, such as the scarcity of talent, assuming the wages of the least talented CEO are zero. (Of course, few CEOs work for nothing. However, All models are wrong, but some are useful, and this may still be useful.[19]

Consider, for example, a firm that is 27 times bigger than the median firm and suppose that

Controversy[edit]

The explosion in executive pay has become controversial, criticized not only by those on the left,[20] but by proponents of shareholder capitalism such as Peter Drucker, John Bogle,[21][22] Warren Buffett[13] also.

The idea that stock options and other alleged pay-for-performance are driven by economics has also been questioned. According to economist Paul Krugman,

«Today the idea that huge paychecks are part of a beneficial system in which executives are given an incentive to perform well has become something of a sick joke. A 2001 article in Fortune, «The Great CEO Pay Heist» encapsulated the cynicism: You might have expected it to go like this: The stock isn’t moving, so the CEO shouldn’t be rewarded. But it was actually the opposite: The stock isn’t moving, so we’ve got to find some other basis for rewarding the CEO.` And the article quoted a somewhat repentant Michael Jensen [a theorist for stock option compensation]: `I’ve generally worried these guys weren’t getting paid enough. But now even I’m troubled.'»[23][24]

Recently, empirical evidence showed that compensation consultants only further exacerbated the controversy. A study of more than 1,000 US companies over six years finds «strong empirical evidence» that executive compensation consultants have been hired as a «justification device» for higher CEO pay.[25]

Defenders of high executive pay say that the global war for talent and the rise of private equity firms can explain much of the increase in executive pay. For example, while in conservative Japan a senior executive has few alternatives to his current employer, in the United States it is acceptable and even admirable for a senior executive to jump to a competitor, to a private equity firm, or to a private equity portfolio company. Portfolio company executives take a pay cut but are routinely granted stock options for the ownership of ten percent of the portfolio company, contingent on a successful tenure. Rather than signaling a conspiracy, defenders argue, the increase in executive pay is a mere byproduct of supply and demand for executive talent. However, U.S. executives make substantially more than their European and Asian counterparts.[13]

United States[edit]

The U.S. Securities and Exchange Commission (SEC) has[when?] asked publicly traded companies to disclose more information explaining how their executives’ compensation amounts are determined. The SEC has also posted compensation amounts on its website[26] to make it easier for investors to compare compensation amounts paid by different companies.

Since the 1990s, CEO compensation in the US has outpaced corporate profits, economic growth and the average compensation of all workers. Between 1980 and 2004, Mutual Fund founder John Bogle estimates total CEO compensation grew 8.5% year, compared to corporate profit growth of 2.9%/year and per capita income growth of 3.1%.[27][28] By 2006 CEOs made 400 times more than average workers—a gap 20 times bigger than it was in 1965.[13] As a general rule, the larger the corporation, the larger the CEO compensation package.[29]

The share of corporate income devoted to compensating the five highest paid executives of (each) public firms more than doubled from 4.8% in 1993–1995 to 10.3% in 2001–2003.[30]

The pay for the five top-earning executives at each of the largest 1500 American companies for the ten years from 1994 to 2004 is estimated at approximately $500 billion in 2005 dollars.[31]

As of late March 2012, USA Today’s tally showed the median CEO pay of the S&P 500 for 2011 was $9.6 million.[32]

Lower level executives also have fared well. About 40% of the top 0.1% income earners in the United States are executives, managers, or supervisors (and this does not include the finance industry) — far out of proportion to less than 5% of the working population that management occupations make up.[33]

A study by University of Florida researchers found that highly paid CEOs improve company profitability as opposed to executives making less for similar jobs.[34] However, a review of the experimental and quasi-experimental research relevant to executive compensation, by Philippe Jacquart and J. Scott Armstrong, found opposing results. In particular, the authors conclude that «the notion that higher pay leads to the selection of better executives is undermined by the prevalence of poor recruiting methods. Moreover, higher pay fails to promote better performance. Instead, it undermines the intrinsic motivation of executives, inhibits their learning, leads them to ignore other stakeholders, and discourages them from considering the long-term effects of their decisions on stakeholders»[35]

Another study by Professors Lynne M. Andersson and Thomas S. Batemann published in the Journal of Organizational Behavior found that highly paid executives are more likely to behave cynically and therefore show tendencies of unethical performance.[36]

Australia[edit]

In Australia, shareholders can vote against the pay rises of board members, but the vote is non-binding. Instead the shareholders can sack some or all of the board members.[37] Australia’s corporate watchdog, the Australian Securities and Investments Commission has called on companies to improve the disclosure of their remuneration arrangements for directors and executives.[38]

Canada[edit]

A 2012 report by the Canadian Centre for Policy Alternatives demonstrated that the top 100 Canadian CEOs were paid an average of C$8.4 million in 2010, a 27% increase over 2009, this compared to C$44,366 earned by the average Canadian that year, 1.1% more than in 2009.[39] The top three earners were automotive supplier Magna International Inc. founder Frank Stronach at C$61.8 million, co-CEO Donald Walker at C$16.7 million and former co-CEO Siegfried Wolf at C$16.5 million.[39]

Europe[edit]

In 2008, Jean-Claude Juncker, president of the European Commission’s «Eurogroup» of finance ministers, called excessive pay a «social scourge» and demanded action.[40] In 2013, there was a push by then European Commissioner for Internal market and Services, Michel Barnier, to legislate that shareholder be given votings rights to challenge executive pay,[41] similar to regulations enforceable in Australia. The European Union as a whole, lags other OECD nations in the regulation of executive compensation, however individual member nations have stepped up and taken it upon themselves to increase regulatory measures.

United Kingdom[edit]

Although executive compensation in the UK is said to be «dwarfed» by that of corporate America, it has caused public upset.[42] In response to criticism of high levels of executive pay, the Compass organisation set up the High Pay Commission. Its 2011 report described the pay of executives as «corrosive».[43]

In December 2011/January 2012 two of the country’s biggest investors, Fidelity Worldwide Investment, and the Association of British Insurers, called for greater shareholder control over executive pay packages.[44] Dominic Rossi of Fidelity Worldwide Investment stated, «Inappropriate levels of executive reward have destroyed public trust and led to a situation where all directors are perceived to be overpaid. The simple truth is that remuneration schemes have become too complex and, in some cases, too generous and out of line with the interests of investors.» Two sources of public anger were Barclays, where senior executives were promised million-pound pay packages despite a 30% drop in share price; and Royal Bank of Scotland where the head of investment banking was set to earn a «large sum» after thousands of employees were made redundant.[44]

Asia[edit]

Since the early 2000s, companies in Asia are following the U.S. model in compensating top executives, with bigger paychecks plus bonuses and stock options.[45] However, with a great diversity in stages of development in listing rules, disclosure requirements and quality of talent, the level and structure of executive pay is still very different across Asia countries.[46] Disclosures on top executive pay is less transparent compared to that in the United Kingdom. Singapore and Hong Kong stock exchange rules are the most comprehensive, closely followed by Japan’s, which has stepped up its requirements since 2010.[47]

China[edit]

Executive compensation in China still differs from compensation in Europe and the U.S. but the situation is changing rapidly. Based on a research paper by Conyon,[48] executive compensation in China is mostly composed of salaries and bonuses, as stock options and equity incentives are relatively rare elements of a Chinese senior manager’s compensation package. Since 2016 Chinese-listed companies were required to report total compensation of their top managers and board members. However, transparency and what information companies choose to release to the public varies greatly. Chinese private companies usually implement a performance-based compensation model, whereas State-owned enterprises apply a uniform salary-management system. Executive compensation for Chinese executives reached US$150 000 on average and increased by 9.1% in 2017.[49]

Regulation[edit]

There are a number of strategies that could be employed as a response to the growth of executive compensation.

- Extend the vesting period of executives’ stock and options.[50] Current vesting periods can be as short as three years, which encourages managers to inflate short-term stock price at the expense of long-run value, since they can sell their holdings before a decline occurs.[51]

- As passed in the Swiss referendum «against corporate Rip-offs» of 2013, investors gain total control over executive compensation, and the executives of a board of directors. Institutional intermediaries must all vote in the interests of their beneficiaries and banks are prohibited from voting on behalf of investors.

- Disclosure of salaries is the first step, so that company stakeholders can know and decide whether or not they think remuneration is fair. In the UK, the Directors’ Remuneration Report Regulations 2002[52] introduced a requirement into the old Companies Act 1985, the requirement to release all details of pay in the annual accounts. This is now codified in the Companies Act 2006. Similar requirements exist in most countries, including the U.S., Germany, and Canada.[citation needed]

- A say on pay — a non-binding vote of the general meeting to approve director pay packages, is practised in a growing number of countries. Some commentators have advocated a mandatory binding vote for large amounts (e.g. over $5 million).[53] The aim is that the vote will be a highly influential signal to a board to not raise salaries beyond reasonable levels. The general meeting means shareholders in most countries. In most European countries though, with two-tier board structures, a supervisory board will represent employees and shareholders alike. It is this supervisory board which votes on executive compensation.[citation needed]

- Another proposed reform is the bonus–malus system, where executives carry down-side risk in addition to potential up-side reward.

- Progressive taxation is a more general strategy that affects executive compensation, as well as other highly paid people. There has been a recent trend to cutting the highest bracket tax payers, a notable example being the tax cuts in the U.S.[citation needed] For example, the Baltic States have a flat tax system for incomes.[citation needed] Executive compensation could be checked by taxing more heavily the highest earners, for instance by taking a greater percentage of income over $200,000.

- Maximum wage is an idea which has been enacted in early 2009 in the United States, where they capped executive pay at $500,000 per year for companies receiving extraordinary financial assistance from the U.S. taxpayers. The argument is to place a cap on the amount that any person may legally make, in the same way as there is a floor of a minimum wage so that people can not earn too little.[54]

- Debt Like Compensation — If an executive is compensated exclusively with equity, he will take risks to benefit shareholders at the expense of debtholders. Thus, there are several proposals to compensate executives with debt as well as equity, to mitigate their risk-shifting tendencies.[55][56][57]

- Indexing Operating Performance is a way to make bonus targets business cycle independent. Indexed bonus targets move with the business cycle and are therefore fairer and valid for a longer period of time.

- Two strikes — In Australia an amendment to the Corporations Amendment (Improving Accountability on Director and Executive Remuneration) Bill 2011[58] puts in place processes to trigger a re-election of a Board where a 25% «no» vote by shareholders to the company’s remuneration report has been recorded in two consecutive annual general meetings. When the second «no» vote is recorded at an AGM, the meeting will be suspended and shareholders will be asked to vote on whether a spill meeting is to be held. This vote must be upheld by at least a 50% majority for the spill (or re-election process) to be run. At a spill meeting all directors current at the time the remuneration report was considered are required to stand for re-election.[59]

- Independent non-executive director setting of compensation is widely practised.[60] An independent remuneration committee is an attempt to have pay packages set at arms’ length from the directors who are getting paid.

- In March 2016, the Israeli Parliament set a unique law that effectively sets an upper bound to executive compensation in financial firms. According to the Law, an annual executive compensation greater than 2.5 million New Israeli Shekel (approximately US$650,000) cannot be granted by a financial corporation if it is more than 35 times the lowest salary paid by the corporation.[61]

- In the United States, clawback provisions may exist due to Dodd-Frank and the Sarbanes-Oxley Act.[62]

See also[edit]

- Agency cost

- Corporate-owned life insurance

- Golden handshake

- Golden parachute

- Options backdating

- Proxy Advisor

- Remuneration

- We are the 99%

References[edit]

- Xavier Gabaix (September 2008). «Power Laws in Economics and Finance» (PDF). National Bureau of Economic Research Working Paper Series. National Bureau of Economic Research Working Paper Series. National Bureau of Economic Research (14299). doi:10.3386/W14299. ISSN 0898-2937. Wikidata Q105902569.

Notes[edit]

- ^ a b c Ellig, Bruce R. (2002). The complete guide to executive compensation. ISBN 9780071399722.

- ^ see, for one example, The Guardian, August 4, 2005, «US executive pay goes off the scale»

- ^ Lucian Bebchuk and Jesse Fried, Pay Without Performance (2004)

- ^ Krugman, Paul, The Conscience of a Liberal, W W Norton & Company, 2007, 143-148

- ^ a b Rodgers, W.; Gago, S. (2003). «A model capturing ethics and executive compensation». Journal of Business Ethics. 48 (2): 189–202. doi:10.1023/B:BUSI.0000004589.34756.8a. hdl:10016/12260. S2CID 154639819.

- ^ J.M. Pearce and D. Denkenberger, “Aligning Executive Incentives with Global Public Health Goals” Progress in Health Sciences 5(2), 16-23 (2015).

- ^ Tortoriello, Richard (28 October 2020). «In the Money: What Really Motivates Executive Performance?» (PDF). S&P Global Quantamental Research.

- ^ Hall, Brian J.; Murphy, Kevin J. (2003). «The Trouble with Stock Options». The Journal of Economic Perspectives. 17 (3): 49–70. doi:10.1257/089533003769204353. ISSN 0895-3309. JSTOR 3216822.

- ^ «CEO compensation has grown 940% since 1978: Typical worker compensation has risen only 12% during that time». Economic Policy Institute. Retrieved 2020-10-28.

- ^ Henriques, Diana B. (1992-09-21). «Business Fraud of the 90’s: Falsifying Corporate Data (Published 1992)». The New York Times. ISSN 0362-4331. Retrieved 2020-10-29.

- ^ O’Connor, Joseph P.; Priem, Richard L.; Coombs, Joseph E.; Gilley, K. Matthew (2006). «Do CEO Stock Options Prevent or Promote Fraudulent Financial Reporting?». The Academy of Management Journal. 49 (3): 483–500. doi:10.2307/20159777. ISSN 0001-4273. JSTOR 20159777.

- ^ «CEO compensation has grown 940% since 1978: Typical worker compensation has risen only 12% during that time». Economic Policy Institute. Retrieved 2020-10-28.

- ^ a b c d «Letter From Washington: As U.S. rich-poor gap grows, so does public outcry». Bloomberg News. International Herald Tribune. Retrieved 2007-02-18.

- ^ Melin, ers; Sam, Cedric. «These Are America’s Highest Paid CEOs». Bloomberg.com. Retrieved 2020-10-28.

- ^ Landy, Heather, «Behind the Big Paydays», The Washington Post, November 15, 2008

- ^ «CEO compensation surged 14% in 2019 to $21.3 million: CEOs now earn 320 times as much as a typical worker». Economic Policy Institute. Retrieved 2020-10-28.

- ^ a b Gabaix (2008).

- ^ Gabaix (2008, expression (28)).

- ^ Gabaix (2008, expression (33)).

- ^ «3 Bills to Rein in Executive Pay». Inequality.org. Retrieved 2020-10-28.

- ^ The Executive Compensation System is Broken John C. Bogle| December 2005

- ^ A Crisis of Ethic Proportions By JOHN C. BOGLE wsj.com April 21, 2009

- ^ The Great CEO Pay Heist Executive 25 June 2001, Fortune

- ^ Krugman, Paul, The Conscience of a Liberal, 2007, p.148

- ^ «Compensation consultants lead to higher CEO pay». 11 November 2014. Retrieved 18 August 2016.

- ^ The Securities and Exchange Commission website

- ^ Reflections on CEO Compensation by John C. Bogle| Academy of Management| May 2008

- ^ Pay Madness At Enron Dan Ackman, 03.22.2002

- ^ Kevin Hallock, `Dual Agency: Corporate Boards with Reciprocally Interlocking Relationships,` in Executive Compensation and Shareholder Value: Theory and Evidence, ed. Jennifer Carpenter and David Yermack (Boston: Kluwer Academic Publishers, 1999) p.58

- ^ Based on the ExecuComp database of 1500 companies. Bebchuk, Lucian; Grinstein, Yaniv (April 2005). «The Growth of Executive Pay» (PDF). Harvard University: John M. Olin Center for Law, Economics and Business.

- ^ Based on the ExecuComp database , from Bebchuk and Fried, Pay Without Performance (2004), (p.9-10)

- ^ CEO pay rises again in 2011, while workers struggle to find work By Matt Krantz and Barbara Hansen, USA TODAY. Updated 31 March 2012

- ^ Jobs and Income Growth of Top Earners and the Causes of Changing Income Inequality: Evidence from U.S. Tax Return Data Jon Bakija, Adam Cole, Bradley T. Heim| March 2012

- ^ Cathy Keen (2009-12-17). «Paying CEOs more than other CEOs results in stockholder dividends». University of Florida News. ufl.edu. Archived from the original on 2010-06-09.

- ^ Jacquart, Philippe; Armstrong, J. Scott (2013). «Are Top Executives Paid Enough? An Evidence Based Review». Interfaces. 43. doi:10.2139/ssrn.2207600. S2CID 9545536.

- ^ Batemann, Thomas. «Journal of Organizational Behavior». 18 (5). [dead link]

- ^ «Shareholders told to oust directors». Business Day. The Age. 28 February 2009. Archived from the original on 8 July 2012. Retrieved 10 March 2014.

- ^ «ASIC calls for better executive remuneration disclosure». Media Release: 12–34MR. ASIC. 29 February 2012. Archived from the original on 9 March 2014. Retrieved 10 March 2014.

- ^ a b Highest-paid Canadian CEOs got 27 per cent pay hike Dana Flavelle| thestar.com 2| January 2012

- ^ Executive pay in Europe| Jun 12th 2008

- ^ «Barnier Targets Executive Pay After Banker Bonus Victory». Bloomberg.com. 2014-04-09. Retrieved 2020-10-28.

- ^ «US executive pay goes off the scale» The Guardian, August 4, 2005

- ^ High pay of UK executives corrosive, report says, BBC News

- ^ a b In Britain, Rising Outcry Over Executive Pay That Makes ‘People’s Blood Boil’ By JULIA WERDIGIER| nytimes.com 22 January 2012| accessed 2 April 2012

- ^ «Spreading the Yankee Way of Pay».

- ^ «Deliberating on the Best Executive Compensation Practices and Strategies in SEA: Kevin Ong Goes Candid». Retrieved 16 August 2016.

- ^ «Executive Remuneration Disclosures in Asia» (PDF). Retrieved 16 August 2016.

- ^ «Executive Compensation in China». Retrieved 29 July 2017.

- ^ «Executive Compensation in China: An Overview». Retrieved 29 July 2017.

- ^ How to Fix Executive Compensation by Alex Edmans, 27 February 2012

- ^ When Bosses Take The Short-Term View by The Economist, 8 February 2014

- ^ SI 2002/1986

- ^ Failing Banks’ Executive Pay May Face New Rules

- ^ Dietl, H., Duschl, T. and Lang, M. (2010): «Executive Salary Caps: What Politicians, Regulators and Managers Can Learn from Major Sports Leagues», University of Zurich, ISU Working Paper Series No. 129.

- ^ Alex Edmans and Qi Liu (2011): Inside Debt Review of Finance

- ^ Why It Pays to Link Executive Compensation with Corporate Debt 7 July 2010 Knowledge@Wharton

- ^ Alon Raviv and Elif Ciamarra Sisli (2010): Executive compensation, risk taking and the state of the economy Journal of Financial Stability

- ^ Quest, Two strikes rule passed by Senate Accessed 30 December 2011

- ^ Allion Legal, Remuneration Reform: How does the ‘2 strikes’ rule affect your Company and your Board?[permanent dead link] Accessed 30 December 2011

- ^ Choosing a Strategic Compensation Consultant By Brent Longnecker, Kevin Kuschel, & Josh Whittaker, June 21, 2016

- ^ Do Executive Compensation Contracts Maximize Firm Value? Evidence from a Quasi-Natural Experiment By Menachem (Meni) Abudy, Dan Amiram, Oded Rozenbaum and Efrat Shust, 30 June 2017.

- ^ Governance, Harvard Law School Forum on Corporate; Regulation, Financial (7 July 2019). «The State of Play on Clawbacks and Forfeitures Based on Misconduct». corpgov.law.harvard.edu. Retrieved 2020-03-15.

Further reading[edit]

Books[edit]

- Lucian Bebchuk and Jesse Fried, Pay without performance: The Unfulfilled Promise of Executive Compensation (2006)

- Steven Bavaria, «Too Greedy for Adam Smith: CEO Pay and the Demise of Capitalism» (2015)

Policy papers[edit]

- Allaire, Yvan Executive compensation Pay for value: Cutting the Gordian Knot of Executive Compensation (March 2013) Institute for governance (IGOPP)

Journal articles[edit]

- Edmans, Alex; Gabaix, Xavier; Jenter, Dirk (July 2017). «Executive Compensation: A Survey of Theory and Evidence» (PDF). NBER Working Paper No. 23596. doi:10.3386/w23596.

- Frydman, Carola; Saks, Raven E. (2007-01-18). «Historical Trends in Executive Compensation 1936-2005» (PDF). Archived from the original (PDF) on 2012-05-11. Retrieved 2010-01-13.

- Bebchuk, Lucian; Grinstein, Yaniv (April 2005). «The Growth of Executive Pay» (PDF). Harvard University: John M. Olin Center for Law, Economics and Business.

- Yoram Landskroner and Alon Raviv, ‘The 2007-2009 Financial Crisis and Executive Compensation: An Analysis and a Proposal for a Novel Structure’ SSRN 1420991

- Kenneth Rosen, ‘Who Killed Katie Couric? And Other Tales from the World of Executive Compensation Reform’ (2007) 76 Fordham Law Review 2907 SSRN 1125295

- Carola Frydman ‘Learning from the Past: Trends in Executive Compensation over the Twentieth Century’ (2008) Center for Economic Studies

- Helen Murlis and Clive Wright, ‘Taking a Broader Perspective on Executive Pay’ (2014) Centre For Progressive Leadership White Paper

Newspaper articles[edit]

- Sean O’Grady, ‘Economist Stiglitz blames crunch on ‘flawed’ City bonuses system’ (24.3.2008) The Independent

- Louise Story, «Windfall Is Seen as Bank Bonuses Are Paid in Stock» (7.11.2009) The New York Times

- «‘Chief executives’ pay rises to £2.5m average» (4.8.2005) The Guardian

External links[edit]

- Cost-Cutting Strategies in the Downturn: 2009 Pulse Survey

- 2012 Executive Pay Rankings by ExecutivePay.info

- Forbes.com — Executive Pay (updated with 2004 pay)

- 2011 Executive PayWatch

- America’s Highest Paid CEOs

- Why CEOs earn 400 times average employee salaries | CanadianBusiness.com

- High Pay Commission

- 466 Hours of Worker Overtime Equals One Hour of CEO Pay | NerdWallet Investing—NerdWallet.com (December 6, 2013)

Иллюстрация: Право.ru/Петр Козлов

Где и как прописываем правила премирования

По закону условия оплаты труда, включая премии руководства компании, устанавливаются по соглашению сторон трудового договора. Правила начисления и выплаты таких бонусов руководитель адвокатской практики Ulezko.legal Александра Улезко (экс-глава банкротной практики

Федеральный рейтинг.

группа

ГЧП/Инфраструктурные проекты

группа

Недвижимость, земля, строительство

Профайл компании

) советует прописывать в дополнительных документах. Наиболее распространенный вариант — положение о премировании.

В этой бумаге следует установить для каждого топ-менеджера критерии, по которым будет определяться эффективность его работы, говорит старший юрист адвокатского бюро

Федеральный рейтинг.

группа

Страховое право

группа

Антимонопольное право (включая споры)

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Интеллектуальная собственность (Регистрация)

группа

Комплаенс

группа

Международный арбитраж

группа

Разрешение споров в судах общей юрисдикции

группа

Ритейл, FMCG, общественное питание

группа

Трудовое и миграционное право (включая споры)

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Санкционное право

группа

Семейное и наследственное право

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Недвижимость, земля, строительство

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Уголовное право

Профайл компании

Кирилл Коршунов. Они должны быть понятны всем топ-менеджерам, поэтому надо избегать многочисленных показателей и сложных формул расчета, рекомендует Екатерина Камкина, старший юрист

Федеральный рейтинг.

группа

Международные судебные разбирательства

группа

Ритейл, FMCG, общественное питание

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Частный капитал

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Консалтинг)

группа

Интеллектуальная собственность (Регистрация)

группа

Комплаенс

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Международный арбитраж

группа

Недвижимость, земля, строительство

группа

Санкционное право

группа

Фармацевтика и здравоохранение

группа

Финансовое/Банковское право

группа

Природные ресурсы/Энергетика

Так, рабочие успехи руководителя отдела производства можно оценивать по себестоимости выпускаемой продукции, а главы департамента продаж — по объемам дистрибуции товаров. Эти метрики владельцам компании стоит устанавливать на годовых или квартальных собраниях и доводить до топ-менеджеров. Устав юрлица порой допускает, чтобы политику премирования устанавливал совет директоров.

Нужно обозначить цифры, при которых можно говорить о хороших результатах работы конкретного топ-менеджера. К примеру, если себестоимость выпускаемой продукции снизилась до 100 руб. за штуку, значит, руководитель отдела производства заслужил бонус в таком-то размере.

Положение о премировании должно отвечать на вопросы о том, каких результатов нужно достичь, чтобы получить допвознаграждение, и когда оно не начисляется, поясняет старший юрист юрфирмы

Региональный рейтинг.

группа

Банкротство

группа

Арбитражное судопроизводство (крупные споры — high market)

Максим Волков. KPI (КПЭ — ключевые показатели эффективности) могут быть разными. За основу стоит взять те, по которым определяется структура премий руководства госкомпаний. Их разработало правительство РФ. Ориентиром послужат и выдержки из Кодекса корпоративного управления, который рекомендовал к применению Центробанк. Если политика премирования компании соответствует двум этим документам, появляется дополнительный аргумент, подтверждающий обоснованность бонуса, который заработал топ-менеджер. Поэтому, чтобы обосновать начисление бонуса, всегда должны быть документы, подтверждающие выполнение работником установленного плана, говорит старший юрист юридической фирмы

Федеральный рейтинг.

группа

Фармацевтика и здравоохранение

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Регистрация)

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Трудовое и миграционное право (включая споры)

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

13место

По выручке

22-24место

По количеству юристов

5место

По выручке на юриста

Елизавета Фурсова. В частности, обязательно надо оформить приказ о выплате такой премии.

- Показатели эффективности определяют собственники бизнеса. Для обсуждения их реалистичности целесообразно привлекать сам топ-менеджмент.

- Результаты работы за отчетный период утверждают собственники бизнеса.

- Основание для выплаты премии — достижение установленных показателей.

- Порядок определения размера премий в зависимости от результатов.

Когда в локальных документах компании четко регламентирована процедура премирования, бонусы подчиненным может выписывать и генеральный директор без лишних согласований с владельцами фирмы. По мнению Коршунова, такая система выгодна и топ-менеджменту: «Те точно знают, что при достижении поставленных показателей получат свою премию». Наиболее рискованным с точки зрения потенциального оспаривания будет решение руководителя компании выплатить дополнительное вознаграждение самому себе, предупреждает Глеб Ковригин, старший юрист

Федеральный рейтинг.

группа

Международные судебные разбирательства

группа

Ритейл, FMCG, общественное питание

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Частный капитал

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Консалтинг)

группа

Интеллектуальная собственность (Регистрация)

группа

Комплаенс

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Международный арбитраж

группа

Недвижимость, земля, строительство

группа

Санкционное право

группа

Фармацевтика и здравоохранение

группа

Финансовое/Банковское право

группа

Природные ресурсы/Энергетика

Такую выплату надо согласовывать с учредителями фирмы. На это указал Верховный суд в деле № А40-121758/2021. Иначе потом эти деньги через суд может потребовать вернуть как убытки новое руководство фирмы, ссылаясь на необоснованность таких начислений.

Когда оспорят выплату бонусов

Работники компании, получившие премии, как правило, не становятся ответчиками в делах об убытках, обращает внимание старший юрист юрфирмы

Региональный рейтинг.

группа

Банкротство

группа

Арбитражное судопроизводство (крупные споры — high market)

Дарья Смолина. То есть необоснованно выписанные бонусы топ-менеджменту будут взыскивать именно с гендиректора, который одобрил такие выплаты (дела № А40-225190/2019 и № А19-20757/2020). Правда, Смолина отметила, что в практике все же нашелся один спор, когда премию заставили вернуть самого работника, а не гендиректора, который ее выписал. Речь идет об истории Виктора Гаврика, который за 23 дня работы исполнительным директором фирмы «Коммандит Сервис» получил от руководителя премию в размере 1,1 млн руб. Суд посчитал, что эта выплата нанесла ущерб интересам компании (дело № А42-1421/2020).

Отдельно партнер юрфирмы

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры high market)

группа

ГЧП/Инфраструктурные проекты

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Антимонопольное право (включая споры)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Недвижимость, земля, строительство

группа

Семейное и наследственное право

группа

Цифровая экономика

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Санкционное право

группа

Уголовное право

Профайл компании

Станислав Петров предупреждает, что начисление бонусов топ-менеджменту фирмы в кризисном состоянии часто признают неправомерным, если в дальнейшем компания банкротится. По общим правилам выплаты премий, совершенные менее чем за полгода до возбуждения дела о банкротстве юрлица, можно оспорить по мотиву предпочтения перед другими кредиторами (ст. 61.3 закона «О банкротстве»). А дополнительные вознаграждения, перечисленные в течение трех лет до появления спора о несостоятельности, оспаривают как сделки во вред кредиторам (п. 2 ст. 61.2 закона «О банкротстве»). Во втором случае суд будет обращать внимание на финансовое положение фирмы в момент выплаты премии, ее экономическую обоснованность и другие факторы, указывающие на желание навредить кредиторам этой операцией, разъясняет Волков.

Суды учитывают, что в силу должностного положения руководители должников обычно в курсе финансовых проблем организации, замечает Волков. Не спасет в таком случае и письменное одобрение премии от совета директоров, предупреждает Улезко. В банкротном деле «Ярославской генерирующей компании» (№ А82-13911/2015) суды посчитали, что бонусы гендиректору носили стимулирующий характер, поэтому в условиях неплатежеспособности компании они не должны выплачиваться.

Гипотетически управляющий может оспорить практически любую премию, выплаченную за последние три года, как подозрительную сделку, совершенную в ущерб интересам кредиторов. Но на практике такое оспаривание встречается нечасто. Как правило, обжалуют только необычно крупные премии. Причем чем ближе к дате принятия заявления о банкротстве, тем выше шанс на оспаривание.

Кирилл Коршунов

На практике в делах о банкротстве недействительными признают «экстраординарные» премии, размер которых отличается от регулярных премий, подтверждает наблюдения коллег Дмитрий Савочкин, партнер

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Арбитражное судопроизводство (корпоративные споры)

группа

Международные судебные разбирательства

группа

Уголовное право

группа

Частный капитал

Профайл компании

Так, топ-менеджер банка «Новопокровский» накануне отзыва лицензии у кредитной организации получил премию в размере более 24 окладов, хотя обычно ему выписывали бонусы в 12 раз меньше. Суды усомнились в обоснованности такой выплаты (дело № А32-901/2018). В то же время 1,15 млн руб. премии для бывшего директора департамента инвестиционного бизнеса банка «ОФК» АС Московского округа признал законным бонусом. Ведь эта сумма была положена ей за успешную работу над проектом и не превышала двух ее месячных окладов (дело № А40-86520/2018).

Одним словом, основной вопрос, который встает на практике, касается критериев для оценки разумного размера премии, констатирует Мария Першонкова, старший юрист юридической фирмы

Федеральный рейтинг.

группа

Цифровая экономика

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Разрешение споров в судах общей юрисдикции

группа

Ритейл, FMCG, общественное питание

группа

Интеллектуальная собственность (Консалтинг)

группа

Корпоративное право/Слияния и поглощения (high market)

Профайл компании

Обычно суды оценивают, предусмотрена ли такая премия локальными актами, насколько часто она выплачивается и как соотносится с размером оклада топ-менеджера.

Особенности премирования генерального директора. Что нужно учесть

Основная особенность премирования генерального – это то, что соответствующее решение принимается органом управления фирмой, который и выступает как работодатель (совет директоров, единственный участник, акционер).

Кто подписывает приказ

Приказ о премировании генерального директора при этом подписывает лицо, уполномоченное уставом – как правило, это председатель совета директоров (ст. 20, 22, 135, 191, 273 ТК, ст. 11, 47, 69 закона об АО, ст. 32, 39, 40 закона об ООО).

Сам себя генеральный директор может премировать лишь при условии, что он же – единственный учредитель (акционер, участник) общества и (или) такое право прописано в уставе (локальном нормативном акте, трудовом договоре) (ст. 12, 39, 40 закона об ООО, ст. 11, 47, 69 закона об АО).

В таком случае он оформляет решение единственного участника, в котором со ссылкой на соответствующий пункт устава (иного документа-основания) устанавливает премию за конкретный период в определенном размере.

Если же генеральный директор нарушает это правило и премирует себя без оснований, то заинтересованные лица:

-

учредители;

-

участники;

-

акционеры

вправе потребовать в судебном порядке взыскания убытков, причиненных обществу, то есть сумм, которые выплатили в качестве премий (ст. 277 ТК, ст. 15 ГК, ст. 44 закона об ООО, ст. 71 закона об АО, п. 6 постановления Пленума ВС от 02.06.2015 № 21).

ВС не раз рассматривал и подтверждал законность решений о взыскании убытков с директоров за необоснованные выплаты себе премий (см., например, определения ВС от 27.03.2019 № 307-ЭС19-3066, от 29.11.2018 № 305-ЭС18-19786).

Выплата премии генеральному директору оформляется приказом, формулировки которого стандартны:

«Премировать генерального директора ООО „Фирма“ Лапина Д.Д., табельный номер 1 в размере 30 000 (тридцать тысяч) рублей» или «30% от ежемесячного (годового) оклада».

Важно, чтобы в организации было утверждено положение о премировании руководителя, в котором бы указывались, в частности:

-

источники премирования;

-

виды премий (ежемесячные, ежеквартальные, полугодовые, годовые);

-

критерии, порядок оценки работы;

-

размеры премирования;

-

порядок премирования (в том числе кто принимает решение о премировании).

Налоговый аспект

Премии руководителям – особенно если они к тому же участники или акционеры, – неизменно вызывают интерес налоговиков. Контролеры нередко исключают из прибыли суммы выплаченных премий, и вернуть эти расходы можно, лишь доказав, что такие большие премии выписаны за выдающийся вклад в деятельность компании.

Претензии обязательно возникнут, если:

-

премии выплачиваются участнику компании;

-

премия выплачивается несмотря на общую убыточность деятельности;

-

в локальных нормативных актах отсутствуют конкретные критерии для премирования, оценки реального выполнения показателей;

-

соотношение управленческих доходов и расходов не позволяет без ущерба для фирмы выплачивать премию.

Хотя ТК не ограничивает размер премий, но если возникнут претензии, то придется убедительно доказать, что размер премий (особенно если они разовые) соответствует конкретному трудовому вкладу (см., например, постановление АС СЗО от 19.03.2020 № Ф07-363-/2020). Наблюдения показывают, что наиболее «безопасный» размер годовой премии – от трех месячных окладов до годового оклада.

Сотрудничайте с АКГ «Созидание и Развитие» – это залог эффективного подтверждения вашей добросовестности, профессиональная защита интересов при налоговых проверках, при необходимости – результативное обжалование.

Как составить положение о премировании директора

Дадим четкие ответы на вопросы любой сложности.

Забирайте бесплатный образец положения

Заполните форму ниже — пришлем положение о премировании на ваш e-mail

Реклама: ООО «Созидание и Развитие», ИНН: 7729407083, erid:LjN8KVZsP

Дата публикации: 15.09.2014 08:08 (архив)

Письмом ФНС России от 20.08.2014 № СА-4-3/16606@ доведена согласованная с Минфином России (письмо Минфина России от 30.07.2014 № 03-03-10/37432) позиция по вопросу порядка учета в целях налогообложения прибыли выплат в виде вознаграждения руководителям государственных унитарных предприятий.

В соответствии со статьей 255 Налогового кодекса Российской Федерации (далее – НК РФ) в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Пунктом 2 статьи 255 НК РФ к расходам на оплату труда отнесены начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели.

При этом пунктом 21 статьи 270 НК РФ установлено, что в целях налогообложения прибыли не учитываются расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Особый порядок вознаграждения руководителей государственного предприятия установлен Положением об условиях оплаты труда руководителей государственных предприятий при заключении с ними трудовых договоров (контрактов), утвержденным постановлением Правительства Российской Федерации от 21.03.1994 № 210 (далее — Положение).

Согласно пункту 4 указанного Положения, вознаграждение за результаты финансово-хозяйственной деятельности предприятия выплачивается за счет прибыли, остающейся в распоряжении предприятия, за вычетом средств, направленных на потребление.

Так, если начисление сумм вознаграждения руководителю государственного унитарного предприятия осуществляется за счет прибыли, остающейся в распоряжении организации после налогообложения, то следует учитывать нормы пункта 1 статьи 270 НК РФ, согласно которому при определении налоговой базы по налогу на прибыль организаций не учитываются расходы, в частности, в виде сумм прибыли после налогообложения.

В этой связи если вознаграждение руководителю государственного унитарного предприятия выплачивается за счет прибыли, оставшейся после налогообложения, то подобные выплаты не уменьшают налоговую базу по налогу на прибыль организаций.

В случае если начисление вознаграждения руководителю государственного унитарного предприятия производится на основании трудового договора, а показатель чистой прибыли (по данным бухгалтерского учета) применяется только для определения размера вознаграждения и не является источником таких выплат, то подобные расходы учитываются в целях налогообложения прибыли в составе расходов на оплату труда.

Елена Филипова, руководитель корпоративного проектного офиса «Адванта Консалтинг», сертифицированный специалист Project Management Institute, квалификация Project Management Professional (PMP), автор книги «С чего начать внедрение проектного управления? Готовая методология контроля проектов организации»:

В прошлой публикации мы уже начали обсуждать тему мотивации и рассмотрели основные факторы, влияющие на выбор методов мотивации в проектном управлении. На этот раз поговорим о денежном премировании проектных команд, подходах к его расчету и конфликтах при распределении премиального фонда. Также мы рассмотрим простые и эффективные приемы нематериальной мотивации, которые работают на практике.

Денежное премирование, подходы к расчету премиального фонда

Строго говоря, материальная мотивация предполагает не только денежное поощрение. Есть мотивация при помощи других ценностей: путевки, подарки, сертификаты и т.п. Но большинство вопросов такой мотивации все же сводится к денежному варианту. Поэтому сначала поговорим о наболевшем.

Даже если решение о выделении премиального фонда при выполнении проекта принято, важно правильно установить его размер и распределить выплату. Напомню, что в деле построения мотивации участвует и руководство, и участники проектных команд, поэтому основные установки для определения проектной премии такие:

- Соответствие премиального фонда целям компании. То есть ваше поощрение должно направлять на достижение определенных целей.

- Удовлетворение премированием участника команды. Это означает, что сотрудники должны быть действительно довольны вознаграждением. Согласитесь, что, получив за сложную работу, которую вы делали в течение месяца, тысячу рублей, вы вряд ли будете мотивированы. Специалисты в сфере управления персоналом считают, что нужно руководствоваться таким ориентиром: месячное денежное вознаграждение участника проекта не должно быть менее 15% от его ежемесячного дохода.

- Несложный метод расчета. Определить сумму для премирования должен уметь любой член команды.

Для определения размера премиального фонда используют несколько подходов со сложными формулами, множеством условий и параметров. Для зрелой в области проектного управления компании система мотивации, несомненно, будет учитывать в этом расчете особенности ее проектов, варианты распределения и учет затраченного времени. Но если речь идет о старте, хочется использовать наиболее простые подходы. Мы остановимся на некоторых популярных вариантах.

1. Доля от бюджета проекта. Это простой подход, который позволяет использовать для определения премии «чужие знания». Если вы делаете ваш проект с участием подрядной организации, то, как правило, она уже рассчитала стоимость работ, и вам остается только установить долю от вклада команды с вашей стороны. Например, бюджет вашего проекта составляет 1 миллион рублей. Если вы решите, что вклад ваших сотрудников составляет 10% от работ по контракту, то для мотивации команды необходимо выделить 100 тысяч рублей. Для применения этого варианта нужно учитывать некоторые нюансы. Во-первых, в бюджет проекта не стоит включать стоимость закупок, ведь тогда, по сути, оценивается не работа команды, а стоимость применяемых в проекте материалов и оборудования. Во-вторых, экспертиза и опыт подрядных организаций могут быть существенно выше знаний внутренней команды, поэтому необходимо каждый раз пересматривать долю премирования, а не использовать единую ставку для всех проектов. Кроме того, при этом подходе не учитывается размер команды, вознаграждение может получиться или слишком затратным для организации или минимальным и неинтересным для команды.

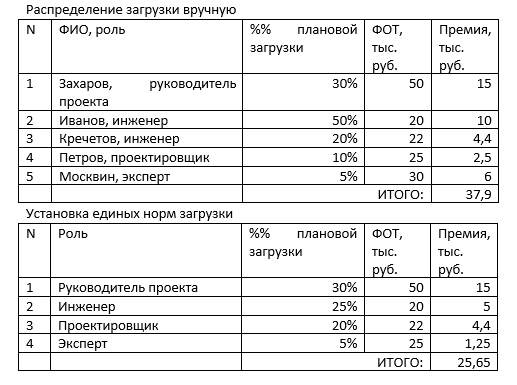

2. Доля от фонда оплаты труда. Например, в проекте продолжительностью 3 месяца участвуют 10 человек с ежемесячным окладом в 50 тысяч рублей. Значит, базой для расчета премиального фонда является сумма в 1,5 миллиона. Если вы определите долю премирования в 12%, тогда премиальный фонд составит 180 тыс. рублей. Такой подход также содержит недостатки. Например, он предполагает полную загрузку участников на проекте. На деле так происходит редко. Сотрудник может быть задействован в нескольких проектах или делить проектную работу со своими функциональными обязанностями. В любом случае, нужно уметь рассчитывать долю от той части работ, которая отдана конкретному проекту. Для этого перед началом проекта можно предварительно распределить загрузку вручную, согласовав ее с командой, или использовать установленные в компании единые нормы. Далее процент загрузки умножается на фонд оплаты труда каждого участника, а общая сумма ежемесячного премирования на продолжительность проекта в месяцах.

3. Доля от обещанных выгод. Если проект предполагает получение дохода, то его можно также заложить как основу для мотивации. Например, вы согласовываете, что команда получит 20% от прибыли, заработанной в период тестового запуска продукта на рынок, и включаете этот этап как фазу проекта. Тогда, если прибыль за это время составит пять млн. рублей, то команда получит один миллион премиального фонда. Недостатком такого подхода является отсутствие мотивации по ходу проекта, когда работающих результатов еще нет, а период выполнения работ продолжителен. Кроме того, при слишком высоком уровне прибыли стоит предусмотреть ограничение сверху для суммы премиального фонда или премии на одного участника проекта.

Если размер премиального фонда определен, то стоит подумать и о том, как распределить выплаты по ходу проекта. Для этого также существует несколько вариантов:

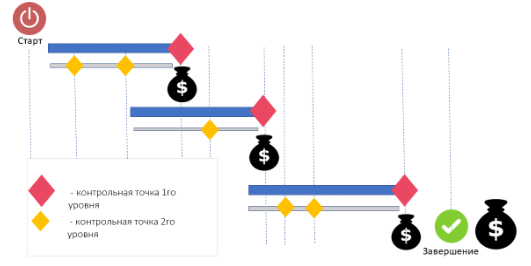

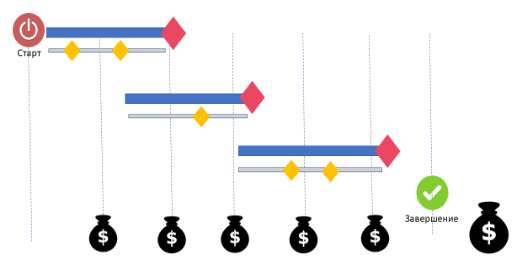

1. Денежное вознаграждение по итогам проекта. Для коротких проектов продолжительностью от нескольких недель до полугода этот вариант наиболее предпочтителен. Ведь тогда все силы команды будут направлены на завершение проекта, передачу готовых результатов Заказчику.

2. Денежное премирование по контрольным точкам. Если в проекте есть несколько важных результатов, сроки получения которых критичны, тогда стоит предусмотреть премирование по итогам достижения каждого из них. Главное в этом случае – не переборщить с числом таких контрольных точек. Я помню, как однажды присутствовала при поощрении команды за создание инструкций к программному продукту. Премирование должно поддерживать движение проекта, продвигать ключевые результаты для Заказчика. К примеру, важной вехой в создании программного продукта является передача софта в опытную эксплуатацию, которая предполагает обучение пользователей, подготовку технической и пользовательской документации, обеспечение работы инфраструктуры. За такой результат действительно стоит предусмотреть бонус, поскольку его качество может повлиять на степень использования продукта. Кроме сказанного, при премировании по контрольным точкам необходимо, во-первых, распределять премию в зависимости от важности результата, а, во-вторых, не менее 30% премиального фонда выплачивать только по завершении проекта. Выделение приоритетов в результатах позволит сделать систему мотивации управляемой, а весомая доля бонусного вознаграждения в конце проекта обеспечит выполнение всех завершающих процедур и передачу целостного продукта.

3. Периодическая оценка. Такой вариант подходит для компаний, у которых уже есть привитая система периодического премирования, ежемесячного или ежеквартального. Основой распределения премий для таких организаций должна быть оценка Заказчика проекта. Коэффициент его удовлетворенности влияет на размер премий команды проекта. Минус этого варианта – проекты, в которых часть этапов являются технически сложными и непонятными для Заказчиков. Тогда сложность выполнения работ не может быть оценена справедливо из-за нехватки компетенций и понимания вклада этого результата в успех проекта. Кроме того, как и в предыдущем пункте, для такого распределения необходимо выделить существенную часть бонуса по итогам проекта.

Конфликты распределения премиального фонда среди участников проекта

Если проектная команда невелика, то можно обсудить размер бонуса со всеми участниками отдельно, а после передачи результата оценить вклад каждого и выплатить премию. Но если проектов много и команды многочисленны, то постоянно договариваться с каждым сотрудником сильно затянет и усложнит процесс старта. В таких случаях применяют коллективную форму поощрения, когда премия из фонда выделяется на всю команду, а после распределяется между участниками самостоятельно. Именно при разделе премии среди команды и возникает наибольшее число конфликтов.

Обычные вопросы для таких конфликтов это:

- Кто определяет размер премии для участника?

- Если премирование возложено на Руководителя проекта, то как он оценивает собственный вклад?

- Что определяет размер премирования: доля участия или должность и ранг участника?

- Если премия распределена некорректно, как восстановить справедливость?

Попробую ответить на них исходя из собственной практики.

- На мой взгляд, распределением премии при внедрении КСУП должен заниматься именно Руководитель проекта. Почему? Да потому что при незрелости проектного управления его власть слаба и недостаточна для управления. Особенно в непроектной организации большинство персонала не понимает значение этой роли в проекте. Кроме того, не всегда для усиления позиции собственной власти на проекте такому сотруднику можно использовать собственную экспертизу (экспертная власть) или ссылаться в своих решениях на всеми уважаемых экспертов (ссылочная власть). Для поддержки этой важной функции необходимо, во-первых, наделить Руководителя проекта властью формальной, то есть выпустить значимый документ, например, приказ о его назначении с правом отдавать поручения и распределять время участников проекта. Во-вторых, дать ему право принимать решение о премировании. Власть материального стимулирования в рейтинге других видов полномочий стоит на первом месте, и участники проекта так или иначе быстро привыкают к новой роли. Поэтому такой выбор не только помогает в управлении конкретным проектом, но и служит на благо становления КСУП.

- Реально оценивать себя и назначать себе же премию некорректно. Для решения этой задачи есть два работающих подхода. Первый – это принять решение о бонусной доле для всех руководителей проектов организации: например, установить, что =они всегда участвуют на 30%. Тогда слишком скромные представители этой роли не будут обделены, а остальные будут ограничены в собственной оценке. Другим способом определения премии для Руководителя проекта является оценка его работы другими участниками, к примеру, Заказчиком или командой. Команда, как правило, голосует анонимно, минимальные и максимальные оценки не учитываются, а на основе остальных можно вычислить среднее значение и использовать его в расчетах.

- Размер премирования может определяться вкладом участия сотрудника, тогда на старте проекта все члены команды равны и бонус каждого зависит только от того, как он покажет себя в проекте, а не от его функционального положения (должности, ранга, уровня заработной платы). В этом случае даже новичок в компании, занимающий самый низкий уровень должности, может получить по итогам проекта большую премию, чем руководитель подразделения с более высоким доходом. С другой стороны, уровень заработной платы наиболее справедливо отражает ценность сотрудника для компании. Если он участвует в проекте, то можно считать, что Руководитель этого проекта нанимает его на тех же условиях, на каких он работает в организации. Выбор из двух вариантов зависит от конечного продукта проекта и соответствия проектных работ функциональным обязанностям. Например, если сотрудник, занимающий в компании должность юриста, в проекте выполняет роль эксперта по правовым вопросам, то, скорее, его работа и должна оцениваться на основании его оклада. Но в случае, когда этот же сотрудник в проекте выполняет работы, не связанные с юриспруденцией, он должен оцениваться по-другому. Самый простой вариант – определить уровень инновационности проекта, то есть насколько получаемые результаты незнакомы рынку. Тогда для неизвестных продуктов и сервисов будет использовано распределение только по вкладу участников, а для типовых результатов будет учитываться их уровень дохода.

- Для процессов управления важно предусмотреть варианты, когда споры по корректности распределения премий можно эскалировать. Уровнем эскалации может быть либо Куратор проекта, либо даже Проектный комитет. Чтобы не увеличивать глубину конфликта, принятие таких решений может брать на себя Проектный офис.

Нематериальная мотивация, простые и эффективные приемы

Уже давно доказано (например, в теории Герцберга и пирамиде Маслоу), что для людей значимы и признание, и ответственность, и успех, что никак не обеспечивается достойными денежными выплатами. Поэтому для становления системы управления проектами компании необходимо продумать подходящие инструменты. Какие же подходы из этой сферы оказались работающими в моей практике?

Во-первых, наряду с приемами нематериальной мотивации обязательно должна существовать система материального проектного премирования. Считаю, что в чистом виде мотивировать «бесплатно» невозможно. Хотя многие, говоря о нематериальном поощрении, имеют ввиду различные презенты: подарочные карты в рестораны и магазины, оплату фитнеса, выделение парковки и т.п. Но, по сути, это как раз премирование материальное, только не в денежной форме.

Во-вторых, подходы к такому варианту мотивации должны служить конкретной цели. Мотивировать нужно для того, чтобы приобретать конкретные выгоды, а не для того, чтобы это было просто красиво и приятно людям. Например, для КСУП такими выгодами являются:

- рост самостоятельности и ответственности проектных команд;

- повышение уровня компетенций;

- рост профессионализма в области управления проектами;

- улучшение показателей зрелости проектного управления и качества работы Проектного офиса.

То есть признание заслуг, переходящие кубки, знаки отличия и тому подобные инструменты должны использоваться для того, чтобы необходимые качества участников проектов могли проявляться чаще и чаще.

И, в-третьих, как ни банально это звучит, но нематериальная мотивация должна мотивировать. То есть ваши приемы должны быть ценными для ваших сотрудников.

Для старта КСУП я тоже использовала эти правила, и мне удалось выстроить простую, практически бесплатную систему. Что я делала:

- Итоги проекта всегда озвучивались на самом высоком комитете организации. При этом его руководитель и наиболее отличившиеся члены команды получали признание и поздравление от Первого лица компании.

- По итогам года проводилась церемония награждения руководителей проектов грамотами и переходящими знаками отличия, для которой определялось несколько номинаций, к примеру:

- «Лучший Руководитель проекта» – для сотрудника, получившего максимальные показатели управления по итогам проектов: сроки, бюджет, удовлетворение заказчиков, признание команды.

- «Крупнейшая экономия» – для того, кто закончил год с максимальной экономией бюджета.

- «Супер-скорость» – для руководителей проектов с минимальным отклонением по срокам.

- 3. Лучшие участники проектов, которые выявлялись по анонимному опросу после завершения проекта зачислялись в кадровый резерв компании. А кадровый резерв регулярно использовался для предложения должностей, новых участков и обязанностей.

Последним трендом нематериальной мотивации является геймификация, когда за выполнение проектов могут накапливаться баллы или выплачиваться внутренняя валюта организации. Эти баллы можно использовать в виртуальных магазинах и играх, обменивать или применять для покупки других привилегий. Этот интересный и модный прием есть смысл применять для нового поколения персонала при условии, что уровень оплаты труда достаточно высокий. Например, такие подходы часто используются в ИТ-компаниях, сотрудники которых имеют приличные доходы и при этом способны оценить такой вариант мотивации.

Методы нематериального стимулирования существуют очень давно, и, наверное, их уже бы забыли, если бы они никогда не работали. И для функций операционного цикла, и для проектных работ нужно предусмотреть подходы для мотивации без денег. И дело не только в экономии. Командный дух, сплоченность, вера в результат и прочие факторы взаимодействия людей ради общей цели не должны быть полностью подогнаны под коммерческую основу и оценены в рублевом эквиваленте. Используйте инструменты для создания команд, работающих не из-за премии, а для получения результатов и проявления своих лучших качеств.

Подводя краткий итог в разговоре о мотивации, можно выделить несколько ключевых пунктов.

- Мотивация должна мотивировать. Уж лучше пусть будет меньше проектов с привлекательным премиальным фондом, чем всем проектам выделить мизерные денежные премии.

- Премирование проектных команд служит не только для улучшения управляемости конкретного проекта, но и для поддержки всей системы проектного управления организации.

- В деле определения методов расчета премиального фонда необходимо плотно взаимодействовать с HR-службами, чтобы интегрировать мотивацию проектов с бонусами операционной деятельности.

- Нематериальная мотивация необходима только в сочетании с материальной или в случае, когда в компании высокий уровень ФОТ и денежная стимуляция не сильно влияет на сотрудников.