Возврат НДС: что это такое и в чем его особенности

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС — это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что может дать гарантию возврата НДС

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (п. 1 ст. 164, ст. 165 НК РФ) и имеющие право на вычет налога, уплаченного поставщикам, при приобретении у них товаров, работ, услуг, относящихся к продажам за рубеж. Для них вопрос о возврате НДС при экспорте из России в зависимости от доли продаж на экспорт в общем объеме реализации может возникать ежеквартально.

Как применить нулевую ставку НДС при экспорте, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Кроме того налогоплательщик вправе отказаться от применения 0% ставки. Переходите в это готовое решение и узнайте все нюансы процедуры.

О возврате НДС при экспорте подробно можно узнать, ознакомившись с нашей рубрикой «НДС при экспорте товаров в 2022 — 2023 годах (возмещение)».

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

- подтверждающие право на применение ставки 0% по реализации;

- обосновывающие сумму вычета.

ВНИМАНИЕ! С октября 2020 года ФНС запустила пилотный проет, в рамках которого срок проверки НДС декларации (не в заявительном порядке) сократился до 1 месяца с даты представления декларации или уточненки. Подробнее о пилотном проекте читайте в публикации «ФНС ускоряет проверки и возмещение НДС».

В чем выгода и риски для бизнеса, который решит возместить НДС в рамках пилотного проекта, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в обзорный материал, чтобы узнать все подробности нововведений.

См. также: «Какой порядок возмещения НДС из бюджета?».

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Шаг 1. Подача декларации с суммой НДС к возврату.

Ее камеральная проверка проводится налоговой инспекцией в течение одного месяца (в рамках пилотного проекта), но в отдельных случаях может продляться до трех (п. 1 ст. 176, ст. 88 НК РФ). Общий срок проверки занимает два месяца.

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Подробнее об этой проверке читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Если нарушения не выявлены, то переходите к шагу 5.

В некоторых случаях можно получить возврат НДС до окончания камеральной проверки. Подробнее об этом особом порядке мы писали в статье.

ВАЖНО! В 2022 — 2023 году введены дополнительные категории налогоплательщиков, которые могут получить возврат НДС в заявительном порядке. Читайте об этих новшествах в нашем материале.

Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

В течение одного месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о возмещении НДС (полностью или частично) и решение о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 4 ст. 176 НК РФ).

Шаг 5. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

ВАЖНО! Если после вынесения решения о возмещении ФНС выявит нарушения, указывающие на завышение вычетов, налогоплательщика внесут в план выездных проверок.

Шаг 6. НДС возвращается налогоплательщику в виде суммы, формирующей положительное сальдо на ЕНС.

После принятия инспекцией решения о возмещении НДС сумма налога признается ЕНП. Таким образом, возвращать будут не сам НДС, а сумму, формирующую положительное сальдо ЕНС. В этом случае поручение о возврате налоговики направят в Казначейство не позднее следующего рабочего дня после получения от налогоплательщика заявления о распоряжении путем возврата, но не ранее принятия решения о возмещении суммы налога, заявленной к возмещению (п. 6 ст. 6.1, п.3 ст. 79 НК РФ).

При отсутствии положительного сальдо на ЕНС налоговая откажет в возврате путем направления соответствующего сообщения налогоплательщику. В случае же недостаточности положительного сальдо на ЕНС возврат будет частичным (п. 2 ст. 79 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Налогоплательщик вправе не возвращать себе суммы, сформировавшие положительное сальдо на ЕНС, а зачесть их, например, в счет предстоящих платежей по налогам, сборам, страховым взносам на ОПС, ОМС, по ВНиМ, подав заявление на зачет.

Шаг 7. Денежные средства перечисляются на банковский счет налогоплательщика.

Если срок возврата денежных не нарушен, то процедура возврата считается завершенной.

Если же возврат был осуществлен с нарушением сроков, переходите к шагу 8.

Шаг 8. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

При нарушении сроков возврата денежных средств начисляются проценты за каждый календарный день, следующий по истечении 10 календарных дней со дня получения заявления о распоряжении путем возврата, но не ранее принятия налоговым органом решения о возмещении НДС (п. 6 ст. 6.1 и п. 9 ст. 79 НК РФ). Проценты рассчитают исходя из ключевой ставки ЦБ РФ, действовавшей в период задержки (п. 9 ст. 79 НК РФ).

При уплате процентов в полном объеме процедура возврата считается завершенной.

Пример расчета процентов за несвоевременный возврат НДС смотрите в Готовом решении от КонсультантПлюс, получив пробный демо-доступ к системе КонсультантПлюс. Сверьтесь со своими расчетами, чтобы не допустить ошибок.

Итоги

Вопрос о возмещении НДС из бюджета за налоговый период возникает, когда сумма вычетов превышает величину налога, начисленного к уплате, и появляется только у плательщиков НДС, поскольку у неплательщиков отсутствует возможность применить вычеты. Процедура возмещения состоит из нескольких этапов – от сдачи декларации до получения денег из бюджета.

Дата публикации: 03.10.2022 06:32

Федеральным законом от 26.03.2022 N 67-ФЗ в пункт 2 ст. 176.1 Налогового кодекса Российской Федерации (далее НК РФ) введен подпункт 8, на основании которого налогоплательщики имеют право на применение заявительного порядка возмещения НДС, если на дату представления заявления о применении заявительного порядка возмещения налога одновременно соблюдаются следующие требования:

-налогоплательщик не находится в процессе реорганизации или ликвидации;

-в отношении налогоплательщика не возбуждено производство по делу о несостоятельности (банкротстве) в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве).

Положения настоящего подпункта применяются с учетом особенностей, установленных пунктом 2.2 ст. 176.1 Налогового Кодекса.

В соответствии с п. 7 ст. 176.1 НК РФ налогоплательщики, имеющие право на применение заявительного порядка возмещения налога, реализуют данное право путем подачи в налоговый орган не позднее пяти дней со дня подачи налоговой декларации заявления о применении заявительного порядка возмещения налога.

В случае, если у налогового органа имеются сведения, указывающие на возможное нарушение налогоплательщиком, представившим заявление о применении заявительного порядка возмещения налога в соответствии с пп.8 п. 2 ст. 176.1 НК РФ, налоговым органом может быть принято решение об отказе в возмещении суммы налога, заявленной к возмещению, в заявительном порядке.

Если по результатам камеральной проверки выявлены нарушения, указывающие на неправомерное возмещение НДС полностью или частично, на основании п. 15 ст. 176.1 НК РФ налоговый орган принимает решение об отмене (полностью или частично) ранее вынесенного решения о возмещении суммы налога, заявленной к возмещению, в заявительном порядке, а также принимает решение о возврате и/или зачете (полностью или частично) суммы налога, заявленной к возмещению, в заявительном порядке в части суммы налога, не подлежащей возмещению по результатам камеральной налоговой проверки.

Рассматриваемая мера поддержки ориентирована на добросовестных налогоплательщиков и действует до конца 2023 года.

Во 2 квартале 2022 года в адрес налогоплательщиков, применяющих общую систему налогообложения, направлены информационные письма о возможности применения заявительного порядка в соответствии с пп.8 п. 2 ст. 176.1 НК РФ.

За период 1 и 2 кварталов 2022 года в Межрайонную ИФНС России №9 по Приморскому краю поступило 7 заявлений от налогоплательщиков на общую сумму 174 млн. руб. в соответствии с пп.8 п. 2 ст. 176.1 НК РФ.

Данная мера поддержки позволила увеличить скорость оборота денежных средств в бизнесе путем их перечисления из бюджета в более короткие сроки

Иногда плательщики НДС получают право на его возврат. Это бывает, когда вычеты по НДС оказываются больше начисленного налога. Расскажем, как вернуть НДС из бюджета, и с какими подводными камнями при этом может столкнуться бизнесмен.

В каких случаях можно вернуть НДС из бюджета

НДС к уплате — это разница между входящим и исходящим налогом. То есть между НДС, который вы начислили на свои товары и услуги, и НДС, который сами заплатили своим поставщикам. Более подробно почитать о механизме работы НДС можно здесь.

В большинстве случаев начисленный налог будет больше, чем входящий. Но в некоторых случаях может быть и наоборот.

- Вы купили дорогое основное средство или большую партию товаров. При этом вы можете сразу взять к вычету НДС со всей суммы покупки. А если в этом квартале продаж было мало, то начисленный НДС окажется меньше, чем вычеты.

- Вы работаете по льготным ставкам 0% или 10%. При этом если поставщики предъявляют вам входной НДС по обычной ставке 20%, вычеты могут оказаться больше.

В таких ситуациях вы заплатите поставщикам больше НДС, чем получите от покупателей. Это значит, что вы можете вернуть из бюджета разницу между входящим и начисленным НДС.

Что сделать, чтобы вернуть НДС

В первую очередь заполните декларацию и сдайте ее в ИФНС.

Если вычеты получились больше, чем начисления, то направьте вместе с декларацией заявление на возврат НДС. Заявление можно отправить и позже, но тогда и деньги вы получите позже. Бланк заявления на возврат можно скачать на портале ФНС.

Прежде чем налоговики примут решение о возврате, они проведут камеральную проверку декларации. И будьте готовы к тому, что декларацию с налогом к возмещению будут проверять особенно тщательно.

Камеральная проверка декларации по НДС в общем случае длится до 2 месяцев, но инспекторы имеют право продлить срок до 3 месяцев (п. 2 ст. 88 НК РФ).

Если в это время вы сдадите уточнённую декларацию, срок начнёт идти заново. Уточнёнку обязательно сдавать только если в ней нет необходимых сведений, или ошибки привели к занижению суммы налога. Поэтому при незначительных нарушениях, например, опечатке в номере счёта-фактуры, лучше просто предоставьте пояснения.

Обычно камеральные проверки проводят в помещении инспекции, но если в отчёте заявлена сумма к возмещению, или в ходе проверки выявлены несоответствия, проверяющие имеют право провести осмотр ваших помещений (п. 1 ст. 92 НК РФ).

Скорее всего, во время проверки у инспекторов возникнут вопросы и они запросят у вас пояснения и дополнительные документы. Весь обмен информацией при проверке декларации по НДС нужно вести в электронном виде. Если вы направите ответ налоговикам на бумаге, он будет считаться непредставленным.

При получении запроса от ИФНС в течение 6 дней направьте квитанцию о приеме документов, и в течение 5 дней ответьте на сам запрос.

Если нарушите сроки, будут штрафы:

- при нарушении срока отправки квитанции более, чем на 10 дней, налоговики могут заблокировать ваши счета (пп. 1.1 п. 3 ст. 76 НК РФ);

- если нарушите срок ответа на запрос, то вас оштрафуют на 5 000 рублей (п. 1 ст. 129.1 НК РФ).

И самое главное: если налоговики не получат пояснения, которые их устроят, они откажут в возмещении НДС.

Во время камеральной проверки вас могут вызвать на так называемую «комиссию по легализации налоговой базы». Общая цель таких мероприятий — убедить налогоплательщика увеличить выплаты в бюджет, а применительно к нашему случаю — отказаться от возмещения НДС.

Помните, что если декларация заполнена без ошибок и все подтверждающие документы в порядке, у налоговиков нет законных оснований для отказа в возмещении НДС. Но руководитель или сотрудник компании, который пойдет на комиссию, должен обладать психологической устойчивостью, чтобы противостоять давлению.

Если вы не хотите излишнего внимания налоговиков, можете изменить декларацию так, чтобы суммы к возмещению в ней не было. Для этого перенесите крупный вычет на следующие периоды или разбейте его на части. У вас есть право использовать вычет в течение трёх лет после принятия на учёт материальных ценностей или услуг (п. 1.1 ст. 172 НК РФ).

Но переносить или дробить вычеты можно не всегда. Если вы купили основное средство или нематериальный актив, то вычет нужно в полном объеме заявить в том периоде, когда вы поставили объект на учёт. Также нельзя переносить вычеты по выданным авансам или по суммам, уплаченным в качестве налогового агента. На это указывает Минфин РФ в своих письмах от 09.04.2015 № 03-07-11/20290 и 03-07-11/20293.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

В какие сроки вернут НДС

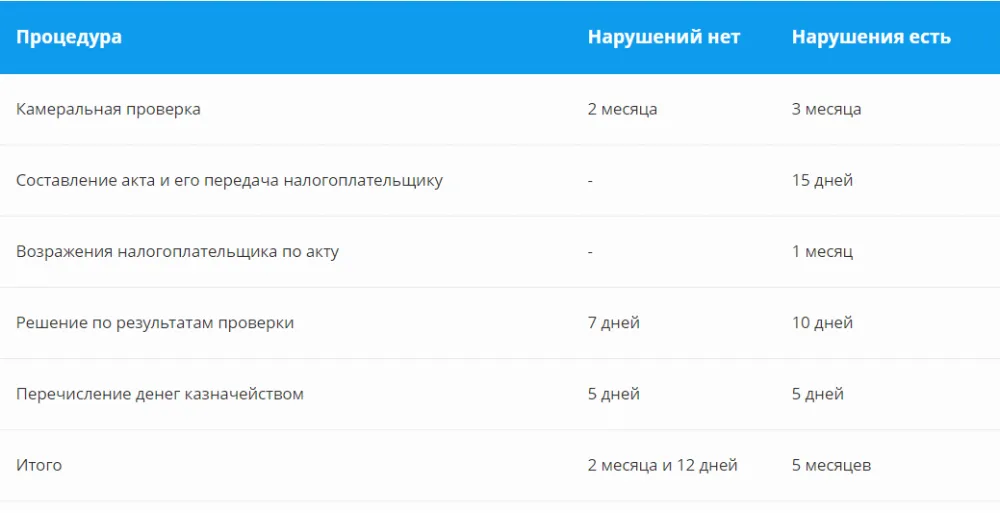

Если налоговики не найдут нарушений, камеральная проверка будет длиться не более 2 месяцев. Затем в течение 7 дней руководитель ИФНС должен принять решение о возмещении налога. Еще 5 дней закон даёт казначейству на перечисление средств.

Чтобы получить деньги в эти сроки, вы должны заранее, лучше всего вместе с декларацией, сдать заявление на возврат НДС. Если в день принятия решения о возмещении такого заявления у налоговиков не будет, то вы получите деньги через месяц после того, как сдадите заявление (п. 11.1 ст. 176 НК РФ).

Если у вас есть недоимка по НДС или другим федеральным налогам, то инспекторы сначала погасят этот долг. На расчётный счет вы получите сумму, оставшуюся после закрытия задолженности (п. 4 ст. 176 НК РФ).

Если проверяющие найдут нарушения при заполнении декларации, срок возврата НДС удлинится более, чем в два раза. В таблице ниже указаны максимальные сроки, предусмотренные НК РФ. Теоретически каждый этап может проходить и быстрее. Но обычно при возврате средств из бюджета налоговики полностью используют все установленные законом лимиты времени.

в какие сроки вернут НДС

Если у вас найдут нарушения и сумма к возмещению изменится, не забудьте написать новое заявление на возврат. Его удобно сдать вместе с возражениями по акту.

Особенности возмещения НДС для экспортёров

Для многих экспортёров процедура возврата НДС будет ещё сложнее. Речь идет о тех, кто продает за границу сырьевые товары, перечень которых утверждён постановлением Правительства от 18.04.2018 № 466. Это нефть и нефтепродукты, металлы, древесина и т.п.

Экспортёры сырьевых товаров не могут включить в декларацию входной налог на основании одних счетов-фактур, как все остальные плательщики НДС. Они должны приложить к декларации по НДС документы, подтверждающие экспорт: контракты, таможенные декларации, накладные и т.п. (ст. 165 НК РФ). Поэтому для них срок возврата НДС увеличится на время, необходимое для сбора всех документов.

Кто и как может вернуть НДС в ускоренном порядке

Некоторые бизнесмены могут вернуть НДС из бюджета намного быстрее, чем описано выше (ст. 176.1 НК РФ). Право на ускоренный возврат имеют следующие налогоплательщики.

- Крупные налогоплательщики-организации. Речь идет о юридических лицах, которые за три предыдущих года заплатили налог на прибыль, акцизы, НДС и НДПИ на общую сумму не менее 2 млрд руб.

- Резиденты территории опережающего социально-экономического развития или свободного порта Владивосток. За бизнесмена должна поручиться управляющая компания территории или порта.

- Любые налогоплательщики, которые предоставили поручительство или банковскую гарантию, если соблюдены требований закона к поручителю или гаранту. Поручитель, в частности, должен перечислить в бюджет не менее 2 млрд налогов за последние три года, а банк-гарант — иметь уставный капитал в размере не менее 1 млрд руб.

Вернуть НДС из бюджета в ускоренном порядке можно за 15 дней, то есть не нужно ждать результатов камеральной проверки. Процесс выглядит так.

- В течение пяти дней после сдачи декларации налогоплательщик направляет заявление об ускоренном возврате.

- За пять дней налоговики принимают решение.

- В течение пяти дней казначейство перечисляет деньги.

Но декларацию проверять все равно будут. Если выяснят, что налог был возмещён необоснованно, его придется вернуть в бюджет. За время пользования бюджетными средствами нужно будет заплатить пени по двойной ставке рефинансирования ЦБ РФ (п. 17 ст. 176.1 НК РФ).

Что делать, если налоговики нарушают сроки возврата

Если всё сделали как надо, а денег все нет, обратитесь к инспектору, который вёл проверку. Возможно, что была техническая ошибка и деньги поступят в ближайшее время.

Если решить вопрос с инспектором не удалось, направьте письмо руководителю ИФНС. Ну а если и это не помогло, напишите в вышестоящий налоговый орган. Если же не удалось договориться с налоговиками на всех уровнях — остаётся только обратиться в суд.

Если срок возврата НДС был нарушен необоснованно, вы имеете право получить не только основную сумму, но и проценты за время задержки, исходя из ставки рефинансирования ЦБ (п. 10 ст. 176 НК РФ).

Вывод

Если сумма вычетов по НДС за квартал превышает начисленный налог — вы можете вернуть разницу из бюджета. Это непростая процедура, которая в лучшем случае займёт больше двух месяцев, а в худшем — до пяти месяцев.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

- Что такое возмещение налога на добавленную стоимость

- Как вернуть переплату

- Какие нужны документы

- Риски заявительного порядка

- Сроки для обращения за переплатой

- Какие появились новшества

Юра — начинающий предприниматель. Он купил у поставщика партию глины за 15 000 рублей. Еще 3000 (20%) он отдал контрагенту в качестве налога на добавленную стоимость.

Бизнесмен начал возмущаться, но партнер объяснил, что эти деньги вернутся, когда организация продаст глиняную посуду клиентам: в цену изделий он включит НДС.

Получить все деньги обратно выходит не всегда. В таком случае часть недополученной суммы НДС предприниматели заявляют к возврату из бюджета.

Ниже вы узнаете, правда ли государство может вернуть переплаченный НДС или нет.

Что такое возмещение налога на добавленную стоимость

Право на возврат НДС распространяется не только на юридических лиц, но и на индивидуальных предпринимателей, действующих на общей системе налогообложения, импортеров и аграриев на ЕСХН.

Бизнесмены получают право на возмещение уплаченного, если государство получило от предпринимателя больше НДС, чем он вернул с покупателей. Звучит не очень понятно, поэтому рассмотрим все на простом примере.

ООО «Купи-продай» приобрело большую партию товара, НДС по которой составил 1 млн рублей. Затем организация перепродала всю продукцию. По этим сделкам налог на добавленную стоимость составил 3 млн рублей.

Предприятие заплатило в бюджет 2 млн рублей, а оставшийся 1 млн оставило себе, ведь ранее компания столько отдала поставщику.

В следующем квартале деятельность оказалось не такой успешной, «Купи-продай» получило в качестве НДС 500 тысяч рублей, а заплатила 1 млн рублей.

В таком случае компания вправе претендовать на возмещение налога из бюджета. Но бывают и другие ситуации, когда подобное возможно:

- юридическое лицо или предприниматель работают по сниженным ставкам 0% или 10%, а поставщики продают им товары по ставке 20%;

- организация ввозит товары из зарубежья и платит за них налог таможне.

При таких ситуациях поставщики получают от вас больше, чем вы от покупателей. Значит, вы претендуете на возврат недополученных средств из бюджета.

Как вернуть переплату

Начните с оформления налоговой декларации для ИФНС. Если у вас есть право на возмещение излишне уплаченного налога, то напишите соответствующее заявление.

В этот момент начнется камеральная проверка, но еще до ее завершения — в течение 11 дней — налоговая примет решение о возврате средств.

По общему правилу в случае НДС проверка длится два месяца. Однако ничего не мешает налоговикам продлить ее до трех.

Учтите, такая камеральная проверка проводится более пристально, чем обычная. Вас вместе с контрагентами пригласят на допрос, а перед этим попросят письменно обосновать все цифры.

Право на возврат переплат авансом есть не у всех, а только у:

- предприятий, заплативших 2 млрд рублей налогов за три года до обращения за получением переплаты;

- налогоплательщиков с банковской гарантией;

- резидентов особых экономических зон, за которых поручителями выступают управляющие организации;

- производителей прививок против COVID-19.

Если ИФНС решит, что у вас нет прав на получение денег в ускоренном порядке, то в дело вступит стандартный со сроком от месяца до трех.

Во время проверки налоговики направят вам запрос с уточнением информации. В течение шести дней сообщите им, что получили этот документ. Ответить нужно за пять дней.

В противном случае:

- вы рискуете блокировкой счета, если отправите квитанцию о получении запроса на 11-й день или позже;

- вас ждет штраф в размере 5000 рублей, если не вовремя ответите на запрос.

Налоговая вправе отказать в возмещении налога из бюджета, если их не устроят ваши ответы. Если никаких спорных моментов нет, то ИФНС в течение семи дней примет решение о возврате налога. Еще пять дней будет на отправку средств.

Чтобы ваши отчеты не содержали ошибок, нужно очень внимательно их составлять и серьезно перепроверять. Совкомбанк может стать отличным помощником в этом.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Однако деньги поступят на ваш счет, только если сальдо единого налогового счета (ЕНС) положительное. Это значит, что на нем достаточно средств для погашения долгов, недоимок, пеней, штрафов и других налогов.

Такой порядок начал действовать в 2023 году с введением во всеобщее применение ЕНС.

Какие нужны документы

Выше мы написали, что для возврата средств нужно правильно заполнить декларацию. Но в ней не будет толка, если у вас нет первичных документов с суммами исчисленного и уплаченного НДС:

- счета фактуры;

- товарных накладных;

- актов выполненных работ.

В некоторых случаях место счетов могут занимать договоры или другие документы, подтверждающие оплату.

Риски заявительного порядка

По итогам «камералки» инспекторы могут не только подтвердить принятое решение, но и установить, что получить вы должны были только часть суммы или вообще ничего.

Опасность в том, что придется вернуть налоги, штраф и пени за незаконное использование. Возмещение считают по двукратной ставке Центробанка.

ООО «Лилия» обратилось в ИФНС с заявлением о возврате 3 млн рублей. Инспекция деньги перечислила.

Однако по итогам проверки оказалось, что компания претендовала на слишком большую сумму: инспекторы подтвердили только 2,5 млн рублей. Иными словами, компании придется вернуть 500 тысяч и проценты за пользование бюджетными средствами.

Их размер зависит от промежутка, когда компания пользовалась деньгами. Первым днем считается дата поступления средств на расчетный счет, а последним — дата возврата в бюджет.

А еще необходимо учитывать ставку Центробанка, действующую на момент пользования деньгами.

В итоге «Лилии» необходимо вернуть: 500 000 х 90 (количество дней) х 7,5% х 2/365 (количество дней в году) = 18 493,15 рубля.

К этой сумме нужно прибавить излишне возмещенный НДС — 500 000 и 20% штраф.

Общая сумма составляет 618 493,15 рубля.

Если бы организация не спешила, то получила бы 2,5 млн рублей и больше ничего не платила бы в бюджет.

Но на такие ситуации идут, когда срочно нужны деньги. Порой проще обратиться в банк за заемными средствами, чем «бодаться» с налоговой. К тому же Совкомбанк всегда помогает бизнесу даже в самых трудных ситуациях.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

Сроки для обращения за переплатой

Процедура возврата НДС для юридических лиц и ИП часто сопряжена с нервотрепкой. Причем распространяется она и на бизнес-партнеров. Поэтому в декларации по итогам отчетного периода можно не указывать, что вы получили от покупателей налога меньше, чем передали поставщику.

Зачем так поступать? Все просто: операции, о которых вы умолчали, покажите в следующем квартале.

Дело в том, что если вы раскроете не полную информацию о расходах, то санкций за это не будет. Более того, налоговая от этого только выигрывает, ведь ей ничего не придется вам выплачивать.

Обратите внимание! Принять к вычету НДС можно лишь в течение трех лет с момента совершения сделки.

Факт дня

Лимонард — 1 млрд рублей ЗСФСР 1924 — прозвище крупнейшей банкноты государств бывшей Российской империи.

Какие появились новшества

Если у вас есть недоимки и переплаченный налог, то профицит направят на погашение долга. До 2023 года об этом принимали дополнительное решение. Теперь весь процесс автоматизирован. В итоге вам вернется только то, что останется после покрытия недоимок.

А еще вы вправе оставить переплаченный НДС на ЕНС в счет будущих выплат.

Кроме того, вернуть деньги можно в ускоренном порядке. Это значит, что камеральная проверка продлится в течение одного месяца. Опция доступна тем налогоплательщикам, которые:

- не проходят банкротство;

- не находятся в процессе реорганизации или стадии ликвидации.

Помимо этого правило на возмещение в заявительном порядке осталось в силе. Но для этого необходимо иметь поручителей или банковскую гарантию.

Вся информация о ценах актуальна на момент публикации статьи.

Власти масштабировали практику заявительного возмещения НДС. Теперь большее количество компаний могут рассчитывать на быстрое получение налога. По просьбе журнала «Расчет» Елена Орлова, ведущий налоговый консультант ООО «КСК Аудит», рассказала, кто может получить налог по упрощенной процедуре, а также составила инструкцию для тех компаний, которые впервые воспользуются заявительным порядком.

В самом начале давайте вспомним, что представляет собой такой порядок возмещения НДС.

Согласно пункту 1 статьи 176.1 НК РФ под заявительным порядком возмещения налога понимают возврат или зачет суммы НДС, заявленной к возмещению в декларации, до завершения камеральной проверки.

Напомним, что согласно пункту 2 статьи 88 НК РФ камеральная проверка по налогу на добавленную стоимость проводится в течение двух месяцев со дня представления декларации.

Кто имеет право на применение заявительного порядка возмещения налога? Перечень компаний, которые могут претендовать на применение быстрого возврата НДС, установлен пунктом 2 статьи 176.1 Налогового кодекса. К ним относятся:

-

резиденты территории опережающего социально-экономического развития, предоставившие договор поручительства управляющей компании, определенной Правительством РФ;

-

резиденты свободного порта Владивосток;

-

налогоплательщики, в отношении которых проводится налоговый мониторинг;

-

организации, которые осуществляют производство вакцины для профилактики новой коронавирусной инфекции и т. д.

Компании, которые не подпадают под критерии, установленные подпунктами 1, 3, 4, 6 и 7 пункта 2 статьи 176.1 НК РФ, могут воспользоваться правом на применение заявительного порядка возмещения налога, предоставив действующую банковскую гарантию или обеспечение поручительством.

Расширенный список

Внесенные Федеральным законом от 26 марта 2022 года № 67-ФЗ поправки в статью 176.1 НК РФ расширили перечень налогоплательщиков, которые могут воспользоваться правом на применение заявительного порядка.

Теперь согласно обновленному подпункту 8 пункта 2 статьи 176.1 НК РФ такое право имеют компании, в отношении которых на дату представления заявления о применении заявительного порядка одновременно соблюдается два требования:

-

налогоплательщик не находится в процессе реорганизации или ликвидации;

-

в отношении компании не возбуждено производство по делу о несостоятельности.

Право на применение заявительного порядка предоставлено организациям за налоговые периоды 2022 и 2023 годов.

Правила возмещения

Компании, указанные в подпункте 8 пункта 2 статьи 176.1 НК РФ, могут возместить НДС в пределах ранее уплаченной совокупной суммы налогов и страховых взносов (без учета сумм налогов, перечисленных в связи с перемещением товаров через границу России и в качестве налогового агента) без представления банковской гарантии или поручительства.

Для расчета берется сумма, уплаченная организацией за календарный год, предшествующий году, в котором подается заявление.

Если же заявленная сумма превышает сумму налогов и страховых взносов, уплаченную компанией, то в этом случае без банковской гарантии или поручительства не обойтись. Они предоставляются на сумму превышения заявленной суммы НДС над ранее уплаченной суммой налогов и сборов.

Чтобы возместить налог, предприятие должно подать в инспекцию заявление о применении заявительного порядка. В документе нужно указать реквизиты счета в банке для возврата средств. Срок подачи заявления – не позднее пяти дней со дня направления налоговой декларации.

При этом в заявлении необходимо также указать, что компания принимает на себя обязательство вернуть в бюджет излишне полученные или зачтенные суммы и уплатить начисленные проценты. Сделать это будет необходимо, если решение о возмещении налога отменено полностью или частично.

Время рассмотрения документов

После получения заявления инспекторы в течение пяти дней проверят соблюдение компанией требований, предусмотренных пунктами 2, 4, 4.1 и 7 статьи 176.1 НК РФ, а также наличие у организации недоимки по налогам, задолженности по соответствующим пеням и (или) штрафам.

Если все требования соблюдены, а недоимка и задолженность отсутствуют, инспекция принимает решение о возмещении налога. Если же нет, то принимается решение об отказе в возмещении суммы налога, заявленной к возмещению.

Внесенные в пункт 8 статьи 176.1 НК РФ поправки позволяют ревизорам принять по согласованию с руководителем (заместителем руководителя) вышестоящего налогового органа решение об отказе в возмещении налога в заявительном порядке, указанном в подпункте 8 пункта 2 статьи 176.1 НК РФ.

Сделать это можно в случае, если у контролеров имеются сведения о возможном нарушении, допущенном компанией при исчислении налога к уплате в бюджет, в том числе и за предыдущие периоды.

Одновременно с решением о возмещении суммы налога, заявленной к возмещению в зависимости от наличия задолженностей организации по указанным платежам, инспекторы принимают решение о зачете суммы налога, заявленной к возмещению и (или) решение о возврате (полностью или частично) суммы НДС.

О принятых решениях ревизоры обязаны сообщить компании в письменной форме. Установленный срок – пять дней.

При принятии инспекцией отрицательного для компании решения она должна уведомить об этом предприятие с указанием норм НК РФ, которые были нарушены. Сообщение должно быть передано руководителю организации, индивидуальному предпринимателю, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

Сроки возврата

При наличии у компании задолженности по другим налогам инспекторы сначала проводят зачет суммы налога, заявленной к возмещению в заявительном порядке, в счет погашения задолженности.

Такой зачет ревизоры проводят на основании решения о зачете, начисление пеней на задолженность осуществляется до дня принятия инспекцией решения о зачете суммы налога, заявленной к возмещению.

При отсутствии у организации задолженности по другим налогам, а также при наличии суммы к возврату после проведения зачета, инспекторы возмещают налог на основании решения налогового органа о возврате.

Для этого ревизоры оформляют поручение на возврат НДС и направляют его в территориальный орган Федерального казначейства. Сформировать поручение и направить его в казначейство нужно на следующий рабочий день после дня принятия налоговым органом решения.

Федеральное казначейство осуществляет возврат в течение пяти дней со дня получения поручения и затем уведомляет инспекторов о дате возврата и сумме возвращенных средств.

При нарушении сроков

За нарушение сроков возврата налога НК РФ предусмотрена ответственность в виде начисленных процентов. Они рассчитываются за каждый день просрочки начиная с 12-го дня после дня подачи компанией заявления.

Процентная ставка принимается равной ставке рефинансирования Центрального банка, действующей в период нарушения срока возврата.

Камеральная проверка по НДС

Обоснованность суммы налога, заявленной к возмещению, проверяет налоговый орган при проведении камеральной проверки декларации.

Если ревизоры при проверке не выявят нарушений, они обязаны в течение семи дней после окончания проверки сообщить компании в письменной форме об окончании контрольного мероприятия и об отсутствии выявленных нарушений.

А вот при их выявлении инспекторы составят акт налоговой проверки. Этот и другие материалы проверки, в ходе которой выявлены нарушения, а также представленные компанией возражения должны быть рассмотрены руководителем налогового органа, проводившего налоговую проверку, или его заместителем.

В соответствии с пунктом 14 статьи 176.1 НК РФ по результатам рассмотрения материалов проверки будет вынесено решение о привлечении компании к ответственности за совершение налогового правонарушения либо об отказе в привлечении к ответственности.

Порядок возврата НДС при выявлении нарушений

В соответствии с пунктом 15 статьи 176.1 НК РФ в случае, если сумма налога, возмещенная организации в порядке, предусмотренном статьей 176.1 НК РФ, превышает размер налога, подлежащую возмещению по результатам камеральной проверки, то инспекция может отменить решение о возмещении, а также решение о возврате налога.

Одновременно с сообщением о принятии одного из вышеуказанных решений компании направляется требование о возврате в бюджет излишне полученных ею сумм НДС.

На подлежащие возврату деньги начисляются проценты исходя из процентной ставки, равной двукратной ставке рефинансирования Центрального банка, действовавшей в период пользования бюджетными средствами. Указанные проценты начисляются начиная со дня:

-

фактического получения компанией средств;

-

принятия решения о зачете суммы налога, заявленной к возмещению.

Обратите внимание на требование, оно должно содержать обязательные сведения:

-

о сумме налога, подлежащей возмещению по результатам камеральной проверки;

-

размере НДС, излишне зачтенного организации в заявительном порядке;

-

сумме процентов, предусмотренных пунктом 10 статьи 176.1 НК РФ;

-

сумме процентов, начисленных в соответствии с пунктом 17 статьи 176.1 НК РФ на момент направления требования о возврате;

-

сроке исполнения требования о возврате;

-

а таже о мерах по взысканию сумм, подлежащих уплате, которые могут быть применены в случае неисполнения требования.

Требование о возврате передается руководителю организации, индивидуальному предпринимателю, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

Если указанными способами требование о возврате вручить невозможно, оно направляется по почте заказным письмом и считается полученным по истечении шести дней с даты отправки заказного письма.

Данные суммы необходимо уплатить в течение пяти дней со дня получения требования (п. 20 ст. 176.1 НК РФ).