В этой статье расскажем в краткой форме:

- какие активы относятся к основным средствам;

- из каких затрат формируется первоначальная стоимость основных средств;

- как начисляется амортизация;

- в чем разница между улучшением (модернизацией) и восстановлением (ремонтом) ОС и как учитываются затраты на это;

- об особенностях учета ОС при консервации, обесценении, переоценке;

- и многое другое.

Содержание

- Порядок учета ОС

- Настройки

- Принятие к учету ОС

- Приобретение ОС за плату

- Оборудование, требующее монтажа

- Инвестиционный актив

- Оценка ОС по справедливой стоимости

- Приобретение ОС с отсрочкой платежа

- Принятие к учету ОС

- Амортизация

- Модернизация и ремонт

- Выбытие ОС

- Особенности учета ОС

- Консервация ОС

- Обесценение ОС

- Последующая оценка БУ

- Инвестиционная недвижимость

- Неотделимые улучшения в арендуемое имущество

- Дополнительные разделы самоучителя

Порядок учета ОС

Все организации, независимо от системы налогообложения, должны применять:

- ФСБУ 26/2020 «Капитальные вложения» — регулирует порядок формирования первоначальной стоимости ОС до принятия к учету;

- ФСБУ 6/2020 «Основные средства» — определяет порядок учета ОС после.

Узнайте кратко о ФСБУ, регулирующих бухгалтерский учет ОС:

- нормативка: ФСБУ 6, 26

- кто обязан применять ФСБУ 6

В БУ объектом ОС считается актив при одновременном выполнении условий (п. 4 ФСБУ 6/2020):

- имеет материально-вещественную форму;

- используется для обычной деятельности: производство, продажа, работы, услуги, для охраны окружающей среды, сдачи в аренду, для управленческих нужд, в деятельности НКО;

- для использования в течение периода > 12 месяцев;

- способен приносить экономические выгоды в будущем.

Подробнее про признаки ОС в статье Признаки ОС.

В учетной политике по БУ можно установить стоимостной лимит. Тогда к ОС стоимостью ниже лимита ФСБУ 6 может не применяться. Советуем устанавливать лимит не более 100 тыс. руб. за единицу — особенность автоматизации 1С.

В НУ стоимостной лимит не устанавливается. Амортизируемым признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Узнайте подробнее про установление стоимостного лимита для разных групп ОС в статье Стоимостной лимит.

В программе малоценные ОС (МОС) учитываются на счете 10.21 «Приобретение малоценного оборудования и запасов», их стоимость сразу списывается в БУ на расходы в момент приобретения (п. 5 ФСБУ 6/2020):

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 10.21.

В НУ объекты стоимостью до 100 тыс. руб. не признаются амортизируемым имуществом и также списываются на расходы, но позже — в момент ввода в эксплуатацию.

Изучите порядок учета малоценных основных средств с помощью наших материалов:

- Учет МОС

- Сборка МОС

- Контроль за СПИ

- Списание с забаланса

- Отчеты по несущественным активам

Единицей учета ОС признается инвентарный объект (п. 10 ФСБУ 6/2020), который бухгалтер определяет на основе профессионального суждения.

Для упрощения учета однородных ОС можно вести их групповой учет (п. 11 ФСБУ 6/2020, Рекомендация Р-125/2021-КпР «Групповая единица учета основных средств»).

Единицу учета ОС необходимо утвердить в учетной политике. Узнайте больше про учет ОС в разрезе инвентарных объектов и в виде групповых объектов в статьях:

- Инвентарный объект

- Групповой объект

Организации, которые вправе применять упрощенные способы бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, могут не применять некоторые положения ФСБУ 6, если закрепят это в учетной политике по БУ.

О возможных вариантах учета ОС, в т. ч. упрощенных, можно узнать в статье Учетная политика ОС.

Какие нормы можно не применять, узнайте из материала Упрощенные способы учета ОС. Вам поможет Пример учетной политики с упрощенными способами учета ОС по ОСН и УСН.

Информацию об основных средствах и капвложениях нужно раскрывать в бухгалтерской отчетности.

Какую информацию, по каким строкам и формам отчетности раскрывать, изучите в статье ОС в бухотчетности.

Настройки

Для работы с основными средствами в программе 1С 8.3 нужно включить соответствующий функционал. Сделать это можно в любой момент в процессе работы. А вот отключить, если операции с ОС есть в базе, уже нельзя.

Подробнее изучите Функциональность

Все объекты основных средств в программе 1С Бухгалтерия располагаются в одноименном справочнике.

Где находится справочник и как с ним работать — в статье Справочник «Основные средства»

Чтобы правильно учитывать объекты основных средств, определите их ОКОФ. В программе 1С для этого есть специальный справочник.

Инструкция по загрузке справочника — Классификатор ОКОФ

Для корректного учета затрат в виде начисленной амортизации задайте нужный способ отражения расходов в справочнике Способы отражения расходов. Счета учета затрат и аналитику для отражения амортизации можно указать в справочнике заранее или непосредственно из документа ввода в эксплуатацию ОС.

Как заполнить справочник и где он используется расскажет статья Справочник Способы отражения расходов

Принятие к учету ОС

Приобретение ОС за плату

Затраты на приобретение ОС и на подготовку к рабочему состоянию накапливаются по Дт 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). В фактические затраты на капитальные вложения в БУ включаются (п. 10, 11, 12 ФСБУ 26/2020):

- суммы, уплачиваемые поставщикам:

Дт 08 Кт 60 за минусом:- возмещаемых налогов — НДС и акцизы:

Дт 19 Кт 60; - скидок:

Дт 08 Кт 60 сторно; - дисконтирования в связи с отсрочкой платежа более 12 мес.:

Дт 76.08 Кт 08.

- возмещаемых налогов — НДС и акцизы:

НДС, предъявленный поставщиком, не включается в капитальные вложения вне зависимости от того, будет он приниматься к вычету или нет. Но если ОС используется в деятельности, не облагаемой НДС (освобождаемой от НДС), то НДС включается в капвложения (п. 2 ст. 170 НК РФ).

Организации, применяющие УСН, не признаются плательщиками НДС (п. 2 ст. 346.11 НК РФ). При формировании фактических затрат на капитальные вложения суммы НДС учитываются в их стоимости (пп. 3 п. 2 ст. 170 НК РФ).

Также в затратах на капвложения в ОС учитываются:

- затраты на приведение объекта в состояние и местоположение, в которых он пригоден для использования:

- затраты на доставку, монтаж, установку:

Дт 08 Кт 60 - затраты на заработную плату, амортизацию, списание активов и прочие затраты на поддержание работоспособности активов используемых в создании ОС и иные затраты:

Дт 08 Кт 70, 69, 02, 10, 71, 76

- затраты на доставку, монтаж, установку:

- оценочное обязательство по демонтажу и утилизации:

Дт 08 Кт 96

Независимо от способа поступления ОС в первоначальную стоимость объекта ОС включаются иные затраты, связанные с его поступлением (п. 5 ФСБУ 26/2020).

Как сформировать первоначальную стоимость ОС при строительстве своими силами — в статье Создание ОС хоз.способом (СМР)

Затраты, которые не включаются в капвложения указаны в п. 16 ФСБУ 26/2020. Они признаются расходами периода, в котором понесены:

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 60, 10, 76, …

Подробнее о составе капвложений можно узнать в статье Первоначальная стоимость ОС.

О документальном оформлении операций и счетах учета ОС читайте в статьях:

- Первичные документы;

- Счета учета.

В НУ первоначальная стоимость ОС определяется исходя из всех фактических затрат на его приобретение, а также сооружение, изготовление, доставку и доведение ОС до рабочего состояния (п. 1 ст. 257 НК РФ).

В первоначальную стоимость ОС не включаются НДС и акцизы (п. 1 ст. 257 НК РФ). НДС включается в стоимость ОС, если оно приобретено для операций, не облагаемых этим налогом (п. 2 ст. 170 НК РФ).

В НУ единовременно при вводе в эксплуатацию объекта ОС можно учесть в затратах сумму амортизационной премии (п. 9 ст. 258 НК РФ).

Пример по учету амортизационной премии — Принятие к учету ОС с амортизационной премией

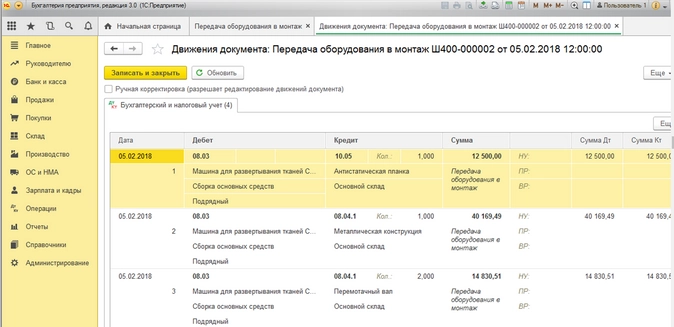

Оборудование, требующее монтажа

Оборудование, требующее монтажа (установки), учитывается на счете 07 «Оборудование к установке». Как правило, это оборудование, требующее крепления к несущим конструкциям зданий, например, к стене, полу:

- Дт 07 Кт 60.

Составляющие компоненты такого оборудования, в т. ч. запасные части, также учитываются на счете 07:

- Дт 07 Кт 10.

При переводе оборудования в монтаж оно списывается с кредита счета 07 в дебет счета 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н):

- Дт 08 Кт 07.

Инструкция по монтажу ОС — Монтаж оборудования

Инвестиционный актив

Проценты по кредитам и займам учитываются в первоначальной стоимости ОС, только если он является инвестиционным активом (п. 7 ПБУ 15/2008):

- Дт 08 Кт 66, 67.

Для отнесения объекта к инвестиционному активу необходимо в учетной политике прописать критерии для его признания.

В налоговом учете проценты по кредитам и займам в стоимость ОС не включаются, а учитываются как внереализационные расходы (пп. 2 п. 1 ст. 265 НК РФ, п. 1 ст. 269 НК РФ, п. 1.1, п. 1.2 ст. 269 НК РФ).

Подробнее про приобретение ОС за кредитные средства без признания ОС в качестве инвестиционного актива — в статье Приобретение ОС на кредитные средства

Оценка ОС по справедливой стоимости

Первоначальная стоимость ОС в БУ определяется исходя из справедливой стоимости имущества в порядке, предусмотренном в МСФО 13 «Оценка справедливой стоимости», в случаях (п. 13 ФСБУ 26/2020):

- оплаты неденежными средствами за ОС;

- поступления ОС в качестве вклада в уставный капитал;

- безвозмездного поступления ОС.

В НУ понятие «справедливая стоимость» отсутствует. Стоимость ОС в НУ определяется:

- при оплате неденежными средствами — по рыночной стоимости передаваемого имущества (п. 1 ст. 257 НК РФ);

- при поступлении ОС в качестве вклада в уставный капитал — как остаточная стоимость объекта ОС передающей стороны (пп. 2 п. 1 ст. 277 НК РФ);

- при безвозмездном поступлении ОС — по рыночной стоимости полученного ОС, но не ниже остаточной стоимости передающей стороны (п. 1 ст. 257 НК РФ, п. 8 ст. 250 НК РФ);

Подробнее — Взнос ОС в уставный капитал

Приобретение ОС с отсрочкой платежа

При покупке ОС с отсрочкой платежа более 12 мес. фактическую сумму капвложений составляет сумма, которая была бы уплачена поставщику при отсутствии отсрочки. Разница между договорной стоимостью и стоимостью при отсутствии отсрочки учитывается отдельно — как проценты по займу в составе прочих расходов (п. 6, 7, 8 ПБУ 15/2008, п. 12 ФСБУ 6, п. 12 ФСБУ 26).

- Дт 76 Кт 08 — исключение процентов по рассрочке из стоимости ОС;

- Дт 91.02 Кт 76 — начисление процентов в расходах.

Изучите на примере — Отсрочка платежа при приобретении.

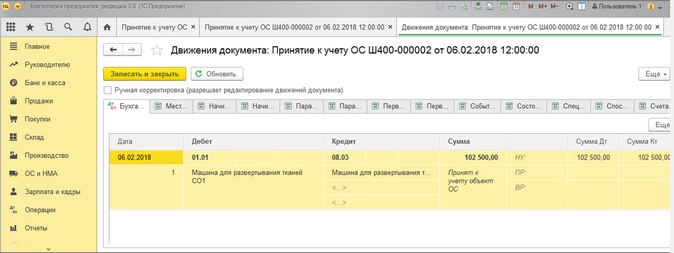

Принятие к учету ОС

Капитальные вложения признаются основными средствами после приведения их в состояние и местоположение, в которых они пригодны к использованию в запланированных целях (п. 18 ФСБУ 26/2020):

- Дт 01 (03) Кт 08

Можно в качестве ОС признать часть капвложений, если она начинает эксплуатироваться до их завершения в целом.

Объект ОС оценивается по первоначальной стоимости — общая сумма капвложений, осуществленных до признания ОС в БУ (п. 12 ФСБУ 6/2020).

В программе 1С Бухгалтерия 8.3 есть два способа оформления приобретения ОС — упрощенный и стандартный. Выбор зависит от условий приобретения ОС (наличие доп. расходов, момент ввода в эксплуатацию, разницы в параметрах учета ОС в БУ и НУ и др.).

Узнайте преимущества и ограничения каждого из них — Варианты принятия к учету ОС

А также научитесь на практических примерах в 1С принимать к учету ОС:

- Приобретение ОС

- Приобретение ОС по договору у.е.

- Приобретение авто

- Приобретение земли

- Приобретение недвижимости

Амортизация

Стоимость ОС погашается через амортизацию (п. 27 ФСБУ 6/2020):

- Дт 20, 25, 26, 44, 91.02 Кт 02.

В БУ возможны три способа начисления амортизации (п. 34, 35, 36, 37 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ).

Выберите один из способов для учета всех ОС или разные для каждой группы ОС, утвердите в учетной политике.

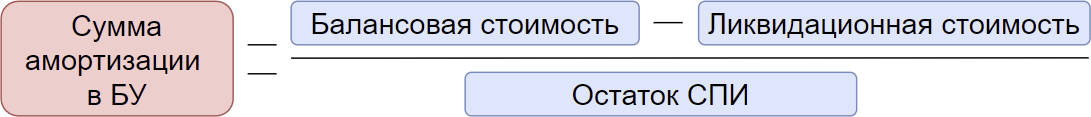

Наиболее популярный способ начисления амортизации в БУ — линейный. Расчет ведется исходя из установленных элементов амортизации (п. 35, 37 ФСБУ 6/2020):

- способа начисления;

- срока полезного использования (СПИ);

- ликвидационной стоимости.

Расчет амортизации при линейном способе:

Узнайте подробнее об элементах амортизации и порядке их определения из статей:

- Элементы амортизации

- СПИ

- Ликвидационная стоимость.

Рассчитать амортизацию на примере в 1С поможет публикация:

- Начисление амортизации.

Элементы амортизации подлежат периодическому пересмотру (п. 37 ФСБУ 6/2020). Когда именно — изучите в материале Пересмотр элементов амортизации.

Как пересмотреть срок полезного использования, если стоимость ОС равна нулю расскажет статья Пересмотр СПИ самортизированного ОС

Расчет амортизации в НУ делается по другой формуле (ст. 259.1, 259.2 НК РФ):

СПИ в БУ определяется в зависимости от предполагаемого срока использования ОС или износа (п. 9 ФСБУ 6/2020). В НУ интервал возможного СПИ установлен законодательно и соответствует амортизационной группе или техническим условиям (п. 1, 6 ст. 258 НК РФ).

Поэтому СПИ в БУ и НУ могут не совпадать.

В БУ необходимо выбрать (п. 33 ФСБУ 6/2020):

- начало начисления амортизации:

- с даты признания ОС в БУ;

- с 1-го числа месяца, следующего за месяцем признания ОС в БУ;

- прекращение начисления амортизации:

- с момента списания ОС с БУ;

- с 1-го числа месяца, следующего за месяцем списания ОС в БУ.

В НУ амортизация всегда начисляется со следующего месяца после приемки ОС (п. 4 ст. 259 НК РФ).

Программа 1С поддерживает оба варианта начала начисления амортизации. Ознакомиться с примером, где амортизация в БУ начисляется с даты признания ОС, а в НУ со следующего месяца, можно в статье Амортизация с даты приемки ОС.

Модернизация и ремонт

Улучшение объекта ОС — улучшение, продление первоначально принятых нормативных показателей ОС:

- модернизация;

- реконструкция;

- дооборудование;

- достройка и т. п. (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

В результате улучшения может увеличиваться СПИ ОС, а также производительность, мощность и др.

Затраты на такое улучшение признаются капвложениями и увеличивают стоимость ОС в БУ и НУ (п. 9 ФСБУ 26/2020, п. 24 ФСБУ 6/2020, п. 2 ст. 257 НК РФ):

- Дт 08 Кт 10, 23, 60, 70, 69 — кап.вложения на улучшение ОС;

- Дт 01 Кт 08 — увеличение первоначальной стоимости ОС.

Узнайте разницу между улучшением и восстановлением ОС, когда затраты капитализируются, а когда нет, из статьи:

- Улучшение и восстановление

Изучите на примерах в 1С:

- Модернизация ОС

- Дооборудование ОС

Восстановление ОС — это устранение неисправностей, поддержание работоспособности в виде замены изношенных неисправных деталей:

- замена частей;

- ремонт;

- технические осмотры;

- техническое обслуживание (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

Затраты на ремонт ОС (техобслуживание) могут отражаться в БУ по-разному:

- осуществляемые чаще 12 месяцев — не включаются в капвложения, а учитываются как текущие расходы (пп. «б» п. 16 ФСБУ 26/2020):

Дт 20, 23, 25, 26, 44, 91.02 Кт 10, 60, 69, 70, 76; - существенные по величине и регулярные, периодичностью более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев, — как капитальные вложения (п. 6, 7, 10 ФСБУ 6/2020, п. 5 ФСБУ 26/2020):

Дт 08 Кт 10, 23, 60, 69, 70.

В НУ затраты на ремонт и техобслуживание основных средств, вне зависимости от периодичности их проведения и стоимости, включаются единовременно в расходы, связанные с производством и реализацией (пп. 2 п. 1 ст. 253 НК РФ, п. 1 ст. 260 НК РФ, 324 НК РФ).

Оба варианта затрат на ремонт и ТО разобраны на примерах в 1С в статье Капитализируемый ремонт и ТО

Выбытие ОС

Объект ОС, который выбывает или не способен приносить экономические выгоды, списывается с БУ (п. 40 ФСБУ 6).

Подобности операций по списанию ОС в статьях:

- Схема выбытия ОС

- Списание ОС

Если предпринимаются действия по продаже объекта ОС, и он перестает использоваться, то в БУ его нужно переквалифицировать в долгосрочный актив к продаже (п. 10.1 ПБУ 16/02, Рекомендация Р-84/2017-КпР «Переклассификация основных средств в активы для продажи»):

- Дт 41 Кт 01.

В НУ не предусмотрена переквалификация активов, такой актив продолжает учитываться как амортизируемое имущество. Но продолжать учитывать амортизацию в составе расходов, уменьшающих налог на прибыль, рискованно.

Условия для переквалификации актива и порядок действий изучите в материале Перевод ОС в ДАП.

Если актив продолжает работать в качестве ОС, а затем продается, не переводите его в ДАП. Операцию отразите обычной реализацией ОС:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации ОС;

- Дт 01.09 Кт 01.01 — списание первоначальной (восстановительной) стоимости ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости ОС;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС.

Если ОС реализовано с убытком в НУ, его нельзя учесть единовременно. Убыток включается в состав косвенных (прочих) расходов равными долями в течение оставшегося СПИ (п. 3 ст. 268 НК РФ).

Убыток по БУ полностью учитывается в момент реализации (п. 31 ПБУ 6/01).

Подробно продажа ОС на примерах в 1С 8.3 разобрана в статьях:

- Реализация ОС

- Реализация ОС с убытком

- Реализация авто

Особенности учета ОС

Консервация ОС

В случае приостановки использования ОС, в т. ч. в связи с его консервацией:

- амортизация в БУ не приостанавливается, но такие ОС учитывают обособленно (п. 30, пп. «и» п. 45 ФСБУ 6/2020).

- в НУ законсервированное ОС исключают из амортизируемого имущества, если консервация длится более 3 месяцев (п. 3 ст. 256 НК РФ).

Все особенности операций по консервации — в статье Консервация и расконсервация.

Обесценение ОС

На конец каждого отчетного периода организация проверяет ОС на наличие признаков обесценения (п. 38 ФСБУ 6/2020, п. 9, 12-14 МСФО 36). Если признаки найдены, объект отражается в бухгалтерской отчетности по возмещаемой стоимости, разница признается в виде убытка от обесценения (п. 9 МСФО 36):

- Дт 91.02 Кт 02.04.

В НУ понятия обесценения нет, проверка не делается.

Оценить возмещаемую сумму актива, а также отразить убыток от обесценения, поможет пошаговая инструкция Обесценение.

Последующая оценка БУ

Способ последующей оценки ОС в БУ закрепите в учетной политике (п. 13 ФСБУ 6/2020):

- по первоначальной стоимости,

- по переоцененной стоимости.

В НУ учет ОС ведется только по первоначальной (восстановительной) стоимости.

Если в вашей учетной политике выбран способ учета ОС по переоцененной стоимости, узнайте из статьи Переоценка, как такие операции учитывать в 1С.

Инвестиционная недвижимость

Активы в виде недвижимости, предназначенной для сдачи в операционную аренду или получения дохода от прироста ее стоимости, называются инвестиционной недвижимостью (п. 11 ФСБУ 6/2020). Как правило, они учитываются на счете 03 «Доходные вложения в материальные ценности».

Разобраться со сложностями определения и учета таких ОС поможет статья Инвестиционная недвижимость.

Неотделимые улучшения в арендуемое имущество

Если организация провела неотделимые улучшения арендованного объекта, затраты на них можно учесть одним из вариантов, прописав его в учетной политике по БУ (п. 7.1 ПБУ 1/2008):

- в составе права пользования арендой (ППА) по объекту аренды (пп. «в» п. 13 ФСБУ 25/2018);

- признать отдельным объектом ОС (п. 18 ФСБУ 26/2020).

В НУ некомпенсируемые неотделимые улучшения (с согласия арендодателя) могут включаться в состав амортизируемого имущества, если соответствуют установленным для этого критериям в обычном порядке (п. 1 ст. 256 НК РФ).

Как отличить отделимые улучшения от неотделимых и на каких условиях расходы на них можно списать в НУ, изучите подробнее Неотделимые улучшения при аренде.

Дополнительные разделы самоучителя

Обратите внимание на дополнительные разделы Самоучителя по ОС:

- в разделе ОТЧЕТЫ И ДОКУМЕНТЫ рассмотрены все основные документы по учету ОС в программе 1С Бухгалтерия и порядок работы с ними. Также в разделе можно узнать об отчетах ОС, которые обязательно пригодятся вам в работе;

- раздел ТОП ВОПРОСОВ содержит самые частые вопросы по учету основных средств и ответы на них;

- в разделе ДОП.МАТЕРИАЛЫ содержатся дополнительные лайфхаки, ошибки, допускаемые по учету ОС;

- в разделе НОВОСТИ узнайте о новостях изменений законодательства по ОС;

- в разделе СЕМИНАРЫ располагаются актуальные семинары по нюансам учета ОС.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Этот выпуск решили посвятить ведению основных средств организации. Мы покажем, как это сделать, на примере программного продукта «1С:Бухгалтерия».

В статье рассмотрим:

- С чего нужно начинать ведение учета основных средств.

- Приобретение движений и выбытие основных средств.

- Учет основных средств по договору аренды и лизинга.

- Общие изменения, связанные с учетом основных средств после 1 января 2022 года.

В программном продукте «1С:Бухгалтерия» подсистема учета основных средств постоянно развивается.

Это происходит по двум причинам:

- Регулярные изменения в законодательстве.

- Повышение уровня автоматизации.

С чего нужно начинать ведение учета основных средств?

Для начала необходимо определиться с учетной политикой организации.

Для основных средств необходимо указать метод начисления амортизации как в бухгалтерском, так и в налоговом учетах.

Метод начисления амортизации в бухгалтерском учете указывается применительно к конкретному объекту основных средств при принятии его к учету.

- Переходим в раздел «Главное», затем регистр сведений «Учетная политика».

- Здесь устанавливаются ключевые параметры бухгалтерской учетной политики, а метод начисления амортизации не поименован.

Обратите внимание:

- В печатной форме «Учетная политика по бухгалтерскому учету» по умолчанию прописано, что для начисления амортизации основных средств применяется линейный способ для всех объектов основных средств.

- Если организация использует иные способы начисления амортизации, то их нужно указать в печатной форме, отредактировав предлагаемый файл.

Для целей налогообложения прибыли в налоговом учете амортизация может начисляться как линейным, так и нелинейным методом. В программе выбранный метод начисления амортизации указывается в форме настроек по налогу на прибыль.

- Переходим в раздел «Главное», затем «Налоги и отчеты».

- Среди перечисленных налогов будет налог на прибыль.

Налоговый учет отдельных объектов основных средств имеет особенности. Для отражения сведений о государственной регистрации и снятия с регистрационного учета:

- транспортных средств предназначен регистр сведений «Регистрация транспортных средств»:

- Переходим в раздел «Справочники», затем «Транспортный налог».

- Указываем сведения о гос.регистрации.

- земельных участков:

- Переходим в раздел «Справочники», затем «Земельный налог».

- Указываем сведения о регистре сведений «Регистрация земельных участков.

Если в организации имеются объекты, порядок налогообложения по налогу на имущество которых отличается от установленного в организации в целом, то такие объекты необходимо указать в специальном регистре сведений.

- Переходим в раздел «Главное», затем «Налоги и отчеты».

- Выбираем «Налог на имущество».

- В окошке «Объекты с особым порядком налогообложения» можно изменить данные.

Что признается основным средством?

Основными средствами называют имущество организации, которое обладает следующими характеристиками:

- Применяется как средство труда более одного года.

- Стоимость — более 100 000 российских рублей.

В 1С учет основных средств включает различные операции:

- поступления,

- принятие на учет,

- перемещение,

- модернизация,

- реализация,

- списание и др.

Для хранения списка основных средств и сведений о них предназначен справочник «Основные средства»,

- Переходим в раздел «Справочники», затем «Основные средства и НМА».

- Выбираем справочник «Основные средства».

Сведения об основном средстве заполняются при принятии к учету и могут изменяться в процессе эксплуатации.

При вводе основного средства в эксплуатацию, ему автоматически присваивается инвентарный номер. В 1С:Бухгалтерии справочник можно заполнить группой однотипных объектов основных средств, которые отличаются только инвентарными номерами.

- Нажимаем на кнопку «Групповое создание».

Бухгалтерский учет основных средств ведется в соответствии с ПДУ-6 «Учет основных средств». Параллельно с бухгалтерским учетом основных средств ведется налоговый учет в соответствии с НК РФ.

Обратите внимание: налоговый учет настраивается в зависимости от применяемой в организации системы налогообложения.

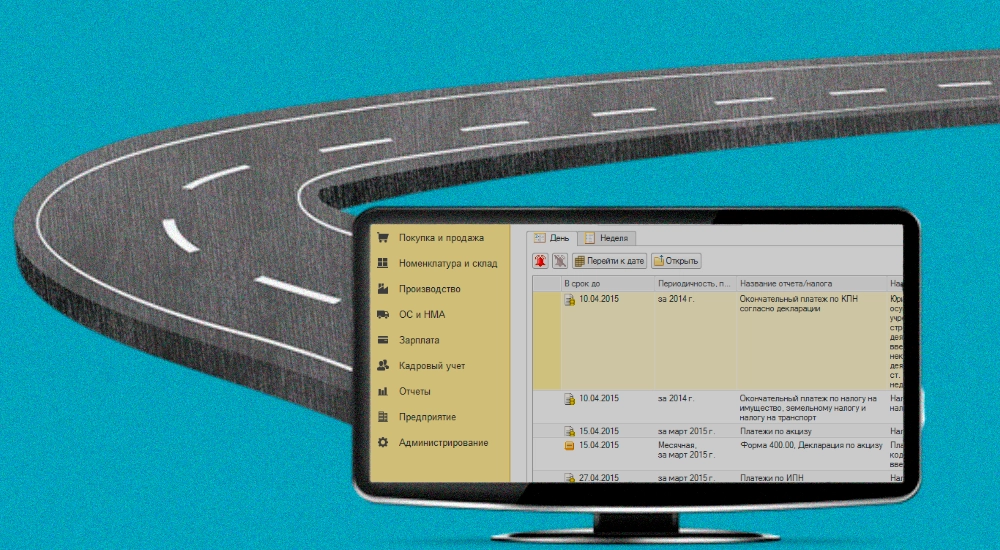

В программе приобретение и ввод в эксплуатацию основных средств отражаются по одному из двух вариантов:

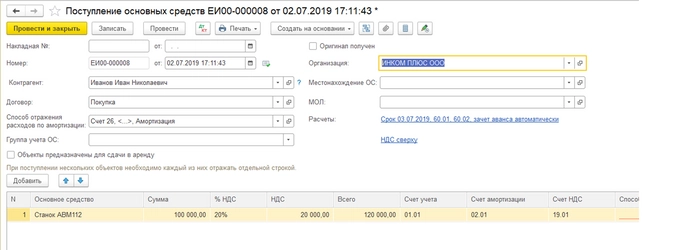

1 способ. Приобретение и ввод в эксплуатацию отражается одновременно документом «Поступления основных средств». Стоимость объектов основных средств в этом случае формируется на счете 08.04.2 — «Приобретение основных средств».

- Переходим в раздел «ОС и НМА»,

- Выбираем документ «Поступления основных средств».

Этот же документ можно создать другим способом: документ поступления «Акт-накладная УПД» с видом операции «Основные средства».

Для этого:

- Переходим в раздел «Покупки», затем документ «Поступления (акт, накладная, УПД)».

- Указываем вид операции — «Основные средства».

Обратите внимание: этот вариант как правило используется для объектов, по которым выполняются следующие условия:

- Не требуется сборка.

- Объект состоит только из одной номенклатурной позиции.

- По объекту нет дополнительных расходов на приобретение.

- Объект должен вводиться в эксплуатацию вместе с принятием к учету.

- Объект имеет нулевую ликвидационную стоимость.

- Первоначальная стоимость и срок полезного использования будут совпадать в бухгалтерском и налоговом учетах.

Как заполнить данный документ?

- В шапке документа указываем название организации и наименование другой компании, у которой была произведена покупка по договору.

- Вводим необходимые основные средства в табличную часть.

- Отмечаем НДС, счета и цену.

- Регистрируем счет-фактуру от поставщика.

- Нажимаем «Провести».

- Чтобы посмотреть проводки, нажимаем на «Дт/Кт».

- В движении документа видим, что данный документ сразу принимает основное средство к учету, т. е. перекидывает его на счет 01 с 08.04.2.

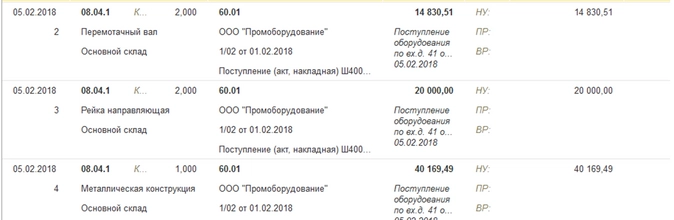

2 способ. Приобретение отражается документом «Поступления оборудования»

- Переходим в раздел «Покупки», затем «Поступление (акты, накладные, УПД).

- Выбираем вид операции «Оборудование».

- Аналогично заполняем этот документ.

- Проводим документ.

После проведения стоимость основного средства записывается на нужный счет 08.04.1 «Приобретение компонентов основных средств».

Обратите внимание: этот вариант как правило используется для объектов, по которым выполняются следующие условия:

- Объекты вводятся в эксплуатацию не одновременно с приобретением, а с отсрочкой.

- Объекты состоят из нескольких номенклатурных позиций.

- Первоначальная стоимость и срок полезного использования не совпадают в бухгалтерском и налоговом учете.

- Объекты имеют не нулевую ликвидационную стоимость.

- Приобретение объектов связано с дополнительными расходами: ставкой, сборкой, монтажом.

Как отражать дополнительные расходы?

Для отражения дополнительных расходов приобретения основного средства используется документ «Поступления дополнительных расходов».

Первоначальная стоимость оборудования и прочих объектов основных средств формируется на стадии поступления не только из стоимости покупки, но и исходя из затрат на монтаж и прочие расходы, связанные с приобретением.

Если поставка осуществлялась в комплексе с дополнительными услугами (например, доставка до адреса, установка или настройка), то это необходимо отразить через поступление дополнительных расходов:

- Переходим на вкладку «Главное».

- Документ вводится на основании документа «Поступления».

- В табличной части указываем сумму дополнительных расходов.

- Переходим на вкладку «Товары».

- Выбираем объект основных средств, в стоимость которых эти расходы включаются.

Обратите внимание: для контроля данного документа следует проверить проводки: здесь будет отражаться себестоимость оборудования.

Продолжая второй способ, необходимо основное средство ввести в эксплуатацию и верно рассчитать амортизацию. Для этого отметим данную операцию в документе «Принятие к учету ОС».

- Переходим в раздел «ОС и НМА», выбираем документ «Принятие к учету ОС».

- Стоимость объекта основных средств в этом случае формируется на счете 08.04.1 «Приобретение компонентов основных средств».

- Переходим на вкладку «Оборудование».

- Указываем вид операции, способ поступления, склад и счет.

Обратите внимание: в строке «Склад» нужно указать, где будет числиться основное средство.

- Переходим на вкладку «Основные средства».

- В табличной части добавляем позицию, подобранную из существующего списка.

- Указываем начисление амортизации.

- Переходим на вкладку «Бухгалтерский учет». Здесь определяется порядок принятия основного средства к учету.

Обратите внимание: счет учета основного средства — это тот счет, куда будет отнесено основное средство после принятия.

- Указываем счет начисления амортизации. Как правило это счет 02.01.

- Выбираем способ начисления амортизации.

- Вносим срок полезного использования оборудования.

- Указываем счет затрат, субконто и коэффициент.

Теперь переходим на вкладку «Амортизационная премия».

- Заполняем при принятии организацией решения включить некоторую часть из капитальных вложений в расход налогового учета.

- Процентная ставка указывается в подгруппе, в которую должно включаться основное средство по сроку использования.

- Проводим документ. В итоге сформированы две различные бухгалтерские проводки. В первой проводке будет принятие станка к учету с отметкой суммы, а во второй строке будет отмечена сумма единовременной амортизационной премии.

Обратите внимание: амортизационная премия начисляется при формировании операций на закрытие месяца в следующем отчетном периоде. По сформированной обработке процент амортизационной премии отнесется к затратам и отразится временная разница, которая ежемесячно будет списываться (Дт 20.01 Кт 01.01).

Перемещение основного средства

Перемещение основного средства напоминает перемещение товаров. Ключевая разница состоит в том, что товар перемещается между складами, а основное средство — между подразделениями.

Как заполнить документ передачи основного средства?

- Переходим в раздел «Главное», затем «ОС и НМА».

- Выбираем документ «Списание ОС», только, когда пришло в негодность.

- Нажимаем «Создать».

- Указываем причину списания и место нахождения объекта основного средства.

- Записываем счет, на который будет относиться остаточная стоимость основного средства и субконто к нему.

- Заполняем табличную часть документа, нажав на кнопку «Добавить».

- Нажимаем кнопку «Провести».

- В программе формируются две проводки:

- По списанию накопленной амортизации;

- По списанию первоначальной стоимости основного средства.

Расчеты отражения в учете амортизации основного средства

Чтобы выполнить расчет отражения в учете амортизации основного средства, необходимо воспользоваться помощником закрытия месяца.

Обратите внимание: операцию необходимо выполнять раз в месяц в конце периода.

- Переходим в меню «Операции».

- Нажимаем на ссылку «Закрытие месяца».

- Перед пользователем открывается окно помощника.

- В помощнике выбираем период и организацию.

- Далее помощник сделает все автоматически.

- Если операция прошла без ошибок, будет создан документ регламентной операции «Амортизация и износ основных средств». В нем будут отражены все проводки.

Как сформировать ведомость амортизации основного средства?

Для анализа первоначальной и остаточной стоимости и накопленной амортизации по объектам основных средств в бухгалтерском и налоговом учетах предназначен отчет «Ведомость амортизации основного средства».

- Переходим в раздел «ОС и НМА», затем «Ведомость амортизации ОС, где указываем период формирования отчета».

- По кнопке Показать настройки: на закладке Показатели флажками отмечаются виды учетных данных для вывода информации в отчет — БУ и НУ;

- Переходим на закладку «Отбор».

- Устанавливаем отборы для вывода информации в отчет:

- по конкретным основным средствам,

- по способу начисления амортизации,

- по месту нахождения основного средства.

- Переходим на вкладку «Дополнительные поля».

- Выбираем дополнительные данные, которые должны быть введены в дополнительный отчет:

- дата принятия к учету,

- первоначальная стоимость,

- инвентарный номер и другие.

- Указываем способ представления данных.

- Нажимаем на кнопку «Сформировать».

Основные средства, полученные по договору аренды или имущественного найма

1 действие. Разберем основные средства, полученные по договору аренды или имущественного найма, где арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование. Рассмотрим на примере учета у арендатора.

Договор аренды недвижимого имущества, заключенный на срок не менее года, подлежит государственной регистрации.

Недвижимым имуществом признаются: земельные участки, участки недр и прочее, связанное с землей, т. е. объекты, перемещение которых без несоразмерного ущерба невозможно.

- Получение основного средства арендатором оформляется документом «Операция».

- Отражение расходов по аренде документом «Поступление (акт, накладная)».

- Уплата арендных платежей фиксируется документом «Списания с расчетного счета».

- Возврат основного средства арендодателю оформляется документом «Операция».

2 действие. Как вести учет аренды недвижимого имущества в учете арендодателя?

В программе «1С:Бухгалтерия» доход от передачи имущества в аренду отражается документом «Реализация (акт, накладная)»; получение арендных платежей — документом «Поступление на расчетный счет».

Обратите внимание: передача в аренду основных средств, учитываемых на счете 01, документами программы не отражается. Документ «Передача ОС в аренду» можно использовать только в тех случаях, когда основное средство предназначено исключительно для предоставления в аренду и учитывается у арендодателя в составе доходных вложений в материальные ценности на счете 03 «Доходные вложения в материальные ценности».

Лизинг

Под лизинговым договором подразумевается одна из форм кредитования, аренда основных фондов на длительный срок с выкупом в будущем.

Учет лизинга в 1С происходит поэтапно. Покупаемое по лизинговому договору имущество может учитываться двумя способами:

- на балансе лизингополучателя,

- на балансе лизингодателя.

Федеральным законом от 29.11.2021 года внесены изменения в порядок учета лизинговых операций. С 2022 года объект основных средств, являющийся предметом договора лизинга, учитывается для целей налога на прибыль только у лизингодателя, собственника этого имущества, поэтому амортизацию предмета лизинга начисляет лизингодатель. Лизингополучатель учитывает в расходах только лизинговые платежи.

Обратите внимание: новые правила налогового учета распространяются только на договоры лизинга, заключенные после 31.12.2021.

Если договор заключен с лизингодателем в 2021 году, то в документе поступления в лизинг доступен переключатель «Налоговый учет имущества ведет…», который можно установить в одно из двух положений:

В 1С лизингополучатель регистрирует поступление предмета лизинга документом «Поступления в лизинг»:

- Переходим в раздел «ОС и НМА».

- Находим документ «Поступления в лизинг».

- Указываем предмет учета лизингодателя.

- В нижней части экрана выбираем стоимость расходов лизингодателя. Именно эта сумма будет амортизироваться в налоговом учете лизингополучателя.

Обратите внимание: если договор был заключен в 2022 году, то выбор будет недоступен — будет автоматически поставлена галочка, которую нельзя изменить. Налоговый учет ведет только лизингодатель.

Изменения в учете основных средств в 2022 году и переход на ФСБУ

- С 1 января все компании, за исключением бюджетных, обязаны перейти на новый ФСБУ. Для малых компаний, которые применяют упрощенный способ ведения бухучета, могут не применяться отдельные положения стандарта.

- По новому стандарту изменились признаки основного средства:

- Материальная форма.

- Предназначается для обычной деятельности компании.

- Предназначается для использования более 12 месяцев или обычного операционного цикла, который превышает 12 месяцев.

- Приносит экономические выгоды в будущем.

- Отмена лимита стоимости объекта для того, чтобы признать его основным средством.

Компания вправе установить лимит стоимости для признания объекта основным средством самостоятельно, если она не видит необходимости вносить сведения о некоторых активах бухгалтерской отчетности.

Обратите внимание: с 2022 года стоимость малоценных основных средств нельзя признавать запасами, а затраты на их приобретение и создание надо списывать на текущие расходы. В дальнейшем компания обязана обеспечить контроль наличия и движения этих малоценных основных средств.

- Срок полезного использования. По новому стандарту бухучета срок использования — это период, в течение которого основное средство будет приносить экономические выгоды компании для основных средств, которые используются для производства продукции или работ. Срок полезного использования определяется исходя из количества продукции или объема работ. Чтобы определить срок полезного использования, компания должна учитывать ожидаемое моральное устаревание и планы по замене основных средств.

- Амортизация всех основных средств, кроме:

- инвестиционной недвижимости, которую оценивают по переоцененной стоимости

- основных средств, потребительские свойства которых не изменяются со временем: объекты природопользования, земельные участки, а также мобилизованные объекты, которые законсервировали и не используют в производстве.

Из-за ФСБУ-6 изменился порядок начисления амортизации по ним. Амортизацию по основному средству компания начисляет с даты, когда признала его в бухучете. Также допустимо начислять амортизацию по старому методу, т. е. с первого числа месяца, следующего за месяцем, когда признали основное средство.

В следующем выпуске рассмотрим примеры ведения основных средств в 1С:Бухгалтерии и ответим на вопросы читателей. Не пропустите.

Подписывайтесь на Telegram-канал «ЛК 1С-Рарус отвечает».

В 2023 году все компании обязаны вести учёт основных средств по ФСБУ 6/2020. В статье расскажем, какие средства признаются основными и как ведется учёт по федеральному стандарту.

Какие средства считаются основными

Основные средства (или ОС) — это имущество организации. Например, автомобили, недвижимость, земельные участки, станки на производстве.

Имущество признается ОС, если:

-

Обладает материальной формой.

-

Компания планирует использовать объект больше 12 месяцев.

-

Имущество приобретено не для последующей перепродажи, а для использования в деятельности бизнеса (на производстве, в оказании услуг, при сдаче в аренду и т.д.).

-

Пользование объектом приносит прибыль организации.

Например, мебельная компания приобретает грузовой автомобиль для доставки готовой мебели покупателям. Автомобиль — основное средство, так как:

-

У него есть материальная форма.

-

Компания планирует использовать машину для доставки несколько лет.

-

Автомобиль купили для бизнеса, а не для того, чтобы потом перепродать.

-

Доставка мебели в организации платная — это значит, что транспорт будет приносить выгоду.

Первоначальная стоимость

При оприходовании актива в бухучёте отражается его первоначальная стоимость. Она определяется по сумме, потраченной на покупку имущества. Сумма включает перевозку, оформление страховки, настройку и другие траты. Например, если на покупку, транспортировку и установку станка завод потратил в сумме 200 000 рублей, значит первоначальная стоимость объекта будет такой же. Все траты необходимо подтвердить документально, чтобы отразить объект в бухучёте.

Первоначальная стоимость может измениться, если:

-

Объект улучшили или модернизировали.

-

Скорректировали суммы расходов, которые уже были учтены в стоимости. Например, нашли ошибку в расходах на транспортировку объекта до места производства и позже исправили её.

-

При улучшении или восстановлении имущества потратили капитал организации.

По федеральному стандарту лимит на первоначальную стоимость ОС устанавливает сама компания. Если приобретённый объект по стоимости сравнялся с лимитом или вышел по цене ниже лимита, то такой объект можно не признавать как основное средство.

То есть если купленное оборудование для работы обошлось предприятию в 50 000 рублей при лимите в 200 000 рублей, то его можно не признавать как ОС. Вместо этого объект признают малоценным имуществом. Подробнее об учёте малоценных активов по ФСБУ 6/2020 и их отражение в 1С читайте в самоучителе.

В ходе использования имущества его можно учитывать в бухучёте по первоначальной или переоцененной стоимости. Переоценка происходит периодически, а за основу берётся сумма, которую бы потратили на покупку актива при продаже в конкретный момент времени.

Срок полезного использования

Срок полезного использования (или СПИ) — срок, в течение которого имущество будет приносить прибыль организации. Чтобы имущество признали ОС, срок должен быть не менее 12 месяцев. У некоторых активов срок может выражаться в натуральном выражении, например в количестве произведённых деталей.

Срок определяют при оприходовании ОС и исходят из:

-

Характеристик актива, которые влияют на период его использования — производительности, мощности и т.д.

-

Вероятности износа актива (количества поездок на транспорте, нагрузки на оборудование и т.д.)

-

Вероятности устаревания имущества. Например, если в продажу поступит улучшенное оборудование.

-

Планов по замене имущества.

Амортизация основных средств

После оприходования средств на них начисляется амортизация, чтобы компенсировать расходы на приобретение объекта. Начисления прекращаются при списании объекта или когда балансовая и ликвидационная стоимость актива сравняются.

Амортизация начисляется одним из трёх способов, причём можно использовать разные способы для разных групп ОС. Стандартом предусмотрен классификатор, по которому средства разделяются на группы. Амортизация рассчитывается самостоятельно по формулам или с помощью специальных программ учёта — 1С: Бухгалтерии.

Линейный способ

При таком способе сумма амортизации распределяется равномерно между периодами. При расчёте используются балансовая и ликвидационная стоимость.

Балансовая стоимость = Первоначальная стоимость — Сумма уже накопленной амортизации за предыдущие периоды — Сумма обесценения

Последняя сумма определяется переоценкой имущества. Ликвидационная стоимость определяется, как сумма, которую фирма получила бы в случае списания средств, за вычетом расходов на списание.

Сумма амортизации вычисляется по формуле:

Балансовая стоимость — Ликвидационная стоимость / Оставшийся СПИ

Пример:

Вычисляем сумму амортизации оборудования за февраль 2023.

Балансовая стоимость — 142 000 ₽

Ликвидационная — 5 000 ₽

СПИ — 36 месяцев, из которых осталось 34.

Сумма амортизации = 142 000 — 5000 / 34 = 4029 ₽

Способ уменьшаемого остатка

При этом способе сумма амортизации при оприходовании средств будет больше, чем в последующие периоды. Это позволяет компании учесть нагрузку на актив при его использовании.

При расчёте суммы амортизации используются:

-

Годовая норма амортизации.

-

Срок использования актива.

-

Коэффициент ускорения — насколько быстро износится имущество.

-

Стоимость имущества.

Точную формулу расчёта суммы амортизации по этому способу каждая компания составляет самостоятельно.

Начисление пропорционально выпущенной продукции

Применяется, когда срок использования выражается натуральной величиной. Начисления рассчитываются по формуле:

Сумма амортизации = (Балансовая стоимость — Ликвидационная стоимость) * Количество произведённой продукции / Оставшийся СПИ

Например, рассчитаем сумму амортизации для фрезеровочного станка:

Балансовая стоимость — 180 000 ₽

Ликвидационная стоимость — 10 000 ₽

Обработано деталей в этом периоде — 1000.

СПИ — 20 000 обработанных деталей, из которых осталось 18 000.

Сумма амортизации = (180 000 — 10 000) * 1000 / 18 000 = 9 444 ₽

Списание основных средств

Актив списывают, если:

-

Организация прекращает пользоваться объектом при его износе или моральном устаревании.

-

Компания продаёт или передаёт имущество другой фирме.

-

Истёк срок пользования.

-

Имущество утрачено в ходе стихийного бедствия, ЧП или утеряно.

Если при учёте по ФСБУ 9/2020 в 1С возникают вопросы, обратитесь к консультантам Scloud. Они покажут, как решить вопрос или исправить ошибку при бухгалтерском учёте в 1С.

(Рейтинг:

5 ,

Голосов: 1 )

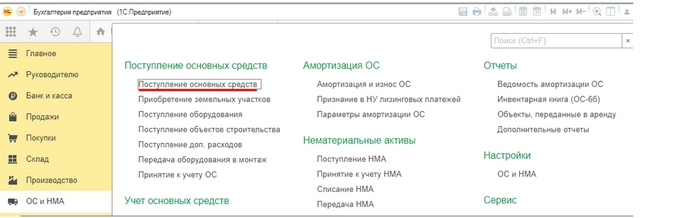

При отражении приобретения основных средств в программе «1С:Бухгалтерия 8», ред. 3.0, есть несколько нюансов, на которые необходимо обратить внимание.

Принятие к учету ОС без сборки и монтажа

Стандартная ситуация, когда организация приобретает основное средство и вводит его в эксплуатацию, в тот же день оформляется в информационной базе документом «Приобретение объекта основных средств» (раздел «ОС и НМА» — «Поступление основных средств»). Этим документом также оформляется поступление основных средств, которые не требуют монтажа и дополнительных расходов, которые вводятся в эксплуатацию одновременно с принятием на учет и у которых первоначальная стоимость и срок полезного использования совпадают в бухгалтерском и налоговом учете.

«Семь новых ФСБУ: Аренда, НМА, ОС, Капвложения, Документооборот, Запасы, Инвентаризация» самый экспертный курс Клерка, помогающий разобраться со сложными официальными требованиями. Мы уже добавили новый стандарт, «Инвентаризация», увеличили часы, дополнили программу, но оставили прежнюю стоимость.

Обучение очень удобное: понятные видео лекции, тесты, примеры в 1С, онлайн-встречи с преподавателями, ответы на все ваши вопросы в закрытом чате.

Можно посмотреть урок из курса бесплатно и записаться

В табличной части существует возможность быстрого создания объекта справочника «Основные средства», для этого в колонке «Основное средство» необходимо ввести наименование объекта, после чего в контекстном меню выбрать команду «Создать…».

У созданного объекта группа учета ОС будет установлена в соответствии со значением, указанным в шапке. Амортизационная группа заполняется при записи документа, значением соответствующим указанному сроку службы.

При проведении документа формируются проводки со счетом бухгалтерского учета 08.04.2 «Приобретение основных средств» (закладка «Бухгалтерский и налоговый учет»), помимо этого также данным документом формируются движения по регистрам сведений, необходимые для дальнейшего учета основных средств.

После проведения этого документа нет необходимости создавать и проводить документ «Принятие к учету ОС», так как проведенный документ делает проводки по приобретению ОС от поставщика и о постановке на учет вашего ОС. Также стоит обратить внимание на то, что при проведении данного документа амортизация ОС по налоговому учету сразу включается в состав расходов, если такое не нужно, то использовать данный документ не следует.

Приобретение ОС, требующего сборки и монтажа

Но существует иная ситуация, когда основное средство перед вводом в эксплуатацию требует сборки как, например, компьютер. Сначала организация приобретает компоненты будущего основного средства — компьютерную мышку, монитор, системный блок и проч., после чего собирает все компоненты в единое целое — готовый компьютер и именно его вводит в эксплуатацию как основное средство.

Такая операция оформляется по следующей схеме. Сначала создаем документ «Поступление оборудования» (раздел «ОС и НМА» — «Поступление оборудования») или этот же документ можно оформить как «Поступление товаров и услуг» с видом операции «Оборудование».

В табличной части «Оборудование» указываются все компоненты будущего основного средства, количество, цена, ставка НДС. Счет учета оборудования поставить необходимо 08.04.1 «Приобретение компонентов основных средств» (именно с этим счетом работает документ «Принятие к учету ОС»), счет учета НДС. Остальные закладки используются, если одновременно с оборудованием поступают и другие виды ТМЦ или услуги.

Оборудование, принятое на учет по счету 08.04.01, впоследствии подлежит принятию в качестве объекта основных средств документом «Принятие к учету ОС».

Когда после покупки у контрагента необходимо «собрать» воедино компоненты и дополнительные материалы (запчасти) и передать их на сборку основного средства, то есть осуществить монтаж оборудования, это делается при помощи документа «Передача оборудования в монтаж».

Счет учета необходимо указать 08.03: только через этот счет программа корректно перенесет составные части на ОС при его принятии к учету (раздел «ОС и НМА» — «Передача оборудования в монтаж»).

После этого оформляется документ «Принятие к учету ОС» (раздел «ОС и НМА» — «Поступление основных средств») с видом операции «Объекты строительства».

Важно на закладке «Внеоборотный актив» в поле «Объект строительства» выбрать объект сборки и проверить, что в поле «Счет» указан счет 08.03.

При проведении формируются проводки по Дт 01.01 и Кт 08.03.

Сумма проводки соответствует сумме, накопленной на счете 08.03 при формировании первоначальной стоимости основного средства.

Важный нюанс: документ «Принятие к учету ОС» не работает как самостоятельный документ по вводу в эксплуатацию основного средства! Соответственно только через него принять к учету внеоборотный актив нельзя, документ попросту не сформирует первоначальную стоимость и необходимые записи регистров.

Способ начисления амортизации

Способ начисления амортизации указывается при принятии основного средства к учету в документе «Принятие к учету ОС» на закладке «Бухгалтерский учет» в поле «Способ начисления амортизации».

Если используется документ «Поступление основных средств», то способ начисления амортизации всегда линейный (устанавливается по умолчанию).

Для целей налогового учета способ начисления амортизации указывается в разделе «Главное» — «Настройки налогов и отчетов» — закладка «Налог на прибыль». Вне зависимости от выбранного способа для восьмой — десятой амортизационных групп всегда по умолчанию применяется только линейный способ начисления амортизации.