Содержание страницы

- Через оператора ЭДО

- Через сайт ФНС России

Через оператора ЭДО

Представление отчетности в электронной форме осуществляется по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи через операторов электронного документооборота.

ТКС – это система представления налоговой и бухгалтерской отчетности в электронном виде.

Преимущества данного способа представления:

- нет необходимости приходить в налоговые органы, так как отчетность в любое время суток может быть отправлена из офиса налогоплательщика (экономия временных затрат);

- не требуется дублирования сдаваемых документов на бумажных носителях;

- сокращение количества технических ошибок (отчетность формируется в утвержденном формате с использованием средств выходного контроля, посредством которого проверяется правильность заполнения полей форм отчетности);

- оперативность обновления форматов представления отчетности (при изменении форм налоговой и (или) бухгалтерской отчетности или введении новых форм отчетности до срока представления отчетности налогоплательщик получает возможность обновить версии

форматов в электронном виде); - гарантия подтверждения доставки документов (возможность в течение суток получить подтверждение выполнения обязательств налогоплательщиком, а также в оперативном режиме посмотреть свою личную карточку, таким образом, нет необходимости ждать актов

сверки); - защита отчетности, представляемой в электронной форме по ТКС, от просмотра и корректировки третьими лицами;

- возможность получения в электронном виде справки о состоянии расчетов с бюджетом, выписки операций по расчетам с бюджетом, перечень налоговой и бухгалтерской отчетности, представленной в налоговую инспекцию, акт сверки расчетов по налогам, сборам,

пеням и штрафам, актуальные разъяснения ФНС России по налоговому законодательству а также направить запрос информационного характера в налоговые органы.

Через сайт ФНС России

Представление отчетности в электронной форме с применением усиленной квалифицированной электронной подписи в рамках проводимого ФНС России пилотного проекта может осуществляться через сайт Федеральной налоговой службы Российской Федерации.

Перейти Подробную информацию о данном способе представления можно получить с помощью сервиса «Представление налоговой и бухгалтерской отчетности в электронном виде».

В отдельных случаях налогоплательщики обязаны представлять налоговую декларацию в электронной форме (ст. 80 НК РФ)

- если среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- если создана (в том числе реорганизована) организация с численностью работников превышающая 100 человек;

- если такая обязанность предусмотрена применительно к конкретному налогу. С 01.01.2014 года данная норма будет действовать в отношении налога на добавленную стоимость.

ФНС России разрабатывает для налогоплательщиков множество онлайн-сервисов. Среди них и те, которые позволяют удалённо представить отчётность по налогам, взносам, работникам. Мы разобрались в том, как ИП сдать декларацию по УСН в электронном виде. Надо сказать, это не самая простая процедура, и без подробной инструкции не обойтись.

Начнём с того, что ни через Личный кабинет налогоплательщика на сайте ФНС, ни через Госуслуги представить отчётность нельзя. Единственное исключение – через Госуслуги в настоящее время реализована возможность сдачи отчёта 3-НДФЛ. А чтобы сдать декларацию по другому налогу, придётся пройти довольно длинный путь. Распишем его по шагам.

Шаг 1. Оформление электронной подписи

Перед тем как подать декларацию в цифровом виде, предпринимателю нужно её подписать квалифицированной электронной подписью (КЭП) для работы с ФНС. Если подписи нет, придётся обратиться в любой аккредитованный удостоверяющий центр. Изготовление КЭП обычно занимает день.

Вместе с подписью поставляется специальный USB-носитель, программа криптозащиты и лицензия на неё. Все эти компоненты необходимы, чтобы сдать декларацию по УСН, а также делать запросы через личный кабинет ИП на сайте ФНС. Цена всего комплекта начинается от 2 тыс. рублей. Тут уместно дать ответ на распространённый вопрос: можно ли подать отчёт через интернет бесплатно? Да, но только при том условии, что у ИП уже есть электронная подпись.

В удостоверяющем центре, кроме КЭП, надо получить инструкции по настройке ПО для работы с ней. Для рядового пользователя ПК это может оказаться не самым простым делом.

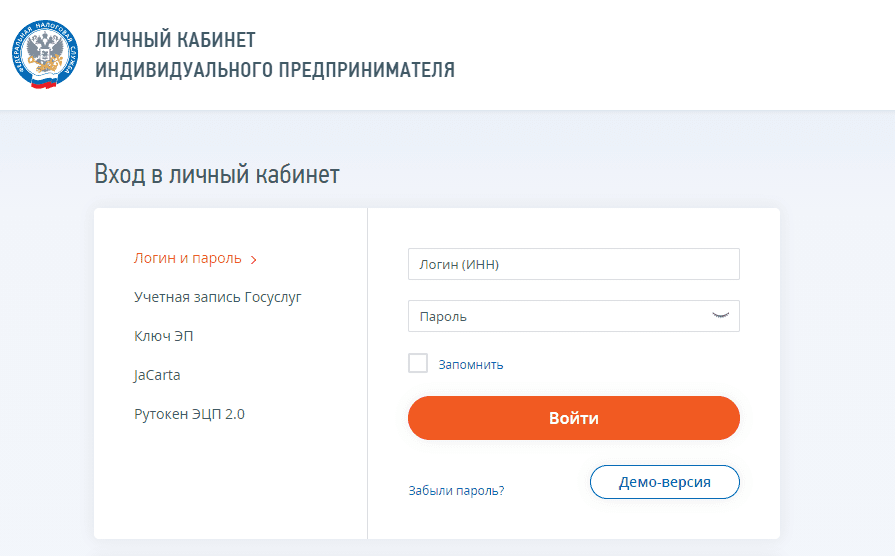

Шаг 2. Проверка КЭП

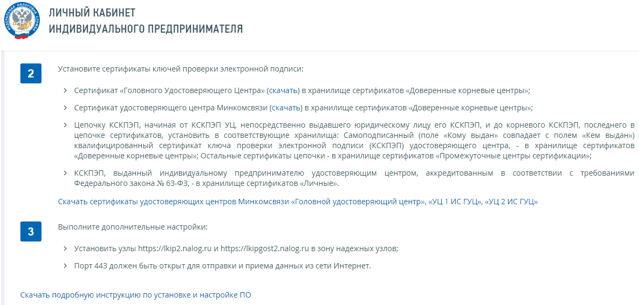

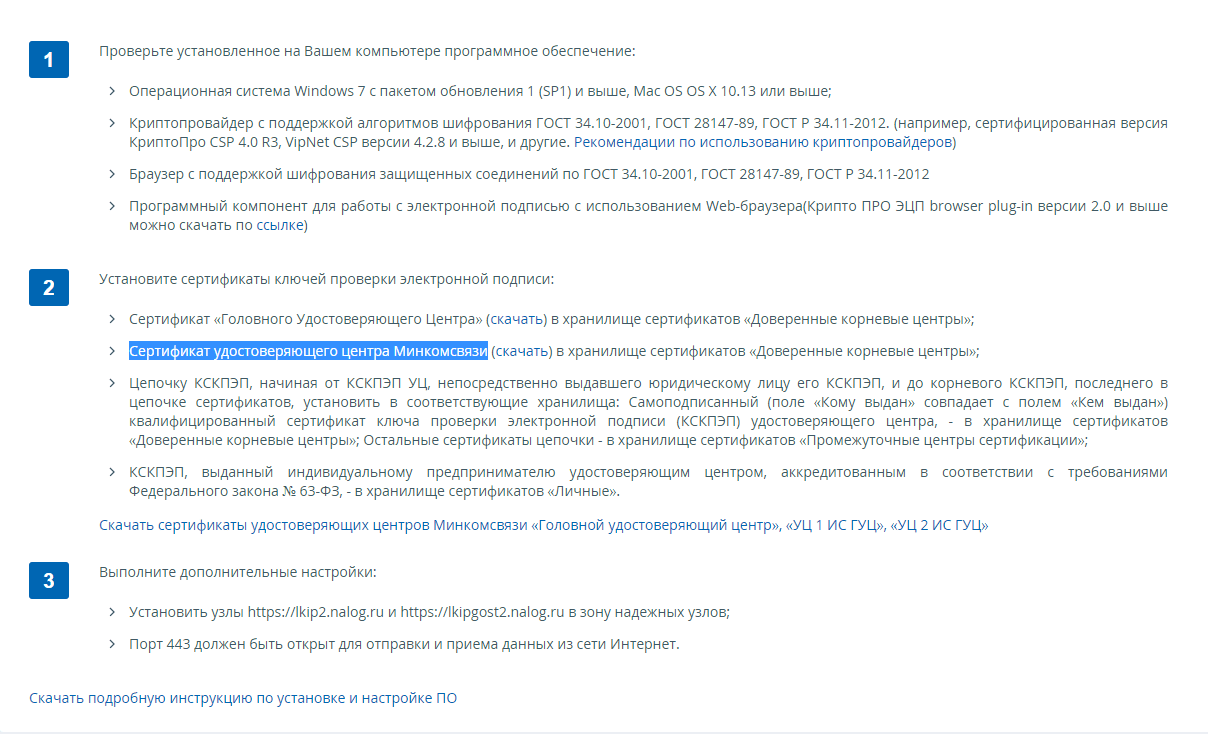

Далее ИП через личный кабинет на сайте налоговой службы надо проверить работу ключа цифровой подписи. Сделать это можно при авторизации. Для этого нужно подсоединить носитель с КЭП к компьютеру и при входе в ЛК выбрать пункт «Ключ ЭП». Система проверит выполнение условий доступа и подскажет, какие компоненты нужно дополнительно установить:

Это сертификаты удостоверяющих центров – самой ФНС и того, который оформлял КЭП. Тут же можно скачать подробную инструкцию. Если всё сделано верно, ИП сможет войти в свой личный кабинет при помощи ключа электронной подписи.

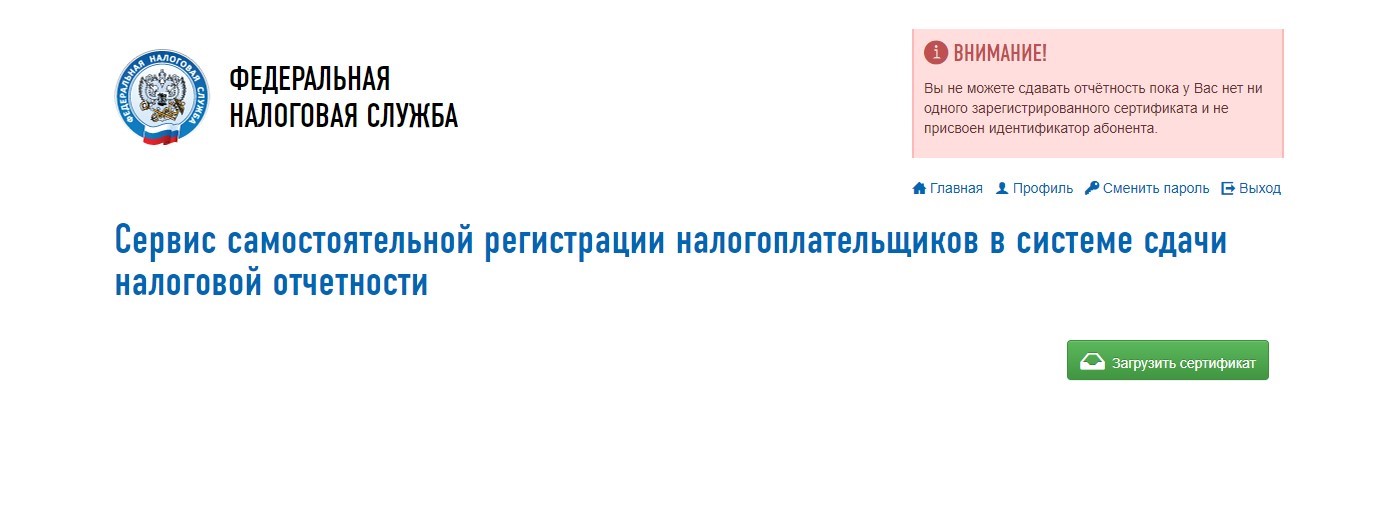

Шаг 3. Получение идентификатора абонента

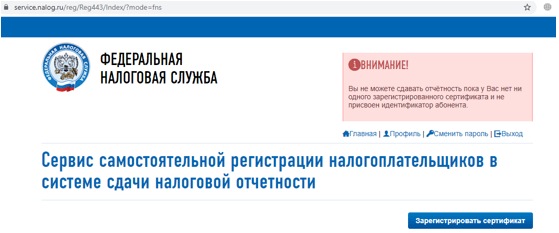

Декларация должна быть помечена уникальным идентификатором абонента – он присваивается ФНС при регистрации электронной подписи. Без него отправить декларацию не выйдет.

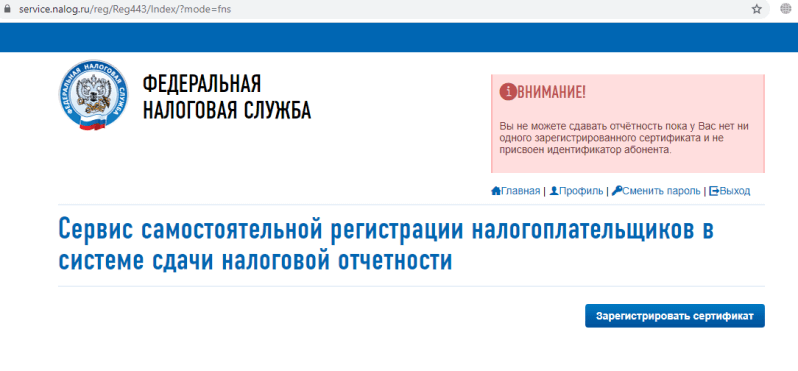

Для получения этого идентификатора нужно зарегистрироваться в «Сервисе самостоятельной регистрации налогоплательщиков в системе сдачи налоговой отчётности». Затем следует подтвердить свой email и войти в систему, используя логин и пароль. Пользователь увидит сообщение, что пока у него нет идентификатора, поскольку ни один сертификат не зарегистрирован:

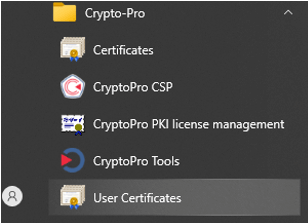

Чтобы зарегистрировать сертификат КЭП, сначала требуется выгрузить файл с ним из программы криптографической защиты, например, Крипто-Про (Crypto-Pro). Для этого нужно:

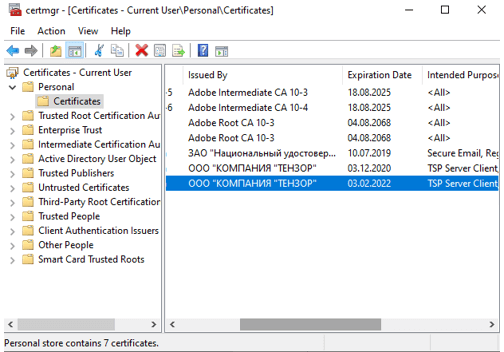

- найти программу в меню «Пуск» и выбрать раздел «Сертификаты пользователя»(User Certificates):

- в разделе «Личное» (Personal) – «Сертификаты» (Certificates) и кликнуть на нужный сертификат:

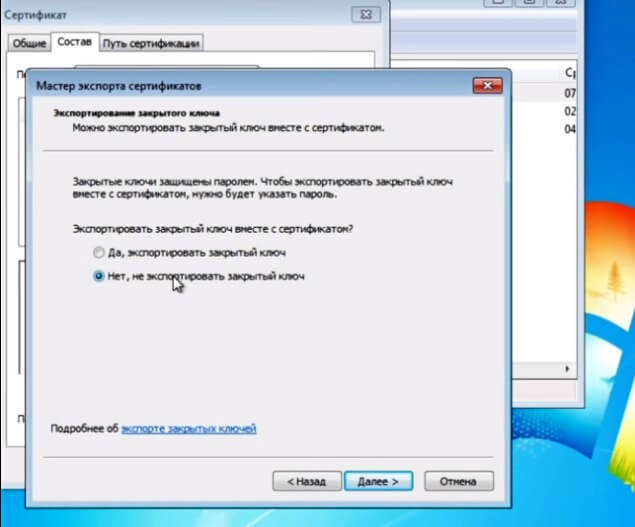

- о вкладке «Состав» (Details) нажать «Копировать файл» (Copy to file). Носитель с КЭП должен быть подключён к ПК;

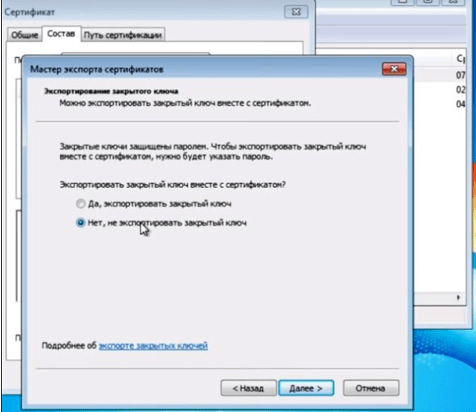

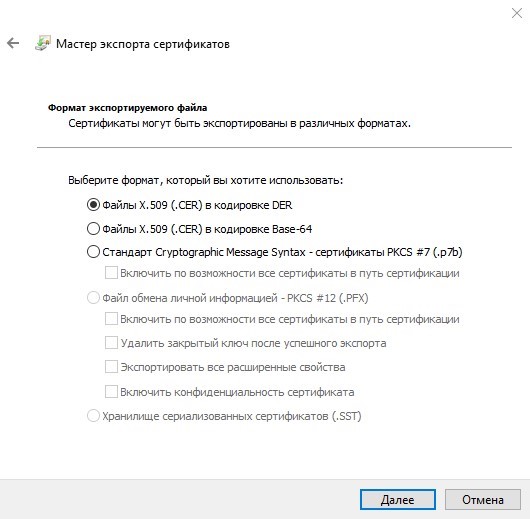

- запустится Мастер экспорта сертификатов. В нём надо проверить, что выбрана опция «Не экспортировать закрытый ключ» – она отмечена по умолчанию:

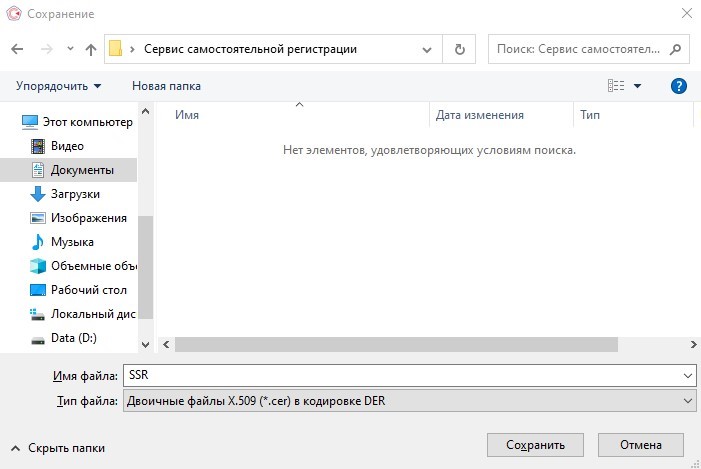

- указать место расположения файла сертификата и его имя.

Далее, чтобы подать отчёт по УСН через интернет, пора вернуться в сервис самостоятельной регистрации налогоплательщика. Здесь нужно нажать «Зарегистрировать сертификат», выбрать созданный файл и передать его на регистрацию:

После этого остаётся дождаться, когда в верхнем поле появится идентификатор абонента.

Шаг 4. Подготовка отчёта

Перед тем как сдать декларацию по УСН для ИП через интернет, её необходимо подготовить.

Это можно сделать в программе «Налогоплательщик ЮЛ». Она разработана ФНС и распространяется бесплатно.

Если ПО уже установлено, можно формировать отчёт по УСН. Если же нет, программу следует скачать и установить по инструкции, ссылка на которую также приводится на сайте ФНС.

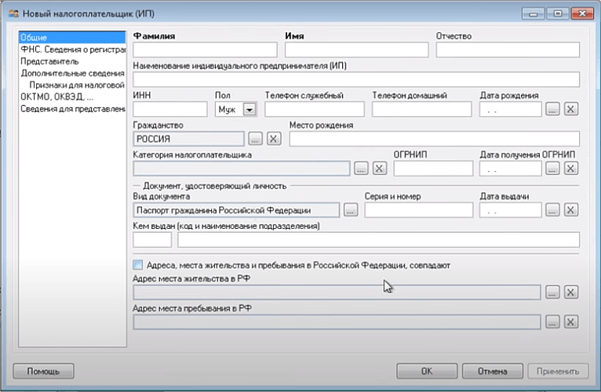

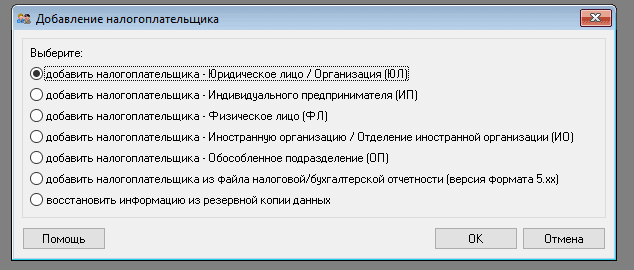

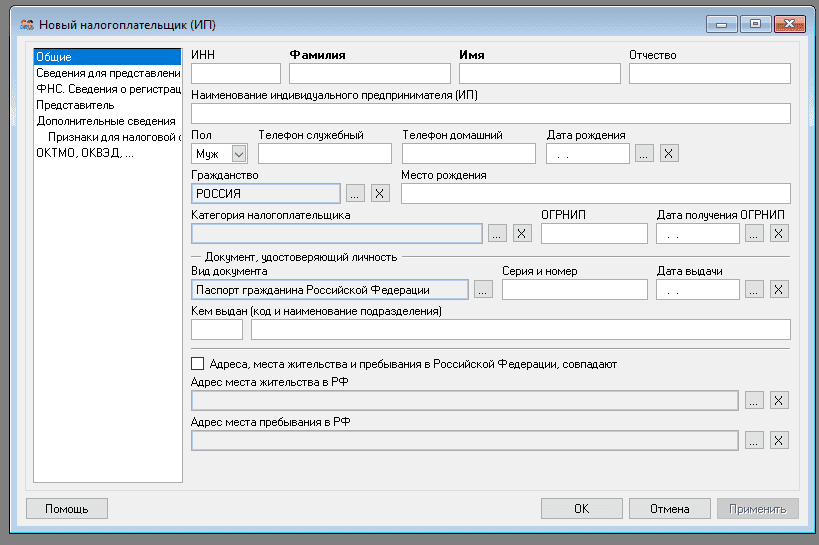

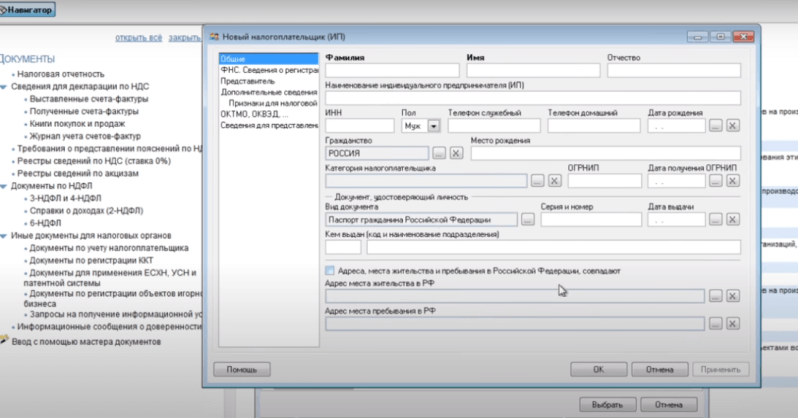

При первичном запуске нужно ввести информацию о предпринимателе:

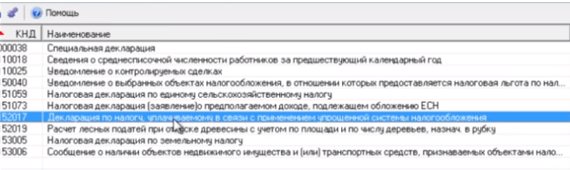

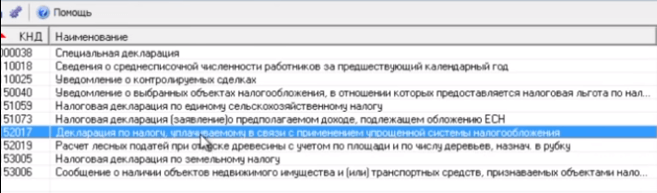

Далее в разделе «Документы» выберите пункт «Налоговая отчётность», а в появившемся списке – декларацию по УСН:

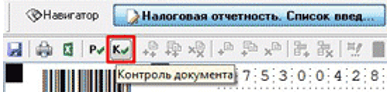

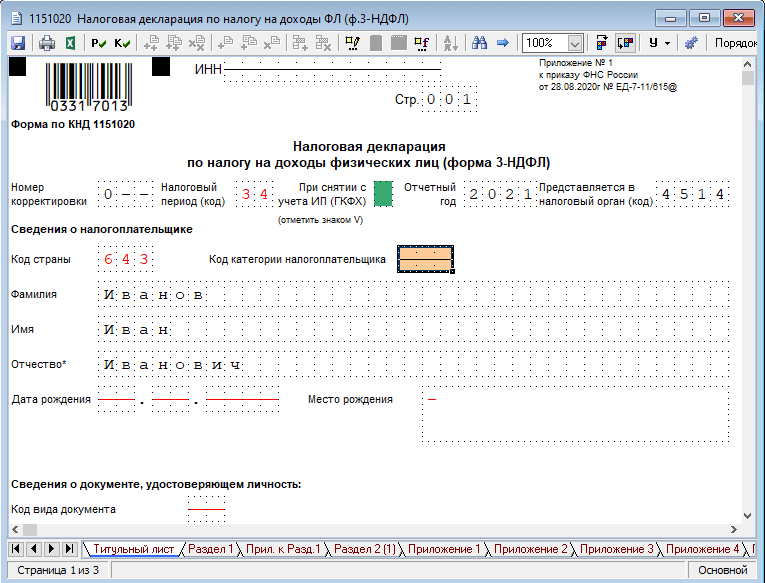

Будет создана пустая форма отчёта. Некоторые её поля заполняются автоматически, сведения же для других нужно выбрать из списка или внести. Чтобы рассчитать сумму налога, нужно нажать «Р» (расчёт). Для проверки правильности заполнения формы по контрольным соотношениям есть кнопка «К» (контроль).

Если система выдаёт сообщение, что проверка пройдена, и ошибок нет, декларацию УСН можно сохранить и закрыть. При обнаружении ошибок система подскажет, в каких полях они допущены.

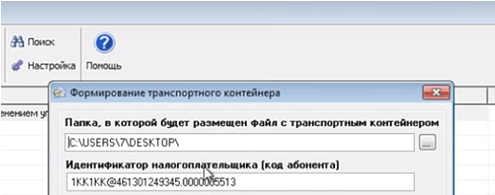

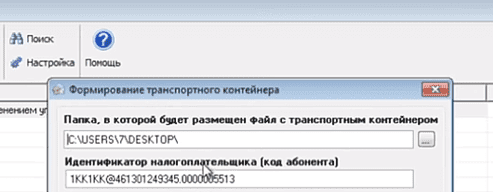

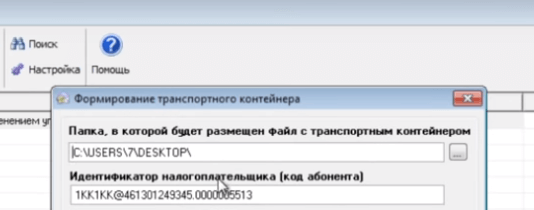

Далее нужно скачать декларацию для отправки, а точнее, выгрузить транспортный контейнер с ней, нажав соответствующую кнопку в верхнем меню. Данные отчёта по УСН ИП надо ещё раз проверить, и если всё правильно – подтвердить, нажимая соответствующие кнопки в диалоговых окнах. В последнем окне требуется указать путь для формирования контейнера и ввести идентификатор абонента, полученный на предыдущем шаге:

В результате декларация по УСН будет выгружена в указанную папку.

Шаг 5. Отправка отчёта

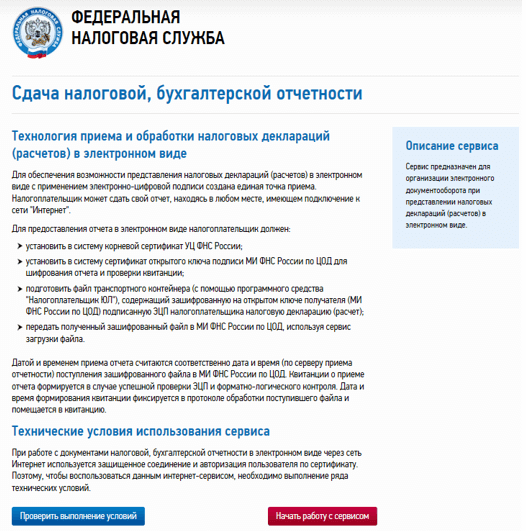

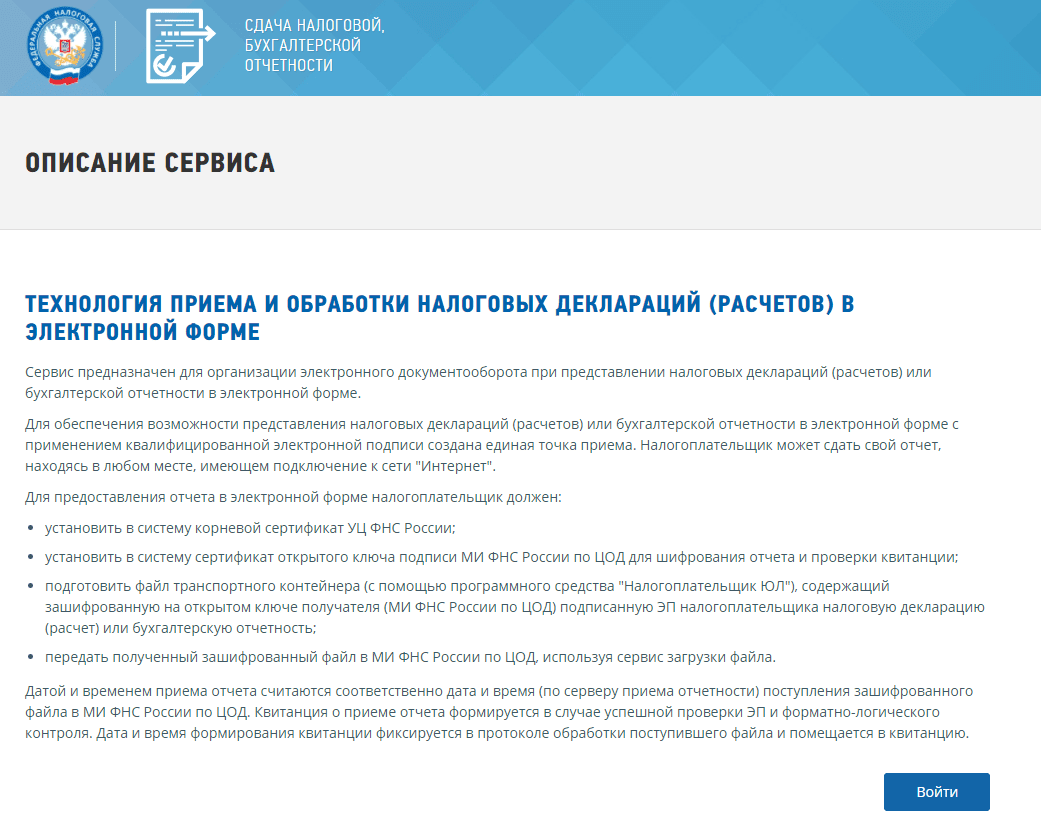

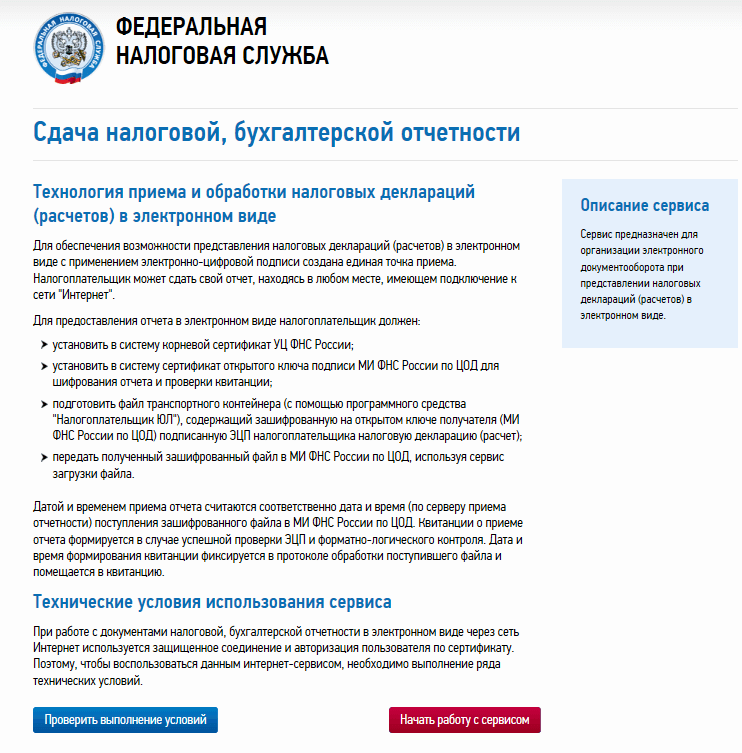

Осталось лишь отправить декларацию по УСН от ИП в режиме онлайн в налоговую инспекцию. Для этого есть самостоятельный сервис «Представление налоговой и бухгалтерской отчётности в электронной форме». После нажатия кнопки «Перейти в сервис» загрузится страница описания технологии:

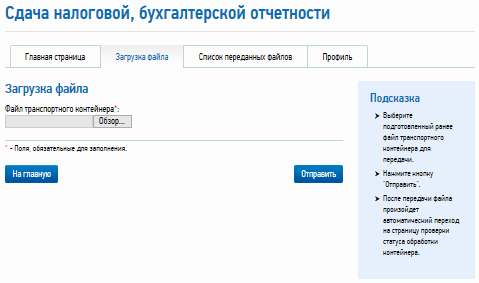

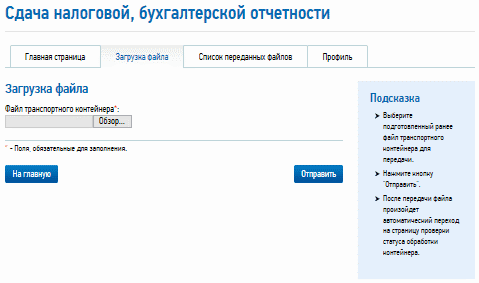

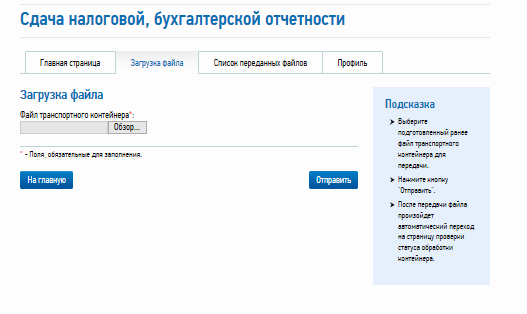

Можно ещё раз проверить исполнение всех условий для работы с КЭП, а затем нажать «Начать работу с сервисом». Загрузится окно профиля – в нём нужно указать ключевую для ИП информацию. Далее во вкладке «Загрузка файла» следует выбрать файл контейнера и нажать «Отправить».

После удачной отправки пользователь увидит свою налоговую декларацию в списке переданных файлов со статусом «В ожидании». Когда статус сменится на «Завершено (успешно)», декларация будет считаться представленной.

На этом рассмотрение вопроса о том, как подать налоговую декларацию для ИП на УСН в режиме онлайн, можно завершить. Как видно, у ФНС нет единого ПО или портала, где ИП через интернет мог бы пройти процесс полностью – от формирования отчёта до его отправки. Пользователям приходится работать с разными сервисами и программами, а это не всегда легко. Надеемся, что наша инструкция в этом поможет.

Месяц бухгалтерского обслуживания в подарок

Читайте также:

- Декларация по УСН за 2022 год для ИП

- Как заполнить нулевую декларацию по УСН за 2022 год для ИП

- Декларация при закрытии ИП на УСН

- Декларация УСН для ООО

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Из нашей статьи вы узнаете:

Для сдачи налоговой и бухгалтерской отчётности ФНС разработала сервис, который доступен на официальном сайте ведомства.

Чтобы сдать отчётность ИП через сайт налоговой, индивидуальному предпринимателю необходима электронная подпись и специальная программа для подготовки файла с отчётностью к загрузке на сервер налоговой.

Рассказываем, как воспользоваться этим сервисом, чтобы сдать отчётность ИП через личный кабинет налогоплательщика.

Что потребуется ИП для сдачи отчётности через ЛК налогоплательщика

Отчётные документы в электронном виде должны быть подписаны электронной подписью. При этом ИП должен использовать только квалифицированную электронную подпись. Получить её ИП может только в Удостоверяющем центре ФНС или обратиться к доверенному лицу ведомства.

Для получения потребуется заполнить заявку (это можно сделать онлайн или лично в местном отделении налоговой службы) и подать необходимые документы. Услуга предоставляется бесплатно. Также нужно купить сертифицированный физический носитель для хранения электронной подписи — USB-токен. Устройство должно иметь сертификацию от ФСТЭК или ФСБ России.

Выбрать подходящий носитель для КЭП рекомендуем в нашем интернет-магазине. В каталоге представлены только сертифицированные модели токенов.

Кроме того, для работы с электронной подписью нужна программа криптозащиты, например, КриптоПро CSP.

Проверка электронной подписи в личном кабинете на сайте ФНС

Сдача отчётности через личный кабинет ИП возможна только с действующей электронной подписью, поэтому сначала налогоплательщик должен проверить работу ключа электронной подписи. Проверка осуществляется непосредственно при авторизации в личном кабинете. Подключите ключевой носитель к ПК, откройте сайт ФНС и на странице авторизации выберите пункт «Ключ ЭП».

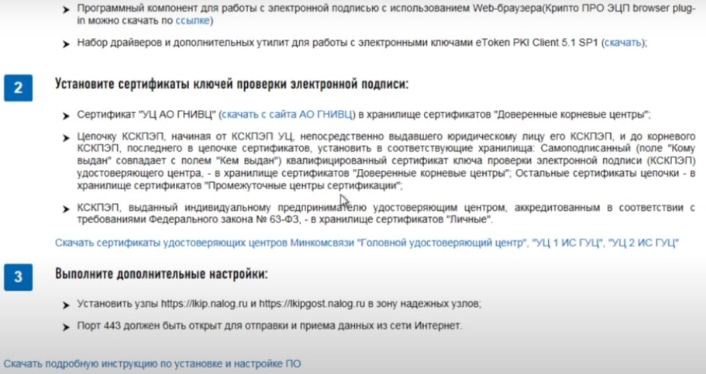

На экране «Доступ с помощью КСКПЭП» перейдите к третьему пункту и ознакомьтесь с инструкцией системы. Установите сертификаты, указанные в инструкции, а также сертификат КЭП, полученный в УЦ. Установку сертификата КЭП в хранилище сертификатов можно выполнить по нашей инструкции.

Чтобы проверить электронную подпись, нажмите кнопку «Начать проверку». Если все действия выполнены верно, налогоплательщик сможет войти в личный кабинет с помощью электронной подписи.

Получение идентификатора абонента

Чтобы ИП мог сдать отчётность через личный кабинет налогоплательщика, необходим уникальный идентификатор абонента, который присваивается налоговым органом при регистрации ЭП. Без него сдача отчётности через сервис ФНС невозможна.

Получить идентификатор можно на специальном портале ФНС. Чтобы зарегистрироваться, укажите адрес электронного почтового ящика и пароль. После регистрации пользователя появится сообщение о том, что идентификатор абонента ещё не присвоен.

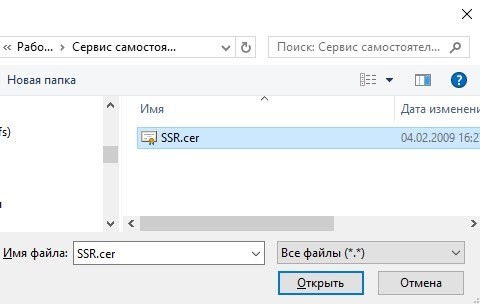

Для регистрации квалифицированного сертификата ключа проверки электронной подписи необходимо нажать кнопку «Загрузить сертификат». В открывшемся окне перейти по пути расположения файла сертификата открытого ключа, выбрать его и нажать кнопку «Открыть».

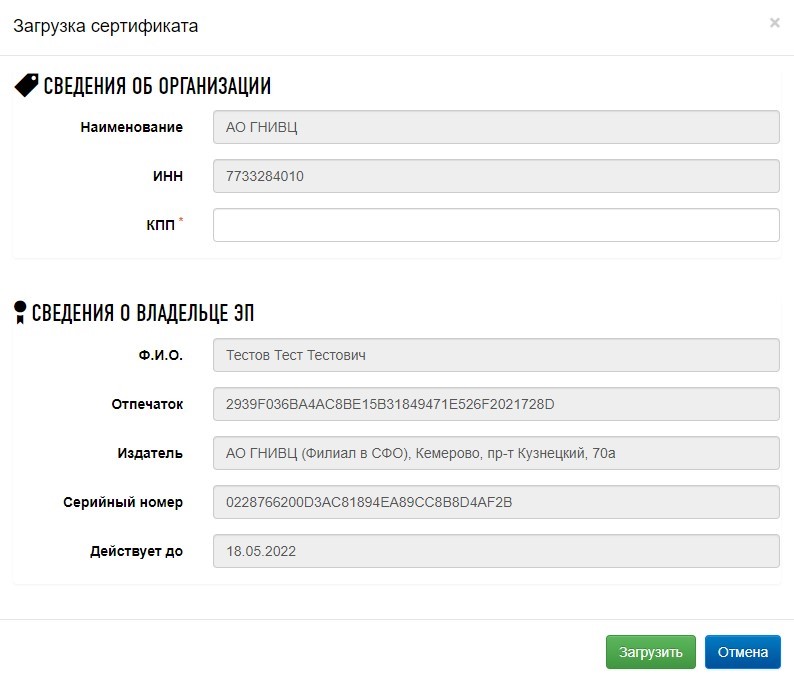

В результате откроется окно сервиса со сведениями о владельце сертификата. В случае ошибочного выбора файла сертификата открытого ключа выбор можно отменить, нажав кнопку «Отмена».

После нажатия кнопки «Загрузить» файл сертификата открытого ключа будет передан на регистрацию, откроется главная страница сервиса с информацией о процессе регистрации.

После успешной регистрации значок в графе Статус изменится, а в поле Идентификатор появится значение присвоенного идентификатора абонента.

После выпуска сертификата открытого ключа он помещается в ключевой контейнер, и в зависимости от ключевого носителя его можно извлечь.

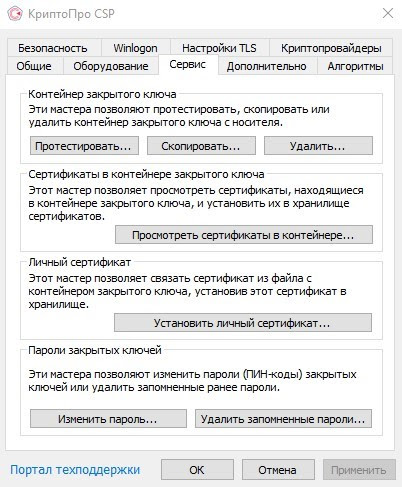

Для извлечения сертификата открытого ключа средствами КриптоПро CSP необходимо выполнить следующие действия:

- Перейти в Панель управления (ПУСК — Панель управления) найти и запустить КриптоПро CSP.

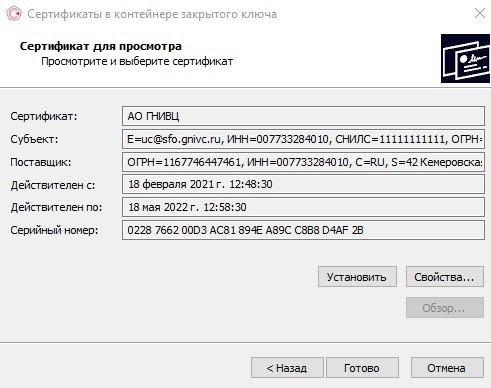

- На вкладке Сервис нажать кнопку Просмотреть сертификат в контейнере.

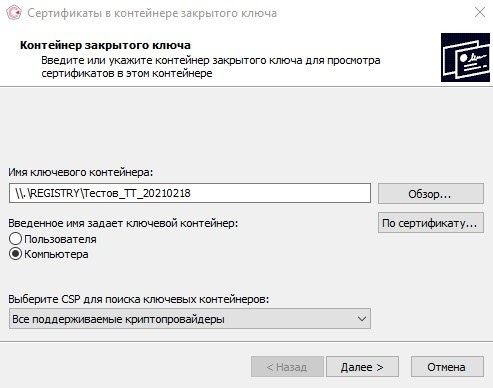

- В открывшемся окне нажать кнопку Обзор и выбрать ключевой контейнер, содержащий необходимый сертификат открытого ключа.

- Нажать кнопку Далее.

- Отобразится информация о сертификате.

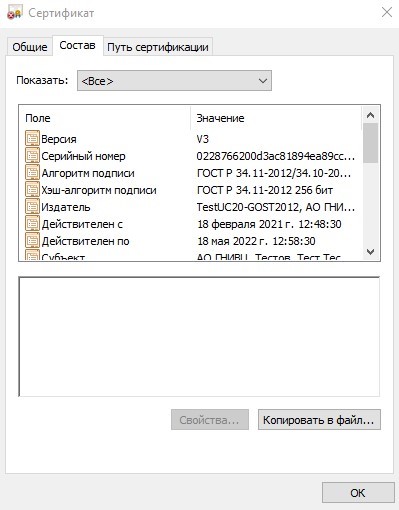

- Нажать кнопку Свойства, перейти на вкладку Состав и нажать кнопку Копировать в файл.

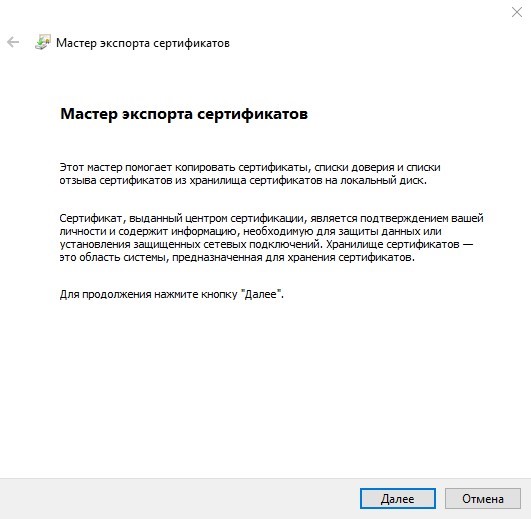

- В окне Мастер экспорта сертификатов нажать кнопку Далее.

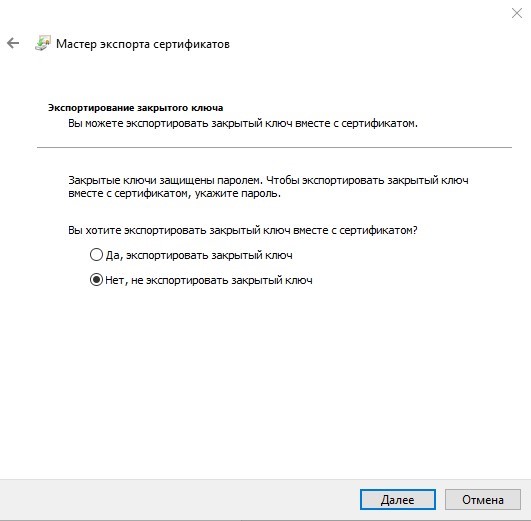

- Выбрать вариант Нет, не экспортировать закрытый ключ и нажать кнопку Далее.

- Выбрать вариант Файл X.509 (.CER) в кодировке DER и нажать кнопку Далее.

- Нажать кнопку Обзор и указать каталог для сохранения и имя файла, после чего нажать кнопку Сохранить, затем кнопку Далее.

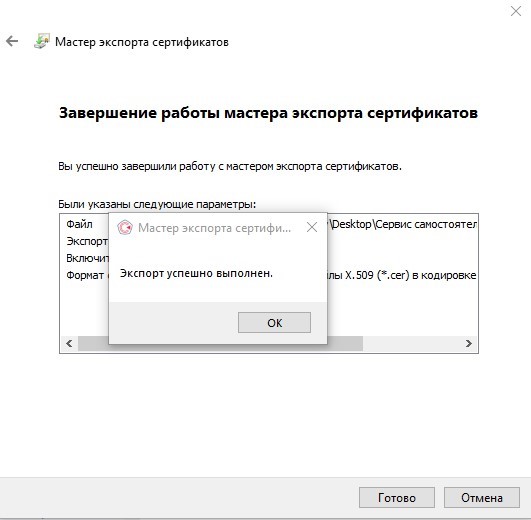

- Нажать кнопку Готово, после чего будет получено сообщение об успешном экспорте.

После завершения регистрации можно переходить к подготовке отчётности ИП к сдаче.

Подготовка отчёта ИП

Прежде чем сдать отчётность через личный кабинет налогоплательщика ИП, необходимо подготовить её с помощью программы «Налогоплательщик ЮЛ». Скачать программу можно на сайте ведомства.

При запуске программы нужно выбрать профиль налогоплательщика и указать информацию о предпринимателе

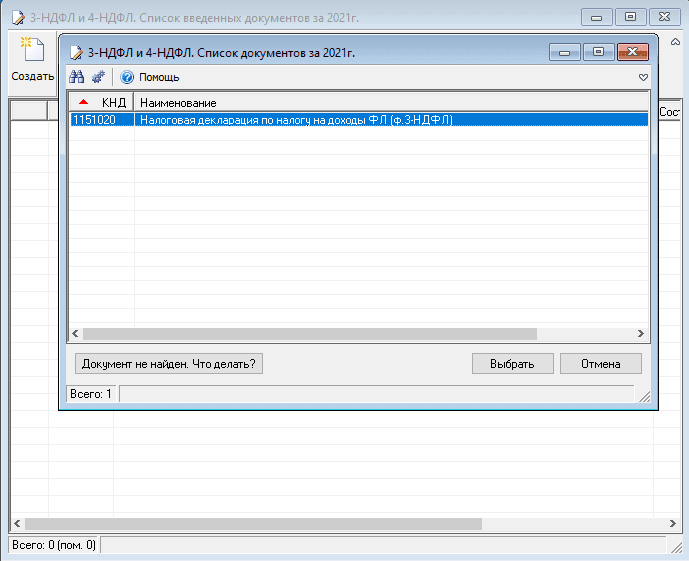

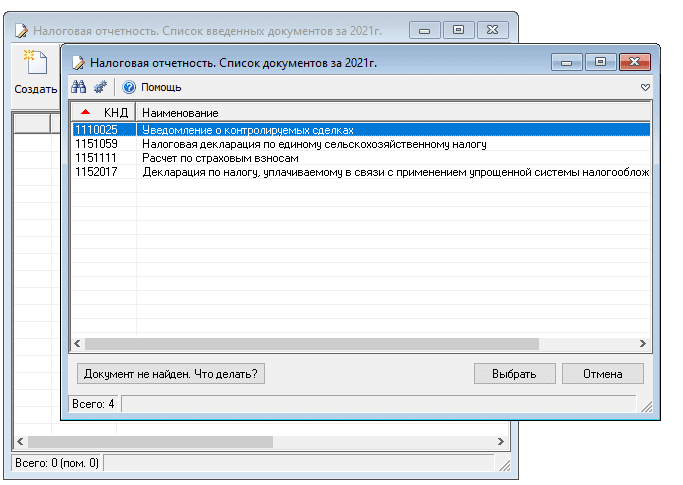

В Навигаторе, который находится в левой части окна, в разделе «Документы» выберите необходимый пункт. Например, «Документы по НДФЛ» → «3-НДФЛ и 4-НДФЛ», если собираетесь подготовить декларацию по НДФЛ, или «Налоговая отчётность» — если декларацию по УСН или ЕСХН. Нажмите кнопку «Создать» и выберите соответствующий документ.

По выбранному документу будет создана форма отчётности. Некоторые поля в ней будут заполнены автоматически (ФИО, ИНН и прочие реквизиты, которые вы указали при создании профиля налогоплательщика). Остальные нужно будет заполнить вручную. Для расчёта суммы налога на верхней панели необходимо нажать кнопку «Р», а для проверки правильности заполнения формы по контрольным соотношениям — кнопку «К».

Если ошибок в декларации нет, система сообщит, что проверка пройдена. При наличии ошибок программа покажет, в каких полях указаны некорректные данные.

Теперь нужно скачать декларацию в виде файла с транспортным контейнером, нажав кнопку загрузки в верхнем меню. При формировании транспортного контейнера потребуется прописать путь для сохранения файла и указать идентификатор абонента. Отчётный документ будет загружен в указанную папку.

Отправка отчёта ИП

Чтобы отправить отчётность в налоговый орган через ЛК налогоплательщика, перейдите на страницу сервиса и нажмите кнопку «Войти».

На главной странице профиля укажите основную информацию и перейдите во вкладку «Загрузка файла». Выберите файл контейнера и нажмите «Отправить».

В списке переданных файлов появится отправленный отчёт со статусом «В ожидании». Как только документ будет представлен в налоговую, статус изменится на «Завершено (успешно)».

Как видно, на подготовку и отправку отчётности через сервисы налоговой приходится тратить немало времени, поэтому сдача отчётных документов через специальные системы сдачи электронной отчётности более удобна. «Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Содержание

- Как построен процесс сдачи электронной отчетности

- Идентификатор абонента

- Проверка электронной подписи

- Формирование декларации

- Отправка декларации

Налоговая служба разработала для бизнесменов онлайн-сервис, который позволяет упростить сдачу отчетности. Узнайте, как ИП сдать декларацию по УСН в электронном виде и можно ли это сделать бесплатно.

Как построен процесс сдачи электронной отчетности

В России цифровые услуги развиваются в последнее время весьма активно. Тем не менее сдать отчетность в ФНС в электронном виде не так просто, как может показаться на первый взгляд. Например, через сервис «Госуслуги» можно направить только декларацию 3-НДФЛ.

Если говорить кратко о том, как сдать декларацию по УСН для ИП через интернет, то алгоритм следующий:

- оформить в Удостоверяющем центре ФНС или у ее партнеров квалифицированную электронную подпись (КЭП) для ИП, если таковой нет;

- произвести установку ПО для работы с КЭП (процесс требует технических навыков или привлечения специалиста);

- получить идентификатор абонента на сайте ФНС;

- проверить возможности применения электронной подписи ИП через личный кабинет налогоплательщика — все ли компоненты установлены и верно настроены;

- установить бесплатную программу «Налогоплательщик ЮЛ», разработанную налоговой службой;

- подготовить в этой программе файл декларации и сформировать транспортный контейнер с файлом;

- передать полученный файл через специальный сервис налоговой службы «Представление налоговой и бухгалтерской отчетности в электронной форме», подписав его КЭП.

Оставим за рамками статьи описание процесса получения электронной подписи, а также технические моменты, связанные с установкой программного обеспечения. Отметим лишь, что сертификат КЭП налоговая служба выдаст ИП бесплатно, но придется заплатить за USB-носитель информации (токен). Также для работы понадобится одна из программ криптозащиты. Разработчики предоставляют небольшой бесплатный пробный период, но потом лицензию на программу придется купить.

В 2022 году ФНС совместно с производителями криптографического программного обеспечения проводила эксперимент: ПО предоставлялось бесплатно на полгода. Сейчас он завершен. Но налоговая служба прорабатывает возможность предоставлять программу бесплатно на постоянной основе. Но о сроках этого нововведения пока не сообщается.

Без КЭП сдать отчетность невозможно, поэтому способ онлайн-подачи можно назвать бесплатным лишь условно. Таким он будет для тех, у кого уже есть электронная подпись и лицензия на программу криптозащиты. А вот если ИП, например, хочет сдать нулевую отчетность, и у него нет КЭП, то дистанционный способ подачи ему подойдет едва ли — проще отправить документ по почте или отнести в инспекцию.

А теперь подробнее о подаче декларации УСН ИП через сайт налоговой службы.

Идентификатор абонента

Перед тем, как подать декларацию через интернет, нужно получить идентификатор абонента. Это уникальный код, который следует указать при формировании контейнера с отчетом. Чтобы его получить, необходимо:

- найти на сайте ФНС « Сервис самостоятельной регистрации налогоплательщиков в системе сдачи налоговой отчетности» и зарегистрироваться в нем;

- подтвердить электронный адрес и войти в систему;

- нажать кнопку «Зарегистрировать сертификат» (имеется в виду сертификат КЭП);

- выбрать файл сертификата (о том, как это сделать, читайте ниже) и нажать «Передать на регистрацию»;

- когда сертификат будет зарегистрирован (это может занять несколько часов), клиенту будет присвоен идентификатор абонента. Найти его можно в правом верхнем углу экрана, войдя в сервис самостоятельной регистрации.

Формирование файла с сертификатом КЭП производится в программе криптографической защиты информации. На примере программы СКЗИ КриптоПро это выглядит так: необходимо найти нужный сертификат (скорее всего, он находится в папке «Сертификаты пользователя» — «Личное» — «Сертификаты») и во вкладке «Состав» нажать «Копировать файл». При формировании файла важно не экспортировать закрытый ключ!

Проверка электронной подписи

Проверку КЭП проще всего осуществить через личный кабинет налогоплательщика на сайте ФНС. Нужно нажать «Войти с ключом электронной подписи». Носитель КЭП должен быть подключен к компьютеру.

Система предложит проверить, все ли готово к работе, и проинформирует, какие еще компоненты нужно настроить:

В частности, необходимо будет установить корневой сертификат УЦ ФНС РФ в хранилище «Доверенные корневые центры сертификации», а также корневой сертификат удостоверяющего центра, выдавшего ключ КЭП.

Формирование декларации

Говоря о том, как сдать декларацию по УСН для ИП через сайт налоговой службы, надо рассказать и об ее формировании. Дело в том, что в личном кабинете ИП заполнить эту форму нельзя. Для этого есть программа «Налогоплательщик ЮЛ». Кратко разберем, как подготовить в ней декларацию.

Если программа используется в первый раз, сначала нужно зарегистрировать предпринимателя. Для этого необходимо ввести все его данные:

Затем в верхнем меню перейти в раздел «Документы» — «Налоговая отчетность» и выбрать из списка нужную декларацию:

Система сформирует форму, в которую необходимо внести свои данные. Расчет налога производится автоматически — для этого следует нажать кнопку «Р». После формирования декларации рекомендуется ее поверить, нажав кнопку «К».

Далее отчет нужно сохранить, закрыть список доступных документов и в верхнем меню нажать кнопку «Выгрузить транспортный контейнер». В нескольких следующих окнах система попросит проверить данные и подтвердить их. После этого откроется окно, в которое необходимо ввести идентификатор абонента:

Здесь же можно выбрать папку, в которую будет сохранен транспортный контейнер.

Отправка декларации

Теперь о том, как через личный кабинет ИП отправить декларацию по УСН (сформированный контейнер) в налоговую инспекцию. Для этого надо перейти в специальный сервис «Представление налоговой и бухгалтерской отчетности».

Сначала система загрузит страницу проверки условий использования сервиса:

Далее следует нажать «Начать работу с сервисом» и в диалоговом окне «Профиль пользователя» заполнить данные ИП (делается один раз).

После этого необходимо загрузить транспортный контейнер в разделе «Загрузка файла». Нужно выбрать файл контейнера, который был сформирован в программе «Налогоплательщик ЮЛ» и отправить декларацию.

Когда файл будет передан, сервис переправит пользователя на страницу проверки статуса отчета. Будет показан список переданных файлов, в котором отобразится загруженная декларация. Статус «в ожидании» означает, что отчет на проверке. Отчетность считается принятой, когда ее статус изменится на «Завершено (успешно)».

Итак, мы рассказали о том, как ИП сдать декларацию по УСН онлайн в налоговую инспекцию. По тому же принципу можно подавать и другие отчеты либо расчеты. Также можно подать и нулевую отчетность в налоговую, если деятельности не ведется, а КЭП действует. Единственный отчет, который нельзя передать через сервис — это декларация по НДС. Ее необходимо направлять через операторов электронного документооборота.

Как заполнить декларацию по УСН

Редактор: Елена Галичевская

Как заполнять декларацию на упрощенке и в какие сроки ее подавать, чтобы у налоговой не было вопросов к бизнесу

Михаил Кратов

Эксперт по праву

Поделиться

Как заполнять декларацию на упрощенке и в какие сроки ее подавать, чтобы у налоговой не было вопросов к бизнесу

Михаил Кратов

Эксперт по праву

Поделиться

УСН — это упрощенная система налогообложения. Все компании и ИП на УСН сдают налоговую декларацию раз в год. Рассказываем, как правильно рассчитать налоги и сдать отчетность, чтобы у налоговой не возникло вопросов.

Есть два вида упрощенки: УСН «Доходы» и УСН «Доходы минус расходы». Независимо от того, на какой из УСН работает компания или ИП, используется одна и та же форма декларации. Отличается только порядок заполнения.

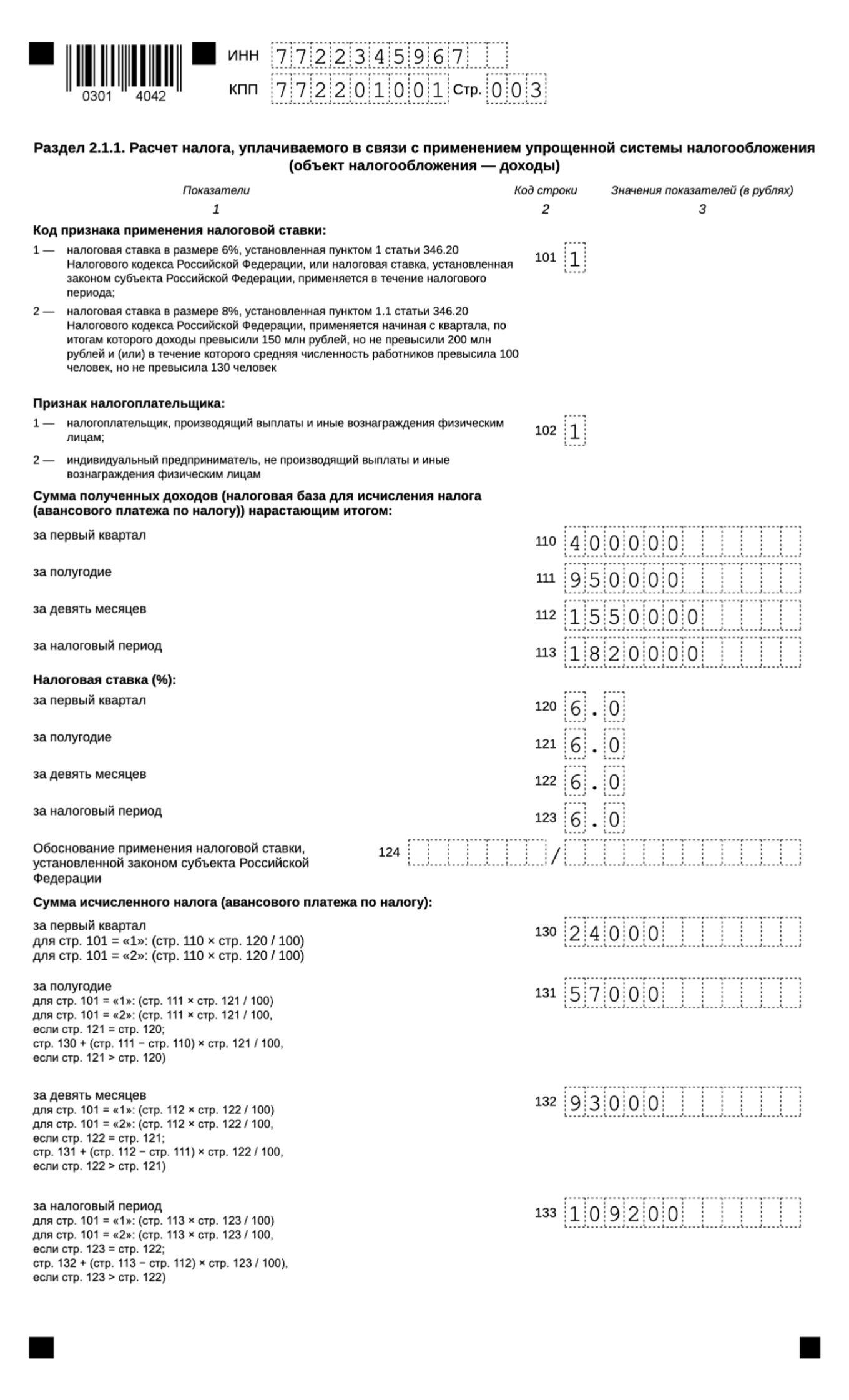

Для ИП и компаний на УСН «Доходы» обязательные разделы декларации такие:

- титульный лист;

- раздел 1.1;

- раздел 2.1.1.

Остальные разделы компании и ИП дополнительно заполняют, если есть основания:

- раздел 2.1.2 — для плательщиков торгового сбора в Москве;

- раздел 3 — для получателей целевых средств.

Остальные разделы заполнять не нужно, их заполняют только компании и ИП на УСН «Доходы минус расходы».

Титульный лист. Здесь нужно заполнить:

- ИНН компании или предпринимателя;

- номер корректировки: для первичной декларации — «0», для уточненных — «1» и далее по порядку;

- код налогового периода — в общем случае «34»;

- отчетный год;

- код налоговой инспекции, где компания или ИП стоит на учете. Узнать его можно в сервисе ФНС;

- код местонахождения — в общем случае «210»;

- ФИО руководителя компании или ИП;

- телефон для связи.

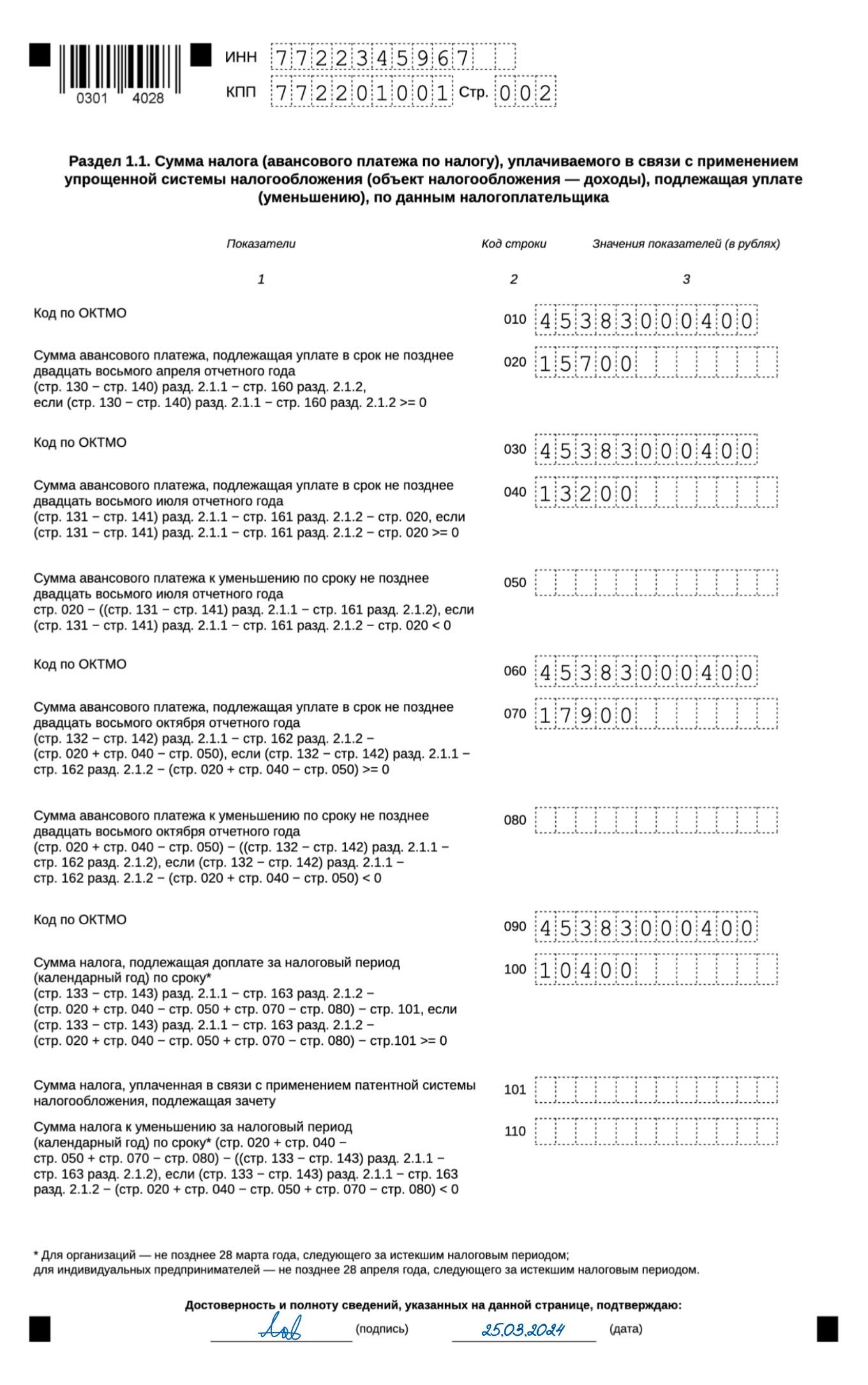

Раздел 1.1. Здесь нужно заполнить такие строки.

В строках 010, 030, 060, 090 указывают код ОКТМО: он показывает, к какому муниципальному образованию относится организация или ИП. Его можно узнать в уведомлении Росстата, выданном при регистрации, или по адресу с помощью сервиса налоговой службы.

В строки 020, 040, 070 нужно вписать суммы авансовых платежей, которые ИП или компания должны были заплатить по итогам первого квартала, полугодия и девяти месяцев 2023 года. Если получится сумма налога к уменьшению — например, вы в течение года платили страховые взносы и теперь вычли их из суммы авансов, — вместо строк 040 и 070 ее записывают в строку с кодом 050 или 080.

В строке 100 нужно написать общую сумму налога на УСН за год, которую бизнес рассчитал и собирается перечислить в бюджет.

Строку 101 раздела 1.1 налоговой декларации заполняют только ИП, которые утратили право на патент. В ней указывают, сколько ИП успел заплатить за патент, пока не потерял право его применения.

Раздел 2.1.1. В строке 101 указывают код налоговой ставки. Если весь год налог платили по стандартной ставке 6% или другой ставке, установленной региональным законом, — код «1». Если в течение года превысили лимиты и стали платить по ставке 8% — код «2».

В строке 102 нужно указать признак налогоплательщика:

- код «1» — для компаний и ИП с сотрудниками;

- код «2» — для ИП без сотрудников.

В строках 110—113 нужно указать доходы нарастающим итогом с начала года. Это значит, что в каждой строке указывают суммарный доход за первый квартал, за полугодие, за девять месяцев и год, начиная с января.

В строках 120—123 указывают ставку налога.

В строке 124 прописывают обоснование применения налоговой ставки, установленной законом субъекта РФ. Значение состоит из двух частей.

1‑я часть — номер статьи 346.20 НК РФ и пункт, в котором прописано право региональных органов на понижение ставки УСН:

- 3462010 — объект «Доходы»;

- 3462020 — объект «Доходы минус расходы»;

- 3462030 — для налогоплательщиков Республики Крым и Севастополя;

- 3462040 — для налоговых каникул.

2‑я часть — код, который состоит из подпункта, пункта и статьи закона субъекта РФ, установившего пониженную ставку:

- с 1‑й по 4-ю клетку — номер статьи;

- с 5‑й по 8-ю клетку — номер пункта;

- с 9‑й по 12-ю — номер подпункта.

Каждое значение занимает 4 клетки, в пустые клетки вписывают нули. Заполнять клетки нужно слева направо. Точка занимает отдельную клетку. Например, если в законе статья 1.3, то первые четыре клетки после слеша будут выглядеть так: 01.3.

ООО «Альфа» платит налог по ставке 5%, которая установлена подп. 3 п. 2 ст. 4.1 закона Иркутской области от 30.11.2015 № 112-ОЗ. Значит, в строке 264 нужно указать: 3462010/04.100020003.

В строках 130—133 — суммы исчисленных авансовых платежей по налогу за первый квартал, полугодие, девять месяцев и налогу за год.

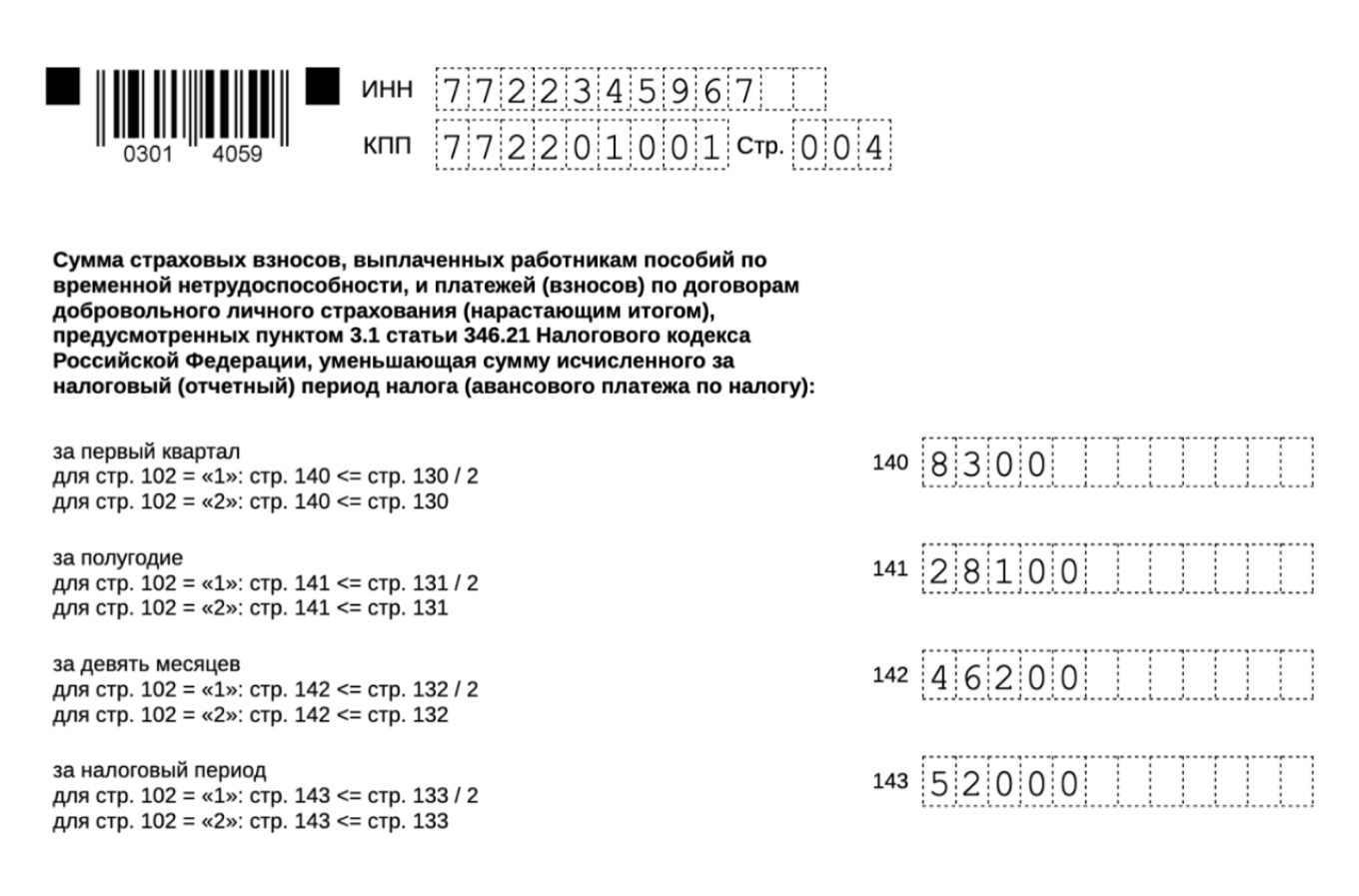

В строках 140—143 — страховые взносы и пособия, уменьшающие налог.

Если ИП платил фиксированные взносы каждый квартал, в строках 140, 141, 142 нужно указать суммы нарастающим итогом. Если внес одним платежом в четвертом квартале сразу за весь налоговый период, то есть год, — заполняют только поле 143.

При наличии работников заполнить нужно все строки со 140 по 143, потому что взносы за них перечисляют ежемесячно.

Раздел 2.1.2 заполняют только московские компании и ИП — плательщики торгового сбора. Если вы работаете в другом регионе или виде деятельности, пропускайте этот раздел.

Сюда вносят сумму торгового сбора, которая зависит от площади торгового помещения и места расположения объекта торговли. Поля заполняются по аналогии с разделом 2.1.1.

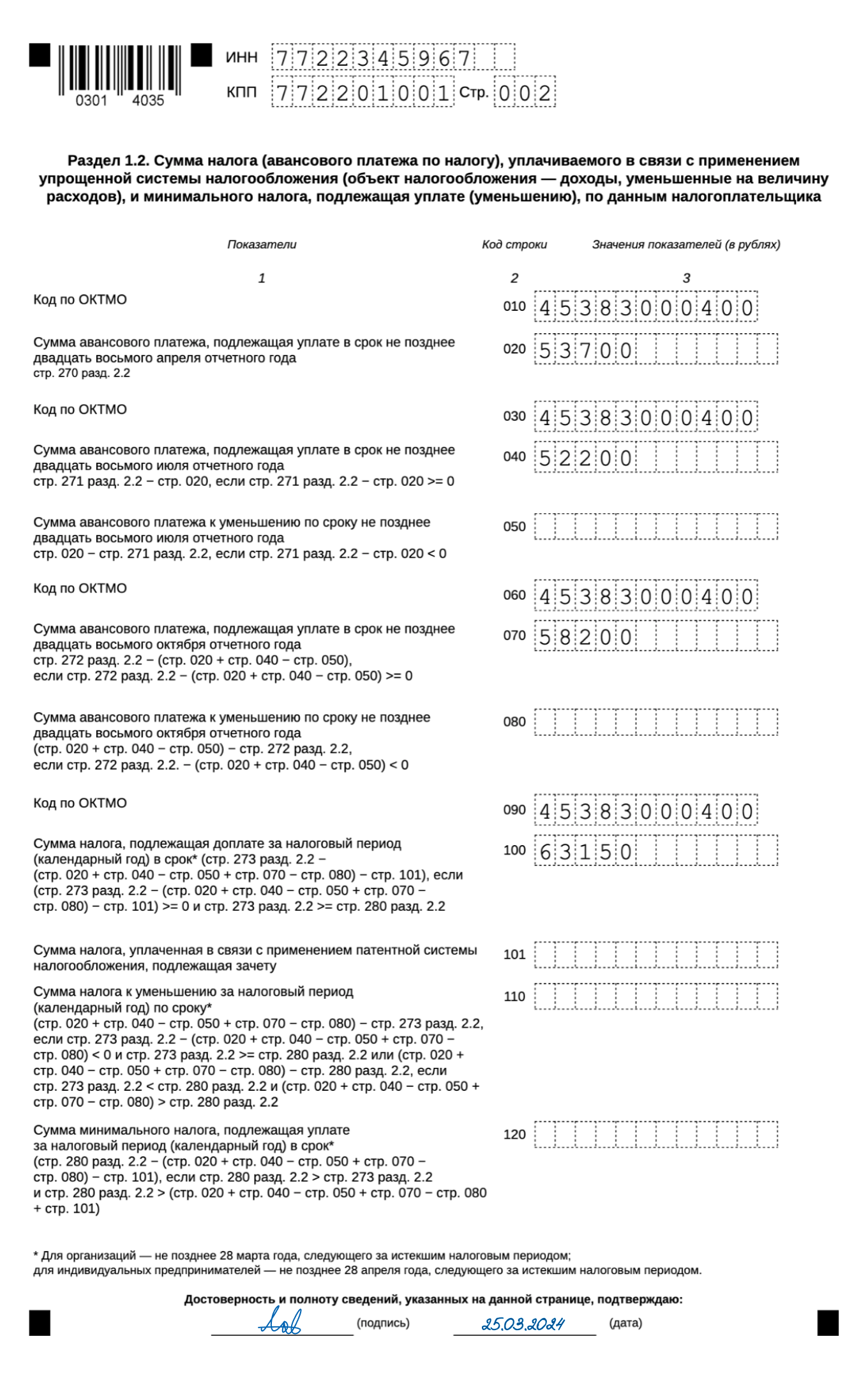

Для ИП и компаний на УСН «Доходы минус расходы» обязательные разделы такие:

- титульный лист;

- раздел 1.2;

- раздел 2.2.

Остальные разделы — для УСН «Доходы», а раздел 3 заполняют только получатели целевых средств, что для компаний и ИП на упрощенке — большая редкость.

В разделе 1.2 нужно заполнить пять строк:

- В строках 010, 030, 060, 090 — указать ОКТМО.

- В строках 020, 040, 070 — авансовые платежи, начисленные к уплате по итогам первого квартала, полугодия или девяти месяцев 2023 года.

- Заполнить одну из строк — 100, 120 или 110.

Если за полугодие или девять месяцев сумма налога была к уменьшению, вместо строк 040 или 070 нужно заполнить строки 050 или 080.

Одну из строк на выбор заполняют так:

- 100 — если надо доплатить налог при УСН за год;

- 120 — если ИП или компания платят минимальный налог;

- 110 — если обычный или минимальный налоги оказались меньше авансовых платежей. В этой строке указывают разницу между налогом и авансовыми платежами. Ее можно вернуть или зачесть.

Минимальный налог есть только на УСН «Доходы минус расходы», он равен 1% от годовых доходов. Если налог УСН, рассчитанный по обычной ставке, оказался меньше минимального, в бюджет нужно перечислить именно минимальный налог.

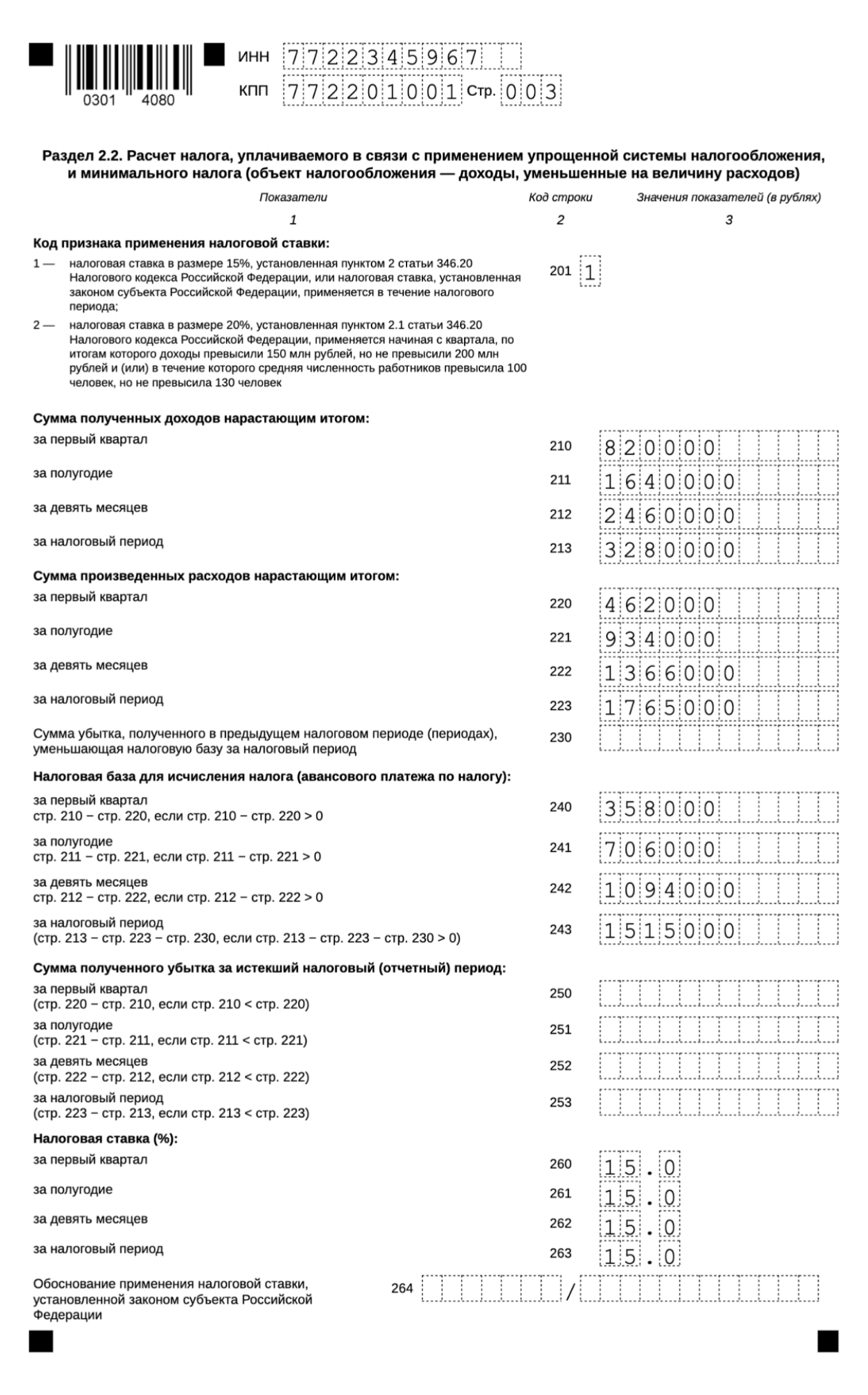

В разделе 2.2 нужно указать:

- В строке 201 указывают код признака. Ставят «1», если ставка УСН стандартная — 15% — или пониженная. Ставят «2», если ставка 20% из-за превышения лимитов по доходам и численности работников.

- В строках 210—223 — доходы и расходы из КУДиР нарастающим итогом за первый квартал, полугодие, 9 месяцев и год.

- В строках 240—243 — разницу между доходами и расходами. Если доходы меньше расходов, в строках 240—243 нужно поставить прочерки, а в строках 250—253 показать убытки.

- Строку 230 нужно заполнять, только если переносите убыток прошлых лет. Например, если доходы 2022 года оказались меньше расходов. Отрицательную разницу можно перенести на будущее и отразить в строке 230 декларации за 2023 год.

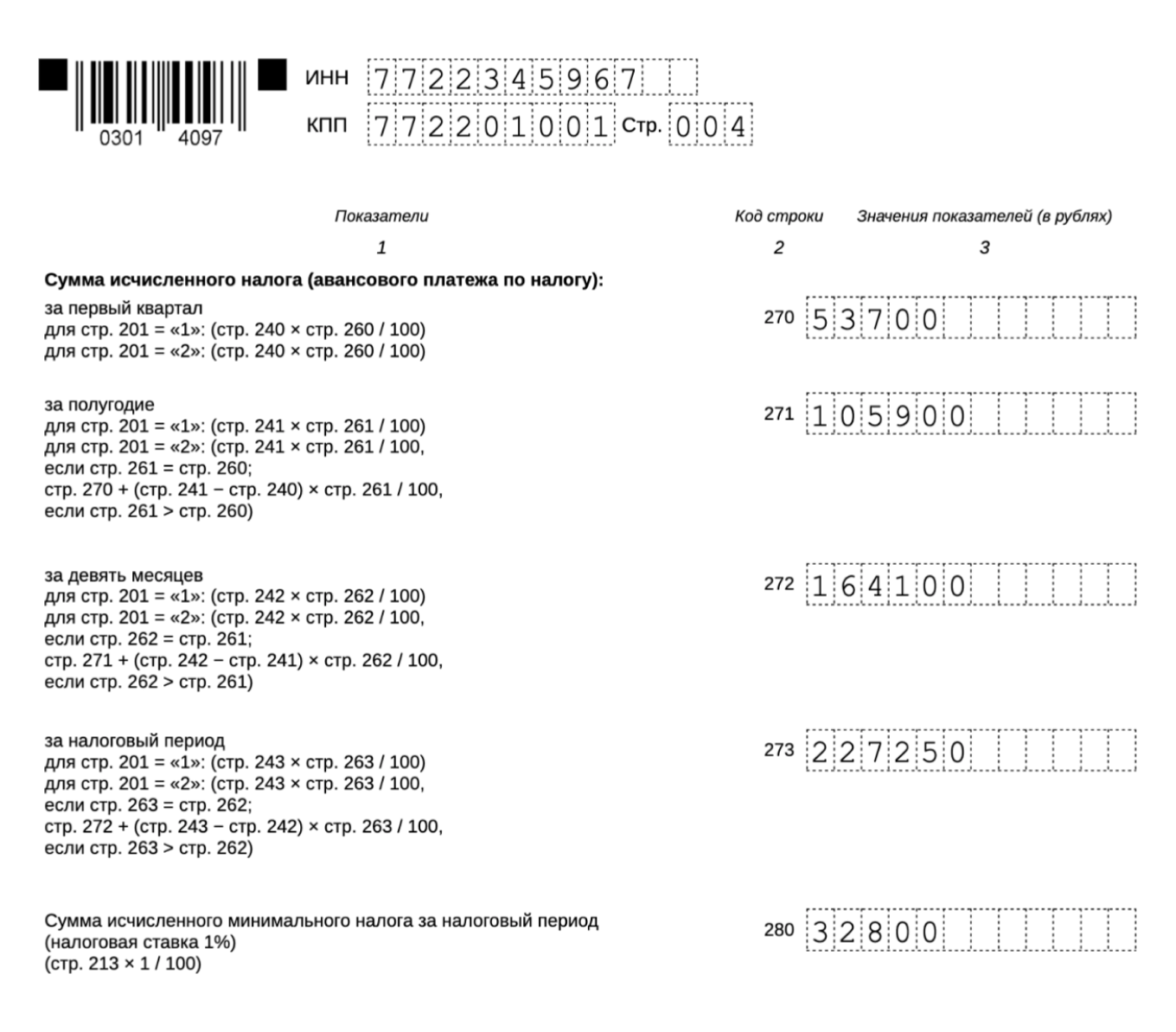

- В строках 270—273 нужно указать исчисленные авансовые платежи за первый квартал, полугодие, девять месяцев и налог за год.

- В строке 280 исчисляют минимальный налог — 1% от дохода.

Сроки подачи декларации по УСН различаются для компаний и ИП:

- для компаний — до 25 марта следующего года. Например, декларацию за 2023 год надо сдать до 25 марта 2024 года;

- для ИП — до 25 апреля следующего года.

Если крайний срок подачи выпадает на выходной или праздничный день, он переносится на ближайший рабочий день.

ИП должен сдать декларацию за 2021 год до 30 апреля 2022 года. Это суббота, ближайший следующий рабочий день — 4 мая 2022 года, поэтому в 2022 году ИП могут сдать декларацию по УСН до 4 мая включительно.

Налог при УСН нужно платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года.

В некоторых ситуациях для компаний и ИП действуют другие сроки подачи налоговой декларации.

Компания или ИП потеряли право на упрощенку и переходят на общий режим налогообложения. В таком случае сдать декларацию по УСН нужно не позднее 25-го числа месяца, следующего за кварталом, в котором слетели со спецрежима.

ИП потерял право на УСН 10 августа, это третий квартал. Значит, подать декларацию на УСН надо в первом месяце четвертого квартала — не позднее 25 октября.

Компания или ИП прекращает деятельность на УСН. Тогда подать декларацию нужно не позднее 25-го числа месяца, следующего за тем месяцем, в котором прекратили деятельность. Например, компания закрылась 13 сентября, значит, подать декларацию нужно до 25 октября.

Сдавать заполненные листы декларации нужно в налоговую по месту регистрации ИП или компании. Способ подачи декларации зависит от количества сотрудников.

Если среднесписочная численность сотрудников за предыдущий календарный год до 100 человек, декларацию можно сдать в электронном виде или на бумаге — на выбор налогоплательщика.

Если число сотрудников превысило 100 человек, то декларацию можно подавать только в электронном виде.

Нулевую декларацию подают, если в отчетном году нет:

- доходов — на УСН «Доходы»;

- доходов и расходов — на УСН «Доходы минус расходы».

Если компания или ИП не ведут деятельность, тоже нужно сдать нулевую декларацию.

Нулевую декларацию подают в том же порядке и в те же сроки, что и обычную декларацию.

Если опоздать со сдачей декларации по УСН, компании или ИП грозит ответственность:

- компании или ИП — штраф 5% от не уплаченной в срок суммы налога по декларации за каждый полный или неполный месяц просрочки. Есть ограничение — не более 30% этой суммы и не менее 1000 ₽. То есть минимальный штраф будет 1000 ₽;

- директору компании или главному бухгалтеру — предупреждение или административный штраф от 300 до 500 ₽.

Если вовсе не сдать декларацию, то через 20 дней после срока сдачи налоговая может заблокировать счета компании или ИП.

Например, компания должна сдать декларацию до 25 марта 2024 года. Если декларации не будет, начиная с 15 апреля налоговая может в любой момент заблокировать расчетный счет компании.