Путеводитель по корпоративным спорам. Вопросы толкования и применения ст. 69

1. Руководство текущей деятельностью общества осуществляется единоличным исполнительным органом общества (директором, генеральным директором) или единоличным исполнительным органом общества (директором, генеральным директором) и коллегиальным исполнительным органом общества (правлением, дирекцией). Исполнительные органы подотчетны совету директоров (наблюдательному совету) общества и общему собранию акционеров.

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

Уставом общества, предусматривающим наличие одновременно единоличного и коллегиального исполнительных органов, должна быть определена компетенция коллегиального органа. В этом случае лицо, осуществляющее функции единоличного исполнительного органа общества (директора, генерального директора), осуществляет также функции председателя коллегиального исполнительного органа общества (правления, дирекции).

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

Устав общества может предусматривать предоставление полномочий единоличного исполнительного органа нескольким лицам (п. 3 ст. 65.3 ГК РФ).

По решению общего собрания акционеров полномочия единоличного исполнительного органа общества могут быть переданы по договору коммерческой организации (управляющей организации) или индивидуальному предпринимателю (управляющему). Решение о передаче полномочий единоличного исполнительного органа общества управляющей организации или управляющему принимается общим собранием акционеров только по предложению совета директоров (наблюдательного совета) общества.

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

2. К компетенции исполнительного органа общества относятся все вопросы руководства текущей деятельностью общества, за исключением вопросов, отнесенных к компетенции общего собрания акционеров или совета директоров (наблюдательного совета) общества.

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

Исполнительный орган общества организует выполнение решений общего собрания акционеров и совета директоров (наблюдательного совета) общества.

Единоличный исполнительный орган общества (директор, генеральный директор) без доверенности действует от имени общества, в том числе представляет его интересы, совершает сделки от имени общества, утверждает штаты, издает приказы и дает указания, обязательные для исполнения всеми работниками общества.

Уставом общества может быть предусмотрена необходимость получения согласия совета директоров (наблюдательного совета) общества или общего собрания акционеров на совершение определенных сделок. При отсутствии такого согласия или последующего одобрения соответствующей сделки она может быть оспорена лицами, указанными в абзаце первом пункта 6 статьи 79 настоящего Федерального закона, по основаниям, установленным пунктом 1 статьи 174 Гражданского кодекса Российской Федерации.

(абзац введен Федеральным законом от 03.07.2016 N 343-ФЗ)

3. Образование исполнительных органов общества и досрочное прекращение их полномочий осуществляются по решению общего собрания акционеров, если уставом общества решение этих вопросов не отнесено к компетенции совета директоров (наблюдательного совета) общества.

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

Права и обязанности единоличного исполнительного органа общества (директора, генерального директора), членов коллегиального исполнительного органа общества (правления, дирекции), управляющей организации или управляющего по осуществлению руководства текущей деятельностью общества определяются настоящим Федеральным законом, иными правовыми актами Российской Федерации и договором, заключаемым каждым из них с обществом. Договор от имени общества подписывается председателем совета директоров (наблюдательного совета) общества или лицом, уполномоченным советом директоров (наблюдательным советом) общества.

На отношения между обществом и единоличным исполнительным органом общества (директором, генеральным директором) и (или) членами коллегиального исполнительного органа общества (правления, дирекции) действие законодательства Российской Федерации о труде распространяется в части, не противоречащей положениям настоящего Федерального закона.

Совмещение лицом, осуществляющим функции единоличного исполнительного органа общества (директором, генеральным директором), и членами коллегиального исполнительного органа общества (правления, дирекции) должностей в органах управления других организаций допускается только с согласия совета директоров (наблюдательного совета) общества.

Общество, полномочия единоличного исполнительного органа которого переданы управляющей организации или управляющему, приобретает гражданские права и принимает на себя гражданские обязанности через управляющую организацию или управляющего в соответствии с абзацем первым пункта 1 статьи 53 Гражданского кодекса Российской Федерации.

(абзац введен Федеральным законом от 27.07.2006 N 146-ФЗ)

Если полномочия исполнительных органов общества ограничены определенным сроком и по истечении такого срока не принято решение об образовании новых исполнительных органов общества или решение о передаче полномочий единоличного исполнительного органа общества управляющей организации либо управляющему, полномочия исполнительных органов общества действуют до принятия указанных решений.

(абзац введен Федеральным законом от 29.06.2015 N 210-ФЗ)

4. Общее собрание акционеров, если образование исполнительных органов не отнесено уставом общества к компетенции совета директоров (наблюдательного совета) общества, вправе в любое время принять решение о досрочном прекращении полномочий единоличного исполнительного органа общества (директора, генерального директора), членов коллегиального исполнительного органа общества (правления, дирекции). Общее собрание акционеров вправе в любое время принять решение о досрочном прекращении полномочий управляющей организации или управляющего.

В случае, если образование исполнительных органов отнесено уставом общества к компетенции совета директоров (наблюдательного совета) общества, он вправе в любое время принять решение о досрочном прекращении полномочий единоличного исполнительного органа общества (директора, генерального директора), членов коллегиального исполнительного органа общества (правления, дирекции) и об образовании новых исполнительных органов.

В случае, если образование исполнительных органов осуществляется общим собранием акционеров, уставом общества может быть предусмотрено право совета директоров (наблюдательного совета) общества принять решение о приостановлении полномочий единоличного исполнительного органа общества (директора, генерального директора). Уставом общества может быть предусмотрено право совета директоров (наблюдательного совета) общества принять решение о приостановлении полномочий управляющей организации или управляющего. Одновременно с указанными решениями совет директоров (наблюдательный совет) общества обязан принять решение об образовании временного единоличного исполнительного органа общества (директора, генерального директора) и о проведении внеочередного общего собрания акционеров для решения вопроса о досрочном прекращении полномочий единоличного исполнительного органа общества (директора, генерального директора) или управляющей организации (управляющего) и об образовании нового единоличного исполнительного органа общества (директора, генерального директора) или о передаче полномочий единоличного исполнительного органа общества (директора, генерального директора) управляющей организации или управляющему.

В случае, если образование исполнительных органов осуществляется общим собранием акционеров и единоличный исполнительный орган общества (директор, генеральный директор) или управляющая организация (управляющий) не могут исполнять свои обязанности, совет директоров (наблюдательный совет) общества вправе принять решение об образовании временного единоличного исполнительного органа общества (директора, генерального директора) и о проведении внеочередного общего собрания акционеров для решения вопроса о досрочном прекращении полномочий единоличного исполнительного органа общества (директора, генерального директора) или управляющей организации (управляющего) и об образовании нового исполнительного органа общества или о передаче полномочий единоличного исполнительного органа общества управляющей организации или управляющему.

Все указанные в абзацах третьем и четвертом настоящего пункта решения принимаются большинством в три четверти голосов членов совета директоров (наблюдательного совета) общества, при этом не учитываются голоса выбывших членов совета директоров (наблюдательного совета) общества.

Временные исполнительные органы общества осуществляют руководство текущей деятельностью общества в пределах компетенции исполнительных органов общества, если компетенция временных исполнительных органов общества не ограничена уставом общества.

(п. 4 в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

5. Если уставом общества решение вопроса об образовании единоличного исполнительного органа общества или о досрочном прекращении его полномочий отнесено к компетенции совета директоров (наблюдательного совета) общества и определенный уставом общества кворум для проведения заседания совета директоров (наблюдательного совета) общества составляет более чем половину от числа избранных членов совета директоров (наблюдательного совета) общества и (или) для решения указанного вопроса в соответствии с уставом общества или внутренним документом, определяющим порядок созыва и проведения заседаний совета директоров (наблюдательного совета) общества, необходимо большее число голосов, чем простое большинство голосов членов совета директоров (наблюдательного совета) общества, принимающих участие в таком заседании, указанный вопрос может быть вынесен на решение общего собрания акционеров в случаях, определенных пунктами 6 и 7 настоящей статьи.

Вопрос об образовании единоличного исполнительного органа общества или о досрочном прекращении его полномочий не может быть вынесен на решение общего собрания акционеров, если уставом общества предусмотрены иные последствия, наступающие в случаях, определенных пунктами 6 и 7 настоящей статьи.

Если условиями акционерного соглашения, заключенного акционерами общества, предусмотрены иные последствия, наступающие в случаях, определенных пунктами 6 и 7 настоящей статьи, неисполнение или ненадлежащее исполнение соответствующих обязательств по акционерному соглашению не является основанием для освобождения от ответственности или от реализации мер по обеспечению исполнения обязательств, предусмотренных таким соглашением.

(п. 5 введен Федеральным законом от 03.06.2009 N 115-ФЗ)

6. В случае, если при наличии условий, предусмотренных абзацем первым пункта 5 настоящей статьи, решение по вопросу об образовании единоличного исполнительного органа общества не принято советом директоров (наблюдательным советом) общества на двух проведенных подряд заседаниях либо в течение двух месяцев с даты прекращения или истечения срока действия полномочий ранее образованного единоличного исполнительного органа общества, общества, осуществляющие раскрытие информации в соответствии с законодательством Российской Федерации о ценных бумагах, обязаны раскрыть информацию о непринятии такого решения в порядке, предусмотренном законодательством Российской Федерации о ценных бумагах, а иные общества — уведомить о непринятии такого решения акционеров в порядке, предусмотренном настоящим Федеральным законом для сообщения о проведении общего собрания акционеров. Такое уведомление направляется акционерам или, если уставом общества определено печатное издание для опубликования сообщений о проведении общего собрания акционеров, опубликовывается в этом печатном издании не позднее 15 дней с даты проведения второго заседания совета директоров (наблюдательного совета) общества, в повестку дня которого был включен вопрос об образовании единоличного исполнительного органа общества и на котором такой орган не был образован, а если второе заседание не состоялось, по истечении двухмесячного срока с даты прекращения или истечения срока действия полномочий ранее образованного единоличного исполнительного органа общества. Список акционеров общества, которым направляется указанное уведомление, составляется на основании данных реестра владельцев ценных бумаг общества на дату проведения второго заседания совета директоров (наблюдательного совета) общества, на котором не принято решение об образовании единоличного исполнительного органа общества, или в случае, если соответствующее заседание не состоялось, по истечении двухмесячного срока с даты прекращения или истечения срока действия полномочий ранее образованного единоличного исполнительного органа общества. При этом, если в реестре владельцев ценных бумаг общества зарегистрирован номинальный держатель акций, уведомление направляется номинальному держателю акций для направления лицам, в интересах которых он владеет акциями общества.

Уведомление в соответствии с настоящим пунктом направляется от имени общества председателем совета директоров (наблюдательного совета) общества. После направления уведомления акционерам или после раскрытия информации в соответствии с абзацем первым настоящего пункта председатель совета директоров (наблюдательного совета) общества действует от имени общества до момента образования временного единоличного исполнительного органа общества.

Акционеры или акционер вправе предъявить требование о созыве внеочередного общего собрания акционеров для решения вопроса об образовании единоличного исполнительного органа общества в течение 20 дней с момента возникновения обязанности общества осуществлять раскрытие указанной информации.

В течение пяти дней с даты окончания срока, предусмотренного настоящим пунктом для предъявления акционерами или акционером требования о созыве внеочередного общего собрания акционеров, совет директоров (наблюдательный совет) общества обязан принять решение об образовании временного единоличного исполнительного органа общества, а также о созыве внеочередного общего собрания акционеров в соответствии со статьей 55 настоящего Федерального закона, если к указанной дате получены данные требования от акционеров или акционера, владеющих не менее чем 10 процентами голосующих акций общества. В случае предъявления двух и более требований о созыве внеочередного общего собрания акционеров для решения вопроса об образовании единоличного исполнительного органа общества советом директоров (наблюдательным советом) общества в соответствии с настоящим пунктом принимается решение о созыве одного внеочередного общего собрания акционеров.

Решение о созыве внеочередного общего собрания акционеров и об образовании временного единоличного исполнительного органа общества принимается советом директоров (наблюдательным советом) общества большинством голосов членов совета директоров (наблюдательного совета) общества, принимающих участие в заседании, при наличии кворума, составляющего не менее чем половину от числа избранных членов совета директоров (наблюдательного совета) общества.

(п. 6 введен Федеральным законом от 03.06.2009 N 115-ФЗ)

7. В случае, если при наличии условий, предусмотренных абзацем первым пункта 5 настоящей статьи, решение по вопросу о досрочном прекращении полномочий единоличного исполнительного органа общества не принято советом директоров (наблюдательным советом) общества на двух проведенных подряд заседаниях совета директоров (наблюдательного совета) общества, общества, осуществляющие раскрытие информации в соответствии с законодательством Российской Федерации о ценных бумагах, обязаны раскрыть информацию о непринятии такого решения в порядке, предусмотренном законодательством Российской Федерации о ценных бумагах, а иные общества — уведомить о непринятии такого решения акционеров в порядке, предусмотренном настоящим Федеральным законом для сообщения о проведении общего собрания акционеров. Такое уведомление направляется акционерам или, если уставом общества определено печатное издание для опубликования сообщений о проведении общего собрания акционеров, опубликовывается в этом печатном издании не позднее 15 дней с даты проведения второго заседания совета директоров (наблюдательного совета) общества, в повестку дня которого был включен вопрос о досрочном прекращении полномочий единоличного исполнительного органа общества и на котором решение о досрочном прекращении полномочий такого органа не было принято. Список акционеров общества, которым направляется уведомление, составляется на основании данных реестра владельцев ценных бумаг общества на дату проведения второго заседания совета директоров (наблюдательного совета) общества, на котором не принято решение о досрочном прекращении полномочий единоличного исполнительного органа общества. При этом, если в реестре владельцев ценных бумаг общества зарегистрирован номинальный держатель акций, уведомление направляется номинальному держателю акций для направления лицам, в интересах которых он владеет акциями общества.

Акционеры или акционер вправе предъявить требование о созыве внеочередного общего собрания акционеров для решения вопроса о досрочном прекращении полномочий единоличного исполнительного органа общества в течение 20 дней с момента возникновения обязанности общества осуществлять раскрытие указанной информации.

В течение пяти дней с даты окончания срока, предусмотренного настоящим пунктом для предъявления акционерами или акционером требования о созыве внеочередного общего собрания акционеров, совет директоров (наблюдательный совет) общества обязан принять решение о созыве внеочередного общего собрания акционеров в соответствии со статьей 55 настоящего Федерального закона, если к указанной дате получены данные требования от акционеров или акционера, владеющих не менее чем 10 процентами голосующих акций общества. В случае предъявления двух и более требований о созыве внеочередного общего собрания акционеров для решения вопроса о досрочном прекращении полномочий единоличного исполнительного органа общества советом директоров (наблюдательным советом) общества в соответствии с настоящим пунктом принимается решение о созыве одного внеочередного общего собрания акционеров.

Решение о созыве внеочередного общего собрания акционеров принимается советом директоров (наблюдательным советом) общества большинством голосов членов совета директоров (наблюдательного совета) общества, принимающих участие в заседании, и при наличии кворума, составляющего половину от числа избранных членов совета директоров (наблюдательного совета) общества.

(п. 7 введен Федеральным законом от 03.06.2009 N 115-ФЗ)

8. Созыв внеочередного общего собрания акционеров по основаниям, указанным в пунктах 6 и 7 настоящей статьи, осуществляется по решению совета директоров (наблюдательного совета) общества в порядке, предусмотренном статьей 55 настоящего Федерального закона.

Внесение вопросов в повестку дня указанного общего собрания акционеров и выдвижение кандидатов в исполнительные органы общества в данном случае осуществляются в порядке, установленном статьей 53 настоящего Федерального закона.

Формулировки вопроса, подлежащего включению в повестку дня общего собрания акционеров, созываемого по основаниям, указанным в пунктах 6 и 7 настоящей статьи, и вопроса, ранее включенного в повестку дня заседания совета директоров (наблюдательного совета) общества, не должны различаться.

Если вопрос об образовании единоличного исполнительного органа общества или о досрочном прекращении его полномочий в случаях, предусмотренных пунктами 6 и 7 настоящей статьи, выносится на решение общего собрания акционеров, в повестку дня такого общего собрания акционеров должен быть включен вопрос о досрочном прекращении полномочий членов совета директоров (наблюдательного совета) общества и об избрании нового состава совета директоров (наблюдательного совета) общества.

(п. 8 введен Федеральным законом от 03.06.2009 N 115-ФЗ)

9. Если в течение установленного настоящим Федеральным законом срока советом директоров (наблюдательным советом) общества не принято решение о созыве внеочередного общего собрания акционеров по требованию лиц, указанных в пунктах 6 и 7 настоящей статьи, или принято решение об отказе в его созыве, внеочередное общее собрание акционеров может быть созвано в соответствии с пунктом 8 статьи 55 настоящего Федерального закона.

(п. 9 введен Федеральным законом от 03.06.2009 N 115-ФЗ)

Контрольный пакет акций – что это такое, реально ли его приобрести и зачем инвесторы это делают

Почти полная власть над компанией. «Что хочу, то и творю».

1 347

Контрольный пакет акций – это такое количество акций, которое составляет 50 % от всех имеющихся, плюс одна акция. То есть у одного человека в руках оказывается наибольшая доля всех акций компании. Это дает почти полную власть над бизнесом и позволяет развивать его так, как этот человек считает нужным.

Давайте знакомиться с привилегиями, которые получает инвестор от закупки контрольного пакета, а также с рисками и перспективностью такого шага.

Как работает контрольный пакет акций

Как вы уже знаете из статьи про акции, каждая выпущенная акция дает инвестору право принимать участие в совете директоров. То есть можно туда приходить и голосовать. Чем больше акций у вас в руках, тем сильнее ваш голос.

Теперь представьте, что компания выпустила 100 акций, и вы выкупили из них 51. Вы приходите на совет директоров, там выносится на обсуждение какой-то вопрос. Все инвесторы высказываются против, а вы высказываетесь «за».

Что получается? 49 процентов голосов «против», а 51 процент – «за». В результате вы как бы единолично принимаете решение, которое считаете правильным. Контрольный пакет акций позволяет вам управлять компанией так, как вы считаете нужным. Естественно, вы будете стараться развивать ее, чтобы купленные акции приносили вам хороший пассивный доход, а не просто лежали мертвым грузом.

Контрольный пакет – это не всегда 50 % + 1 акция

Смотрите, чтобы управлять компанией, не обязательно выкупать 50 % ее акций. На собрание акционеров ведь приходят не все инвесторы. Кроме этого, не все инвесторы будут голосовать не так, как вы. Многие будут солидарны с вами, поэтому вы легко сможете добиваться своих целей, утверждать те решения, которые считаете правильными.

В реальной жизни для «контроля» бывает достаточно 20-40 % всех выпущенных акций. Но если у вас не 50 % + 1 акция, риск того, что что-то пойдет вопреки вашим ожиданиям, все равно сохраняется.

Кто владеет контрольными пакетами

Если речь идет о крупных компаниях в России, то их контрольными пакетами чаще всего владеет государство. Например, в апреле 2020 года контрольный пакет акций Сбербанка перешел в руки Министерства финансов РФ. Оно откупило 11 293 474 001 акций (!) – это 52 % от общего их числа.

За рубежом, особенно в Европе и США, контрольные пакеты акций принадлежат обычно владельцам компаний или членам их семей.

Другие типы пакетов, кроме контрольного

«Власть» над компанией в той или иной мере могут давать и другие типы пакетов, не только контрольный. Давайте их разберем.

Блокирующий

Это когда у одного человека 25 % акций компании. Они позволяют ему остановить реализацию какого-то решения или отложить его. Если у вас контрольный пакет – то он как бы автоматически и блокирующий.

Мажоритарный

Возможность получить мажоритарный пакет будет только при условии, что никто не владеет контрольным. То есть больше пятидесяти процентов ценных бумаг нет ни у одного инвестора. Мажоритарный портфель будет у того, кто обладает большим количеством акций в сравнении с остальными.

Это как раз та ситуация, когда у одного человека 20-40 процентов акций. Он может серьезно влиять на развитие бизнеса, но если 60 % всех акционеров будут против какого-то решения, а он один, с 40 %, – «за», силы мажоритарного пакета все равно не хватит для утверждения какого-либо решения.

Миноритарный

Это все остальные «наборы». К миноритарным будут относиться пакеты, которые не являются мажоритарными и тем более не являются контрольными.

Что нельзя делать даже при наличии контрольного пакета

Смотрите, в РФ есть несколько ограничений, которые даже владельцев контрольных пакетов «держат в узде». Например, вот решения, для реализации которых нужна поддержка ¾ всех акционеров.

- Закрытие бизнеса. Если у Министерства финансов есть 52 % акций Сбербанка, это не значит, что министерство может взять и закрыть Сбербанк. Это очень серьезное решение, принять которое могут только 75 процентов всех акционеров.

- Слияние компании с другой организацией. Это нечто близкое к закрытию. Если компании сливаются, значит, будут кардинальные перемены в стратегии развития и вообще во всем.

- Новый выпуск ценных бумаг любого типа (акций или облигаций).

- Изменение размера уставного капитала.

- Совершение очень дорогих сделок. Очень дорогие – это такие, суммы в которых превышают 50 % стоимости всего бизнеса.

Короче, какие-то очень серьезные шаги даже при наличии контрольного пакета сделать нельзя. Чтобы их реализовать, нужна поддержка других акционеров.

Но есть способ обойти это ограничение. Надо выкупить 75 % акций и еще одну. Тогда у человека появится полный контроль над компанией.

Как выкупать контрольные пакеты акций

Есть два способа.

Первый – на бирже. Когда акции начинают котироваться на бирже, вы просто туда идете и скупаете половину из них. Это достаточно просто, если хватит денег.

Второй – у других акционеров. Этот вариант уже посложнее. Если акции куплены другим инвестором, вы должны убедить его, что ему стоит их вам продать. Если компания вполне процветающая, то инвесторы вряд ли будут стремиться избавляться от своих акций.

Нужен ли вам контрольный пакет

Если вы станете настолько крутым инвестором, что сможете приобретать акции в размере контрольных пакетов – задумайтесь, нужно ли вам это. Приобретать такие объемы акций следует в одном-единственном случае – когда вы знаете, что делать с бизнесом, как его развивать.

Вот Уоррен Баффет выкупил потихоньку больше половины акций Berkshire Hathaway – компании, которая на тот момент всего лишь занималась текстилем. И что он сделал? Он превратил ее в крупнейший инвестиционный холдинг, который сейчас во что только не вкладывает деньги. Но это Баффет. А вы?

Когда правительство РФ выкупало Сбербанк, оно тоже хорошо знало, что с ним делать. Или что с ним можно будет сделать. Знаете ли это вы?

Стоит ли выкупать маленькие компании

Некоторые начинающие инвесторы думают, что покупать контрольный пакет акций нужно только в крупных компаниях. Это не так. Маленький бизнес может быть очень выгодным вариантом капиталовложений, но только при условии, что вы сумеете его развить.

Когда компания еще не развита, ее акции дешевые. Если компания выпустила акции, но так и не продемонстрировала устойчивый рост и доходность, – инвесторы будут стремиться избавляться от этих акций. Следовательно, у вас будет возможность выкупить контрольный пакет без особых сложностей и за невысокую плату.

Потом, при наличии знаний и опыта, вы сможете начать развивать компанию, говорить ее руководству, что и как делать. Короче, управлять всем и вся, вести свое «детище» к процветанию.

Полезные материалы по теме

Вы наверняка хотите научиться инвестировать, но пока не знаете, с чего начать. В таком случае, я вам порекомендую несколько хороших материалов.

Я начал изучать инвестиции с курса «Личные финансы и инвестиции». Это как бы самый первый шаг, самые что ни на есть основы. Преподаватель этого курса (инвестор Сергей Спирин) рассказывает, в чем разница между самыми популярными инвестиционными инструментами, почему нужно заниматься именно инвестированием, а не спекуляциями, учит правильно составлять портфель с учетом риска и ожидаемой доходности.

Курс преподается в формате видеороликов. После каждого видео есть тесты для закрепления материала.

Василий Блинов, который создал этот сайт, изучает инвестирование в Городе Инвесторов. На этом проекте есть очень много материалов, как платных, так и бесплатных. Начать можно вот с этих трех бесплатных книжек. Скачивайте их и читайте:

- Как стать финансово независимым через 1 год.

- 5 способов эффективно вложить 1000+ рублей.

- 6 шагов к финансовой безопасности.

Написано все простыми и понятными словами.

Следующий шаг – изучение курсов и вебинаров по инвестициям. Начните вот с этих двух бесплатных:

- Инвест-портфель на 100$ в месяц. На вебинаре преподаватель рассказывает, как в принципе создаются инвестиционные портфели и как правильно начать пассивное инвестирование. Вы узнаете, по каким критериям надо выбирать брокеров (посредников, которые будут выполнять ваши торговые указания, покупать и продавать акции), как собирать портфели, устойчивые к экономическим циклам.

- Инвестиции без миллиона в кармане – вы узнаете, что начать инвестирование можно с совсем маленьких сумм. Даже с 500-1000 рублей. Это совсем не сложно и не так «неэффективно», как кажется на первый взгляд.

Я вам очень советую записаться на оба этих вебинара и посмотреть их, оценить манеру преподавания, качество материала. Если понравится, – перейдете вот к этим платным курсам:

- Инкубатор пассивного дохода – курс заточен на покупку акций. Он о том, как выбирать ценные бумаги, которые будут приносить стабильный пассивный доход, как инвестировать в акции и вообще не переживать о колебаниях их курсов.

- Пассивный доход на автомате – здесь рассматриваются уже разные финансовые инструменты, не только акции. У вас сложится системное представление о том, какие активы можно приобретать, чтобы с каждым годом становиться богаче и богаче.

- Сверхприбыльные инвестиции в IPO – курс о покупке акций компаний, которые только-только вышли на биржу. То есть компания получила разрешение на эмиссию акций и их продажи инвесторам на финансовом рынке. Авторы делятся с аудиторией классными лайфхаками и рекомендациями. После курса вы сможете уверенно перейти от теории к практике инвестирования.

Еще можете посмотреть записи бесплатных вебинаров по инвестированию от банка АкБарс. Вот первый вебинар, дальше уже сориентируетесь по плейлистам:

На этом, пожалуй, всё. Если вас больше привлекают возможности спекулятивного заработка – вот моя подборка с курсами трейдинга. Начинаю я ее с курсов по биржевой игре на валютном рынке, потому что они полностью бесплатные. Дальше уже идет фондовый и срочный рынки.

Но я не думаю, что спекуляции могут стать источником стабильного дохода. В краткосрочной перспективе они могут вас обогатить, но стабильности вы от них никогда не дождетесь.

Заключение

В этой статье я попытался вам рассказать про контрольный пакет акций. Справился ли я со своей задачей. Понятно ли вам, в чем суть контрольного пакета, какие он дает привилегии инвесторам?

Под этой статьей есть форма для комментариев. Она нужна для того, чтобы вы:

- Задали мне вопросы. Я отвечу на них в течение 1-2 дней.

- Сказали обо всех недостатках статьи. Я постараюсь их доработать и учту замечания на будущее.

- Написали, какие еще инвестиционные темы вам интересны. Я постараюсь как можно быстрее написать по ним информационные статьи.

Подписывайтесь на мою рассылку, чтобы не пропустить ничего нового. Спасибо, что дочитали, до новых встреч!

( 2 оценки, среднее 3.5 из 5 )

Оцените статью

ЕЖЕНЕДЕЛЬНАЯ РАССЫЛКА

Получайте самые интересные статьи по почте и подписывайтесь на наши социальные сети

ПОДПИСАТЬСЯ

Пакет акций и его виды: контрольный, блокирующий, мажоритарный

- 10 Марта 2021

С ростом популярности инвестирования как способа сбережения и преумножения средств, биржевая торговля стремительно становится для все большего количества людей обыденным делом. Миллионы людей покупают и продают акции каждый день, смотря на этот процесс как на некую виртуальную игру, где требуется угадать направление движения графика. Сам же процесс купли-продажи акций напоминает больше ставки в азартной игре. Тем не менее, покупая акцию, инвестор приобретает пусть и, как правило, очень маленькую, но все же долю в компании, становится одним из ее собственников, то есть получает все вытекающие из такого права собственности права, в том числе и право управления компанией.

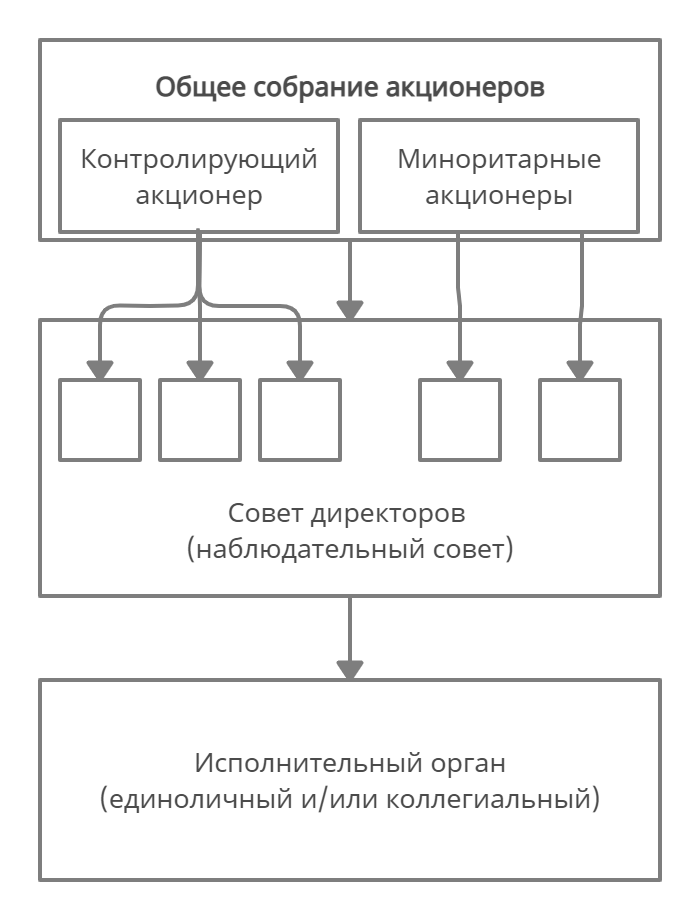

Управление акционерным обществом имеет трехуровневую структуру: наиболее важные вопросы решает общее собрание акционеров; не менее важные, но имеющие текущий характер вопросы находятся в ведении совета директоров; наконец, текущее оперативное управление осуществляет исполнительный орган.

Собственники, то есть акционеры компании, если они не являются также ее сотрудниками, исполняющими обязанности членов совета директоров или исполнительного органа, участвуют в управлении компанией только посредством голосования на общем собрании участников.

Пакет акций — это количество акций акционерного общества, находящееся во владении одного акционера или, в частных случаях, не находящееся в прямом владении, но подконтрольное ему.

Поскольку акционерные общества, особенно публичные, имеют большое число участников, вопросы, выносимые на решение общего собрания решаются общим голосованием, решение принимается простым большинством, в отдельных случаях требуется так называемое «квалифицированное большинство», которое составляет 75% от числа голосов. Число голосующих акций, необходимое для принятия решения, требующего просто большинства голосов, называется контрольным пакетом.

Контрольный пакет акций – это количество голосующих акций, находящихся в распоряжении акционера, достаточное для принятия большинства решений на общем собрании акционеров.

В самом простом случае контрольный пакет состоит из 50% +1 акция. Например, если у компании выпущено 1000 обыкновенных акций, для обладания контрольным пакетом достаточно наличия 501 акции. Собственник контрольного пакета называется контролирующим акционером. Контролирующий акционер, как правило, назначает большую часть совета директоров компании (число мест в совете чаще всего нечетное). Именно контролирующий акционер через совет директоров назначает исполнительный орган компании, определяет ее стратегию и влияет на основные вопросы текущей повестки. Контролирующий акционер через совет директоров контролирует назначение дивидендов компанией, а через голосование на общем собрании – решение о выплате.

Поскольку организационно-правовая форма акционерного общества предполагает большое число акционеров, каждый из которых имеет свои права, контрольный пакет не дает полного контроля над компанией. Так, ряд вопросов можно решить только квалифицированным большинством более 75% голосов. Согласно ФЗ «Об акционерных обществах» квалифицированным большинством решаются следующие вопросы:

· внесение изменений и дополнений в устав общества или его утверждение в новой редакции;

· определение количества, номинальной стоимости, типа объявленных акций и прав, ими предоставляемых;

· реорганизация общества;

· ликвидация общества, назначение ликвидационной комиссии и утверждение промежуточного и окончательного ликвидационных балансов;

· одобрение крупных сделок, предметом которых является имущество стоимостью свыше 50% балансовой стоимости активов общества;

· приобретение обществом размещенных акций.

Таким образом, в противовес контрольному пакету часто выделяют блокирующий пакет, который составляет 25% +1 акция. Блокирующий пакет позволяет при желании заблокировать любое решение по перечисленным выше важнейшим вопросам, для которых требуется квалифицированное большинство. Таким образом, для полного контроля над компанией контролирующему акционеру необходимо договариваться с акционером, владеющим блокирующим пакетом, или же стремиться к тому, чтобы самому владеть более чем 75% акций. Только так можно полностью контролировать компанию. Как пример компании, в которой один акционер владеет более чем 75% акций, можно привести «Полюс». Впрочем, таких примеров на российском рынке достаточно.

Мажоритарные и миноритарные акционеры

На практике далеко не всегда в компании есть один контролирующий акционер. Если ни один из акционеров не владеет больше чем половиной голосующих акций компании, то роль контролирующего акционера может выполнять тот, у кого акций больше всего, однако в таком случае более уместно называть такого акционера или его пакет акций мажоритарным. Мажоритарный акционер, не обладающий контрольным пакетом в привычном понимании, не всегда может контролировать на 100% избрание исполнительного органа и распределение прибыли, однако в условиях, когда остальные акционеры не действуют согласованно, мажоритарный акционер может иметь влияние, сопоставимое с возможностями контролирующего акционера.

В противоположность мажоритарному акционеру принято выделять миноритарных, то есть тех, которые в отдельности ничего не решают. Тем не менее, миноритарный акционеры также могут оказывать влияние на управление компанией, в некоторых случаях — определяющее. Так, при наличии мажоритарного акционера, у которого менее 50% акций, миноритарные акционеры объединившись, то есть голосуя совместно, могут принять нужное решение. На практике, конечно, большому числу акционеров сложно скоординироваться для принятия общего решения, во всяком случае, если дело не касается каких-либо естественных общих интересов. Кроме того, на практике редко встречаются мажоритарные акционеры, не обеспечившие себе более или менее серьезный контроль над компанией, порой посредством вспомогательных инструментов, таких как акционерное соглашение, или иных договоренностей с другими акционерами.

Определение контроля часто упирается в различия между количеством акций и количеством голосов. Так, существуют не голосующие по обычным вопросам повестки дня общего собрания привилегированные акции. Таким образом, акционер может иметь долю в уставном капитале более 50%, но при этом не иметь большинства голосов на общем собрании. В зарубежной корпоративной практике, особенно в США, часто встречаются случаи, когда отдельные категории акций имеют больше голосов, чем другие. Так, некоторые категории акций компании Alphabet (Google) предоставляют владельцу 10 голосов, в то время как «стандартные» — всего один. Такие акции с особыми правами принадлежат, как правило, основателям компании, что позволяет им привлекать инвесторов, не теряя при этом контроль над компанией. Похожая схема контроля реализована в голландской материнской компании «Яндекса».

В иных случаях контроль над компанией может достигаться посредством акционерных соглашений.

Акционерное соглашение – это договор между акционерами компании об осуществлении ими своих корпоративных прав.

Так, акционеры могут договориться друг с другом голосовать по определенным вопросам повестки общего собрания определенным образом. Или же могут договориться о том, что кто-то из них вообще не голосует, или голосует так, как другой участник договора. Таким образом, акционерное соглашение может позволить контролировать компанию, не владея при этом контрольным пакетом. Так как акционерные соглашения заключаются между отдельными акционерами, содержание таких соглашений зачастую неизвестно третьим сторонам, что может позволить контролировать компанию скрыто. Во всяком случае, до возникновения противоречий. В российской практике примером управления с использованием акционерного соглашения может быть компания «Норильский никель».

Несмотря на то, что контрольный пакет позволяет осуществлять контроль над компаний, бесправными миноритарных акционеров назвать нельзя. Так, например, все акционеры на равных имеют право на выплаты со стороны общества в виде дивидендов, на обратный выкуп своих акций, на часть имущества общества в случае его ликвидации (сообразно своей доли в уставном капитале). Любой акционер имеет право принимать участие в общем собрании участников, в том числе очно, посещая такое собрание.

Миноритарный акционер, владеющий 2% акций может выдвигать на голосование кандидатуру в совет директоров, коллегиальный исполнительный орган, ревизионную комиссию, а также вносить предложения по вопросам, включаемым в повестку общего собрания. Имея 10% акций, акционер может инициировать созыв внеочередного общего собрания, требовать ревизии финансово-хозяйственной деятельности общества. При наличии 15% акций акционер получает право назначать 1 представителя в совет директоров, если такой совет имеет более чем 7 мест. Полный набор прав всех акционеров в зависимости от их долей в обществе перечислен в упомянутом выше ФЗ «Об акционерных обществах».

Стоит также отметить, что некоторые ограничения на возможности обладателя контрольного пакета накладывает публичный статус компании. Так, все торговые площадки предъявляют дополнительные требования к торгующимся компаниям, особенно к тем, которые относятся к высоким уровням листинга. В числе таких требований может быть наличие независимых директоров в совете директоров. Независимыми считаются члены совета директоров, не назначаемые непосредственно отдельными акционерами и не зависящие напрямую от них. Наличие независимых директоров важно для защиты прав миноритарных акционеров.

В сложившейся российской практике редко встречаются случаи, когда компания контролируется широким кругом инвесторов, как это часто бывает, например, в США. Причины тому кроются как в особенностях формирования крупного бизнеса в нашей стране – стремительная единовременная приватизация – так и в законодательных особенностях: миноритарные акционеры относительно плохо защищены, во всяком случае, даже крупные частные инвесторы и фонды не всегда могут отстоять свою позицию в споре с мажоритарными акционерами. Понятно, что в таких условиях диверсифицировать крупный капитал, вкладывая его в различные компании в форме миноритарных долей в них, нецелесообразно и рискованно. Кроме того экономику, финансовую систему и деловую среду в России нельзя назвать устойчивыми, а потому намного спокойнее, когда есть возможность держать руку на пульсе и не быть сторонним наблюдателем.

Стоит коснуться и темы злоупотребления возможностями контролирующего акционера. Так, имея контроль над операционной деятельностью компании, можно оптимизировать расчеты группы компаний, или выводить прибыль из компании в обход ее распределения, например, в форме выдачи займов, подчас невозвратных или не совсем соответствующих рыночным условиям. Практика защиты миноритарных инвесторов от таких злоупотреблений, увы, еще очень неразвита. Будем надеяться, что по мере развития финансовых рынков ситуация будет исправлена. Пока же знание собственников компаний, возможностей и репутации контролирующих акционеров находящихся в портфеле акций так же важно, как анализ их фундаментальных показателей или макроэкономических факторов.

Гид по мажоритарным акционерам российского рынка

Теги: обучение

Миноритариями и мажоритариями называют инвесторов, имеющих разные доли акций в компании. От размера этой доли зависит способность владельца акций влиять на судьбу акционерного общества. В этой статье мы рассмотрим и сравним права миноритарных и мажоритарных акционеров России и США.

Миноритарии и мажоритарии в России

Мажоритарий («majorite» в пер. с франц. «большинство») — это владелец крупного акционерного пакета отдельного АО, единолично управляющий компанией или заметно влияющий на ее политику. Миноритарий («minorite» в пер. с франц. «меньшинство») — рядовой инвестор, владеющий небольшим количеством бумаг и практически не оказывающий влияния на акционерное общество.

Сами термины миноритариев и мажоритариев в российском законодательстве отсутствуют. Данных понятий нет ни в Гражданском кодексе РФ, ни в законе от 26.12.1995 № 208-ФЗ «Об акционерных обществах». Акционеров различают по количеству и виду акций, находящихся у них в собственности, однако четкой границы между мажоритарным и миноритарным пакетами не существует. Она устанавливается индивидуально, так как АО различаются по числу акционеров, положениям устава, наличию акционерного соглашения и т.д.

Держатель контрольного пакета является мажоритарным акционером и уже может принимать ключевые решения по развитию бизнеса. Например, около 77% ПАО «Северсталь» косвенно владеет А. Мордашов, он же управляет компанией. Порядка 20% акций Северстали находятся в свободном обращении и ими владеют миноритарии.

Стоит отметить, что мажоритариев может быть несколько и иногда контрольные права получает обладатель 10-20% ценных бумаг. Например, крупнейшим пакетом ПАО «Магнит» на сегодня владеет банк ВТБ — 17,3%, на втором месте «Марафон групп» А. Винокурова — 13,8%. Остальные ценные бумаги Магнита принадлежат рядовым акционерам и могут быть куплены на бирже.

⚡ Второй по значимости пакет акций является блокирующим. Он дает право на отклонение решений, принятых советом директоров, и должен составлять не менее 50% от контрольного пакета.

Мажоритарием и миноритарием может выступать как физическое лицо, так и юридическое: группа компаний, инвестиционный фонд, а также государство. Полномочия Российской Федерации, как акционера, осуществляют органы власти. Так, Росимущество является держателем почти 90% обыкновенных акций ПАО «Россети», почти 40% – ПАО «Газпром».

Основные права мажоритарных и миноритарных акционеров в РФ

Базовые права акционеров закреплены в ФЗ № 208 «Об акционерных обществах». Все владельцы акций вправе получать дивиденды, владеть бизнесом на долевой основе и иметь право на компенсацию своей доли АО при его ликвидации. Возможность влияния на собрании акционеров зависит от доли акций инвестора.

В случае банкротства АО все акционеры получают право на долю имущества только после кредиторов компании, в частности владельцев облигаций. Владельцы привилегированных акций имеют преимущество перед держателями обычных долевых бумаг, которые таким образом оказываются на третьей линии задолженности по ценным бумагам.

На практике, особенно в России, банкротство АО оставляет миноритарных акционеров практически без шансов даже на минимальную компенсацию средств. У владельцев пакета акций шансов больше.

С другой стороны, миноритарии отвечает за деятельность общества не больше, чем в размере цены купленной акции. Другими словами, они не могут потерять больше стоимости покупки. Исключением является банкротство юридического лица, вызванное действием или бездействием акционеров: в этом случае владелец акции несет субсидиарную ответственность по обязательствам общества.

Как показывает российская судебная практика, реальную ответственность могут нести только мажоритарии, т.е. собственники контрольного пакета акций. Прецеденты редки, разбирательства длятся долго. Примером служит дело №А07-17182/2010, где судом было вынесено удовлетворительное решение по требованию взыскания денежных средств с учредителя общества и по совместительству единственного акционера. Оно было закрыто только через пять лет.

Как правило, мажоритарные акционеры имеют не менее 30% обыкновенных акций. Такая доля позволяет оказывать влияние на решения общего собрания и является минимальным порогом по добровольному выкупу акций, предлагаемым миноритариям по оферте. Владельцы блокирующего пакета не менее 25% относятся к мажоритариям при условии отсутствия собственника контрольного пакета.

ИМУЩЕСТВЕННЫЕ ПРАВА МАЖОРИТАРИЕВ:

- право на участие в распределении балансовой прибыли;

- право на получение части имущества при ликвидации АО или суммы, соответствующей стоимости имущества (п.1 ст. 67 ГК РФ);

- право на приобретение или отчуждение ценных бумаг

НЕИМУЩЕСТВЕННЫЕ ПРАВА МАЖОРИТАРИЕВ:

- право на участие в управлении делами компании и получение сведений о ее деятельности;

- право на контроль финансовой деятельности АО (п.1 ст. 65.2 ГК РФ)

Владелец более 95% обыкновенных акций компании вправе выдвинуть требование о покупке оставшихся бумаг. Это называется принудительным выкупом, для которого не требуется согласие тех, у кого выкупаются акции (но они могут попробовать оспорить цену выкупа). Аналогичное требование могут направить и сами миноритарии, если недовольны политикой компании.

Права акционеров также содержатся в уставе, корпоративном договоре или акционерном соглашении. При необходимости в соглашении конкретизируют, как держатели акций будут реализовывать свои права. Например, мажоритарии могут ограничить продажу ценных бумаг до определенного момента или без наличия нужного процента голосов.

Права миноритария возникают даже при владении одной единственной ценной бумагой. Чем больше доля акций, тем шире перечень привилегий.

Крупные мажоритарии российского рынка

Большая часть акционерных обществ в России принадлежат одному ключевому мажоритарию. Доля крупнейших влиятельных акционеров варьируется от 30% до 95%. В таблице ниже приведены примеры некоторых основных акционеров (физических лиц), как положительно, так и отрицательно взаимодействующих с рядовыми инвесторами.

| Владельцы активов | Основной актив | Репутация в настоящий момент |

| Вагит Алекперов | ПАО «Лукойл» | Хорошая репутация, наличие крупных иностранных фондов |

| Сулейман Керимов | ПАО «Полюс» | Выплата дивидендов, выкуп акций, выставление оферт |

| Владимир Лисин | Группа НЛМК | Отсутствие сомнительных движений, выставление оферт |

| Михаил Фридман | Консорциум «Альфа-Групп» | Положительная репутация |

| Александр Абрамов | ПК «Евраз» | С 2011 года нестабильно выплачивались дивиденды в подконтрольной компании «Распадская» |

| Владимир Евтушенков | АФК «Система» | Невыплата дивидендов, несоблюдение дивидендной политики |

| Алексей Мордашов | ПАО «Северсталь» | Проблемы с выплатой дивидендов и выставлением оферт в подконтрольных компаниях |

| Михаил Гуцериев | ПФГ «Сафмар» | Владелец держит все привилегированные акции компании. По обыкновенным акциям дивиденды не платятся даже при наличии крупных сделок |

| Михаил Прохоров | ПАО «Квадра» | Вывод денег в обход миноритариев, выдача займов |

Крупнейшим мажоритарным акционером на российском рынке являются госкомпании и госструктуры (упомянутое выше Росимущество, Минфин и другие). Некоторые компании, например, ВТБ и Россети, не соблюдают предписание о направлении прописанной в политике доли чистой прибыли на дивидендные выплаты.

Конфликт интересов мажоритариев и миноритариев

Злоупотребления со стороны мажоритарных акционеров на российском рынке часто приводят к разногласиям с рядовыми инвесторами. В большинстве случаев они связаны с невыплатой или уменьшением дивидендов. Кроме того, права миноритариев нарушаются следующим образом:

- принятие решений без учета голосов держателей небольших долей;

- проведение собраний без извещения мелких акционеров;

- принудительный выкуп оставшихся 5% акций по невыгодной цене;

- ухудшение дивидендной политики с целью выставления оферты по нужной цене после обвала котировок (как Роснефть при выкупе контрольного пакета ТНК-ВР);

- лишение бизнеса прибыли через раздачу кредитов (Саратовский НПЗ) или путем закупки продукции по невыгодным ценам (Мечел).

Примеров достаточно. Дочерние компании Газпрома не выставляли оферту при выкупе крупных пакетов ценных бумаг Роснефтегаза. Роснефть не сделала этого при покупке ТНК-ВР. Миноритарии последней, не дождавшись дивидендных выплат за 2012 год, судились с «Роснефтью», требуя выкупа акций. Суд позицию истцов не поддержал.

Кроме того, ряд госкомпаний предоставляют неоправданно огромные займы. Саратовский НПЗ с капитализацией 13 млрд. руб. выдал кредитов на сумму в 21 млрд. Башнефть с капитализацией 280 млрд. кредитовала Роснефть на общую сумму 160 млрд. руб.

Для защиты своих прав рядовой инвестор может обратиться в суд. Но стоит помнить, что закон формально гарантирует соблюдение прав мелких акционеров лишь при организации выкупа акций. В российском законодательстве нет ответственности за нарушение дивидендной политики (размер и сам факт выплаты дивидендов это внутреннее решение компании) или другие дискриминационные действия со стороны мажоритариев.

При желании миноритарии, недовольные политикой АО, могут объединиться и попробовать создать проблемы для крупных акционеров. Например, организовать гринмейл (корпоративный шантаж). Конечная цель гринмейлеров — заставить руководство компании выкупить у них акции по разумной цене. С этой целью работу АО осложняют судебными исками, инициируют проверки и т.д. Однако это скорее западная практика, плохо работающая в России.

Миноритарии и мажоритарии в США

Миноритарным акционером в США, как правило, считается держатель менее 50% всех акций компании. Как и в России, отдельные миноритарии не влияют на бизнес и не могут избирать директоров в совет корпорации. Однако контролирующий акционер может владеть менее 50% прав голосов и не считаться миноритарием.

В США распространены компании-мажоритарии, владеющие контрольным пакетом других предприятий. К ним относится Berkshire Hathaway (с гендиректором Уорреном Баффетом), полностью владеющая Duracell, BNSF, Lubrizol, Helzberg Diamonds, Long & Foster, Pampered Chef, Forest River и т.д. У самой Berkshire Hathaway нет мажоритарного акционера. Уоррен Баффет владеет 32,4% обыкновенных акций этой корпорации.

Международная нефтяная корпорация Exxon Mobil владеет судоходной компанией SeaRiver Maritime, страховой — Ancon Insurance Company, разведывательной и добывающей — Aera Energy и десятками других. Корпорация Apple неоднократно приобретала акции компаний ИТ-рынка, крупнейшие из которых: NeXT, P.A.Semi, Quattro Wireless, Siri, Anobit Technologies, Beats Electronics и т.д.

Интересно, что в США множество мелких семейных компаний с единственным мажоритарием — физическим лицом. Крупных предприятий, контролируемых одним лицом, немного. К примеру, корпорация Dell Technologies Inc, 52% которой владеет Майкл Делл.

Вообще в Америке существуют общества с ограниченной ответственностью и два вида корпораций: C и S-Corporation. Первый вид предусматривает допуск к владению акциями любое физическое или юридическое лицо. Широко известные представители C-Corporation это, например, компании Coca-Cola и Apple. Аналогами в России будут ПАО.

S-Corporation можно сравнить с российским НАО. Количество акционеров не может превышать 100 человек, акции не торгуются на биржах и могут быть только одного класса. Акционерами могут стать только резиденты США, а также трасты или другие юридические лица, освобожденные от уплаты налогов.

Права и обязанности акционеров в США

Законодательство о компаниях США предоставляет больше прав и полномочий акционеру по мере увеличения его пакета. Перечень прав может быть установлен на уровне штата. К типичным правам американского акционера относят:

- право голоса на выборах директоров, крупных корпоративных мероприятиях;

- возможность вносить поправки в корпоративный устав, учредительный договор;

- принятие участия в ежегодных собраниях акционеров;

- право на созыв внеочередных собраний;

- проверка бухгалтерии и списков акционеров;

- получение своей доли ликвидационных выплат от корпорации и т.д.

Мажоритарный акционер нередко является учредителем компании или потомком основателя. Владелец пакета 50%+1 может полностью контролировать деятельность компании, особенно выборы ее совета директоров. Мажоритарии обязаны действовать в интересах компании и всех ее акционеров.

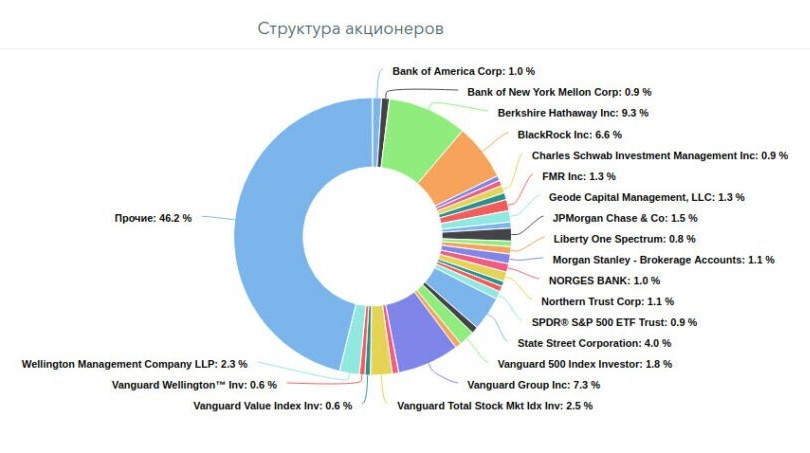

Рядовые держатели акций не всегда могут реализовать свои права из-за политики мажоритарных акционеров. «Миноритарная группа» может иметь больше акций, но не иметь контроля из-за структуры компании или включать акционеров без права голоса. Ниже представлена акционерная структура компании Кока-Кола.

Лучший способ защиты прав всех акционеров — это использование эффективного акционерного соглашения. Оно также может содержать ограничения на передачу акций, не позволяющие «посторонним» стать акционерами.

В Западных странах активисты-миноритарии объединяются и проводят совместные кампании. В последние годы держатели акций часто подают иски о притеснении (невыплате дивидендов, злоупотреблениях или принятии решений без учета мнения меньшинства). Американские суды нередко встают на сторону миноритариев.

Заключение

Мажоритарные и миноритарные акционеры это неотъемлемая часть акционерного общества, но мажоритарии имеют гораздо больше прав и влияния на бизнес. Миноритарии могут оспорить несправедливо принятые решения в суде, причем у американских акционеров в этом смысле больше опыта и возможностей.

Российское законодательство хотя и гарантирует рядовым держателям ряд прав, но остается несовершенным. В России в целом очень невысокая культура уважения интересов миноритариев и плохо отлажена схема их взаимодействия между собой для отстаивания своих прав.

| Параметр | Россия | США |

| Участие в собрании акционеров по следующим вопросам: |

|

|

| Имущественные права | Акционер имеет право на часть прибыли общества в виде дивидендов и получение части имущества в порядке очередности после ликвидации компании; | Право владения частью юридического лица, ее имущества и получение прибыли от деятельности корпорации в виде дивидендов; |

| Доля мажоритария | В зависимости от структуры общества | Как правило, от 50% + 1 акция |

| Право ознакомления с финансовой отчетностью АО | В открытом доступе | В открытом доступе |

| Права миноритариев | Нередко игнорируются собственниками, отстоять в судах сложно | Более высокая культура взаимодействия собственников с миноритариями, суды чаще на стороне последних |

| Объединение миноритариев | Менее распространено | Более распространено |

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Некоторые руководители Apple продали больше акций компании в 2022 году, чем годом ранее, но генеральный директор Тим Кук не продал ни одной акции.

Тим Кук недавно объявил, что добровольно сократит свою годовую зарплату на 40%, а теперь выяснилось, что он не продавал акции Apple и в 2022 году, в то время как руководители Apple, такие как финансовый директор Лука Маэстри, продали значительное количество акций.

В ходе одной продажи Маэстри продал акций Apple на 16,9 млн долларов, но теперь, по словам Бэрронса, в течение 2022 года он продал акций на 44,4 млн долларов. Кейт Адамс, главный юрисконсульт, продала 38,1 миллиона долларов, причем в 2022 году все трое продали больше, чем в 2021 году. Джефф Уильямс, главный операционный директор Apple, продал меньше, чем в 2021 году, на 18,8 миллиона долларов и 39,9 миллиона долларов в 2021 году.

Для сравнения, Тим Кук последний раз продавал акции Apple в августе 2021 года. В то время в рамках своей первоначальной сделки по вступлению в должность генерального директора в 2011 году он приобрел 5 040 000 акций Apple, все из которых он продал примерно за 355 миллионов долларов.

Бэрронс отметил, что неизвестно, добровольно ли Тим Кук решил не продавать какие-либо акции Apple, или, возможно, как и другие руководители, продажа может быть инициирована автоматически при возникновении заранее определенных условий, таких как рост цен на акции.

Нажмите здесь, чтобы узнать больше новостей

На чтение 8 мин Просмотров 1.1к. Опубликовано

Кто такой акционер? Понимание прав, связанных с владением акциями компании. Акционеры могут подать в суд на корпорацию, если есть нарушения со стороны ее директоров, которые не соответствуют их фидуциарным обязанностям.

- Акционер — это физическое или юридическое лицо, владеющее акциями или акциями компании.

- Владение акциями или акциями компании дает инвесторам право на частичное владение определенной компанией.

- Акционеры могут получать дивиденды и иметь ограниченную ответственность, если компания находится в тяжелом состоянии.

Когда вы инвестируете в публичные компании, вы покупаете акции компании. Каждая акция, которой вы владеете, отражает небольшую долю владения компанией, что делает вас ее акционером.

Кто такой акционер?

Акционером может быть физическое или юридическое лицо, например компания или организация, которому принадлежат акции определенной компании. Если вы инвестируете в фондовый рынок, вы уже считаются акционером или тем, кого еще называют держателем акций.

Акционеры, как совладельцы компании, также имеют право голоса в некоторых случаях по вопросам компании и могут получать выплаты дивидендов, когда компания находится в хорошем финансовом положении.

«Акционер — это тот, кто владеет акцией компании. Пока он или она владеют этим правом собственности, акционер имеет определенные права и обязанности, предоставленные ему по закону в соответствии с уставом и уставом корпорации».

«У акционера много прав, в том числе право посещать собрания акционеров и голосовать на выборах доверенных лиц. Акционер также имеет право просматривать корпоративную документацию, проверять помещения корпорации, получать уведомления о собраниях акционеров и получать дивиденды.»

Понимание того, как работают акционеры

Акционеры работают, предоставляя компаниям аванс в рамках своих инвестиций.

Вы можете стать акционером, вложив средства в публичную компанию. В обмен на предоставление капитала акционерам предоставляются определенные права голоса и принятия решений в отношении компании.

Хотя можно инвестировать в частные компании, чтобы стать акционером, этот процесс отличается, поскольку он предполагает работу напрямую с компанией, а не через фондовый рынок.

Компания может уже быть публичной и торговаться на фондовом рынке, или компания может перейти от частной к публичной с помощью первичного публичного предложения (IPO).

Для начала, физические лица могут инвестировать в акции компании через свой брокерский счет и через брокерскую фирму, используя тикер компании, который можно найти с помощью инструмента поиска.

Компании должны подавать отчеты в Комиссию по ценным бумагам и биржам (SEC), чтобы держать акционеров в курсе определенных вопросов. Например, годовые отчеты и квартальные отчеты подаются для предоставления акционерам финансовой информации и обновлений.

«Одним из наиболее важных прав акционеров является их право голоса, поскольку оно позволяет им влиять на состав руководства. Акционеры выбирают совет директоров, который управляет компанией, и назначают генерального директора компании, — объясняет Дэвид Кларк, юрист и партнер The Clark Law. «Их право собственности на компанию также защищено законом, предоставляя им преимущественные права или право покупать акции компании до того, как они будут предложены общественности».

Акционеры имеют остаточные права, что означает, что они имеют право на часть прибыли компании, даже если компания обанкротится. Комиссия по ценным бумагам и биржам утверждает, что остаточная прибыль должна распределяться между акционерами пропорционально, исходя из их доли владения через акции.

«Акционеры фактически не управляют корпорацией. Однако закон возлагает на них ответственность за обеспечение надлежащего управления компанией за счет их права голоса, права объявлять дивиденды и утверждения финансовой отчетности компании», — говорит Кларк.

«В случае банкротства они обязаны принять решение о добровольной ликвидации для прекращения деятельности компании».

Права акционеров

Акционеры компании также имеют определенные права.

Имущественные права. Акционеры вкладывают средства в компании, чтобы получить прибыль от своих инвестиций за счет экономической выгоды. Акционеры имеют право на прибыль компании, в которую они инвестируют, посредством выплаты дивидендов или возможности продавать акции по своему желанию. Кроме того, если компания разоряется, акционеры имеют право на чистую выручку компании после ее роспуска в соответствии с § 281 (a) Кодекса Делавэра.

Права контроля. Акционеры имеют право голоса по вопросам, относящимся к бизнесу, включая выборы директоров, что дает определенный контроль и влияние без фактического управления самим бизнесом. Акционеры также обычно получают доверенность от своего брокера по электронной почте. Если акционер не голосует, брокеры по-прежнему могут голосовать от его имени посредством так называемого неинструктированного голосования — но только по рутинным вопросам. Но в свете нового законодательства, принятого в 2010 году Законом Додда-Франка о реформе Уолл-стрит и защите потребителей, на этот тип голосования были наложены ограничения, требующие от Нью-Йоркской фондовой биржи (NYSE) и Nasdaq запретить голосовать за вознаграждение руководителей, а также выбирать совет директоров.

Информационные права. Акционеры имеют право на получение некоторой информации о компании, в которую вы инвестируете, когда вы являетесь акционером. Например, вы можете иметь право на получение финансовой отчетности. Инвесторы могут также получить информацию в протоколах заседаний совета директоров и ознакомиться с учредительными документами по запросу в письменной форме с предварительным уведомлением за пять дней. Можно ознакомиться со списком акционеров, а также с основными документами, такими как устав и подзаконные акты. Чтобы получить дополнительную информацию, когда дело доходит до проверки учредительных документов или бухгалтерских книг, инвесторы должны показать, что их запрос является законным и имеет цель.

Право на судебное разбирательство. Акционеры имеют право подать в суд на корпорацию, если есть нарушения со стороны ее директоров, которые не соответствуют их фидуциарным обязанностям. Хотя инвесторы не могут подать в суд по любой причине, в случае нарушения можно подать в суд с помощью прямого иска или производного иска.

«Закон о корпорациях предоставляет простым акционерам право собственности, право голоса, право на получение дивидендов, право передачи собственности, право предъявлять иск и право проверять документы корпорации», — объясняет Кларк.

«Привилегированные акционеры имеют приоритетные права, когда дело доходит до распределения прибыли по сравнению с обыкновенными акционерами, поэтому они имеют право на фиксированные ставки дивидендов. Однако они не имеют права голоса при принятии исполнительных решений».

| Плюсы | Минусы |

|

|

Совет: если голосование важно для вас как акционера, вы можете лично присутствовать на собрании. Вы также можете проголосовать онлайн, по телефону или по почте. Следите за уведомлениями вашего брокера о заявлениях через доверенных лиц.

Типы акционеров

Когда вы инвестируете в акции, вы становитесь акционером или держателем акций — термины относятся к одному и тому же: владение частью компании через акции. Два основных типа акционеров:

1. Простые акционеры.

Акционеры этого типа владеют частью компании через обыкновенные акции и имеют право голоса, а также потенциальные выплаты дивидендов.

2. Привилегированные акционеры.

Акционеры этого типа не имеют таких же прав голоса и встречаются реже. Основное отличие состоит в том, что они имеют приоритет над выплатой дивидендов перед обыкновенными акционерами.

Примечание: есть также мажоритарные и миноритарные акционеры. Акционер, владеющий и контролирующий более 50% акций компании, является мажоритарным акционером, а те, кто владеет менее 50% акций, классифицируются как миноритарные акционеры.

Акционеры, держатели облигаций и заинтересованные стороны

Следует помнить о некоторых различиях между акционерами, держателями облигаций и заинтересованными сторонами.

- Акционеры владеют частью компании, инвестируя в свои акции, и иногда их называют акционерами, потому что вы владеете акциями.

- Держатели облигаций могут покупать корпоративные облигации, чтобы одолжить компании деньги, а взамен получить проценты на инвестиции. По мере погашения облигации вы получите возврат своих основных вложений. В отличие от акционера, вы не владеете частью компании и имеете право получать только проценты по облигации, а также основную сумму долга.

- Заинтересованные стороны — это термин, который относится к более широкой группе людей, заинтересованы в результатах компании. Заинтересованные стороны могут включать сотрудников, акционеров, клиентов и т. д. Заинтересованные стороны могут означать любого, кто имеет долю в компании, что отличается от акционера, который конкретно владеет акциями компании.

| Акционеры | Держатели облигаций | Заинтересованные стороны |

|

|

|

Совет: инвестируете ли вы в акции, облигации или и то, и другое, убедитесь, что вы понимаете плюсы и минусы каждого из них, а также то, как ваша терпимость к риску влияет на то, сколько вы готовы инвестировать в каждый из них.

Финансовый вывод

Как акционер, можно владеть акциями или долями собственности публичной компании. Вы можете стать акционером или, возможно, уже им, если инвестируете в фондовый рынок. Как и все на фондовом рынке, здесь есть потенциал для большого вознаграждения, но также и большой риск, который может повлечь за собой убытки.

У вас могут быть определенные права, которыми вы также можете воспользоваться, например голосование, и потенциально иметь доступ к выплате дивидендов. Чтобы помочь вам управлять как акционер, всегда полезно проверять отчеты SEC, чтобы узнать, как обстоят дела в компании, чтобы вы могли быть информированным инвестором.

Пакет акций – это количество ценных бумаг, которые принадлежат инвестору и наделяют его определёнными правами. Чем больше у инвестора акций, тем больше прав он получает.

Виды пакетов акций

Миноритарный. Большинство частных инвесторов владеют небольшим пакетом, который не позволяет им влиять на деятельность компании напрямую, определять вектор её развития или принимать бизнес-решения. Такие инвесторы называются миноритарными. У них есть несколько основных прав:

- Право на получение части прибыли в виде дивидендов.

- Возможность заработка на курсовой разнице между покупкой и продажей бумаги.

- Право на часть имущества при ликвидации компании.

- Право запрашивать годовые финансовые и бухгалтерские отчёты и протокол по общему собранию акционеров.

В классическом понимании к миноритариям относят всех инвесторов, которым принадлежит меньше 50% акций от всего объёма. Но в России всё чаще к этой категории относят людей, которые владеют долей меньшей 1%. Как правило, это обычные физические лица, которые покупают акции через брокера на бирже.

Мажоритарный пакет. Вторая категория акционеров – мажоритарии. Именно они влияют на бизнес компании, определяют размер дивидендов, занимаются вопросами слияния и поглощения, разрабатывают стратегию развития и т.д. Их права тоже различаются в зависимости от объёма пакета, которым они владеют.

Если у мажоритария 2% акций, он получает право вносить свои кандидатуры на участие в общем собрании совета директоров, а ещё выдвигать на обсуждение интересующие его вопросы.

Доля в 2% – очень большой пакет. Например, количество акций, выпущенных Газпромом, составляет 23,6 млрд штук. Чтобы приобрести 2%, необходимо приобрести около 473,4 тысячи бумаг.

Когда мажоритарный акционер владеет более чем 2%, его доля становится весомее. Так, владение 10% акций позволяет просить организовать незапланированное собрание акционеров.

Блокирующий пакет акций. Он равен доле в 25% + 1 акция. Такие акционеры могут накладывать запрет на решения совета директоров, с которым они не согласны. Кроме этого, они могут напрямую влиять на работу организации и принимать важные решения.

Контрольный пакет акций. Это самый большой пакет во владении. Его размер определяется долей в 50% + 1 акция. Обычно им владеют основатели акционерного общества, крупные предприниматели, корпоративные организации или фонды, а также он может принадлежать государству.

Права владельцев контрольного пакета акций

Инвестор, владеющий контрольным пакетом, занимается управлением компании. Он определяет политику организации и назначает руководителей. Правда, такой акционер не может единолично принимать решения по всем вопросам. Иногда требуется согласие большинства других крупных акционеров.

Например, необходимо набрать от ¾ всех голосов для поддержки одного из следующих вопросов:

- Ликвидация бизнеса. Владелец контрольного пакета не может самостоятельно закрыть компанию, если остальные против этого решения.

- Слияние с другой организацией. Крупные слияния меняют структуру бизнеса. Поэтому для этих решений тоже нужно согласие других инвесторов.

- Дополнительный выпуск ценных бумаг (дополнительная эмиссия).

- Выкуп своих же акций, которые обращаются на бирже. Этот механизм называется обратным выкупом или buyback.

- Крупные сделки, стоимость которых превышает 50% от всех активов. Они так же требуют согласования и не могут быть проведены по единственному решению крупнейшего акционера.

Меры по ограничению влияния самого крупного акционера нужны, чтобы защитить интересы более мелких инвесторов. Эти положения закреплены в российском законодательстве. При этом если инвестор владеет пакетом в 75% + 1 акция, то у других фактически нет блокирующего пакета и его решения невозможно отклонить. Он вправе реализовывать любые действия по работе бизнеса, который фактически полностью принадлежит ему.

Бывает, что самая большая доля компании распределена между несколькими акционерами. То есть контрольного пакета нет. Например, одному принадлежит 15%, второму – 20%, третьему – 25%, четвёртому – 30%. Здесь наибольший вес имеет голос четвёртого акционера, но при этом совокупность голосов других инвесторов могут перевесить.

Сосредоточение большой доли компании в одних руках может нести в себе определённые риски. Такой акционер может строить бизнес, учитывая только свои интересы. Поэтому перед инвестициями в бумаги той или иной компании проверьте, кому принадлежат её основные доли. Наличие нескольких крупных акционеров может благоприятнее сказываться на управлении компании, и в том числе на вашей доходности.

Как купить контрольный пакет акций

Есть два варианта. Первый – покупка бумаг на фондовом рынке, но в этом случае нужного объёма акций может просто не оказаться на бирже. Ведь число бумаг в свободном обращении ограничено. Например, у СберБанка на бирже свободно обращается 48%.

Второй – договориться с главным акционером компании о покупке его доли. Одна из сложностей этого подхода – наличие акций не у одного инвестора, а у нескольких, где покупателю придётся поэтапно согласовывать выкуп с каждым.

Читайте: Чем привилегированные акции отличаются от обычных

Миноритариями и мажоритариями называют инвесторов, имеющих разные доли акций в компании. От размера этой доли зависит способность владельца акций влиять на судьбу акционерного общества. В этой статье мы рассмотрим и сравним права миноритарных и мажоритарных акционеров России и США.

Миноритарии и мажоритарии в России

Мажоритарий («majorite» в пер. с франц. «большинство») — это владелец крупного акционерного пакета отдельного АО, единолично управляющий компанией или заметно влияющий на ее политику. Миноритарий («minorite» в пер. с франц. «меньшинство») — рядовой инвестор, владеющий небольшим количеством бумаг и практически не оказывающий влияния на акционерное общество.

Сами термины миноритариев и мажоритариев в российском законодательстве отсутствуют. Данных понятий нет ни в Гражданском кодексе РФ, ни в законе от 26.12.1995 № 208-ФЗ «Об акционерных обществах». Акционеров различают по количеству и виду акций, находящихся у них в собственности, однако четкой границы между мажоритарным и миноритарным пакетами не существует. Она устанавливается индивидуально, так как АО различаются по числу акционеров, положениям устава, наличию акционерного соглашения и т.д.

Держатель контрольного пакета является мажоритарным акционером и уже может принимать ключевые решения по развитию бизнеса. Например, около 77% ПАО «Северсталь» косвенно владеет А. Мордашов, он же управляет компанией. Порядка 20% акций Северстали находятся в свободном обращении и ими владеют миноритарии.

Стоит отметить, что мажоритариев может быть несколько и иногда контрольные права получает обладатель 10-20% ценных бумаг. Например, крупнейшим пакетом ПАО «Магнит» на сегодня владеет банк ВТБ — 17,3%, на втором месте «Марафон групп» А. Винокурова — 13,8%. Остальные ценные бумаги Магнита принадлежат рядовым акционерам и могут быть куплены на бирже.

⚡ Второй по значимости пакет акций является блокирующим. Он дает право на отклонение решений, принятых советом директоров, и должен составлять не менее 50% от контрольного пакета.

Мажоритарием и миноритарием может выступать как физическое лицо, так и юридическое: группа компаний, инвестиционный фонд, а также государство. Полномочия Российской Федерации, как акционера, осуществляют органы власти. Так, Росимущество является держателем почти 90% обыкновенных акций ПАО «Россети», почти 40% – ПАО «Газпром».

Основные права мажоритарных и миноритарных акционеров в РФ

Базовые права акционеров закреплены в ФЗ № 208 «Об акционерных обществах». Все владельцы акций вправе получать дивиденды, владеть бизнесом на долевой основе и иметь право на компенсацию своей доли АО при его ликвидации. Возможность влияния на собрании акционеров зависит от доли акций инвестора.

В случае банкротства АО все акционеры получают право на долю имущества только после кредиторов компании, в частности владельцев облигаций. Владельцы привилегированных акций имеют преимущество перед держателями обычных долевых бумаг, которые таким образом оказываются на третьей линии задолженности по ценным бумагам.

На практике, особенно в России, банкротство АО оставляет миноритарных акционеров практически без шансов даже на минимальную компенсацию средств. У владельцев пакета акций шансов больше.