Резервы по сомнительным долгам: инструкция по применению

Резервы по сомнительным долгам в бухгалтерском и налоговом учётах создаются в разных целях и по разным правилам. Рассказываем, зачем нужны такие резервы, как их формировать, корректировать, использовать и отражать в учёте сами резервы и разницы между их суммами по ПБУ 18/02.

Зачем нужны резервы по сомнительным долгам

Большинство компаний определяют доходы в бухучёте методом начисления. То есть они признают выручку в тот момент, когда отгружают товары или продукцию, либо оформляют акт об оказании услуг. Тот же метод применяют и в налоговом учёте большинства организаций, которые работают на общей системе налогообложения (ОСНО) и платят налог на прибыль.

Но покупатели и заказчики не всегда рассчитываются по своим долгам. Если не учитывать возможные невозвраты, то компания завысит выручку. Тогда пользователи бухгалтерской отчётности будут введены в заблуждение относительно реальных финансовых показателей бизнеса, а организация заплатит в бюджет лишний налог на прибыль. Избежать этого позволяют резервы по сомнительным долгам.

Резервы по сомнительным долгам в бухгалтерском учёте

Что такое сомнительный долг в бухучёте

Компания обязана создавать в бухгалтерском учёте резервы по всем дебиторским задолженностям, которые считает сомнительными (п. 70 положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утверждённого приказом Минфина от 29.07.1998 № 34н).

Резерв нужно создать, если одновременно выполняются следующие условия:

- Долг не погашен в установленный срок, либо компания оценивает вероятность просрочки, как высокую.

- Задолженность не обеспечена залогом, поручительством или иными гарантиями.

Организация может сама установить порядок определения вероятности невозврата дебиторки. Например:

- Формировать резерв в процентах от просроченной задолженности, исходя из длительности просрочки. Чтобы избежать разниц с налоговым учётом, компании на ОСНО часто используют критерии из п. 4 ст. 266 НК. Но здесь нужно иметь в виду, что в налоговом учёте резервы создают только по дебиторке покупателей и заказчиков, а в бухучёте – по любой сомнительной задолженности. Поэтому, даже при одинаковой методике формирования резерва налоговые разницы всё равно могут возникнуть.

- Использовать статистические данные за предыдущие периоды, например, за два или три года. В этом случае компания берёт сложившийся средний процент безнадёжной дебиторки и умножает его на текущий долг.

- Провести экспертную оценку каждого долга и создать резерв с учётом всей информации о контрагенте. Сомнительным для целей бухучёта можно признать и долг, по которому пока нет просрочки, но есть информация об ухудшении финансового положения должника, из-за чего высока вероятность неоплаты.

Проводки для учёта резерва по сомнительным долгам

Резервы по сомнительным долгам нужно учитывать на счёте 63.

Сумму резерва относят на прочие расходы:

Дт 91.2 – Кт 63.

Если контрагент погасил задолженность, под которую был создан резерв, то сумму в этой части относят на прочие доходы:

Дт 63 – Кт 91.1

Такая же проводка будет, если компания решила уменьшить сумму резерва, например – улучшилось финансовое положение одного из должников.

При списании безнадёжной задолженности нужно использовать проводки со счетами по учёту расчётов, в зависимости от вида долга:

Дт 63 – Кт 62 (60, 76…).

Если на конец года остался неиспользованный резерв, то его нужно отнести на прочие доходы:

Дт 63 – Кт 91.1.

Что нужно написать про резервы по сомнительным долгам в бухгалтерской учётной политике

Организация должна самостоятельно установить и закрепить в учётной политике для целей бухучёта:

- Критерии для признания долга сомнительным и порядок определения размера резерва. Здесь можно использовать один из вариантов, перечисленных выше, или разработать свой метод. Но в любом случае выбранный способ формирования резервов должен быть экономически обоснован и соответствовать принципам бухучёта, перечисленным в п. 6 ПБУ 1/2008.

- Периодичность создания резерва. Формировать его нужно не реже, чем раз в год, перед составлением бухгалтерской отчётности. Но можно рассчитывать сумму резерва и чаще: раз в квартал или месяц, если компания составляет промежуточную отчётность или оперативные данные о сумме резервов нужны для управленческих целей.

- Критерии, по которым задолженность признаётся нереальной для взыскания.

Включать в бухгалтерскую учётную политику само решение о формировании резерва по сомнительным долгам не нужно, так как эти резервы обязаны создавать все организации, которые ведут бухучёт.

Пример 1.

ООО «Старт» формирует резервы по сомнительным долгам на основании экспертной оценки финансового положения должников. На 31.12.2020 организация создала резервы по задолженности трёх контрагентов, финансовое положение которых было признано неустойчивым:

- ООО «Альфа» – в сумме 150 000 руб.

- ООО «Бета» – в сумме 114 000 руб.

- ООО «Дельта» – в сумме 185 000 руб.

На 31.12.2021 в бухучёте ООО «Старт» была сделана проводка на общую сумму созданного резерва:

Дт 91.2 – Кт 63 (150 000 руб. + 114 000 руб. + 185 000 руб. = 449 000 руб.)

20.02.2021 ООО «Бета» полностью погасило задолженность. Поэтому ООО «Старт» восстановило ранее созданный резерв:

Дт 63 – Кт 91.1 114 000 руб.

15.06.2021 истёк срок исковой давности по задолженности ООО «Альфа».

Поэтому ООО «Старт» списало этот долг за счёт резерва:

Дт 63 – Кт 62 150 000 руб.

31.12.2021 ООО «Альфа» отнесло на прочие доходы неиспользованный за год остаток резерва:

Дт 63 – Кт 91.1 185 000 руб. (449 000 руб. – 114 000 руб. – 150 000 руб.)

Однако задолженность ООО «Дельта» осталась сомнительной. Поэтому организация в ту же дату вновь создала резерв по этому дебитору:

Дт 91.2 – Кт 63 185 000 руб.

Резерв по сомнительным долгам в налоговом учёте

Что такое сомнительный долг в налоговом учёте

Компании на ОСНО, которые считают налог на прибыль методом начисления, имеют право создавать резервы по сомнительным долгам. Долг признаётся сомнительным для целей налогового учёта, если одновременно выполняются следующие условия (п. 1 ст. 266 НК):

1. Задолженность связана с реализацией товаров, выполнением работ, оказанием услуг. По другим видам дебиторки резервы в налоговом учёте создавать нельзя, на что неоднократно обращал внимание Минфин. В частности, запрещено создавать в налоговом учёте резервы по следующим видам задолженностей:

- по выданным авансам, если поставщик не отгрузил в срок товар (письмо от 04.09.2015 № 03-03-06/2/51088);

- возникшим при реализации имущественных прав, например – связанных с лицензированием (письмо от 17.02.2020 № 03-03-06/1/10859);

- по процентам по заёмным средствам, если кредитор не является банком (письмо от 23.06.2016 № 03-03-03/1/36577).

2. Контрагент не рассчитался в установленный договором срок.

3. Задолженность не обеспечена: нет залога, поручительства или банковской гарантии.

Как определить сумму резерва по сомнительным долгам в налоговом учёте

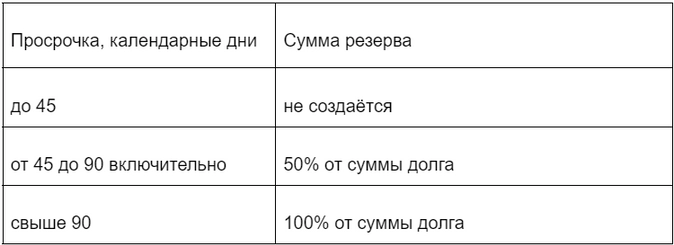

Сумма резерва, который компания может создать в налоговом учёте, зависит от длительности просрочки (п. 4 ст. 266 НК):

В любом случае резерв, сформированный по итогам года, не должен превышать 10% годовой выручки. Внутри года резерв по итогам каждого отчётного периода не должен превышать наибольшую из величин:

- 10% от выручки за прошлый год;

- 10% от выручки за текущий отчётный период.

Как формировать и использовать резерв по сомнительным долгам в налоговом учёте

В первую очередь нужно принять решение о создании резерва и отразить его в налоговой учётной политике. Здесь достаточно самого факта решения. Критерии для признания долга сомнительным или безнадёжным, а также нормативы в процентах включать в налоговую учётную политику не нужно. Это нормы регламентирует НК и налогоплательщик не может их изменить.

Затем нужно провести инвентаризацию задолженности на ближайшую после принятия решения отчётную дату. Это может быть конец квартала или месяца, в зависимости от того, как компания считает налог на прибыль. При этом следует выявить просроченные и необеспеченные долги и распределить их по длительности просрочки.

Если у компании есть встречные обязательства перед должниками, то сомнительной считается сумма долга за вычетом этих обязательств.

Далее нужно определить сумму резерва, исходя из долгов и длительности просрочки. Эту сумму необходимо включить во внереализационные расходы на конец отчётного периода.

В течение следующего отчётного периода организация будет за счёт резерва списывать долги, признанные безнадёжными. Задолженность считается безнадёжной для налогового учёта, если выполняется одно из следующих условий (п. 2 ст. 266 НК):

1. Истёк срок исковой давности.

2. Признана невозможность исполнения обязательства в связи с ликвидацией организации.

3. Невозможность исполнения обязательства подтверждена актом государственного органа.

4. Невозможность взыскания долга подтверждена актом судебного пристава-исполнителя по одному из следующих оснований:

- невозможно установить место нахождения должника, его имущества или денежных средств;

- у должника нет имущества, на которое можно было бы обратить взыскание и все меры по розыску этого имущества не дали результата.

5. Должник – физическое лицо признан банкротом и освобождён от исполнения обязательств.

Если в каком-либо периоде суммы резерва не хватит на списание всех безнадёжных долгов, то разницу следует отнести на внереализационные расходы.

На конец следующего отчётного периода нужно скорректировать сумму резерва следующим образом (п. 5 ст. 266 НК):

- Определить остаток резерва: вычесть из суммы резерва на конец предыдущего отчётного периода списанные за период просроченные долги.

- Рассчитать необходимую сумму резерва на конец текущего отчётного периода, исходя из новых сумм просроченной задолженности и длительности просрочки.

- Если остаток резерва с прошлого периода больше расчётной суммы, то его нужно уменьшить и включить излишек во внереализационные доходы текущего периода.

- Если остаток резерва получился меньше, чем необходимо, то его нужно пополнить до расчётной суммы и включить сумму пополнения во внереализационные расходы текущего периода.

Пример 2.

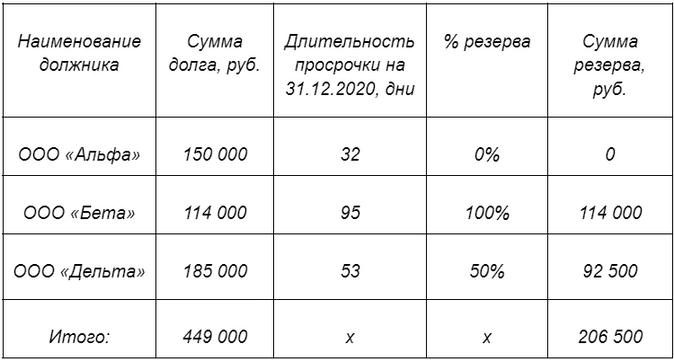

Воспользуемся данными примера 1 и добавим информацию о длительности просрочки по компаниям, для которых был создан резерв в бухучёте. На 31.12.2020 налоговый резерв был сформирован в следующей сумме:

Компания корректирует налоговые резервы один раз в квартал.

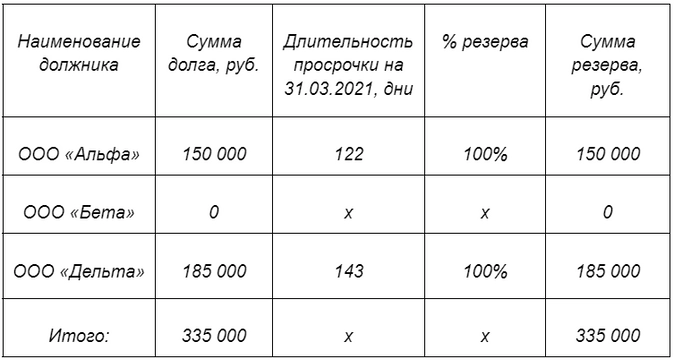

В течение 1 квартала 2021 года ООО «Бета» полностью рассчиталось по долгу. Кроме того, в этом же периоде длительность просрочки ООО «Альфа» и ООО «Дельта» превысила 90 календарных дней. Поэтому расчётная сумма резерва на 31.03.2021 равна 100% от суммы задолженностей этих двух компаний.

На 31.03.2021 компания увеличила резерв и отнесла эту разницу на внереализационные расходы.

ВР = 335 000 руб. – 206 500 руб. = 128 500 руб.

Во втором квартале 2021 года истёк срок исковой давности по ООО «Альфа». Поэтому компания списала эту сумму за счет резерва. Остаток резерва на 30.06.2021:

ОР = 335 000 руб. – 150 000 руб. = 185 000 руб.

Расчётная сумма резерва на 30.06.2021 также равна 185 000 руб. – это сумма задолженности ООО «Дельта». Поэтому на 30.06.2021 никаких корректировок резерва за счёт внереализационных доходов или расходов не проводится. Далее на 30.09.2021 и 31.12.2021 налоговый резерв тоже не меняется.

Налоговые разницы между резервами

В учёте компаний на ОСНО часто возникают временные разницы между бухгалтерскими и налоговыми резервами по сомнительным долгам из-за того, что расход в виде резерва признается в бухгалтерском учете раньше или позже, чем в налоговом.

Резерв в бухучёте больше, чем в налоговом учёте

Это значит, что бухгалтерская прибыль в текущем периоде меньше налоговой. А в одном из следующих периодов, например, после списания долга, налоговые затраты превысят бухгалтерские и налог на прибыль снизится.

В такой ситуации нужно признавать в бухучёте вычитаемую временную разницу (ВВР) и соответствующий ей отложенный налоговый актив (ОНА). Сумма ВВР равна отклонению между размерами резервов в бухгалтерском и налоговом учёте. ОНА равен ВВР, умноженной на ставку налога на прибыль (п. 11, 14 ПБУ 18/02).

Отложенные налоговые активы в бухучёте нужно отражать на счете 09.

Дт 09 – Кт 68.4 – признан ОНА в момент формирования резервов по сомнительным долгам.

Дт 68.4 – Кт 09 – уменьшен или погашен ОНА, когда разница между бухгалтерскими и налоговыми резервами снизилась, либо полностью исчезла.

Резерв в налоговом учёте больше, чем в бухучёте

В таком случае текущая налоговая прибыль будет меньше, чем бухгалтерская. В следующих периодах, когда суммы резервов сблизятся или станут одинаковыми, налоговые затраты уменьшатся и налог на прибыль вырастет.

В данном случае нужно отразить в бухучёте налогооблагаемую временную разницу (НВР) и соответствующее ей отложенное налоговое обязательство (ОНО). Принцип здесь тот же, что и для вычитаемых разниц: для проводки нужно брать отклонение между суммами резервов, умноженное на ставку налога на прибыль (п. 11, 15 ПБУ 18/02).

Для учёта отложенных налоговых обязательств предназначен счёт 77.

Дт 68.4 – Кт 77 – признано ОНО.

Дт 77 – Кт 68.4 – уменьшено или погашено ОНО.

Пример 3.

Воспользуемся условиями примеров 1 и 2 и рассмотрим, как отразить в бухучёте разницы между суммами бухгалтерских и налоговых резервов по сомнительным долгам ООО «Старт». Будем использовать стандартную ставку налога на прибыль – 20%.

На 31.12.2020 компания создала резервы в бухгалтерском (РБУ) и налоговом (РНУ) учёте:

РБУ = 449 000 руб.

РНУ = 206 500 руб.

Так как бухгалтерский резерв больше, то здесь возникли вычитаемая временная разница и отложенный налоговый актив.

ВВР = РБУ – РНУ = 449 000 руб. – 206 500 руб. = 242 500 руб.

ОНА = ВВР х 20% = 242 500 руб. х 20% = 48 500 руб.

Дт 09 Кт 68.4 48 500 руб. – признан ОНА при превышении бухгалтерского резерва над налоговым.

На 31.03.2021 резервы в обоих видах учёта стали одинаковыми (335 000 руб.), поэтому ОНА был списан.

Дт 68.4 Кт 09 48 500 руб.

Далее на 30.06.2021, 30.09.2021 и 31.12.2021 суммы резервов в обоих видах учёта не отличались. Поэтому никаких дополнительных проводок по налоговым разницам не делается.

Нужно ли избавляться от разниц между бухгалтерскими и налоговыми резервами по сомнительным долгам

Как видно, правила расчёта бухгалтерских и налоговых резервов по сомнительным долгам существенно отличаются. Организация далеко не всегда может с помощью учётной политики устранить эти отклонения. А если бухгалтер захочет обязательно убрать разницы между бухгалтерским и налоговым учётом, то это может привести к искажению информации о финансовом положении бизнеса.

Например, организация не будет при формировании бухгалтерских резервов учитывать сомнительную задолженность по выданным авансам.

Поэтому важно правильно отражать в учёте как сами резервы, так и отклонения между ними. Здесь нужно в первую очередь думать не об упрощении учёта любой ценой, а о том, чтобы бухгалтерская отчётность отражала реальное финансовое состояние компании.

Организации обязаны вести учет резервов по сомнительным долгам в бухгалтерском учете. Формировать или нет резервы в налоговом учете компании определяют для себя самостоятельно.

В бухгалтерском учете размер резерва по сомнительным долгам определяется с учетом платежеспособности дебиторов и вероятностью погашения задолженности. В общем случае в налоговом учете порядок определения задолженности должен соответствовать статье 266 Налогового кодекса:

- резерв равен всей сумме задолженности, если срок погашения превышает 90 календарных дней;

- резерв равен 50 % от суммы задолженности, если срок погашения составляет от 45 до 90 (включительно) календарных дней.

В итоге, если организация применяет ПБУ 18/02, а учет резервов ведется только в бухгалтерском учете, необходимо будет учитывать временные налоговые разницы. В случае начисления резервов и в бухгалтерском, и в налоговом учете, разницы учетов можно максимально избежать.

Рекомендация. Установите одинаковый порядок определения резервов для всех видов учета. В этом случае определение задолженности в бухгалтерском учете должно быть таким, как и в налоговом, и соответствовать Налоговому кодексу ст. 266.

Исключить временные разницы полностью не удастся. В некоторых случаях они могут быть. Это связано с тем, что при определении налоговой базы для расчета налога на прибыль расходы на создание резервов не должны превышать 10% от выручки текущего налогового периода. В бухгалтерском учета такого определения нет.

Установка правил и формирование резервов по сомнительным долгам

В программе «1С:ERP» 2.5 правила учета резервов по сомнительным долгам устанавливаются в карточке организации при переходе на вкладку Учетная политика и налоги.

Налоговый учет резервов по сомнительной задолженности настраивается в разделе Настройки учета налога на прибыль флажком Формировать резервы по сомнительным долгам с периодичностью, где также определяем периодичность начисления резервов. В налоговом учете это либо месяц, либо квартал. Сроки признания задолженности в налоговом учете предопределены и соответствуют Налоговому кодексу.

Рисунок 1 — Установка параметров формирования резервов в налоговом учете

Бухгалтерский учет резервов по сомнительной задолженности настраивается в разделе Учетная политика бухгалтерского учета соответстующим флажком, где также определяем периодичность начисления резервов и настраиваем порядок оценки задолженности. Периодичность в бухгалтерском учете — месяц, квартал или год. Сроки признания задолженности в бухгалтерском учете организации вправе определить самостоятельно.

Кроме этого для целей бухгалтерского учета существует возможность установить сроки и формировать резервы по следующим задолженностям:

- по задолженности, учитываемой в валюте регламентированного учета;

- по задолженности, учитываемой в условных единицах и в валюте;

- по сомнительным долгам по авансам, выданным поставщикам;

- по сомнительным долгам по выданным займам.

Рисунок 2 — Установка параметров формирования резервов в бухгалтерском учете

Если организация применяет ПБУ 18/2, то необходимо установить вид разницы, т.к. при формировании резервов могут возникать разницы налогового и бухгалтерского учета. Выбрать необходимо между постоянной или временной. Вид разницы зависит от метода учета разниц, установленного в учетной политики организации — ведется балансовым методом с постоянными и временными разницами или ведется затратным методом (методом отсрочки).

Формирование резервов по сомнительным долгам

Начисление и списание резервов по сомнительным долгам происходит в рамках процедуры Закрытие месяца. Формируется документ Начисление и списание резервов по сомнительным долгам. Данные заполняются автоматически согласно тем параметрам, которые установлены в Учетной политике. А именно:

- остатки дебиторской и встречной кредиторской задолженности;

- количество дней просрочки;

- % суммы резерва;

- Лимит расходов НУ (максимальная сумма резерва по сомнительным долгам, исчисленного по итогам налогового периода).

Рисунок 3 — Документ формирования резервов

При подключении сервиса «1СПАРК Риски» для каждой строки табличной части Дебиторская задолженность в документе формирования резервов будут показаны и подкрашены соответствующим цветом индексы оценки надежности контрагента.

Учет сумм резервов по сомнительным долгам по видам учета реализован в регистре накопления Резервы по сомнительным долгам. После проведения документа Начисление и списание резервов по сомнительным долгам суммы резервов сравниваются с теми, что числятся в учете. По итогу сравнения предыдущей и новой оценки резервы начисляются или списываются.

Отчеты и контроль по итогу формирования резервов по сомнительным долгам

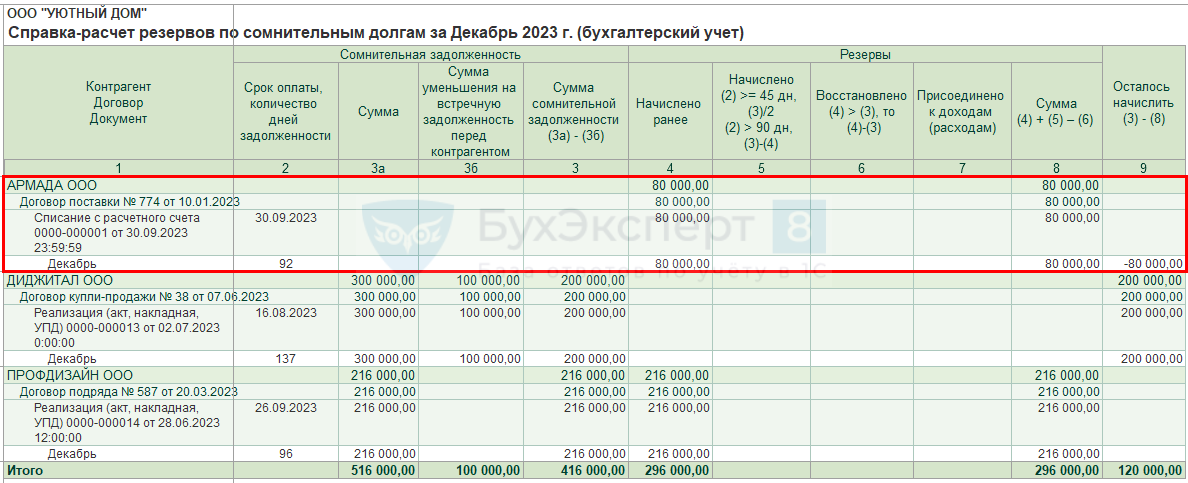

Итог формирования резервов можно посмотреть в Справке-расчете резервов по сомнительным долгам. В настройках отчета можно выбрать месяц, период и данные какого учета отражать — налогового или бухгалтерского.

Рисунок 4 — Справка-расчет резервов по сомнительным долгам

Как проверить корректность автоматического расчета резервов по сомнительным долгам

Для этого можно использовать отчет Задолженность клиентов по срокам, расположенный по пути Продажи → Отчеты по продажам.

Необходимо создать новый Классификатор сроков. Сроки устанавливаются в соответствии с теми, что определенны для списания сомнительных долгов. Классификатор создается в разделе Настройки НСИ и разделов → Предприятие.

Рисунок 5 — Добавление классификатора с интервалами по срокам списания сомнительных долгов

Создаем вариант со сроками, установленными ст. 266 Налогового кодекса (рис. 6).

Рисунок 6 — Создание классификатора интервалов для проверки сформированных резервов

В отчете Задолженность клиентов по срокам выбираем созданный новый тип классификатора и формируем отчет. В отчете мы видим суммы задолженностей в разрезе по срокам.

Рисунок 7 — Формирование данных для проверки контрольных соотношений

Приведем формулу для проверки контрольных соотношений:

КТ счета 63 = (Долг клиента № п/п 3 х 50%) + (Долг клиента № п/п 4 х 100%)

Важно помнить про ограничения в налоговом учете — расходы на создание резервов не должны превышать 10% от выручки текущего налогового периода. В этом случае налоговый учет может не сходиться.

Для чего нужны резервы по сомнительным долгам в бухучете

В бухучете резервирование — это один из способов оценивания текущего состояния имущества и обязательств организации (абз. 6 п. 23 приказа Минфина России «Положение по бухучету и отчетности в РФ» от 29.07.1998 № 34н).

Создание резервов по сомнительным долгам в бухгалтерском учете должно восприниматься как сбор сведений о состоянии задолженности покупателей на определенную дату. При просмотре информации по этим резервам заинтересованные лица должны видеть, какая доля задолженности является сомнительной.

Под сомнительной задолженностью в бухучете понимается ничем не обеспеченная задолженность дебиторов, которая не уплачена в срок, прописанный в договорном соглашении (абз. 2 п. 70 приказа № 34н). Авансы поставщикам к сомнительной задолженности причислять нельзя (письмо Минфина России от 15.10.2003 № 16-00-14/316).

Создавать резерв должны все организации по каждой сомнительной задолженности покупателя (абз. 1 п. 70 приказа № 34н). За ИП обязанность по резервированию долгов не закреплена.

ВАЖНО! В налоговом учете резервы составляются по усмотрению организации или ИП (п. 3 ст. 266 НК РФ). Их назначение — отнесение сумм по сомнительным долгам на уменьшение налога на прибыль до того периода, когда они станут безнадежными. Сомнительные резервы в налоговом учете, как и в бухгалтерском, могут быть созданы только по долгам, появившимся в связи с реализацией товаров (работ, услуг) (п. 1 ст. 266 НК РФ).

См. также «Обязателен или нет резерв по сомнительным долгам?».

Предельный объем формируемого в бухучете резерва представлен только общим размером сомнительных долгов. В налоговом учете с 01.01.2017 максимальный размер резерва за год не может превышать 10% выручки за отчетный налоговый период, а в течение отчетных периодов не может превышать наибольшую из двух величин — 10% выручки за отчетный период или 10% выручки за прошлый год (п. 4 ст. 266 НК РФ, письмо Минфина от 17.04.2018 № 03-03-06/1/25482). До 2017 года сумма резерва, создаваемого по итогам отчетного (налогового) периода в налоговом учете, не должна была превышать 10% от выручки за текущий отчетный (налоговый) период.

Как создать резерв по сомнительным долгам в налоговом учете, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

С порядком и сроками списания безнадежных долгов вы можете ознакомиться в статье «Как списать безнадежную задолженность с истекшим сроком исковой давности».

Как определить сумму сомнительных резервов в бухучете

Единой методики подсчета сумм резервов по сомнительным долгам в бухгалтерском учете нет. В абз. 3 п. 70 приказа № 34н только отмечено, что подсчет резервов производится в зависимости от состоятельности покупателя и вероятности закрытия им долга. Организации (ИП) могут фиксировать в своей учетной политике собственные методики подсчета сумм по сомнительным резервам в бухучете.

Оптимальной будет методика, приведенная в п. 4 ст. 266 НК РФ, по следующим причинам:

- позволит снизить разницу между НУ и БУ расходов (доходов) по резервам;

- не надо тратить время на поиск собственного алгоритма подсчета сумм резервов;

- не нужно доказывать проверяющим, что собственная методика удовлетворяет требованиям в абз. 3 п. 70 приказа № 34н.

Как вариант, в учетной политике можно зафиксировать следующее.

Резервы по сомнительным долгам в бухгалтерском учете складываются по итогам инвентаризации дебиторской задолженности на конец года (иного отчетного периода) по следующему алгоритму:

|

Срок неисполнения обязательств, дней |

Действия |

|

Менее 45 |

Не создавать |

|

От 45 до 90 |

В объеме 50% от суммы долга |

|

Свыше 90 |

На полную сумму долга |

При неиспользовании резервов в течение года, идущего за годом их отражения в учете, они должны быть списаны 31 декабря на счет 91, субсчет «Прочие доходы».

Пример

По результатам инвентаризации задолженности покупателей на 31.12.2022 в ООО «Про-Инвест» выявлено следующее:

|

Покупатели |

Срок оплаты |

Сумма долга, руб. |

Период неисполнения обязательств, дней |

Наличие гарантии оплаты |

Категория задолженности |

|

ИП Гаврилов И. И. |

15.01.2023 |

10 610 |

— |

Нет |

Неоплаченная |

|

ИП Кошкина К. К. |

30.11.2022 |

84 843 |

31 |

Нет |

Сомнительная |

|

ИП Голицын Н. Н. |

10.11.2022 |

36 456 |

51 |

Нет |

Сомнительная |

|

ООО «Глобэкс» |

05.11.2022 |

142 354 |

56 |

Залог |

Просроченная |

|

ООО «Дарий» |

01.11.2022 |

46 742 |

60 |

Нет |

Сомнительная |

|

ООО «Бартенев» |

01.08.2022 |

92 657 |

152 |

Нет |

Сомнительная |

При создании резерва в бухучете ООО «Про-Инвест» ориентируется на правила налогового учета.

По долгам ИП Гаврилова И. И. и ООО «Глобэкс» резервы не создаются, так как в 1-м случае задолженность не является просроченной, а во 2-м просрочена, но обеспечена залогом. Не создается резерв и по долгу ИП Кошкиной К. К., так как продолжительность неисполнения обязательств не достигла 45 дней.

По остальным покупателям созданы резервы:

|

Покупатели |

Сумма резерва |

Алгоритм расчета |

|

ИП Голицын Н. Н. |

18 228 = 36 456 × 50% |

В объеме 50% от суммы долга, так как просрочка оплаты в интервале 45–90 дней |

|

ООО «Дарий» |

23 371 = 46 742 × 50% |

|

|

ООО «Бартенев» |

92 657 |

В полной сумме, так как просрочка платежа более 90 дней |

|

Итого |

134 256 |

— |

Как отразить действия с сомнительными резервами в бухучете

Резервы по сомнительным долгам в бухгалтерском учете фиксируются на счете 63. В бухгалтерском балансе сальдо по счету 63 отражается в составе строки «Дебиторская задолженность» со знаком минус. Иными словами, дебиторская задолженность уменьшается на сумму тех долгов, по которым сформированы резервы.

О том, как правильно заполнить строки бухгалтерского баланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

При создании резерва всегда используется одна и та же запись: Дт 91 Кт 63.

А вот формирование проводок по списанию резерва зависит от причин списания:

- Задолженность, учтенная в резерве, признана безнадежной: Дт 63 Кт 62 (76) — на зарезервированную сумму долга.

- Задолженность, учтенная в резерве, оплачена: Дт 63 Кт 91 — на сумму платежа.

- На конец года, идущего за годом формирования резерва, осталась его неиспользованная часть: Дт 63 Кт 91 — на сумму неиспользованного резерва.

Пример (продолжение)

На основании вышеизложенного рассмотрим порядок формирования проводок по созданию и списанию сумм резервов по неоплаченным долгам покупателей:

|

Дата |

Операция |

Дт |

Кт |

Сумма, руб. |

|

31.12.2022 |

Создан резерв по сомнительным долгам |

91 |

63 |

134 256 |

|

15.01.2023 |

Поступила оплата от ООО «Дарий» |

51 |

62 |

46 742 |

|

15.01.2023 |

Списан резерв по оплаченному долгу |

63 |

91 |

23 371 |

|

24.06.2023 |

По ООО «Бартенев» пришло решение о невозможности взыскания долга. Резерв использован на списание долга, ставшего безнадежным |

63 |

62 |

92 657 |

|

31.12.2023 |

Списана неиспользованная сумма резерва |

63 |

91 |

18 228 |

Если у вас есть доступ к КонсультантПлюс, проверьте, правильно ли вы определили величину резерва по сомнительным долгам в бухгалтерском учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как отражать резервы по долгам в программе «1С»

В «1С» формирование резервов производится регламентной операцией «Расчет резервов по сомнительным долгам». Чтобы при проведении этой операции были рассчитаны резервы в бухучете, нужно в настройках учетной политики поставить галочку для разрешения их автоматизированного учета. Регламентной операцией для бухучета резервов можно воспользоваться как ежемесячно, так и ежеквартально (ежегодно).

Все зависит от того, как рассчитывается резерв в налоговом учете:

- если резерв исчисляется ежемесячно (ежеквартально), то в бухучете он автоматически будет определяться каждый месяц (квартал);

- если расчет резерва не предусмотрен, то в бухучете его можно рассчитывать 1 раз в год (квартал, месяц).

В «1С» расчет резервов для бухучета по умолчанию производится в том же порядке, что и для налогового, кроме ограничения 10% по выручке. Это еще 1 аргумент в пользу того, что организация должна рассчитывать резервы в бухучете по правилам НК РФ.

При вводе информации по договорам с покупателями, не обеспеченным гарантиями, обязательно ставьте срок окончания договора, так как при расчете резервов «1С» будет ориентироваться именно на него.

Если же по договору предусмотрено обеспечением гарантиями, ставьте в строке «Срок договора» наиболее длительный период, чтобы программа автоматически не включила его в расчет по резервам. Такой порядок действий связан с тем, что в «1С» нет возможности ввода сведений об обеспеченности договорных соглашений.

Итоги

Наличие сведений о резервах по сомнительным долгам в бухгалтерском учете необходимо для информирования пользователей отчетности об объеме таких долгов в составе дебиторской задолженности. Организации должны создавать резерв по всем долгам своих покупателей, по которым истекли сроки оплаты и отсутствуют гарантии. ИП вправе создавать или не создавать сомнительный резерв по своему усмотрению.

Порядок подсчета суммы резервов по сомнительным долгам в бухучете устанавливается организацией самостоятельно и в обязательном порядке фиксируется в ее учетной политике.

Для чего нужны резервы по сомнительным долгам в бухучете

В бухучете резервирование — это один из способов оценивания текущего состояния имущества и обязательств организации (абз. 6 п. 23 приказа Минфина России «Положение по бухучету и отчетности в РФ» от 29.07.1998 № 34н).

Создание резервов по сомнительным долгам в бухгалтерском учете должно восприниматься как сбор сведений о состоянии задолженности покупателей на определенную дату. При просмотре информации по этим резервам заинтересованные лица должны видеть, какая доля задолженности является сомнительной.

Под сомнительной задолженностью в бухучете понимается ничем не обеспеченная задолженность дебиторов, которая не уплачена в срок, прописанный в договорном соглашении (абз. 2 п. 70 приказа № 34н). Авансы поставщикам к сомнительной задолженности причислять нельзя (письмо Минфина России от 15.10.2003 № 16-00-14/316).

Создавать резерв должны все организации по каждой сомнительной задолженности покупателя (абз. 1 п. 70 приказа № 34н). За ИП обязанность по резервированию долгов не закреплена.

ВАЖНО! В налоговом учете резервы составляются по усмотрению организации или ИП (п. 3 ст. 266 НК РФ). Их назначение — отнесение сумм по сомнительным долгам на уменьшение налога на прибыль до того периода, когда они станут безнадежными. Сомнительные резервы в налоговом учете, как и в бухгалтерском, могут быть созданы только по долгам, появившимся в связи с реализацией товаров (работ, услуг) (п. 1 ст. 266 НК РФ).

См. также «Обязателен или нет резерв по сомнительным долгам?».

Предельный объем формируемого в бухучете резерва представлен только общим размером сомнительных долгов. В налоговом учете с 01.01.2017 максимальный размер резерва за год не может превышать 10% выручки за отчетный налоговый период, а в течение отчетных периодов не может превышать наибольшую из двух величин — 10% выручки за отчетный период или 10% выручки за прошлый год (п. 4 ст. 266 НК РФ, письмо Минфина от 17.04.2018 № 03-03-06/1/25482). До 2017 года сумма резерва, создаваемого по итогам отчетного (налогового) периода в налоговом учете, не должна была превышать 10% от выручки за текущий отчетный (налоговый) период.

Как создать резерв по сомнительным долгам в налоговом учете, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

С порядком и сроками списания безнадежных долгов вы можете ознакомиться в статье «Как списать безнадежную задолженность с истекшим сроком исковой давности».

Как определить сумму сомнительных резервов в бухучете

Единой методики подсчета сумм резервов по сомнительным долгам в бухгалтерском учете нет. В абз. 3 п. 70 приказа № 34н только отмечено, что подсчет резервов производится в зависимости от состоятельности покупателя и вероятности закрытия им долга. Организации (ИП) могут фиксировать в своей учетной политике собственные методики подсчета сумм по сомнительным резервам в бухучете.

Оптимальной будет методика, приведенная в п. 4 ст. 266 НК РФ, по следующим причинам:

- позволит снизить разницу между НУ и БУ расходов (доходов) по резервам;

- не надо тратить время на поиск собственного алгоритма подсчета сумм резервов;

- не нужно доказывать проверяющим, что собственная методика удовлетворяет требованиям в абз. 3 п. 70 приказа № 34н.

Как вариант, в учетной политике можно зафиксировать следующее.

Резервы по сомнительным долгам в бухгалтерском учете складываются по итогам инвентаризации дебиторской задолженности на конец года (иного отчетного периода) по следующему алгоритму:

|

Срок неисполнения обязательств, дней |

Действия |

|

Менее 45 |

Не создавать |

|

От 45 до 90 |

В объеме 50% от суммы долга |

|

Свыше 90 |

На полную сумму долга |

При неиспользовании резервов в течение года, идущего за годом их отражения в учете, они должны быть списаны 31 декабря на счет 91, субсчет «Прочие доходы».

Пример

По результатам инвентаризации задолженности покупателей на 31.12.2022 в ООО «Про-Инвест» выявлено следующее:

|

Покупатели |

Срок оплаты |

Сумма долга, руб. |

Период неисполнения обязательств, дней |

Наличие гарантии оплаты |

Категория задолженности |

|

ИП Гаврилов И. И. |

15.01.2023 |

10 610 |

— |

Нет |

Неоплаченная |

|

ИП Кошкина К. К. |

30.11.2022 |

84 843 |

31 |

Нет |

Сомнительная |

|

ИП Голицын Н. Н. |

10.11.2022 |

36 456 |

51 |

Нет |

Сомнительная |

|

ООО «Глобэкс» |

05.11.2022 |

142 354 |

56 |

Залог |

Просроченная |

|

ООО «Дарий» |

01.11.2022 |

46 742 |

60 |

Нет |

Сомнительная |

|

ООО «Бартенев» |

01.08.2022 |

92 657 |

152 |

Нет |

Сомнительная |

При создании резерва в бухучете ООО «Про-Инвест» ориентируется на правила налогового учета.

По долгам ИП Гаврилова И. И. и ООО «Глобэкс» резервы не создаются, так как в 1-м случае задолженность не является просроченной, а во 2-м просрочена, но обеспечена залогом. Не создается резерв и по долгу ИП Кошкиной К. К., так как продолжительность неисполнения обязательств не достигла 45 дней.

По остальным покупателям созданы резервы:

|

Покупатели |

Сумма резерва |

Алгоритм расчета |

|

ИП Голицын Н. Н. |

18 228 = 36 456 × 50% |

В объеме 50% от суммы долга, так как просрочка оплаты в интервале 45–90 дней |

|

ООО «Дарий» |

23 371 = 46 742 × 50% |

|

|

ООО «Бартенев» |

92 657 |

В полной сумме, так как просрочка платежа более 90 дней |

|

Итого |

134 256 |

— |

Как отразить действия с сомнительными резервами в бухучете

Резервы по сомнительным долгам в бухгалтерском учете фиксируются на счете 63. В бухгалтерском балансе сальдо по счету 63 отражается в составе строки «Дебиторская задолженность» со знаком минус. Иными словами, дебиторская задолженность уменьшается на сумму тех долгов, по которым сформированы резервы.

О том, как правильно заполнить строки бухгалтерского баланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

При создании резерва всегда используется одна и та же запись: Дт 91 Кт 63.

А вот формирование проводок по списанию резерва зависит от причин списания:

- Задолженность, учтенная в резерве, признана безнадежной: Дт 63 Кт 62 (76) — на зарезервированную сумму долга.

- Задолженность, учтенная в резерве, оплачена: Дт 63 Кт 91 — на сумму платежа.

- На конец года, идущего за годом формирования резерва, осталась его неиспользованная часть: Дт 63 Кт 91 — на сумму неиспользованного резерва.

Пример (продолжение)

На основании вышеизложенного рассмотрим порядок формирования проводок по созданию и списанию сумм резервов по неоплаченным долгам покупателей:

|

Дата |

Операция |

Дт |

Кт |

Сумма, руб. |

|

31.12.2022 |

Создан резерв по сомнительным долгам |

91 |

63 |

134 256 |

|

15.01.2023 |

Поступила оплата от ООО «Дарий» |

51 |

62 |

46 742 |

|

15.01.2023 |

Списан резерв по оплаченному долгу |

63 |

91 |

23 371 |

|

24.06.2023 |

По ООО «Бартенев» пришло решение о невозможности взыскания долга. Резерв использован на списание долга, ставшего безнадежным |

63 |

62 |

92 657 |

|

31.12.2023 |

Списана неиспользованная сумма резерва |

63 |

91 |

18 228 |

Если у вас есть доступ к КонсультантПлюс, проверьте, правильно ли вы определили величину резерва по сомнительным долгам в бухгалтерском учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как отражать резервы по долгам в программе «1С»

В «1С» формирование резервов производится регламентной операцией «Расчет резервов по сомнительным долгам». Чтобы при проведении этой операции были рассчитаны резервы в бухучете, нужно в настройках учетной политики поставить галочку для разрешения их автоматизированного учета. Регламентной операцией для бухучета резервов можно воспользоваться как ежемесячно, так и ежеквартально (ежегодно).

Все зависит от того, как рассчитывается резерв в налоговом учете:

- если резерв исчисляется ежемесячно (ежеквартально), то в бухучете он автоматически будет определяться каждый месяц (квартал);

- если расчет резерва не предусмотрен, то в бухучете его можно рассчитывать 1 раз в год (квартал, месяц).

В «1С» расчет резервов для бухучета по умолчанию производится в том же порядке, что и для налогового, кроме ограничения 10% по выручке. Это еще 1 аргумент в пользу того, что организация должна рассчитывать резервы в бухучете по правилам НК РФ.

При вводе информации по договорам с покупателями, не обеспеченным гарантиями, обязательно ставьте срок окончания договора, так как при расчете резервов «1С» будет ориентироваться именно на него.

Если же по договору предусмотрено обеспечением гарантиями, ставьте в строке «Срок договора» наиболее длительный период, чтобы программа автоматически не включила его в расчет по резервам. Такой порядок действий связан с тем, что в «1С» нет возможности ввода сведений об обеспеченности договорных соглашений.

Итоги

Наличие сведений о резервах по сомнительным долгам в бухгалтерском учете необходимо для информирования пользователей отчетности об объеме таких долгов в составе дебиторской задолженности. Организации должны создавать резерв по всем долгам своих покупателей, по которым истекли сроки оплаты и отсутствуют гарантии. ИП вправе создавать или не создавать сомнительный резерв по своему усмотрению.

Порядок подсчета суммы резервов по сомнительным долгам в бухучете устанавливается организацией самостоятельно и в обязательном порядке фиксируется в ее учетной политике.

После прочтения статьи вы научитесь формировать резервы по сомнительным долгам в БУ и НУ. А также узнаете:

- о нюансах автоматического начисления резервов в 1С;

- как сформировать резерв по сомнительным долгам вручную.

Содержание

- Пошаговая инструкция

- Резерв по сомнительной задолженности в НУ (автоматически в 1С)

- Нормативное регулирование

- Учет в 1С

- Сентябрь

- Октябрь

- Ноябрь

- Декабрь

- Резерв по сомнительной задолженности в БУ (вручную в 1С)

- Нормативное регулирование

- Учет в 1С

Пошаговая инструкция

В учетной политике по налогу на прибыль предусмотрено создание резервов по сомнительным долгам.

В соответствии с действующим законодательством все организации обязаны создавать резервы по сомнительным долгам в бухгалтерском учете.

В результате инвентаризации выявлена следующая дебиторская задолженность:

30 декабря покупатель ООО «ДИДЖИТАЛ» предоставил гарантийное письмо № 177 об оплате задолженности.

Встречного обязательства у контрагентов нет.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Нормативное регулирование

Формирование резерва в НУ при УСН не предусмотрено, так как организации на УСН признают доходы и расходы после их оплаты (п. 1, 2 ст. 346.17 НК РФ).

Формирование резерва по сомнительным долгам в НУ по налогу на прибыль — право организации (п. 3 ст. 266 НК РФ, Письмо Минфина от 16.05.2011 N 03-03-06/1/295). Решение о создании резерва по сомнительным долгам необходимо закрепить в учетной политике НУ.

Сомнительная задолженность — задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией (Письмо Минфина от 24.06.2021 N 03-03-06/1/49897).

Как в 1С учесть банковскую гарантию при автоматическом формировании резервов в НУ

Сомнительной признается задолженность, превышающая сумму встречного обязательства перед контрагентом (кредиторской задолженности). Если дебиторских задолженностей несколько, то уменьшается первая по времени возникновения (п. 1 ст. 266 НК РФ).

Резерв создается по результатам инвентаризации дебиторской задолженности на конец отчетного (налогового) периода.

По сомнительной задолженности сроком (п. 4 ст. 266 НК РФ):

- до 45 дней — не создается;

- от 45 до 90 дней — на 50% от суммы задолженности;

- свыше 90 дней — на 100% от суммы задолженности.

Резерв не может превышать сумму, составляющую (Письмо Минфина от 16.11.2006 N 03-03-04/2/245):

- 10% выручки налогового периода — годовой резерв;

- 10% выручки отчетного периода или прошлого года — резерв отчетного периода.

Подробнее Контроль и проверка резерва по сомнительным долгам в НУ в 1С

Созданный резерв по сомнительной задолженности включается в состав внереализационных расходов (пп. 7 п. 1 ст. 265 НК РФ).

Учет в 1С

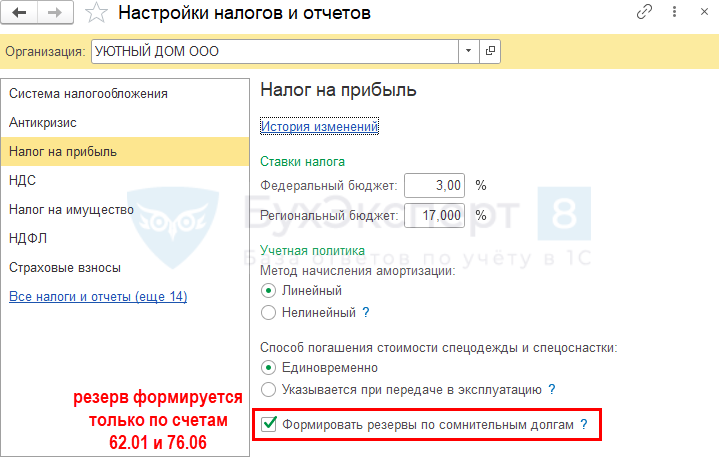

Для автоматического формирования резерва в НУ в настройках Учетной политики по НУ (Главное –Налоги и отчеты – вкладка Налог на прибыль) установите флажок Формировать резервы по сомнительным долгам.

Автоматическое начисление резерва не предусмотрено для задолженности в у.е. и валюте. Для учета резерва по такому долгу флажок Формируются резервы по сомнительным долгам нужно снять, а резервы в НУ по всей задолженности формировать вручную, аналогично БУ.

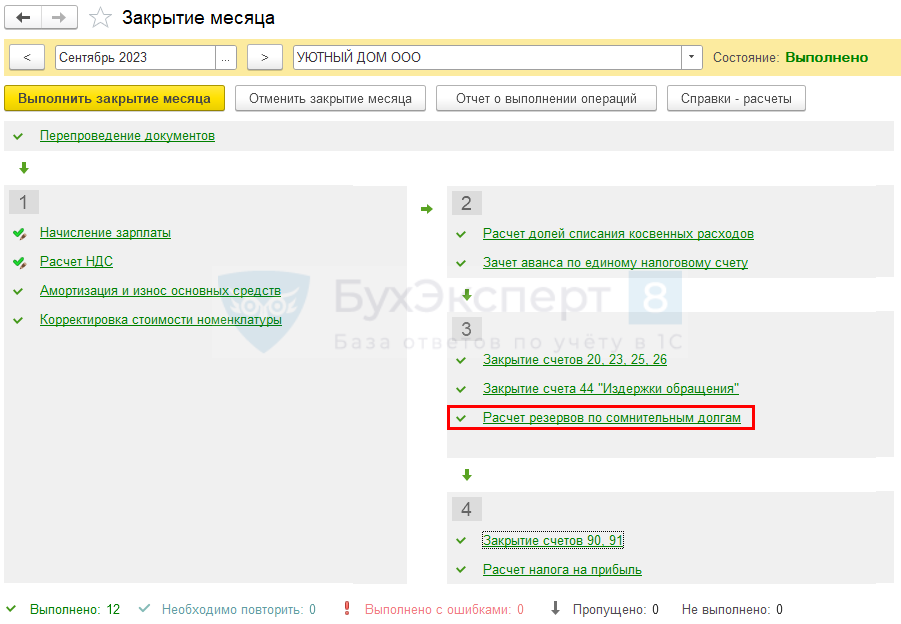

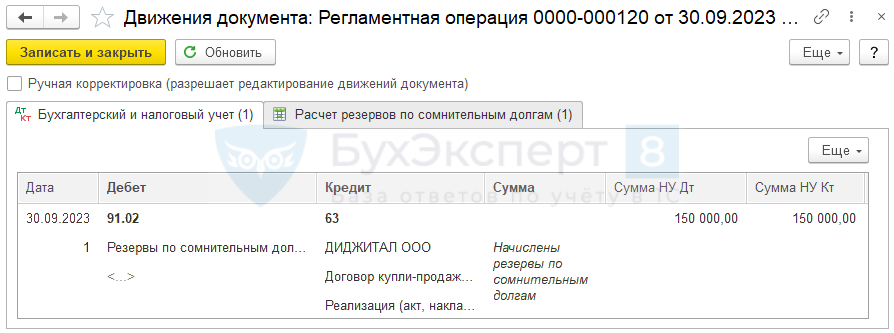

Резерв автоматически формируется в регламентной операции Расчет резервов по сомнительным долгам в разделе Операции – Закрытие месяца.

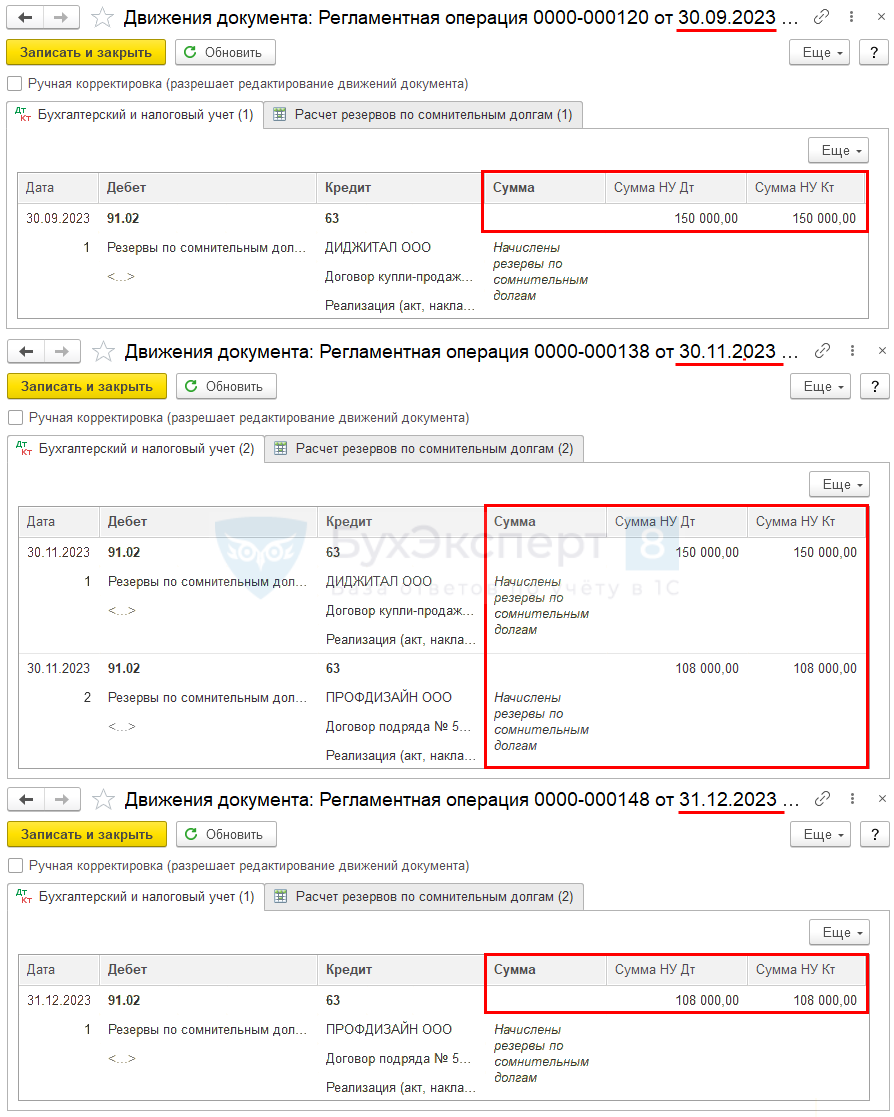

Проводки по документу

Документ формирует проводку:

- Дт 91.02 Кт 63 — создание резерва по сомнительной задолженности в НУ.

Проверим расчет резерва в НУ помесячно.

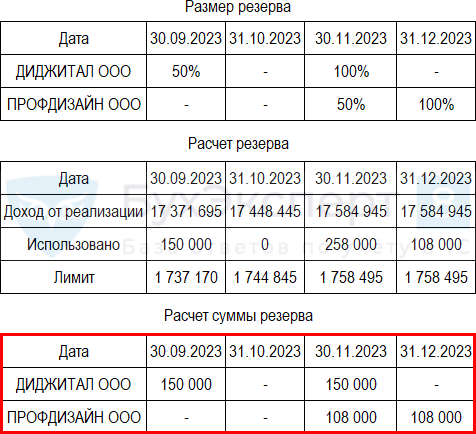

Сентябрь

На 30 сентября:

- по ООО «ДИДЖИТАЛ»:

- срок долга — 45 дней (просроченная оплата с 16.08.2023);

- сумма задолженности — 300 000 руб.

- по ООО «ПРОФДИЗАЙН»:

- срок долга — 4 дня (просроченная оплата с 26.09.2023);

- сумма задолженности — 216 000 руб.

- выручка сначала года — 17 371 695 руб.

На 30 сентября по задолженности контрагента:

- ООО «ДИДЖИТАЛ» срок долга от 45 до 90 дней, формируется резерв в размере 150 000 руб. (50% от задолженности);

- ООО «ПРОФДИЗАЙН» срок долга менее 45 дней, резерв не формируется.

Именно на эту сумму сформирована проводка Дт 91.02 Кт 63 в регламентной операции Расчет резервов по сомнительным долгам.

Октябрь

На 31 октября:

- по ООО «ДИДЖИТАЛ»:

- срок долга — 76 дней (просроченная оплата с 16.08.2023);

- сумма задолженности — 300 000 руб.;

- созданный резерв — 150 000 руб.;

- по ООО «ПРОФДИЗАЙН»:

- срок долга — 35 дней (просроченная оплата с 26.09.2023);

- сумма задолженности — 216 000 руб.;

- выручка сначала года — 17 448 445 руб.

На 31 октября реверв не создается, т. к. по:

- ООО «ДИДЖИТАЛ» резерв создан в сентябре на 150 000 руб. (50% — на максимально возможную сумму по сроку задолженности);

- ООО «ПРОФДИЗАЙН» срок долга менее 45 дней.

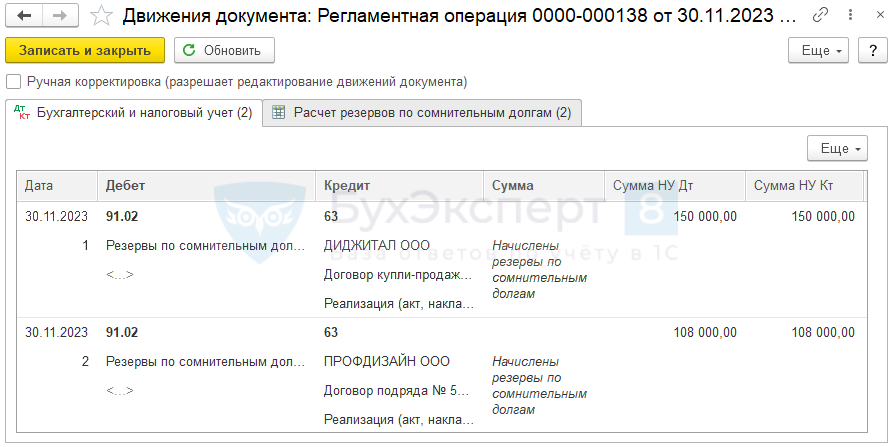

Ноябрь

На 30 ноября:

- по ООО «ДИДЖИТАЛ»:

- срок долга — 106 дней (просроченная оплата с 16.08.2023);

- сумма задолженности — 300 000 руб.;

- созданный резерв — 150 000 руб.

- по ООО «ПРОФДИЗАЙН»:

- срок долга — 65 дней (просроченная оплата с 26.09.2023);

- сумма задолженности — 216 000 руб.;

- выручка сначала года — 17 584 945 руб.

На 30 ноября по контрагенту:

- ООО «ДИДЖИТАЛ» срок долга превысил 90 дней, резерв создается на всю сумму задолженности за минусом ранее созданного резерва: 300 000 — 150 000 = 150 000 руб.;

- по ООО «ПРОФДИЗАЙН» срок долга от 45 до 90 дней, формируется в размере 108 000 руб. (50% от задолженности).

Именно на эти суммы сформированы проводки Дт 91.02 Кт 63 в регламентной операции Расчет резервов по сомнительным долгам.

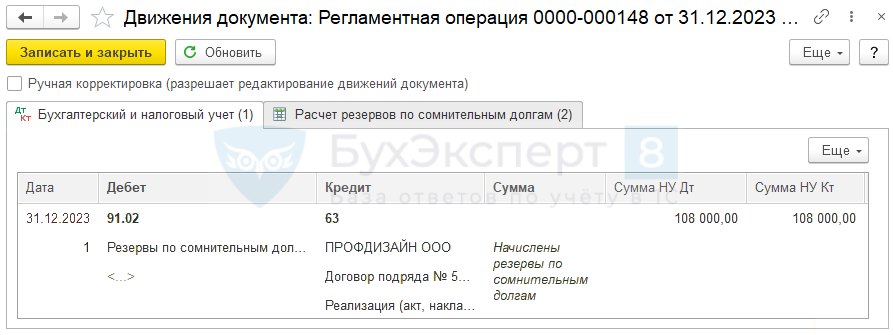

Декабрь

На 31 декабря:

- по ООО «ДИДЖИТАЛ»:

- срок долга — 137 дней (просроченная оплата с 16.08.2023);

- сумма задолженности — 300 000 руб.;

- созданный резерв — 300 000 руб.;

- по ООО «ПРОФДИЗАЙН»:

- срок долга — 96 дней (просроченная оплата с 26.09.2023);

- сумма задолженности — 216 000 руб.;

- созданный резерв — 108 000 руб.;

- выручка за год — 17 584 945 руб.

На 31 декабря по контрагенту:

- ООО «ДИДЖИТАЛ» резерв не формируется: ранее создан на всю сумму задолженности;

- ООО «ПРОФДИЗАЙН» срок долга более 90 дней, резерв формируется на всю сумму задолженности за минусом ранее созданного резерва: 216 000 — 108 000 = 108 000 руб.

Именно на эту сумму сформирована проводка Дт 91.02 Кт 63 в регламентной операции Расчет резервов по сомнительным долгам.

Проверка

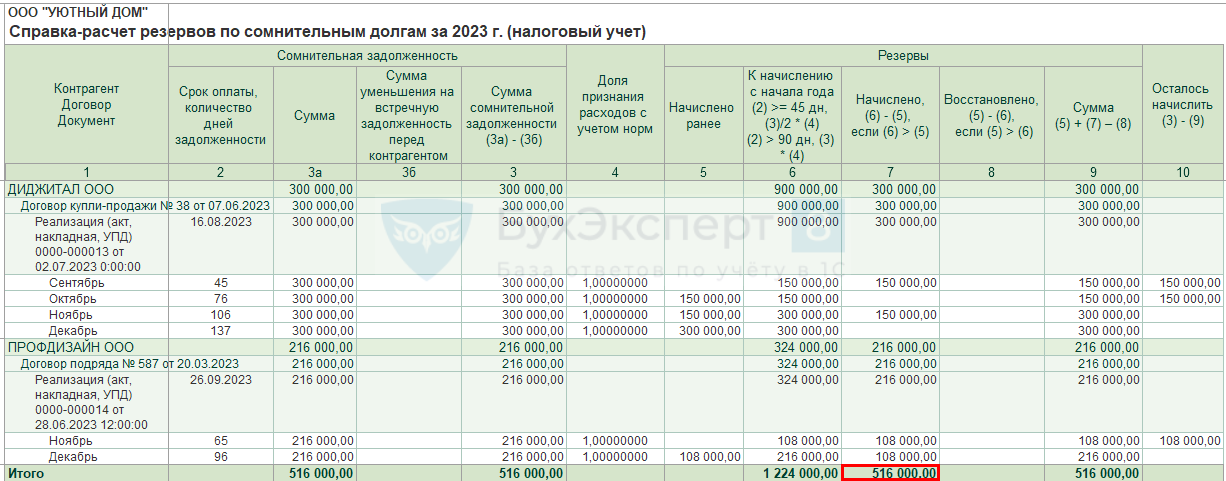

Для проверки сформированных резервов по сомнительной задолженности в НУ сформируйте Справку-расчет резервов по сомнительным долгам в разделе Операции – Закрытие месяца – кнопка Справки-расчеты – Резервы по сомнительным долгам.

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Сумма начисленного резерва отражается в составе внереализационных доходов:

- Лист 02 Приложение N 2:

- стр. 200 «Внереализационные расходы, всего».

PDF

Резерв по сомнительной задолженности в БУ (вручную в 1С)

Нормативное регулирование

Создание резерва по сомнительным долгам в БУ — обязанность каждой организации (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина от 29.07.1998 N 34н).

Резерв создается в БУ в отношении любой сомнительной задолженности, в т. ч. по задолженности по дивидендам (Письмо Минфина от 21.01.2019 N 07-04-09/2654).

Сомнительная задолженность — дебиторская задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Величина резерва в БУ не нормируется и создается на полную сумму сомнительной задолженности, включая НДС.

Периодичность создания резерва по сомнительным долгам не установлена. Для обеспечения достоверности отчетности рекомендуется создавать резерв после инвентаризации расчетов каждый отчетный период.

Отчисления в резерв относятся на прочие расходы (п. 11 ПБУ 10/99).

Учет в 1С

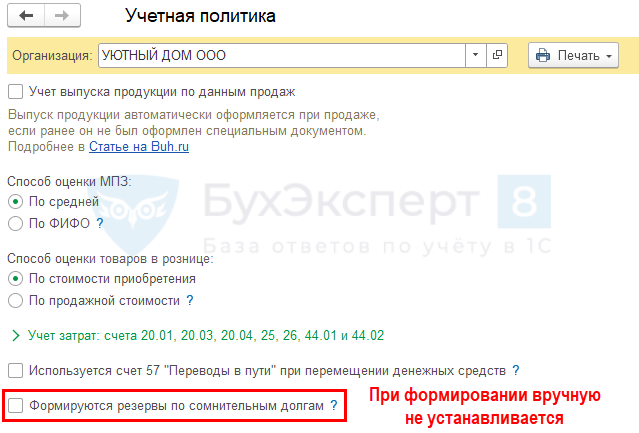

При установленном флажке Формируются резервы по сомнительным долгам в настройках Учетной политики (Главное – Учетная политика), резерв по сомнительной задолженности в БУ определяется 1С исходя из норм НК РФ — только по задолженности в связи с реализацией товаров, работ (услуг) (п. 1 ст. 266 НК РФ).

При этом в резерв по сомнительным долгам при автоматическом начислении в БУ не попадет сомнительная задолженность по выданным авансам поставщикам, дивидендам и прочей дебиторской задолженности. А при начислении резерва по ней вручную он будет восстановлен 1С автоматически.

Поэтому рекомендуем в БУ не устанавливать флажок Формируются резервы по сомнительным долгам и формировать резервы по всей сомнительной задолженности вручную.

Подробнее Какие нужны настройки для начисления резерва по сомнительным долгам в БУ вручную в 1С?

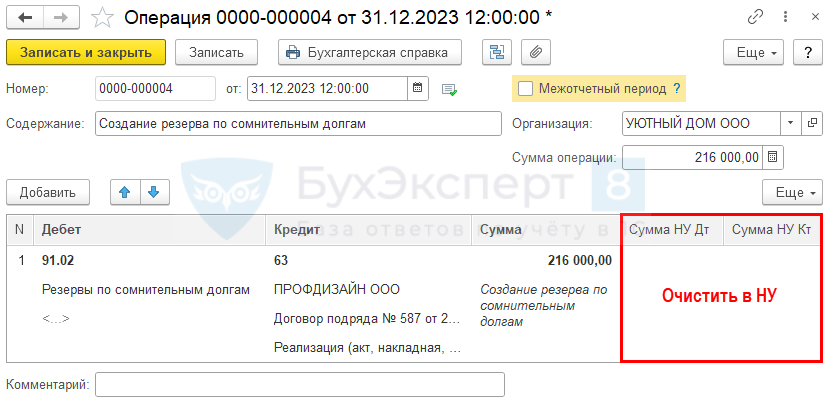

Сформируйте резерв по сомнительным долгам в БУ документом Операция, введенная вручную в разделе Операции — Операции, введенные вручную.

В нашем примере по результатам инвентаризации на 31.12.2023 задолженность контрагента ООО «ПРОФДИЗАЙН» признана сомнительной — необходимо создать в БУ резерв вручную на полную сумму 216 000 руб.

По задолженности контранента ООО «ДИДЖИТАЛ» резерв не формируется, т. к. задолженность обеспечена гарантийным письмом, и исходя из методики, утвержденной в организации, резерв по такой задолженности не создается.

В документе укажите:

- Дебет — 91.02 «Прочие расходы»;

- Прочие доходы и расходы — Резервы по сомнительным долгам;

PDF

- Прочие доходы и расходы — Резервы по сомнительным долгам;

- Кредит — 63 «Резервы по сомнительным долгам»;

- Контрагент — ПРОФДИЗАЙН ООО: контрагент, задолженность которого признана сомнительной;

- Договор — Договор подряда № 587 от 20.03.2023: договор, по которому отражена задолженность;

- Документ расчетов с контрагентом — Реализация (акт, накладная, УПД) № 14 от 28.06.2023: документ 1С, которым сформирована задолженность;

- Сумма — 216 000 руб., сумма сомнительной задолженности по документу расчетов;

- Сумма НУ Дт, Сумма НУ Кт — очистить, в НУ резерв начисляется автоматически по правилам НК РФ.

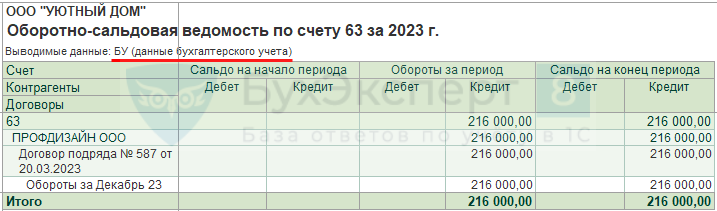

Сформируем отчет Оборотно-сальдовая ведомость по счету 63 в разделе Отчеты – Оборотно-сальдовая ведомость по счету.

Сформируйте Справку-расчет резервов по сомнительным долгам в разделе Операции – Закрытие месяца – кнопка Справки-расчеты – Резервы по сомнительным долгам.

В отчете отображается сомнительная задолженность в БУ, определенная 1С исходя из норм НК РФ.

В отчете Справка-расчет резервов по сомнительным долгам не рассчитывается сомнительная дебиторская задолженность по выданным авансам, а также в у.е. и валюте. При начислении их вручную в БУ, в графе 9 Осталось начислить, сумма отражается с минусом.

Например, при начислении резерва по выданным авансам отчет Справка-расчет резервов по сомнительным долгам выглядит следующим образом:

См. также:

- Сомнительная задолженность в бухгалтерском учете

- Учетная политика по учету резервов по сомнительным долгам

- Акт сверки в 1С 8.3 — где найти, как создать и сделать

- Учет гарантий в резерве по сомнительным долгам в 1С

- Контроль и проверка резерва по сомнительным долгам в НУ в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Организации обязаны вести учет резервов по сомнительным долгам в бухгалтерском учете. Формировать или нет резервы в налоговом учете компании определяют для себя самостоятельно.

В бухгалтерском учете размер резерва по сомнительным долгам определяется с учетом платежеспособности дебиторов и вероятностью погашения задолженности. В общем случае в налоговом учете порядок определения задолженности должен соответствовать статье 266 Налогового кодекса:

- резерв равен всей сумме задолженности, если срок погашения превышает 90 календарных дней;

- резерв равен 50 % от суммы задолженности, если срок погашения составляет от 45 до 90 (включительно) календарных дней.

В итоге, если организация применяет ПБУ 18/02, а учет резервов ведется только в бухгалтерском учете, необходимо будет учитывать временные налоговые разницы. В случае начисления резервов и в бухгалтерском, и в налоговом учете, разницы учетов можно максимально избежать.

Рекомендация. Установите одинаковый порядок определения резервов для всех видов учета. В этом случае определение задолженности в бухгалтерском учете должно быть таким, как и в налоговом, и соответствовать Налоговому кодексу ст. 266.

Исключить временные разницы полностью не удастся. В некоторых случаях они могут быть. Это связано с тем, что при определении налоговой базы для расчета налога на прибыль расходы на создание резервов не должны превышать 10% от выручки текущего налогового периода. В бухгалтерском учета такого определения нет.

Установка правил и формирование резервов по сомнительным долгам

В программе «1С:ERP» 2.5 правила учета резервов по сомнительным долгам устанавливаются в карточке организации при переходе на вкладку Учетная политика и налоги.

Налоговый учет резервов по сомнительной задолженности настраивается в разделе Настройки учета налога на прибыль флажком Формировать резервы по сомнительным долгам с периодичностью, где также определяем периодичность начисления резервов. В налоговом учете это либо месяц, либо квартал. Сроки признания задолженности в налоговом учете предопределены и соответствуют Налоговому кодексу.

Рисунок 1 — Установка параметров формирования резервов в налоговом учете

Бухгалтерский учет резервов по сомнительной задолженности настраивается в разделе Учетная политика бухгалтерского учета соответстующим флажком, где также определяем периодичность начисления резервов и настраиваем порядок оценки задолженности. Периодичность в бухгалтерском учете — месяц, квартал или год. Сроки признания задолженности в бухгалтерском учете организации вправе определить самостоятельно.

Кроме этого для целей бухгалтерского учета существует возможность установить сроки и формировать резервы по следующим задолженностям:

- по задолженности, учитываемой в валюте регламентированного учета;

- по задолженности, учитываемой в условных единицах и в валюте;

- по сомнительным долгам по авансам, выданным поставщикам;

- по сомнительным долгам по выданным займам.

Рисунок 2 — Установка параметров формирования резервов в бухгалтерском учете

Если организация применяет ПБУ 18/2, то необходимо установить вид разницы, т.к. при формировании резервов могут возникать разницы налогового и бухгалтерского учета. Выбрать необходимо между постоянной или временной. Вид разницы зависит от метода учета разниц, установленного в учетной политики организации — ведется балансовым методом с постоянными и временными разницами или ведется затратным методом (методом отсрочки).

Формирование резервов по сомнительным долгам

Начисление и списание резервов по сомнительным долгам происходит в рамках процедуры Закрытие месяца. Формируется документ Начисление и списание резервов по сомнительным долгам. Данные заполняются автоматически согласно тем параметрам, которые установлены в Учетной политике. А именно:

- остатки дебиторской и встречной кредиторской задолженности;

- количество дней просрочки;

- % суммы резерва;

- Лимит расходов НУ (максимальная сумма резерва по сомнительным долгам, исчисленного по итогам налогового периода).

Рисунок 3 — Документ формирования резервов

При подключении сервиса «1СПАРК Риски» для каждой строки табличной части Дебиторская задолженность в документе формирования резервов будут показаны и подкрашены соответствующим цветом индексы оценки надежности контрагента.

Учет сумм резервов по сомнительным долгам по видам учета реализован в регистре накопления Резервы по сомнительным долгам. После проведения документа Начисление и списание резервов по сомнительным долгам суммы резервов сравниваются с теми, что числятся в учете. По итогу сравнения предыдущей и новой оценки резервы начисляются или списываются.

Отчеты и контроль по итогу формирования резервов по сомнительным долгам

Итог формирования резервов можно посмотреть в Справке-расчете резервов по сомнительным долгам. В настройках отчета можно выбрать месяц, период и данные какого учета отражать — налогового или бухгалтерского.

Рисунок 4 — Справка-расчет резервов по сомнительным долгам

Как проверить корректность автоматического расчета резервов по сомнительным долгам

Для этого можно использовать отчет Задолженность клиентов по срокам, расположенный по пути Продажи → Отчеты по продажам.

Необходимо создать новый Классификатор сроков. Сроки устанавливаются в соответствии с теми, что определенны для списания сомнительных долгов. Классификатор создается в разделе Настройки НСИ и разделов → Предприятие.

Рисунок 5 — Добавление классификатора с интервалами по срокам списания сомнительных долгов

Создаем вариант со сроками, установленными ст. 266 Налогового кодекса (рис. 6).

Рисунок 6 — Создание классификатора интервалов для проверки сформированных резервов

В отчете Задолженность клиентов по срокам выбираем созданный новый тип классификатора и формируем отчет. В отчете мы видим суммы задолженностей в разрезе по срокам.

Рисунок 7 — Формирование данных для проверки контрольных соотношений

Приведем формулу для проверки контрольных соотношений:

КТ счета 63 = (Долг клиента № п/п 3 х 50%) + (Долг клиента № п/п 4 х 100%)

Важно помнить про ограничения в налоговом учете — расходы на создание резервов не должны превышать 10% от выручки текущего налогового периода. В этом случае налоговый учет может не сходиться.

Содержание страницы

- Сомнительные долги и резервы по ним

- Законодательные документы

- Как создать резерв по сомнительным задолженностям

- Учет резерва – бухгалтерский или налоговый?

- Условия формирования резерва

- Отражение резерва по сомнительным долгам в бухгалтерском учете

- Право налогового учета резервов по сомнительным долгам

В практике предпринимательства приходится бывать и в роли кредитора, и в роли заёмщика. В первом случае случаются ситуации, когда партнеры по той или иной причине не погашают задолженность вовремя либо вообще не выполняют свои финансовые обязательства. Однако, такие ситуации с финансами все равно должны достоверно отражаться в бухгалтерском и финансовом учете организации. Для этой цели и создается специальный резерв.

Надо ли создавать резерв по сомнительным долгам по выданным авансам?

Рассмотрим принципы формирования такого типа резерва, способы его учета, бухгалтерские проводки, сопровождающие этот процесс, а также нюансы списания.

Сомнительные долги и резервы по ним

Для достоверного финансового отражения дебиторской задолженности организации в бухгалтерских документах создается так называемый резерв по сомнительным долгам.

Чтобы дать определение этому понятию, сначала нужно разобраться, что такое сомнительная задолженность.

Сомнительной признается дебиторская задолженность перед фирмой, которая вряд ли будет погашена в полном объеме, о чем говорят такие факторы:

- нарушение партнером сроков внесения денег по задолженности;

- получение данных о серьезных финансовых затруднениях у партнера-должника;

- отсутствие каких-либо дополнительных гарантий (залога, задатка, поручительства, банковской гарантии, удержания какого-либо имущества контрагента и пр.)

К СВЕДЕНИЮ! Сомнительной может стать задолженность, отраженная по дебету любых бухгалтерских счетов, в том числе и 60, 62, 72, а также выданная как заем по субсчету 58-3.

Выявляется сомнительная задолженность по итогам инвентаризации расчетных счетов:

- по займам;

- по реализованным товарам и/или услугам;

- по оплате за выполненные работы;

- в некоторых случаях – за выданный поставщикам аванс.

Как использовать резерв по сомнительным долгам?

Чтобы корректно отразить такой тип задолженности в балансе, создается особый тип резерва, который призван служить оценочным значением для бухучета. Это значит, что сумму задолженности в балансе нужно отражать, вычитая из нее средства, отнесенные в резерв. В содержании расходов или доходов необходимо обязательно отображать:

- создание такого резерва;

- его возрастание;

- уменьшение средств.

ОБРАТИТЕ ВНИМАНИЕ! Созданный по сомнительным долгам резерв входит в состав расходов, на которые вычитаются при налогообложении, поэтому организациям финансово выгодно с точки зрения налогового учета формировать и учитывать резерв.

Законодательные документы

Государственное регулирование вопросов, связанных с резервом по сомнительным долгам, регулируется следующими законодательными актами:

- Налоговый Кодекс РФ (ч.2) от 05 августа 2000 года № 117-ФЗ, в редакции, вступившей в силу с 01 марта 2015 года;

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденное Приказом Министерства финансов РФ от 29 июля 1998 года № 34н;

- Положение по бухгалтерскому учету ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденное Приказом Минфина РФ от 06 июля 1999 года № 43н;

- Приказ Минфина от 13 июня 1995 года № 49 (в редакции 08 ноября 2010 года) «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств»;

- Положение по бухгалтерскому учету 21/2008 «Изменения оценочных значений», утвержденное приказом Минфина Российской Федерации от 06 октября 2008 года № 106н.

В каких случаях нужно восстанавливать резерв по сомнительным долгам в бухгалтерском учете?

Как создать резерв по сомнительным задолженностям

Особенности создания и распоряжения резерва по сомнительным долгам законодательно однозначно не регламентированы. Организации должны самостоятельно разработать соответствующие положения и закрепить их во внутренних нормативных актах. При этом нужно учитывать общепринятые особенности регламентации финансовых резервов фирмы.

- Основание создания – для этого типа резерва им послужат результаты проведенной в последний отчетный день инвентаризации дебиторских задолженностей.

- Размер резервных отчислений – для каждого неплательщика определяется по отдельности (аналитический учет сомнительных долгов). При этом учитывается состоятельность каждого партнера (реальные финансовые перспективы и возможности в полной или частичной отдаче долга).

- Способ создания резерва может выбираться организацией самостоятельно исходя из специфики деятельности и нюансов самой задолженности. Выделяют три возможных способа создания резервного фонда по сомнительным долгам:

- интервальный – величина резервных отчислений рассчитывается каждый расчетный период (месяц, квартал) путем вычисления процента от суммы задолженности, который может меняться в зависимости от степени просрочки выплаты;

- экспертный – оценивается величина долга, которая не будет выплачена в положенный срок, отдельно по каждому должнику, это и будет суммой резервных отчислений;

- статистический – учитываются данные по безнадежным долгам сразу за несколько отчетных периодов по разным видам задолженностей.

ВАЖНАЯ ИНФОРМАЦИЯ! Выбранный способ и особенности расчета организация должна зафиксировать в своей учетной политике. Для каждого вида нужно прописать соответствующие условия. Например, для интервального метода должен быть указан период учета и процент отчислений (не обязательно совпадающий с применяемым в налоговом учете); для экспертного – критерии состоятельности должника и т.п.

Учет резерва – бухгалтерский или налоговый?

Особенности создания резерва по сомнительным долгам в бухгалтерском и налоговом учете значительно отличаются, поскольку у этих типов учета различные цели. Сравним правила, характерные для бухгалтерского и налогового учета относительно резерва.

- Обязательность создания. В бухгалтерии такой резерв обязателен, поскольку этого требует абз. 1 п. 7 Положения о бухучете. Если организация применяет для налогового учета метод начисления, то бухгалтер сам решает, создавать ли для налогового учета такой резерв или нет (это право отражено в п. 3 ст. 266 НК РФ).

- Характеристика отчислений. Бухгалтерский учет определяет резервные отчисления как «прочие расходы», а для налогового учета их надо учитывать среди внереализационных расходов.

- Трактовка сомнительности долга. Для бухгалтерского учета к компенсации резервом подходит любая не погашенная в срок или полностью задолженность, а для налогового таковой может быть признана только просрочка по оплате товаров, услуг, работ.

- Определение размера отчислений. Для бухучета приоритет установления размера остается за бухгалтером (с принятием во внимание особенностей долга), а при налоговом учете размеры четко определены НК РФ.

- Общий размер резервного фонда. В бухучете он не ограничен, а в налоговом учете не может быть больше одной десятой от выручки.

Относятся ли резервы по сомнительным долгам к оценочным обязательствам?

Условия формирования резерва

Распоряжениями, приказами и письмами министерства финансов РФ определен ряд условий, необходимых для соблюдения при создании резервного фонда по сомнительным задолженностям.

- Данный фонд может быть создан в результате расчетов с юридическими и физическими лицами – покупателями за приобретенные товары, услуги или оплаченную работу. Авансы, перечисленные поставщикам, не включаются в резервные суммы.

- После создания резерва руководство и/или бухгалтерия организации должны постоянно мониторить динамику задолженностей, так как их состояние может измениться, а резервный фонд должен отражать действительное положение вещей (аналитический подход).

- В бухучете задолженность может быть признана безнадежной по регламенту ст. 266 НК РФ (как для налогового учета). В остальном лимита на сроки и размеры резервного фонда по задолженностям нет.

- Если встал вопрос о том, какой порядок учета для резервных активов применить, бухгалтерский или налоговый, следует руководствоваться следующими факторами:

- если разночтения касаются временной разницы соотнесения сроков задолженности (для бухучета это полное непогашение в течение 45 дней после истечения временных ограничений), то разница приведет к отложениям налоговых активов, то есть вычитаемых временных промежутков по тем или иным количествам средств (п. п. 8, 11, 14 ПБУ 18/02, утв. Приказом Минфина РФ от 19.11.2002 г. № 114н);

- если сумма отчислений в резервный фонд по бухучету превышает установленный налоговым учетом 10 % барьер, то фирма будет оперировать постоянными финансовыми разницами (п. п. 4, 7 ПБУ 18/02, утвержденного Приказом Минфина РФ от 19.11.2002 г. № 114н).

Как проводится инвентаризация резерва по сомнительным долгам?

Отражение резерва по сомнительным долгам в бухгалтерском учете

Поскольку отчисления в этот резерв являются динамикой оценочного значения, их нужно отражать на балансе с определенной периодичностью. Они входят в состав расходов периода, в котором наблюдались изменения в движении активов в данном резерве. Поэтому данные о состоянии резерва должны содержаться в каждом бухгалтерском отчете (ст. 15 ФЗ от 6 декабря 2011 года № 402).

Проводим по бухгалтерии

Отражение резервов по сомнительным долгам должно происходить по дебету 91 «Прочие доходы и расходы» и кредиту 63 «Резервы по сомнительным долгам».

Проводим безнадёжную задолженность

Если задолженность, которая ранее числилась как сомнительная, признана безнадежной, ее резерв спишут по дебету 63 «Резервы по сомнительным долгам», который корреспондирует со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «расчеты с разными дебиторами и кредиторами». Если сумма безнадежной задолженности больше, чем резерв по ней, ее придется списать по дебету 91 «Прочие расходы и доходы». Если списали задолженность, по которой истекли сроки исковой давности, ее в течение 5 лет нужно сохранять на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных кредиторов», на случай возвращения состоятельности должника и появления возможности ее погашения.

Проводим частичную оплату

Если в счет сомнительной задолженности с образованным резервом получена оплата от должника, хотя бы частично, это влияет на динамику средств в резерве в положительную сторону, что нужно отразить как восстановление по дебету 63 «Резервы по сомнительным долгам», корреспонденция со счетом 91 «Прочие доходы и расходы».

Проводим неиспользованный резерв

Если резерв не удалось использовать до конца учетного года, который следует после того, в котором был создан резерв, то эта сумма на балансе должна быть присоединена к финансовым результатам по итогам этого года по дебету 63 «Резервы по сомнительным долгам», кредиту 91 «Прочие доходы и расходы».

Проводим как налоговые обязательства

Если ведется только обязательный бухгалтерский учет резервов, а налоговый не осуществляется, то постоянные налогооблагаемые различия нужно признавать как налоговые обязательства, отражая их по дебету 99 «Прибыли и убытки» и кредиту 68 «Расчеты по налогам и сборам».

Примеры

ПРИМЕР 1. В организации по итогам квартальной инвентаризации выявлена сомнительная задолженность в сумме 12 тыс. руб. по расчетам за реализованные товары. По данной задолженности был сформирован резерв в размере 100%. На дату создания резерва в бухучете будет содержаться следующая проводка:

- дебет 91-2, кредит 63 – 12 000 руб. – создан резерв по сомнительному долгу.

Спустя время фирма-должник погасила часть данной дебиторской задолженности в размере 7 тыс. руб. Проводка на дату внесения средств будет следующей:

- дебет 63, кредит 91-1 – 7 000 руб. – восстановлен резерв в части погашенной дебиторской задолженности.

ПРИМЕР 2. В организации была ранее признана сомнительной задолженность в размере 10 000 руб. По ней был создан резерв в размере 7 тыс. руб., который потом был пополнен до 100% суммы долга. После истечения сроков исковой давности данная задолженность была признана безнадежной и списана в убыток. Рассмотрим проводки (каждая на свою дату проведения той или иной операции):

- дебет 91-2, кредит 63 – 7 000 руб. – создан резерв по сомнительному долгу;

- дебет 91-2, кредит 63 – 3 000 руб. – доначислен резерв по сомнительному долгу;

- дебет 63, кредит 76 – 10 000 руб. – безнадежная задолженность списана за счет резерва.

Отражаем в балансе

Для отражения сомнительных долгов в балансовом учете предназначена строка 1230. В ней отражается сумма долгов за вычетом созданного по ним резерва.

Создание или доначисления в резерв проходят по строке 2350 финансового отчета («Прочие расходы»).

Отдельно остаток на счете 63 «Резервы по сомнительным долгам» в балансе не отображается, просто соответственно уменьшается общая величина дебиторской задолженности.

Право налогового учета резервов по сомнительным долгам

В налоговом учете отражать сомнительные задолженности и резерв по ним не обязательно. Но если бухгалтерия сочтет нужным это делать, это право обеспечивается и регламентируется ст. 266 НК РФ.

При налогообложении определение сомнительной и безнадежной задолженности ничем не отличается от бухгалтерских целей. Подробную разницу мы рассматривали выше. Отличается сама процедура создания и изменения в резерве по таким задолженностям:

- если срок задолженности превышает 3 месяца, то сумма резерва будет полностью эквивалентна сумме долга;

- если время оплаты долга просрочено на период от 45 до 90 дней, в резерв можно внести только половину суммы;

- до 45-дневной просрочки долга вносить изменения в резерв не разрешается.

По каждой сомнительной задолженности должен постоянно вестись аналитический учет для оперативной реакции в случае изменения финансовой ситуации должника.

ОБРАТИТЕ ВНИМАНИЕ! В налоговом учете резерв по сомнительным долгам правомерно применять исключительно на покрытие убытков по списанным безнадежным задолженностям.