Бывший операционный директор Microsoft Accelerator в Париже Стефан Нассер рассказывает о разных подходах к оценке стоимости и о секретах венчурных капиталистов при расчете ценности компаний.

Стартап похож на коробку. На очень необычную коробку.

Это стартап.

У этой коробки есть стоимость. Ее стоимость увеличивается по мере того, как вы кладете туда разные вещи. Добавьте патент, и стоимость увеличится. Добавьте обалденную команду менеджеров, и стоимость увеличится. Просто, правда?

Теперь ваш стартап стоит двух. Круто!

А еще эта коробка – волшебная. Если положить в нее 1 доллар, она вернет 2 доллара, 3 доллара или даже 10. Поразительно!

Я тоже хочу сделать себе такую коробочку!

Проблема в том, что строительство такой коробки может оказаться слишком дорогим делом. Поэтому вам надо пойти и встретиться с людьми, у которых есть деньги (назовем их инвесторами) и предложить им сделку, которая будет звучать примерно так: «Дайте мне миллион долларов, чтобы я мог построить коробку, и вы будете получать Х процентов от всего, что из нее выйдет».

Но чему должен быть равен этот Х?

Все зависит от доинвестиционной оценки стоимости, т. е. от стоимости коробки на момент инвестирования. Но при ее оценке легко ошибиться. Эта статья продемонстрирует вам девять разных методов оценки и поможет разобраться в том, как определять доинвестиционную стоимость.

|

Метод оценки |

Принцип |

|

1. Метод Беркуса |

Оценка базируется на 5 ключевых факторах успеха |

|

2. Метод суммирования факторов риска |

Оценка основана на базовой стоимости, скорректированной с учетом 12 стандартных факторов риска |

|

3. Метод скоринга |

Оценка основана на средневзвешенном значении стоимости, скорректированном для подобной компании |

|

4. Метод сравнимых операций |

Оценка основана на тройном правиле с KPI, взятом для подобной компании |

|

5. Метод балансовой стоимости |

Оценка основана на стоимости материальных активов компании |

|

6. Метод ликвидационной стоимости |

Оценка основана на ликвидационной стоимости материальных активов |

|

7. Метод дисконтированных денежных потоков |

Оценка основана на сумме всех будущих генерируемых денежных потоков |

|

8. Первый чикагский метод |

Оценка основана на средневзвешенном анализе трех сценариев |

|

9. Метод венчурного капитала |

Оценка основана на прибыли от инвестиций, ожидаемой инвесторами |

Девять методов оценки

Учитывайте, что большинство методов оценки основаны на данных сопоставимых компаний или на базовых оценках. Как найти такие данные – это отдельный вопрос, который в этой статье мы рассматривать не будем (но, скорее всего, вернемся к нему в ближайшем будущем).

1. Метод Беркуса

Метод Беркуса – это простой и удобный практический метод оценки стоимости вашей коробки. Он был разработан Дэйвом Беркусом, известным автором и ангелом-инвестором. Отправной точкой служит вопрос: Считаете ли вы, что на пятый год коробка достигнет уровня дохода в 20 млн долл? Если да, то можете оценить свою коробку по пяти ключевым критериям строительства коробок.

Метод Беркуса

Для коробки, которая к пятому году, согласно ожиданиям, достигнет уровня дохода как минимум в 20 млн долл.

|

1. Продуманная идея (базовая стоимость) |

300 000 долл |

|

2. Прототип (технология) |

500 000 долл |

|

3. Команда управления качеством (исполнение) |

300 000 долл |

|

4. Стратегические взаимоотношения (выход на рынок) |

200 000 долл |

|

5. Внедрение продукции или начало продаж |

100 000 долл |

|

6. ДОИНВЕСТИЦИОННАЯ СТОИМОСТЬ КОРОБКИ (макс. 2 млн долл) |

1 400 000 долл |

Таким образом можно примерно понять, сколько стоит ваша коробка (т. е. получить оценку доинвестиционной стоимости) и, что еще важнее, увидеть, что нужно улучшить. Обратите внимание, согласно методу Беркуса, доинвестиционная стоимость не должна превышать 2 млн долл.

Метод Беркуса применяется для стартапов, еще не получающих прибыли. Узнать больше о методе Беркуса вы можете здесь.

2. Метод суммирования факторов риска

Метод суммирования факторов риска или метод СФР – это несколько более развернутая версия метода Беркуса. Сперва нужно определить начальную стоимость коробки. Затем вы корректируете её в соответствии с 12 факторами риска, которые важно учитывать при построении коробок.

|

НАЧАЛЬНАЯ СТОИМОСТЬ |

1 500 000 долл |

||

|

1. Риски неэффективного управления |

Очень низкие |

+500 000 долл |

|

|

2. Риски на разных стадиях развития бизнеса |

Средние |

2 000 000 |

|

|

3. Риски, связанные с политикой и законодательством |

Средние |

||

|

4. Производственные риски |

Средние |

||

|

5. Риски, связанные с производством и продажами |

Средние |

||

|

6. Риски, связанные с финансированием и привлечением капитала |

Средние |

||

|

7. конкурентные риски |

Очень высокие |

-500 000 долл |

1 500 000 долл |

|

8. Технологические риски |

Низкие |

+250 000 долл |

1 750 000 долл |

|

9. Судебные риски |

Очень низкие |

+500 000 долл |

2 250 000 долл |

|

10. Международные риски |

Средние |

||

|

11. Репутационные риски |

Очень низкие |

+500 000 долл |

2 750 000 долл |

|

12. Риски, связанные с потенциально прибыльным выходом из инвестиций |

Средние |

||

|

Стоимость коробки |

2 750 000 долл |

Начальная стоимость определяется как средневзвешенное значение для аналогичных коробок в вашей сфере деятельности, а факторы риска оцениваются кратно 250 000 долларов, выше 500 000 долларов для очень низкого риска и ниже 500 000 для очень высокого риска. Здесь самое сложное, как и в большинстве методов оценки, найти актуальные данные о подобных коробках.

Метод СФР применяется для стартапов, которые еще не генерируют прибыль. Узнать больше об этом методе вы можете здесь.

3. Метод скоринга

Метод скоринга – это более развернутый подход к проблеме оценки коробки. Отправной точкой, так же, как и в методе СФР, служит определение базовой стоимости коробки. Затем вы корректируете эту стоимость в соответствии с определенным набором критериев. Ничего нового, за исключением того, что веса этих критериев определяются в зависимости от их влияния на общий успех проекта.

|

Вес |

Относительно среднего проекта |

|

|

1. Возможности команды |

40% |

125% |

|

2. Готовность продукта/технологии |

30% |

100% |

|

3. Размер рынка |

20% |

15% |

|

4. Конкурентная ситуация |

10% |

75% |

|

Начальная стоимость |

1 500 000 долл |

|

|

Мультипликатор |

117,5% |

|

|

Стоимость коробки |

1 760 250 долл |

Ваша коробка на 17,5% лучше средней подобной коробки.

Этот метод также известен как «Метод Билла Пейна», в котором учитывается шесть критериев: управляющая команда (30%), потенциальный размер рынка (25%), новизна продукта или услуги (10%), каналы продаж (10%), стадия бизнеса (10%) и другие факторы (15%).

Метод скоринга применяется для стартапов, еще не генерирующих прибыль. Прочитать подробнее об этом методе вы можете здесь.

4. Метод сравнимых операций

На самом деле, метод сравнимых операций – это всего лишь тройное правило, известное из математики.

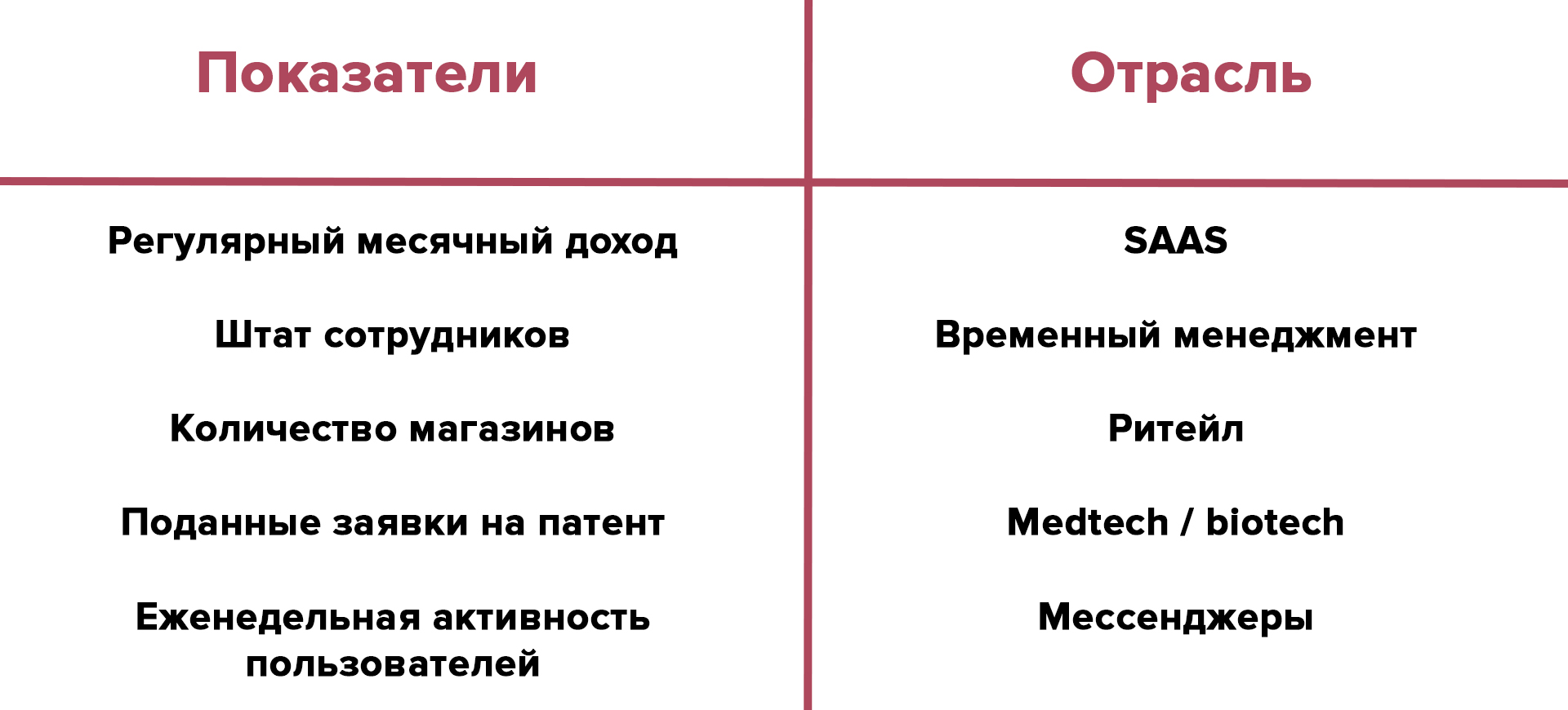

В зависимости от типа коробки, которую вы хотите построить, вам нужно найти метрику, которая будет удобна для того, чтобы выразить через нее стоимость вашей коробки. Это может быть метрика, специфическая для вашей отрасли: MRR – регулярный месячный доход (SaaS), число подобранных сотрудников (кадровые агентства), количество торговых точек (розничная торговля), патентный фонд (медтехнологии/биотехнологии), WAU – количество активных пользователей в неделю (мессенджеры) и т. д. В большинстве случаев можно использовать информацию из отчетов о прибылях и убытках: продажи, валовая прибыль, EBITDA и т. п.)

|

Метод сравнимых операций |

|||

| Цена продажи |

Мультипликатор выручки |

Мультипликатор WAU |

|

|

Подобная коробка №1 |

957 долл |

3,0 x |

2,3 x |

|

Подобная коробка №2 |

647 долл |

3,3 x |

6,4 x |

|

Подобная коробка №3 |

327 долл |

1,9 x |

1,5 x |

|

Подобная коробка №4 |

737 долл |

5,4 x |

0,2 x |

|

Подобная коробка №5 |

6 248 долл |

8,6 x |

5,7 x |

|

Подобная коробка №6 |

39 087 долл |

7,3 x |

4 x |

|

Подобная коробка №7 |

6 576 долл |

12,1 x |

31 x |

|

Подобная коробка №8 |

4 258 долл |

8,3 x |

3,5 x |

|

Подобная коробка №9 |

3 798 долл |

3,4 x |

1,1 x |

|

Выручка |

WAU |

||

|

Показатели моей коробки |

90 долл |

1 000 |

|

|

Средневзвешенное значение мультипликатора |

7,6 |

6,7 |

|

|

Таким образом, оценка коробки: |

685 долл |

6 736 долл |

В зависимости от рассматриваемых аналогов, коробка может стоить 685 долларов или 6 736 долларов.

Метод сравнимых операций применяется как для стартапов, еще не получающих прибыли, так и для получающих. Прочитать подробнее об этом методе вы можете здесь.

5. Метод балансовой стоимости

Забудьте о том, насколько чудесна ваша коробка, и посмотрите, сколько стоит килограмм картона.

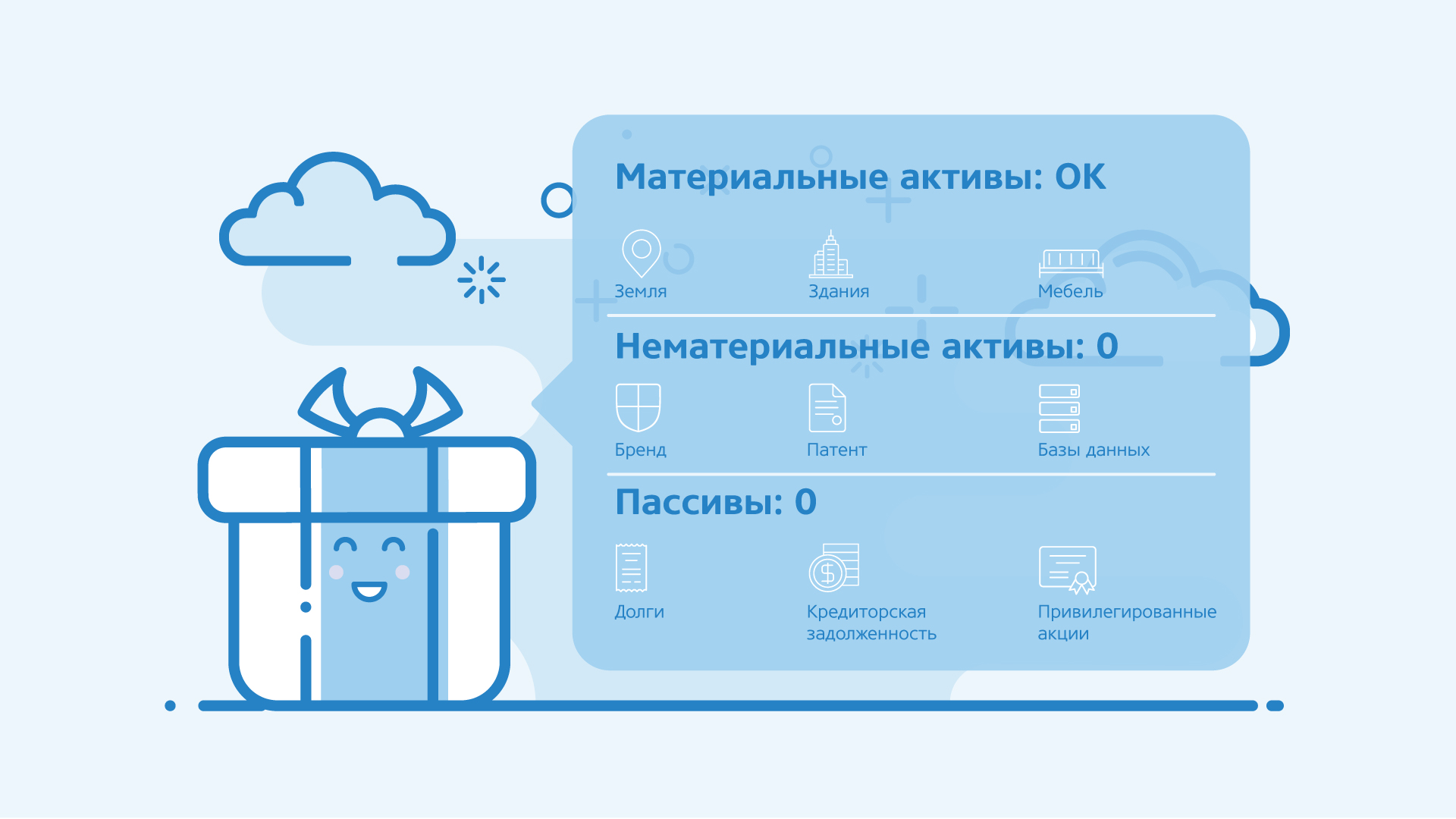

Балансовая стоимость отражает чистую стоимость компании, т. е. материальные активы коробки, ее «детали».

Метод балансовой стоимости очень плохо применим к стартапам, поскольку он основан на стоимости материальных активов компании, тогда как большинство стартапов основывается на нематериальных активах, таких как научно-исследовательские разработки в биотехнологическом стартапе, база пользователей и разрабатываемое ПО в интернет-стартапе и т. д.

Подробнее о методе балансовой стоимости можно почитать здесь.

6. Метод ликвидационной стоимости

Оценка по методу ликвидационной стоимости не выгодна предпринимателю, поскольку, как видно из названия, это оценка стоимости компании в случае ее ликвидации.

При оценке ликвидационной стоимости учитываются все материальные активы: недвижимость, оборудование, товарно-материальные запасы – все, на что вы сможете найти покупателя за минимальное время.

Логика здесь следующая: если я срочно продам все, что можно, сколько денег я получу? Все нематериальные активы – патенты, авторские права и другая интеллектуальная собственность – на момент ликвидации ничего не стоят (предполагается, что если бы у них была какая-либо ценность, их бы уже продали к этому времени).

Фактически, ликвидационная стоимость – это минимальная стоимость всех материальных активов компании.

Для инвестора расчет ликвидационной стоимости полезен как элемент оценки рисков инвестирования: чем выше потенциальная ликвидационная стоимость, тем ниже риски. Например, при прочих равных, предпочтительнее инвестировать в компанию, у которой оборудование в собственности, а не в лизинге. Тогда, если случится страшное и компания обанкротится, по крайней мере, вы сможете выручить немного денег от продажи оборудования. А в случае лизинга выручить ничего не удастся.

Так в чем же разница между балансовой стоимостью и ликвидационной? Если стартапу на самом деле придется продавать активы в случае банкротства, полученная цена будет ниже балансовой стоимости из-за неблагоприятных условий продажи.

Таким образом, ликвидационная стоимость ниже балансовой. Хотя и там, и там отражается ценность материальных активов, контекст их оценки различается. Как отмечает Бен Грэм, ликвидационная стоимость показывает, сколько акционеры могут вернуть в случае закрытия компании, а балансовая стоимость показывает, сколько они должны вложить.

7. Метод дисконтированных денежных потоков

Если ваша коробка работает правильно, она каждый год приносит определенный доход. Следовательно, можно сказать, что текущая стоимость коробки – это совокупность всех будущих денежных потоков за последующие годы. Именно эта логика стоит за методом ДДП.

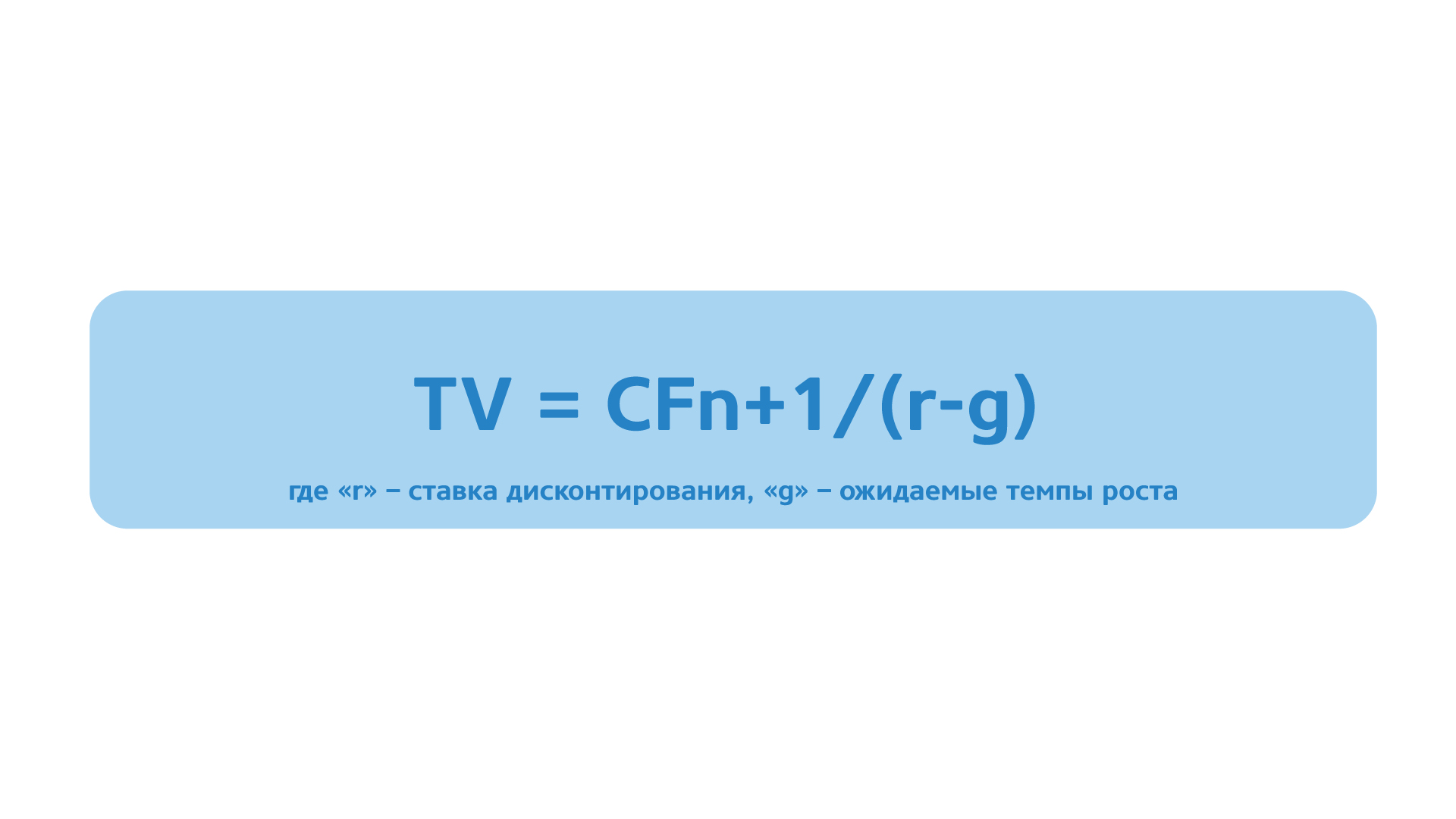

Допустим, вы прогнозируете денежные потоки на N лет вперед. Что случится потом? На этот вопрос отвечает терминальная стоимость (terminal value, TV).

Вариант 1:

Вы предполагаете, что через N лет бизнес будет продолжать развиваться устойчивыми темпами и генерировать некие денежные потоки. Тогда вы можете применить формулу для расчета терминальной стоимости:

Вариант 2:

Вы предполагаете выйти из бизнеса через N лет. Во-первых, вы оцениваете будущую стоимость продажи компании, например, с помощью метода сравнимых операций (см. выше). Затем вы дисконтируете эту будущую стоимость, чтобы получить чистую текущую стоимость.

Несмотря на то, что технически этот метод можно применить к стартапам, уже генерирующим доход, он не предназначен для оценки стартапов. Подробнее о методе ДДП можно почитать здесь.

8. Первый чикагский метод

Первый чикагский метод подходит для специфической ситуации: что если у вашей коробки маловато шансов стать большой? Как можно оценить ее потенциал?

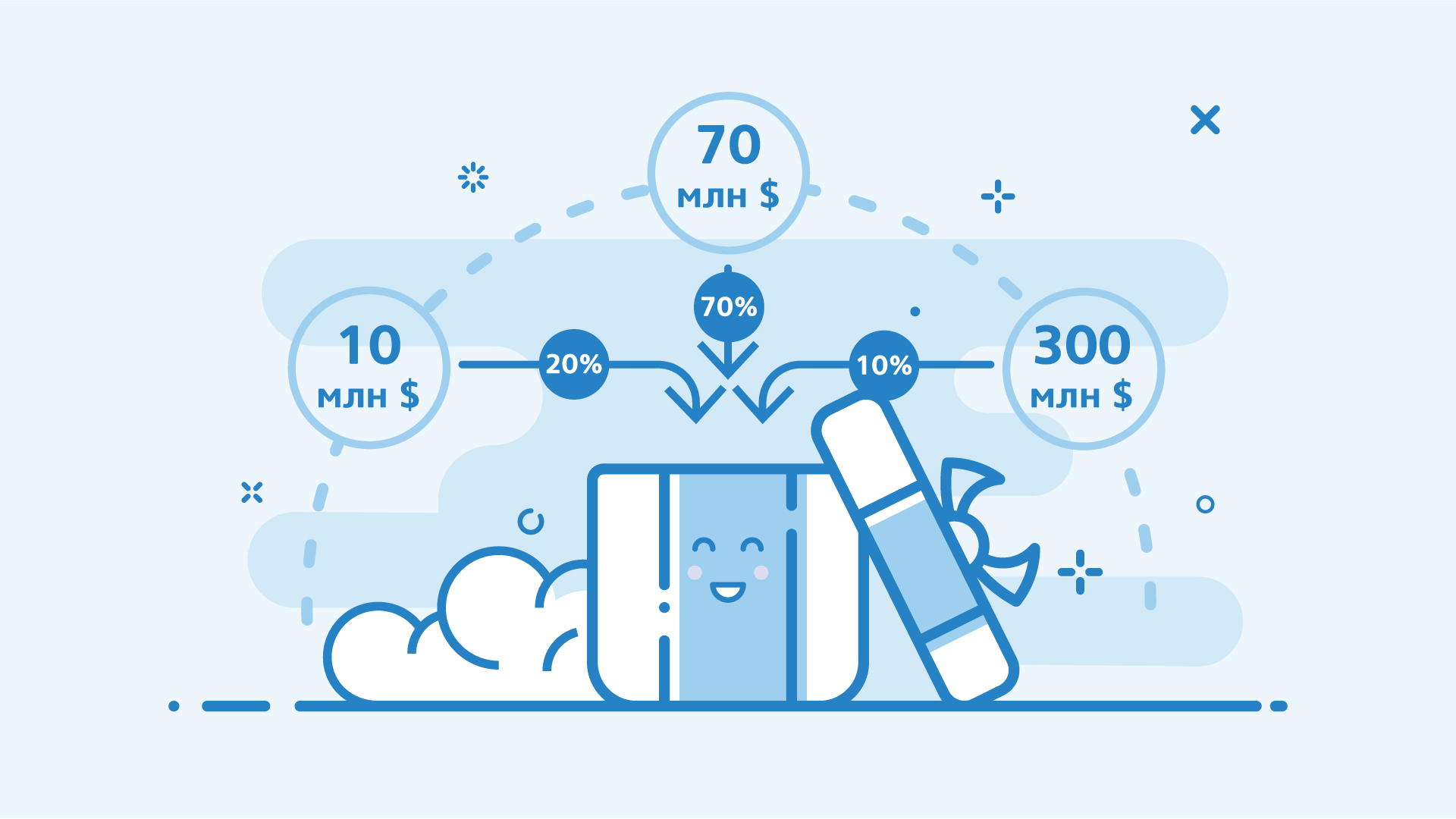

Первый чикагский метод (названный так в честь бывшего Первого чикагского банка – First Chicago Bank) позволяет ответить на этот вопрос, оценивая три возможных сценария: сценарий наименьшей доходности (крохотная коробочка), сценарий средней доходности (нормальная коробка), сценарий наибольшей доходности (большая коробка).

СОВОКУПНЫЙ РЕЗУЛЬТАТ – вот, где происходят чудеса

Стоимость по каждому из сценариев оценивается по методу ДДП (или, если метод ДДП не применим, то по формуле внутренней ставки доходности или с использованием мультипликаторов). Затем вы определяете вероятность каждого сценария в процентах. Ваша стоимость в соответствии с первым чикагским методом – это суммарная средневзвешенная стоимость всех сценариев.

Первый чикагский метод предназначен для оценки стартапов, уже получающих доход. Прочитать подробнее об этом методе вы можете здесь.

9. Метод венчурного капитала

Как следует из названия, метод венчурного капитала отражает точку зрения инвестора.

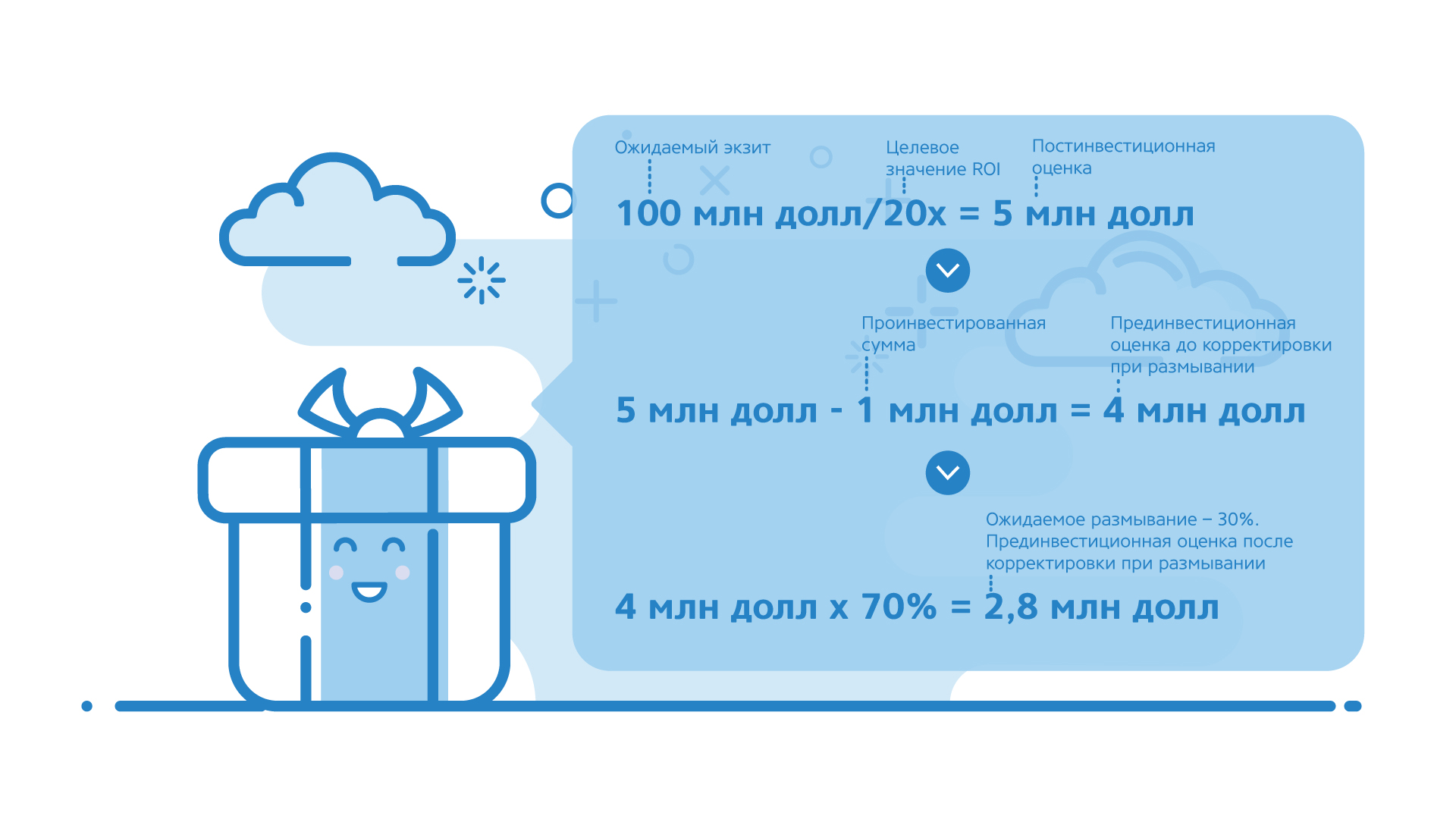

Инвестор всегда стремится найти определенный уровень возврата инвестиций (ROI) – например, это может быть х20. Кроме того, в соответствии со стандартами инвестиционной индустрии, инвестор предполагает, что через восемь лет ваша коробка может быть продана за 100 миллионов долларов.

На основании этих ожиданий инвестор может легко определить максимальную сумму, которую он готов инвестировать в вашу коробку с учетом корректировки при размывании.

Метод венчурного капитала применяется как для стартапов, еще не получающих прибыли, так и для получающих. Прочитать подробнее об этом методе вы можете здесь.

И самый лучший метод оценки стоимости…

Поздравляем! Если вы дочитали до этого момента, вы знаете девять методов оценки. И наверняка вы горите желанием узнать, какой же метод наилучший?

Во-первых, имейте в виду, что единственное, чем на самом деле пользуются венчурные капиталисты, это сравнительные данные и приблизительная оценка того, какая степень размывания приемлема для основателей.

Например, если вложить от 15 до 25 процентов на посевной стадии, это составит от 334 до 556 тысяч долларов, или надо убедиться, что после первой стадии учредители стартапа останутся основными акционерами.

Во-вторых, давайте не забывать, что эти оценки лишь приблизительны. Они никогда не отражают реальную ценность вашей компании. Они лишь показывают две вещи: (1) насколько рынок не готов инвестировать в вашу маленькую красную коробочку и (2) насколько вы не готовы принять это.

Поэтому я считаю, что лучший метод оценки стоимости описал Пьер Энтремон из венчурного фонда Otium Capital в этой замечательной статье. Он пишет, что сначала вам следует определить свои потребности, а затем обговорить степень размывания. Цитата:

Оптимальный объем инвестиций – это максимальная сумма, при которой в течение определенного периода каждый привлеченный доллар будет приносить больше пользы компании, чем вреда предпринимателю.

Оценка стоимости – это хорошее начало, если вы планируете привлекать финансирование. Она помогает обосновать цифры и вести переговоры. Но в конечном итоге это всего лишь теоретическая прелюдия к игре спроса и предложения.

Мы надеемся, что эта статья оказалась вам полезна.

До сих пор мы обсуждали более широкую картину, стоящую за оценкой стартапов. Как я сказал вначале, этот процесс ближе к искусству, чем к науке. Предыдущие части показывают, что существует множество факторов, определяющих низкую или высокую оценку бизнеса. Все это помогает выстроить общую картину.

Однако немного науки все же потребуется. Как художнику необходимы соответствующие карандаши, так и при оценке стартапов используются методы, помогающие правильно определить стоимость с помощью расчетов и формул.

Ниже я опишу семь широко используемых методов, которые могут помочь сделать более точную оценку вашего стартапа.

Метод оценки № 1: Сравнение

Наиболее простой метод — это найти оценочную стоимость стартапа, сравнивая его с другими. Основной принцип этого метода заключается в оценке вашего стартапа в сравнении с другими похожими бизнесами. Это сродни недвижимости: часто вы можете узнать примерную стоимость вашего дома путем изучения цен на похожие дома в этом квартале или на этой же улице.

Скажем, вы являетесь технологическим стартапом, который собирается продавать программное обеспечение для бизнеса. Метод сравнения предполагает изучение стартапов в этом же секторе, предлагающих, возможно, похожие продукты, и рассмотрение того, как их оценка соотносится со стоимостью вашего стартапа.

Например, какую-то компанию во время IPO оценили в $15 миллионов, и вы также знаете, что ее программным обеспечением пользуются 500 тысяч активных клиентов. По методу сравнения вы можете подсчитать стоимость клиентской базы. Для той компании она будет составлять $30 на клиента. Теперь, когда есть привязка к клиентам и эти цифры, можно подсчитать примерную стоимость компании. Имея 250 тысяч пользователей, ваш стартап мог бы стоить $7,5 миллиона.

Разумеется, сравнение может проводиться и другими способами: в разных отраслях могут использоваться разные показатели. Например,

Можно использовать эти специфические индикаторы, а также обычные показатели продаж, валовой прибыли, EBITDA и так далее.

Метод сравнения хорош тем, что в зависимости от показателя, его можно применять как для предварительной, так и для постинвестиционной оценки. В идеальном случае при проведении оценки вы будете добавлять известную вам информацию о какой-либо другой компании в сравнении с вашей.

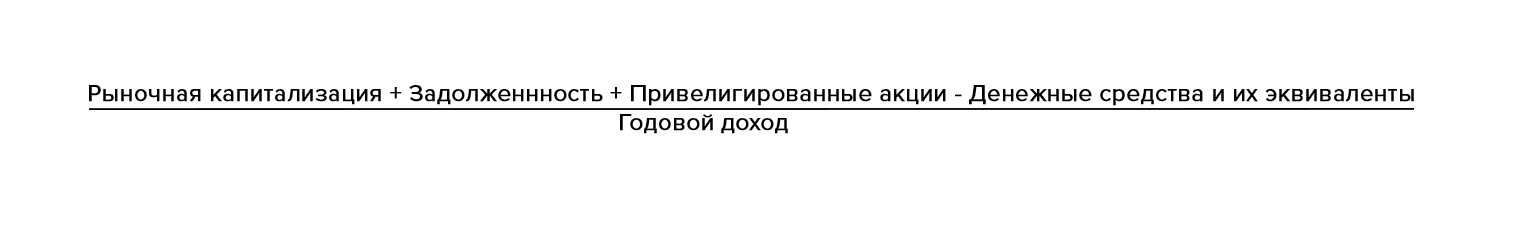

Итак, выше вы видите пример различных подходящих для сравнения аналогов, пригодных для рассмотрения. Наиболее часто применяемый метод сравнения использует соотношение EV/Sales для расчета стоимости — стоимость предприятия, деленная на годовые продажи.

Расчеты можно провести по формуле:

При помощи этого метода вы получите наиболее точный результат, если знаете годовой доход, хотя можно использовать даже предполагаемый денежный поток или даже месячный доход, если такие данные доступны.

Допустим, ваш стартап в настоящее время получает $500 тысяч годового дохода. Вы находите другую компанию, похожую на вашу, которая только что была продана за $50 миллионов с доходом в $15 миллионов. По вышеприведенной формуле отношение EV/Sales будет равно 3.3. Используя это соотношение для вашего стартапа, получим оценку в $1,65 миллиона.

Чтобы повысить точность метода сравнения, нужно будет рассмотреть использование различных мультипликаторов. Так, вместо использования простого соотношения EV/Sales, вы также изучите соотношение User/Sales и так далее.

Метод оценки № 2: Соответствие

Соответствие — это метод оценки, который фокусируется исключительно на предпочтениях инвестора. Короче говоря, у инвестора имеются определенные инвестиционные предпочтения, и при поиске он будет выбирать стартапы, «соответствующие» этим конкретным критериям.

Что же это значит?

Если бы вы были инвестором и хотели вложить от $100 тысяч до $250 тысяч в какой-нибудь стартап и получить за это около 10% в капитале компании, вы искали предприятия, подходящие под ваши правила, и в то же время предоставляющие конкретную стратегию выхода, которая у вас, возможно, есть.

В плане оценки стартапа, вы можете столкнуться с инвестором, желающим вложить $120 тысяч за 7% долю по постинвестиционной оценке. Предполагаемая оценка компании тут составит около $1,7 миллиона.

Стартап-акселераторы и инкубаторы часто используют подобный подход, хотя для стартапов это не обязательно так уж и выгодно.

Я бы сказал, что данный подход к оценке является наименее научным из всех семи методов. Он больше про то, с чем удобнее работать инвестору, а не про то, сколько в действительности стоит стартап. В сущности, этот метод не столько о подробном рассмотрении каждого стартапа, сколько о нахождении таких, которые удовлетворят предпочтения инвестора.

Метод оценки № 3: Дисконтированный денежный поток (DCF-метод)

Оценка стартапа может быть сделана при помощи прогнозирования конкретного денежного потока. Идея этого подхода состоит во взгляде на стартап, как на владения каким-либо другим инвестиционным активом, например, недвижимостью. Вы оцениваете и дисконтируете будущие денежные потоки вашего стартапа, чтобы прийти к сегодняшней оценке.

Здесь вы, вероятно, заметили дилемму.

Как стартап может использовать денежный поток, когда финансовой истории прибылей и затрат еще нет? А что еще более важно, как использовать данный метод в случае, если ваш стартап теряет деньги и не будет зарабатывать в ближайшие годы?

Вы правы — этот метод не подходит для стартапов с любым типом финансовой отчетности. Однако вы можете использовать гипотетические денежные потоки и в последующем дисконтировать их назад в настоящее, чтобы получить оценку. Это может работать в последующих раундах цикла привлечения капитала, когда у вас уже будут какие-то надежные финансовые показатели и более высокая предсказуемость.

Метод оценки № 4: Метод венчурного капитала

Можно совместить три предыдущих метода: сравнения, соответствия и денежного потока и использовать Метод венчурного капитала.

Для получения продажной стоимости вашего стартапа используется метод сравнения. Затем используете эту оценку, чтобы двинуться назад в инвестиционных раундах и провести оценку, которая будет соответствовать предпочтениям инвестора.

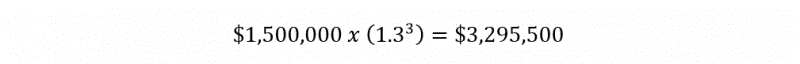

Давайте рассмотрим пример, чтобы понять, как работает метод венчурного капитала на практике. Предположим, инвестор хочет вложить деньги в ваш стартап и идеальное время выхода для него наступит через три года. Чтобы прийти к текущей оценке, вам потребуется взглянуть на ваши ожидаемые через три года доходы. Затем вы возьмете доход, умножите его на коэффициент доходности и получите окончательную стоимость (за сколько компания реально может быть продана через три года на IPO или через отраслевую продажу).

Давайте представим, что ваш стартап заработает $2 миллиона прибыли за три года и ваш мультипликатор прибыли составляет 15. Тогда окончательная стоимость составит:

$2 миллиона х 15 = $30 миллионов

Ваш инвестор тоже имеет ожидания по возврату средств или по Внутренней норме доходности (Internal Rate of Return, IRR). Она может составлять 30% — обычное значение для стартапов.

Итак, если инвестор изначально вложил $1,5 миллиона в бизнес, его ожидания по продажной стоимости составят приблизительно $3,3 миллиона.

Как?

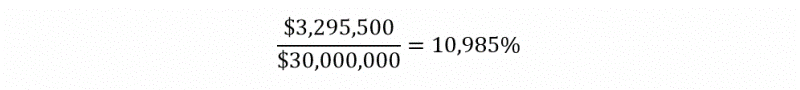

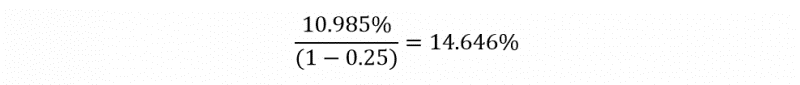

Посчитаем:

С этой информацией вы можете подсчитать процент, который получит инвестор, когда компания будет продана:

Итак, ваш инвестор будет рассчитывать примерно на 11%. Однако вероятно, что тем временем у вашего стартапа будут и другие раунды привлечения инвестиций, поэтому цифры должны быть выше — доля инвестора, конечно, разбавилась бы во время этих раундов перед продажей компании.

Обычно привлечение венчурного капитала размывает инвестиции на 25%. Если мы используем эту цифру, первоначальная доля в капитале составит:

То есть около 15% компании во время первоначального раунда инвестиций.

После всего этого мы наконец можем подсчитать текущую оценочную стоимость стартапа.

С начальными инвестициями в $1,5 миллиона, что составляет около 14.6% компании, постинвестиционная оценка будет составлять:

Тогда начальная оценка может быть получена путем вычитания инвестиций из постинвестиционной стоимости. Это даст вашему стартапу первоначальную оценку примерно в $8,7 миллиона.

Метод венчурного капитала иногда называют Первым Чикагским Методом, хотя на самом деле они немного отличаются. Первый Чикагский метод заключается в вычислении средней оценки на основании вероятности различных оценок. Рассматриваются самая низкая возможная оценка, самая вероятная оценка и самая оптимистичная оценка.

Шансы на высокую оценку довольно малы — вам действительно нужно добиться очень серьезных успехов, чтобы получить, например, $5 миллиардов. Однако ваши шансы на получение по-настоящему плохой оценки тоже не слишком высоки (если вы сделали домашнее задание!), хотя в основном стартапы все же недооценивают, чем переоценивают. Наиболее вероятный сценарий — получить среднюю оценку на основе вашей текущей бизнес-модели.

Метод оценки № 5: Де- или реконструкция

Вы можете применить прямолинейный подход и вычислить стоимость вашего стартапа, основываясь на деконструкции или реконструкции предприятия.

Деконструкция рассматривала бы ликвидацию предприятия, например, в связи с банкротством. Короче говоря, вы бы рассматривали активы стартапа, которые можно продать, и подсчитали их стоимость. Это могут быть офисные помещения или мебель, технологии, которыми владеет стартап, и так далее.

Если ваш стартап еще молод и не накопил никаких активов, стоящих упоминания, этот метод, конечно же, неприменим. Деконструкция не принимает в расчет стоимость вашей бизнес-идеи или других подобных нематериальных активов.

Реконструкция, с другой стороны, подходит к оценке с точки зрения «построй это или купи это». Это означает изучение основных активов стартапа и базирование оценки на том, сколько будет стоить их воспроизведение — то есть реконструкция активов.

К примеру, основным активом вашего стартапа может быть разработанная вами технология. Потребуется около 2 000 человеко-часов, чтобы ее воссоздать. Стоимость стартапа будет просто равна стоимости этих 2 000 часов труда, поэтому можно использовать модель реконструкции даже тогда, когда нет никаких материальных активов.

Метод оценки № 6: Комбинирование

Оценка стоимости стартапа не может полагаться только на один метод, не так ли? Поскольку данные, с которыми мы работаем, ограничены, имеет смысл рассматривать различные элементы стартапа вместе, именно в этом и заключается метод комбинирования, известный также под названием Метода Беркуса. Он суммирует ценность различных элементов вашего стартапа, чтобы получить представление о его текущей стоимости.

Вы можете даже почитать размышления создателя модели здесь.

Метод достаточно близок к методу сравнения: вы берете 5 ключевых критериев для создания хорошего стартапа и сравниваете по ним ваш стартап с другими похожими стартапами.

По сути, вы оцениваете возможную стоимость стартапа, рассматривая, что могли бы сделать другие, имея эти конкретные элементы.

Например, похожий стартап мог бы быть оценен в $2 миллиона. Вы берете пять элементов (могут быть другие элементы, влияющие на оценку) и оцениваете их влияние на оценочную стоимость, а затем сравниваете их с вашей текущей ситуацией:

Метод оценки № 7: Конкурентные потери

Наконец, у вас есть обратная сторона комбинированного подхода: конкурентные потери.

Этот метод оценки стартапа рассматривает, каковы будут конечные финансовые потери в случае, если бы конкурент получил преимущество от поглощения вашего предприятия.

Для оценки ваш стартап должен рассматриваться как набор отдельных сущностей — вы фактически нарезаете его на куски и смотрите, как будет влиять потеря одной из частей на весь бизнес.

Скажем, вы готовите к выпуску какое-то программное обеспечение. Теперь с помощью метода конкурентных потерь оцените финансовый ущерб, которые понесет ваш стартап, если другой бизнес получит это программное обеспечение. Стоимость программного продукта будет составлять, таким образом, финансовые потери, которые вы понесете от его утраты. Фактически, вы могли бы использовать этот метод даже применительно к своей команде: например, какой ущерб причинит стартапу уход вашего сооснователя к конкуренту?

Итак, выбор подходящего метода оценки вашего стартапа будет зависеть от вашего бизнеса, точки, в которой вы находитесь применительно к привлечению инвестиций, и инвесторов, которых привлекает ваш стартап.

Большинство венчурных инвесторов и бизнес-ангелов используют сравнительный метод и метод венчурного капитала, в то время как акселераторы пользуются методом соответствия.

Как я уже сказал, процесс оценки бизнеса — это смесь искусства и науки. Вы рассматриваете широкий набор элементов, влияющих на ваш стартап, а также применяете определенные методы расчетов, которые могут подходить под ваше предприятие.

Черт! Нужно ли мне становиться единорогом и иметь оценку в $5 миллиардов?

В эпоху единорогов достаточно легко ощутить давление на предмет того, что обязательно необходима высокая оценка. Так как инвесторы часто смотрят на рынок и используют метод сравнения, оценка стоимости имеет тенденцию падать на высоком конце шкалы.

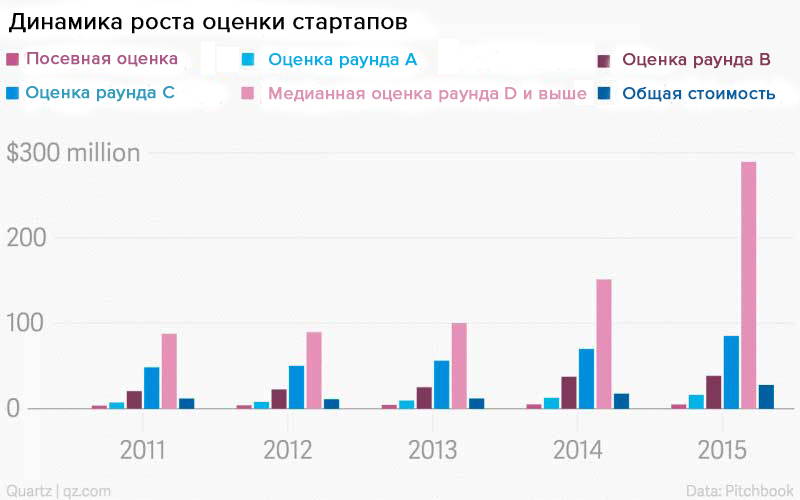

Просто посмотрите на картинку ниже, она показывает, как выросли оценки стартапов за последние годы.

Но должно ли это обязательно быть так? Действительно ли вам нужна оценка вашего бизнеса в $5 миллиардов для достижения успеха?

Короткий ответ — нет. Высокая оценка вовсе не гарантирует успех.

Действительно, некоторые венчурные капиталисты горячо оспаривают текущий рынок оценок, утверждая, что оценки завышены. В заметке «Обе стороны таблицы» венчурный капиталист Марк Састер объясняет, почему он считает, что оценки вскоре рухнут, хоть это и не то, чего хотелось бы инвесторам.

Итак, текущие высокие оценки могут не быть признаком чего-то другого, кроме как, переоцененного рынка — вам не нужно бояться, если ваш стартап не получает самых высоких оценок, это может быть показателем благоразумия инвесторов.

К тому же высокая оценка может стать проблемой, так как породит слишком высокое давление на ваш стартап.

Скажем, ваш бизнес оценен в $5 миллиардов на этапе посевных инвестиций (не волнуйтесь, этого никогда не случится). Теперь, оценка заставляет вас сильно вырасти перед следующим инвестиционным раундом. Это значит, что вы не можете сжечь деньги слишком быстро, так как это покажет, что вам нужно значительно больше средств при отсутствии какой-либо действительно заметной тяги.

Далее, если вы не можете развивать бизнес так, как от вас ожидали в соответствии с высокой оценкой, в следующий раз ваши акции будут оценены ниже. Это значит, что следующий венчурный капиталист получит бОльшую долю пирога в собственном капитале из-за особенных предпочтений возврата средств. Для вас это будет означать меньшую прибыль на годы вперед и даже вероятность не получить вообще ничего, несмотря на работу по 80 с лишним часов в неделю в течение последних пяти лет для того, чтобы построить бизнес.

Вам также не нужна высокая оценка потому, что привлечение инвестиций в стартап — это не единственный путь. Вы можете добиться успеха с помощью бутстрэпинга и совсем пропустить долгий процесс привлечения капитала. Бутстрэпинг может быть хорошей альтернативой для менее капиталоемких бизнес-моделей, когда вы можете подтвердить свою бизнес-модель и достичь точки безубыточности c менее, чем $200 тысяч.

Фактически, вы будете держать издержки на низком уровне и использовать для роста только те ресурсы, которые генерирует ваш бизнес — в конце концов, вы достигнете точки, когда ваш бизнес будет оценен традиционными методами, то есть по вашим финансовым показателям.

Проблема с уверенностью в необходимости высокой оценки, очевидна и с другой стороны. Она подразумевает, что вы возьмете цифры из ничего. В то время как оценка стартапа — это нечто, определенно более близкое к искусству, чем к науке, оценка основывается на тщательном анализе и расчетах вероятностей. Как подтвердили семь вышеописанных методов, расчеты всегда учитывают многие факторы: стоимость вашего стартапа — это то, чего он в действительности стоит.

Таким образом, низкая или высокая оценочная стоимость не значит, что ваш стартап оценен «неправильно», это просто показатель того, сколько он стоит в данный момент времени.

Все достаточно просто, если вы подумаете об этом: ваш стартап оценивается по тому, какой потенциал он имеет с точки зрения инвесторов и/или рынка.

Подводя итог: закрепление оценки стартапа

У всего в жизни есть цена — ваш стартап может пока еще не стоит $700 миллиардов, как Apple, но он определенно чего-то стоит. Проблема в способе определения этой стоимости, когда у вас нет ничего, кроме бизнес-идеи.

Надеюсь, я убедил вас, что оценка стартапа — это не мир фантазий. Хотя за этим процессом стоит много искусства — оценивание различных элементов, окружающих ваш бизнес и определяющих больше потенциального, чем фактического, — оценка стартапа имеет дело и с наукой.

Вы можете использовать модели и стратегии для получения оценки. Вам не нужно останавливаться на случайной цифре, а нужно тщательно анализировать, что будет основано на том, что есть сейчас.

Итак, что вы думаете? Оценки стартапов — это работа сумасшедшего ученого или современного Пикассо? Какой метод оценки стартапа вы сейчас используете и с какими проблемами при этом сталкивались?

Источник.

Материалы по теме:

Почему инвесторы не вложатся в ваш стартап? Три стоп-сигнала

Самые лучшие и самые кошмарные способы познакомиться с зарубежным инвестором

Советы. Как себя обезопасить от покупки стартапа-неудачника

5 признаков стартапа, в который захотят вложиться инвесторы

Инвестор Александр Румянцев отвечает на 8 популярных вопросов от стартапов

Как увеличить стоимость компании за счет интеллектуальной собственности

На что смотрят инвесторы, оценивая стартап? Часть 1

Туманный мир венчурных инвестиций особенно загадочен в части оценки стоимости стартапов. Инвесторы не слишком любят озвучивать конкретные методики и цифры. Стоимость стартапа при инвестировании — это зачастую скорее результат договорённостей основателей и инвестора, чем результат математических расчётов. Тем не менее существуют некоторые приёмы и формулы, которые можно использовать в качестве аргументов в переговорах с инвестором по конкретным цифрам оценки.

У стартапа начальной стадии обычно (почти) нет пользователей продукта, (почти) нет продаж, к которым можно было бы привязать оценку, как это делается при оценке нестартап-бизнеса, кафе, завода или автосервиса. Чаще всего, на раннем этапе, активы стартапа — это небольшая, но энергичная команда с внутренней мотивацией двигаться вперёд и менять мир, идея, иногда технология, продукт и, может быть, небольшая группа ранних клиентов.

В такой ситуации, с оценкой может помочь только опыт других стартапов, продвинувшихся в развитии дальше вас.

Место, время и ордена

Прежде всего в определении стоимости стартапа задействуются несколько важных факторов:

— местоположение команды и клиентов (стартапы с одинаковыми показателями в Сан-Франциско, в Детройте, в Копенгагене, в Анталии, в Перми, или в Тиране стоят очень по-разному, что отражает вероятность их продажи (exit) и потенциальную сумму при продаже);

— состояние рынка, на котором действует стартап (стартапы в области путешествий и стартапы в области удалённого образования во времена карантина оцениваются очень по-разному, что отражает состояние и перспективы рынка);

— конкуренция (стартап, который намерен конкурировать с Google, Apple, Facebook — особенно в области их бесплатных продуктов, и стартапы, у которых слабые конкуренты, — это разные истории);

— глубина и вес команды (любой стартап, который запустит завтра Илон Маск или команда, недавно создавшая единорога, оценят гораздо выше стартапа, созданного командой без «орденов»);

— предполагаемая длина «долины смерти» (долгие вложения денег без быстрого роста аудитории и/или продаж, предполагают куда более высокие риски, чем проекты, которые дают результаты быстро);

— скорость роста продаж и/или аудитории (компании, показывающие быстрый и постоянный рост, доказывают таким образом, что они правильно оценили Product/Market fit);

— другие «ордена и медали» (компании с известными клиентами и инвесторами, компании, за которыми стоит очередь из инвесторов, компании в горячих на момент инвестиции сегментах стоят дороже).

Как прямо сейчас оценить стоимость стартапа, хотя бы примерно

Стоимость стартапа на стадии идеи, если она вызывает интерес инвесторов, как правило, находится между $100 — 500 тыс. Однако в Кремниевой долине она может оцениваться и в $1 млн, и в гораздо большую сумму.

На следующей стадии, когда уже есть MVP, стоимость стартапа может достигать нескольких миллионов долларов в Долине и примерно миллиона в других местах (или значительно больше — с учетом приведенных выше факторов).

По мере появления у стартапа клиентов, роста продаж и трафика, его стоимость начинает зависеть уже от этих цифр, и стартапы, бизнес-модель которых предполагает продажи на раннем этапе, как правило, оцениваются с помощью revenue multiples: сумма продаж за последний месяц, умноженная на 12 (месяцев) и умноженная затем на мультипликатор. Типичные мультипликаторы для любой индустрии в любой год довольно легко найти с помощью Google, M& A исследования и опросы публикуются регулярно. Чаще всего эти цифры колеблются в промежутке от 3х до 20х. Низкие мультипликаторы используют для менее «горячих» индустрий, для компаний, не показывающих быстрый рост, и для рынка в фазе стагнации. Высокие — для самых перспективных сегментов, самых быстрорастущих компаний и для рынка в фазе активного роста.

Стартап с бурным ростом от месяца к месяцу (и тем более от года к году), с финансированием от топовых инвесторов, с великолепными показателями LTV, CAC, churn rate, со «звёздными» основателями, и т. д. может стоить и 50х годовых продаж, и больше, в то время как довольно похожая на него при поверхностном сравнении компания сможет рассчитывать только на оценку меньше в десять, а то и в двадцать раз.

Популярные методы оценки стартапа

Метод венчурного капиталиста

При таком методе оценка определяется по ожидаемой стоимости стартапа в момент экзита и прибыли инвестора в этот момент. Это те самые «иксы», о которых говорят венчурные инвесторы, — 10x, 8x. Предположим, ожидается, что стартап через 5 лет будет стоить $100 млн и инвестор планирует заработать на этом 10x, т. е. увеличить свои вложения в 10 раз. С учётом будущих размытий последующими инвестициями, при таком расчёте инвестор будет готов инвестировать в этот стартап по оценке не более $10 млн.

Метод Беркуса

Применяется на очень ранней стадии стартапа. При этом методе оценка складывается из денежной оценки пяти ключевых факторов: идея, прототип, команды, стратегические партнёрства, продажи. Стоимость каждого из этих факторов максимально может составлять $500 тыс. Если какой-то фактор присутствует не в полном объёме, например, прототип разработан не до конца, то стоимость снижается. Итоговая оценка стартапа получается путём сложения стоимостей всех пяти факторов.

Метод затрат на копирование

Этот метод достаточно трудоёмкий, так как требует глубокого анализа и оценки создания аналогичного бизнеса с нуля. Этот метод позволяет более трезво оценить конкурентные преимущества стартапа. Если стоимость дублирования мала, то ценность такого стартапа будет невысокой. Если же копирование бизнес-модели окажется очень дорогим, то ценность стартапа будет расти по мере возрастания сложности. Например, бизнес-модели с сильным сетевым эффектом крайне дороги для повторения, если стартапом уже захвачена существенная часть рынка. Существуют фонды, специализирующиеся именно на стартапах с сильным сетевым эффектом.

Метод сравнения

Суть этого метода в сравнении оцениваемого стартапа со схожим стартапом, оценка которого уже была произведена ранее при инвестиционном раунде. При этом учитывается разница в значении ключевых метрик обоих стартапов, например число пользователей или клиентов, потенциальный размер рынка, риски, и т. д.

Предположим, нужно оценить мобильное приложение, у которого 100 тыс. пользователей. Зная, что аналогичное приложение ранее было оценено инвестором в $4 млн при 200 тыс. пользователей, можно предположить оценку приложения в $2 млн.

Не существует идеального способа оценить стартап, особенно на ранней стадии, когда у стартапа нет почти ничего, кроме мечты, команды и драйва. Именно для стартапов ранней стадии, стоимость которых так сложно определить, и разработаны финансовые инструменты Convertible Note, SAFE и KISS. Это всё по сути займы под обещание выпустить и передать акции компании при следующем раунде финансирования по оценке, чаще всего с дискаунтом от будущего раунда (и, как правило, с максимальной «крышкой» — cap, которая предохраняет инвестора от слишком большой оценки).

Существуют и другие методы оценки, например метод дисконтированного денежного потока (DCF) и метод оценки стоимости активов, которые мы не рассмотрели в данной статье. Они, как правило, применяются к более зрелым компаниям, чем стартапы ранней стадии.

Надеемся, что методы и примеры, представленные в этом материале, помогут фаундерам не только более уверенно чувствовать себя на переговорах с инвесторами, но и лучше понимать как инвесторов, так и то, на чем нужно фокусироваться для роста своего стартапа. Что куда более важно, потому что инвесторы приходят и уходят, а бизнес должен работать и расти.

Источник: https://incrussia.ru/understand/startup-value/

Мечта любого основателя стартапа — вырастить «единорога». Как предпринимателю правильно оценить бизнес на начальных этапах, почему не стоит ориентироваться на похожие проекты в США и почему к российским стартапам не приходят зарубежные фонды, в колонке для Forbes рассказывает инвестиционный директор венчурного фонда I2BF Global Ventures и создатель проекта «Спроси VC» Денис Калышкин

Forbes представляет постоянную рубрику «Спроси VC», в рамках которой автор одноименного проекта и профессиональный венчурный инвестор Денис Калышкин делится рекомендациями с предпринимателями и рассказывает о тонкостях работы венчурной индустрии.

Какие факторы влияют на формирование оценки стартапа? Для начала надо понимать, что оценка компании — это цена товара, который называется «акции вашей компании». На любом свободном рынке цена формируется как баланс между стоимостью, по которой покупатель готов приобрести товар, а продавец — его продать. Отсюда вытекает очень простое, но важное следствие: если хотите продать товар подороже, вам нужно больше потенциальных покупателей, то есть оценка компании тем выше, чем выше спрос на ее акции.

Я периодически сталкиваюсь с таким утверждением: «Наш американский конкурент привлек деньги по такой оценке — значит, и мы с нашим российским бизнесом должны стоить столько же». Оставим в стороне те факты, что персонал в России дешевле и вы можете за меньшую сумму инвестиций сделать больше, — поговорим именно о формировании цены с точки зрения спроса и предложения. К сожалению, пока у стартапа нет выручки за рубежом, к нему очень редко возникает интерес со стороны зарубежных венчурных фондов, а спрос на его акции ограничивается российскими фондами и бизнес-ангелами. Именно это и приводит к снижению цены, и именно поэтому, как только вы начинаете получать зарубежную выручку или проходите Y Combinator, оценка вашей компании растет. Просто становится больше желающих инвестировать в вашу компанию. Соответственно, если вы хотите более высокую оценку, нужно повысить спрос на акции вашей компании.

Я периодически встречаюсь с мнением, что, чем сильнее бренд фонда, тем выше оценку он дает. На самом деле на венчурном рынке, как и на любом другом, покупатель переплачивает за бренд. То есть венчурный фонд с более сильным брендом получает более низкую оценку, а фонд с более слабым брендом вынужден перебивать предложение конкурентов более высокой ценой и другими плюшками. Вот, кстати, исследование на эту тему.

Не все основатели осознают, что они конкурируют за деньги венчурного инвестора не со своими прямыми конкурентами, а со всеми сделками, которые рассматривает венчурный фонд. Эта конкуренция идет по довольно широкому списку параметров, включая опытность и звездность команды основателей, потенциальный размер рынка, темпы роста рынка стартапа, текущие показатели выручки, барьеры на вход и конкуренцию в секторе, наличие конкурентов с большим финансированием, привлекательность сектора для венчурных фондов последующих стадий, наличие M&A и IPO активности в секторе и т.д. Кстати говоря, это не эфемерные показатели, которые для себя придумали венчурные инвесторы, — это параметры, которые влияют на вероятность успеха вашего бизнеса. Поработав над улучшением этих факторов, вы сможете не только повысить оценку вашего стартапа, но и потенциал вашего бизнеса.

За последний год оценки стартапов выросли. Как и на публичном рынке, это является следствием резкого роста предложения венчурных денег со стороны венчурных инвесторов. При этом количество стартапов не успело быстро вырасти. Не буду рассуждать на тему, насколько обоснованы эти оценки и как долго эта ситуация продлится. Но стоит иметь в виду, что дисбалансы не могут существовать вечно.

Часто торг идет вокруг оценки компании, но при этом иногда забывают, что инвестор может скорректировать свою доходность за счет других условий сделки, например participating liquidation preferences. Я не призываю вас совершать сделки по заниженным оценкам, но при торге смотрите на все условия предлагаемой сделки в совокупности. Если в сделку заложены нестандартные условия, венчурный инвестор следующей стадии обязательно потребует их и для своей сделки. Лучше не ступать на эту кривую дорожку.

Подавляющее большинство стартапов сталкиваются с привлечением инвестиций впервые, поэтому вопрос правильной оценки стоимости компаний для них в новинку. К счастью, есть много способов, как можно получить средние значения по рынку. Например, KPMG регулярно публикует отчет, в котором вы сможете найти средние значения оценок, размеров раундов и доли, которую получает инвестор в рамках раунда. Есть еще различные сервисы, например equidam.com, где вы можете получить референтные точки. Важно не переусердствовать и смотреть на все данные, как на бенчмарки, а не как на неоспоримую истину. Не делайте оценку стартапа ранней стадии по методу DCF (Discounted Cash Flow — доходный подход. — Forbes), он работает очень неточно.

Как торговаться по оценке

С одной стороны, как и в любой сложной продаже, кто первым назвал цену — тот и проиграл, потому что вам могли предложить цену выше. С другой стороны, на встрече венчурный инвестор хочет понять адекватность ваших ожиданий по оценке.

Когда компания выходит на публичный рынок, инвестиционные банкиры тестируют спрос и обозначают некий допустимый диапазон цен на акцию, а также помогают создать спрос. Нечто подобное нужно будет сделать и вам.

Я выше привел несколько источников, в которых вы можете почерпнуть диапазон реалистичных оценок. Кроме того, вы можете поговорить со знакомыми венчурными инвесторами и бизнес-ангелами, основателями других стартапов, а также юристами, которые делают на потоке венчурные сделки, и собрать мнения на тему, сколько может стоить ваш стартап. Прислушивайтесь к мнениям людей, которые действительно привлекали деньги сами, а не пересказывают чужие аргументы.

Привлечение инвестиций — это процесс. Вам все равно предстоит сделать десятки встреч. Вы можете «потренироваться на кошках» и начать переговоры с инвесторами второго эшелона. На каждой встрече вы можете тестировать разные уровни оценок в рамках диапазона, который вы определили в первом пункте.

Обычно венчурный инвестор спрашивает про оценку компании в конце встречи, потому что сначала нужно понять, какую инвестиционную возможность ему предлагают. Вы всегда можете сказать что-то в духе: «Мы только начали общение с инвесторами и слушаем предложения рынка, но оценка будет в разумном диапазоне». Часто в такой ситуации инвестор может ответить что-то типа: «Из того, что мы видим на рынке, оценка вашего стартапа может быть в таком-то диапазоне».

В конце хочу обратить ваше внимание на то, как нелинейно влияет повышение оценки компании на доходность венчурного инвестора. Рассмотрим пример: вам предлагают инвестицию $1 млн по оценке pre-money $4 млн, то есть инвестор получает 20% компании. Вы хотите получить эту же сумму по оценке $7 млн pre-money, то есть инвестор получает 12,5%.

Допустим, вы больше не будете привлекать инвестиции и продадите компанию за $50 млн. В случае «A» вы заработаете $40 млн, а инвестор — $10 млн, или 10х на вложенные инвестиции. В случае «Б» вы получите $43,75 млн, а инвестор — $6,25 млн, или 6,25х на вложенные инвестиции. Таким образом, вы заработали на $3,75 млн больше, то есть всего на 8,6% больше. При этом доходность инвестора упадет в 1,6 раза. Есть шанс, что инвестор просто откажется от сделки.

Желаю всем заключения хороших сделок на взаимовыгодных условиях!

Мнение редакции может не совпадать с точкой зрения автора

Менеджмент

Эксклюзивно по подписке

Как понять, сколько стоит стартап

Шесть принципов оценки, которые облегчат переговоры с инвесторами

Инвестиции – рынок идеальной конкуренции, правильной и справедливой стоимости проектов не существует. Как основатель договорится с фондом или бизнес-ангелом, так и хорошо. Однако есть некоторые общие принципы, знание которых поможет основателям стартапов и инвесторам быстрее прийти к согласию.

1. Оценка куда важнее для инвестора, чем для стартапа. Предположим, через пять лет компания будет продана за 30 млн руб., а сейчас фонд вкладывает в нее 1 млн руб. и решается вопрос об оценке компании после инвестирования: стоит она 5 млн руб. или 10 млн руб. В первом случае фонд за пять лет умножит вложения в 6 раз, получит прекрасную доходность в 43% годовых. А если оценка была 10 млн руб., то утроит – это 24% в год, совсем другое число. Основатель же через пять лет получит либо 24 млн руб., либо 27 млн руб. – и какая, собственно, разница?

2. Стоимость активов стартапа на ранней стадии незначительна. Идеи не патентуются и не стоят ничего. Каждый может взять идею и повторить совершенно бесплатно. Можно воспроизвести программный код, привлечь клиентскую базу за небольшие деньги. Рациональный инвестор оценивает стартап не по тому, что есть сейчас, – это ноль – и не по прогнозам выручки в презентации. Главное – именно основатель, вера в то, что именно этот основатель сможет совершить невозможное.

3. Завышенная оценка хуже заниженной. Если стартап привлечет деньги по нерыночной высокой оценке, отдаст существенно меньшую долю за те же деньги – это проблема, а не экономия. Раунд, скорее всего, не последний, но в следующий раз оценку можно будет только поднимать – показатели-то все выросли, компания растет, теперь она стоит дороже. И изначально узкий круг потенциальных инвесторов сужается еще сильнее – остаются только те, кто готов сильно переплачивать. Может не остаться никого.

4. Сильно занижать оценку тоже нельзя. Впрочем, если оценку занизили так, что в результате первых инвестиций основатель потерял контроль, это тоже не дело. Разумный фонд не будет инвестировать в компанию, где все завязано на основателя, а у него нет контроля. Типичная и всем привычная доля инвесторов ранней стадии – 10–25%, остальное должны сохранить основатели.

5. На самых ранних стадиях об оценке лучше всего вообще не договариваться. Ее точное определение стоит перенести на будущее, привязать к какой-то дате или событию. Например, если очевидно, что текущий раунд инвестиций не последний, то оттолкнитесь от оценки следующего раунда с дисконтом в 20–30% за то, что инвестор поверил в проект раньше других. То есть, например, инвестор вкладывает $5 млн сейчас, а через год стартап оценят в $50 млн. Тогда его доля с учетом дисконта будет не 10%, а 12–15%.

6. Лучшие критерии – это мультипликаторы. Если стартап уже не прототип, а пусть малый, но работающий бизнес, основной метод оценки – по мультипликаторам. Суть его в том, что в мире уже были сделки с похожими компаниями и они уже были оценены – предположительно справедливо. Компанию А с выручкой $300 млн продали за $900 млн, а компанию Б с выручкой $50 млн – за $200 млн. Значит, их мультипликаторы к выручке были равны трем и четырем – и наш стартап должен стоить 3–4 выручки. В реальной жизни, конечно, смотрят не на два, а на дюжину аналогов. После этого применяют поправки на рынок (в США мультипликаторы на 30–50% выше российских), на скорость роста и прибыльность (чем они выше, тем дороже компания), но принцип ровно таков.

Возьмите два ближайших американских аналога – публичные компании или стартапы с крупными раундами – и примените их соотношения к своим данным. Если получившееся число в разы больше ожидаемого размера раунда, то это нормальная стартовая точка переговоров.

Альтернативный подход – считать оценку по показателям через год. Основатель обычно верит в рост бизнеса, инвестор смотрит на компанию куда консервативнее. В итоге, когда они пишут в документе «компания стоит четыре выручки следующего года», то один думает, что выручка будет $200 млн и он дешево купил, а другой ожидает выручки в $1 млн и считает, что он дорого продал. Оба довольны.

Если выручка у вас маленькая и после мультиплицирования получились смешные копейки, то отталкивайтесь от расходов. Вы привлекаете раунд, чтобы вам хватило денег на 1,5–2 года, – и эту сумму вы хорошо знаете. За нее вы не можете отдать больше 30% компании, а инвестор вряд ли захочет получить меньше 15% – вот и коридор для обсуждения, ваша оценка компании до инвестирования получается равной 2–6 размерам раунда, начинать торговлю можно с шести.

7. В любом случае не забывайте: оценка не главное в сделке. Приятно читать в газетах, что твой стартап оценили в круглую сумму. Но гораздо полезнее иметь дело с порядочными и полезными инвесторами. В первую очередь смотрите на того, от кого вы берете деньги, а условия сделки уже вопрос второстепенный.