Содержание

- Бюджетирование на предприятии

- Цели и функции бюджетирования

- Различные подходы

- Необходимая среда для внедрения

- Реализация бюджетирования

- Последовательность процессов

- Необходимость автоматизации

- Исполнение и контроль

- Руководство к действию

Бюджетирование на предприятии

Бюджет предприятия – это количественный план, выраженный в денежных единицах, подготовленный и утвержденный на определенный период. Он показывает цель – планируемую величину доходов и расходов, которые должны быть оптимизированы в течение этого периода, а также величину привлекаемого капитала, необходимого для достижения цели. Бюджетирование предприятия позволяет систематизировать процесс планирования и рационально осуществлять контроль финансово-экономического состояния компании. В его основе лежит составление, внешняя проверка, рассмотрение и утверждение бюджетов.

Подходы к планированию зависят от масштаба предприятия. Небольшие компании в Москве и других регионах России не испытывают необходимости в долгосрочном прогнозировании и планировании как функциях управления деятельностью. Зачастую они принимают оперативные управленческие решения в момент возникновения внешней ситуации, которая может повлиять на результативность деятельности. Однако эффективное управление бизнесом предприятия невозможно без планирования, поэтому даже малые предприятия прибегают к составлению краткосрочных планов.

По мере развития управленческие процессы на предприятии усложняются, поэтому необходимо осуществлять процесс бюджетирования шаг за шагом. Структура компании становится разветвленной, возникает необходимость делегирования полномочий руководителям подразделений, что требует последующего контроля исполнения функций и четкой постановки задач. С чего начать бюджетирование и планирование на предприятии?

Цели бюджетирования и функции бюджетирования

Основными целями бюджетных систем являются координация, распределение ресурсов, оценка эффективности и общее бюджетное планирование операций.

- Планирование

Компании используют систему бюджетирования для планирования роста и развития бизнеса в течение определенного периода времени. Человек, который отвечает за систему бюджетирования, использует бюджеты для определения возможностей и инвестиций, а также их стоимости. Например, если продавец пиццы хочет расширить франшизные соглашения, он должен разработать систему бюджетирования, которая показывает коммерческое пространство, необходимое для дополнительных операций, стоимость обучения новых владельцев, маркетинговые расходы и деньги, необходимые для покупки дополнительного оборудования.

- Координация

Системы бюджетирования поощряют менеджеров и руководителей внутри компании координировать и удерживать затраты в определенных рамках в течение всего финансового года. Без системы бюджетирования у менеджеров нет ограничений на свои действия или действия своих сотрудников. Например, менеджер одного производственного отдела имел возможность использовать весь бюджет заработной платы для своих собственных нужд, оставив менеджера другого отдела без возможности нанимать дополнительных работников. Система бюджетирования требует, чтобы менеджеры договаривались друг с другом и планировали соответственно.

- Распределение ресурсов

Эффективное распределение ресурсов является одной из основных целей, которые преследуют компании при разработке своих систем бюджетирования. У компании есть конечный объем капитала и активов, которые она может потратить на операции в течение года. Система бюджетирования распределяет ресурсы по всей компании, откладывая достаточный капитал для неожиданных проблем. Например, компания может потерять инвентарь из-за стихийного бедствия или какой-либо другой проблемы. При этом в эффективной системе бюджетирования будет выделен капитал для такого форс-мажора, который позволит компании покупать больше запасов без существенных потерь дохода.

- Оценка производительности

Менеджеры используют систему бюджетирования компании, чтобы определить, работает ли компания эффективно и в пределах своих выделенных ресурсов. Например, если рекламный отдел компании последовательно пересматривает бюджет, анализ может показать, что компания слишком много платит за рекламные объявления в журналах. Системы бюджетирования устанавливают большинство финансовых показателей, по которым оцениваются сотрудники и менеджеры.

Различные подходы к бюджетированию

Существуют различные подходы к бюджетированию, например, подход «выход/вход», подход, основанный на активности, инкрементальный подход, подход «минимального уровня», процессное бюджетирование, стратегическое бюджетирование, и т.д.

1. Подход «выход/ вход»

Подход, основанный на выходе/входе, предусматривает бюджеты материальных затрат и затрат в зависимости от запланированных действий на уровне единицы. Этот подход часто используется для услуг, мерчендайзинга, производства и дистрибуции, в которых определяющим является соотношения между усилиями и достижениями.

Например, если каждая единица производства требует 2 упаковки основных материалов, которые стоят 5 000руб., а запланированный объем производства составляет 25 единиц, предусмотренные в бюджете затраты и затраты на основные материалы составляют 50 упаковок (25 единиц X 2 упаковки на единицу) и 250 000 руб. (50 упаковок х 5 тыс. руб.).

Бюджетные поступления («входы») зависят от запланированных результатов («выходов»). Подход «выход/вход» начинается с запланированных «выходов» и затем в обратном порядке рассчитывается бюджет «входов». Недостатком этого подхода является то, что его трудно использовать для затрат, которые не являются прямыми и не зависят от коэффициентов затрат на уровне единицы продукции.

2. Подход, основанный на конкретных действиях

Этот подход является типом «вход/выход», но он уменьшает искажения в процессе трансформации посредством акцента на «ожидаемой стоимости» запланированных действий, которые будут осуществляться для процесса, отдела, службы, продукта или другой бюджетной цели. В данном подходе, накладные расходы предусматриваются в бюджете на основе ожидаемого расхода на различные мероприятия.

Значение каждого из коэффициентов затрат, используемое в каждой бюджетной задаче (например, бюджет продукта или услуги), определяется и умножается на стоимость единицы измерения стоимости затрат. Результатом является оценка затрат на каждый продукт или услугу на основе коэффициентов затрат, а также традиционные коэффициенты на основе объема, такие как прямые трудозатраты или единицы потребляемых прямых материалов.

Основы бюджетирования, состоящего из конкретных действий, предусматривают прогнозирование затрат на бюджетные цели, используя коэффициенты затрат на деятельность, от которых будет зависеть бюджет каждого продукта или услуги. При оценке предлагаемого бюджета руководство должно сосредоточить свое внимание на определении оптимального набора видов деятельности, а не только на отношениях «вывода/ввода».

3. Подход «минимального уровня»

Поскольку доля непеременных затрат возрастала для большинства компаний в течение всего двадцатого столетия, увеличивающаяся часть расходов предусматривалась в бюджете с использованием менее точного поэтапного подхода. Это означает отсутствие качественного бюджетного контроля дальнейшего увеличения издержек. Менеджмент предпринял попытку улучшить контроль расходов, используя ряд вариантов поэтапного подхода. Подход минимального уровня является одной из попыток контролировать на уровне подразделения рост затрат.

Используя подход минимального уровня, организация устанавливает базовую сумму для статей бюджета и требует объяснения или обоснования для любой бюджетной суммы, превышающей минимальную (базовую). Вероятно, это будет минимальная сумма, которая необходима для поддержания жизнеспособности программы или организационной единицы.

Например, корпоративный директор по разработке продукта нуждается в некоторой базовой сумме, чтобы избежать отмены текущих проектов. Также в бюджет предприятия могут быть включены дополнительные суммы, сначала для поддержки текущего уровня разработки продукта, а далее – для реализации новых проектов.

Необходимая среда для внедрения систем стратегического и оперативного бюджетирования

Планирование бюджета предприятия позволяет оперативно реагировать на влияние внешних факторов, управлять внутренними резервами компании, определять стратегические цели и пути их достижения.

Компании внедряют бюджетирование как инструмент финансового планирования на предприятии в тот момент, когда для их применения сформировалась соответствующая среда. Для принятия обоснованного решения о применении систем планирования топ-менеджеры руководствуются следующими факторами:

- В компании сформировалась определенная структура с ответственными руководителями, которым делегированы управленческие полномочия;

- Предприятие обладает достаточным собственным капиталом или имеет возможности для привлечения заемных средств, чтобы сформировать бездефицитный бюджет;

- Руководители высшего звена обладают достаточными знаниями и опытом, чтобы определить стратегические цели бюджетирования и сформировать комплекс взаимосвязанных бюджетов;

- Менеджмент предприятия готов рассматривать план бюджета на уровне проекта, формируемого по нескольким сценариям: оптимальному, пессимистическому, оптимистическому. Такой подход необходим, чтобы выработать модель наиболее подходящую для конкретного предприятия.

Принципы реализации процесса бюджетирования

Каждая компания разрабатывает индивидуальную модель, вне зависимости от того, функционирует она в Москве или в других крупных и малых городах России. Однако все системы включают ряд обязательных элементов:

- состав и структуру бюджетов;

- методы бюджетирования по расчету показателей;

- регламент согласования и утверждения проектов;

- процедуры контроля исполнения, а также анализа отклонений;

- организационное обеспечение процесса.

Эффективный процесс бюджетирования может быть реализован на основании применения принципов:

- целевой направленности процесса планирования;

- обеспечения соответствия учетной политике компании;

- учета специфики деятельности компании, отраслевых и локальных особенностей рынка и региона;

- учета направлений распределения и использования прибыли;

- возможности составления прогнозного баланса;

- соответствия принципам калькулирования себестоимости.

Работоспособная система участниками процесса бюджетирования на предприятии может быть реализована только при наличии соответствующей инфраструктуры. Первоочередное значение имеет аналитический компонент – методическая и методологическая база. Управленческие кадры должны обладать высокой квалификацией, чтобы применять такие методологии в повседневной деятельности. Система управленческого учета служит базой для аналитического компонента. Она регистрирует факты хоздеятельности, поэтому позволяет получить оперативную информацию в любой момент времени о реальном финансовом состоянии предприятия, движении ТМЦ, хозяйственных операциях, финансовых потоках.

Процесс планирования в компании реализуется через специально созданную организационную структуру, которая и является организационным компонентом. Программно-техническим компонентом является использование средств автоматизации для реализации процесса планирования. Такой подход обеспечивает хранение значительных массивов информации, оперативную обработку данных, проведение анализа и отслеживание динамики показателей.

Последовательность процессов

Наличие всех вышеперечисленных компонентов позволяет осуществить бюджетирование деятельности предприятия. Последовательность процессов состоит из этапов:

1.Определение финансовой структуры компании:

- видов деятельности, по которым будет осуществляться учет;

- центров финансовой ответственности.

2.Разработка современных технологий бюджетирования (и предварительная постановка управленческого учета):

- определение основных видов бюджетов;

- создание комплекса планов для ЦФО (бизнес-подразделений).

3.Определение форматов бюджетов:

- формирование статей доходов и расходов в БДР;

- распределение затрат в категории прямые и постоянные.

4.Формирование регламента процесса планирования (процедура):

- определение сроков подготовки проектов, представления, анализа и корректировки, консолидации всех видов планов;

- критерии и порядок оценки планов;

- положения об анализе отклонений.

5.Определение перечня и структуры служб, занятых процессом планирования, распределение полномочий и зоны ответственности, согласование и утверждения порядка их взаимодействия.

Необходимость автоматизации

Процесс бюджетирования может быть успешным, если произведена качественная подготовка к нему. При этом он может быть сложным и трудоемким, если не внедрены системы автоматизации. В современных условиях разработчики систем обработки информации предлагают универсальные решения. Именно к таким относится программный пакет «WA:Финансист».

Бесплатно получить программные продукты вполне реально, и даже научиться их эффективно применять, прочитав множество книг по организации процесса планирования. Но результат внедрения не апробированных систем и дилетантских подходов к реализации систем бюджетирования на основе теоретических знаний может быть весьма сомнительным. Универсальные решения, основанные на эффективных практиках, предлагает «WA:Финансист». Эта система уже давно и успешно применяется на многих предприятиях в Москве и в других регионах РФ.

Исполнение и контроль

Главным на предприятии является сводный бюджет, который включает в себя совокупность всех операционных и финансовых видов планов, в том числе по ЦФО. Его главная цель – запланировать все показатели хозяйственной деятельности на том уровне, который компания хотела бы достичь в течение определенного периода. В этой связи, на этапах исполнения планов особо актуальным становится контроль за отклонениями от намеченных целей и своевременное осуществление корректирующих действий, чтобы не выйти за рамки основной стратегии. Вне зависимости от масштаба деятельности компании или ее географического месторасположения – в Москве или других регионах России, стратегическое бюджетирование всегда зависит от глобальных направлений.

Функции бюджетирования в части контроля базируются именно на анализе отклонений фактических показателей от плановых. Особое внимание на предприятиях уделяется планированию и учету затрат, калькулированию и бюджетированию, мерам по их оптимизации. В этой связи главное внимание акцентируется на контроле отклонений по показателям затрат: по материалам, трудозатратам, сырье, логистике, сбыту, энергоносителям и другим видам.

Анализ отклонений может свидетельствовать о влиянии негативных или позитивных факторов, так же, как и сами отклонения могут быть положительными или отрицательными. Основная цель определить их влияние на результат финансовой деятельности компании. К благоприятным отклонениям, несомненно, следует относить те, которые способствуют росту выручки, объема производства и продаж, а также снижению затрат.

Контроль исполнения планов является одним из наиболее важных процессов, его можно разделить на три основные категории, которые осуществляются последовательно этап за этапом:

- предварительный;

- текущий;

- заключительный.

Достижение намеченных стратегических целей возможно при успешном выполнении планов. Поэтому актуальность наличия системы, способствующей оперативному получению информации от всех структурных подразделений или участков производства и своевременной обработки, приобретает особое значение. Кроме того, должна существовать налаженная обратная связь между руководителями высшего звена и менеджерами среднего уровня. Этот процесс может быть оптимизирован посредством внедрения систем автоматизации.

Бюджетирование: руководство к действию

Среди достоинств бюджетирования имеется и социальная составляющая, так как оно способствует инициативе. Ведь намеченные цели побуждают к действию, персонал компании готов работать с большей отдачей, так как имеет механизмы и инструменты для качественного выполнения своих функций.

Стратегическое и процессное бюджетирование шаг за шагом позволяет системно совершенствовать процесс управления, максимально вовлекая в это действие все заинтересованные стороны, и в первую очередь непосредственных исполнителей – работников предприятия.

Стратегические цели компании могут быть достигнуты путем эффективного планирования, ведь это единственный способ, который конкретизирует количественные и стоимостные показатели и пути их достижения. По сути, увязать стратегию с конкретными целями посредством простого составления перечня необходимых мероприятий, достаточно сложно. Этому процессу посвящена отдельная область менеджмента – система сбалансированных показателей (ССП). Как превратить стратегию в конкретные мероприятия, указания руководства и в системную цепочку (схему) действий, смысл которых был бы понятен исполнителям на всех уровнях? Для этого могут быть использованы определенные подходы, которые являются завершающими шагами за шагами бюджетирования:

- Все показатели должны быть адекватными, воспринимаемыми кадрами на всех уровнях. Они должны быть увязаны с реальным процессом деятельности предприятия. Такой подход способствует рациональному формированию бюджетов на базе ССП.

- Использование ССП имеет особое значение для управления компанией, что позволяет прогнозировать значения конкретных статей доходов и расходов, осуществлять контроль достижения лимитов, и анализировать их исполнение по завершению планового периода.

- Некоторые показатели могут быть использованы в качестве нормативов, другие – в виде ориентиров.

Взаимосвязь ССП и бюджетирования прямая, поскольку это взаимодополняющие инструменты. Бюджеты первичны, так как являются основой финансово-экономических показателей и определяют систему ответственности на всех уровнях, они – апологеты процесса прогнозирования и анализа. ССП является развитием бюджетирования, следующим эффективным шагом в процессе совершенствования управления предприятием. В тоже время, существует и обратная взаимосвязь: желание управлять компанией (организацией) в соответствии с ССП, неизбежно приведет руководство к решению о системном планировании.

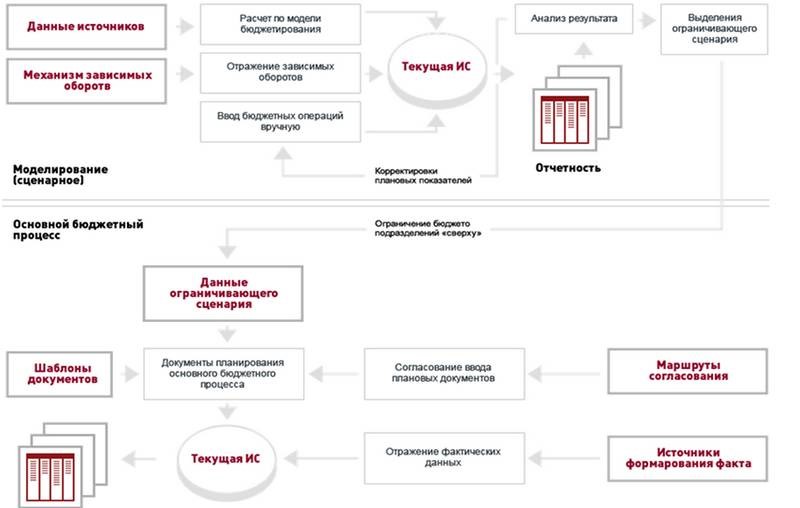

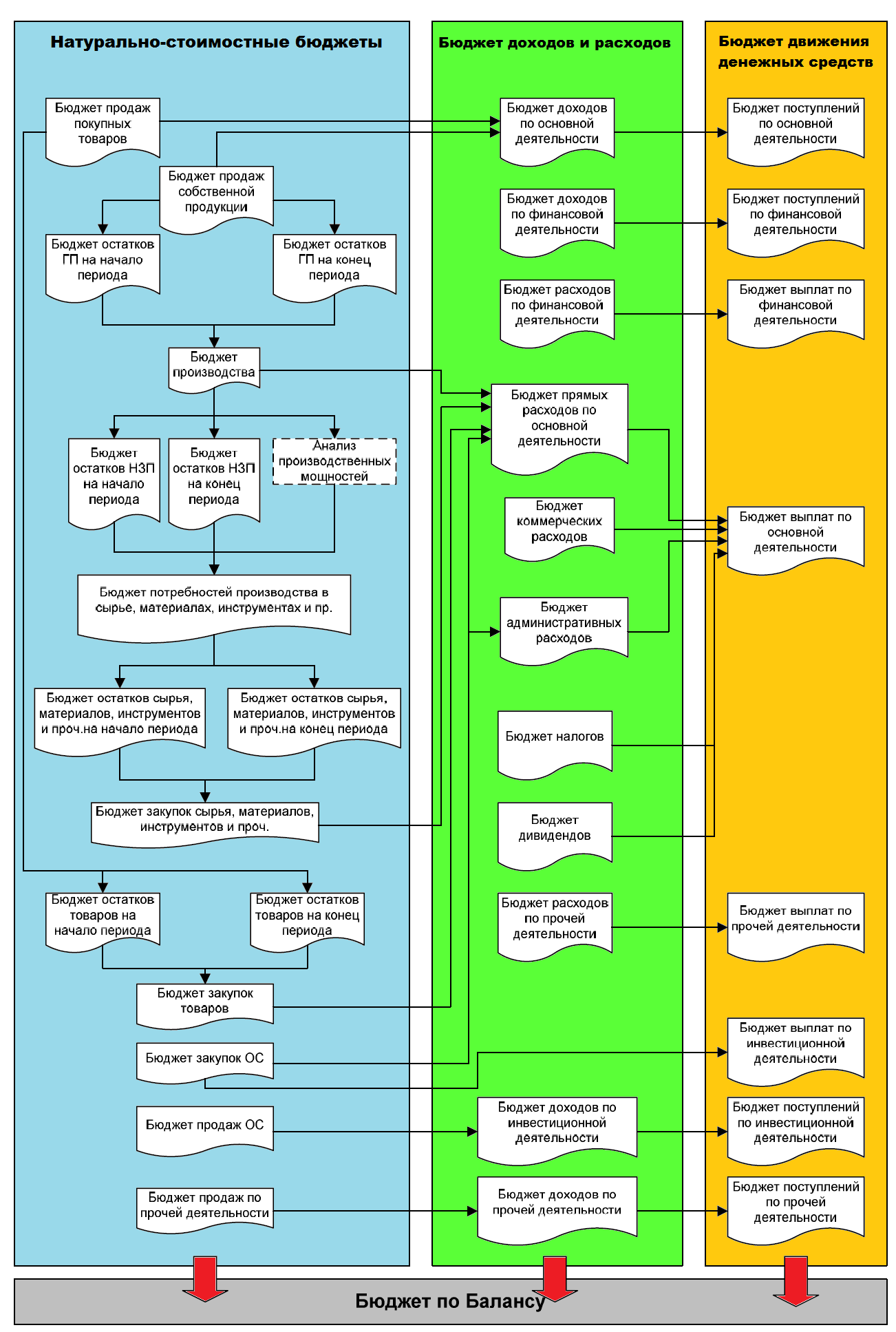

Рисунок. Схема бюджетирования.

Все мероприятия в формате ССП реализуются конкретными подразделениями. В большинстве случаев они являются ЦФО, поэтому имеют свой бюджет. Любая деятельность в рамках ССП отражается в основных планах компании или отдельных подразделений. Исходя из этих взаимосвязей, можно точно определить причинно-следственную связь того, что бюджетирование – это фундамент реализации стратегии компании.

Управлять ресурсами предприятия непросто. Нужно составлять финансовые планы, контролировать движение выручки и расходов, соотносить стратегические и управленческие решения с

экономическим положением компании и многое другое. Менеджменту справиться с этими задачами помогает финансовое планирование и бюджетирование. Что из себя представляет данный

процесс, какие бюджеты бывают и с чего начать бюджетирование на предприятии? Попробуем разобраться.

Основы бюджетирования на предприятии

Основная задача бюджетирования — обеспечить деятельность организации необходимыми ресурсами, в том числе финансовыми. Заключается оно в двух простых вещах: распределить имеющиеся

ресурсы и спланировать новые поступления в будущем.

С глобальной точки зрения, бюджетирование помогает организации достичь стратегических целей и выиграть в конкурентной борьбе. Ведь когда у компании есть ресурсы, можно уверенно

наращивать обороты, осваивать новые ниши, одним словом — развиваться. Поэтому к финансовому планированию в любой организации приступают только после разработки стратегии.

Когда известна стратегическая цель, финансовый отдел оценивает объем необходимых ресурсов для ее достижения и способы их привлечения.

Понятие финансовое планирование немного шире, чем бюджетирование (так как первое включает в себя второе).

- Финансовые планы определяют показатели, которых нужно достичь предприятию к определенному периоду.

- Бюджеты — конкретизируют экономические планы организации, распределяют ресурсы между подразделениями и позволяют оценить вклад каждого менеджера в успех компании.

Бюджет — это план деятельности предприятия на будущий период в денежном представлении. В нем указаны ожидаемые доходы и расходы и размер капитала. необходимый для реализации

целей бизнеса.

Бюджетирование еще называют инструментом финансового планирования, учета и контроля доходов и расходов бизнеса. Ценность его в том, что система бюджетов позволяет анализировать

прогнозируемые и фактические показатели не только по всей компании в целом, но и по отдельным подразделениям, проектам или центрам учета.

Обычно бюджетированию подлежат такие показатели:

- объем сбыта

- выручка, издержки, прибыль

- налоги, сборы и взносы в различные фонды

- кредитная нагрузка

- оборотные средства

- инвестиции и пр.

Важно! Финансовые планы необходимо составить так, чтобы компания оптимизировала расход ресурсов и получила как можно больше чистой прибыли.

Какие бюджеты бывают

Финансовые планы и бюджеты составляют на разные промежутки времени. Они бывают:

- долгосрочные — от 1 года

- краткосрочные — на месяц, квартал, год.

Долгосрочное планирование определяет допустимые темпы расширения предприятия и повышение стоимости бизнеса. А краткосрочное — обеспечивает постоянную платежеспособность

предприятия.

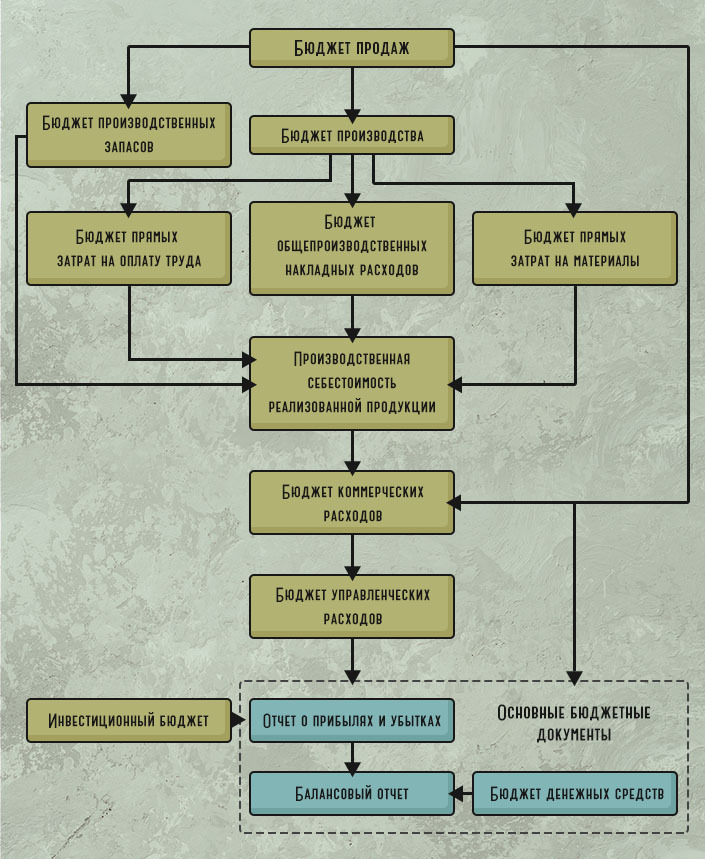

В плане последовательности — бюджеты формируют вначале для каждого подразделения, а потом сводят их в основной бюджет по предприятию. В Америке его называют Master Budget.

Схема бюджетирования предприятия

Рассмотрим, что входит в эти бюджеты и для чего они нужны.

-

Операционное бюджетирование. Это, по сути, план деятельности предприятия на год. Сюда входят такие бюджеты:

-

бюджет продаж — в нем фиксируется, сколько товара предприятие планирует сбыть в течение месяца или квартала. Делается с разбивкой по видам и группам продукции. Помогает

составить остальные бюджеты организации. - бюджет производства — позволяет корректировать объемы сбыта, производства и товарных запасов с учетом плана продаж.

- бюджет затрат предприятия на оплату труда — учитывает как сдельную, так и фиксированную части зарплат.

- бюджет коммерческих расходов — к ним относятся затраты на маркетинг, партнерские выплаты, транспорт и пр.

- бюджет управленческих расходов — сюда входят выплаты налогов, коммунальных услуг, процентов по кредитам, содержание бухгалтерии и пр.

-

бюджет продаж — в нем фиксируется, сколько товара предприятие планирует сбыть в течение месяца или квартала. Делается с разбивкой по видам и группам продукции. Помогает

- Балансовый бюджет. Этот документ отражает планируемые суммы активов и пассивов на отчетный период.

-

Финансовый бюджет. В нем указывают возможные источники денежных средств и то, как их планирует использовать компания. К нему также относятся:

- инвестиционный бюджет — в документе запланированы вложения в развитие бизнеса, например, расходы на закупку нового оборудования или открытие нового филиала.

- кассовый бюджет — это смета ожидаемых поступлений и расходов финансовых поступлений за отчетный период.

Еще бюджеты делят на фиксированные и гибкие. В первом случае финансовые показатели не пересматривают (фиксированный вид считается классической формой бюджетирования). Гибкие

бюджеты можно корректировать.

В условиях неопределенности, компании практикуют средний вариант — «скользящие» бюджеты. Их обновляют каждый квартал. Пересчитывают плановые значения, что позволяет быстро

реагировать на изменения экономики.

С чего начать бюджетирование на предприятии

Система бюджетирования на предприятии строится поэтапно. И начинается этот процесс далеко до формирования бюджетов, а как мы уже говорили — со

стратегического планирования. Также основным условием для внедрения

бюджетирования будет налаженная работа финансового департамента и четко обозначенные показатели работы всех подразделений компании.

Так выглядит подготовка к внедрению системы бюджетирования на предприятии:

-

Разработка стратегии

Стратегический план позволяет определить образ и цель деятельности предприятия на долгосрочную перспективу.

-

Финансовая структура организации

Необходимо понять, если ли она вообще и как функционирует. Если она в хаотическом состоянии, нужно организовать ее работу.

-

Показатели и отчетность

Определить показатели для ЦФО и подразделений, и как будет построена по ним отчетность.

-

Положение о бюджетировании

Организовать бюджетный регламент и связать его с учетной

политикой организации. -

Автоматизация бюджетирования на предприятии

К ней приступают, когда система бюджетирования налажена и работает без сбоев.

Как организовать систему бюджетирования по этапам — мы писали в статье «Разработка и внедрение бюджетирования на предприятии». В этот раз — рассмотрим самые сложные участки этой работы, которые стоит учесть перед формированием бюджетов.

-

Анализ показателей за предыдущий период. Менеджеры подразделений собирают данные и сдают их в финансовый отдел для расчетов. Обычно финотдел запрашивает такие данные:

- о полученной выручке, отгрузках, задолженностях — для регулярного анализа

- данные по основным статьям расходов (прибыли и убытки, инвестиции, фонд заработной платы) — в конце бюджетного периода

- другие данные по запросу.

Например, финотделу нужно рассчитать целесообразность инвестиций в расширение производства или закупку нового оборудования. У руководителя подразделения могут запросить

показатели производительности труда на отдельной линии.

- Подбор показателей. Важно определить объем планируемых показателей, чтобы отчеты были не слишком объемными.

- Оперативное планирование. Вначале составляются краткосрочные бюджеты затрат по подразделениям.

- Контроль за исполнением бюджетов. Тут помогают четкие индикаторы и лимиты, описанные в финансовых планах.

Иногда сложности возникают на этапе согласования планов между отделами. Например, отдел закупок запрашивает детальный план у отдела поставок продукции, но тот не может оперативно

его предоставить. Чтобы решить проблему, нужно согласовать между собой документы по каждому отделу, виду бюджета и сроки сдачи отчетности.

Что дает бюджетирование и кому это нужно

Считается, что финансовое планирование нужно только крупным компаниям, а небольшим фирмам достаточно вести учет доходов и расходов. Данный подход вполне оправдан. При небольших

оборотах составление детальных финансовых планов может усложнить работу предприятия.

Но с ростом бизнеса управлять финансовыми потоками без бюджетов будет сложно — прибыль и убытки станут «непредсказуемыми». Бюджетирование в таком случае позволит не только

навести порядок в имеющихся ресурсах, но и четко спрогнозировать их поступление в будущем.

А еще грамотно выстроенная система бюджетирования позволяет:

- руководству и инвесторам увидеть, как обстоят дела в подразделениях и развивается бизнес в целом

- эффективно управлять не только отдельными бизнесами, но и сочетанием разных видов деятельности

- менеджерам получить четкие критерии оценки их работы

- проверить достижимость целей и найти эффективные пути их реализации

- оптимизировать распределение ограниченных ресурсов

- согласовать деятельность всех структурных подразделений предприятия

- повысить мотивацию сотрудников на достижение показателей

- оценить запланированные и фактические результаты работы в конце отчетного периода.

Из недостатков — система бюджетирования трудоемкий процесс и понятна далеко не всем менеджерам. Иногда возникают трудности с выполнением планов, передачей информации от

руководящих звеньев к линейным сотрудникам, что может демотивировать команду. Такие сбои происходят из-за непонимания сути бюджетирования, его пользы и элементарных основ

построения системы бюджетов в компании.

Чтобы выстроить эффективную систему бюджетирования или подтянуть отдельные ее участки, предприятие может пригласить аутсорсинговую компанию. Привлеченные эксперты помогут выявить

слабые места в экономике предприятия, скорректировать финансовые цели и показатели. Однако эксперты не смогут выстроить систему бюджетов без помощи штатных менеджеров и

сотрудников. Поэтому как бы предприятие ни внедряло бюджетирование: с помощью аутсорса или своими силами — финансовое планирование будет эффективным, только если им будет

заниматься обученный и квалифицированный персонал.

Пройдите тренинг «Практика бюджетирования в компании: от составления до контроля за исполнением», чтобы стать экспертом-практиком по организации бюджетирования на

предприятии!

Как вы считаете, какая из перечисленных целей бюджетирования основная?

Бюджетирование на предприятии: инструкция

Содержание

Любое предприятие, вне зависимости от его размеров и сферы деятельности, стремится заработать деньги и грамотно их вложить в развитие. Для этого необходимо составлять финансовые планы, следить за движением средств, объективно оценивать затраты и результаты деятельности компании. Все это – неотъемлемые этапы бюджетирования.

Что такое бюджетирование на предприятии

Бюджетирование – это комплексный процесс по формированию и распределению финансов, корректировке планов в зависимости от текущей экономической ситуации, управлению средствами с учетом различных показателей.

Понятие бюджетирования актуально не только для юридических, но и для физических лиц. Каждому человеку необходимо контролировать свои доходы и расходы, правильно распределять финансы, ставить цели и выделять бюджет на их реализацию.

Задачи

Грамотная организация бюджетирования на предприятии позволяет:

- регулярно и своевременно планировать деятельность с учетом различных показателей;

- разрабатывать и утверждать стратегии, помогающие экономить и грамотно расходовать средства компании;

- внедрять инвестиции в качестве дополнительного источника прибыли;

- оптимизировать уже имеющиеся в наличии каналы инвестирования;

- определять текущее состояние предприятия для обеспечения мероприятий по улучшению его функционирования;

- выявлять целесообразность запуска планируемых проектов;

- продуктивно расходовать ресурсный потенциал компании;

- повышать дисциплинированность и вовлеченность сотрудников;

- автоматизировать систему постановки и выполнения задач;

- контролировать следование законам и договорам.

Составляющие бюджетирования

Ключевая составляющая процесса – бюджетный цикл. Это отдельно взятый период финансового планирования. Бюджетные циклы могут повторяться с разной периодичностью в зависимости от масштабов и направления деятельности организации.

В каждом цикле выделяют три этапа – планирование, реализацию, завершение.

- Планирование. Специалисты оценивают текущее состояние компании, разрабатывают план внесения корректировок в ее деятельность. При планировании важно учитывать возможные риски и четко обозначать направление развития предприятия.

- Реализация. Здесь важно следить за эффективностью предпринятых мер и оперативно корректировать действия при появлении нежелательных результатов или снижении эффективности организации.

- Завершение. По завершении запланированных работ подводят итоги. На этом этапе специалисты анализируют и сравнивают показатели в начале и в конце бюджетного цикла. Также оценивают разницу между фактическими и запланированными индексами.

Виды и методы

Выделяют три вида бюджетирования: финансовое, операционное, инвестиционное.

Финансовое — предполагает планирование распределения средств внутри организации. Специалисты формируют полный перечень предстоящих расходов и доходов компании.

В него входят:

- расчет возможной прибыли;

- затраты на развитие бизнеса;

- пути перемещения финансов.

Подобные списки необходимо составлять для обеспечения устойчивого финансового состояния компании. Четко представляя все предстоящие доходы и расходы, руководители предприятия могут заранее предпринять меры, которые помогут не допустить дефицита финансов.

Операционное — предусматривает формирование и анализ следующих документов:

- сметы по отдельным направлениям деятельности;

- список косвенных налоговых затрат;

- перечень ликвидного имущества;

- бюджет производственных мощностей предприятия;

- коммунальные затраты;

- расходы на амортизацию.

Операционный план составляют с учетом всех видов деятельности, которые осуществляет компания.

Инвестиционное — включает в себя все, что относится к инвестированию:

- процесс разработки и создания новых видов продукции;

- действия, ориентированные на завоевание новых секторов рынка;

- открытие и техническое обеспечение новых филиалов, отделений;

- закупка и запуск спецтехники;

- строительство объектов любого назначения.

Рекомендуется использовать все три вида бюджетирования в комплексе. Таким образом вы оцените эффективность работы предприятия, не упуская из виду деталей. Лучше всего начать с анализа работоспособности и производительности компании, а затем прописать сметы по каждому виду деятельности.

Оцените работу компании при помощи сквозной аналитики Calltouch. С помощью сервиса можно получать данные рекламных площадок, CRM-систем и других маркетинговых инструментов.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

С чего начать бюджетирование

Система бюджетирования формируется постепенно. Основные этапы:

- Формирование стратегического плана. В нем определяют образ и цель работы компании в долгосрочной перспективе.

- Четкое разграничение финансовой структуры. Важно понимать, есть ли она вообще в организации и как функционирует. Если финансовая структура находится в хаотичном состоянии, ее необходимо упорядочить.

- Определение показателей и отчетности. Для центра финансовой ответственности и отдельных подразделений будут разные показатели. Формирование отчетности в них также может происходить по-разному.

- Разработка положения о бюджетировании. На этом этапе организуют бюджетный регламент. Его необходимо связать с учетной политикой предприятия.

- Автоматизация процесса бюджетирования. К этому этапу переходят только после того, как система учета бюджета начинает функционировать без сбоев.

Как повысить эффективность бюджетирования

Предприятия работают в постоянно меняющихся рыночных условиях. В некоторых нишах изменения происходят настолько внезапно, что маркетинговые планы становятся неактуальными еще на этапе разработки или утверждения.

Это обстоятельство затрудняет процесс бюджетирования для всех компаний вне зависимости от их масштаба и сферы деятельности. На помощь приходит сценарный анализ – методика, основанная на разработке различных прогнозов развития событий. Сценарный анализ позволяет создавать планы относительно организации бюджетирования, отталкиваясь от базовых предпосылок о том, какой из возможных планов более вероятен.

Сценарий – это описание перспективного будущего компании и вариантов развития событий. В сценариях учитывают как пессимистические, так и оптимистические результаты.

Анализ повышает эффективность процесса бюджетирования: для каждого варианта развития событий строят альтернативные планы, чтобы решить возможные проблемы и устранить ошибки. Если предприятие попадет в ситуацию, описанную в том или иным сценарии, руководство будет заранее знать, какие меры предпринимать. Таким образом, сценарный анализ помогает быстрее находить пути выхода из кризисных ситуаций и улучшает качество принимаемых решений.

Коротко о главном

Любой компании, вне зависимости от ее размеров и направления деятельности, необходимо четко видеть перспективы развития и шаги, которые нужно предпринять для достижения тех или иных результатов. Именно для этого и необходимо планирование бюджета.

Для успешной организации бюджетирования на предприятии важно убедиться, что у вас есть квалифицированные сотрудники с опытом работы по такому профилю. При их отсутствии отдайте бюджетирование на аутсорсинг.

Немалую роль в контроле и оценке деятельности компании играет процесс бюджетирования, который включает в себя планирование, сбор факта и анализ полученных отклонений от плана. План помогает руководителям ставить перед собой и своими подчиненными четкие цели, а факт показывает, как организация справляется с достижением поставленных задач. В статье рассмотрим процесс бюджетирования в группе компаний (ГК), деятельность которой включает несколько направлений: оптовые продажи через склад, розничные продажи в магазинах, содержание и сдача в аренду зданий, находящихся в собственности компании.

ПРИНЦИПЫ БЮДЖЕТИРОВАНИЯ

Бюджетирование — процесс формирования, утверждения и исполнения бюджетов, контроля выполнения бюджетных показателей с целью эффективного управления финансовыми ресурсами.

Бюджет — финансовый план/факт бюджетного периода, охватывающий все стороны деятельности компании и входящих в ее состав бизнес-подразделений, в котором отражены:

- доходы и расходы (Бюджет доходов и расходов, БДР);

- размеры поступлений денежных средств и порядок их расходования (Бюджет движения денежных средств, БДДС);

- динамика активов и обязательств (Управленческий баланс, УП).

При формировании бюджетов нужно придерживаться следующих принципов:

- формирование Бюджета доходов и расходов на основе принципов начисления — отражение доходов и расходов не в момент получения/уплаты денежных средств (кассовый метод формирования БДР), а в момент их фактического возникновения, то есть на основе первичных бухгалтерских документов.

Один из ярких примеров некорректности ведения БДР кассовым методом — отражение заработной платы, которая зависит от выручки за месяц, не в месяц ее начисления, а по факту выплаты.

В итоге при сильной сезонности (например, всплеск продаж в декабре и резкий спад выручки в январе) мы сильно искажаем финансовый результат сразу двух периодов: в декабре ставим заниженные затраты при высокой доходности, а в убыточный январь добавляем повышенные премии за декабрь;

- прозрачность управленческой отчетности — финансовый результат по БДР формируется на основе данных, занесенных в информационную управленческую базу (желательно по принципу двойной записи). В таком случае чистая прибыль по БДР равняется сальдо на счете 99 после запуска процедуры «закрытие периода» и достоверность полученного в БДР финансового результата легко проверить;

- унификация форм отчетности — единая форма основных бюджетов (БДР, БДДС и УП) для ЦФО любого уровня, единый справочник статей для Бюджета доходов и расходов и Бюджета движения денежных средств. В итоге мы легко можем трансформировать плановый БДР в БДДС, сравнить эти бюджеты, быстро выявить нестыковку в данных.

Предположим, счет на какие-то услуги в БДДС уже оплачен, но первичные бухгалтерские документы по нему не предоставлены. Следовательно, в БДР получаем заниженные затраты и завышенный финансовый результат;

- сохранение преемственности принципов формирования бюджетов с целью накопления статистических данных: список статей бюджетов не пересматривается, принципы разнесения расходов по ЦФО неизменны с определенного года. В результате легко сравнивать финансовые показатели подразделений по периодам, есть хорошая статистическая база за прошлые годы для планирования бюджетов на следующий год;

- четкое соблюдение установленных лимитов — все платежи в компании проводят в рамках лимитов, установленных в БДДС. Лимиты на месяц не должны превышать принятый годовой план по статьям.

Важный момент: любое увеличение лимитов должно быть согласовано с генеральным/финансовым директором. Это приучает сотрудников компании к финансовой дисциплине, мотивирует их добросовестно подходить к процессу бюджетирования.

ФОРМЫ БЮДЖЕТОВ КОМПАНИИ

Группа компаний имеет внутренние взаиморасчеты и работает по трем основным направлениям:

- оптовая продажа с региональных складов, которая предусматривает доставку товаров до клиента;

- розничная продажа в магазинах, которая состоит из двух типов работы с товаром:

– товары, приобретенные по обычному договору купли-продажи;

– товары, реализуемые в магазинах по договорам комиссии (оплата происходит только после продажи товара конечному покупателю);

- сдача в аренду собственных площадей (в том числе под магазины своей сети).

Представим основные бюджетные формы группы компаний: Бюджет доходов и расходов (табл. 1), Бюджет движения денежных средств (табл. 2), Управленческий баланс (табл. 3).

Таблица 1. Бюджет доходов и расходов

|

Код |

Статья БДР |

Формула |

|---|---|---|

|

2000 |

ВЫРУЧКА |

= 2120 + 2130 + 2200 + 2500 |

|

2120 |

Выручка от реализации товаров |

|

|

2130 |

Комиссионное вознаграждение от продажи товаров |

|

|

2200 |

Выручка от реализации услуг |

= 2210 + 2220 |

|

2210 |

Выручка от реализации услуг внешним контрагентам |

|

|

2220 |

Выручка от реализации услуг внутренним контрагентам |

|

|

2500 |

Выручка от прочей основной деятельности |

|

|

3000 |

СЕБЕСТОИМОСТЬ |

= 3100 + 4300 |

|

3100 |

Себестоимость товаров |

|

|

4300 |

Транспортные расходы до склада |

|

|

ВП |

ВАЛОВАЯ ПРИБЫЛЬ |

= 2000 – 3000 |

|

% ВП |

Рентабельность по валовой прибыли |

= ВП / 2000 |

|

ОР |

ОПЕРАЦИОННЫЕ РАСХОДЫ |

= РП + ТР + 4400 + 4600 + РВП + 5200 + 5300 + 5400 + 5500 + 5600 – 6000 + 7000 |

|

РП |

Расходы на персонал |

= 5110 + 5140 + 4110 + 4120 |

|

5110 |

ФОТ Окладная часть |

|

|

5140 |

Внешний персонал |

|

|

4110 |

ФОТ Премиальная часть |

|

|

4120 |

Налоги на ФОТ |

|

|

ТР |

Транспортные расходы |

= 4200 + 4700 |

|

4200 |

Транспортные расходы до клиента |

|

|

4700 |

Транспортные расходы внутреннее перемещение |

|

|

4400 |

Потери, выявленные при инвентаризации |

= 4410 – 4420 |

|

4410 |

Потери |

|

|

4420 |

Излишки |

|

|

4600 |

Расходы на ГСМ |

|

|

5200 |

Расходы на содержание имущества |

= 5210 + 5220 + 5230 + 5240 |

|

5210 |

Аренда имущества |

= 5211 + 5212 |

|

5211 |

Аренда имущества |

|

|

5212 |

Аренда земли |

|

|

5220 |

Коммунальные услуги |

= 5221 + 5222 + 5223 |

|

5221 |

Коммунальные услуги, электроэнергия |

|

|

5222 |

Коммунальные услуги, тепло |

|

|

5223 |

Коммунальные услуги, вода и т. д. |

|

|

5230 |

Охрана и обеспечение безопасности |

= 5231 + 5232 + 5233 |

|

5231 |

Обслуживание ОПС и АТС |

|

|

5232 |

Ремонт ОПС и АТС |

|

|

5233 |

Охрана |

|

|

5240 |

Ремонт и содержание имущества |

= сумм(5241…5250) |

|

5241 |

Ремонт и техобслуживание транспорта |

|

|

5242 |

Ремонт ОС |

|

|

5243 |

Клининг |

|

|

5244 |

Обслуживание энергосистем |

|

|

5245 |

Расходные материалы для обслуживания зданий |

|

|

5246 |

Вывоз мусора, уборка территорий |

|

|

5250 |

Прочие расходы по содержанию помещений |

|

|

5300 |

Расходы на рекламу и маркетинг |

|

|

5400 |

Административные расходы |

= 5410 + 5420 + 5430 + 5440 + 5450 + 5460 + 5470 + 5480 |

|

5410 |

Страхование ОСАГО |

|

|

5420 |

Расходы на рейсовые медосмотры |

|

|

5430 |

Обслуживание ПО и оргтехники |

= сумм(5431…5436) |

|

5431 |

Обслуживание ПО |

|

|

5432 |

Обслуживание оргтехники |

|

|

5433 |

Обслуживание ККМ |

|

|

5435 |

Прочие платежи по IT-расходам |

|

|

5436 |

Обновление оргтехники |

|

|

5440 |

Услуги связи |

= 5442 + 5443 |

|

5442 |

Услуги связи город, межгород, Интернет |

|

|

5447 |

Мобильная связь |

|

|

5450 |

Профессиональные услуги |

= 5451 + 5452 |

|

5451 |

Бухгалтерские услуги |

|

|

5452 |

Юридические услуги |

|

|

5460 |

Расходы на персонал |

= сумм(5461…5465) |

|

5461 |

Корпоративные мероприятия |

|

|

5462 |

Добровольное медицинское страхование |

|

|

5463 |

Расходы на подбор персонала |

|

|

5464 |

Расходы на обучение персонала |

|

|

5465 |

Прочие расходы |

|

|

5470 |

Охрана труда и техника безопасности |

= сумм(5471…5474) |

|

5471 |

Спецодежда |

|

|

5472 |

Медосмотр |

|

|

5473 |

Обучение по охране труда |

|

|

5474 |

Прочие расходы на охрану труда |

|

|

5480 |

Прочие расходы административного характера |

= сумм(5481…5489) |

|

5481 |

Чистая вода |

|

|

5482 |

Канцелярские расходы |

|

|

5483 |

Командировочные расходы |

|

|

5485 |

Литература, подписка |

|

|

5486 |

Доставка сотрудников, такси |

|

|

5487 |

Компенсация ГСМ сотрудникам |

|

|

5488 |

Почтовые расходы |

|

|

5489 |

Прочие расходы административного отдела |

|

|

5500 |

Амортизация активов |

|

|

5600 |

Налоги по основной деятельности |

= сумм(5630…5660) |

|

5630 |

Транспортный налог |

|

|

5640 |

Экологический налог |

|

|

5650 |

Налог на землю |

|

|

5660 |

Налог на имущество |

|

|

6000 |

ПРОЧИЕ ДОХОДЫ |

= сумм(6100…6600) |

|

6100 |

Списание кредиторской задолженности |

|

|

6200 |

Цессия |

|

|

6300 |

Штрафы и пени по хозяйственным договорам |

|

|

6500 |

Прочие доходы |

|

|

6600 |

Доходы по выбытию имущества |

= сумм(6610…6660) |

|

6610 |

Продажа земли |

|

|

6620 |

Продажа помещений |

|

|

6630 |

Продажа оборудования |

|

|

6640 |

Продажа транспортных средств |

|

|

6650 |

Продажа прочих ОС |

|

|

6660 |

Продажа НМА |

|

|

7000 |

ПРОЧИЕ РАСХОДЫ |

= сумм(7100…7800) |

|

7100 |

Цессия |

|

|

7300 |

Штрафы и пени по хозяйственным договорам |

|

|

7400 |

Списание дебиторской задолженности |

|

|

7500 |

Услуги банка |

|

|

7600 |

Дополнительные расходы по обслуживанию долга |

|

|

7700 |

Расходы по выбытию имущества |

= сумм(7710…7730) |

|

7710 |

Списание балансовой стоимости ОС |

|

|

7720 |

Списание балансовой стоимости НМА |

|

|

7730 |

Прочие расходы по выбытию имущества |

|

|

7800 |

Прочие расходы |

|

|

ОП |

ОПЕРАЦИОННАЯ ПРИБЫЛЬ |

= ВП – ОР |

|

4500 |

Расходы по обслуживанию долга |

= 4510 – 4520 |

|

4510 |

Проценты по кредитам |

|

|

4520 |

Проценты по займам полученные |

|

|

5680 |

Налог на прибыль |

|

|

5690 |

Штрафы и пени по налогам |

|

|

ЧП |

ЧИСТАЯ ПРИБЫЛЬ |

= ОП – 4500 – 5680 – 5690 |

Таблица 2. Бюджет движения денежных средств

|

Код |

Статья БДДС |

Формула |

|---|---|---|

|

ОПЕРАЦИОННАЯ ДЕЯТЕЛЬНОСТЬ |

||

|

1000 |

Поступления от покупателей |

= сумм(1100…1900) |

|

1100 |

Поступление выручки от продаж товаров |

|

|

Поступление выручки от продаж товаров (Розница) |

||

|

Поступление выручки от продаж товаров (Опт) |

||

|

1200 |

Возвраты покупателям |

|

|

1300 |

Поступления выручки за услуги |

|

|

1400 |

Поступления выручки от аренды |

|

|

1900 |

Прочие поступления |

|

|

2000 |

Платежи поставщикам |

= сумм(2100…2400) |

|

2100 |

Расчеты за товар по купле-продаже |

|

|

2200 |

Расчеты за товар по комиссии |

|

|

ОР |

Операционные расходы |

= 4000 + 5100 + 5200 + 5300 + 5400 + 5500 + 5600 |

|

4000 |

Транспортные расходы |

= сумм(4100…4500) |

|

4100 |

Транспортные расходы до клиента |

|

|

4200 |

Транспортные расходы до склада |

|

|

4300 |

Транспортные расходы внутренние |

|

|

4400 |

Расходы на ГСМ |

|

|

4500 |

Командировочные расходы водителей |

|

|

5100 |

Платежи по персоналу |

= сумм(5110…5190) |

|

5110 |

Выплата заработной платы |

|

|

5120 |

Корпоративные мероприятия |

|

|

5130 |

Добровольное медицинское страхование |

|

|

5140 |

Расходы на подбор персонала |

|

|

5150 |

Расходы на обучение персонала |

|

|

5190 |

Прочие расходы на персонал |

|

|

5200 |

Расходы на содержание имущества |

= 5210 + 5220 + 5230 + 5240 |

|

5210 |

Аренда |

= 5211 + 5212 |

|

5211 |

Аренда имущества |

|

|

5212 |

Аренда земли |

|

|

5220 |

Коммунальные услуги |

= 5221 + 5222 + 5223 |

|

5221 |

Коммунальные услуги, электроэнергия |

|

|

5222 |

Коммунальные услуги, тепло |

|

|

5223 |

Коммунальные услуги, вода и т. д. |

|

|

5230 |

Охрана и обеспечение безопасности |

= 5231 + 5232 + 5233 |

|

5231 |

Обслуживание ОПС и АТС |

|

|

5232 |

Ремонт ОПС и АТС |

|

|

5233 |

Охрана |

|

|

5240 |

Ремонт и содержание имущества |

= сумм(5241…5250) |

|

5241 |

Ремонт и техобслуживание транспорта |

|

|

5242 |

Ремонт ОС |

|

|

5243 |

Клининг |

|

|

5244 |

Обслуживание энергосистем |

|

|

5245 |

Расходные материалы для обслуживания зданий |

|

|

5246 |

Вывоз мусора, уборка территорий |

|

|

5250 |

Прочие расходы по содержанию помещений |

|

|

5300 |

Расходы на рекламу и маркетинг |

|

|

5400 |

Административные расходы |

= 5410 + 5420 + 5430 + 5440 + 5460 + 5490 |

|

5410 |

Страхование ОСАГО |

|

|

5420 |

Расходы на рейсовые медосмотры |

|

|

5430 |

Обслуживание ПО и оргтехники |

= сумм(5431…5439) |

|

5431 |

Обслуживание ПО |

|

|

5432 |

Обслуживание оргтехники |

|

|

5433 |

Обслуживание ККМ |

|

|

5434 |

Ремонт оргтехники |

|

|

5439 |

Прочие платежи по IT-расходам |

|

|

5440 |

Услуги связи |

= 5442 |

|

5442 |

Услуги связи город, межгород, Интернет |

|

|

5450 |

Профессиональные услуги |

= 5451 + 5452 |

|

5451 |

Бухгалтерские услуги |

|

|

5452 |

Юридические услуги |

|

|

5460 |

Охрана труда и техника безопасности |

= сумм(5461…5469) |

|

5461 |

Спецодежда |

|

|

5462 |

Медосмотр |

|

|

5463 |

Обучение охране труда |

|

|

5469 |

Прочие расходы на охрану труда |

|

|

5490 |

Прочие расходы |

= сумм(5481…5489) |

|

5481 |

Чистая вода |

|

|

5482 |

Канцелярские расходы |

|

|

5483 |

Командировочные расходы |

|

|

5485 |

Литература, подписка |

|

|

5486 |

Доставка сотрудников, такси |

|

|

5487 |

Компенсация ГСМ сотрудникам |

|

|

5488 |

Почтовые расходы |

|

|

5489 |

Прочие расходы административного отдела |

|

|

5500 |

Расходы по финансированию |

= сумм(5510…5590) |

|

5510 |

Проценты по кредитам |

|

|

5520 |

Услуги и комиссии банка |

|

|

5590 |

Прочие платежи по финансированию |

|

|

5600 |

Платежи по налогам |

= сумм(5610…5690) |

|

5610 |

Налоги на ФОТ |

|

|

5620 |

НДФЛ |

|

|

5630 |

Транспортный налог |

|

|

5640 |

Экологический налог |

|

|

5650 |

Налог на землю |

|

|

5660 |

Налог на имущество |

|

|

5670 |

НДС в бюджет |

|

|

5680 |

Налог на прибыль |

|

|

5690 |

Штрафы и пени по налогам |

|

|

ЧПО |

Чистый поток от операционной деятельности |

= 1000 + 2000 + ОР |

|

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ |

||

|

6600 |

Поступления от продажи ОС, НМА |

= сумм(6610…6660) |

|

6610 |

Продажа земли |

|

|

6620 |

Продажа помещений |

|

|

6630 |

Продажа оборудования |

|

|

6640 |

Продажа транспортных средств |

|

|

6650 |

Продажа прочих ОС |

|

|

6660 |

Продажа НМА |

|

|

7100 |

Покупка ОС, НМА |

= сумм(7110…7160) |

|

7110 |

Приобретение земли |

|

|

7120 |

Приобретение помещений |

|

|

7130 |

Приобретение транспортных средств |

|

|

7140 |

Погрузо-разгрузочная техника |

|

|

7150 |

Приобретение прочих ОС |

|

|

7160 |

Приобретение НМА |

|

|

ЧПИ |

Чистый поток от инвестиционной деятельности |

= 6600 + 7100 |

|

ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ |

||

|

8100 |

Поступление кредитов и займов |

|

|

8200 |

Погашение кредитов и займов |

|

|

8300 |

Движение по овердрафтам |

|

|

ЧПФ |

Чистый поток от финансовой деятельности |

= сумм(8100…8300) |

|

ДЕНЕЖНЫЕ СРЕДСТВА В ПУТИ |

||

|

9999 |

Перемещение между р/с организации |

|

|

ДСП |

Итого денежные средства в пути |

= 9999 |

|

ЧП |

ЧИСТЫЙ ПОТОК ОТ ДЕЯТЕЛЬНОСТИ |

= ЧПО + ЧПИ + ЧПФ + ДСП |

|

ДСН |

Денежные средства на начало |

|

|

ДСК |

Денежные средства на конец |

= ДСН + ЧП |

Таблица 3. Управленческий баланс

|

Код |

Статья УП |

Формула |

|---|---|---|

|

1 |

АКТИВЫ |

= 2 + 9 |

|

2 |

ВНЕОБОРОТНЫЕ АКТИВЫ |

= сумм(3…8) |

|

3 |

Нематериальные активы |

|

|

4 |

Основные средства |

|

|

5 |

Незавершенное строительство |

|

|

6 |

Доходные вложения в материальные ценности |

|

|

7 |

Долгосрочные финансовые вложения |

|

|

8 |

Отложенные налоговые активы |

|

|

9 |

ОБОРОТНЫЕ АКТИВЫ |

= 10 + 17 + 18 + сумм(30…32) |

|

10 |

Запасы |

= 11 + 12 + 15 + 16 |

|

11 |

Сырье, материалы |

|

|

12 |

Готовая продукция и товары для перепродажи |

= 13 + 14 |

|

13 |

рабочие товарные остатки |

|

|

14 |

неликвид к списанию |

|

|

15 |

Расходы будущих периодов |

|

|

16 |

Прочие запасы и затраты |

|

|

17 |

НДС |

|

|

18 |

Дебиторская задолженность |

= 19 + 20 + 23 + 29 |

|

19 |

Дебиторская задолженность внутренняя |

|

|

20 |

Дебиторская задолженность рабочая |

= 21 + 22 |

|

21 |

текущая дебиторская задолженность за товар |

|

|

22 |

авансы выданные |

|

|

23 |

Дебиторская задолженность к списанию |

= сумм(24…28) |

|

24 |

судебная дебиторская задолженность |

|

|

25 |

к списанию по СИД |

|

|

26 |

к списанию за счет будущей прибыли |

|

|

27 |

переданная коллекторам |

|

|

28 |

резервы по сомнительным долгам |

|

|

29 |

Дебиторская задолженность прочая |

|

|

30 |

Краткосрочные финансовые вложения |

|

|

31 |

Денежные средства |

|

|

32 |

Прочие оборотные активы |

|

|

33 |

ПАССИВЫ |

= 34 + 39 + 43 |

|

34 |

КАПИТАЛ И РЕЗЕРВЫ |

= сумм(35…38) |

|

35 |

Уставный капитал |

|

|

36 |

Добавочный капитал |

|

|

37 |

Резервный фонд |

|

|

38 |

Нераспределенная прибыль |

|

|

39 |

КРЕДИТЫ И ЗАЙМЫ |

= сумм(40…42) |

|

40 |

Долгосрочные кредиты (займы) банк |

|

|

41 |

Краткосрочные кредиты (займы) банк |

|

|

42 |

Внутрихолдинговые расчеты по займам |

|

|

43 |

ПРОЧИЕ ОБЯЗАТЕЛЬСТВА |

= 44 + сумм(51…55) |

|

44 |

Кредиторская задолженность |

= сумм(45…50) |

|

45 |

Внутрихолдинговые поставщики |

|

|

46 |

Внешние поставщики и подрядчики |

|

|

47 |

Комитенты |

|

|

48 |

Задолженность перед персоналом |

|

|

49 |

Задолженность перед внебюджетными фондами |

|

|

50 |

Задолженность по налогам и сборам |

|

|

51 |

Отложенные налоговые обязательства |

|

|

52 |

Доходы будущих периодов |

|

|

53 |

Резервы предстоящих расходов |

|

|

54 |

Прочие долгосрочные обязательства |

|

|

55 |

Прочие краткосрочные обязательства |

ЭТАПЫ БЮДЖЕТНОГО ПРОЦЕССА

Этап 1. Планирование годовых бюджтов. На данном этапе последовательно выполняют следующую работу:

- определяют стратегию развития на следующий год, базовые параметры (рост рынка, инфляция, желаемая норма прибыли);

- исследуют рынок, оценивают реальную и потенциальную долю рынка;

- планируют доходную и расходную части бюджетов, оценивают потребность в дополнительных вложениях в бизнес (расширение зоны присутствия, ремонт основных средств компании и др.);

- стыкуют доходную и расходную части БДР и БДДС, определяют свободные денежные средства от операционной деятельности. В случае несоответствия ключевых показателей желаемым доходную и расходную части корректируют. На выходе определяют сумму свободных денежных средств для финансирования инвестиционных программ;

- оценивают и выбирают инвестиционные проекты, составляют инвестиционный бюджет;

- составляют финансовый план под потребности операционной и инвестиционной деятельности. На выходе — первая версия БДР, БДДС и Инвестиционный бюджет;

- прогнозируют Баланс на основе первой версии БДР и БДДС, оценивают показатели эффективности бизнеса на планируемый год;

- проводят вторую итерацию бюджетов;

- годовой бюджет утверждает Совет директоров.

Этап 2. Оперативный контроль исполнения бюджетов.

Оперативный контроль расходования денежных средств осуществляют в ежедневном режиме с использованием системы электронного документооборота на основании утвержденного БДДС, который составляется ежемесячно с учетом лимитов, утвержденных в годовом бюджете.

Этап 3. Составление отчета об исполнении бюджетов.

Контроль фактического исполнения бюджетов ведется ежемесячно (включает в себя план-факторный анализ БДР и БДДС) и ежеквартально (анализируют динамику балансовых показателей за период и в сравнении с прошлым годом).

Этап 4. Корректировка бюджета.

Существует возможность ежеквартальной корректировки годового бюджета. Необходимость пересмотра бюджета определяет Совет директоров до 20-го числа последнего месяца квартала.

Корректировке подлежат доходная часть и расходные статьи с долей более 5 % от общей суммы затрат. Скорректированный бюджет утверждает Совет директоров до 1-го числа первого месяца квартала.

Пример регламента работы над годовым бюджетом

В каждой компании процессу годового планирования придают разное значение, исходя из которого выделяют ресурсы на его составление.

В одних компаниях подход к годовому планированию формальный: план строят на основе экстраполяции данных за прошлые годы и доводят до сотрудников как готовые нормативы. В других компаниях в процессе планирования задействованы все отделы, отвечающие за доходную и расходную часть бюджета.

Рассмотрим регламент годового планирования с максимальной вовлеченностью сотрудников компании (табл. 4).

Таблица 4. Регламент годового планирования

|

Этап |

Сроки |

Ответственные лица |

Описание |

|---|---|---|---|

|

I. Анализ рынка, выставление целевых показателей по товарообороту |

До 01.10 |

Руководитель отдела маркетинга |

Анализирует рынок, выявляет тенденции, прогнозирует рост рынка и доли компании в нем. На выходе получаем рекомендации для отдела продаж по росту выручки на следующий год |

|

II. Планирование затрат |

До 01.10 |

Руководитель ПЭО |

Готовит формы планирования статей затрат по ЦФО с описанием подходов к планированию статей, проводит рабочие группы с распорядителями бюджетов по заполнению форм |

|

До 15.10 |

Распорядители статей затрат |

Заполняют формы по планированию затрат в разрезе контрагентов согласно прилагаемой инструкции. Передают готовые файлы по электронной почте руководителю ПЭО |

|

|

Руководитель инвестиционного направления |

Заполняет бюджет инвестиций согласно прилагаемой инструкции. Передает готовые файлы по электронной почте руководителю ПЭО |

||

|

Руководитель ФЭО |

Предоставляет по электронной почте руководителю ПЭО план по финансовой деятельности на следующий год с учетом текущих договоров и результатов проведенных переговоров с банками: получение и гашение кредитов, выплата процентов по кредитам |

||

|

III. Планирование доходов |

До 15.10 |

Руководители отделов продаж (Опт, Розница, Управление недвижимостью) |

Заполняют формы по планированию товарооборота и наценки согласно прилагаемой инструкции. Передают готовые файлы по электронной почте руководителю ПЭО |

|

IV. Сбор БДР и модели БДДС |

До 31.10 |

Экономисты ПЭО |

Проверяют корректность предоставленной информации: правильность заполнения форм, соответствие поданных на утверждение планов выставленным по статьям нормативам роста/сокращения затрат. Сводят формы от ЦФО и распорядителей в единый мастер-файл, из которого формируется предварительный план БДР по месяцам и бизнес-направлениям |

|

Руководитель ПЭО |

На основе плана БДР и бюджета инвестиций готовит модель БДДС с изменяемыми параметрами по статьям: • процент роста товарооборота к прошлому году (Опт и Розница); • наценка (Опт и Розница); • оборачиваемость дебиторской задолженности (Оптовое направление), товарных остатков (Опт и Розница) и кредиторской задолженности |

||

|

V. Моделирование годового плана |

До 15.11 |

Совет директоров |

На основе модели БДДС подбирает параметры годового плана для получения желаемых показателей рентабельности и платежеспособности бизнеса. Проводит бюджетные комитеты с руководителями бизнес-направлений по утверждению первой версии БДР, бюджета инвестиций и нормативов оборачиваемости дебиторской, текущей и кредиторской задолженности |

|

Генеральный директор |

Передает руководителю ПЭО показатели первой версии БДР, бюджета инвестиций и нормативов оборачиваемости |

||

|

Руководитель ПЭО |

На основе предоставленных данных формирует первую версию модели БДДС, передает ее финансовому директору |

||

|

VI. Корректировка плана по финансовой деятельности |

До 30.11 |

Финансовый директор |

На основе получившейся модели БДДС составляет план привлечения/гашения кредитных средств сверх предоставленного руководителем ФЭО плана. Проводит переговоры с банками, передает информацию руководителю ФЭО |

|

Руководитель ФЭО |

Готовит итоговый план по финансовой деятельности, передает данные по почте руководителю ПЭО |

||

|

VII. Утверждение итогового годового плана |

15.12 |

Руководитель ПЭО |

Формирует модель БДДС на основе итогового плана по финансовой деятельности, передает ее Совету директоров |

|

Совет директоров |

Вносит необходимые корректировки в параметры БДР и БДДС. Проводит заключительный бюджетный комитет с руководителями бизнес-направлений, на котором утверждается итоговый план на год |

||

|

Генеральный директор |

Подписывает итоговый план на год (БДР, БДДС, нормативы оборачиваемости) и передает пакет документов руководителю ПЭО |

||

|

Руководитель ПЭО |

Формирует бюджеты затрат по распорядителям согласно утвержденному бюджету и присоединяет их к годовому бюджету |

Как видим, в данном примере годовое планирование растянуто на два с половиной месяца. На каждый этап исполнителям дают две недели на проработку (с учетом параллельного исполнения ими текущих обязанностей). В итоге все вовлеченные в процесс бюджетирования сотрудники в состоянии уделить должное внимание составлению годового плана.

Этому способствует и специфика бизнеса, позволяющая приступить к планированию следующего года за три месяца до его начала (в некоторых сферах заблаговременное планирование может привести к серьезным искажениям в планах). Тогда процесс бюджетирования приходится ужимать до месяца или завершать его в начале следующего года.

ЗАКЛЮЧЕНИЕ

Бюджетирование — эффективный метод контроля и управления бизнесом. Чем понятнее и проще построен процесс бюджетирования, чем больше заинтересованных и вовлеченных в работу с бюджетами сотрудников, тем больше пользы от него можно получить. Поэтому первоочередная задача ПЭО — разработать и внедрить легкие к восприятию и исполнению регламенты с максимально детальной инструкцией по работе с бюджетными формами.

Статья опубликована в журнале «Планово-экономический отдел» № 2, 2020.

Contents

- 1 Планирование

- 2 Терминология финансовой структуры

- 3 Постановка системы бюджетного управления компанией

- 4 Терминология по бюджетированию

- 5 Терминология по планированию

- 6 Схема формирования бюджетов

- 7 Дополнительная литература

Планирование

Планирование – это процесс разработки и принятия целевых установок в количественном и качественном выражении, а также определение путей их наиболее эффективного достижения.

Финансовое планирование:

- Позволяет выбирать наиболее эффективные пути развития предприятия;

- Позволяет воплотить намеченные стратегические цели в конкретные финансовые показатели;

- Дает возможность оценить эффективность деятельности предприятия;

- Помогает рассчитывать и следить за использованием финансовых ресурсов;

- Является инструментом для привлечения финансовых ресурсов.

[sam_ad id=»7″ codes=»true»]

Основные задачи финансового планирования:

- Обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности;

- Анализ взаимосвязи возможных решений о дивидендах, финансировании проектов, инвестициях и прогнозирование последствий данных решений;

- Определение путей эффективного вложения капитала, оценка степени рациональности его использования;

- Выявление внутрихозяйственных резервов увеличения прибыли за счет экономичного использования денежных средств;

- Установление рациональных финансовых отношений с бюджетом, банками и контрагентами;

- Соблюдение интересов акционеров и других инвесторов;

- Контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия в целом и центров финансовой ответственности, в частности.

Инфраструктура финансового планирования включает в себя четыре основных блока: аналитический, информационный, организационный и программно-технический:

- Аналитический блок подразумевает наличие регламентированной методологии и методики подготовки финансового плана для его последующего анализа и оценки выполнения;

- Информационный блок обусловлен необходимостью сбора внутренней и внешней информации, способной прямым или косвенным методом оказать влияние на итоговые показатели плана;

- Организационный блок предполагает обязательное наличие организационной структуры управления, с четко регламентированными функциями и областью ответственности;

- Программно-технический блок направлен на автоматизацию всего процесса с целью достижения оптимизации материально-технических затрат.

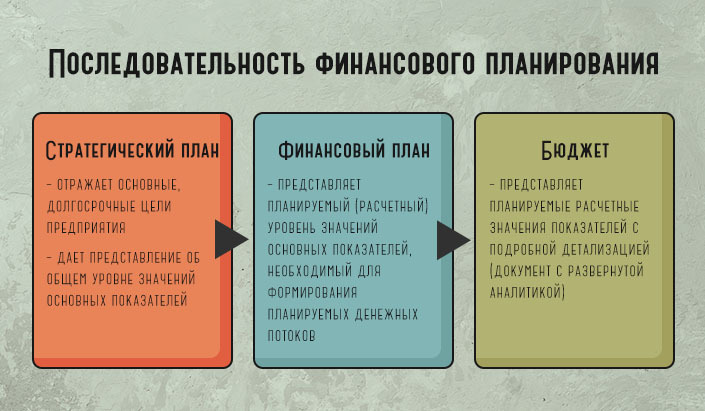

В экономической литературе различают пять видов финансового планирования: стратегическое, перспективное, бизнес-планирование (включает в себя перспективное и текущее планирование), текущее планирование или бюджетирование и оперативное финансовое планирование.

Деление финансовых планов по видам осуществляется в зависимости от длительности бюджетного периода, т.е. временного интервала финансового плана. Основой формирования всех финансовых планов чаще всего выступают долгосрочные цели, определяемые руководством предприятия в ходе стратегического планирования путем выработки финансовой стратегии. Стратегические цели предприятия детализируются и получают свое отражение в виде среднесрочных и краткосрочных планов и бюджетов.

Весь процесс финансового планирования на предприятии можно разделить на несколько основных этапов:

- Анализ финансовых показателей предыдущего периода посредством форм финансовой отчетности, содержащих информацию для расчета экономических показателей предприятия и составления прогноза форм отчетности на последующие периоды.

- Подготовка основных прогнозных документов:

- Прогнозного бухгалтерского баланса;

- Отчета о прибылях и убытках;

- Отчета о движении денежных средств.

- Уточнение и конкретизация показателей прогнозных финансовых документов посредством составления текущих финансовых планов.

- Оперативное финансовое планирование.

- Внедрение разработанных финансовых планов, контроль их исполнения и последующий анализ достигнутых результатов.

Текущее финансовое планирование или бюджетирование рассматривается как составная часть финансового планирования и представляет собой конкретизацию показателей перспективных планов. Бюджетирование представляет собой планирование, учет и контроль движения денежных средств, и анализ финансовых результатов конкретных направлений деятельности предприятия. Цель бюджетирования состоит в определении суммы и структуры расходов предприятия и его подразделений на конкретные цели и финансовое обеспечение их покрытия.

В мировой практике под бюджетированием понимается элемент менеджмента, ориентированный на управление, представляющий собой методологию планирования, учета и контроля денежных средств и финансовых результатов. Бюджетирование можно представить как процесс анализа ранее принятых решений, посредствам которого предприятие оценивает целесообразность фактического использования активов.

[sam_ad id=»7″ codes=»true»]

Бюджетирование как управленческая технология включает три важнейшие составные части:

- Технология бюджетирования, которая представляет собой виды и формы бюджетов, систему финансово-экономических показателей как основу построения бюджетов, порядок консолидации отдельных бюджетов в единый сводный бюджет;

- Организация процесса бюджетирования, предусматривающая формирование финансовой структуры предприятия, посредством определения центров финансовой ответственности, бюджетного регламента, этапов бюджетного процесса, графика документооборота, системы внутренних нормативных документов;

- Информационные технологии, позволяющие не только разработать различные сценарии будущего финансового состояния предприятия, но и осуществить оперативный сбор, обработку и консолидацию фактических данных, необходимых для бюджетного контроля.

Система бюджетирования представляет собой совокупность таких элементов как структура бюджетов, процедура формирования, согласования и утверждения бюджетов, контроль их фактического исполнения, нормативная база (нормы, нормативы, лимиты), типовые процедуры и механизмы принятия управленческих решений.

Пять этапов постановки системы бюджетирования:

- Формирование финансовой структуры, на данном этапе разрабатывается модель структуры, позволяющая установить ответственность за исполнение бюджетов и контроль источников возникновения доходов и расходов путем определения центров финансовой ответственности.

- Создание структуры бюджетов, путем определения общей схемы формирования сводного бюджета предприятия.

- Разработка методик и процедур управленческого учета, формирование учетно-финансовой политики.

- Разработка регламента планирования, определяющего процедуры планирования, мониторинга и анализа причин невыполнения бюджетов, а также текущей корректировки бюджетов.

- Внедрение системы бюджетирования и проведение сценарного анализа.

Бюджетный процесс на любом предприятии должен начинаться с разработки проекта сводного бюджета. На этом уровне необходимо оценить производственную программу, ее качественные и количественные параметры, изменения ценовой и кредитной политики, определить производственный потенциал предприятия на основе анализа рациональности использования активов, освоения новых технологий и видов продукции. Далее проект бюджета должен пройти процедуру согласования и утверждения высшим органом управления. По итогам бюджетного периода следует провести анализ исполнения бюджета, выявить отклонения, объяснить их причины, принять необходимые управленческие решения.

Существуют две основные формы составления бюджета: фиксированный бюджет (традиционная форма) и гибкий бюджет. При фиксированном бюджете цифровые показатели рассчитываются и утверждаются до начала планируемого периода и пересмотру не подлежат. Отличительной особенностью гибкого бюджета является то, что на любом из этапов развития предприятия в бюджет могут быть внесены корректировки. Некоторые предприятия формируют так называемые обновляемые, или «скользящие», бюджеты, когда при составлении бюджета на год, по прошествии первого планового квартала производится планирование еще на один квартал. Используя «скользящий» бюджет, предприятие имеет возможность оперативно учитывать изменения внешней среды, действовать в соответствии с уточненными целями, а также корректировать планы в зависимости от уже достигнутых результатов. В итоге прогнозы доходов и расходов становятся более точными, при этом плановый период при использовании «скользящего» бюджетирования не изменяется.

[sam_ad id=»7″ codes=»true»]

Терминология финансовой структуры

Бюджетное управление – оперативная система управления компанией по центрам ответственности через бюджеты, позволяющая достигать поставленные цели путем наиболее эффективного использования ресурсов.

Финансовая структура – организация центров финансовой ответственности, определяющая их подчиненность, полномочия и ответственность и предназначенная для управления стоимостью деятельности предприятия.

Центр финансовой ответственности (ЦФО) – структурное подразделение, осуществляющее определенный набор хозяйственных операций, способное оказывать непосредственное воздействие на расходы и/или доходы от этих операций и отвечающее за величину данных расходов и/или доходов.

Типы ЦФО:

- Центры инвестиций

- Центры прибыли

- Центры маржинального дохода

- Центры дохода

- Центры затрат

Данная классификация основана на разделении ЦФО по видам доходов/затрат, которые определяются, исходя из функциональной деятельности центра.