Об этом рассказывают директор московского департамента офисной недвижимости Knight Frank Russia & CIS Мария Зимина и региональный директор по продажам департамента офисной недвижимости Knight Frank Russia & CIS Константин Лосюков.

Эксперты советуют придерживаться такого сценария сделки:

- Подготовить для клиента презентацию о рынке офисной недвижимости, в которой осветить предложение, спрос, цены и уточнить прогнозы развития рынка в ближайшее время.

- Поэтапно провести все этапы заключения сделки, в том числе определить стратегию переговоров и обсудить юридические и коммерческие нюансы.

- Аргументировать необходимость заключения сделки именно сейчас.

I. Как подготовить презентацию офисной недвижимости для клиента?

Мария Зимина и Константин Лосюков уверены, что брокер, претендующий на успешное заключение сделок в сфере коммерческой недвижимости, должен быть в курсе последних тенденций и закономерностей рынка.

Рассказывая потенциальному клиенту об основных показателях офисной недвижимости, брокер на основе цифр и фактов подводит его к дальнейшим действиям по сделке, объясняет, почему нужно сделать так, а не иначе.

Мария Зимина рекомендует в переговорах с клиентом стать консультантом — то есть тем, кто выступает не только за совершение сделки, но и за то, чтобы клиент принимал решения обоснованно.

Что должна включать презентация об офисном рынке недвижимости?

Начать презентацию об офисном рынке недвижимости лучше с информации о том, что происходит с предложением на рынке.

Офисный рынок традиционно делится на три класса:

- прайм: наилучшие и премиальные здания для аренды в центре, топовые предложения по позиционированию и ценообразованию;

- класс А: здания в престижной и деловой части города с развитой инфраструктурой и транспортной доступностью;

- класс В: здания, близкие по характеристикам к классу А, но не настолько престижные и не так удачно расположенные.

Основные критерии, по которым оценивается офисная недвижимость, — это показатели ввода в эксплуатацию и объема чистого поглощения. Они задают тон всем трендам на рынке, а их соотношение показывает, как развивается рынок.

Не менее важный критерий развития рынка офисной недвижимости — это доля свободных платежей. Его показатель в пределах 10% говорит о сбалансированном рынке: у девелоперов есть достаточное количество арендаторов — арендный доход позволяет им и дальше планировать строительство новых объектов и инвестировать в этот бизнес, а у арендаторов выбирают площади для аренды не из одного–двух вариантов, а из пяти–шести и более.

Если показатель доли свободных площадей ниже 10%, то рынок превращается в рынок арендодателя, который диктует собственные условия. Если показатель выше 10%, рынок становится рынком арендатора, и тут уже мяч на его стороне.

Опытному брокеру важно ввести клиента в курс дела, коротко перечислив основные закономерности на рынке. В дальнейшем это позволит выстроить более эффективную стратегию переговоров.

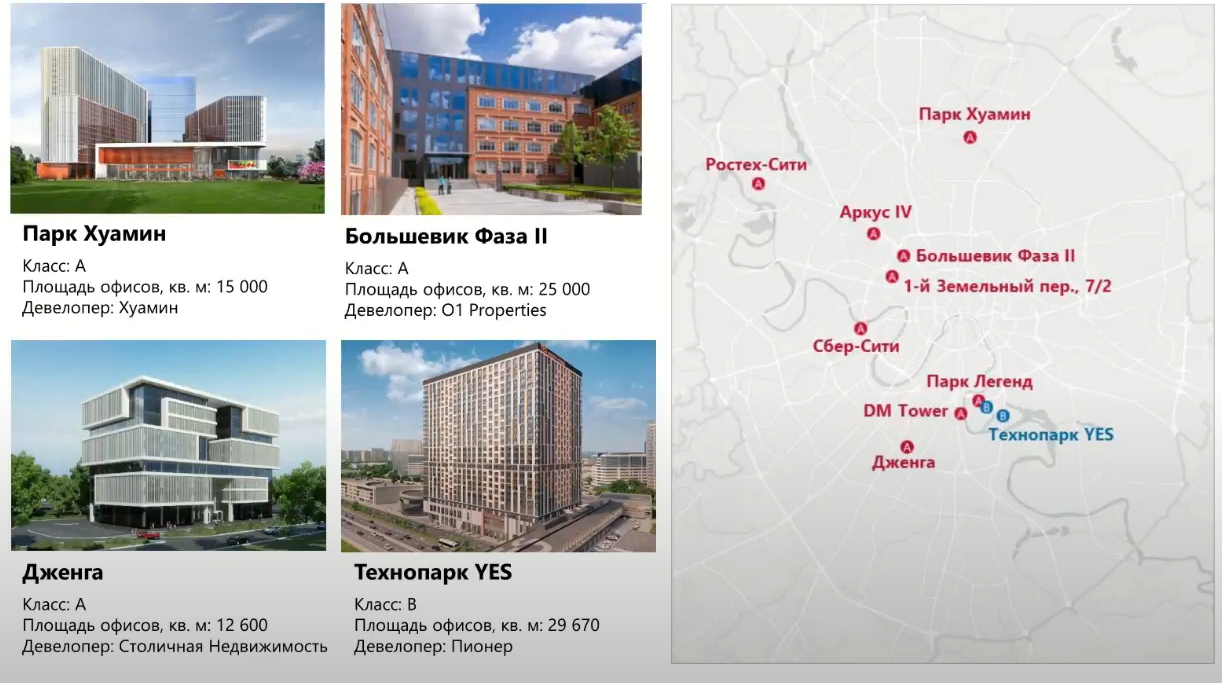

Не забудьте рассказать клиенту о перспективах развития предложения офисной недвижимости. Упомяните те объекты, которые планируется достроить в ближайшие два года: компании, которые рассматривают возможность переезда и ищут офис, чаще всего интересуются новыми предложениями.

Самый наглядный вариант — представить объекты с кратким описанием и на карте:

Крупнейшие объекты строительства офисного рынка Москвы в 2021 году

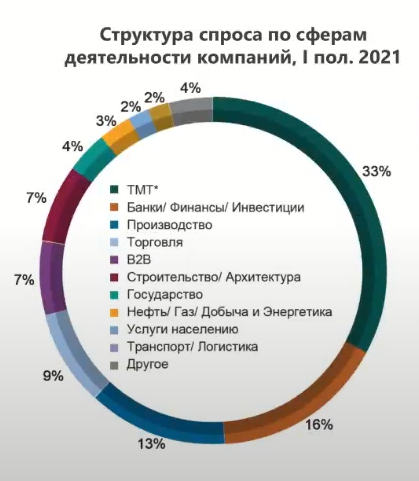

Далее следует остановиться на рынке спроса. Не исключено, что опыт других компаний, арендующих офисы, подтолкнет вашего клиента последовать их примеру.

Эксперты Knight Frank Russia анализируют структуру спроса по сферам деятельности компаний. Представьте ее клиенту в виде диаграммы.

Структура спроса по сферам деятельности компаний в I половине 2021 года в Москве

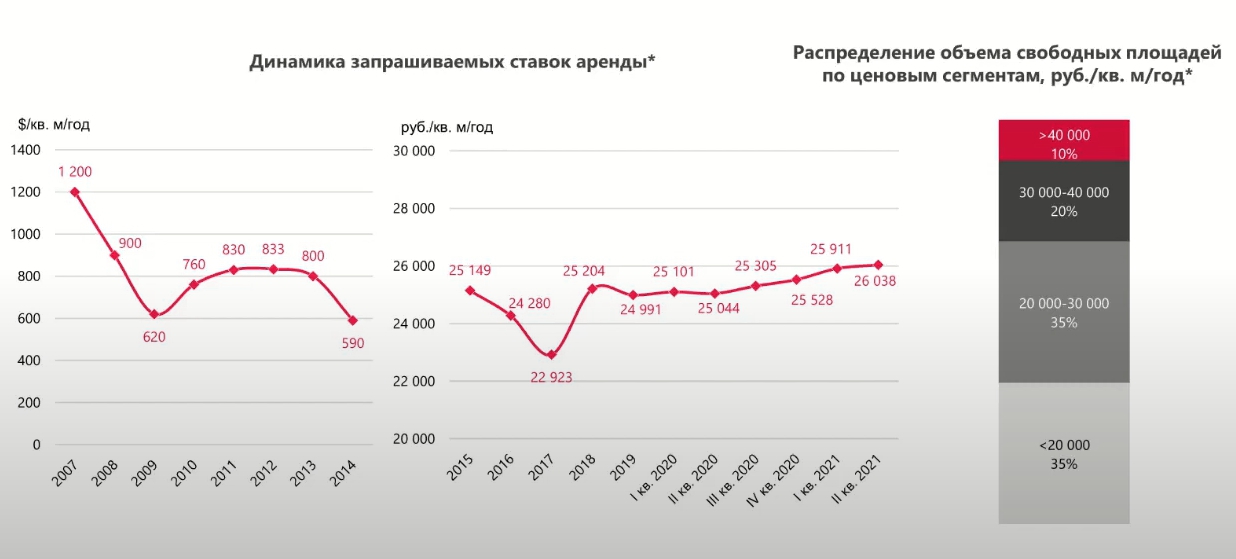

Также эксперты Knight Frank Russia презентуют клиентам динамику изменения цен (до 2015 года — в долларах, после 2015-го — в рублях). Обязательно предупредите клиента о том, ожидается в ближайшее время падение цен или нет.

Второй вариант развития событий сыграет вам на руку, а график позволит вам обосновать мнение, почему не стоит откладывать заключение сделки и арендовать офис именно сейчас.

Коммерческие условия офисного рынка недвижимости Москвы класса А в I половине 2021 года

Скорее всего, клиент спросит вас о том, как будет развиваться рынок офисной недвижимости. Способность оценить будущее рынка поможет вам убедить клиента, что вы настроены на долгосрочное сотрудничество.

Например, в качестве графика можно представить то, как рынок изменится в следующем году по четырем критериям: показатель ввода в эксплуатацию, показатель объема чистого поглощения, вакантность класса А и класса Б.

На графике приведен пример реального прогноза развития рынка офисной недвижимости в Москве в 2021 году

II. Как правильно провести все этапы сделки?

Что включает каждый из этапов заключения сделки

Заранее определите стратегию переговоров и задайте следующие вопросы:

- что нужно клиенту и в какой ситуации он находится;

- есть ли у него обязательства по долгосрочной аренде перед нынешним арендодателем;

- есть ли у него штрафы за выход;

- каков уровень арендной платы на данный момент.

Предположим, что клиент согласился на заключение сделки после изучения рынка. Создайте длинный список зданий, которые отвечают требованиям клиента, и посмотрите, какие из них ему больше нравятся. После этого составьте короткий список зданий, но обязательно оставьте в запасе одно–два предложения — даже если приоритетные здания клиента понятны вам с самого начала переговоров.

После этого приступайте к коммерческим переговорам, работая над встречными предложениями клиента. Обязательно письменно зафиксируйте все пожелания клиента.

После окончания коммерческих переговоров также документально закрепите их итоги: ставку арендной площади, сроки входа, страховые депозиты и другие нюансы, о которых вы договорились с арендодателем и арендатором. Если договоренности не будут зафиксированы в письменном виде, на этапе согласования договора аренды вы рискуете вернуться к обсуждению коммерческих нюансов.

Эксперты настоятельно советуют всегда разделять коммерческие и юридические переговоры и никогда не спорить с клиентом о юридических нюансах по договору аренды до тех пор, пока вы не договорились о цене. Только после подписания договора, который закрепляет коммерческие договоренности, приступайте к работе с юристами.

III. Как аргументировать необходимость заключения сделки именно сейчас

2021 год — первый период с 2013-го, когда клиенты сами готовы переезжать, уверена Мария Зимина.

На вопрос о том, почему сделку лучше заключить в 2021 году и не откладывать переезд, она предлагает использовать такие доводы:

- В 2022 году на рынок выйдет еще меньше проектов, это существенно снизит доступность офисов, особенно новых, среди арендаторов.

- Увеличение себестоимости строительства приведет к росту запрашиваемых ставок аренды, особенно в новых бизнес-центрах. Поэтому любой новый проект, который будет реализован в ближайшем будущем, будет дороже тех, что сейчас есть на рынке;

- Высокая активность цифровых компаний и их стремительный рост ведет к вымыванию площадей: крупные корпорации предпочитают арендовать офисные площади там, где дешевле.

- В отличие от класса А офисные здания класса B быстро устаревают: в неформатных зданиях тяжелее привлекать людей к сотрудничеству, для многих компаний офис превращается в HR-бренд.

Из записи мастер-класса Циан.Студии Марии Зиминой и Константина Лосюкова вы также узнаете о том, что такое договор tenant-rep, в чем его преимущества и как продвигать коммерческую недвижимость.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Фондовый рынок России развивается даже в далеко не самых простых условиях масштабных международных санкций. В результате торговля акциями стала одним из самых привлекательных способов инвестирования. Что привело ко вполне логичному увеличению числа участников рынка ценных бумаг. Причем многие из них учатся торговле акциями на бирже практически с нуля. Важно понимать, что заработать на ценных бумагах далеко не просто. Это требует серьезной подготовки и постоянного изучения текущей ситуации на рынке. Именно поэтому имеет смысл посвятить отдельную статью рассмотрению вопроса о том, как торговать акциями на бирже новичкам. Детальный ответ на него приводится ниже.

Инвестиции – определение и разновидности инвестиций

Основные инструменты для инвестирования

С чего начать торговлю акциями

Где найти начальные знания по акциям

Как определиться с направлением инвестирования

Критерии для выбора биржи

Процедура совершения сделки

Способы отслеживания курса акции

Когда нужно вложиться в 1 акцию, а когда в несколько

Что делать, если нет времени разбираться

Инвестиции – определение и разновидности инвестиций

Под инвестициями принято понимать вложения, целью которых выступает сохранение и/или приумножение имеющихся у инвестора накоплений. Классификация инвестиций осуществляется по нескольким признакам. Ниже приводятся наиболее распространенные из них.

По объекту инвестирования различают следующие виды вложений:

- реальные (материальные), предусматривающие инвестирование в объекты недвижимости, транспортные средства, оборудование, товарные и сырьевые запасы, другие вещественные объекты;

- финансовые, которые предполагают вложение в акции, облигации, другие ценные бумаги, открытие депозитов или участие в капитале различных предприятий;

- нематериальные (нефинансовые), когда инвестиции направляются на активы, не имеющие материальной формы, например, авторские права, научные разработки, патенты, бренды и т.д.

В зависимости от цели инвестирования различают вложения, которые направлены на решение одной или сразу нескольких из следующих задач:

- сохранение сбережений от инфляции;

- накопление денежных средств или других активов;

- получение стабильного источника пассивного дохода;

- удовлетворение потребности в хобби или интересном времяпровождении.

По длительности размещения денежных средств инвестиции бывают (по одной из версий классификации, хотя допускаются и другие варианты периодизации вложений):

- долгосрочными, когда деньги вкладываются на срок от 3 лет;

- среднесрочными с продолжительности размещения от года до трех;

- краткосрочными, предусматривающими вложение средств на срок до года.

Основные инструменты для инвестирования

В настоящее время российским гражданам доступны несколько направлений инвестирования. Самыми популярными, а потому заслуживающими внимания, выступают такие:

- Ценные бумаги. Прежде всего речь идет об акциях и облигациях, которые торгуются на фондовом рынке. Финансовые операции преимущественно осуществляются на двух российских биржах – Московской и Санкт-Петербургской. Все об акциях, их преимуществах и недостатках, процедуре и правилах торговли ими на бирже для новичка, описывается, начиная со следующего раздела статьи.

- Банковские вклады. Надежный способ получения небольшого, но стабильного дохода, нередко уступающего величине инфляции. Бонусом становится страхование вложений на сумму до 1,4 млн. руб.

- Недвижимость. Востребованный в российских условиях способ инвестирования. Позволяет минимизировать риски, так как объекты недвижимости постепенно растут в цене. Дополнительным плюсом становится возможность получения пассивного дохода от сдачи в аренду.

- Драгоценные металлы. Привлекательное направление вложений, что особенно актуально для золота. Предусматривает использование разных финансовых инструментов – от приобретения слитков до открытия обезличенного металлического счета. Особенно эффективно для долгосрочных инвестиций.

- Иностранные валюты. Удобное и универсальное средство инвестирования. Раньше преимущество отдавалось доллару, затем – вместе с евро. Сегодня все более популярными становятся валюты других стран – Китая, Израиля, Саудовской Аравии и т.д.

- ПИФы или паевые инвестиционные фонды. Представляют собой широко распространенную форму коллективных инвестиций, когда вкладчик становится владельцем доли имущества фонда. Средства инвестора управляются администрацией ПИФа и направляются на приобретение ценных бумаг и других активов в соответствии с политикой фонда.

Самостоятельная торговля акциями обладает очень важным преимуществом, по сравнению со всеми перечисленными вариантами инвестирования. Речь идет о разнообразии доступных инструментов, позволяющих как много зарабатывать при высоком уровне риска, так и получать стабильный и достаточно существенный доход при минимальной вероятности убытков.

Самые популярные акции

Интерес инвестора к той или иной ценной бумаге зависит от нескольких факторов. Среди ключевых необходимо выделить такие:

- Финансовое положение и перспективы компании-эмитента.

- Динамика стоимости акции за последние несколько лет.

- Наличие дивидендов и история их выплаты, а также дивидендная политика компании.

- Состояние и основные тренды экономики в целом и конкретной отрасли, к которой относится эмитент.

- Стратегия инвестирования (сохранение накоплений при минимуме риска, получение прибыли при большей рискованности сделки, диверсификация портфеля ценных бумаг и т.д.)

Приведенный перечень далеко не полон. Опытные инвесторы внимательно изучают несколько десятков разнообразных показателей. Но даже включенных в список факторов достаточно для того, чтобы понять, насколько сложной является работа инвестора. Ниже приводятся несколько наиболее популярных и интересных для инвестирования акций российских и зарубежных компаний.

Российские акции

Применительно к отечественному бизнесу наиболее интересными для инвестирования традиционно являются представители трех секторов: финансового, нефтегазового и энергетического. В последние годы к ним уверенно добавился ритейл. Поэтому вполне логичным будет вложения в ценные бумаги следующих компаний:

- СберБанк.

- Газпром.

- Лукойл.

- Роснефть.

- Норникель.

- НЛМК.

- Магнит.

- Лента.

- НЛМК.

- Сургутнефтегаз.

- Ленэнерго.

- ФСК ЕЭС и т.д.

Иностранные акции

Зарубежный фондовый рынок в последние 2-3 года отличается высокой волатильностью (что в целом характерно и для отечественного, так как является логичным следствием политической нестабильности, масштабных санкций и пандемии COVID-19). Поэтому вложения должны быть аккуратными и взвешенными. Количество возможных вариантов очень велико, как и число доступных стратегий инвестирования. Отдельного упоминания заслуживают акции нескольких компаний, включая:

- Newmont Corporation.

- 3M.

- Coinbase.

- Snowflake.

- Merck.

- Airbnb.

- The Craft Heinz Company.

С чего начать торговлю акциями

Ответ на вопрос, как начать торговать акциями, предусматривает последовательное осуществление такого набора действий:

- Получение начальных знаний, необходимых для инвестирования. Речь идет о правилах функционирования фондовой биржи, видах и характеристиках ценных бумаг, основах технического анализа и правилах непосредственного совершения сделки по приобретению или продаже акций.

- Выбор фондового рынка для дальнейшего инвестирования. Итоговое решение зависит от персональных предпочтений начинающего инвестора. Среди зарубежных рынков особого внимания заслуживает самый крупный и развитый – американский.

- Выбор брокерской или управляющей компании. Торговля на фондовой бирже ведется через посредника, так как у физических лиц попросту нет доступа к совершению сделок. Заключение договора с брокером проводится одним из двух способов – непосредственно в офисе компании или посредством портала Госуслуги, то есть дистанционно. После подписания документа автоматически происходит открытие брокерского счета или ИИС.

- Установка на персональный компьютер или мобильное устройство инвестора торгового терминала. Необходимое ПО поставляется брокером, специалисты которого дают все необходимые рекомендации и инструкции. Теоретически возможна торговля без использования терминала, но такой способ участия на фондовом рынке задействуется нечасто.

- Проведение тестовой операции покупки или продажи ценной бумаги. Такая опция доступна практически на всех серьезных фондовых биржах, включая Московскую, и используется для обучения новичков.

- Выбор направления инвестирования. Один из самых сложных пунктов данной пошаговой инструкции. Его реализация предусматривает практическое использование полученных ранее знаний и активное освоение новой информации.

- Совершение торговой сделки. Сначала нужно пополнить брокерский счет, после чего выбрать конкретный актив, указать количество приобретаемых акций и подтвердить их покупку.

Описанная схема действий является универсальной и общей. Но некоторые ее пункты требуют – в силу важности и сложности – более детального рассмотрения.

Где найти начальные знания по акциям

Найти интересующую начинающего инвестора информацию не составляет труда. Для этого можно воспользоваться любой из многочисленных книг, фактически являющихся учебным пособием для новичков на фондовом рынке. Альтернативный вариант, ставший сегодня более популярным, предусматривает просмотр видеоуроков для начинающих, которые несложно отыскать в YouTube или на одном из множества тематических интернет-ресурсов. Отдельного упоминания заслуживают сайты крупных отечественных брокеров, на большинстве из которых также размещается большой спектр справочной информации, в том числе – по правилам биржевой торговли.

Как определиться с направлением инвестирования

Самый распространенный способ выбора финансового инструмента для вложений предполагает задействование одного или сразу двух видов анализа – технического или фундаментального. Первый базируется на изучении динамики рыночной цены акции, причем целью инвестора выступает заработок на любом движении рынка – как вверх, так и вниз.

Основой фундаментального анализа становится поиск динамично развивающейся компании, имеющей стабильное и устойчивое финансовое положение. Еще лучше, если ее ценные бумаги будут недооценены рынком. В этом случае инвестор может рассчитывать на получение достаточно высокой прибыли при минимальном риске. Особенно эффективным фундаментальный анализ оказывается в отношении долгосрочных вложений, когда речь идет об инвестировании на 3-5 или даже больше лет.

Критерии для выбора биржи

Для российского инвестора выбор фондовой биржи для торговли акциями достаточно ограничен, так как по большому счету доступны всего два варианта. Первый – Московская биржа, где торгуются отечественные ценные бумаги. Второй –Санкт-Петербургская, где можно приобрести зарубежные акции, включая наиболее интересные американские.

Оптимальным вариантом участия на фондовом рынке выступает торговля на обеих биржах. Причем ее можно вести с одного брокерского счета, что делает формирование и последующее управление портфелем акция намного более простым, удобным и оперативным.

Процедура совершения сделки

Покупка или продажа акций на фондовой бирже происходит одним из трех способов. В указанную цифру входят:

- Использование торгового терминала (посредством интернета). Самый распространенный вариант участия в торгах ценными бумагами. Все, что требуется для его практической реализации – установка необходимого ПО и доступ к интернету.

- Через телефон. Предусматривает отдачу голосовых поручений брокеру на покупку или продажу активов. Для идентификации инвестора и подтверждения его полномочий используются различные голосовые пароли и специальный номер телефона брокерской компании, обычно – многоканальный, что исключает трудности с дозвоном.

- С помощью веб-интерфейса. Последний представляет собой упрощенную версию торгового терминала, которая размещается на сайте брокерской компании в личном кабинете пользователя. Ее функционал несколько ограничен, хотя вполне позволяет совершать необходимые инвестору операции.

Способы отслеживания курса акции

Котировки всех торгуемых на Московской или Санкт-Петербургской бирже ценных бумаг можно найти в соответствующих разделах их официальных сайтов. Их обновление происходит с небольшой задержкой в четверть часа, что некритично для средне- и долгосрочных инвестиций. Если нужна более актуальная информация, можно воспользоваться торговым терминалом, где она предоставляется в режиме реального времени.

Когда нужно вложиться в 1 акцию, а когда в несколько

Выбор стратегии инвестирования – личное дело инвестора. Только он сам может определить, что для него важнее – получение максимальной прибыли или минимизация рисков, так как значения этих параметров имеют обратную зависимость: рост одного означает неизбежное снижение другого и наоборот.

Обычно имеет смысл задействовать механизм диверсификации, который предусматривает формирование портфеля из активов разной степени надежности и прибыльности. Такой подход обеспечивает дополнительную страховку от полной потери накоплений при одновременном получении достаточно серьезной прибыли.

Вложения в акции одной компании целесообразны только в случае «железной» уверенности в стабильности ее финансового положения и наличии гарантий высокой доходности по ценным бумагам. Получить подобную информацию с помощью любого вида анализа крайне сложно, еще труднее – убедиться в ее достоверности. А потому применять такую торговую стратегию нужно очень осторожно, так как она неизбежно сопровождается ростом риска потерять инвестиции или, по крайней мере, получить существенные убытки.

Что делать, если нет времени разбираться

Если у инвестора нет времени или желания изучать специфику фондового рынка и особенности ценных бумаг, можно пойти более легким и простым путем, чем самостоятельное участие в торговле акциями. Речь идет о передаче накоплений в доверительное управление, которое бывает нескольких видов, включая два самых распространенных. Первый – это приобретение пая в ПИФе, второй – заключение договора с брокером или управляющей компанией. В обоих случаях средствами инвестора управляют специалисты, хотя доходность формируется несколько по-разному, как и стоимость услуги доверительного управления.

Часто задаваемые вопросы

Что такое трейдинг?

Термин означает деятельность по купле или продаже различных финансовых активов или инструментов на бирже.

Зачем нужен брокер?

Действующее законодательство не допускает граждан к торговле на бирже. Для ведения подобной деятельности нужен посредник, которым становится брокер. Он же выступает налоговым агентом инвестора, который в подавляющем большинстве случаев занимается начислением и уплатой налогов с доходов то инвестиций.

Какую пользу приносит брокер?

Брокер имеет статус профессионального участника рынка ценных бумаг. Поэтому он способен как предоставить необходимые консультации в виде советов и рекомендаций, так и взять средства инвестора в доверительное управление.

Как выбрать брокера?

Наш сервис предлагает простой и удобный способ выбора подходящего брокера и заключения договора на брокерское обслуживание. Причем инвестору предоставляется возможность рассмотреть и отсортировать доступные предложения по интересующим его критериям, включая стоимость услуг, величина комиссий, функционал торгового терминала, доступные финансовые инструменты и т.д.

Сколько в среднем можно заработать на акциях?

Уровень доходов от ценных бумаг зависит исключительно от размера стартового капитала и профессионализма инвестора. Верхнего предела заработка попросту не существует. Хотя необходимо помнить и возможности получить убытки, порой – весьма серьезные.

Как риски существуют?

Торговля на фондовой бирже неизбежно сопровождается разными видами рисков. С некоторой долей условности они делятся на две группы: рыночные (выражаются в изменении цены акции и объясняются объективными экономическими факторами) и нерыночные (состоят в изменении законодательства, решениями регулятора, недобросовестной конкуренцией и т.д.) Прогнозирование первых является сложной, но вполне решаемой задачей. Предсказать вторые практически нереально.

Как минимизировать риски с акциями?

Самый простой способ – диверсификация вложений, которая предусматривает инвестирование в разные по доходности, виду и рискованности активы. При таком подходе к формированию портфеля вероятность серьезных убытков резко снижается, а шансы на получение стабильной прибыли, пуст и на самой высокой, увеличиваются.

Как играть на бирже акций начинающему?

Новичкам заниматься игрой на бирже не стоит. На первом этапе намного правильнее изучить принципы функционирования рынка, выработать торговую стратегию и сформировать инвестиционный портфель, причем диверсифицированный.

На что обратить внимание перед тем, как открыть счет у брокера? Мы собрали главные пункты, которые обязательно стоит изучить каждому начинающему инвестору

Наверняка в последнее время вы читали, изучали и впитывали различную информацию об инвестициях и фондовом рынке. И наконец решились открыть счет, чтобы попробовать свои силы на практике. А это значит, что настало время выбрать брокера.

В этом тексте вы узнаете:

-

Кто такой брокер и чем он занимается

-

На что обращать внимание при выборе брокера

-

Кто среди брокеров лидирует на рынке и какие у них комиссии

-

Как перевести бумаги от одного брокера к другому

-

Что делать, если брокер обанкротился или его лишили лицензии

Кто такой брокер простыми словами

По закону в России юридические и физические лица не могут торговать на бирже напрямую, если они не профессиональные участники рынка. Для этого им нужен посредник — брокер.

Брокер — профессиональный участник рынка ценных бумаг, посредник между инвесторами и биржей.

Чтобы получить этот статус, нужно соответствовать определенным законодательным требованиям. Брокерами могут быть банки, инвестиционные и брокерские компании.

Некоторые ценные бумаги не торгуются на фондовом рынке. Их можно купить только через регистратора — профессионального участника рынка, который ведет реестр владельцев ценных бумаг. Он собирает, хранит и передает информацию о владельцах именных ценных бумаг на основании договора с эмитентом.

Чем занимается брокер, зачем он нужен и как его выбрать?

(Видео: РБК)

По словам финансового консультанта Игоря Файнмана, в основном бумаги, которые не торгуются на бирже, принадлежат небольшим региональным компаниям. Он отметил, что не видит смысла обычному розничному инвестору покупать бумаги через регистратора. «У меня всегда возникает вопрос — а зачем? Зачем себе усложнять жизнь, искать регистратора, морочиться, платить регистратору большую комиссию. Регистратор — это дорогая услуга», — сказал консультант.

Чем занимается биржевой брокер

После того как вы заключили договор, брокер открывает вам брокерский и депозитарный счета. На первом будут лежать деньги, а на втором — ценные бумаги.

С помощью брокера вы можете покупать и продавать ценные бумаги, торговать валютой и другими финансовыми инструментами. Он выполняет поручения клиентов — передает их на биржу, отдает деньги за бумаги. Поэтому брокер лишь посредник, и в этом его отличие от трейдера — игрока на бирже.

Кроме того, брокер составляет отчеты о движении средств и операциях, выводит средства на банковский счет. Он может предлагать услуги финансового консультанта, разрабатывать торговые и инвестиционные стратегии.

Брокер выступает налоговым агентом — рассчитывает и удерживает за вас подоходный налог с вашей прибыли от сделок и дивидендов и перечисляет средства в бюджет. Если у вас несколько счетов у одного брокера, то налоги будут считать по всем вместе, а не по каждому счету отдельно.

Если в январе года, который следует за отчетным, у вас на счете не оказалось достаточно средств, чтобы заплатить налоги, то нужно будет платить их самому. Брокер передаст сведения в Федеральную налоговую службу, так что заполнять декларацию не нужно. Кроме того, если вы получили дивиденды или купоны от иностранной компании, а также доход от разницы курсов валют, то налоги тоже придется платить самостоятельно.

Как выбрать брокера

Как не ошибиться с выбором вашего посредника? Вот основные моменты, которые нужно учесть инвестору, прежде чем заключать договор с брокером.

Лицензия

Самое главное, что должно быть у любого брокера, — лицензия Центробанка. Это обязательное условие, без которого брокер не имеет права проводить операции на бирже. Проверить, есть ли у брокера лицензия, можно на сайте ЦБ России[1].

Обычно вместе с лицензией на брокерскую деятельность брокер также получает депозитарную, дилерскую и на управление активами. ЦБ регулярно проверяет брокеров. И если найдет нарушения, может отозвать лицензию. Регулятор обязан лишить брокера лицензии, если [2]:

-

брокер обанкротился;

-

банк, который предоставляет брокерские услуги, лишился банковской лицензии;

-

если брокер не работает на рынке ценных бумаг более 18 месяцев.

Банк России также может на время приостановить действие лицензии. Если брокер исправит все нарушения, то ее возобновят.

Репутация и надежность

Брокер, как и любая финансовая организация, может обанкротиться. Либо лишиться лицензии ЦБ. Чтобы избежать проблем, обращайтесь к проверенным брокерам. Насколько надежен брокер, кроме наличия всех лицензий, можно определить с помощью рейтинга. Рейтинги присваиваются специальными организациями — рейтинговыми агентствами. Самое главное — чем больше в рейтинге букв А, тем рейтинг выше и брокер надежнее.

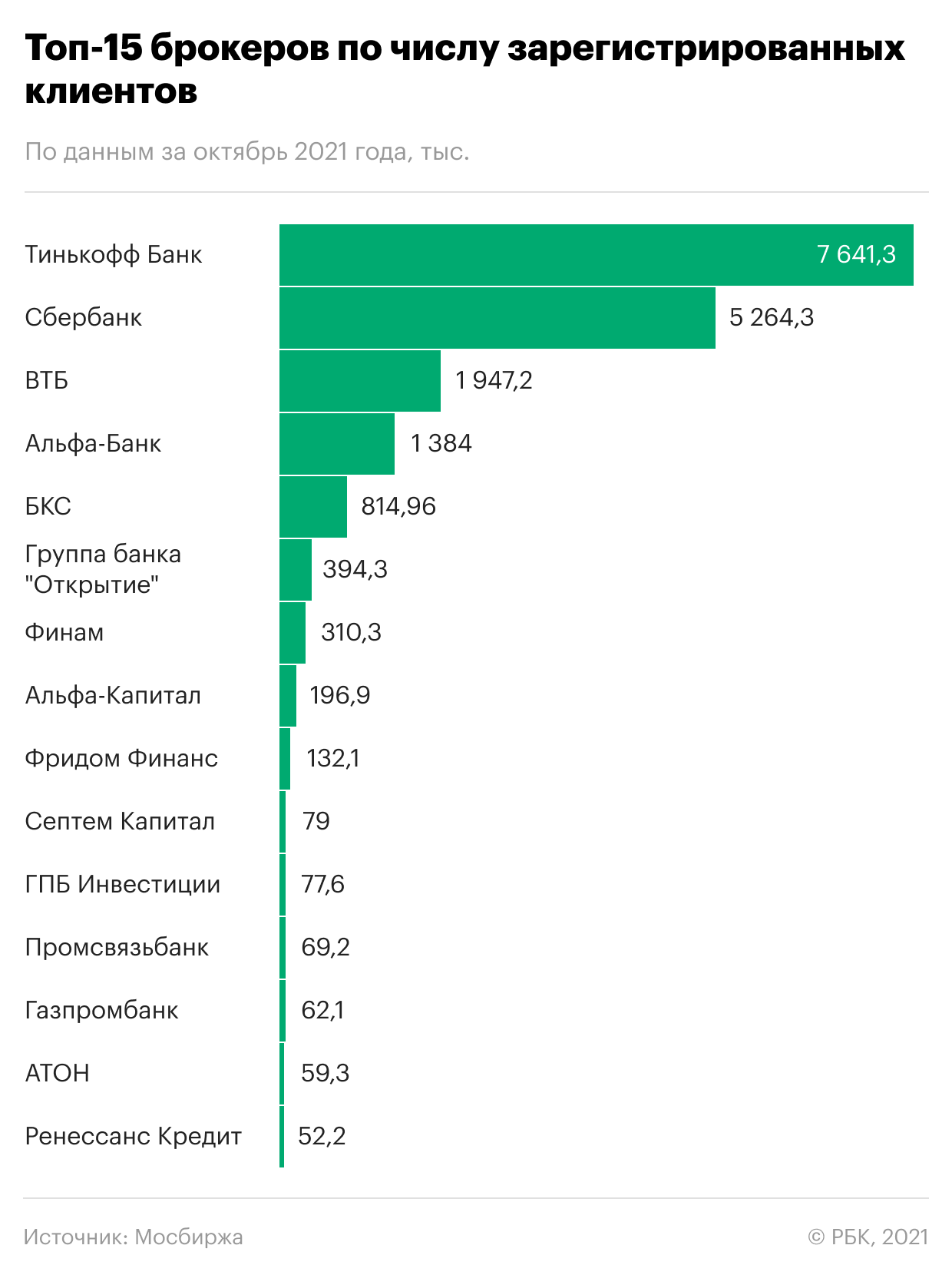

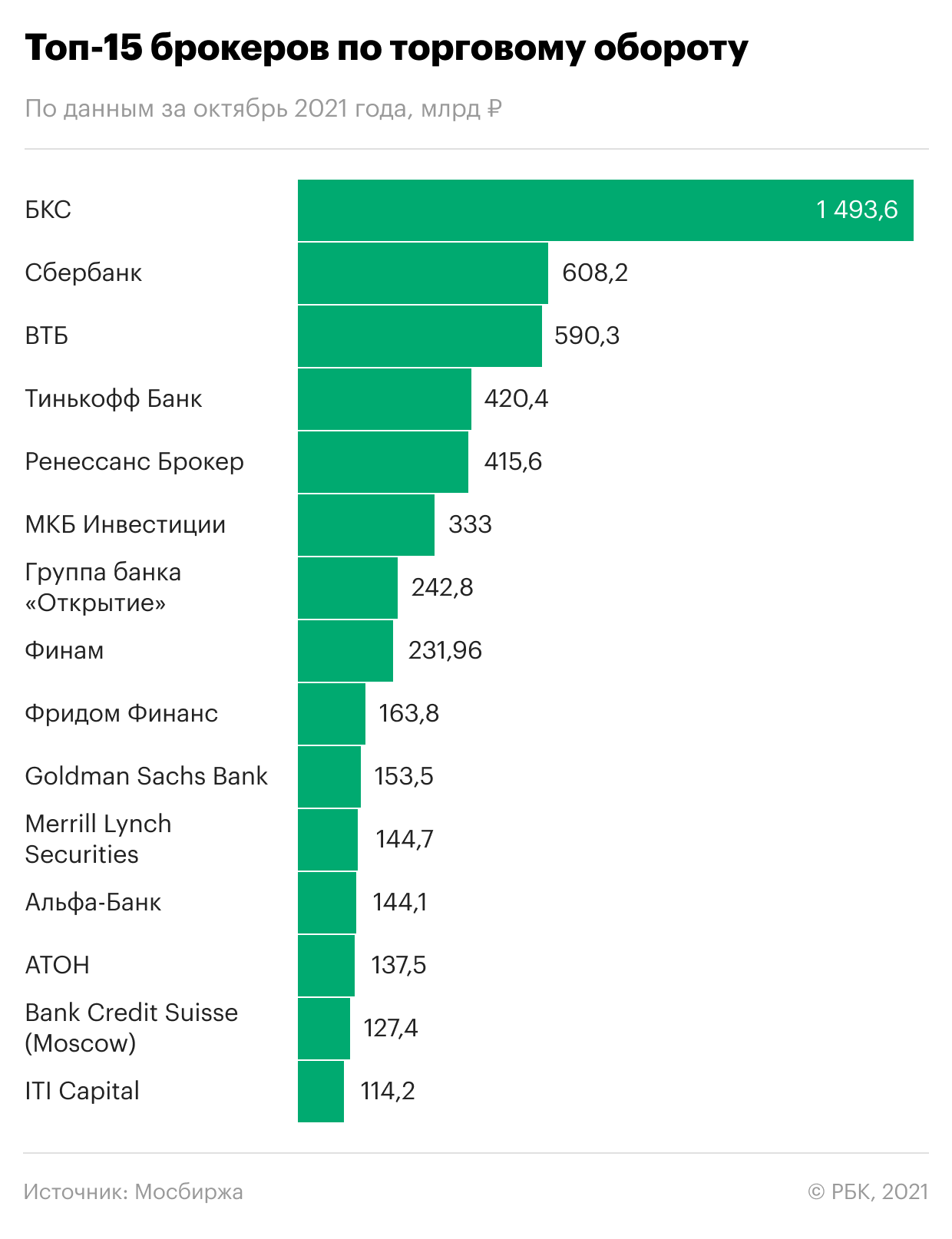

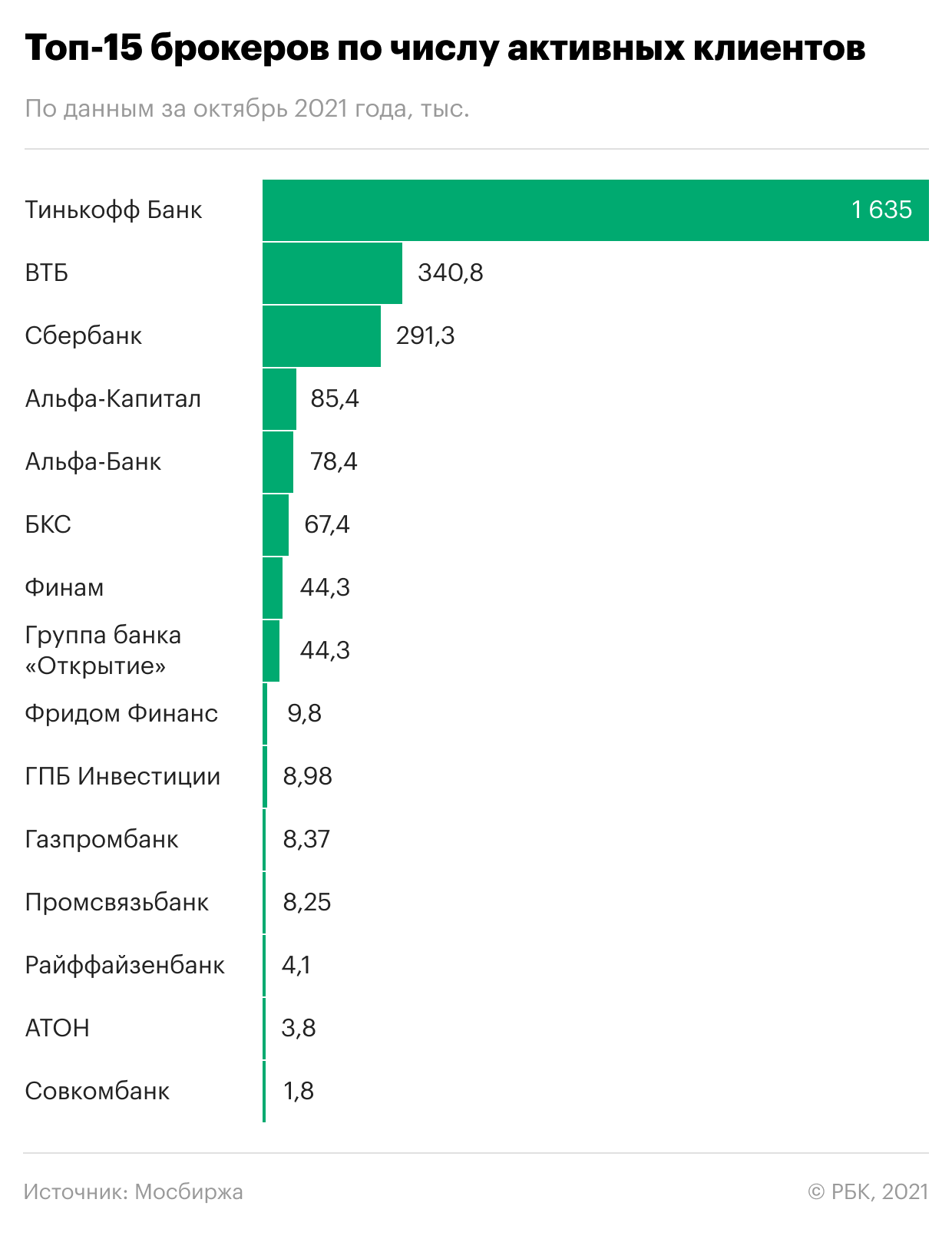

Также можно обратить внимание на позицию брокера на бирже. Она покажет, насколько брокер крупный. Список ведущих операторов рынка опубликован на сайте Московской биржи [3]. Обратите внимание на документы, которые раскрывают данные по объему клиентских операций, числу зарегистрированных и активных клиентов.

Кроме сухих цифр, можно почитать отзывы. Поищите каналы и блоги, где реальные частные инвесторы обсуждают брокеров. Посмотрите в интернете, не было ли у брокера накануне финансовых трудностей или крупных скандалов.

Фото: РБК Инвестиции

Стоимость обслуживания

Тарифы

Каждый брокер предлагает разные тарифы. Перед открытием счета определитесь, какой лучше всего подойдет именно вам. Для этого решите для себя, на каких рынках вы планируете торговать: фондовом, срочном, внебиржевом или всех сразу. Как часто вы хотите совершать сделки.

Тарифы чаще всего условно делятся на те, которые больше подойдут новичкам, те, которые будут удобны для более опытных и активных инвесторов, и те, которые предназначены для совсем профессионалов или трейдеров. В разных тарифах отличается размер комиссий.

Комиссии

Бывают обязательные платежи, которые брокер взимает с инвестора вне зависимости от объема и количества сделок, бывают те, которые напрямую зависят от того, как вы ведете себя на рынке. А бывает, что какая-то комиссия и вовсе отсутствует. Но в этом случае следует обратить внимание на остальные условия такого тарифа, возможно, комиссия на другую услугу повышена.

Например, «Тинькофф Инвестиции» предлагает новичкам тариф «Инвестор», в котором не нужно платить за обслуживание счета каждый месяц. При этом комиссия за сделки — 0,3%. В тарифе «Трейдер» есть ежемесячный платеж, но и комиссия меньше — 0,04%. В Сбербанке есть тариф «Инвестиционный», в котором нет ежемесячных платежей, но за сделки возьмут 0,3%.

Вот основные комиссии:

-

плата за обслуживание брокерского счета;

-

плата за услуги депозитария;

-

комиссия за сделки;

-

комиссия за ввод и вывод денег;

-

плата за подачу заявок по телефону;

-

комиссия за предоставление кредитного плеча, то есть когда вы берете в долг у брокера деньги или ценные бумаги.

Учитывайте, что биржа тоже берет комиссии. Хранение ценных бумаг и другие услуги депозитария также могут стоить денег.

Доступность рынков

Изучите, какие финансовые инструменты и рынки доступны у брокера. Определитесь, чем вы в основном собираетесь торговать. Например, у некоторых брокеров есть доступ только к Московской бирже, а к Санкт-Петербургской — нет. Это значит, что у вас будет ограничен выбор иностранных бумаг, которые можно покупать и продавать. Для примера: по данным на начало декабря, на Мосбирже [4] торгуется более 560 иностранных ценных бумаг, включая ETF, а на СПБ Бирже — более 1,6 тыс [5].

Уточните, на каких условиях у брокера можно открыть индивидуальный инвестиционный счет (ИИС). Даже если вы сразу не собираетесь его открывать, это удобный инструмент, чтобы немного сократить свои налоги. И в будущем вы можете им заинтересоваться. Узнайте, дает ли брокер право покупать акции иностранных компаний на счет ИИС. Такую возможность предоставляют не все посредники. Подробнее о том, что такое ИИС и зачем он нужен, мы писали в другой статье.

Удобные приложение и сервис

Для того чтобы торговать на фондовом рынке, вам понадобится торговый терминал. Сейчас почти все крупные брокеры предлагают использовать мобильные приложения для торговли. В приложениях часто бывает демодоступ. Скачайте и посмотрите, насколько вас устраивает интерфейс и удобно ли пользоваться сервисом.

Узнайте у брокера, можно ли пополнять счет с разных банковских карт и выводить на любые карты. Если брокерские услуги предоставляет банк, он может ограничить эту функцию или добавить комиссию.

Если вы собираетесь открыть ИИС, уточните, можно ли получать выплаты по купонам и дивиденды на банковскую карту, а не на ИИС. Это важно при расчете налогового вычета.

Проверьте на сайте брокера или в приложении, можно ли потренироваться в инвестициях на демопортфеле. С его помощью можно положить виртуальные деньги на виртуальный счет, торговать бумагами, привыкнуть к функционалу и подготовиться к фондовому рынку психологически.

Пообщайтесь с персоналом. Позвоните в техподдержку, напишите письмо или спросите что-нибудь в чате приложения. Если вы только начинаете инвестировать, у вас могут возникать вопросы. А так вы заранее поймете, как у брокера построен процесс общения с клиентами и насколько оперативно и квалифицированно персонал сможет решить ваши проблемы.

Обучение

Последний пункт, на который дополнительно можно обратить внимание, — это обучающие материалы. Зайдите на сайт или посмотрите, ведет ли брокер курсы или блог. Материалы в блоге обычно бесплатные. Они помогут начинающим инвесторам лучше разобраться в фондовом рынке. Курсы могут быть платными.

Крупнейшие российские брокеры

По данным ЦБ на конец ноября, брокерская лицензия есть у 252 банков и компаний. Лидеров среди них можно выделить по объему торгов, числу зарегистрированных и активных клиентов, открытых ИИС. Все эти данные можно посмотреть на сайте Мосбиржи.

Мы рассмотрим основные тарифы крупнейших брокеров по объему торгов за октябрь 2021 года.

Фото: РБК Инвестиции

БКС

Торговый оборот: ₽1,49 трлн

Тариф «Инвестор»: для клиентов, которые совершают небольшое количество сделок. Оборот за месяц до ₽500 тыс.

-

Обслуживание в месяц: ₽0

-

Комиссия за сделку: 0,1%.На фондовом рынке Мосбиржи и СПБ Бирже комиссия рассчитывается от оборота по площадке за день, а на валютном рынке Мосбиржи и международных площадках — от объема каждой сделки

-

До 31 декабря 2021 года комиссия за покупку ценных бумаг и валюты 0%

Тариф «Трейдер»: для активных клиентов и тех, у кого большой капитал

-

Обслуживание в месяц: ₽299, если за месяц были сделки. Если не было, то плата не взимается

-

Комиссия за сделку: от 0,01% до 0,03%, зависит от объема сделок и стоимости всех активов на счете

Сбербанк

Торговый оборот: ₽608,2 млрд

Тариф «Самостоятельный»

-

Обслуживание в месяц: ₽0

-

Комиссия за сделку на фондовом рынке Мосбиржи: от 0,018 до 0,3%, зависит от объема сделок и того, каким способом подавалась заявка — по телефону комиссия будет выше

-

Комиссии за сделки с некоторыми облигациями федерального займа для населения (ОФЗ-н) может достигать 1,5%

Тариф «Инвестиционный»

-

Обслуживание в месяц: ₽0

-

Комиссия за сделку на фондовом рынке Мосбиржи: 0,3%

-

Комиссия на внебиржевом рынке может достигать 1,5%

ВТБ

Торговый оборот: ₽590,3 млрд

Тариф «Мой онлайн»

-

Обслуживание в месяц: ₽0

-

Комиссия за сделки с ценными бумагами и валютой: 0,05%

-

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

Тариф «Профессиональный стандарт»

-

Обслуживание в месяц: ₽150 в месяце, когда вы совершали хотя бы одну сделку с ценными бумагами. Если сделок не было, то бесплатно

-

Комиссия за сделки с ценными бумагами и валютой: от 0,015% до 0,0472%, зависит от объема сделки

-

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

«Тинькофф»

Торговый оборот: ₽420,4 млрд

Тариф «Инвестор»

-

Обслуживание счета в месяц: ₽0

-

Комиссия за сделки: 0,3%

Тариф «Трейдер»

-

Обслуживание счета в месяц: ₽290. Бесплатно, если вы не торговали в этот период, у вас есть премиальная карта «Тинькофф», если оборот прошлого периода больше ₽5 млн или портфель больше ₽2 млн

-

Комиссия за сделки: 0,04%

Фото: РБК Инвестиции

Как перевести акции от одного брокера к другому

Если вы решили, что ваш брокер вам больше не подходит, то его можно сменить. И для этого не нужно продавать ценные бумаги и выводить средства. По словам Игоря Файнмана, чтобы перевести деньги и бумаги другому брокеру, нужно написать два заявления — вашему брокеру и тому, кого вы выбрали в качестве нового посредника на бирже.

Кроме этого, нужно будет заплатить за депозитарий, так как за перевод активов берется определенная сумма, отметил финансовый консультант.

Что делать, если брокер обанкротится или у него отзовут лицензию

Согласно Федеральному закону «О рынке ценных бумаг» [6], брокер должен держать средства клиентов на специальных счетах, их нельзя использовать чтобы погасить долги брокера.

Тем не менее у любого брокера есть право использовать средства клиента в своих интересах, если оно прописано в договоре. «Предоставление брокеру такого права — стандартная практика для розничных инвесторов. Это означает, что брокер не отделяет ваши средства от своих собственных, в случае банкротства брокера ваши деньги попадут в общую конкурсную массу», — отметили в ЦБ [7].

Однако брокеры-банки и так по закону могут использовать средства клиентов. Вы можете запретить брокеру, который не представляет собой кредитную организацию, пользоваться вашими деньгами, однако из-за этого вам могут повысить комиссии.

Ценные бумаги инвестора хранятся на счетах депо в депозитарии. Финансовый консультант Владимир Верещак рассказал, как это устроено: «Все ценные бумаги, допущенные к торгам на организованном рынке, хранятся в центральном расчетном депозитарии соответствующей страны. Там же у брокеров открыты счета депонентов».

Что будет с ценными бумагами и как действовать

По словам Файнмана, у депозитария есть данные по владельцу и по количеству ценных бумаг. Информация хранится централизованно, все можно восстановить, так что за активы бояться не стоит, сказал он.

Верещак полагает, что нужно регулярно сохранять отчеты брокера, желательно с печатью и подписью ответственного лица, чтобы доказать, что вы владеете определенными ценными бумагами. Файнман же отметил, что делать это не обязательно. В случае банкротства брокера нужно сразу обращаться с заявлением в Банк России. «Банк России в течение месяца восстановит все активы инвестора на счету у другого брокера, которого выберет сам инвестор», — сказал он. Заявление в ЦБ нужно подавать и при отзыве у брокера лицензии.

Верещак отметил, что также стоит быть внимательным при открытии брокерского счета. Обычно, среди прочего, вам предлагают подписать документ, дающий брокеру право выдавать ваши ценные бумаги взаймы другим клиентам. Либо по умолчанию отмечена соответствующая галочка в анкете на сайте.

«Это предполагает их отчуждение со всеми вытекающими отсюда последствиями», — рассказал консультант. Как правило, это право у брокера вы можете отозвать, подписав так называемый «отказ от массового займа». По мнению эксперта, лучше также не использовать маржинальную торговлю.

Что будет с деньгами и можно ли их вернуть

Верещак рассказал, что на Западе есть страховка на случай банкротства. В Европе на €20 тыс. для ценных бумаг и на €100 тыс. для денежных средств, а в США — по $250 тыс. соответственно. «Это вроде нашего АСВ (Агентства по страхованию вкладов. — РБК). Брокеры делают отчисления в специальный фонд. В случае каких-либо проблем клиентам выплачивают компенсацию. Работает для всех вне зависимости от гражданства», — рассказал Верещак. Если вы заведете счет у иностранного брокера, то у вас тоже будет такая страховка.

В России уже давно обсуждают подобную систему страхования, отметил консультант. В конце ноября президент Владимир Путин поручил создать механизм, аналогичный системе страхования банковских вкладов, для инвестиций на фондовом рынке. Но пока такой системы в стране нет. Верещак рекомендовал хранить средства в бумагах, а не в деньгах. Тот же совет дал и Файнман.

«Если у инвестора на брокерском счете были не активы, а деньги, то деньги будут утрачены безвозвратно», — сказал он. По словам Файнмана, вероятность вернуть средства через процедуру банкротства крайне низка, так что не стоит на это рассчитывать.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Дисклеймер: В процессе написания статьи про трейдинг, было много споров. Хотелось написать сразу обо всем. Все сделать сразу правильно. Без воды, и по делу. Да ещё и объективно. Но в процессе стало понятно, что статью на 100+ тысяч слов читать никто не будет. Поэтому пробежимся галопом по основным аспектам, И оставим много ссылок. Очень много ссылок. Но не на сторонние ресурсы. А на книги!

Итак… статьи про трейдинг не пишут трейдеры. Им некогда. Они трейдят. Но кому-то их писать нужно. Причем писать простыми словами. Чтобы понял и новичок, и перед профи не сильно стыдно было. Поэтому начнем… Трейдинг это…

Топ 18 лучших онлайн курсов по трейдингу 2023

Просто о сложном. Что такое трейдинг. И чем можно торговать?

Трейдинг это процесс покупки или продажи чего бы то ни было, с целью на этом заработать. Да, Дядя Ваня на рынке, торгующий мясом — тоже своего рода трейдер!

Шутки в сторону! Трейдинг — это процесс покупки и продажи финансовых инструментов. Финансовыми инструментами в данном случае могут выступать:

-

Акции компаний.

-

Деривативы — (Контракты между участниками рынка, основанные на стоимости основного актива).

-

Товары.

А форекс? А криптовалюты? Форекс — в своем чистом виде, это торговля деривативами. Т.к. вы физически не покупаете разные валюты, а только играете на их трейдинг курсе. Тоже касается и опционов (не бинарных, хотя и их тоже), это обычно бумаги, которые дают вам право что-то выкупить, в какой-то срок по какой-то цене. И облигации, это торговля деривативами. И форварды тоже. И опционы на фьючерсы. И фьючерсы на опционы на форварды на свопы. И индексы тоже…

В общем, торговать можно чем угодно. Но большая часть того, что вы собираетесь продавать или покупать, это производные финансовые инструменты. Т.е. искусственные. И цена на них формируется с регулированием, которым занимаются люди, которым доверяют остальные участники рынка.

Регулирование, это не установка цены. Это скорей апробация обоснованности цены, сформированной на рынке.

Здесь конечно, возникает вопрос «а криптовалюты, децентрализация и всё вот это вот?». Вот у них нет регуляторов, и вы видите как их шатает? От 0 до 100-ни за 10 секунд, и обратно.

Вывод: трейдинг (торговля) — осуществление операций по покупке и продаже актива, в общественном месте (рынке).

Всё остальное тонкости, которые новичкам нужны не будут.

А где собственно, торговать? Виды рынков

Загвоздка… В идеальном мире. Для каждого вида финансового актива, должен быть свой рынок.

-

Межбанковские торги для валютных пар.

-

Фондовый рынок для акций и ряда деривативов.

-

Сырьевой рынок для опционов и фьючерсов на товары.

Заметьте, здесь нет слова «форекс», «валютный рынок» и «криптовалютная биржа». Во-первых, потому что криптовалюта создавалась как что-то «децентрализованное, на общем доверии» и вот это вот все (помним о Бутерине, и его децентрализованных биржах).

А во-вторых. Потому что Форекса не существует… Ну или его не должно существовать. И даже любимый всеми Dukascopy, и не любимый всеми Альпари существовать не должны. Как и другие трейдинг сайты.

Вообще здесь должно быть объяснение про то, что ликвидность, маржинальность и объемы банковских торгов настолько велики, что частное лицо никак не может повлиять на них. Должны быть причины объяснения, почему трейдер с его деньгами (пусть это даже будет миллион долларов) не может быть участником валютного рынка. Что банки используют межрыночный арбитраж, и пересылают друг другу миллионы долларов ежесекундно. Что это все необходимо для товарного оборота. Но на это можно посвятить отдельную статью. Как можно посвятить отдельную книгу, пытаясь простыми словами объяснить что фондовый рынок это…

По крайней мере, в идеальном мире. Поэтому спускаемся с небес на землю, и рассказываем, что такое «кухня». А если останется время, распишем, и почему это слово стало матерным!

Неидеальный мир: Много ненадежных бирж в оффшорах

Итак… Загвоздка. Для того, чтобы торговать чем-либо: акциями или деривативами. У вас должна быть… Лицензия трейдера!

А ещё, о ужас. Вы должны платить налоги! Налог подоходный, и рассчитывается как «разница между покупкой и продажей актива на процент в вашем государстве». (это упрощенная формулировка, просьба не бить сильно).

А значит. Трейдер должен… Иметь лицензию. Сдавать ворох отчетностей. А к межбанку его вообще не подпустят. А как платить налог на крипту? стоимость продажи минус 0? Так и обанкротиться недолго

В общем вопросов много. А ответ один — «Кухня». Он же брокер. Он же разводила. Он же… Выбирайте любое удобное для вас слово.

Но что такое эта ваша кухня? В Идеальном мире. Кухня это — брокер, которые собирает внутри своей платформы заявки трейдеров, объединяет их в пакеты, и исполняет их на ближайшем ликвидном рынке.

Заявки. Ликвидность. Пакеты. Рынки… В общем. Так, как у вас нет лицензии. а у брокера есть, то он может собрать все ваши пожелания «купить дешевле, продать дороже». Сесть на поезд, приехать на Уолл-стрит, и передать эти бумаги главному банкиру.

Главный банкир их подпишет. И потом брокер назад на поезде, приедет к вам и отдаст вам ваши акции. (все это можно и через интернет, но с поездом как-то аналогия ясней).

Но, давайте подумаем со стороны брокера. К примеру, есть 10 заявок на покупку доллара. И 10 заявок на продажу доллара. И они совпадают. Так зачем ему выводить эти заявки в общий рынок, если он может разрешить их внутри себя. Не выходя из дома скажем так.

Размер комиссионных не поменяется. А вот мороки сильно меньше… «А если ещё…»

Кухня в плохом смысле слова

И вот это вот «А если ещё…» и приводит нас к мошенничеству. А именно к тому, что брокеры создают маленькие, внутренние рынки, неправомерно. И разрешают все заявки внутри себя. Т.е. не выводя их на рынок.

Но количество заявок может быть неравномерным. И нельзя делать так, чтобы внутренний курс сильно отличался от внешнего (ну не может доллар у конкретного брокера стоить 30. А у другого 130).

Поэтому, брокер, становиться Контрагентом ваших сделок. И он начинает играть с вами. И в этот момент…

Ему становиться выгодно сделать так, чтобы вы сливали ваши деньги у него. Т.е. заработок смещается с «комиссионных» на «чистую прибыль». Ведь сделка все равно не выносится в общий рынок.

И дальше зависит только от жадности брокера.

Все они, делятся на:

-

Брокеров с умеренным преимуществом (комиссионные, плавающие спреды, внезапные комиссии на ввод и/или вывод средств).

-

Онлайн-казино. Манипуляции с котировками, баги, проблемы с ликвидностью и пр.

-

Купюроприемник. Залил деньги… и забудь. А потом ещё и менеджер позвонит, и скажет что на твоё имя кредит взяли.

А будет ли брокер прикидываться, что он «фортс, форекс, межбанк, криптовалютный, самый честный». Это уже совсем другая история.

Криптобизнесмены: просто помните, что когда вы проводите сделку не через холодный кошелек, и не напрямую через блокчейн, а на ваших любимых Exmo, Binance, CoinWallet, Etoro. Это все ещё брокеры кухни, которые взимают свою плату за скорость операций. В противном случае вся ваша «торговля по уровням сопротивлений через 9-ую волну мартингейла» уперлась бы в предел ликвидности и очередность на исполнение у майнеров…

Что там с промежуточными итогами?

Торгуйте где хотите. Проверьте брокера на честность. И выбирайте рынок, который вам больше импонирует. Или тот, на котором вы научи(лись)тесь торговать.

Можете заморочиться и выйти на реальные биржи. Но для этого ваш торговый капитал должен исчисляться со старта в тысячах долларов. Ну а многие биржи, предлагают начинать с 10-ти долларов или их эквивалента.

Так, что все мы торгуем на «кухнях». Просто выбираем ту, что с «Евро-ремонтом».

Три столпа трейдинга. Много книг и ссылок.

Итак… Мы разобрались с тем, где мы торгуем, и чем мы торгуем. Остался только один вопрос. И именно о нем:

-

Написаны тысячи книг.

-

Созданы миллионы каналов.

-

Сделаны миллиарды курсов.

Ну и он ключ к вашим «заветным яхтам, машинам, пароходам, и путевкам на #сказочноеБали».

…Торговля…

Итак, чтобы стать мультимиллионером, вам нужно прочитать, и НАУЧИТЬСЯ ПОЛЬЗОВАТЬСЯ В СОВЕРШЕНСТВЕ следующими пособиями:

-

Как играть и выигрывать на бирже. Психология. Технический анализ. Александр Элдер. — база по техническому анализу

-

Путь черепах. Из дилетантов в легендарные трейдеры. Куртис Фейс. — расчет математического ожидания, как ключ к вне системному трейдингу

-

Марк Дуглас. Трейдинг в зоне. — база по позиционному трейдингу

-

Р.Г. Хагстром «Уоррен Баффет. Как превратить 5 долларов в 50 миллиардов» (только для фундаментального анализа, внутри не все про Баффета).

-

Райан Джонс «биржевая игра». — очень много полезного про существующие системы ММ и РМ (мани и риск менеджмента).

Это далеко не все. Но эта та база. И вместо того, чтобы записываться на трейдинг обучение у очередного гуру, лучше прочтите эти книги. Методы описанные в этих книгах, пересказанные из уст в уста. Из книг в статьи. Из статей в платные курсы. А оттуда обратно в статьи. Перевранные доходят до вас.

В общем «Трейдинг с нуля это просто… Говорили они… Я прочитал эти ваши 3500 страниц… и все равно слил депозит, потом записался на новое обучение трейдингу. И снова слил депозит». Тут, если коротко, мало только прочитать, и/или выучить эти книги. Их ещё нужно уметь применять, и адаптировать к современным условиям.

Так, но мы же обещали три столпа трейдинга?

-

Анализ.

-

Психология.

-

Управление рисками.

Все просто!

Пользуясь анализом (их много) вы пытаетесь угадать (не спрогнозировать) движение выбранного актива (амплитуду, котировки, время).

При помощи управления рисками, вы учитесь ставить правильное количество денег на вашу «угадайку».

А психология поможет вам не войти в «азарт», перестать «бояться» и начать «торговать, а не играть».

И зачем нужны были 3500 страниц базовых книг? А вот тут и переходим к самому интересному…

Внимание. Дальше будет много терминов. Определений. Каких-то попыток объяснить сложные штуки простыми словами. Если автор где-то упрощает, или искажает, он делает это с целью объяснить вещи, а не потому что он не понимает, о чем говорит.

А что там быки, медведи и про играть на понижение… непонятно.

Я совершенно забыл, что статья для новичков. А значит перед тем как объяснять «тонкости волнового анализа в пятой подволне третьего тупого треугольника для биткоина», надо бы рассказать, как вообще происходит торговля на рынке.

Помним. Мы не в идеальном мире. И между нами и рынком брокер. Чаще всего кухня. Но иногда может быть и что-то реальное. Не суть.

Мы занесли брокеру денег. И теперь у нас на счету есть чем торговать. Мы смотрим на актив (валютная пара, фьючерс на железо, Эфир из мира криптовалют, неважно).

Быки

И думаем. Вот он сейчас пойдет вверх. Что надо делать? Правильно. Берем деньги. Покупаем актив. Ждем пока подрастет. Продаем. Вуаля… профит!

Это называется играть в длинную (на повышение). В длинную играют быки.

А теперь вопрос.

Вот у нас есть деньги. И мы сейчас точно уверены, что актив на который мы смотрим упадет. Что нам нужно делать? Вопрос очень неочевидный…

Медведи

В общем… Нам нужно у кого-то взять этот актив в долг… (подсказка, у брокера). Быстро его продать по текущей цене, и сидеть ждать. Дождаться пока актив упадет в цене до понравившегося нам уровня, выкупить его и отдать брокеру.

Брали мы в долг что? Актив. Отдали что? Актив. Он подешевел? Подешевел. А значит у нас остались деньги после его повторной покупки.

По-умному это называется «Шортить» (играть на понижение). Шортят медведи.

Если все пойдет хорошо, то вы зарабатываете. Если вдруг актив начал расти, вы теряете. Потому что должны выкупить его в указанный срок вне зависимости от его цены.

Собственно, из этого и состоит вся торговля. И когда вас спросят что такое трейдинг, вы с умным видом начнете рассказывать про медведей, которые взяли у кого-то в долг!

А что там с margin call, и leverage?

Хорошо, перед собственно анализом, остановимся ещё и на этом. Ранее мы говорили, что можем взять у брокера в долг. Но это в «долг» не обязательно может быть «товаром для шорта». Мы можем взять у брокера и денег в долг.

Мем смешной. Ситуация страшная!

Но Брокер не дурак, и деньги даёт не просто так. Он позволяет ими торговать. И только в определенной пропорции к уровню вашего депозита.

Допустим. У вас есть 10 долларов. Брокер может дать вам 100 долларов (леверидж х10), и позволить на них торговать. Но при этом, брокер будет внимательно за вами следить. И автоматически пересчитывать уровень вашего депозита, в зависимости от движения котировки.

Ну вот к примеру. Решили вы купить что-то, что стоит доллар. На 10 долларов, вы можете купить этого 10 штук. И если оно поднимется в цене на 10%. Вы заработаете 1 доллар.

А теперь давайте представим, что у вас есть 100 долларов. Из которых ваших, только 10. Если что-то вырастет на 10%. То вы заработаете 10% от 100 долларов. Т.е. вы удвоите деньги от вашего реального капитала.

Но если вы оказались не правы, то и стоимость ошибки вырастает пропорционально. И активу достаточно упасть всего с доллара до 90 центов, чтобы вы потеряли все свои сбережения.

Рискованно, да. А чтобы в случае негативного движения, вы ещё и денег брокеру не остались должны. Существует Margin call. Это когда котировка достигает определенной отметки, и брокер принудительно закрывает вашу позицию, потому что иначе вы будете неспособны её оплатить.

Надеюсь, получилось доходчиво. Но попрошу вспомнить про «кухни, скрытые комиссии, заинтересованность брокера, контрагентство» и другие умные слова, которые я написал ранее о хороших и нехороших брокерах, чтобы подумать о том, как пользоваться левериджем (кредитным плечом).

Анализ. Технический. Фундаментальный. Экспериментальный.

Коротко о сложном:

-

Фундаментальный анализ — не анализ.

-

Технический анализ — тоже не анализ.

Но это не главное.

Главное — что любые выводы, и прогнозы сделанные при помощи «анализа», не дают 100% гарантии движения выбранной котировки в указанную сторону. Все. Ваше обучение трейдингу закончено. Можете идти торговать… шутка. Теперь к сути.

Фундаментальный анализ котировок на бирже

Фундаментальный анализ котировок — это анализ всех текущих параметров, влияющих на цену актива. Чаще его применяют в отношении «классических» и институциональных рынков.

Абстрактный пример. Допустим есть завод. Завод стоит денег. Завод выпускает товар. Товар стоит денег. У нас есть данные о стоимости завода. О его товаре. И о его обороте. И допустим у нас есть данные о зарплатах сотрудников и налогах. В общем мы знаем, сколько этот завод зарабатывает.

Дальше. Допустим этот завод выпускает 1.000 акций. И за 1.000 акций, он хочет. Ну допустим миллион долларов. Мы прикидываем, сколько стоит завод. Сколько он зарабатывает. Есть ли у него перспективы выпускать/зарабатывать больше. И сравниваем эту сумму с запрашиваемым миллионом.

Дальше у нас есть три сценария. Завод может быть недооценен, в этом случае его акции через время вырастут. Завод может быть переоценен, в этом случае его акции со временем упадут. Завод может стоить ровно столько, сколько он стоит, тогда они будут стоить дальше миллион за 1000 штук.

В реальности все сложней. У нас есть долговые обязательства. Объемы производства, реновации, перспективы, тонкости индустрии. Разные финансовые инструменты. Пыль в глаза и куча других параметров.

Но вся суть фундаментального анализа, это оценить условную компанию. И вычислить, дороже ли она, или дешевле чем должна стоить.

Лучше всего это описано у Р.Г. Хагстрома. И всякие крутые инвесторы (типа У.Баффета, покойного Сороса и пр.) только и делали, что оценивали компании по куче разных параметров, и покупали или продавали их акции в соответствии с результатами анализа. Не всегда верно. Но именно так это и работает.

Технический анализ и причем тут психология толпы

Технический анализ… Куда более веселая штука. В общем это психология в картинках. Вы показываете человеку бабочку. А он говорит, куда пойдет трейдинг курс криптовалют. Шутка конечно, но недалека от правды.

В общем, вся суть технического анализа сводится к психологии толпы. Толпа при схожих ситуациях ведет себя схожим образом.

Следовательно, если у нас есть 1000 похожих ситуаций, мы можем говорить о том, что вероятней всего в 1001-ый раз, все пойдет тем же путем.

Но есть проблема. У трейдера на руках, нет психологических портретов всех участников рынка. Да и сам он является участником рынка. Следовательно, лицо заинтересованное.

Ну и как при помощи картинок, определить что сейчас думает толпа?

-

По паттернам. Их называют фигуры.

-

По уровням. Поддержки и сопротивления.

Если грубо говоря. То в первом случае, мы приближаем и отдаляем график, в поисках разных «Плечиков», «треугольников», «кепочек», «тапочек» и других абстрактных форм. И по том, на каком этапе они рисования, предполагаем что дальше произойдет.

Треугольник. Пример тупой. Треугольник острый.

Как бы так объяснить попроще

Разберем на фигуре треугольника. Вот открываем мы график (не важно, свечной, или просто), и смотрим как у нас котировки вверх. Вниз. Вверх. Вниз. Но смотрим, что периоды между вверх и вниз, сокращаются. И зазор между ними все меньше.

Это означает, что «толпа», начала сомневаться в том, что текущие трейдинг курсы правильные. Они начинают бороться между собой. Те, кто торгуют на понижение, давят вниз. Те кто торгуют на повышение, жмут вверх. И в определенной точке, (в точке схождения треугольника), у нас происходит смена направления тренда. С переходом на следующий уровень.

Т.е. вот пока все шло в точку, у нас была борьба. Но потом «быки» или «медведи» победили, и у нас произойдет резкий (относительно) скачок котировок. К примеру, на картинке из интернета, мы увидели, что после схождения треугольника победили «быки», и трейдинг курс медленно но верно пошел вверх.

А ведь треугольник это довольно простой пример. В реальности. Используются разные виды скользящих средних, и инструменты помогающие выявить эти паттерны. К примеры по накладыванию скользящих средних разных таймфреймов (временных периодов торговли), можно как и при помощи треугольника определить смену тренда. (при пересечении разных скользящих, тренд измениться).

Итог. Инструментов анализа графика много. Все рабочие. Все нужно уметь использовать. Все отражают возможное действие толпы, на основании похожего паттерна.

Т.е. Весь этот анализ графиков, это всего лишь попытка переиграть такого же трейдера, находящегося по другую сторону экрана от вас. А отсюда следует простой вывод, который вы прочтете у каждого гуру на платном вебинаре. «Не играй против рынка, он тебя сожрет».

В общем. ЭЛДЕР. ЭЛДЕР. И еще раз Элдер!

Волновой анализ Эллиота. Эзотерический. С использованием пентаграм.

Волновой анализ, это очень странная штука. Это просто набор формул, по которым смотрит трейдер, и вычисляет в рамках какой волны какого потока сейчас находится рынок, и что вот он обязательно сейчас откатиться на 12-ую волну 45-го потока, а значит время покупать.

Выглядит как бред сумасшедшего. Звучит как бред сумасшедшего. НО!.. Народ использует волновой анализ, и при этом успешно торгует. Не все, но адепты которые в нем разобрались, говорят что эта эзотерическая штука работает.

А если работает — не тронь. Я пытался разобраться в волновом анализе. Но сломался. Поэтому подробней рассказать о нем не могу.

Могу посоветовать только В. Сафонов. «Практическое использование волн Эллиотта в трейдинге».

Криптовалютный анализ

Ой на опасную же дорожку я встал. В общем. Все активы работают на пересечении фундаментального и технического анализа.

Т.е. есть реальная цена, к которой стремиться актив (по фундаментальным показателям), и настроения рынка, которые могут изменить направление (технические параметры). Обычно на этих пересечениях и осуществляется движение.

Так вот, бытует мнение, что у криптовалют нет фундаментального фактора. Ведь их:

-

Никто не регулирует.

-

Никто не контролирует.

И их цена может быть такой, какой захотят участники рынка. И якобы этим объясняется то, что вчера биткоин стоил 2 доллара, а завтра 50 тысяч. Но здесь все не совсем так.

Т.е. да, настроения рынка, сильно преобладают над фундаментальными факторами. Но это все исключительно за счет малой ликвидности рынка.

Ликвидность — способность быстро обращать товар в деньги. И обратно.

В общем. Если простыми словами. То рынок криптовалют, та ещё черепаха. И когда 100 человек хотят продать биткоин, а только 10 хотят его купить, и у рынка нет тормозов, то происходит большое, большое падение, пока не найдется ещё 90 желающих купить биткоин уже по новой цене. Тоже касается и покупки. А из-за того, что оно все децентрализованное, да ещё и по непроверенным биржам сложено, да ещё комиссии майнерам. В общем, реально, каждый кто решит продать или купить биткоин, рискует обвалить рынок. Это конечно преувеличение, но близкое к правде.

Так вот… фундаментальный фактор ценообразования. Говорят, что его нет. Но он есть. Как суслик!

У криптовалюты, нет прямого регулятора, который придет и скажет трейдерам «биткоин не может стоить дешевле доллара», но есть:

-

Усилия майнеров по поддержанию сети.

-

Амортизация оборудования и повторные невозвратные инвестиции.

-

Сложность вычислений самой сети.

-

Комиссии по передаче средств внутри сети (а не внутри этих ваших бирж).

В общем. Есть… какое-то… реальное… количество… бумажных денег… которые заморожены в крипте и/или оборудовании. Все эти бумажные деньги, являются «якорной ценой», ниже которой криптовалюта не падает.

Это не значит, что она не может упасть. Она может все что угодно. Эти факторы вторичны. Но все майнинговые фермы. Заводы, производящие оборудование. Дата-центры. Биржи, и пр. рассчитывают все исходя из этой якорной цены.

Рассчитав 100-ни параметров, можно пока-что, смело утверждать, что вот ниже «этой вот точки», криптовалютный рынок дальше не упадет. Но что будет послезавтра, нужно пересчитывать завтра.

Но технически якорная цена существует, и если вы институциональный инвестор, то вам будет полезно её знать, чтобы видеть «дно, откуда постучаться снизу»

Манименеджмент. Серийный. Несерийный. Сложный.

Манименеджмент. Уфф… Это очень сложная и простая штука одновременно. Ладно. Давайте перестанем говорить о трейдинге. И представим… Что мы в казино!

Серийный ММ

Перед нами рулетка. И на ней есть только красное и черное. И в кармане у нас, опять 10 фишек по доллару. Допустим мы поставили на черное. И оно не сработало. И у нас осталось 9 долларов. Что мы должны сделать, чтобы отыграться и выйти в плюс?

Правильно — поставить 2 доллара (не важно на черное или на красное). И если мы угадали. Мы отыграли наш проигрыш, и можем начинать сначала. Если не угадали. То надо ставить 4 доллара. Чтобы отыграть весь проигрыш, и заработать доллар сверху.

Так вот — эта штука называется Мартингейл. И она яркий представитель, серийных систем управления риском. Есть ещё антимартингейл, пирамида, треугольник и прочие. Но суть всегда в том. Что наше следующее действие, базируется на результатах предыдущего.

Мартингейл выглядит идеальным (и многие памм счета его используют), но давайте зададим вопрос. Допустим у вас есть 1000 долларов. Сколько ошибок подряд вас обанкротят?

9 ошибок подряд достаточно, чтобы полностью обнулить свой счет мартингейлом. А с другой стороны, все что мы делаем, это зарабатываем 1 доллар. В теории, имея бесконечное количество денег. Мартингейл всегда в выигрыше. Но денег не бесконечно.

Фиксированный ММ

С фиксированными системами управления капитала все проще. У вас есть 100 долларов. И вы торгуете (или играете в рулетку) фиксированным процентом от ваших денег. Допустим это 10%. Значит на первую ставку вы можете поставить 10 долларов. В случае удачи, сможете поставить на следующую ставку 11 долларов. В случае неудачи 9.

Там есть определенные рычаги, и коэффициенты. Которые считаются оптимальными:

-

От депозита.

-

От волатильности.

-

От выставленных стопов.

-

От стиля торговли.

-

От размера депозита.

Но все сводится к фиксированной фракции, которую вы один раз рассчитали, и по ней ставите.

Сложные виды ММ. Фиксировано-пропорциональная фракционная торговля

Помните нашу аналогию про «казино»? Забудьте! Теперь вы пони на лугу, который ест травку.

Вот так, можно максимально просто объяснить, что такое фиксировано-пропорциональная фракционная торговля. Ну или можно почитать «Райан Джонс. Биржевая Игра».

Если предельно упростить. То это одна из моделей гибрида, который больше похож на «фиксированную ММ», но с элементами пересчета, который учитывает динамику роста депозита в дальнейшем.

Грубо говоря, это определенный компромисс, который использует вашу серийность, и при увеличении вашего депозита увеличивает риски (потому что вы это можете себе позволить), а при снижении вашего депозита от условной базы. Снижает риски.

Зачем нужен ММ?

Здесь должны быть выводы. Рекомендации какой ММ лучше, на каком рынке как использовать. Все это чушь. ММ нужен для одной простой вещи.

Есть несколько основных стратегий торговли. Одна из самых популярных «следование за трендом». Когда вы при помощи инструментов технического анализа, находите точку входа в тренд, и держитесь её, потом находите точку выхода из тренда, и зарабатываете миллион.

Есть только одна проблема. Технический анализ настолько точный. Что 9 из 10-ти ваших прогнозов, скорее всего будут убыточными (а если вы новичок, то и 9 из 9-ти). Задача МаниМенеджмента, распределить ваши деньги таким образом, чтобы вы пользуясь всего одним удачным прогнозом, смогли перекрыть все убытки, и заработать деньги.

То есть, чтобы вы не слили все до тех пор пока не сделаете главный прогноз. И это та штука, о которой вам обычно не говорят ни брокеры, ни успешные трейдеры, никто. Что именно ММ, позволяет им не слить весь депо.

А те трейдеры, которые не пользуются ММ. Обычно быстро сгорают. Да, быстро делают много денег. И потом также быстро их теряют (знаю минимум 4-х таких, лично).

Психология… Или математическое ожидание?

Так… Сейчас о серьезном. Вообще, над психологией принято ржать в трейдинге. Каждый гайд вам будет рассказывать о «азарте», из-за которого вы сливаете депо. О «страхе», который не позволяет вам заработать даже если вы идеальный аналитик. И о прочих «эмоциях».

В реальности психология должна решить две проблемы.

Абстрагироваться

Первая. И главная. Одна должна помочь вам абстрагироваться от удержания убыточной сделки. Это самый главный бич, из-за которого сливаются депозиты. Вот сделали вы неправильный прогноз. И все, рухнул биток. Что делать нужно? Правильно — закрыться пока не потеряли последние штаны. Но по большей части народ будет сидеть, и ждать «а вдруг туземун», брать кредит, чтобы не получить «margin call», продавать квартиру, сдавать тещу на органы. Ну в общем вы поняли. А нужно взять и отпустить, как бороду!

Вот этот вопрос решает психология. Там куча методов, уловок, секретов, рассказов, бизнес-идей и прочей мути.

Управление своими деньгами

Вторая проблема, которую закрывает психология, отвечает на вопрос, почему я сейчас пишу для вас эту статью, а не зарабатываю миллионы на своих знаниях (а у меня поверьте их, мягко скажем до… много в общем). И это проблема управления деньгами.

Т.е. пока я сижу и смотрю на рынок со стороны, я такой беру графики, смотрю на инструменты, и делаю неплохие прогнозы (ну они сбываются). А вот дай мне денег, и скажи торгуй… Все руки трясутся. Все возможные сценарии в голове проносятся. Уже думаю, как я буду расплачиваться почкой, если вдруг просажу чужие деньги. И вообще, а может выйти из позиции раньше. А может зайти позже?

И возможно я даже не ошибусь, и сделаю все правильно. Но эта штука настолько «вымораживает», что иной раз проще смириться и не торговать вовсе. Чем сидеть и плакать из-за потерянных 100 долларов на бирже.

Ну в общем. Эти две вещи и закрывает Психология. Но Психология, она для новичков. Есть путь самурая. И он называется «расчет математического ожидания, и коэффициентов происходящих событий».

Секретная «джедайская» методика, которой не пользуются даже профессионалы

В общем «расчет математического ожидания», это очень крутая штука, которая может

-

Пересчитать всю стратегию управления капиталом

-

Решить все проблемы с психологией.

-

При хорошо выверенном анализе зарабатывать деньги.

Там есть много формул. Подробней «Куртис фейс. Путь черепах». В чем суть.

Суть в том, что мы садимся перед листком, монитором, не важно, и смотрим на график. На графике мы всегда видим 2-3 сценария событий. В любой закрытый канал по трейдингу зайдите и сами увидите, как их аналитика на деле выглядит.

В общем. Мы берем, и прикидываем, исходя из текущего графика, нашего опыта, инструментов и индикаторов вероятность обоих событий. График вверх 35%. График вниз 65%. И каждому из этих событий выставляем весовые коэффициенты.

И дальше в соответствии с этими коэффициентами мы и действуем. Мы можем торговать сразу в обе стороны (чего делать вообще нельзя, но можно, речь идет о самохеджировании, которое крайне убыточно из-за комиссий). В общем математическое ожидание, позволяет снизить риски, за счет того, что вы будете играть в обе стороны, но делать не равноценные покупки/продажи активов, а в соответствии с рассчитанными коэффициентами.

А позицию, которая не оправдала ожидания, главное вовремя закрыть.

Звучит надуманно. Но просто представьте, сколько трейдеров:

-

Теряет деньги из-за неправильного ММ.

-

Теряет деньги из-за эмоций, или боязней открыть/закрыть сделку вовремя.

А тут у вас панацея. Система, которую вы прикрепляете к своему анализу, и работаете в обе стороны. Да она съедает часть вашего дохода, но она же при этом избавляет вас от всех потенциальных ошибок.

Осталась ерунда какая-то. Научиться торговать. Да и все. К математическому ожиданию, кстати приходят многие трейдеры, которые достаточно долго на рынке. Кто-то к ней приходит интуитивно, и рассчитывает всё «на глаз», кто-то рассчитывает прямо по формулам. Но люди, которые на рынке годами, и даже десятилетиями (и все это время работают в плюс), так или иначе используют расчет математического ожидания движения котировки.

О чем не рассказали

Так, в общем… Итак очень много букв. Надеюсь кто-то дочитает. Все рассказать о трейдинге в одной статье. Да ещё простыми словами, да ещё и так, чтобы дочитали до конца… Ну сами понимаете…

Так вот, чего не затронул, но лучше бы вам с этим ознакомиться:

-

Методика анализа шума (для скальпинга и коротких таймфреймах).

-

О том, что такое вообще скальпинг и таймфреймы.

-

Почему инвестор не будет трейдером. А трейдер инвестором. (разные цели).

-

О корреляции и транзитности некоторых криптовалют.

-

О Свечах. О свечах не рассказал. Это важно для анализа!

-

О том, что не лезьте в бинарные опционы. Если вы научились чему-то кроме «рулетка и мартингейл», то трейдинг для вас будет эффективней чем бинарные опционы.

-

О повышении волатильности в условиях новостной торговли.

-

О волатильности. О новостной торговле.

В общем, много чего не рассказал… обидно, но я думаю, тот кто ищет, тот найдет. Плюс, более подробно, с иллюстрациями, примерами.

Где искать? Я бы посоветовал книги. Потому что в отличие от разных сайтов, баз знаний брокеров, и про, авторы книг не сильно заинтересованы в ваших деньгах, и могут себе позволить пространные объяснения на 25 страниц, о том, что такое короткий хвост у японской свечи.

Вместо итогов. План действий начинающему трейдеру

Итак, допустим, ты захотел стать трейдером. Прочитал мои 5.000 слов и такой «ну нафиг все это. Сложно.» И в принципе будешь прав. Но если ты все таки решишься идти дальше. Вот несколько советов.

-

Не торопись читать все те книги. Они тебе пригодятся, но чуть позже.

-

Выбери ментора, кто поможет тебе структурировать обучение и ответить на волнующие вопросы.

-

Открой центовый счет на любой интересующей тебя бирже. Влей туда 5 долларов. И поиграй. Проиграешь, выиграешь не важно. Поймешь вообще, как все работает изнутри.

-

Потом подбери хорошего брокера. Если это крипта, тут сам решай. Если нет, то что-то с регулятором внутри твоей страны, а не в оффшоре.

-

Открой где-нибудь демо-счет.

-

Открой Ru.investing.com.

-

Сравни котировки в терминалах. (с точностью до 5-го знака после запятой. Это важно!)

После этого, можешь начинать потихоньку торговать. Можешь смотреть разную аналитику. Учить базу по книгам. Но есть нюанс. Если ты выучил где-то, безумно крутую стратегию, с которой ты завтра уже станешь миллионером, и будешь сидеть на берегу моря и ничего не делать… Проверь её на демо-счете, хотя-бы с недельку. И посмотри, получается ли у тебя с ней.

Даже натренировавшись хорошо на демонстрационном счете, будь аккуратен. Вливай на новую биржу немного денег. Возможно ты страдаешь той же болезнью что и я, и будет хорошо, если ты узнаешь об этом на 100 долларах, а не на 1000.

Ну а там уже в процессе, ты и про осцилляторы узнаешь, и ММ-ку себе подберешь, и возможно мат-ожидание рассчитаешь. Подберешь рынок, стиль торговли, тайм-фреймы. Углубишься в теорию, обожжешься на «копировании сделок», своим умом дойдешь, что мартингейл не выход, подберешь наконец инструменты, которыми ты сможешь управлять…

Помни просто, что трейдер это не про золотые горы. Это больше про бизнес. Где ты потихоньку покупаешь/продаешь, пользуясь своими знаниями. И постепенно наращиваешь капитал. Наращиваешь, наращиваешь. А потом обнаруживаешь, что можешь что-то вывести, и на это жить. Но до этого у тебя ещё долгий путь!