From Wikipedia, the free encyclopedia

|

|

| Headquarters | Chūō, Tokyo, Japan |

|---|---|

| Coordinates | 35°41′10″N 139°46′17″E / 35.6861°N 139.7715°E |

| Established | 27 June/10 October 1882 |

| Governor | Kazuo Ueda (9 April 2023 – present) |

| Central bank of | |

| Currency | Japanese yen JPY (ISO 4217) |

| Reserves | 1 179 500 million USD[1] |

| Bank rate | –0.10%[2] |

| Website | boj.or.jp |

The Bank of Japan (日本銀行, Nippon Ginkō, BOJ, JASDAQ: 8301) is the central bank of Japan.[3] The bank is often called Nichigin (日銀) for short. It has its headquarters in Chūō, Tokyo.[4]

History[edit]

Like most modern Japanese institutions, the Bank of Japan was founded after the Meiji Restoration. Prior to the Restoration, Japan’s feudal fiefs all issued their own money, hansatsu, in an array of incompatible denominations, but the New Currency Act of Meiji 4 (1871) did away with these and established the yen as the new decimal currency, which had parity with the Mexican silver dollar.[5] The former han (fiefs) became prefectures and their mints became private chartered banks which, however, initially retained the right to print money. For a time both the central government and these so-called «national» banks issued money. A period of unanticipated consequences was ended when the Bank of Japan was founded in Meiji 15 (10 October 1882), under the Bank of Japan Act 1882 (27 June 1882), after a Belgian model. It has since been partly privately owned (its stock is traded over the counter, hence the stock number).[6] A number of modifications based on other national banks were encompassed within the regulations under which the bank was founded.[7] The institution was given a monopoly on controlling the money supply in 1884, but it would be another 20 years before the previously issued notes were retired.[8]

Following the passage of the Convertible Bank Note Regulations (May 1884), the Bank of Japan issued its first banknotes in 1885 (Meiji 18). Despite some small glitches—for example, it turned out that the konjac powder mixed in the paper to prevent counterfeiting made the bills a delicacy for rats—the run was largely successful. In 1897, Japan joined the gold standard,[9] and in 1899 the former «national» banknotes were formally phased out.

Since its Meiji era beginnings, the Bank of Japan has operated continuously from main offices in Tokyo and Osaka.

Reorganization[edit]

The Bank of Japan was reorganized in 1942[3] (fully only after 1 May 1942), under the Bank of Japan Act of 1942 (日本銀行法 昭和17年法律第67号), promulgated on 24 February 1942. There was a brief post-war period during the Occupation of Japan when the bank’s functions were suspended, and military currency was issued. In 1949, the bank was again restructured.[3]

In the 1970s, the bank’s operating environment evolved along with the transition from a fixed foreign currency exchange rate and a rather closed economy to a large open economy with a variable exchange rate.[10]

During the entire post-war era, until at least 1991, the Bank of Japan’s monetary policy has primarily been conducted via its ‘window guidance’ (窓口指導) credit controls (which are the model for the Chinese central bank’s primary tool of monetary policy implementation), whereby the central bank would impose bank credit growth quotas on the commercial banks. The tool was instrumental in the creation of the ‘bubble economy’ of the 1980s. It was implemented by the Bank of Japan’s then «Business Department» (営業局), which was headed during the «bubble years» from 1986 to 1989 by Toshihiko Fukui (who became deputy governor in the 1990s and governor in 2003).[11]

A major 1997 revision of the Bank of Japan Act was designed to give it greater independence;[12] however, the Bank of Japan has been criticized for already possessing excessive independence and lacking in accountability before this law was promulgated.[13] A certain degree of dependence might be said to be enshrined in the new Law, article 4 of which states:

- In recognition of the fact that currency and monetary control is a component of overall economic policy, the Bank of Japan shall always maintain close contact with the government and exchange views sufficiently, so that its currency and monetary control and the basic stance of the government’s economic policy shall be mutually harmonious.

However, since the introduction of the new law, the Bank of Japan has rebuffed government requests to stimulate the economy. [14]

The trail of policies[edit]

M2 money supply

Inflation

When the Nixon shock happened in August 1971, the Bank of Japan (BOJ) could have appreciated the currency in order to avoid inflation. However, they still kept the fixed exchange rate as 360Yen/$ for two weeks, so it caused excess liquidity. In addition, they persisted with the Smithsonian rate (308Yen/$), and continued monetary easing until 1973. This created a greater-than-10% inflation rate at that time. In order to control stagflation, they raised the official bank rate from 7% to 9% and skyrocketing prices gradually ended in 1978.

In 1979, when the energy crisis happened, the BOJ raised the official bank rate rapidly. The BOJ succeeded in a quick economic recovery. After overcoming the crisis, they reduced the official bank rate. In 1980, the BOJ reduced the official bank rate from 9.0% to 8.25% in August, to 7.25% in November, and to 5.5% in December in 1981. «Reaganomics» was in vogue in America and USD became strong. However, Japan tried to implement fiscal reconstruction at that time, so they did not stop their financial regulation.

In 1985, the agreement of G5 nations, known as the Plaza Accord, USD slipped down and Yen/USD changed from 240yen/$ to 200yen/$ at the end of 1985. Even in 1986, USD continued to fall and reached 160yen/$. In order to escape deflation, the BOJ cut the official bank rate from 5% to 4.5% in January, to 4.0% in March, to 3.5% in April, 3.0% in November. At the same time, the government tried to raise demand in Japan in 1985, and did economy policy in 1986. However, the market was confused about the rapid fall of USD. After the Louvre Accord in February 1987, the BOJ decreased the official bank rate from 3% to 2.5%, but JPY/USD was 140yen/$ at that time and reached 125yen/$ in the end of 1987. The BOJ kept the official bank rate at 2.5% until May in 1989. Financial and fiscal regulation led to a widespread over-valuing of real estate and investments and Japan faced a bubble at that time.

Japan bonds Inverted yield curve in 1990 30 year 20 year 10 year 5 year 2 year 1 year

Zero interest-rate policy started in 1995

After 1990, the stock market and real asset market fell. At that time BOJ regulated markets until 1991 in order to end the bubble.

In January 1995, a terrible earthquake happened and Japanese yen became stronger and stronger. JPY/USD reached 80yen/$, so the BOJ reduced the office bank rate to 0.5% and the yen recovered. The period of deflation started at that time.

In 1999, the BOJ started zero-interest-rate policy (ZIRP), but they ended it despite government opposition when the IT bubble happened in 2000. However, Japan’s economic bubble burst in 2001 and the BOJ adopted the balance of current account as the main operating target for the adjustment of the financial market in March 2001 (quantitative relaxation policy), shifting from the zero-interest-rate policy. From 2003 to 2004, Japanese government did exchange intervention operation in huge amount, and the economy recovered a lot. In March 2006, BOJ finished quantitative easing, and finished the zero-interest-rate policy in June and raised to 0.25%.

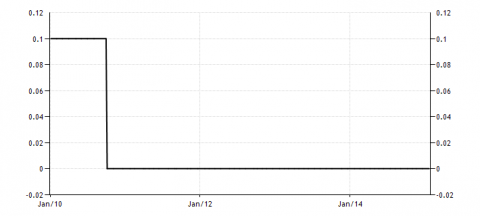

In 2008, the financial crisis happened, and Japanese economy turned bad again. BOJ reduced the uncollateralized call rate to 0.3% and adopted the supplemental balance of current account policy. In December 2008, BOJ reduced uncollateralized call rate again to 0.1% and they started to buy Japanese Government Bond (JGB) along with commercial paper (CP) and corporate bonds.

[15]

Negative interest rates started in 2014.

40 year bond

10 year bond

5 year bond

1 year bond

1 month bond

In 2013, the head of the BOJ (Kuroda) announced a new quantitative easing program (QE). This program would be very large in terms of quantity, but it would also be different in terms of quality—qualitative easing (QQE). In other words, the BOJ would (and did) also purchase riskier assets like stocks and REITs.[16]

In 2016, the BOJ initiated yield curve control (YCC).[17]

In 2016, the BOJ started its negative interest rates policy (NIRP).[17]

They are the largest owner of Japanese stocks.[18][19][20]

Curbing deflation[edit]

Following the election of Prime Minister Shinzō Abe in December 2012, the Bank of Japan, with Abe’s urging, took proactive steps to curb deflation in Japan. On 30 October 2012, The Bank of Japan announced that it would undertake further monetary-easing action for the second time in a month.[21] Under the leadership of new Governor Haruhiko Kuroda, the Bank of Japan released a statement on 5 April 2013 announcing that it would be purchasing securities and bonds at a rate of 60-70 trillion yen a year in an attempt to double Japan’s money base in two years.[22]

But by 2016, it was apparent that three years of monetary easing had had little effect on deflation so the Bank of Japan instigated a review of its monetary stimulus program.[23]

Mission[edit]

According to its charter, the missions of the Bank of Japan are

- Issuance and management of banknotes

- Implementation of monetary policy

- Providing settlement services and ensuring the stability of the financial system

- Treasury and government securities-related operations

- International activities

- Compilation of data, economic analyses and research activities

Location[edit]

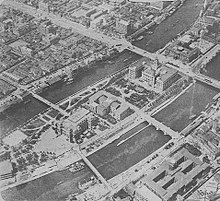

The Bank of Japan is headquartered in Nihonbashi, Chūō, Tokyo, on the site of a former gold mint (the Kinza) and, not coincidentally, near the famous Ginza district, whose name means «silver mint». The Neo-baroque Bank of Japan building in Tokyo was designed by Tatsuno Kingo in 1896.

The Osaka branch in Nakanoshima is sometimes considered as the structure which effectively symbolizes the bank as an institution.

- Bank of Japan

-

The head office of the Bank of Japan located in Nihonbashi Mainoucho, Chuo-ku, Tokyo

-

The Bank of Japan Osaka Branch

-

The Bank of Japan Otaru Museum in Otaru, Hokkaido

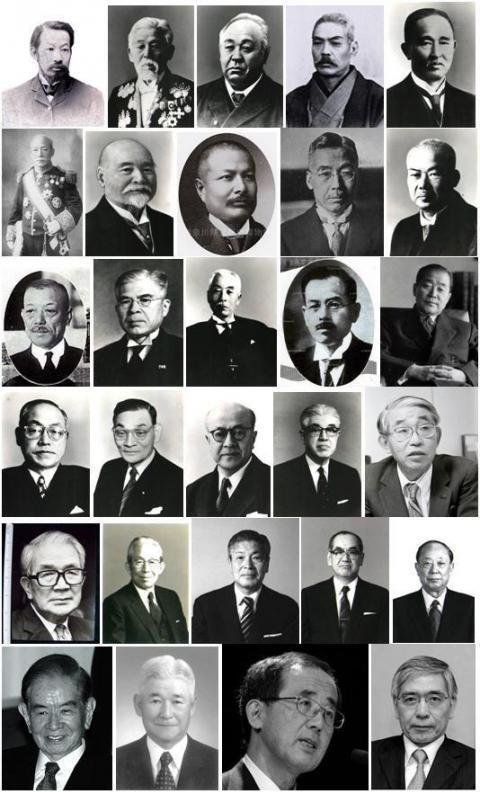

Governor[edit]

| Governor of the Bank of Japan | |

|---|---|

|

Incumbent |

|

| Style | His Excellency |

| Appointer | The Prime Minister |

| Term length | Five years |

| Inaugural holder | Yoshihara Shigetoshi |

| Formation | 6 October 1882 |

The governor of the Bank of Japan (総裁, sōsai) has considerable influence on the economic policy of the Japanese government.

List of governors[edit]

| # | Governor | Took office | Left office |

|---|---|---|---|

| 1 | Yoshihara Shigetoshi | 6 October 1882 | 19 December 1887 |

| 2 | Tomita Tetsunosuke | 21 February 1888 | 3 September 1889 |

| 3 | Kawada Koichiro | 3 September 1889 | 7 November 1896 |

| 4 | Iwasaki Yanosuke | 11 November 1896 | 20 October 1898 |

| 5 | Tatsuo Yamamoto | 20 October 1898 | 19 October 1903 |

| 6 | Shigeyoshi Matsuo | 20 October 1903 | 1 June 1911 |

| 7 | Korekiyo Takahashi | 1 June 1911 | 20 February 1913 |

| 8 | Yatarō Mishima | 28 February 1913 | 7 March 1919[24] |

| 9 | Junnosuke Inoue (First) | 13 March 1919 | 2 September 1923 |

| 10 | Otohiko Ichiki | 5 September 1923 | 10 May 1927 |

| 11 | Junnosuke Inoue (Second) | 10 May 1927 | 12 June 1928 |

| 12 | Hisaakira Hijikata | 12 June 1928 | 4 June 1935 |

| 13 | Eigo Fukai | 4 June 1935 | 9 February 1937 |

| 14 | Seihin Ikeda | 9 February 1937 | 27 July 1937 |

| 15 | Toyotaro Yuki | 27 July 1937 | 18 March 1944 |

| 16 | Keizo Shibusawa | 18 March 1944 | 9 October 1945 |

| 17 | Eikichi Araki (First) | 9 October 1945 | 1 June 1946 |

| 18 | Hisato Ichimada | 1 June 1946 | 10 December 1954 |

| 19 | Eikichi Araki (Second) | 11 December 1954 | 30 November 1956 |

| 20 | Masamichi Yamagiwa | 30 November 1956 | 17 December 1964 |

| 21 | Makoto Usami | 17 December 1964 | 16 December 1969 |

| 22 | Tadashi Sasaki | 17 December 1969 | 16 December 1974 |

| 23 | Teiichiro Morinaga | 17 December 1974 | 16 December 1979 |

| 24 | Haruo Maekawa | 17 December 1979 | 16 December 1984 |

| 25 | Satoshi Sumita | 17 December 1984 | 16 December 1989 |

| 26 | Yasushi Mieno | 17 December 1989 | 16 December 1994 |

| 27 | Yasuo Matsushita | 17 December 1994 | 20 March 1998 |

| 28 | Masaru Hayami | 20 March 1998 | 19 March 2003 |

| 29 | Toshihiko Fukui | 20 March 2003 | 19 March 2008 |

| 30 | Masaaki Shirakawa | 9 April 2008 | 19 March 2013 |

| 31 | Haruhiko Kuroda | 20 March 2013 | 9 April 2023 |

| 32 | Kazuo Ueda | 9 April 2023 | Incumbent |

Monetary Policy Board[edit]

As of 9 April 2023, the board responsible for setting monetary policy consisted of the following 9 members:[25]

- Kazuo Ueda, Governor of the BOJ

- Uchida Shinichi, Deputy Governor of the BOJ

- Himino Ryozo, Deputy Governor of the BOJ

- Adachi Seiji

- Nakamura Toyoaki

- Noguchi Asahi

- Nakagawa Junko

- Takata Hajime

- Tamura Naoki

Subsidiaries and properties[edit]

Bank of Japan owns 4.7% of the Tokyo Stock Exchange.[26] Since 2020 it has owned more of the market than any other body.[27]

See also[edit]

- Japanese yen

- Economy of Japan

- Japan Mint

- Bank of England

- European Central Bank

- Federal Reserve

- Reserve Bank of India

Notes[edit]

- ^ Weidner, Jan (2017). «The Organisation and Structure of Central Banks» (PDF). Katalog der Deutschen Nationalbibliothek.

- ^ «Home : 日本銀行 Bank of Japan». Bank of Japan. Archived from the original on 2 June 2020. Retrieved 4 August 2019.

- ^ a b c Nussbaum, Louis Frédéric. (2005). «Nihon Ginkō» in Japan encyclopedia, p. 708., p. 708, at Google Books

- ^ «Guide Map to the Bank of Japan Tokyo Head Office. Archived 2009-06-04 at the Wayback Machine». Bank of Japan. Retrieved 22 December 2009.

- ^ Nussbaum, «Banks», Bank of Japan, p. 69, at Google Books.

- ^ Vande Walle, Willy et al. «Institutions and ideologies: the modernization of monetary, legal and law enforcement ‘regimes’ in Japan in the early Meiji-period (1868-1889)» Archived 16 May 2013 at the Wayback Machine (abstract). FRIS/Katholieke Universiteit Leuven, 2007; retrieved 17 October 2012.

- ^ Longford, Joseph Henry. (1912). Japan of the Japanese Archived 30 March 2015 at the Wayback Machine, p. 289.

- ^ Cargill, Thomas et al. (1997). The political economy of Japanese monetary policy Archived 28 April 2016 at the Wayback Machine, p. 10.

- ^ Nussbaum, «Banks», Bank of Japan, p. 70, at Google Books

- ^ Cargill, p. 197. Archived 28 April 2016 at the Wayback Machine

- ^ Werner, Richard (2002). «Monetary Policy Implementation in Japan: What They Say vs. What they Do», Asian Economic Journal, vol. 16, no. 2, Oxford: Blackwell, pp. 111–151; Werner, Richard (2001). Princes of the Yen Archived 31 March 2015 at the Wayback Machine, Armonk: M. E. Sharpe.

- ^ Cargill, p. 19. Archived 28 April 2016 at the Wayback Machine

- ^ Horiuchi, Akiyoshi (1993), «Japan» in Chapter 3, «Monetary policies» in Haruhiro Fukui, Peter H. Merkl, Hubrtus Mueller-Groeling and Akio Watanabe (eds), The Politics of Economic Change in Postwar Japan and West Germany, vol. 1, Macroeconomic Conditions and Policy Responses, London: Macmillan. Werner, Richard (2005), New Paradigm in Macroeconomics, London: Macmillan.

- ^ See rebuffed requests by the government representatives at BOJ policy board meetings: e.g. «Minutes of the Monetary Policy Meeting on November 30, 2000». Archived from the original on 17 November 2007. Retrieved 9 September 2010. or refusals to increase bond purchases: Bloomberg News. Archived 29 October 2014 at the Wayback Machine

- ^ Kuroda Haruhiko(2013)財政金融政策の成功と失敗

- ^ «Quantitative and Qualitative Monetary Easing» (PDF). Archived (PDF) from the original on 17 April 2013.

- ^ a b «Bank of Japan: Japan Yield Curve Control Regime | Columbia SIPA». www.sipa.columbia.edu.

- ^ Andrew Whiffin (1 April 2019). «BoJ’s dominance over ETFs raises concern on distorting influence». Financial Times. Archived from the original on 30 November 2020. Retrieved 25 February 2021.

the BoJ was ranked as a top ten shareholder in some 40 per cent of all Japan’s listed companies last year, according to Nikkei.

- ^ «BOJ Becomes Biggest Japan Stock Owner With $434 Billion Hoard». Bloomberg.com. 6 December 2020. Archived from the original on 17 February 2021. Retrieved 25 February 2021.

- ^ «BOJ’s ETF buying not distorting markets: Kuroda». Business Times. Reuters. 28 January 2021. Archived from the original on 4 February 2021. Retrieved 25 February 2021.

- ^ «Bank of Japan Expands Asset-Purchase Program». The Wall Street Journal. Archived from the original on 16 November 2017. Retrieved 3 August 2017.

- ^ Riley, Charles (4 April 2013). «Bank of Japan takes fight to deflation». CNN. Archived from the original on 29 October 2020. Retrieved 2 August 2020.

- ^ Stanley White (31 July 2016). «‘Helicopter monet’ talk takes flight as Bank of Japan runs out of runway». The Japan Times. Reuters. Archived from the original on 4 August 2016. Retrieved 1 August 2016.

- ^ Masaoka, Naoichi. (1914). Japan to America, p. 127. Archived 27 April 2016 at the Wayback Machine

- ^ «Policy Board : 日本銀行 Bank of Japan». www.boj.or.jp. Archived from the original on 7 April 2018. Retrieved 30 April 2018.

- ^ «Bank of Japan to be top shareholder of Japan stocks». Archived from the original on 24 April 2020. Retrieved 20 April 2020.

- ^ «BOJ Becomes Biggest Japan Stock Owner With $434 Billion Hoard». Bloomberg.com. 6 December 2020. Retrieved 12 October 2021.

References and further reading[edit]

- Bank of Japan. Functions and operations of the Bank of Japan (Institute for Monetary and Economic Studies, 2nd ed. 2012), online Archived 24 February 2020 at the Wayback Machine

- Cargill, Thomas F., Michael M. Hutchison and Takatoshi Itō. (1997). The political economy of Japanese monetary policy. Cambridge: MIT Press. ISBN 9780262032476; OCLC 502984085 Archived 28 May 2013 at the Wayback Machine

- Hamaoka, Itsuo. A study on the Central Bank of Japan (1902) online

- Longford, Joseph Henry. (1912). Japan of the Japanese. Archived 30 March 2015 at the Wayback Machine New York: C. Scribner’s sons. OCLC 2971290

- Masaoka, Naoichi. (1914). Japan to America: A Symposium of Papers by Political Leaders and Representative Citizens of Japan on Conditions in Japan and on the Relations Between Japan and the United States. Archived 30 March 2015 at the Wayback Machine New York: G.P. Putnam’s Sons (Japan Society). OCLC 256220

- Nussbaum, Louis Frédéric and Käthe Roth. (2005). Japan Encyclopedia. Cambridge: Harvard University Press. ISBN 978-0-674-01753-5; OCLC 48943301 Archived 4 December 2012 at archive.today

- Ohnuki, Mari, Daisuke Murakami, and Masanori Takashima. «Research on financial and monetary history based on the records of the Bank of Japan Archives: a note.» Financial History Review 17.2 (2010):273-280. DOI:10.1017/S096856501000020X

- Sarasas Phra. Money and Banking in Japan (1940) online

- Shizume, Masato. «A History of the Bank of Japan, 1882–2016.» (Waseda University, 2016) online Archived 29 May 2020 at the Wayback Machine

- Vande Walle, Willy et al. «Institutions and ideologies: the modernization of monetary, legal and law enforcement ‘regimes’ in Japan in the early Meiji-period (1868-1889)» Archived 24 August 2011 at the Wayback Machine (abstract). FRIS/Katholieke Universiteit Leuven, 2007.

- Werner, Richard A. (2005). New Paradigm in Macroeconomics: Solving the Riddle of Japanese Macroeconomic Performance. New York: Palgrave Macmillan. ISBN 9781403920737; ISBN 9781403920744; OCLC 56413058 Archived 28 May 2013 at the Wayback Machine

- _____________. (2003). Princes of the Yen: Japan’s Central Bankers and the Transformation of the Economy. Armonk, New York: M.E. Sharpe. ISBN 978-0-7656-1048-5; OCLC 471605161 Archived 28 May 2013 at the Wayback Machine

External links[edit]

Wikisource has original text related to this article:

- Official website (in English)

- Building a national currency (1868-99)

- Japan and World Interest Rates, Interest Rates data and chart daily updated by ForexMotion

2023-04-07T05:05:00+03:00

2023-04-07T05:24:45+03:00

2023-04-07T05:05:00+03:00

2023

https://1prime.ru/banks/20230407/840310865.html

Правительство Японии утвердило нового главу центрального банка страны

Банки

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Правительство Японии на заседании в пятницу утвердило Кадзуо Уэду в должности главы Банка Японии — центрального банка страны — на пять лет с 9 апреля, сообщило агентство Киодо. Он… ПРАЙМ, 07.04.2023

банки, финансы, экономика, мировая экономика, новости, япония, банк японии, глава

https://cdnn.1prime.ru/images/83261/81/832618179.jpg

1920

1440

true

https://cdnn.1prime.ru/images/83261/81/832618179.jpg

https://cdnn.1prime.ru/images/83261/81/832618178.jpg

1920

1080

true

https://cdnn.1prime.ru/images/83261/81/832618178.jpg

https://cdnn.1prime.ru/images/83261/81/832618177.jpg

1920

1920

true

https://cdnn.1prime.ru/images/83261/81/832618177.jpg

https://1prime.ru/world/20230407/840309673.html

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Правительство Японии утвердило нового главу центрального банка страны

Власти Японии утвердили Кадзуо Уэду в должности главы центробанка страны на пять лет

Банк Японии

© AP/ Koji Sasahara

МОСКВА, 7 апр — ПРАЙМ. Правительство Японии на заседании в пятницу утвердило Кадзуо Уэду в должности главы Банка Японии — центрального банка страны — на пять лет с 9 апреля, сообщило агентство Киодо.

Вступают в силу новые ограничения Японии в отношении России

Он станет первым ученым на этом посту. Срок полномочий его предшественника Харухико Куроды истекает 8 апреля, он занимал эту должность на протяжении двух сроков в течение 10 лет.

Во время слушаний в парламенте он дал понять, что пока не собирается отказываться от мягкой денежной политики последних лет, так как необходимо время для анализа, чтобы избежать побочных явлений наблюдающихся сейчас процессов роста цен и роста зарплат.

Как ожидается, в понедельник Уэда встретится с премьер-министром Фумио Кисидой, а также проведет свою первую после назначения пресс-конференцию.

Банк Японии (Bank Of Japan — BOJ) – это главное финансово-кредитное учреждение Страны Восходящего Солнца, Центральный Банк Японии.

Банк Японии находится в наиболее респектабельном районе столицы Японии – Токио. Его отличительная особенность – высокий уровень развития, идеальное разделение обязанностей между структурами банка, четкое выполнение поставленных задач, сильная роль государства в процессе управления ЦБ.

Официальный сайт Банка Японии — boj.or.jp/en/index.htm.

История Банка Японии

С 1868 года в Японии началась эпоха правления Мейдзи, который стал основателем всей банковской системы Японии.

В 1868 году появились первая бумажная валюта, которая носила название «золотой билет» (на японском языке – кинсацу). Первые номиналы новых банкнот – 1 «сю», 1 «бу», 1 «ре», 5 и 10.

В 1869 году впервые была отчеканена японская йена.

С 1871 года японская йена была официально признана денежной единицей Японии. Началось активное вытеснение старых денег новыми.

В 1872 году – принят первый закон, в котором разъяснялись функции национального банка. При этом коммерческим (частным) структурам было дано право печати валюты. Это привело к активному выпуску банкнот негосударственными структурами.

В 1876 году были внесены изменения в закон о национальных банках, что сделало выпущенные денежные единицы неконвертируемыми.

С 1879 года новая старые клановые денежные единицы полностью вышли из оборота, уступив место новой национальной валюте. К этому году в Японии было уже более 150 банков.

1882 год – организован Банк Японии, основной целью которого была борьба с инфляцией.

С 1885 году ЦБ Японии начал эмиссию денег, которые менялись не серебряные монеты.

В 1889 году в силу вступил закон, согласно которому все бумажные деньиг должны были покрыты серебром (оставался лишь небольшой непокрытый лимит размером в 70 миллионов иен).

С 1897 года было принято решение о переходе на золотовалютную систему. При этом выпуском банкнот занимался исключительно Банк Японии.

С 1921 года обмен японской йены на золото был прекращен.

В 1942 году появился закон, по которому Центральный Банк страны полностью контролировался правительством.

1949-й – год формирования Политического Совета. Задача последнего – формирование монетарной политики государства.

С 1971 года Центральный Банк страны проводит сделке на вексельном рынке, совершает операции с государственными облигациями. Шаг за шагом формируется рынок ценных бумаг.

1979 год – изменение в законодательстве и присвоение Банку Японии бессрочного статуса (ранее период действия ЦБ все время продлевался).

1998 год – разработано новое законодательство, касающееся Центрального Банка страны. 1 апреля этого года Банк Японии стал независимы от Минфина. Согласно нового закона ЦБ страны имеет собственный капитал в объеме сто миллионов японских йен. При этом 55% капитала находится в руках правительственных структурах, а 45% — распределено между частными акционерами.

Все держатели акций Центрального Банка получают гарантированную прибыль в размере 4% годовых, которая при нормальной доходности финансового учреждения достигает 5%. При этом частные держатели акций в процессе правления банком участия не принимают.

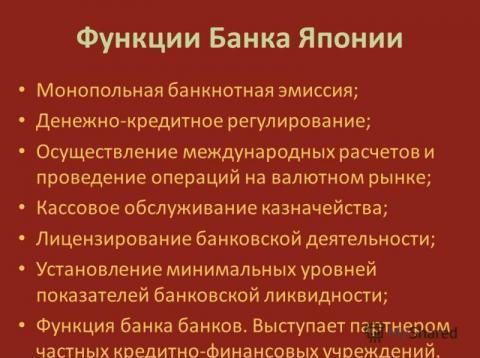

Функции Банка Японии

Банк Японии играет роль основного кредитно-денежного регулятора в стране. Его аналогом в США является Федеральный Банк, в Германии – Бундерсбанк, в Великобритании – Банк Англии. К основным функциям учреждения можно отнести:

1. Эмиссия национальной валюты страны. Банк Японии имеет монополию на выпуск денежных банкнот (японской иены).

2. Внесение изменений в денежно-кредитную политику. Здесь могут использоваться такие инструменты, как определение официальной ставки процента, принятие норм обязательного резерва, проведение валютных интервенций, сделки с государственными облигациями.

3. Корректировка норм обязательств коммерческих банков страны касательно их резервов.

4. Влияние на курс национальной валюты, регулирование объема денежной массы в обороте.

5. Изменение (в большую или меньшую сторону) основной процентной ставки. Посредством изменения данного параметра ЦБ имеет возможность влиять на курс национальной валюты, инфляцию, ставки на кредиты (депозиты) в коммерческих банках, укрепление национальной валюты. Банк Японии может менять две процентные ставки:

— ставку по кредитам «овернайт» — это тот уровень процента, по которому кредитуются коммерческие банки, и осуществляется рефинансирование кредитов. Эта ставка является основной в Японии. Воздействие на уровень ставки оказывается путем совершения сделок с ценными бумагами. С 2010 года эта процентная ставка колеблется на уровне – 0-0,1%;

— дисконтная процентная ставка – это тот процент, под который коммерческие банки получают займы для поддержания ликвидности. Данный показатель является менее значимым, чем предыдущий.

6. Проведение сделок на внешних финансовых рынках.

7. Контроль операций и взаиморасчетам между коммерческими финансовыми учреждениями и принятие участия в данном процессе.

8. Проведение сделок с государственными облигациями, векселями. Это один из основных инструментов монетарной политики ЦБ. Основная задача – контроль размера денежной базы, поддержание процентных ставок по краткосрочным займам.

9. Проверка и контроль состояния финансовых дел в банках. ЦБ проводит исследование статистической информации ,исследует индекс деловой активности, производит публикации данных об индексах цен на корпоративные услуги и оптовых ценах.

10. Проведение международной деятельности с целью повышения имиджа национальной валюты и страны в целом. Здесь речь идет о выполнение целого ряда задач:

— предоставления счетов в валюте Японии финансовым учреждениям других стран (в том числе и ЦБ);

— выполнение валютных интервенций при неблагоприятном движении курса национальной валюты;

— проведение сделок с куплей-продажей валюты, предоставление займов, совершение сделок от лица финансовых структур других стран.

11. Реализация работ по проведению теоретических исследований, а также выполнение экономического анализа.

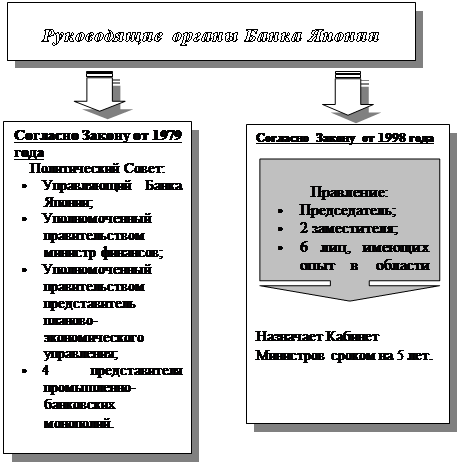

Структура Банка Японии

Основные регулирующие функции по работе ЦБ Японии имеет Правление банка. В его составе:

1. Политический совет – один из ключевых органов Банка Японии. Именно он принимает решения по следующим направлениям:

— величина процентных ставок;

— изменение кредитно-денежной политики страны;

— вопросы, касающиеся финансового контроля банковской системы Японии;

— размеры резервов и так далее.

Все заседания Совета имеют вид совещаний, на которых путем голосования принимаются важные для страны решения. В совете девять членов, из которых – 1 управляющий банком, 2 заместителя и 6 советников. Председатель выбирается Советом коллегиально из числа участников.

2. Ревизоры в количестве трех человек. Эти специалисты назначаются на определенный срок. Решение по кандидатам принимает Кабинет Министров.

3. Члены правления (6 человек).

4. Консультанты (10 человек).

Последние две группы специалистов назначаются Минфином Японии. Кандидатуры на рассмотрение подает Политический совет. Число консультантов и ревизоров может быть изменено в меньшую сторону.

Главное лицо в Банке Японии – глава правления (президент). Его заместитель – вице-президент. Назначением кандидатов на эти должности занимается Кабмин Японии. Срок, на который избираются президент и вице-президент Банка Японии – пять лет.

Кроме руководителей Министр финансов страны назначает семерых управляющих на четырехлетний срок. Один из таких специалистов – представитель Минфина, а шесть остальных – работники банка.

Управляющие Банка Японии

За время существования Банка Японии у него было множество руководителей:

1. С 1882 по 1887 года – Йошихара Шигетоши, первый президент ЦБ Японии. Вошел в историю внедрением системы банковских проверок и сложных процентов.

2. С 1887 по 1889 год – Тетсуносуке Томита. Известен своим желанием создания центральной ставки дисконтирования. Из-за постоянных попыток изменить политику ЦБ Томита был смещен с должности.

3. С 1889 по 1896 год – Коихиро Кавада. Помимо грамотного правления Банком Японии запомнился в качестве ключевого лица при образовании компании «Митсубиши».

4. С 1896 по 1898 год – Яносуке Ивасаки, родной брат основателя Mitsubishi.

5. С 1898 по 1903 год – Тотсуо Ямамото. За годы руководства сумел добиться повышения бюджетного дефицита. После «вытеснения» из должности в 1903 году занял пост руководителя палаты пэров.

6. С 1903 по 1911 год – Шигейоши Мацуо. Его заслуга – успешное сдерживание инфляции в довольно сложный для страны период. За годы правления заслужил уважение среди руководителей крупнейших коммерческих банков страны.

7. С 1911 по 1913 год – Такахаши Корэкиё. С 1913 года переведен Министром финансов Японии. Именно при нем в 1931 году была отменена «привязка» национальной валюты к золоту.

8. С 1913 по 1919 год – Ятаро Мисима. В 1919 году умер.

9. С 1919 по 1928 год – Джонносуке Иноуэ.

10. С 1923 по 1927 год – Отохико Ичики. Был отстранен по причине неудовлетворительной работы.

11. С 1928 по 1935 год — Хисакира Хиджиката. Ему пришлось управлять банком в сложное для страны время (как раз в период отмены золотого стандарта).

12. С 1935 по 1937 год – Эйго Фукаи. Известен своими стараниями снизить объем военных расходов и ограничить денежную инфляцию.

13. 1937 год – Сеихин Икеда. В 1938 году назначен Министром финансов Японии.

14. С 1937 по 1944 год – Тайотаро Юки.

15. С 1944 по 1945 год – Кейзо Шибусава.

16. С 1945 по 1946 год и с 1954 по 1956 год – Эикичи Араки.

17. С 1946 по 1954 год – Хисато Ичимада.

18. С 1956 по 1964 год – Масамичи Ямагива. Покинул свой пост из-за слабого здоровья.

19. С 1964 по 1969 год – Макото Усами.

20. С 1969 по 1974 год – Тадаши Сааки.

21. С 1974 по 1979 год — Теличиро Моринага.

22. С 1979 по 1984 год – Харуо Маекава. Известен своими договорами с Саудовской Аравией по поводу нефтедолларовой системы.

23. С 1984 по 1989 год – Сатоши Сумита. Отметился слишком мягкой монетарной политикой ЦБ, из-за чего выросла цена имущества и фондовых активов.

24. С 1989 по 1994 год – Ясуши Миено.

25. С 1994 по 1998 год – Ясуо Матсушита.

26. С 1998 по 2003 год – Масару Хаями. Запомнился своими попытками защитить монетарную политику страны от давления со стороны политиков и ее ослабления. Сумел «надавить» на монополии в различных секторах экономики и таким образом добился экономического подъема страны.

27. С 2003 по 2008 год – Тошиико Фукуи. Консерватор, сторонник мягкой кредитно-денежной политики страны.

28. С 2008 по 2013 год – Массаки Ширакава.

29. С 2013 года – Харухико Курода. Под его руководство ЦБ страны было отменено «правило банкноты», когда количество покупаемых регулятором средств не могло превышать общий денежный оборот в стране.

Комитеты и отделы Банка Японии

На сегодняшний день Центральный Банк Японии имеет следующие подразделения:

1. Секретариат Политического совета является наивысшим органом правления. В его задачу входит установка учетной ставки банка, изменение ставки кредитного процента для других финансовых учреждений, внесение изменений в список торгуемых ценных бумаг (векселей), учет залогов (тех, которое принимают в качестве обеспечения займов), корректировка условий выдачи кредитов.

2. Отдел по валютным вопросам занимается вопросами, касающимися стабилизации курса национальной валюты – осуществляет валютно-финансовую деятельность, производит выдачу кредитов правительству в виде краткосрочных облигаций государственного образца.

3. Служба внутреннего аудита выполняет функции внутреннего контроллера работы ЦБ. Основная задача – обеспечение максимальной эффективности деятельности структуры, исключение нарушений действующего законодательства, контроль совершения операций.

4. Отдел расчетных и платежных систем работает в сфере совершенствования и внедрения новых расчетных систем. Основная задача – создать максимально гибкий и надежный инструмент, позволяющий своевременно выполнять обязательства банка по расчетам и платежам. По сути, отдел выполняет операторскую функцию в системе межбанковских операций, а также сделок с государственными бумагами.

5. Отдел надзора за финансово-кредитными учреждениями и финансовой системой проводит регулярные проверки работы коммерческих банков (раз в два года), обеспечивает стабильность банковской и кредитной системы, защищает интересы вкладчиков. При проверке проводится собеседование с управляющими банков, обращается внимание на меры по привлечению капитала, текущую рентабельность, эффективность контроля рисков и так далее.

6. Отдел статистики и исследований занимается изучением основного индекса Tankan, который характеризует бизнес-климат в стране. Этот показатель характеризует состояние промышленности Японии в части крупного производства. При формировании индекса используются различные данные – цены на импортную и экспортную продукцию, уровень занятости, данные по заказам и так далее. С помощью индикатора можно проводить грамотный анализ уровня занятости в промышленности, объема заказов компаний, объемы промышленности производства и так далее.

7. Отдел финансовых рынков осуществляет денежную политику, проводит операции на открытом рынке, вносит предложения по изменению резервных требований, основных процентных ставок.

8. Отдел денежной эмиссии несет ответственность за выпуск валюты, объем денег в обращении и его регулирование.

9. Международный отдел проводит валютные интервенции на внешнем рынке Японии. Работает по согласованию с руководством Центрального банка. Основное время проведения операций с валютой на рынке – с 19.00 до 3.00. В случае, если намеченные цели не достигнуты, то к сотрудничеству может быть привлечен Европейский центральный банк (ЕЦБ).

Кроме этого, в структуре банка есть и ряд других департаментов — операционный отдел, отдел обслуживания информационных систем, отдел кадров и корпоративных связей, отдел связи с общественностью, административный отдел, институт валютных и экономических исследований.

Смена эпохи: В Японии уходит многолетний глава ЦБ, изменивший буквально все

Эпохальное для экономики Японии событие состоится на этой неделе. Человек, который проработал в ЦБ страны 10 лет покинет свой пост, но сначала проведет свое заключительное заседание.

GIAN EHRENZELLER/EPA

Харухико Курода не просто рулевой центробанка, именно он кардинально изменил монетарную политику, что в свою очередь сказалось на экономике, работе коммерческих банков и рынках страны в целом.

Его работу нельзя оценить однозначно, ведь новая монетарная политика принесла огромное количество негативных побочных эффектов, и тем более важен уход этого человека со своего поста. Уже совсем скоро Курода передаст бразды правления новому рулевому Кадзуо Уэде.

Десятилетие Куроды в Банке Японии изменило то, как японские банки зарабатывают деньги

Беспрецедентное смягчение денежно-кредитной политики, проведенное Банком Японии за последнее десятилетие, изменило поведение кредиторов страны.

Именно Харухико Курода ввел отрицательные процентные ставки. Что же касается предстоящего заседания, то участники рынка уже готовятся к тому, что новым управляющий пойдет по пути нормализации политики, если это, конечно, возможно.

Масштабные меры стимулирования Банка Японии, которые участники рынка часто называют «Базукой Курода», привели к снижению доходности государственных облигаций Японии (JGB), вынудив банки внести серьезные изменения в свои портфели.

Несмотря на то, что JGB традиционно составляли значительную часть банковских активов, ведь считалось, что они имеют минимальные риски дефолта и они ликвидны, то есть из всегда можно быстро продать, кредиторам приходилось искать другие инструменты, чтобы повысить доходность.

Доход от кредитования

За время работы Куроды, доходы банков от кредитования также заметно снизились. Еще до того, как он взял бразды правления ЦБ в свои руки, процентные ставки по кредитам были низкими, в среднем по состоянию на март 2013 года ставка составляла всего 0,962%. Однако агрессивные меры стимулирования привели к тому, что десятилетие спустя кредитная ставка стала еще ниже — 0,704%. Стоит также отметить — этот показатели остается ниже 2% уже более 20 лет.

Таким образом, за время работы господина Куроды чистый процентный доход трех крупнейших банков Японии упал почти на 30%. Сюда входят доходы от ссуд и облигаций когда-то составлял основную часть их прибыли.

Стоит сказать, что Банк Японии последние годы беспрестанно печатал деньги и скупал практически все, что только можно. ЦБ скупал даже ETF, и является крупнейшим владельцем акций внутри страны. Конечно же, он выкупал долговые бумаги и скупил почти все гособлигации, в результате чего некогда крупнейший и ликвидный долговой рынок перестал по сути функционировать так, как должен. Кроме того, ЦБ ввел контроль за доходностью бондов, и вмешивается в рынок практически каждый раз, когда этот показатель поднимается выше заданного ориентира. Именно из-за фактически убитого рынка, поднимать ставки становится крайне сложно, если не сказать больше. Дело еще в том, что из-за бесконечно работающего печатного станка японская йена стала одной из главных валют фондирования для финансовых операций за пределами страны, и Банк Японии пытается найти баланс: с одной стороны нужна более менее слабая валюта для поддержки экспорта, с другой, когда она начинает перманентно слабеть, как в 2022-м году, у ЦБ возникает головная боль, и он даже проводил масштабнейшие интверенции.

Добавим, японские банки в настоящее время имеют больше трансграничных рисков, чем их коллеги в других развитых странах. На зарубежные операции трех крупнейших банков сейчас приходится 40-50% их общей прибыли по сравнению с 20-30% десять лет назад. В значительной степени как раз из-за их зарубежной экспансии их общие активы выросли более чем на 60%.

Руководители местных банков не ожидают быстрой последовательности повышений ставок в стиле Федеральной резервной системы, а вместо этого ждут от нового главы ЦБ более мягкого постепенного подхода. Тем не менее, Уэде, возможно, не предпримет никаких действий сразу после того, как станет главой ЦБ, ведь по его собственным словам, для изменения курса денежно-кредитной политики нужно, чтобы в экономике произошел серьезный сдвиг.

Вот такие масштабные изменения в финансовой системе произошли при Куроде, и новому председателю вряд ли можно позавидовать. Ему предстоит поломать голову, как вернуть ЦБ на путь нормализации политики.

(Bank of Japan)

Банк Японии — это центральный банк Японии целью которого является обеспечение ценовой стабильности и стабильности финансовой системы Японии

Банк Японии: денежная система Японии, закон о национальных банках, возникновение банковской системы Японии, образование Банка Японии, коммерческие банки Японии, банковские институты Японии, глава Банка Японии, Политический совет, официальный сайт, форек

Содержание

- Банк Японии — это, определение

- Денежная система Японии до подписания закона о национальных банках

- Эпоха Мейдзи и «Закон о новой валюте»

- Рождение иены

- Закон о национальных банках и образование Банка Японии

- Музей денег Банка Японии

- Предпосылки возникновения банковской системы Японии

- Банковская система Японии

- Особенности деятельности Японских банков

- Центральный банк Японии в наши дни

- Коммерческие банки Японии

- Прочие банковские институты

- Руководство Банка Японии — совет управляющих

- Комитет по определению политики Банка Японии

- Торговля на форекс и Банк Японии

- Источники

Банк Японии — это, определение

Банк Японии — это Центральный банк Японии целью которого является обеспечение ценовой стабильности и стабильности финансовой системы Японии, создание основ для устойчивого экономического развития страны.

Банк Японии — это Центральный банк Японии, основанный в 1882 г. Банк Японии формирует курс национальной валюты, регулируя объем находящейся в обращении агрегата денежной массы, поддерживая в стабильном состоянии стоимость йены внутри страны и за рубежом, регулирует денежное обращение, устанавливая процентную ставку, а также посредством ряда других мер, поддерживает в надлежащем состоянии кредитную систему Японии.

Банк Японии — это центральный эмиссионный Банк Японии. Учрежден в 1882. Обладает монопольным правом денежной эмиссии банкнот, является банкиром правительства, осуществляет кассовое исполнение бюджета и управление государственным долгом. С декабря 1931 прекращен размен банкнот Банка Японии на золото. Согласно закону 1942 устанавливается лимит их эмиссии ценных бумаг, излишек облагается налогом. Банк Японии регулирует ставки процента за кредитные коммерческие банки обязаные (с 1957) держать на его счетах определённую часть своих вкладов. Банк Японии выполняет функции «банка банков«, кредитуя последние путём переучёта векселей и выдачи займов. Банк вкладывает крупные суммы в облигации акционерных обществ, осуществляя т. о. долгосрочное кредитование. Совместно с государственным Валютным фондом Банк Японии владел в начале 1969 валютными запасами в 1046 млрд. Йен (2,9 млрд. долл.), которые состояли на 12% из золота, а остальное — долларовые авуары. В 1968 Б. Я. имел 31 отделение в Японии и представительство в Нью-Йорке. Акционерный капитал на начало 1969 составлял 100 млн. Йен, из них 55 млн. Йен принадлежали правительству. Остаток вкладов правительства в Б. Я. составлял 74 млрд. Йен, а вложения Б. Я. в облигации государственных кредитов — 1434 млрд. Йен. В общей сумме баланса к началу 1969 в 4669 млрд. Йен денежная эмиссия банкнот составила 4042 млрд. Йен, переучёт векселей — 340 млрд. Йен, займа коммерческим банкам — 1223 млрд. Йен. Вклады в облигации акционерных обществ — 938 млрд. Йен. В активе банка числилось золото на 31 млрд. Йен и иностранная валюта — 611 млрд. Йен.

Банк Японии — это центральный и национальный банк Японии. Он расположен в одном из 23 специальных районов Тюо города Токио. Здание банка было построено, как и большинство современных токийских строений после революции периода Мэйдзи. Миссией банка является регулирование банкнот, обеспечение стабильности финансовой системы, сбор данных и казначейство.

Банк Японии – это главный регулирующий орган кредитной системы страны.

Банк Японии – это Банк Японии, который несет ответственность за монетарную политику Японии и ее валюту — валюту Японии.

Денежная система Японии до подписания закона о национальных банках

Начало денежных реформ.

Первые шаги по централизации денежного обращения в стране в конце XVI века предпринял Нобунага Ода — первый из трех «объединителей» страны, положивших конец феодальной раздробленности Японии. Новый правитель занимался реконструкцией известных рудников, поиском новых месторождений ценных металлов, боролся с порчей монет и имел собственные планы чеканки монет. Некоторые источники говорят, что Нобунага Ода отчеканил золотые монеты, но в обращение, в связи с его смертью, они так и не поступили.

Второй объединитель Японии, Хидэёси Тоётоми, положил начало чеканке золотых монет обан, которые стали базовым элементом денежной системы XVII века. Сначала он поставил все золотые и серебряные рудники под личный контроль. А в 1588 году выпустил овальную монету (17 х 10 см) весом 165 г (один стандартный мешочек золотого песка). Она содержала 70–74% золота и обладала номинальной стоимостью 10 рё. Это — самая крупная золотая монета мира.

Помимо этого Хидэёси Тоётоми выпускал другие мелкие золотые и серебряные монеты — тэнсе цусё и эйраку цусё. Для этого он использовал не только местное, но и привозное золото, на экспорте которого в Японию в те годы специализировались португальцы. Однако эти монеты на первых порах использовались только в качестве наград и сувениров. Но поскольку они были стандартизированы, то купцы из таких известных торговых городов, как Хаката и Сакаи быстро приспособили их для расчетов по внешнеторговым сделкам с Китаем. Еще одним достижением Тоётоми на денежном поприще был выпуск первых в истории страны особых «военных» монет гокуёгин (серебряных), предназначенных специально для финансирования военной экспедиции в Корею.

Банк Японии (Bank of Japan) — это

Банк Японии (Bank of Japan) — это

Новые национальные японские деньги родились с приходом в самом начале XVII века к власти клана Токугава. Токугава Иэясу, получив политический контроль над страной, в 1601 году приказал отчеканить новые золотые, серебряные и медные монеты. Эта денежная система продержалась в стране до второй половины XIX века.

Деньги императорской Японии: Общенациональные бумажные деньги.

Правительство Мэйдзи, которое пришло к власти в 1867 году, решило воспользоваться денежной системой Токугава. Оно признало все золотые и серебряные деньги предыдущих властей, причем не только последних выпусков, но и старых, знаки которых ранее уже были выведены из обращения. Более того, императорские власти сами некоторое время чеканили монеты, подобные денежным знакам сёгуна.

Банк Японии (Bank of Japan) — это

Уже в 1868 году стало ясно, что новые власти страны стремятся к унификации денежного обращения. И в том же году в обращение поступили новые общенациональные бумажные деньги. Они назывались дадзёкансацу (по названию кабинета министров той поры) или кинсацу («золотой билет») и печатались номиналом в 10, 5, 1 рё, 1 бу и 1 сю. По внешнему виду они выглядели так же, как и хансацу японских феодалов. Затем в 1869 году правительством страны были запущены в печать денежные знаки меньших номиналов, известные как мимбусёсацу. Следует отметить, что все-таки самые первые японские общенациональные бумажные деньги выпустили не власти Мэйдзи, а клан Токугава. Правда, произошло эти лишь в 1867 году, когда правительство сёгуната стало ощущать дефицит мексиканских долларов, применявшихся тогда при внешнеторговых сделках. Бумажные денежные знаки Токугава были выпущены в трех вариантах. Их планировалось применять для расчетов во внешней торговле, а также для фискальных (налоговых) целей. Однако бумажные купюры Токугава так и не получили широкого распространения, поскольку всего через год после их выпуска правительство сёгуна пало. Затем власти Мэйдзи подключили к своим эмиссионным планам неправительственные финансовые структуры. Например, такие, как кавасэ кайся, то есть клиринговые (расчетные) компании. Они получили от кабинета разрешение на выпуск особых кредитных билетов, которые сегодня исследователи считают самыми первыми японскими банкнотами (банковскими деньгами). Чаще всего номинал банкнот составлял 1, 5, 10, 25, 50, 100 рё. Но со временем для некоторых из них он достиг 5 млн. рё. Первые такие банкноты были выпущены в 1867 году в Осаке и имели обращение в разных краях, в основном среди торговцев и промышленников. Некоторые фирмы выпускали банкноты малого номинала, а также особые знаки для внешней торговли, деноминированные в американских долларах.

Эпоха Мейдзи и «Закон о новой валюте»

Эпоха Мэйдзи (мэйдзи дзидай) — период в истории Японии с 23 октября 1868 года по 30 июля 1912 года, когда императором был Муцухито. Император Муцухито взял имя Мэйдзи, которое означает «просвещённое правление» (мей — свет, знание; дзи — правление). И действительно, этот период ознаменовался отказом Японии от самоизоляции и становлением её как мировой державы. Кроме того, ошибочно переводить Мэйдзи как «просвещённое правительство», так как правительство — орган государственной власти, в то время как Мэйдзи означает процесс — правление.

В 1868 году в Японии разразилась классовая борьба: сторонники императора, который оставался законным правителем Японии, жаждали положить конец кризисам и унижению эпохи позднего сегуната. Конфликт между императорским Киото и сегунским Эдо (Токио) закончился поражением сегуната Токугава и реставрацией прямого императорского правления.

Банк Японии (Bank of Japan) — это

Первые шаги нового правительства Мейдзи были направлены на комплексную модернизацию Японии. Осуществлялась она с оглядкой на Запад. Первоочередной задачей была централизация власти, для чего было необходимо привести в надлежащий вид финансовую систему страны. Началом финансовой реформы стало введение новой валюты — валюты Японии. Оборудование для производства новых монет закупили в Гонконге, где до этого выпускались серебряные деньги по образцу мексиканского доллара. По этому же образцу чеканились и первые серебряные йены. Новая валюта стала десятичной — йена делилась на 100 сен и 1000 рин. Одна йена должна была содержать около 25 граммов серебра или 1,5 грамма золота, однако вскоре от биметаллического стандарта отказались в пользу золотого, по которому одна йена приравнивалась к половине доллара Соединенных Штатов. При этом в первые годы одновременно с новыми деньгами продолжали хождение старые — во всем своем многообразии. Серебряные монеты были выпущены для торговли с азиатскими странами, которые отдавали предпочтение серебру как валюте, таким образом, фактически бы установлен золото-серебряный стандарт. Закон о введении в Японии единой национальной валюты был принят лишь в 1871 году. Годом позже в обращении появились первые бумажные йены по внешнему виду очень похожие на американский доллар. Печатались банкноты в Германии.

банкнота США в сравнеии с банкнотой национального банка Японии 1873 года» src=»/pictures/investments/img1974548_Desyatidollorovaya_banknota_SSHA_v_sravneii_s_banknotoy_natsionalnogo_banka_YAponii_1873_goda.jpg» style=»width: 600px; height: 315px;» title=»Десятидоллоровая банкнота США в сравнеии с банкнотой национального банка Японии 1873 года» />

Рождение иены

Йена — денежная единица, записывается иероглифом «円» происходит из Китайской Народной Республики и по-китайски называется «юанем». В китайской империи Цин одной из валют было серебро, которое находилось в обращении в форме слитков. Однако в 18 веке к китайцам стали завозить испанские и мексиканские серебряные монеты, которые получили название «серебряных» или «западных юаней». Впоследствии в Гонконге британцы наладили выпуск местных серебряных монет, «гонконгских долларов», которые по-китайски назывались «гонконгскими юанями». Эта валюта стала попадать в Японию, где «юань» звучал уже на японский лад как «эн». С 1830 года японцы запустили производство собственных серебряных монет, аналогичных гонконгским по содержанию металлов и весу.

Йена впервые была очеканена в 1869 году, после Реставрации Мэйдзи, и была официально принята в качестве основной единицы в результате денежной реформы 1871 года. В том же году правительство приостановило обмен клановых бумажных денежных знаков, которые феодалы выпускали с конца 16 века. По данным обследования 1868 года мин фина, в период Токугава (1603—1867) ходило в обращении в общей сложности 1694 наименования клановых денег выпущенных 244 кланами, 14 магистратами и 9 слугами сёгуната. К 1879 году замена клановых дензнаков на дензнаки на основе йены было завершено.

Были также введены дробные единицы: сен = 1⁄100 йены, рин = 1⁄1000 йены. Сен и рин были изъяты из обращения в 1954, однако понятие «сен» до сих пор используется в финансовом мире.

В 1872 году правительство Мэйдзи приняло закон о национальных банках и позволило частным банкам (имеющим статус национальных) выпускать конвертируемые банкноты. Однако после пересмотра закона в 1876 году, эти банкноты стали неконвертируемыми.

В марте 1927 года страна столкнулась с финансовым кризисом. Банк Японии выпустил большое количество банкнот в попытке смягчить опасения вкладчиков. Однако вкладчики бросились к банкам забирать свои деньги, что привело к дефициту банкнот. В ответ на это Банк Японии быстро напечатал и ввёл в оборот банкноты в 200 йен, задняя сторона которых была пустой.

Своё новое название — «йена» — японская валюта получила от формы «эн» (по-японски означает «круглый»), так как прежние монеты имели овальную, прямоугольную, а то и весьма неопределённую форму золотого или серебряного слитка.

В октябре 1897 года золотое содержание йены было установлено в 0,750 г чистого золота. Во время Первой мировой войны размен банкнот на золото был прекращён. Впоследствии Япония не раз отменяла и снова вводила золотой стандарт в зависимости от экономической ситуации, а в конце 1933 года золотой стандарт официально был отменён. В 1933—1939 годах Япония входила в стерлинговый блок, 1 йена равнялась 14 британским пенсам.

В 1932 году введён валютный контроль; он осуществляется мин фином и центробанком. Эмиссионный институт — основанный в 1882 году Банк Японии, капитал которого принадлежит государству.

В октябре 1939 года йена вышла из стерлингового блока, был установлен курс 4,2675 йен за доллар Соединенных Штатов, что соответствовало золотому содержанию йены в 0,20813 г золота.

В годы Второй мировой войны йена была базовой валютой блока, в который входили:

— страны и территории иенового блока — Корея и Тайвань, входившие в состав Японии, где параллельно с валютой Японии обращались равные ей Korean yen и тайваньская йена; Маньчжоу-гоу, валюта которого (юань Маньчжоу-го) c 1935 года была привязана к валюте Японии 1:1; оккупированный Северный Китай; Таиланд, где тайский бат в 1942—1946 годах был приравнен к йене;

территории блока военной йены, приравненной к японской йене, но не обменивающейся на неё;

территории с формально автономной валютой (Французский Индокитай, Макао), фактически находившиеся под контролем правительства и Банка Японии.

В 1945—1948 годах, в период оккупации Японии, в обращении параллельно с японской йеной находилась оккупационная йена. Обесценение йены в период Второй мировой войны и после её окончания шло очень быстро. В августе 1945 был установлен курс 15 йен за доллар Соединенных Штатов Америки, 12 марта 1947 — 50 йен, 5 июля 1948—250 йен. В расчётах по торговым операциям применялись множественные курсы (до 900 йен за доллар).

На Окинаве в 1948 году валюта Японии была изъята из обращения и заменена на оккупационную иену, а в 1958 году — на американский доллар. Вновь в обращение на Окинаве йена введена в 1972 году.

25 апреля 1949 года был введён паритетный курс: 360 йен = американскому доллару. На основании этого курса 11 мая 1953 года Международный валютный фонд (МВФ) утвердил её паритет в 2,46853 миллиграмма золота, установив тем самым статус йены, как международно признанной валюты. Курс йены был привязан к доллару с 1949 по 1971 год. 20 декабря 1971 года в связи с девальвацией доллара был установлен курс в 334,4 йены за СДР и 308 йен за доллар, а также расширены пределы отклонений курса до 2,25 %. С 14 февраля 1973 года в связи с новой девальвацией доллара был введён свободно колеблющийся курс йены и отменены пределы его изменений. В ходе целой серии последовательных ревальваций по отношению к доллару Соединенных Штатов и другим основным зарубежным валютам «вес» йены значительно вырос. В последние годы курс йены к доллару Соединенных Штатов Америки находится примерно на уровне 100 йен за доллар.

Банк Японии имеет исключительное право денежной эмиссии банкнот и монет. Банкноты выпускаются достоинством в пределах от 1000 до 10000 йен. На лицевой стороне каждой банкноты изображена значимая персона Японии. Например, бактериолог Ногути Хидэё изображён на банкноте в 1000 йен; писатель Мурасаки Сикибу, автор Гэндзи моноготари изображён на банкноте в 2000 йен, писатель и просветитель Фукудзава Юкити изображён на банкноте в 10000 йен. Монеты выпускаются в диапазоне от 1 до 500 йен.

В 2000 году в ознаменование 8-го Экономического Саммита на Окинаве и нового тысячелетия была введена в обращение серия Е. В этой серии были банкноты одного номинала 2000 йен (впервые в истории денежного обращения в Японии). На этих банкнотах впервые в качестве защитного признака использовано созвездие Евриона. В дополнение к номиналу в 2000 йен в 2004 году были введены в обращение купюры нового образца достоинством 10 000, 5000 и 1000 йен (серия F), которые заменили аналогичные банкноты серии D. Они изготовлены с применением самых современных технологий, опробованных на серии E.

Банк Японии (Bank of Japan) — это

Закон о национальных банках и образование Банка Японии

В 1873 году на основе закона о национальных банках, почти копировавшего американский закон 1863 года, в Японии были учреждены национальные банки. До 1876 года возможности банков в финансировании промышленности и торговли были ограничены ввиду недостаточного металлического покрытия эмитируемых банками банкнот. Лишь только в 1876 году банки получили право эмиссии ценных бумаг банкнот под облигации государственного займа. Количество банков в стране резко увеличилось, и в конце 1870-х годов в Японии уже насчитывалось 151 банк.

Банк Японии (Bank of Japan) — это

Резкий рост банков и неконтролируемая эмиссия ценных бумаг привели к увеличению инфляции. Для того, чтобы не допустить краха экономики, в 1882 году был учреждён Банк Японии. Банк был основан сроком на 30 лет, и его основной целью было уменьшение инфляции.

С 1885 года банк стал выпускать банкноты, обмениваемые на серебро. Законом 1889 года были установлены правила банкнотной выпуска. Впредь банкноты, эмитируемые Банком Японии в обращение, должны были быть покрыты на 100 % серебром, за исключением не покрытого предела 70 млн йен; в 1897 году непокрытый предел составлял 85 млн, а в 1899 году — 120 млн йен. Банк мог произвести дополнительную денежную эмиссию банкнот сверх установленного предела только с разрешения министра финансов. В этом случае он был обязан уплатить налог с денежной эмиссии (не менее 5 %), ставка которого в каждом отдельном случае устанавливалась министром финансов.

В 1897 году Япония перешла на систему золотого монометаллизма, чему способствовала контрибуция, полученная Японией от Китайской Народной Республики (КНР) по Симоносекскому договору. Впредь банкноты мог эмитировать только Банк Японии и по требованию их держателей обменивать на золото в своих кассах. Йены, выпускавшиеся банком, стали законным платёжным средством на всей территории страны. С выпущенных банкнот Банк Японии ежемесячно платил налог в размере 1,25 % годовых. С декабря 1931 года был прекращён размен банкнот Банка Японии на золото.

Впоследствии срок функционирования банка был продлён ещё на 30 лет, а в 1942 году был издан закон, согласно которому Банк Японии стал подконтролен правительству. Министр финансов Японии получил право самостоятельно изменять подзаконные акты банка. В 1949 году был создан Политический совет, который стал определять интересы государства в области монетарного регулирования. В 1979 году закон о банке был модернизирован, и ЦБ получил бессрочный статус. С 1 апреля 1998 года вступил в силу новый закон о Банке Японии, согласно которому банк стал независимым от минфина.

Японский центральный банк расположен в Токио и имеет 32 отделения по всей стране и 6 отделений в наиболее экономически важных для Японии странах. Банк может открывать дополнительные отделения только по согласованию с минфиным Японии. Банк является независимым в своих действиях от правительства, но должен обмениваться взглядами на кредитно-денежную политику и координировать свои действия с ним.

Согласно закона о Банке Японии, банк имеет собственный капитал в размере 100 миллионов иен. Банк является некоторым подобием акционерного общества (АО): он выпускает сертификаты на свой капитал, причем доля в размере не менее чем 55 миллионов иен должна принадлежать государству, а собственники остальной части должны быть негосударственными хозяйствующими субъектами. Сертификаты на владение долей капитала банка могут продаваться и предоставляться в качестве обеспечения долга. Держатели долей в капитале банка по согласованию с мин фином могут получать дивиденды по этим долям.

Банк Японии (Bank of Japan) — это

Музей денег Банка Японии

Музей денег Банка Японии (Currency Museum Bank of Japan) — нумизматический музей, рассказывающий о истории денежного обращения Японии. Музей располагается в здании центробанка Японии (Тюо, Токио). Полное название музея звучит как Музей денег Института денежно-кредитных и экономических исследований Банка Японии.

В 1982 году Банк Японии отпраздновал свой столетий юбилей. В ознаменование этого события было принято решение о создании музея. Для широкой публики двери музея открылись в ноябре 1985 года.

Музей располагает одной из самых обширных нумизматических собраний в странах Восточной Азии. Это более 200 000 экземпляров монет и банкнот рассказывающих об истории обращения денежных знаков Японии, технологиях их производства и культуре использования. Один из стендов посвящён технике подделки денег.

Кроме экспонатов, представляющих историю денег Японии, в музее имеется коллекция иностранных валют, в частности старинные денежные знаки Китайской Республики и Новой Зеландии.

В 2002 году Банк Японии перевел свое собрание старинных золотых и серебряных монет в фонд музея.

В 2010 году в музее бала открыта постоянная экспозиция кошельков период Эдо (1603-1867) и эры Мэйдзи (1868-1912).

Банк Японии (Bank of Japan) — это

Предпосылки возникновения банковской системы Японии

В 1868 году (то есть в процессе реформ Мэйдзи, направленных на модернизацию страны) японское правительство, по примеру США, приступило к формированию системы государственных банков, обладавших правом эмиссии ценных бумаг. Первым кредитным институтом такого рода стал банк «Первый государственный» (позднее — «Первый промышленный»). Затем, в 1874 году была создана система почтово-сберегательных учреждений (сыгравших в экономике государства очень важную роль), из которых в 1880 году «вышли» сберегательные банки. В 1877 году частным капиталом была создана первая банковская ассоциация, в 1879 году в Осаке появился клиринговый дом для упрощения межбанковских расчетов, а в 1878 году открылись две рынки акций. Однако в Японии бизнес был в основном сосредоточен в замкнутых структурах дзайбацу (финансово-промышленные группы). По этой причине прямое финансирование (через выпуск ценных бумаг) в стране так и не получило широкого развития. Вплоть до последнего времени в Японии преобладало косвенное финансирование (через банки).

В 1882 году было решено оставить лишь один эмиссионный центр. С тех пор и поныне его функции выполняет Банк Японии. Остальные государственные банки были перепрофилированы в обычные (коммерческие) кредитные институты, встав в один ряд с параллельно возникшими частными банками (коммерческими и сберегательными, выросшими из торгово ростовщических контор). Подобные частные структуры были «легализованы» законом о банках от 1890 года. Все эти банки занимались обычной коммерческой деятельностью, привлечением свободных средств, выдачей ссуд и расчетами между предприятиями. Однако профинансировать модернизацию и индустриализацию страны в полном объеме, в силу своего коммерческого характера и относительно небольшого объема находившихся в их распоряжении денежных ресурсов, эти обычные банки были не в состоянии. К решению задачи подключилось государство, создав полуправительственные/получастные кредитные институты, такие, как «Валютный банк Иокогамы» (для финансирования внешней торговли, позднее — «банк Токио»), «Японский промышленный банк» (для финансирования долгосрочных проектов) и т.п. В 1900 году был принят закон о промышленных кооперативах, который положил начало созданию специализированных институтов по поддержке мелкого бизнеса, таких, как центрбанк промышленных кооперативов (позднее — «ЦБ сельского и лесного хозяйства»). Пика своего развития эта банковская система достигла в 1901 году, когда в стране насчитывалось 1867 обычных банков. Среди прочих важных инноваций необходимо отметить, что в 1915 году существовавшие с незапамятных времен специфические японские кооперативы мудзин, финансировавшие предпринимательскую деятельность, получили официальный статус компаний взаимного финансирования мелкого бизнеса. В 1917 году были созданы первые структуры жилищного кредитования. Наконец, после Первой мировой войны возник рынок онкольных кредитов (право на получение ссуды на определенных условиях, практикуются для урегулирования краткосрочных расчетов между банками). В ходе кризиса 1927 года начался процесс разорения маломощных банков. В 1927 году был принят новый закон о банках, в котором был впервые оговорен обязательный для банков минимум капитала. Тем самым закон побудил банки к слиянию и укрупнению. В результате этих процессов, к исходу Второй мировой войны, в стране насчитывалось всего 64 обычных и 4 сберегательных кредитных института. В ходе самой войны были сделаны два важных шага по пути универсализации и консолидации банковского бизнеса обычные банки получили права сберегательных, а межбанковские расчеты стали осуществляться через Банк Японии.

После Второй мировой войны основы банковского законодательства Японии не пересматривались. Однако был предпринят ряд практических шагов по реформированию кредитных институтов. Так, в связи с окончанием войны и утратой колоний были закрыты специальные военные финансовые институты и колониальные банки. В 1945 году банковские ассоциации были объединены в федерацию, а с 1947 года стали проводиться общенациональные банковские съезды. В 1948 году закон о биржах и ценных бумагах запретил банкам операции с ценными бумагами, кроме как с облигациями и дебентурами (бумаги с фиксированным процентом). Тем не менее, им удалось сохранить контроль над специализированными компаниями, в ведении которых оказались сделки с акциями и бумаги коммерческого характера. В 1949 году был создан совет директоров Банка Японии, что усилило независимость центрального банковского учреждения страны. Тогда же была сформирована сеть правительственных финансовых корпораций (мелкого бизнеса, сельского хозяйства, развития отдельных регионов, медицинских учреждений и т.п.) В 1950 году все специализированные банки были обращены в обычные (коммерческие). В первой половине пятидесятых годов мудзин были превращены в банки взаимного кредитования, кредитные кооперативы — в кредитные ассоциации, созданы новые системы банков долгосрочного кредитования и трастовых банков. Наконец, в 1954 году, согласно закону о валютной банковской деятельности, были расширены возможности банков в области финансирования внешнеэкономической деятельности.

Банковская система Японии

Япония имеет одно из самых молодых банковских законодательств, которое построено по американскому образцу. Оно получило значительное развитие только после Второй мировой войны. Первые банки современного типа появились после 1872 г. как частные «национальные банки».

Как коммерческие они имели филиалы по всей стране и обладали правом выпуска банкнот. «Национальные банки» интенсивно выпускали неконвертируемые банкноты и тем самым способствовали развитию инфляции, которая -являлась тормозом для развития производительных сил. В этих условиях все острее становилась необходимость создания центробанка Японии.

Центральный банк Японии, был создан в 1882 г. на срок 30 лет, а затем этот срок был продлен еще на 30 лет.

Сегодня банковская система Японии — одна из самых мощных и развитых не только в Азиатско-Тихооокенанском регионе, но и во всем мире. Растет число японских банков, входящих в число ведущих банковских учреждений мира. Японские банки становятся центром гигантских по капиталу финансово-промышленных групп, реализующих промышленные инвестиции в страны Азии, США и Западной Европы. Усиливаются тенденции к интернационализации кредитно-ссудной деятельности японских банков за границей с целью превращения ряда из них в центры международного финансирования и кредитования. Наблюдается расширение масштабов деятельности японских кредитно-банковских учреждений, занимавшихся денежной эмиссией на рынке стран Западной Европы и США, где они размещают акции, облигации и другие финансовые и долговые обязательства.

Возникновение первых банков в Японии относится к XVII в., что было обусловлено необходимостью обслуживания банковским капиталом развивающейся торговли, промышленности и сельского хозяйства. В 1617 г. в Осака впервые были выпущены бумажные деньги, обеспеченные серебром, и образована ассоциация банкиров, гарантировавшая обеспеченность банкнот. К середине XIX в. возросшая открытость Японии и иностранному влиянию и структурная перестройка экономики государства в эпоху Мэйдзи (1868—1912) подготовили бурное развитие банковской системы, которое шло при активном воздействии государства. В этот период были организованы крупнейшие банковские институты, специализирующиеся на определенных видах ссуд. В 1880 г. был создан Иокогамский банк золота и серебра. В 1882 г. начал функционировать Банк Японии. Для финансирования строительства новых промышленных предприятий в 1990 г. был организован Промышленный банк, а для финансирования сельского хозяйства — банк долгосрочного займа и Сельскохозяйственный кооперативный банк. Одновременно шло формирование сети коммерческих банков. Был принят закон о банках. Особенность развития банковской системы Японии в XIX в. состояла в том, что оно шло не как основа для развития индустриализации страны (как было, например, в Великобритании), а как дополнение к ней.

После окончания Второй мировой войны в условиях крайне низкой конъюнктуры и крупного бюджетного дефицита в Японии началась гиперинфляция. Были предприняты чрезвычайные меры в области денежного обращения: блокированы сбережения населения и банковские ценные бумаги. В области кредитования начал осуществляться «курс на развитие производства», в соответствии с которым были определены приоритетные направления кредитования, а кредита в другие отрасли целенаправленно ограничивались. В послевоенный период был взят курс на создание немногочисленных банков, действующих по всей стране, а также на образование местных банков по принципу: «одна префектура — один банк». Эти два вида банков должны были осуществлять финансирование на уровне всей страны и регионов. Для предотвращения безработицы, поддержания деятельности средних и мелких предприятий были созданы кредитная кооперация и доверительные фонды. По мере оживления национальной экономики, а также для стимулирования экспортирования стали создаваться частные финансовые учреждения по предоставлению займов на длительный срок и специализированные кредитные банки. В отличие от некоторых развитых стран, например Франции, в Японии в послевоенный период основные финансовые рычаги остались в руках частных банков. Однако степень государственного контроля за их деятельностью оставалась очень высокой.

Параллельно с частными банками была воссоздана разветвленная сеть правительственных институтов. Для кредитования внешней торговли в 1950 г. был основан Экспортный банк, главной функцией которого на этом этапе являлось кредитование экспортирования продукции японского судостроения и машиностроения. Капитал банка принадлежит государству, а контроль за его деятельностью осуществляет министерство финансов. В 1951 г. был учрежден Японский банк развития с передачей ему средств и функций банка финансирования восстановления и Эквивалентного фонда, действовавшего с 1949 г. для зачисления выручки от реализации товаров, поступивших в порядке помощи от США. Деятельность банка сосредоточена на льготном (на сроки менее 1 года) кредитовании отраслей экономики, в выдаче займов которого не заинтересованы частные банки.

Особенность развития банковской системы Японии в послевоенный период — образование финансово-промышленных групп. Во главе каждой из них стоит крупный частный коммерческий банк, а вокруг него группируются промышленные компании. Именно банки несли основную нагрузку по финансированию бурного индустриального развития Японии. Внутри групп сформировались устойчивые связи, основанные на отношениях партнеров.

3 Функции и инструменты Банка Японии

Банк Японии как центрбанк осуществляет следующие функции:

— Выпуск банкнот;

— реализация денежно-кредитной политики;

— изменение нормы обязательных банковских резервов;

— операции на финансовых рынках;

— регулирование учетной ставки процента;

— осуществление взаиморасчетов коммерческих банков;

— мониторинг и проверка финансового положения и состояния менеджмента финансовых учреждений;

— проведение операций с государственными ценными бумагами;

— осуществление международной деятельности;

— выполнение экономического анализа и проведение теоретических исследований.

Центральный банк Японии занимается реализацией денежно кредитной политики, которая включает в себя:

— изменение нормы обязательных банковских резервов;

— операции на финансовых рынках;

— регулирование учетной ставки процента.

Необходимо отметить, что Банк Японии является одним из самых активных участников на международном валютном рынке Forex, проводя свои валютные интервенции.

Основной орган, принимающий решения в Банке Японии — Политический Совет (Policy Board). В отличие от большинства Центральных банков других стран. Банк Японии не имеет специальных органов по принятию решений в области кредитно-денежной политики (как ФКОР в США или Комитет по кредитно-денежной политике в Англии). Практически все важнейшие решения принимаются на заседаниях Совета. Это решения по основным вопросам кредитно-денежной политики, установление величины процентных ставок, обязательных резервов, вопросы контроля за ситуацией на финансовых рынках, вопросы определения основных направлений в области финансового контроля за деятельностью банковской системы и многое другое. Заседания.

Советы, посвященные вопросам кредитно-денежной политики так и называются: Совещание по вопросам кредитно-денежной политики (monetary policy Meeting (МРМ)). Это их официальное название.

Особенности деятельности Японских банков

В международной экспансии японских банков отмечаются несколько основных этапов. До начала 80-х гг. их международная активность была крайне ограниченной, сосредоточивалась в основном на финансировании японского экспортирования и валютных операциях, связанных с внешнеэкономическими связями страны. Международную деятельность в широких масштабах осуществлял только «банк оф Токио». В 1970—1972 гг. произошел скачкообразный рост иностранных активов многих японских банков. Используя политику «кредитного бросового экспорта», японские банки стремились оттеснить иностранных конкурентов и завоевать свое место на международном кредитном рынке.

К созданию разветвленной сети банковских учреждений за рубежом Япония приступила лишь в начале 70-х гг. За относительно короткий период японские банки создали мощную базу для операций за рубежом и по размеру своей заграничной сети вышли на третье место в мире (после американских и английских). По данным мин фина Японии, по состоянию на 1986 г. в различных странах мира действовало 197 отделений, 166 дочерних компаний и 379 представительств японских банков. Подавляющая часть японских банковских институтов в США находится в двух центрах: Нью Йорке и Калифорнии. Их концентрация в Нью-Йорке отражает значение последнего как международного валютно-финансового центра.