С необходимостью регистрировать в налоговой фискальный накопитель (ФН) сталкивается каждая компания, сотрудники которой используют онлайн-кассу. Установить ФН и провести его регистрацию можно как с помощью сервисного центра, так и самостоятельно. Предприниматель, который получил квалифицированную электронную подпись, сможет зарегистрировать накопитель даже без посещения налоговой. Уточним, что потребуется для этого.

Когда нужно регистрировать фискальный накопитель

Фискальный накопитель регистрируют в налоговой вместе с онлайн-кассой. Провести регистрацию потребуется после покупки нового кассового аппарата. Помните, что принимать платежи с помощью не зарегистрированной в ФНС кассы запрещено законом.

Кроме того, ФН необходимо регистрировать после его замены. К замене фискального накопителя могут привести несколько причин:

- ФН сломался или был заблокирован;

- в памяти накопителя закончилось свободное место, и устройство не может сохранять новые чеки;

- истёк срок службы ФН;

- изменились данные владельца онлайн-кассы.

При замене фискального накопителя нужно провести не регистрацию, а перерегистрацию онлайн-кассы. Сделать это необходимо в течение суток после установки нового ФН. Пользователи Астрал.ОФД могут зарегистрировать и перерегистрировать кассу напрямую из Личного кабинета сервиса.

Как зарегистрировать фискальный накопитель и кассу: пошаговая инструкция

Подать заявление на регистрацию или перерегистрацию кассы с фискальным накопителем можно, придя в отделение ФНС лично или направив туда своего официального представителя. Также предприниматели имеют возможность зарегистрировать устройство удалённо: на официальном сайте налоговой или через Личный кабинет оператора фискальных данных. Рассмотрим, как зарегистрировать кассу на сайте ФНС.

Шаг 1. Выбрать и установить фискальный накопитель

Выбирая новый фискальный накопитель, обратите внимание на то, включена ли модель устройства в реестр ФН на сайте налоговой. Использовать накопители, которые не вошли в этот список, запрещено законом. Кроме того, при подборе ФН необходимо учитывать срок его службы. Для некоторых групп предпринимателей закон установил ограничения: например, все компании и ИП, которые применяют специальные режимы налогообложения, обязаны установить накопитель со сроком действия 36 месяцев.

Шаг 2. Выпустить электронную подпись

Для дистанционной регистрации владельцу кассы потребуется выпустить усиленную квалифицированную электронную подпись (УКЭП). Получить УКЭП на имя индивидуального предпринимателя или руководителя компании можно только в удостоверяющем центре ФНС или у доверенных лиц налоговой.

На компьютер, который вы будете использовать для входа в Личный кабинет ФНС, необходимо установить специальное программное обеспечение для работы с УКЭП. Все нужные данные вам предоставят сотрудники удостоверяющего центра.

Шаг 3. Зарегистрироваться на сайте налоговой

ФНС разработала специальные Личные кабинеты для юридических лиц и индивидуальных предпринимателей. В отличие от обычного ЛК налогоплательщика, для входа в эти аккаунты необходима усиленная квалифицированная электронная подпись. Пользователи ЛК юрлица или ИП могут полноценно управлять своим бизнесом в дистанционном режиме: зарегистрировать фискальный накопитель и кассу, подать заявление о создании ООО, отправить в ФНС налоговую и бухгалтерскую отчётность, рассчитать страховые взносы.

Шаг 4. Подать заявление о регистрации кассы

В Личном кабинете на сайте ФНС откройте раздел с информацией о вашей контрольно-кассовой технике. Если вы приобрели новую кассу, заполните заявление о её регистрации. Если вы продолжаете использовать прежнее устройство, но установили в него новый фискальный накопитель, вам потребуется заявление о перерегистрации.

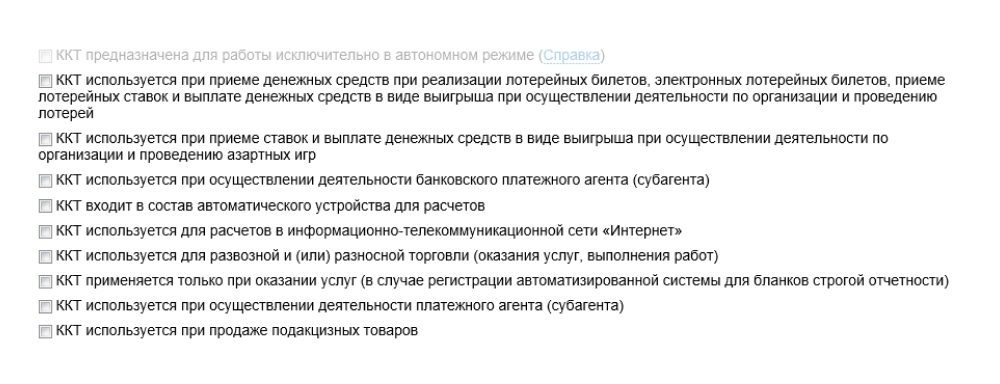

В заявлении необходимо указать адрес установки кассы, её модель и заводской номер, а также название компании-оператора фискальных данных, которая будет передавать данные о расчётах на кассе в ФНС. Если вы будете использовать устройство для продажи подакцизных товаров или лотерейных билетов, для работы в автономном режиме или для приёма платежей на своём сайте, это тоже потребуется отметить в заявлении.

Перед отправкой документа внимательно проверьте указанные данные. Если ФНС найдёт ошибки в заявлении, она заблокирует фискальный накопитель, и вам придётся купить новое устройство.

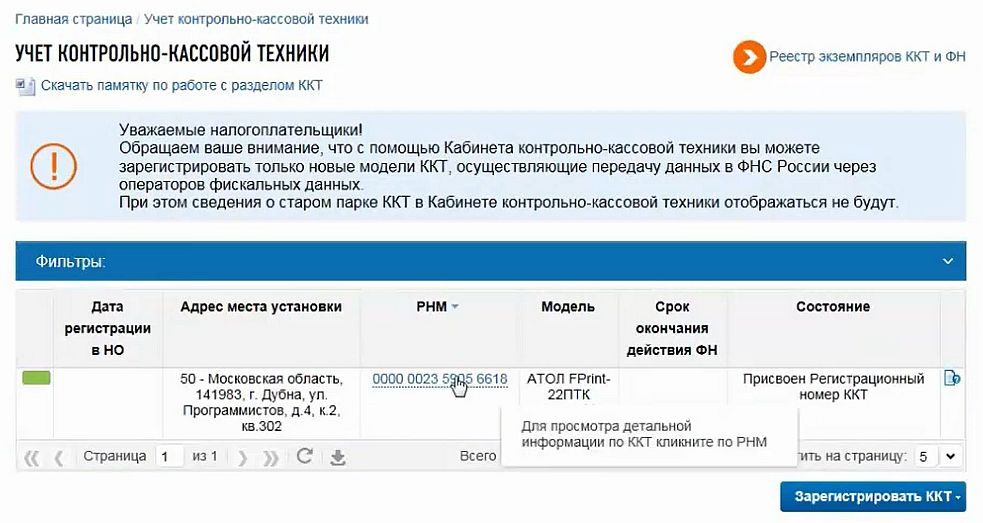

Подпишите документ с помощью УКЭП и отправьте в налоговую. После обработки заявления сотрудники ФНС пришлют вам регистрационный номер ККТ. Он появится в вашем Личном кабинете на сайте налоговой.

Шаг 5. Провести фискализацию кассы

В течение суток после того, как вы получите регистрационный номер ККТ, кассу нужно фискализировать. Введите в устройство параметры подключения к ОФД, адрес установки оборудования, сведения о владельце ККТ, актуальную дату и время. Распечатайте на кассе отчёт о регистрации.

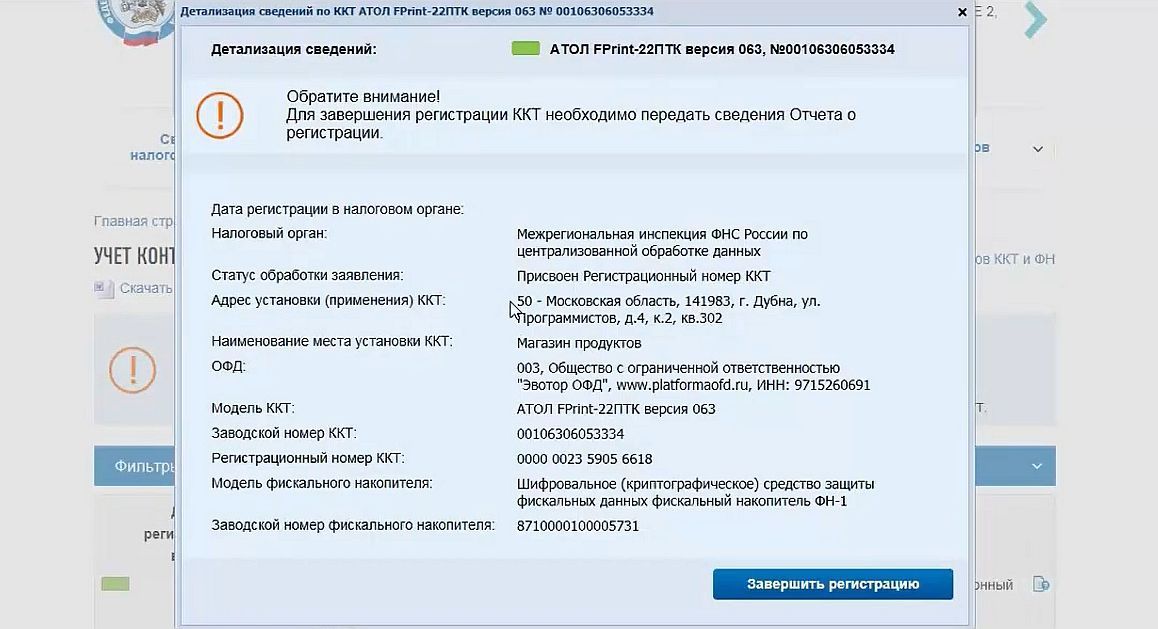

Войдите в свой Личный кабинет на сайте ФНС, откройте заявление о регистрации онлайн-кассы и нажмите на кнопку «Завершить регистрацию». Заполните появившуюся форму: внесите в неё сведения из отчёта о регистрации, который напечатала касса. Подпишите документ с помощью УКЭП и отправьте на проверку.

Шаг 6. Получить карточку регистрации

Если вы правильно ввели все данные, в течение пяти дней после завершения регистрации ФНС пришлёт вам карточку регистрации ККТ. Этот документ подтверждает то, что касса зарегистрирована и её можно использовать. Карточка появится в Личном кабинете на сайте налоговой и будет доступна для печати.

Шаг 7. Оповестить ОФД

Войдите в Личный кабинет на сайте своего оператора фискальных данных и внесите в систему сведения о новой кассе. После того как ОФД получит данные онлайн-кассы, вы можете принимать платежи и пробивать чеки.

Возникли трудности с регистрацией кассы и фискального накопителя? Обратитесь за помощью к сотрудникам «Калуга Астрал». Наши специалисты отправят в налоговую заявление о регистрации техники, проведут фискализацию кассы и передадут вам карточку регистрации ККТ. Услуга доступна жителям Москвы, Московской области и ряда других регионов, в которых действуют филиалы нашей компании.

Закон 54-ФЗ в обязательном порядке требует использовать фискальный накопитель (ФН) при работе с онлайн-кассой. ФН – это память кассы. Он хранит информацию в зашифрованном виде о каждой продаже, обрабатывает ее и передает в ФНС через оператора фискальных данных (ОФД).

Фискальный накопитель имеет ограниченный срок действия и ограниченный объем памяти, поэтому периодически устройство меняют. Звучит просто, но есть нюанс – действовать надо заранее. Как только ФН перестанет работать, не будет работать и касса, и у вашего бизнеса появятся проблемы. Ведь замена ФН всегда сопровождается процессом перерегистрации ККТ.

Давайте разберемся, в каких случаях и как правильно менять ФН.

Причины замены и перерегистрации фискального накопителя

Итак, перечислим возможные причины замены ФН:

-

Истек срок службы ФН. Срок работы ФН всегда ограничен по времени – 13, 15 или 36 месяцев. Срок службы вашего ФН указан в паспорте устройства (выдается при покупке). Также его должен сообщить продавец кассы или компания, которая проводила регистрацию кассы в ФНС.

-

Переполнена память ФН. Память ФН рассчитана на определенное количество фискальных документов и зависит от срока службы. Она может закончиться раньше даты завершения работы ФН, поэтому существует вероятность замены устройства раньше срока.

-

Изменились данные владельца (ИНН). Если вы открываете новое юрлицо (новую фирму) и хотите оставить старую ККТ, придется проводить замену ФН.

-

Ошибка при регистрации ККТ. Если проводите регистрацию самостоятельно, следите внимательно за тем, какие данные вы вводите. Старайтесь не допустить ошибку в поле ИНН. Иначе вам придется заново купить новый накопитель и перерегистрировать кассу.

-

Заводской брак. В этом случае необходимо обратиться к производителю ФН, чтобы провести экспертизу и сохранить данные с нерабочего ФН.

-

Поломка ФН. ФН сломался физически и перестал работать (сгорел, залит соком, на него что-то упало и т. д.).

Как правило, главными причинами являются первые два пункта.

Если изменились данные, внесенные в карточку регистрации ККТ (например, название организации, адрес установки ККТ), произошла смена оператора фискальных данных или переход на другой режим работы (например, автономный), то ФН менять не надо. Достаточно перерегистрации ККТ вместе с ФН.

Действия перед заменой ФН

Перед тем как приступить к замене накопителя убедитесь в двух моментах:

Во-первых, что замена ФН необходима. В большинстве случаев кассовый аппарат сам напоминает владельцу о замене фискального накопителя с помощью соответствующих уведомлений. Если такого нет, то проверьте самостоятельно, когда точно заканчивается срок действия вашего ФН и сколько в нем еще свободной памяти:

-

в ЛК налогоплательщика или ЛК ОФД,

-

либо на самой кассе с помощью отчета о закрытии смены. В нем появятся сообщения: «Ресурс ФН менее 30 дней» или «Память ФН заполнена» (если занято 99%).

Во вторых, что касса с вашим регистрационным номером не снята с учета в ФНС. Для этого загляните в ЛК ФНС на сайте nalog.ru или сюда. Такое может произойти, если срок действия ФН давно закончился, и касса не использовалась долгое время.

Замена ФН. Пошаговая инструкция

Обозначим основные шаги процедуры замены ФН:

-

Покупка ФН.

-

Закрытие архива старого ФН.

-

Замена старого ФН на новый.

-

Активация нового ФН.

-

Перерегистрация ККТ в ФНС.

Какую бы модель кассового аппарата вы не использовали, схема будет единой.

Далее опишем каждый шаг подробно.

Покупка ФН

При покупке накопителя обращайте внимание на срок действия (13, 15 или 36 месяцев). Выбор зависит от системы налогообложения и особенностей работы.

Накопитель со сроком действия не менее 36 месяцев используется при оказании услуг и плательщиками, применяющими УСН, ЕСХН и ПСН. Организации и ИП, которые торгуют подакцизными товарами, имеют сезонный (временный) характер работы, одновременно применяют УСН или ПСН и общий режим налогообложения, а также работают на автономной кассе, вправе использовать ФН с любым сроком действия.

О том, как выбрать фискальный накопитель, читайте здесь.

И не забывайте, что с 6 августа 2021 года при регистрации онлайн-кассы все предприниматели должны устанавливать фискальный накопитель с ФФД 1.2. Это новый формат фискальных документов, который поддерживает режим маркировки.

Поэтому покупать надо только модель ФН-1.1М. Другие модели с этой даты недействительны.

Приобрести ФН можно в онлайн-магазине кассы Лайтбокс.

Вы можете сэкономить на покупке ФН, если возьмете кассовое оборудование напрокат. Касса Лайтбокс предлагает аренду ККТ уже с фискальным накопителем. Кроме того, ежегодно на всех тарифах по аренде мы осуществляем бесплатную замену ФН, ничего доплачивать вам не придется.

Обратите внимание: Если ваш договор с оператором фискальных данных заканчивается в том же году, что и срок действия ФН, заранее продлите договор, либо сделайте смену оператора.

Закрытие архива старого ФН

Прежде чем физически извлечь старый накопитель из кассы, необходимо закрыть смену. Убедитесь, что все чеки с кассы переданы в ОФД. Проверить наличие неотправленных фискальных документов можно с помощью Z-отчета, который формируется при закрытии смены. При корректной синхронизации с ОФД, в строке Непереданных ФД значение должно быть равно нулю.

Далее в кассовом оборудовании надо сформировать отчет о закрытии ФН. Для этого перейдите в настройки кассы, выберите пункт меню «оборудование» и нажмите «закрыть архив ФН». Важно! Данное действие является необратимым. Подтверждением того, что все прошло благополучно, станет чек с названием «отчет о закрытии ФН». Отчет автоматически отправится в ОФД, дождитесь его появления в ЛК.

Описание процедуры вы найдете в инструкции производителя ККТ.

Замена старого ФН на новый

После закрытия архива отключите питание кассы и переходите к физическому извлечению старого ФН. Законодательство не запрещает пользователям делать это самостоятельно. Как правило, ФН расположен удобно для извлечения.

Редко, но бывает, что касса опломбирована. В этом случае вам надо иметь специальное разрешение на ее вскрытие, иначе вы потеряете гарантию на кассовый аппарат, если она у вас есть.

Процесс замены ФН прописан в руководстве по эксплуатации вашей модели кассы. При желании, обратитесь к техническому специалисту.

Важно! Ни в коем случае не выбрасывайте старый ФН. В соответствии с п.2 ст.5 ФЗ-54 пользователь обязан обеспечить сохранность накопителя в течение 5 лет с момента окончания его использования в составе ККТ. Контролирующие органы могут в любой момент потребовать ФН для проверки.

Активация нового ФН

Следующий шаг – активация нового ФН. Для этого вы открываете смену и переходите в настройки кассы. Выбираете подпункт «оборудование», далее опцию «по сценарию перерегистрации с заменой», вносите по порядку изменения сведений относительно ФН и нажимаете ОК.

В результате ККТ выдаст вам чек о перерегистрации (иначе – отчет «об изменении параметров регистрации»), данные которого необходимо сообщить в налоговую.

Перерегистрация ККТ в ФНС

И, наконец, финишная прямая – формирование заявление о перерегистрации ФН в налоговой, или иначе, о перерегистрации кассы по причине замены ФН. У вас есть два варианта:

-

подготовить заявление через ЛК налогоплательщика на сайте налоговой,

-

либо через ЛК на сайте ОФД.

В обоих случаях для подписания документа в обязательном порядке потребуется действующая квалифицированная электронная подпись. Если у вас нет ЭЦП, то все подробности ее получения можно узнать из нашей статьи.

Перейдем к заполнению заявления. Ваши действия в личном кабинете (ЛК) ФНС:

Заходите в ЛК, выбираете пункт меню «мои кассы» (либо «учет ККТ»), выбираете нужную кассу, нажимаете кнопку «перерегистрировать» и начинаете заполнять:

-

Указываете причину перерегистрации. В данном случае – «в связи с заменой ФН».

-

Во втором пункте заявления заполняете сведения из чека о закрытии ФН: дата и время получения фискального признака, номер фискального документа, фискальный признак. В части отчета об изменении параметров перерегистрации возьмите данные из чека о перерегистрации кассы. Также здесь необходимо указать новые сведения о накопителе (модель ФН).

-

В завершении подпишите и отправьте заявление – кнопка для этого так и называется «подписать и отправить».

Если проведение перерегистрации прошло удачно, то через некоторое время вам придет ответ из налоговой – новая электронная карточка регистрации ККТ. Далее не забудьте подтвердить, что карточка ККТ получена, нажав на соответствующую строку в ЛК. И только после перерегистрация будет завершена.

При отказе карточку регистрации придется дорабатывать. Кассой можно будет пользоваться, когда налоговая примет исправления.

Пользователи кассы Лайтбокс могут перерегистрировать ККТ в ФНС через интерфейс кассы. Подробно об этом читайте здесь.

Если вы решили подать заявление через ЛК ОФД, то:

-

Зайдите в ЛК, выберите вкладку «кассы», выберите нужную кассу, нажмите кнопку «перерегистрировать в ФНС».

-

Далее вы указываете код налоговой (ИФНС), причину перерегистрации (замена ФН), вносите сведения о новом ФН (модель и заводской номер), нажимаете кнопку «отправить заявление в ФНС».

-

Через некоторое время после отправки данных вам придет уведомление из налоговой. Чтобы завершить перерегистрацию, в нем вас попросят внести данные из чека о закрытии ФН, а также данные из чека о перерегистрации.

Заявление о перерегистрации кассы нужно отправить не позднее, чем на следующий рабочий день после замены ФН.

Предприниматели самостоятельно редко заполняют заявление без ошибок. Поэтому лучше доверить регистрацию контрольно-кассовой техники специалистам.

Касса Лайтбокс для своих пользователей оказывает услугу перерегистрации кассы через ФНС по любым причинам:

-

смена адреса и места установки,

-

смена ОФД,

-

замена ФН,

-

переход из обычного режима в автономный,

-

изменение владельца кассы.

А для тех, у кого касса в аренде по пакету «Бизнес», 1 раз в год данную услугу мы предоставляем бесплатно только при исчерпании ресурса ФН.

Заказать услугу

Чем грозит работа на кассе с просроченным ФН?

Если вовремя не заменить ФН, налоговая может оштрафовать предпринимателя по ч. 2 ст. 14.5 КоАП РФ – за неприменение онлайн-кассы. Штраф составит:

-

для ИП – от четверти до половины суммы расчета, но не менее 10 тысяч рублей,

-

для юридических лиц – не менее 30 тысяч рублей.

При повторном нарушении и сумме расчетов более 1 млн рублей: для ИП и юрлиц – приостановление деятельности до 90 суток.

Также, если использовать ККТ без ее перерегистрации, можно нарваться на штраф за нарушение выполнения требований к онлайн- кассе (п. 4 ст. 14.5 КоАП РФ):

-

для ИП – от 1,5 до 3 тысяч рублей,

-

для юридических лиц – от 5 до 10 тысяч.

Почему предприниматели выбирают для работы кассу Лайтбокс?

Многие предприниматели выбирают кассу Лайтбокс как доступную и современную кассовую технику, которая не требует в дальнейшем каких-либо вложений.

-

Здесь есть предложения по рассрочке и аренде. Услуги по регистрации кассы в ФНС и подключение к ОФД.

-

Кассы Лайтбокс бесплатно и автоматически обновляются под любые изменения закона и могут работать в офлайн-режиме.

-

Есть функция экономия чековой ленты. Вы можете отменить печать бумажного чека, если покупателю он не нужен, или включить функцию экономию чековой ленты, чтобы на бумажном чеке реквизиты были размещены компактно и он стал короче.

-

В кассы встроен функционал по приему безналичных переводов через Систему быстрых платежей (СБП). Комиссия здесь ниже, чем по эквайрингу – всего 0,4%-0,7%. Не нужно покупать терминал эквайринга, а платежи поступают на ваш расчетный счет за 15 секунд.

-

Товарный учет в кассу Лайтбокс уже встроен, поэтому вам не придется подключать отдельный сервис для этого.

-

Функционал в кассах Лайтбокс гораздо шире, чем требует 54-ФЗ. Он доступен даже в базовом тарифе.

-

Круглосуточная техподдержка.

Хотите узнать подробнее про кассы Лайтбокс? Оставьте заявку, и наш специалист свяжется с вами в ближайшее рабочее время.

Оставить заявку

Дата публикации: 10.09.2021

Регистрация онлайн кассы в ФНС — пошаговая инструкция

Максим Демеш

17 марта 2023

629

Согласно 54 Федеральному закону применение онлайн-касс при расчетах на территории РФ обязательно. Перед использованием вся техника должна пройти регистрацию в Федеральной Налоговой службе. Как зарегистрировать онлайн-кассу в 2022 году? Есть три способа — ниже мы рассмотрим каждый из них.

Регистрация онлайн-кассы в ФНС — бесплатно

При покупке фискального накопителя и кода активации ОФД на 13 или 36 месяцев, регистрация онлайн-кассы в ФНС в подарок!

*подробности у менеджеров нашей компании

Подробнее о предложении

Оглавление

- Кому нужна регистрация кассы в Налоговой

- Что понадобится для регистрации в ФНС

- Подготовка к регистрации

- Как зарегистрировать онлайн-кассу в ФНС

- Инструкция по электронной регистрации кассы

- Регистрация онлайн-кассы при личном посещении ФНС

- Перерегистрация онлайн-кассы

- Регистрация в сервисном центре

- Преимущества регистрации кассы в Мультикас

- Как снять онлайн-кассу с учета в ФНС

- Выводы

- Вопрос-ответ

Кому нужна регистрация кассы в Налоговой

Согласно статье 4.2 Федерального закона №54 от 22.05.2003 года «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» регистрация и перерегистрация онлайн-касс в Налоговой службе обязательна для всех владельцев кассовой техники ведущих расчеты на территории РФ.

По закону есть и категории предпринимательства, которые могут работать без кассы. Для этой категории регистрация кассового аппарата в Налоговой инспекции не нужна:

- Предприниматели на режиме НПД, отправляющие квитанции посредством специального приложения.

- Бизнесмены, сдающие в аренду недвижимость.

- Предприниматели, осуществляющие деятельность по ремонту обуви или изготовлению ключей.

- Владельцы киосков с напитками, водой, молочной продукцией.

- Работающие в труднодоступных районах (устанавливаются каждым регионом в отдельности).

- Торговцы на рынках и ярмарках.

Что понадобится для регистрации в ФНС

Перед тем, как зарегистрировать кассовый аппарат в ФНС, необходимо подумать о нескольких важных подготовительных моментах. Для начала нужно приобрести все необходимое оборудование, предназначающееся для проведения расчетных операций с потребителями. Вам понадобится:

- Фискальный накопитель. Устройство устанавливается внутрь кассы. Оно необходимо для хранения и передачи данных об операциях через интернет выбранному оператору фискальных данных. После данные попадают прямиком в Налоговую службу. ФН может быть сроком на 15 месяцев или 36. По истечению этого срока модуль подлежит замене на новый, а кассу перерегистрируют.

- Онлайн-касса. Для успешной постановки на учет касса должна быть включена в реестр кассовой техники ФНС, соответствовать требованиям 54 ФЗ, иметь заводской номер на корпусе и паспорт.

- Дополнительное оборудование. Для более эффективного ведения бизнеса могут понадобиться: сканер штрих-кодов, банковский терминал для приема безналичной оплаты, принтер этикеток и денежный ящик.

Оборудование для торговли

Подготовка к регистрации

Перед тем, как зарегистрировать кассовый аппарат в налоговой, нужно подготовиться к процедуре:

- 1. Оформить усиленную КЭП. Она используется для заверки электронных документов при удаленной регистрации. Ключи и сертификат электронной подписи содержатся на защищенном носителе (токене) и выдаются для руководителя организации или владельца ИП в Федеральной Налоговой службе. Срок действия ЭЦП — 1 год. Подойдет КЭП, предназначенная для сдачи отчетности в ПФР, Росстат и другие контролирующие организации. Электронная подпись оформляется на ИП, руководителя организации или доверенного лица (при наличии нотариально заверенной доверенности).

Электронная подпись для онлайн-кассы

В Мультикас вы можете заказать электронную подпись (сертификат КЭП) на ваш USB-носитель или Rutoken по специальной цене 2500 руб.

Подробнее о предложении

- 2. Проверить оборудование. Модель используемой кассы должна быть включена в реестр ККТ. Фискальный накопитель также должен содержаться в перечне ФН, одобренном ФНС. Проверка оборудования осуществляется до регистрации. В противном случае процедура окажется незаконной.

- 3. Заключить договор с ОФД. Перед тем, как зарегистрировать кассу в налоговой для ИП потребуется выбрать оператора фискальных данных и заключить с ним договор. Список аккредитованных операторов фискальных данных содержится на сайте ФНС. ОФД выполняет функции передачи сведений о проведенных операциях в налоговые органы.

После получения из налоговой регистрационного номера, пользователь должен зайди на сайт ОФД и добавить кассу. Обратите внимание на то, что в случае нахождения предприятия в удаленном от связи регионе, заключение контракта с ОФД не обязательно. Однако регистрация ККТ в налоговой в 2022 году все равно должна быть пройдена в обязательном порядке. - 4. Подключить интернет. Для передачи данных в ОФД кассовый аппарат еще нужно подключить к интернету. Подойдет один из следующих способов: установка проводного соединения, подключение по Wi-Fi или мобильный интернет через SIM-карту.

Чтобы сэкономить время, можно доверить подключение к ОФД и оформление ЭЦП посреднику. Компания Мультикас справится с этой работой буквально за 1 день.

Перед тем как зарегистрировать онлайн кассу самостоятельно, нужно завести аккаунт на сайте ФНС. Удаленная постановка кассы на учет осуществляется в личном кабинете. Ниже мы расскажем, как зарегистрировать онлайн-кассу в 2022 году тремя способами.

Как зарегистрировать онлайн-кассу в ФНС

С тех пор, как кассы стали подключаться к интернету и передавать данные в ОФД, регистрация стала проще и удобнее. Всего есть три способа, как зарегистрировать кассу для ИП или организации в Налоговой службе:

- лично придти с кассой и документами в территориальное отделение ФНС (понадобится заполнить заявление в бумажном виде).

- электронная регистрация через личный кабинет на сайте ФНС (нужна электронная подпись).

- обратиться в сервисный центр или оформить регистрацию там, где вы купили кассу (нужна электронная подпись).

Первый вариант регистрации занимает больше времени и требует заполнения заявления вручную или на компьютере с последующей печатью на бумажном носителе. Затем заявку в двух экземплярах вместе с пакетом документов передают в контролирующий орган. Одну копию сотрудник ФНС отдает заявителю после рассмотрения.

Второй вариант сегодня пользуется наибольшей популярностью ввиду своего удобства и простоты. Регистрация ККТ выполняется на официальном сайте Налоговой инспекции в личном кабинете ИП или организации. Электронная регистрация требует наличия электронной подписи юрлица (руководителя организации или владельца ИП).

Самостоятельная регистрация требует некоторых навыков. Новичку может быть сложно провести регистрацию самостоятельно. В случае ошибки в указанных данных или при некорректной регистрации блокируется фискальный накопитель, в таком случае придется покупать новый. Чтобы избежать финансовых и временных потерь, рекомендуем проходить регистрацию кассы через центр обслуживания кассовой техники. В Мультикас вы можете приобрести кассу, выбрать фискальный накопитель, заказать услугу по регистрации онлайн-кассы в ФНС и подключить ОФД.

регистрация фискального накопителя, как зарегистрировать кассу, регистрация кассы онлайн пошаговая инструкция.

Инструкция по электронной регистрации кассы

Электронная регистрация кассы в Налоговой службе происходит на официальном сайте ФНС. При дистанционной постановке кассы на учет, необходимо создать аккаунт на сайте налоговой. Кроме функции получения регистрационного номера, на сайте также можно:

- Оплачивать налоги и пошлины.

- Рассчитывать стоимость патента.

- Проверять контрагентов.

- Проверять правильность заполнения счет-фактур.

Регистрация начинается с выбора категории плательщика: ИП, физическое или юридическое лицо. Зарегистрироваться на портале можно несколькими способами: получив пароль и логин у налоговиков, воспользовавшись входом через госуслуги или осуществив вход с помощью электронной подписи. После всех этих действий налогоплательщик получит доступ к личному кабинету, где и можно осуществить подачу заявления на регистрацию кассы.

Для того, чтобы зарегистрировать технику понадобится выполнить пошаговую инструкцию. Процедура условно делится на 5 основных этапов. Как зарегистрировать онлайн-кассу в ФНС читаем далее.

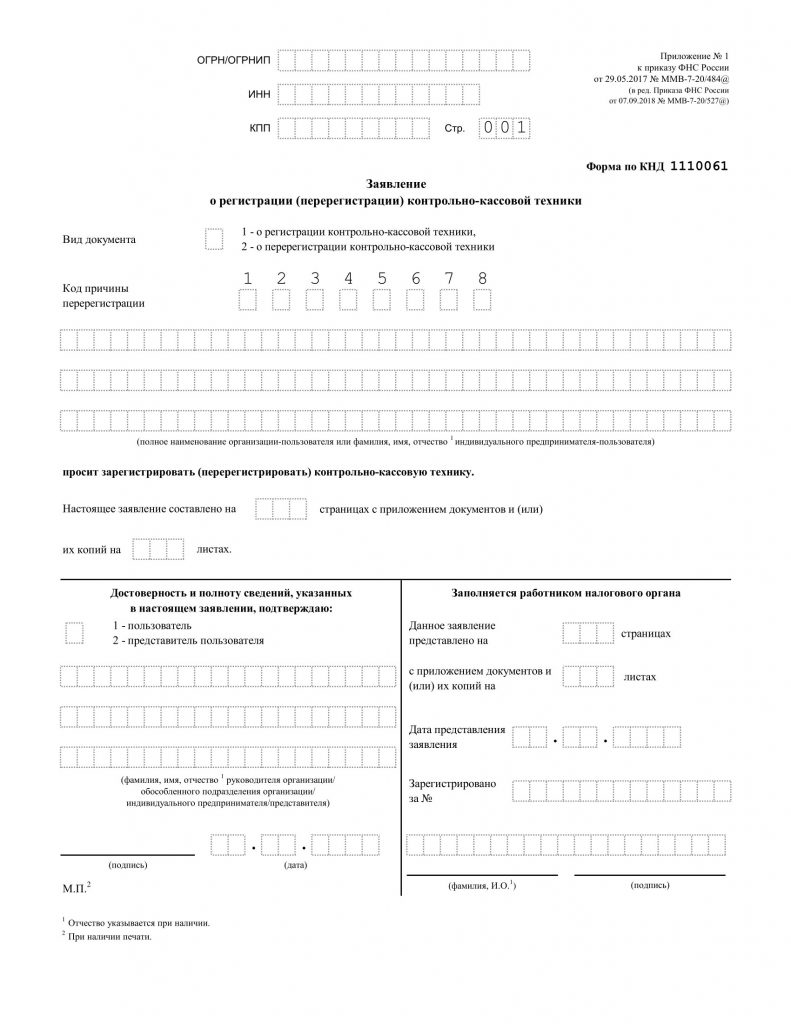

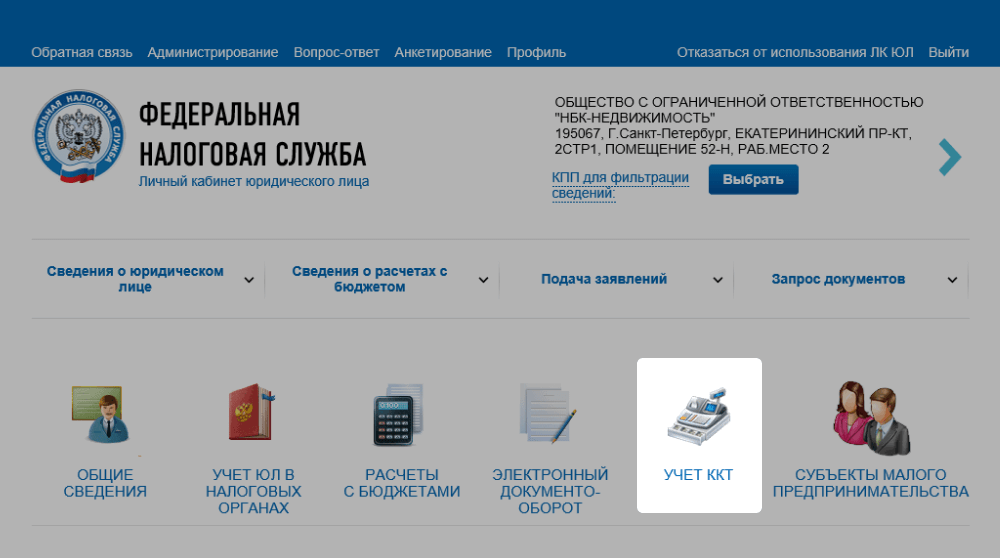

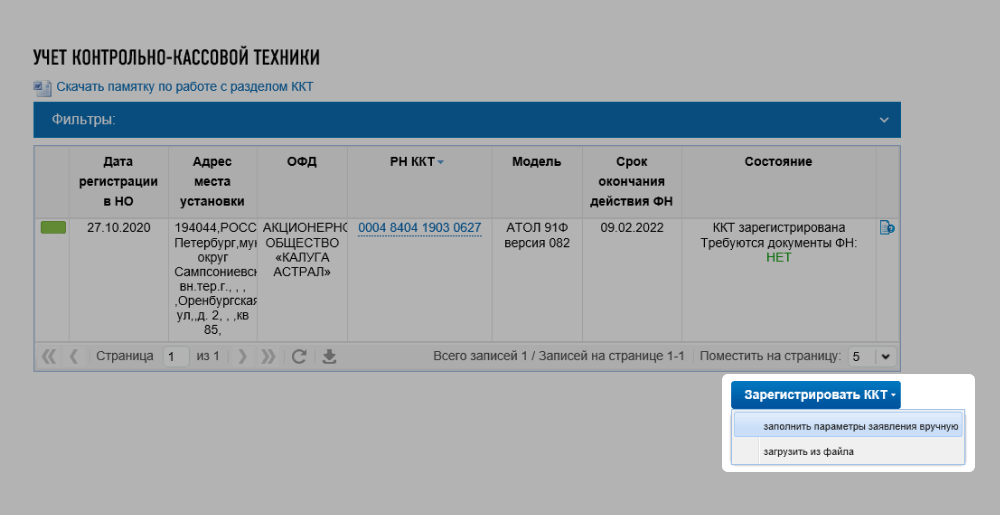

ШАГ 1. Подача электронной заявки в ФНС

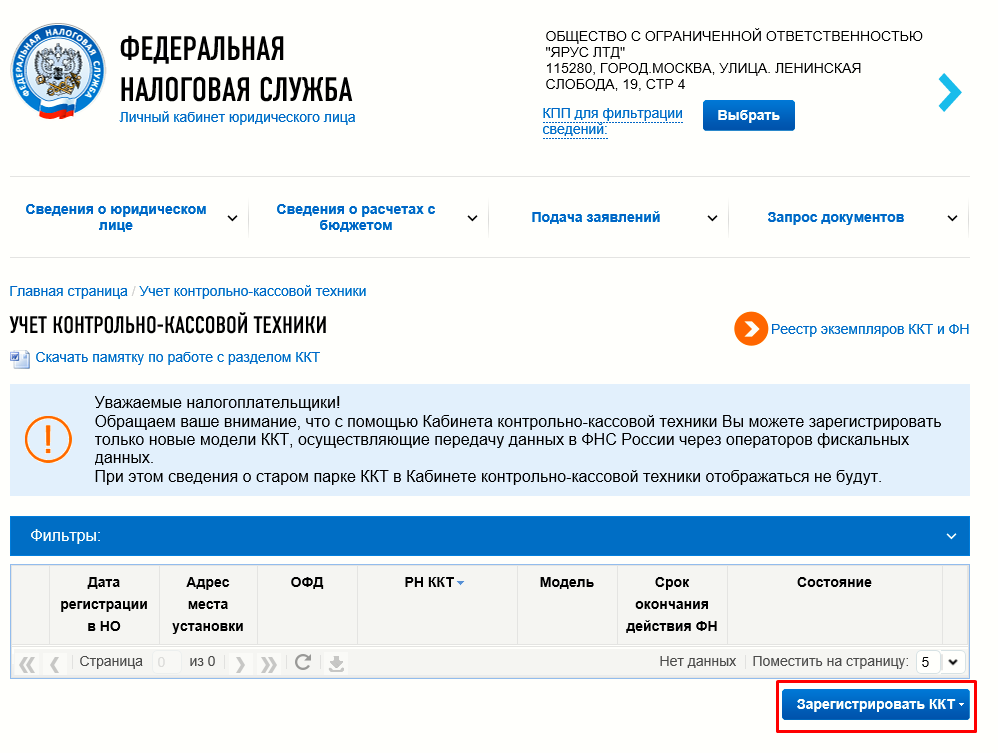

Форма заявления для регистрации утверждена Приказом ФНС РФ № ММВ-7-20/484@ от 29.05.2017. Заявление оформляется в электронном виде. Для этого в личном кабинете нужно открыть раздел «Учет контрольно-кассовой техники».

Далее нужно нажать кнопку “Зарегистрировать ККТ”.

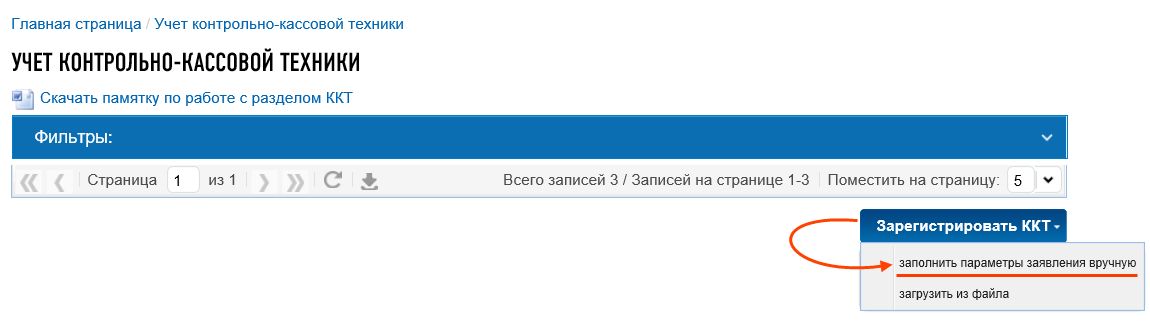

Выберите заполнение заявления вручную.

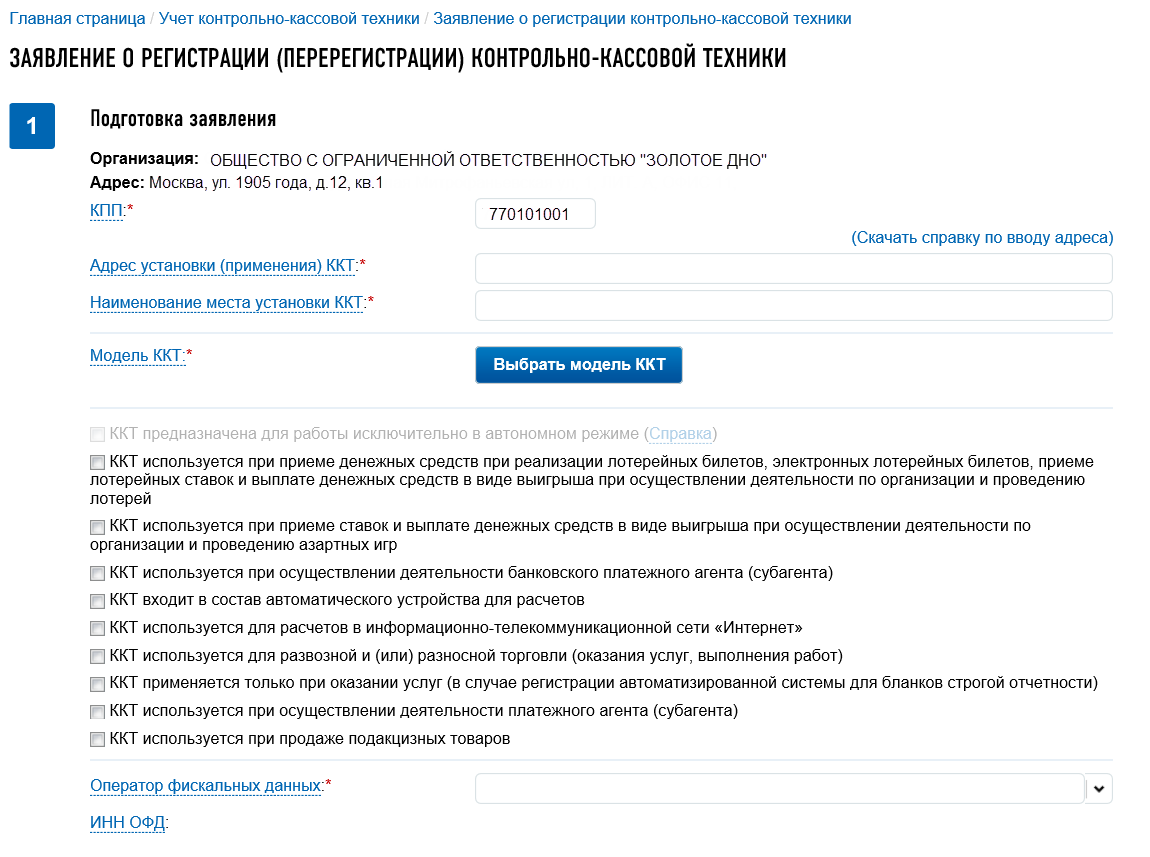

Понадобится указать данные владельца, модель кассы и прочую информацию, выполнить регистрацию фискального накопителя:

- Адрес и место, где устанавливается рассчетно-кассовая техника.

- Полное название модели ККМ, а также заводской номер кассовой техники и фискального накопителя (заводской номер техники указан на корпусе устройства, в паспорте ККТ и ФН)

- Оператор фискальных данных, с которым заключен контракт.

Также необходимо отметить режим, при котором будут осуществляться расчеты. Электронный документ заверяется ЭЦП и отправляется на рассмотрение в контролирующий орган. При верном проведении всех действий высветится сообщение о добавлении запроса. Отслеживание статуса можно осуществлять в информационном разделе сайта. При успешной проверке заявления ФНС присвоит вашей кассе индивидуальный регистрационный номер, который вы сможете посмотреть в личном кабинете.

ШАГ 2. Проведение фискализации

Фискализация ККТ выполняется с использованием фирменной утилиты. На кассе вводится регистрационный номер, полученный от ФНС, сведения о владельце и другая информация. Сформируется отчет о регистрации, содержащий номер фискального документа, фискальный признак, дату и время создания. После фискализации оборудования, нужно зайти на сайт налоговой, и в разделе “Учет ККТ” нажать кнопку завершения регистрации. Данные отчета о регистрации указываются в разделе «Завершить регистрацию», заверяются ЭЦП и отправляются в ФНС. Важно провести фискализацию в течение 1 суток от момента получения регистрационного номера. Иначе придется начинать регистрацию сначала.

Выполним фискализацию кассы на примере ККТ АТОЛ

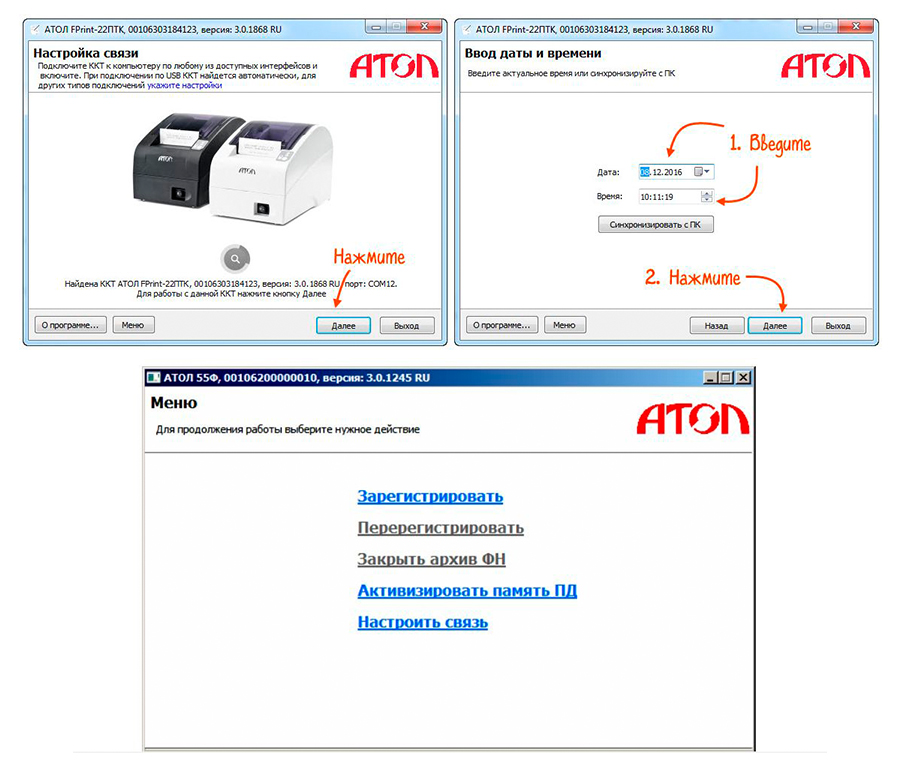

Этап 1. Установите на компьютер программу установки с официального сайта АТОЛ. Подключите кассовый аппарат к ПК. Проверьте, чтобы был подключен интернет. Касса подключится автоматически и отобразится в программе. Перейдите к следующему шагу: укажите дату и время, перейдите дальше. Выберите нужный пункт «Зарегистрировать».

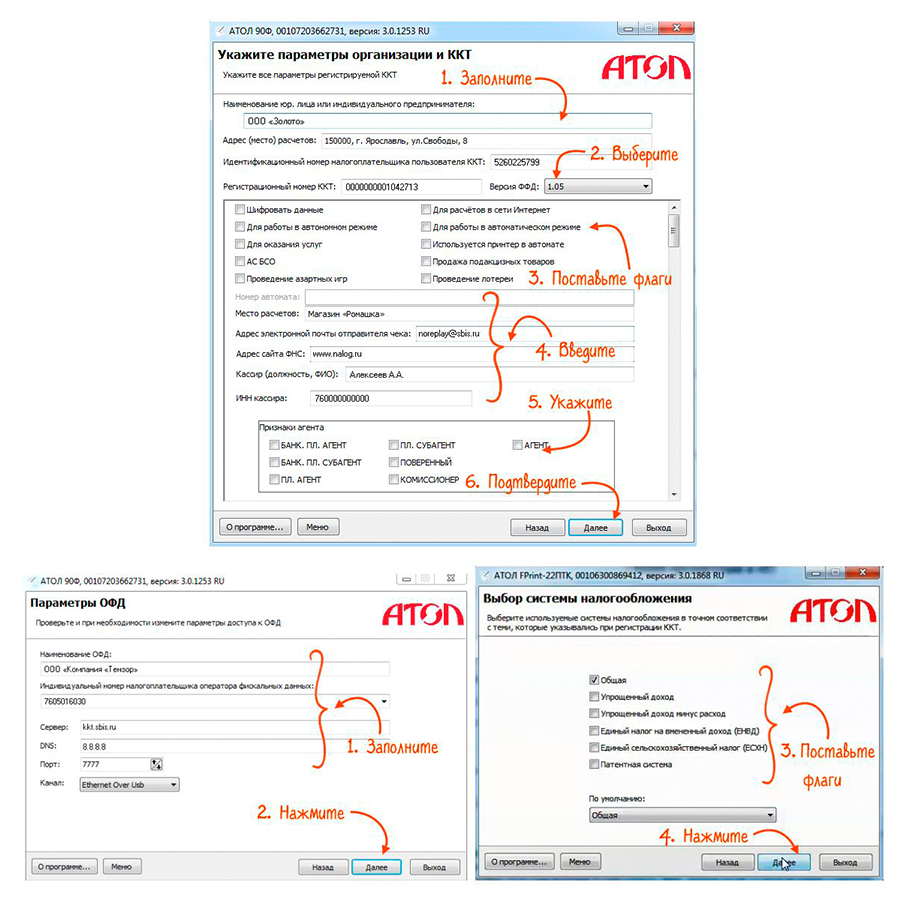

Этап 2. В открывшемся окне внесите данные организации или предпринимателя, данные ОФД, онлайн-кассы и используемом режиме налогоплательщика.

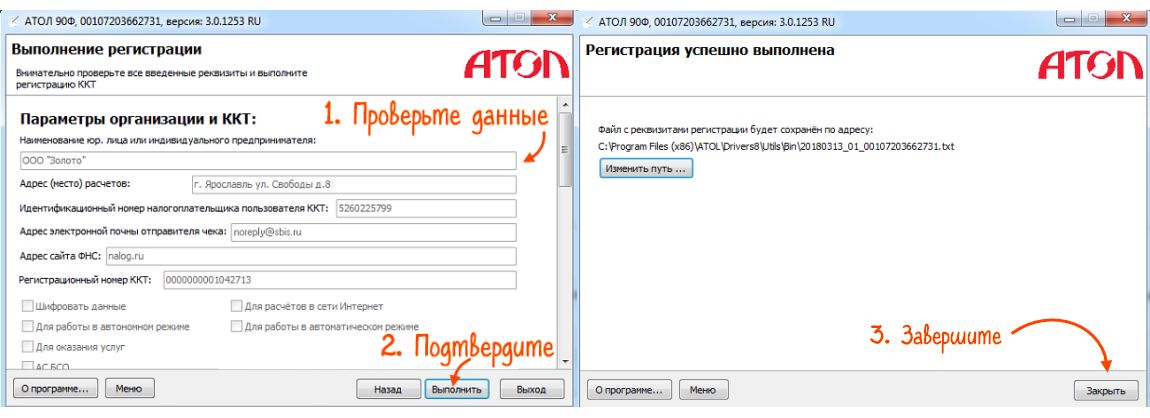

Важно! Название организации (ИП) нужно указать в полном виде также как в едином реестре субъектов МСП. Выбираем версию формата фискальных данных ФФД 1.2. Проверьте корректность данных. В случае ошибки внесенных данных возможна блокировка фискального накопителя. В случае неверно введенного ИНН можно получить штраф от ФНС.

Этап 3. Еще раз проверьте внесенную информацию и подтвердите выполнение. Кассовый аппарат свяжется с оператором на предмет проверки указанных сведений. Будет сформирован отчет о регистрации. Распечатайте и сохраните отчет. Он еще может вам пригодиться.

ШАГ 3. Завершение регистрации в ФНС

Чтобы закончить постановку кассового аппарата на учет необходимо:

- 1. Авторизоваться в личном кабинете на сайте Налоговой,

- 2. Перейдите в раздел учета ККТ,

- 3. Открыть карточку регистрации кассы и нажать на кнопку завершения регистрации,

- 4. Ввести данные из распечатанного отчета на кассе: номер, дату, числовой код,

- 5. Поставить электронную подпись,

- 6. Отправить данные в ФНС.

После завершения всех вышеперечисленных шагов в течение 5 дней, ФНС пришлет предпринимателю специальный бланк регистрации — регистрационную карточку, которая будет храниться в личном кабинете пользователя на сайте Налоговой. Этот документ подтверждает постановку кассовой техники на регистрационный учет.

При совершении удаленной процедуры электронная регистрационная карта заверяется ЭЦП налогового органа. При желании ее можно распечатать на бумажном носителе. При замене ФН или изменении данных, указанных при предыдущих регистрациях, в нее также вносятся корректировки.

ШАГ 4. Подача сведений в ОФД

После получения бланка регистрации, настройте передачу сведений в ОФД, контракт с которым уже должен быть заключен на данном этапе. Несмотря на то, что договор с оператором фискальных данных уже подписан, в нем отсутствует регистрационная информация. Поэтому работа с кассой будет незаконной. Для запуска передачи данных онлайн необходимо предоставить эти сведения. Настройка и подключение ОФД осуществляется в личном кабинете оператора:

Для этого необходимо выполнить следующие действия:

- Авторизоваться в личном кабинете,

- Перейти в раздел ККТ,

- Нажать на «Подключить ККТ»,

- Внести все данные,

- Нажать «Сохранить».

По завершении всех действий кассовая техника готова к работе.

Регистрация онлайн-кассы при личном посещении ФНС

Перед тем, как зарегистрировать онлайн-кассу в ФНС лично, нужно подготовить пакет документов:

- заявление на регистрацию кассовой техники;

- паспорт заявителя (им может выступать ИП, руководитель организации или законный представитель);

- технический паспорт онлайн кассы и фискального накопителя;

- договор с ОФД;

- договор аренды или другой документ, подтверждающий адрес установки контрольно-кассовой техники;

- печать (при наличии).

Если от лица руководителя организации либо ИП действует законный представитель, в перечне документов должна содержаться доверенность, заверенная у нотариуса.

Для осуществления работы в соответствии с 54-ФЗ, в заявлении должна быть указана следующая информация:

- Полное название организации или данные об индивидуальном предпринимателе (ФИО),

- ИНН,

- Адрес, где устанавливается касса, для онлайн-магазина — адрес сайта,

- Заводской номер и модель кассы,

- Заводской номер и модель фискального накопителя.

При регистрации более чем одной кассы, для каждого аппарата заявление заполняется отдельно.

Для осуществления регистрации онлайн-кассы в Федеральной Налоговой службе лично понадобится:

- Заполнить заявление на регистрацию в бумажном виде и отнести в ближайшее отделение.

- Получить регистрационный номер кассовой техники.

- Внести полученный номер на фискальный накопитель, а затем принести распечатанную отчетность в налоговый орган для подтверждения регистрации.

Перерегистрация онлайн-кассы

Перерегистрация кассового аппарата осуществляется в следующих случаях:

- смена адреса установки;

- изменение реквизитов ОФД или смена оператора фискальных данных;

- другие причины, повлекшие за собой изменение данных, указанных при регистрации;

- завершение срока действия фискального накопителя или его блокировка, выход из строя, что требует замены ФН.

В случае удаленной перерегистрации пользователь входит во вкладку «Детализация сведения по ККТ» и кликнуть «Перерегистрировать». Выбрать причину перерегистрации (на выбор представлен перечень). Если поводом для перерегистрации послужила замена фискального накопителя, необходимо указать данные из отчета о закрытии ФН. Заверить заявку усиленной ЭЦП и отправить на рассмотрение. После одобрения заявления сменится статус на «ККТ перерегистрирована».

В случае ликвидации бизнеса аппарат снимается с учета. Новый собственник проходит процедуру регистрации заново.

Регистрация в сервисном центре

Зарегистрировать кассовую технику можно и в специализированном сервисном центре. В таком случае регистрация устройства в Налоговой будет производиться квалифицированными техническими специалистами. Обычно услуга регистрации техники не стоит дорого и занимает 1-2 дня. Все зависит от загруженности специалистов. Регистрацию устройства можно произвести и в местах покупки техники (часто центры по продаже кассовой техники предлагают дополнительные услуги технических специалистов). Для осуществления процедуры сервисной службой также понадобится электронная подпись.

Преимущества обращения к специалистам:

- возможность правильного проведения регистрации ККТ с учетом изменений законодательства

- правильная настройка оборудования и программного обеспечения

- гарантированное избежание поломок при регистрации

Преимущества регистрации кассы в Мультикас

Регистрация онлайн кассы — ответственная процедура. Во избежание ошибок эксперты рекомендуют доверить ее профессионалам. Мультикас предоставляет полный спектр услуг по подключению онлайн кассы и адаптации бизнеса к требованиям законодательства. Сотрудники компании зарегистрируют аппарат и ФН в минимальные сроки.

Преимущества регистрации ККТ в Мультикас

|

Высокий уровень сервиса |

Регистрация от 1 дня |

Низкие цены |

|

Регистрация под ключ |

Услуги и оборудование в одном месте |

Бесплатные консультации |

Компания Мультикас окажет помощь в получении электронной подписи, подключении к ОФД и предоставит комплексные услуги по регистрации кассового аппарата, сэкономив время клиента. Устройство будет полностью готово к работе, согласно действующему законодательству, уже через 1 день после обращения.

Компанией проведена регистрация касс для более 1 000 организаций и ИП. Ведется работа по всем регионам РФ. Подтверждение качественных услуг — многочисленные отзывы клиентов.

Как снять онлайн-кассу с учета в ФНС

В некоторых ситуациях требуется снятие с учета в ФНС онлайн-касс. Для этого необходимо подать в налоговую инспекцию заявление №1110062 и иметь ряд причин, установленных законодательством:

- Поломка без возможности восстановления,

- Касса продается и/или передается другому налогоплательщику,

- В связи с утерей или кражей,

- При прекращении или смене вида деятельности.

Заявление рассматривается 5 рабочих дней, после чего в личном кабинете отобразится информация о снятии в налоговой онлайн-кассы с учета.

Обратите внимание!

В некоторых случаях ФНС может снять кассу с учета самостоятельно, если будут выполнены следующие условия:

- Не соблюдены требования 54-ФЗ,

- ФН используется по истечению срока действия,

- Есть запись о прекращении деятельности в ЕГРЮЛ и/или ЕРИП.

Выводы

Регистрация онлайн-кассы в Федеральной налоговой службе в 2022 году стала проводиться намного удобнее, чем несколько лет назад: она может проходить как дистанционно, так и при личном посещении налоговой. Предприниматели и организации могут выбрать любой из способов. В данной статье мы подробно описали инструкцию по постановке на учет кассового оборудования, а также обсудили, кому необходима данная процедура. Напоминаем, что своевременная регистрация оборудования в ФНС поможет вам осуществлять расчеты покупателей законно и избежать возможного наложения штрафов налоговой инспекцией.

Вопрос-ответ

Регистрационный номер кассы — номер техники, который выдается ФНС. Номер состоит из 16 символов, где первые 10 — номер кассы, а остальные — проверочное контрольное число (зашита). С помощью регистрационного номера налоговая идентифицирует кассу. Когда чеки через ОФД поступают в ФНС, они содержат этот номер, позволяющий легко определить с какого устройства передан чек.

Чтобы подключить кассу к ОФД нужно:

- Заключить договор с оператором,

- Провести регистрацию оборудования в личном кабинете ОФД (указать заводской номер кассы и ФН, регистрационный номер кассы, модель кассы и ФН, сроки действия накопителя и другую информацию),

- Ввести настройки оператора в кассу и сделать отчет о регистрации.

Нет, использование электронной подписи при регистрации кассы на сайте Налоговой службы обязательно. Причем электронная подпись должна быть оформлена на руководителя фирмы или владельца ИП.

|

|

Эксперт Директор по развитию компании «Мультикас». Более 7 лет опыта в области внедрения онлайн-касс, учетных систем ЕГАИС и Маркировки товаров для розничных организаций и заведений питания. Максим Демеш md@kassaofd.ru |

Нужна помощь с регистрацией онлайн-кассы в ФНС?

Не теряйте время, мы окажем бесплатную консультацию и поможем с регистрацией.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Как начать работать с онлайн-кассой?

Работа с кассовым оборудованием является непростым занятием, особенно для тех, кто еще не пользовался онлайн-кассами и не знает всех тонкостей. Кассир должен иметь определенные знания и умения в этой области,…

558

Узнать больше

Как сделать номенклатуру в чеке: автоматизация и товароучет

Как сделать номенклатуру в чеке и при этом учесть все требования налоговой? Не так давно вступили в действие изменения, касающиеся номенклатуры в кассовом чеке. С 1 февраля 2021 года наименования…

992

Узнать больше

Настройка ОФД. Данные операторов

Настройка ОФД — обязательный этап для начала работы с контрольно-кассовой техникой в соответствии с Федеральным законом №54. Выбор и подключение к ОФД — оператору фискальных данных — может быть непростой…

586

Узнать больше

Фискальный накопитель 15 и 36 месяцев. Какой можно использовать?

Фискальные накопители используются предпринимателями для фиксирования данных о продаже каждого товара и услуги, а также для последующей передачи этой информации оператору фискальных данных. После чего ОФД занимается обработкой и передачей…

594

Узнать больше

Установка и регистрация фискального накопителя

Установить фискальный накопитель (ФН) в контрольно-кассовую технику (ККТ) можно как самостоятельно, так и с помощью специалиста. Перед установкой нужно убедиться, что данная модель ККТ совместима с моделью устанавливаемого ФН и применяемым форматом фискальных документов. В том случае, если технические характеристики не совпадают, может потребоваться обновление программного обеспечения ККТ.

Правила смены фискального накопителя содержатся в инструкции к ККТ. После установки фискального накопителя необходимо провести процедуру его регистрации. Фискальный накопитель активируется при регистрации или перерегистрации ККТ.

Зарегистрировать ККТ можно:

- лично, подав заявление в налоговый орган;

- через представителя с нотариально заверенной доверенностью;

- направив заявление по почте; через кабинет налогоплательщика на официальном сайте ФНС;

- через оператора фискальных данных (ОФД).

Для самостоятельной регистрации фискального накопителя в налоговой службе необходимо:

Шаг 1. Заключить договор с ОФД.

Это нужно сделать до подачи заявления о регистрации КТТ. Договор с ОФД является обязательным, налогоплательщик не может самостоятельно передавать данные в налоговую службу.

Шаг 2. Заполнить заявление.

При подаче заявления лично, через представителя, или по почте необходимо скачать бланк заявления и заполнить его (можно от руки) в соответствии с установленными правилами заполнения. Если регистрация осуществляется через интернет, то необходимо получить квалифицированную электронную подпись и заполнить заявление на регистрацию ККТ (если она ранее не была зарегистрирована) или на её перерегистрацию (в случае замены ФН) в личном кабинете на официальном сайте ФНС России. Подать сведения о регистрации можно также через личный кабинет ОФД.

Шаг 3. Дождаться окончания проверки налоговой службой предоставленных данных.

В случае отсутствия нарушений, налоговая служба выдаст регистрационный номер ККТ не позднее рабочего дня, следующего за днём подачи заявления. Если заявление направлялось в электронном виде, то номер ККТ можно будет посмотреть в личном кабинете налогоплательщика. Если заявление было подано лично, то номер можно получить в ФНС.

Шаг 4. Провести фискализацию кассы.

Для этого в интерфейсе драйвера ККТ или в специальной программе (зависит от модели ККТ и используемого программного обеспечения) нужно заполнить необходимые поля, включая полученный регистрационный номер ККТ. После этого ККТ напечатает отчёт о регистрации ККТ. Данный отчет нужно передать в налоговую службу лично/по почте, через личный кабинет на сайте ФНС России или через ОФД. Это нужно сделать не позднее рабочего дня, следующего за днем подачи заявления.

Шаг 5. Дождаться проведения налоговой службой проверки работы ККТ и предоставленных сведений и получить карточку регистрации ККТ.

Если заявление подавалось лично, то карточку регистрации ККТ можно получить в бумажном виде в территориальном подразделении ФНС. Этот процесс занимает до 10 дней. Датой регистрации ККТ считается дата формирования карточки регистрации ККТ. Если заявление направлялось в электронной форме, то карточку направят в электронном виде через личный кабинет на сайте ФНС России или через ОФД. При необходимости карточку можно получить в бумажном виде, подав заявление в налоговую службу.

Фискальный накопитель регистрируется раз и навсегда на одно юридическое лицо или индивидуального предпринимателя и привязывается к конкретному экземпляру ККТ. Повторно записать на фискальный накопитель ИНН предприятия и регистрационный номер ККТ невозможно. Это означает, что зарегистрированный ФН нельзя продать, использовать в другой компании, или перенести на другую ККТ в случае поломки первой.

В случае поломки ККТ нужно обратиться в сервисный центр (обычно указан в паспорте ККТ) для получения квалифицированной помощи и консультации по поводу возможности дальнейшего использования ФН.

Для регистрации ККТ и ФН в первый раз лучше обратиться к специалистам. Возникновение технических проблем в ходе регистрации или введение ошибочных данных может привести к блокировке ФН и необходимости его замены на новый.

См. также

1С:ИТС — об онлайн кассах

Поломка, блокировка и гарантийное обслуживание фискального накопителя

Замена фискального накопителя

Нормативно-правовая база

Федеральный закон от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»

Приказ ФНС России от 29.05.2017 N ММВ-7-20/483@

Дата: 10.06.2019

Подробная статья для всех, кто подключает онлайн-кассу впервые

Виктор Подгорский

Эксперт по праву

Поделиться

Эта статья будет полезна, если вы устанавливаете кассу впервые. Если у вас уже есть онлайн-касса, эта статья не расскажет ничего нового.

Онлайн-касса — кассовый аппарат с фискальным накопителем. Фискальный накопитель записывает и хранит информацию о чеках и отправляет ее в налоговую по интернету.

Налоговая получает информацию о том, какой доход получает каждый магазин. Сам продавец не может скорректировать информацию на накопителе. А значит, не может занизить доход и заплатить меньше налогов.

Продавец должен использовать кассовый аппарат при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если они платят наличными либо очно картой.

При очном расчете покупатель по умолчанию получает от продавца бумажный чек. Если покупателю нужна электронная версия документа, онлайн-касса отправит чек на почту или телефон. При оплате через интернет касса отправит чек на электронную почту.

По закону использовать онлайн-кассы обязаны практически все компании и ИП, если продают товары, работы или услуги физлицам, представителям компаний и ИП за наличные или при оплате картой в торговой точке.

Еще касса нужна, если компания или ИП получают деньги на счет от физлица без статуса ИП. Это может быть оплата картой на сайте, перевод по реквизитам или зачисление по СБП.

Некоторым продавцам разрешили работать вообще без кассы, например:

- ИП на спецрежиме «Налог на профессиональный доход»: они отправляют чеки через приложение «Мой налог»;

- ИП, которые сдают в аренду свое жилье или машино-место;

- ИП и компаниям, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив;

- ИП и компаниям, которые работают в труднодоступной местности: перечень таких муниципалитетов устанавливают региональные власти.

ИП на патенте по некоторым видам деятельности, торговля с открытых прилавков на розничных ярмарках и рынках, аптеки в селах тоже могут работать без онлайн-касс.

В целом кассовое оборудование можно разделить на три типа:

- Фискальный регистратор с фискальным накопителем — это разновидность онлайн-кассы без клавиатуры и дисплея.

- Онлайн-касса привычного вида с фискальным накопителем.

- Дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

Давайте подробнее о каждом.

Онлайн-касса должна передавать данные о платежах по интернету. Для этого нужен фискальный накопитель — оборудование, которое стоит внутри кассы и выглядит как небольшая серая коробка.

Фискальный накопитель можно купить вместе с кассой или отдельно. Без фискального накопителя использовать кассу нельзя.

Фискальный накопитель записывает операции, удостоверяет их подлинность, шифрует и передает оператору фискальных данных — ОФД. Затем оператор отправляет информацию в налоговую инспекцию. Грубо говоря, фискальный накопитель как бы говорит налоговой: «Эта продажа точно была, у меня все записано».

Использовать можно только те модели накопителя, которые зарегистрированы в налоговой службе. Это можно проверить в реестре на сайте ведомства.

Стоимость. Фискальный накопитель стоит от 6000 до 12 000 ₽. Цена зависит от срока действия: они бывают на 15 и 36 месяцев. Когда срок накопителя истекает, нужно купить новый, а онлайн-кассу — перерегистрировать.

Срок работы. Бизнес выбирает срок фискального накопителя исходя из своей системы налогообложения. Например, фискальный накопитель со сроком 36 месяцев обязателен:

- для ИП и компаний на УСН или ЕСХН;

- для ИП на патенте.

В некоторых случаях продавцы могут устанавливать накопители на 15 месяцев:

- если у них сезонная работа;

- они совмещают два режима, один из которых ОСН. Например, ИП одновременно работает на патенте и ОСН;

- они используют онлайн-кассу, которая работает в автономном режиме — не передает чеки в налоговую через ОФД. Так работают кассы в муниципалитетах, которые регион включил в список удаленных от сетей связи. Это населенные пункты, где проживает менее 10 тысяч человек;

- компания или ИП — платежный агент. То есть тот, кто принимает наличные платежи физических лиц, например за интернет, телефон, сотовую связь, ЖКУ и так далее.

Если ООО и ИП на спецрежиме торгуют подакцизными товарами, например сигаретами, они должны использовать накопитель на 15 месяцев.

Если использовать фискальный накопитель, который не подходит по сроку, могут оштрафовать: ИП — на 1500—3000 ₽, малые предприятия — на 2500—5000 ₽, крупные и средние предприятия — на 5000—10 000 ₽.

Онлайн-касса должна соответствовать требованиям закона. Чтобы это проверить, найдите модель кассы в реестре ККТ на сайте налоговой службы.

В реестре собраны все модели кассовых аппаратов, которые разрешено использовать в работе. Сейчас там 210 моделей, но он постоянно обновляется.

Если купить кассу не из реестра ККТ, ее не получится зарегистрировать. Причем для налоговой работа на такой кассе будет выглядеть так, будто кассы вообще нет. За это ИП и руководители компаний могут заплатить штраф от 10 000 ₽, малые компании — от 15 000 ₽, а крупные и средние компании — от 30 000 ₽.

Все онлайн-кассы можно разделить на кассы автономного типа, облачные, POS-системы. Иногда вместо онлайн-кассы можно использовать фискальный регистратор.

Фискальный регистратор — аппарат без клавиатуры и дисплея. Для работы его нужно подключить к компьютеру или планшету с кассовой программой. Примеры фискальных регистраторов: АТОЛ 11Ф, АТОЛ 25Ф, АТОЛ 30Ф. Выглядят они примерно так:

Фискальный регистратор состоит из трех компонентов:

- фискальный накопитель;

- чековый принтер;

- вычислительно-коммуникационный модуль.

Не будем вдаваться в подробности. Важно, что габариты фискального регистратора зависят от того, на какую ширину чековой ленты он рассчитан: есть узкие модели под ленту 58 мм, есть под более широкую ленту — до 80 мм.

Фискальный регистратор — это не совсем онлайн-касса. Вот какие различия:

В случае с фискальным накопителем все операции кассир совершает на компьютере. Здесь есть свои плюсы и минусы:

✅ Кассир работает не с маленьким экраном обычной онлайн-кассы, а с удобным монитором, на котором могут быть параллельно открыты другие необходимые для работы программы. Это подходит для супермаркетов с большим ассортиментом.

✅ Регистратор использует память компьютера, она больше, чем память онлайн-касс. Это подходит для супермаркетов с большим ассортиментом.

✅ Скорость печати чеков выше, чем у онлайн-касс, за счет мощного ресурса компьютера и высокой скорости обработки информации.

❌ Решение скорее подходит для крупных магазинов. Для работы нужен компьютер.

Онлайн-касса автономного типа. Это самая простая онлайн-касса. Подойдет для выездной торговли, курьеров и мелкой розницы. Например, Атол 91Ф Lite, Атол 91Ф, Атол 92Ф, Меркурий 185Ф. Выглядит вот так:

У автономной кассы есть и плюсы, и минусы:

✅ Компактные размеры — помещается в карман или сумку.

✅ Мощные аккумуляторы — долго держит заряд.

✅ Можно использовать на улице — есть защита от влаги и морозов.

✅ Подключение по беспроводной сети через вайфай, сим-карту или по Bluetooth.

✅ Стоит от 5700 до 40 000 ₽. Минимальная цена — обычно без фискального накопителя.

❌ Низкая скорость печати чеков (40 мм в секунду) и нет автоотреза — медленное обслуживание большого потока покупателей.

❌ Не интегрируется с компьютером — не подойдет для крупных торговых сетей.

❌ Позиции товаров придется вводить вручную — не подойдет для розницы, где таких позиций тысячи.

Облачная касса. Подойдет только для интернет-магазина с оплатой на сайте, для офлайн-магазинов — нет. Эта касса стоит в серверной вашего интернет-магазина либо в серверной компании-арендодателя подобных касс.

Чтобы подключить оплату на сайте, компания должна оформить договор интернет-эквайринга с банком или подключиться к платежному сервису — ЮКassa, Робокассе и другим.

Плюсы и минусы:

✅ Покупать облачные онлайн-кассы не обязательно — можно взять в аренду. Тогда и фискальный накопитель в ней будет менять арендодатель, а не продавец.

✅ Не занимает место в офисе или на складе — это не обычная касса с кнопками и принтером чеков.

✅ Стоит в среднем от 1500 ₽ в месяц.

❌ Нельзя использовать для очных расчетов и печатать бумажные чеки.

Малый и средний бизнес, который продает товары в интернете, может не брать в аренду облачную кассу и не тратить время на ее обслуживание. Принимать платежи и отправлять чеки покупателям можно через сервис «Чеки» на платформе «Тинькофф Касса». Сервис не подойдет при продаже подакцизных, маркируемых товаров.

POS-система — это комплекс оборудования, в котором все устройства интегрированы между собой: онлайн-касса, сканер штрихкодов, весы. Подойдет рознице с большим потоком клиентов и широким ассортиментом товаров. Например, Атол Ритейл 54.

Плюсы и минусы POS-систем:

✅ Несложно обновить, если в законе появятся изменения.

✅ Автоматизирует работу магазина — загружает в кассу товары и цены, отслеживает печать ценников, закрытие и открытие смены, добавляет акции, распродажи и скидки на товар.

✅ Производители продают запчасти к таким системам даже после снятия модели с производства.

❌ Стоит дорого — до 150 000 ₽.

Теперь посмотрим, сколько стоит онлайн-касса в зависимости от целей бизнеса:

Рассказываем о плюсах и минусах каждого варианта.

В ОФД. У большинства операторов можно купить онлайн-кассу. В этом случае за подключение и настройку ККТ будут отвечать менеджеры ОФД. Зачастую ассортимент касс у ОФД ограничен.

В онлайн-банке. Новым бизнесам онлайн-банки часто предоставляют скидки, или они подпадают под акции. Например, в Тинькофф можно взять в аренду устройство 2 в 1 — онлайн-касса + терминал. Платить нужно будет только комиссию за эквайринг, аренда кассы будет бесплатной.

У операторов сотовой связи — МТС и МегаФон. Например, МТС продает кассы, которые работают на их программном обеспечении, — MSPOS и Нева. МегаФон продает кассы брендов «АТОЛ» и «Эвотор». Главный минус — это ограниченный выбор моделей, и обычно касса привязана к софту оператора.

У завода-изготовителя. В большинстве случаев изготовители не продают ККТ в розницу или мелкий опт. Им выгоднее работать с магазинами и сервисными центрами. Но если нужно купить большое количество ККТ, можно попробовать обратиться напрямую.

У предыдущего владельца. Закон разрешает работать с онлайн-кассами, которые раньше использовали другие предприниматели. Нужно запросить у предыдущего владельца документ, что онлайн-касса снята с учета в налоговой. Но фискальный накопитель нужно купить новый, подключить тот, что был у другого пользователя, — нельзя.

Чтобы онлайн-касса передавала данные в ОФД и налоговую, ее нужно подключить к интернету:

- через кабель;

- по вайфаю или мобильному интернету через сим-карту — на кассе нужно включить режим передачи данных.

Подключение по кабелю подходит, если в торговой точке плохо работает вайфай. Так бывает, если магазин находится, например, в подвале. Для того чтобы был вайфай, нужен роутер. Его можно взять бесплатно в аренду у интернет-провайдера.

Дополнительные устройства, которые помогут более эффективно продавать.

Сканер штрихкодов — для магазинов с большим ассортиментом. Сканер считывает штрихкоды, а кассир видит нужные товары на кассе. Без сканера придется искать товар в кассе по названию или вводить его артикул вручную. 2D-сканер нужен, если магазин торгует крепким алкоголем, а в остальных случаях подойдет 1D.

Терминал эквайринга — для оплаты картами или по СБП — Системе быстрых платежей. Чтобы принимать оплату по безналу, нужны договор эквайринга с банком и терминал. Он не заменяет онлайн-кассу, а работает в комплекте с ней. Без терминала подключить эквайринг нельзя.

Продавцу принимать к оплате банковские карты удобно: ему не надо проверять купюры, пересчитывать деньги и искать сдачу. А покупатели, если расплачиваются картой, получают кэшбэк — бонусы от банка.

Денежный ящик — для магазинов с большим потоком покупателей, которые платят наличными. Нужен, чтобы хранить деньги в безопасности.

Принтер этикеток — понадобится, чтобы самостоятельно промаркировать товар, если штрихкод не нанес производитель. Но распечатывать штрихкоды можно и на обычном принтере, поэтому на принтере этикеток можно сэкономить.

Шаг 1. Заключите договор с оператором фискальных данных. Оператор фискальных данных — посредник между продавцом и налоговой.

Чеки с кассы сначала поступают в ОФД, а он передает их налоговой в нужном формате. Пока нет договора с ОФД, налоговая не зарегистрирует кассу, кроме случая, когда можно работать автономно в местности, отдаленной от сетей связи.

Выберите любого ОФД из официального реестра налоговой службы. Цена у всех ОФД почти одинаковая — в среднем 3000 ₽ за кассу в год. Иногда производители касс объявляют акции и предоставляют услуги ОФД в подарок.

Шаг 2. Оформите электронную подпись. Квалифицированная электронная подпись нужна, чтобы зарегистрировать кассу через интернет. Ее можно бесплатно получить в налоговой. Если у компании или ИП уже есть КЭП, то получать новую не надо.

Шаг 3. Подайте заявление на регистрацию онлайн-кассы в личном кабинете юрлица или ИП на сайте налоговой службы. В разделе «Учет контрольно-кассовой техники» нажмите «Зарегистрировать ККТ».

В списке выберите «Заполнить параметры заявления вручную».

Заполните в заявлении:

1. Адрес и место установки онлайн-кассы, адрес местонахождения продавца — адрес магазина, кафе или другой точки, где стоит касса. Например, торговый центр «Ромашка», павильон 187. Причем адрес регистрации продавца и адрес установки онлайн-кассы могут не совпадать. Если подключаете облачную кассу, адресом места установки будет ЦОД — центр обработки данных поставщика кассы.

Адрес места установки онлайн-кассы нужно выбрать из справочника ФИАС. Если адреса в справочнике нет, нужно собрать документы на торговую точку, например договор аренды, обратиться с ними в администрацию района, где находится точка, и подать заявление о включении помещения в адресный справочник ФИАС.

2. Модель и заводской номер ККТ и фискального накопителя. Посмотрите их в паспорте кассы или на обратной стороне аппарата. Модель кассового аппарата нужно выбрать из предложенного списка. Все серийные номера ККТ и серийные номера фискального накопителя есть в базе ФНС. Как только укажете номер, сразу же запускается автоматическая проверка на наличие номера в базе и не зарегистрирован ли этот номер за кем-либо другим.

3. Сведения об использовании ККТ. Поставьте галочку, если у вашей кассы есть какие-то особенности: например, если вы будете использовать ее только для расчетов в интернете или для развозной торговли.

4. ОФД, с которым вы оформили договор. Выберите его из предложенного списка.

Отправьте заявление. Если проверка пройдет успешно, в столбце «Состояние» появится регистрационный номер кассы.

Шаг 4. Введите регистрационный номер в онлайн-кассу. У вас есть сутки с момента проверки, чтобы ввести регистрационный номер вместе с ИНН в ККТ. Если ошибетесь хотя бы в одной цифре, фискальный накопитель станет недействительным и его можно будет просто выбросить. Придется покупать новый. Если вы все сделали правильно, онлайн-касса распечатает отчет о регистрации.

Шаг 5. Введите данные отчета о регистрации в личном кабинете. Вернитесь в личный кабинет на сайте налоговой службы, на вкладку «Учет контрольно-кассовой техники». Откройте «Отчет о регистрации ККТ»: укажите в нем время чека, его порядковый номер и в строке «Фискальный признак» 10 цифр с аббревиатурой «ФП» или «ФПД» — эту информацию вы тоже берете из отчета.

Нажмите кнопку «Подписать и отправить» — анкета уйдет на проверку в ФНС. Если она пройдет успешно, то на сайте появится отметка «ККТ зарегистрирована».

Шаг 6. Получите карточку регистрации онлайн-кассы. Если фискализация прошла успешно, вы получите карточку регистрации, подписанную усиленной квалифицированной подписью налоговой службы.

Шаг 7. Введите параметры регистрации в личном кабинете ОФД. После получения карточки регистрации добавьте кассу в личном кабинете на сайте ОФД. Укажите параметры настройки — у каждого оператора они свои — и нажмите «Зарегистрировать кассу».

Налоговая инспекция может отказать в регистрации, если:

- в реестре ККТ или реестре фискальных накопителей нет сведений о вашем устройстве;

- ККТ числится как потерянная или украденная;

- в заявлении о регистрации указаны недостоверные или неполные сведения, например неправильный адрес установки.

Еще могут отказать в регистрации онлайн-кассы, которая будет работать в автономном режиме, если адрес места установки и работы кассы отсутствует в утвержденном перечне отдаленных местностей.

Рассказываем, что делать, если:

- не работает интернет;

- онлайн-касса сломалась или не работает из-за отключения электричества;

- онлайн-касса заблокирована из-за DDoS-атаки.

Не работает интернет. Если нет интернета, пробитые на кассе чеки не будут передаваться ОФД в момент расчета. Эти чеки сохранятся в фискальном накопителе, а после восстановления связи будут переданы ОФД.

Если чеки были пробиты при отключенном интернете, после устранения проблем со связью нужно проверить, ушли ли они в ОФД. Узнать о не переданных чеках можно:

- из уведомления о не переданных ОФД документах, если такие уведомления предусмотрены в модели кассы;

- из личного кабинета ОФД. Там можно посмотреть переданные чеки. Если нужных чеков в списке нет, значит, информация не передалась;

- из отчета о закрытии смены. В нем отражается количество чеков, которые не отправлены ОФД;

- из отчета о текущем состоянии расчетов.

Если были найдены не переданные чеки, нужно подождать до двух суток, чеки могут уйти не сразу. Если чеки все-таки не ушли — обратиться к специалисту, который занимается обслуживанием вашей кассы. Он поможет решить проблему.

Онлайн-касса сломалась или не работает из-за отключения электричества. Торговлю нужно приостановить. Продавать товары, работы, услуги без применения онлайн-кассы и выдавать вместо кассового чека товарный чек или типографский бланк строгой отчетности нельзя.

За торговлю при неработающей кассе будет штраф:

- для ИП и должностных лиц — от 25 до 50% суммы расчета, но не менее 10 000 ₽;

- для малых предприятий — от 37,5 до 50%, но не менее 15 000 ₽;

- для крупных и средних компаний — от 75 до 100% суммы покупки, но не менее 30 000 ₽.

На случай поломки кассы лучше иметь запасную. Если ее нет, торговлю нужно остановить до тех пор, пока кассу не починят.

Когда касса заработает, нужно пробить чеки коррекции с признаком расчета «приход» на сумму каждой операции, которую провели, пока касса не работала.

ККТ заблокирована ОФД из-за DDoS-атаки. Из-за блокировки фискальные данные не поступают ОФД в момент расчета. В этом случае пользователю ККТ нужно передать фискальные данные сразу после разблокировки его IP-адреса ККТ, но не позднее чем по истечении 30 календарных дней.

В этом случае продавец освобождается от штрафа, так как в нарушении нет его вины.

- Продавцы должны использовать онлайн-кассы при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если те платят наличными либо картой.

- Некоторые бизнесы могут работать без онлайн-кассы. Например, ИП и компании, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив.

- Онлайн-касса должна быть оборудована фискальным накопителем. Касса и фискальный накопитель должны числиться в специальных реестрах на сайте налоговой службы.

- Помимо кассы, может понадобиться дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

- Онлайн-кассу нужно обязательно зарегистрировать на сайте налоговой службы.

- Если нет интернета или касса сломалась, вести торговлю нельзя, иначе будет штраф.