Книга «Мама, я тимлид!», которая вышла в издательстве «Альпина Паблишер», на примерах из жизни автора — IT-менеджера Марины Перескоковой, проработавшей в «Яндексе» около 10 лет на различных позициях, объясняет, как организовать работу, чтобы начальство было довольным, а сотрудники счастливыми

Успешное завершение большой задачи — это очень круто. Причем помимо того, что произошло главное — вы и ваша команда преуспели в работе, — вы можете использовать успех для укрепления команды и повышения ее мотивации. Даже если в реальности задачу дотащили до финиша несколько конкретных людей, постарайтесь разделить успех абсолютно со всеми, кто участвовал в процессе (не умаляя достижения отдельных сотрудников).

Почему это важно? Прежде всего, нет ничего лучше, чем ощущать себя частью команды, которая делает что-то полезное. Это в хорошем смысле наркотик: если ты один раз испытал это, тебе очень хочется поучаствовать в деле еще разок, чтобы снова ощутить радость от совместного труда. Признавая вклад каждого участника команды, вы обеспечиваете мощный задел на будущее: несколько успешных запусков подряд, и вы получите слаженную мотивированную команду, заряженную покорять новые вершины. Замечательно о «кристаллизации команды» написали Том Демарко и Тимоти Листер все в той же книге «Человеческий фактор», одной из лучших работ о создании слаженной команды:

«Команда, прошедшая кристаллизацию, — это группа людей, столь сильно связанных, что целое становится больше суммы составляющих его частей. Производительность этой команды выше, чем производительность тех же людей, не перешедших порог кристаллизации. И, что столь же важно, удовольствие от работы также выше, чем можно было бы ожидать, учитывая природу работы. В некоторых случаях кристаллизованная команда может замечательно себя чувствовать, работая над задачей, которую другие посчитали бы откровенно скучной».

Игра на опережение. Как улучшить отношения с нынешним и будущим начальниками

Даже если в процессе работы некоторые участники не столько помогали, сколько мешали процессу, их все равно нужно включить в список триумфаторов. Вы можете высказать критику кому-то лично, это обязательно нужно делать, общаясь с подчиненными, но об этом поговорим чуть позже. Если человек ворчал, выказывал недоверие, критиковал решения в процессе, но несмотря ни на что работа завершилась успехом, нужно положительно оценить и его участие.

Когда вы по окончании проекта говорите спасибо тем, с кем вам на самом деле работалось сложно, происходят маленькие чудеса общения. Например, человек может лишний раз подумать, стоит ли ему негативно вести себя на следующем проекте, — такие мысли особенно хорошо усваиваются в процессе поедания праздничного торта. Кто-то может искренне сожалеть о том, что сотрудничество не удалось, — ваша позитивная реакция поможет зарыть топор войны и начать рабочее общение с чистого листа. Даже если ворчуны останутся ворчунами, проявить благородство означает быть сильным, потому что только сильный человек может позитивно реагировать на грубость. И празднование завершения проекта — отличный повод это всем продемонстрировать.

Подытожим: в случае успеха открыто радуйтесь, хвалите команду и смежников публично, старайтесь «затащить всех на борт».

А теперь поговорим о черных днях — о том, как выстроить коммуникацию с командой после провала проекта.

Бывают случаи, когда вы и команда сделали все, что могли. Но какие-то внешние обстоятельства помешали успеху проекта. Или партнерская команда не уложилась в срок, и все пошло насмарку. Инвесторы решили поменять стратегию развития и закрыть ваше направление. В подобных ситуациях надо честно рассказать о том, что произошло. Подчеркнуть, что вы с ребятами поработали отлично и сделали все, что могли. Похвалить участников за какие-то удачные решения. Дальше нужно просто с новыми силами браться за другую работу и надеяться, что следующий проект «выстрелит».

Символ власти: как вести себя в новом коллективе

Подобные ситуации чреваты тем, что работа, проделанная впустую, демотивирует ваших сотрудников. Поговорите с людьми, участвовавшими в неудавшемся проекте, — есть опасность не заметить, что кто-то демотивирован, и потерять кого-то из команды на волне общей неудачи. Попробуйте выжать максимум позитива из проделанной, пусть даже зря, работы, если получится. Возможно, программисты нашли какое-то необычное техническое решение, которым могут поделиться с коллегами, или дизайнер сделал какой-то крутой прототип и может рассказать о нем в корпоративном блоге.

Ситуация сложнее, когда провалились именно вы и ваша команда. В этом случае надо остановиться и хорошо подумать, на чьих плечах лежит вина за неудачу. Допустим, вы провели разбор ошибок и выяснили, что кто-то из вашей команды медленно работал. Не увидел риск не уложиться в сроки, и вам пришлось разгребать неожиданные завалы в аварийном режиме. Или ответственный человек заболел в критический момент, и вы с командой остались у разбитого корыта, потому что только он знал важные детали работы. Вроде бы в каждой из перечисленных ситуаций виноват кто-то конкретный. Но на самом деле большая часть ответственности за неудачу лежит именно на ваших плечах: это вы не заметили, что кто-то работает слишком медленно, и упустили сроки. Это вы пропустили этап обсуждения рисков и не подготовили план Б. Это вы не позаботились о том, чтобы задокументировать критически важную информацию о проекте на случай, если сотрудник будет отсутствовать.

Все по-настоящему классные руководители играют роль защитной стены между своей командой и внешним миром. Вы можете и должны ругать людей за плохую работу, но делайте это исключительно от себя лично

Организовать успешную работу и предугадать риски — непосредственно ваша обязанность. Правильная реакция на неудачу — хладнокровный разбор провального проекта. На выходе вы должны получить список причин, по которым проект провалился, и предусмотреть, как избежать похожих ситуаций в будущем. Ни в коем случае нельзя устраивать публичную порку кого-то из подчиненных, даже если он сильно подвел вас и команду. Конечно, необходимо обсудить с ним его работу на личной встрече, но не надо сваливать вину «на того парня». Вы можете как угодно наказывать виновных, если считаете это справедливым, просто не перекладывайте бремя вины на команду, полностью снимая его с себя.

Обсудим еще один тонкий момент. Допустим, вы поручили часть работы сотруднику, причем заранее обговорили, что на определенной локальной задаче он главный. Он окажется триумфатором в случае выигрыша, но также будет виноват при проигрыше. И случилось так, что он вас подвел. В рамках подобной договоренности нет смысла маскировать произошедшее и говорить: «Да ладно, ну я же твой начальник, твоей вины тут совсем нет, это я недоглядел». Ведь вы договаривались с ним, за что он отвечает. Открыто говорите о неудаче, устраивайте разбор процесса, можете обсудить ситуацию с той частью команды, которая была в курсе договоренности. Но все равно не стоит выносить сор из избы. Это касается только вас и вашей команды. Начальству вы все равно отчитываетесь о провале сами, и будет глупо говорить о том, что виноват кто-то из ваших подчиненных.

Стоит заметить, что бывают не очень здоровые, на мой субъективный взгляд, ситуации, когда начальство обязательно требует назвать и наказать виновного. У меня нет совета на этот случай… Благородно было бы отказаться выдавать виноватых, но я знаю человека, который после этого вынужден был уволиться. Намного чаще бывает наоборот: провал исполнителей рассматривается как управленческий недочет.

Сменить декорации. Как новая реальность заставит нас пересмотреть старые схемы лидерства

Защищаем подчиненных

Старайтесь не допускать ситуаций, когда ваше начальство напрямую ругает ваших подчиненных. Это плохо сразу по ряду причин. Вы в этой ситуации как бы противопоставлены своей команде (коли вас не трогают, а ее ругают). Вдобавок вы теряете авторитет: если вы не умеете держать удар и перекладываете вину на других, едва ли вы сможете быть сильным лидером.

Все по-настоящему классные руководители играют роль защитной стены между своей командой и внешним миром. Хорошие новости сообщаются команде как есть, а плохие тщательно фильтруются. Вы можете и должны ругать людей за плохую работу, но делайте это исключительно от себя лично. Если у вас в подчинении есть руководитель и вы видите проблему у его подчиненного, не спешите высказывать претензии напрямую. Уважайте сложившуюся иерархию — это задача непосредственного руководителя общаться с подчиненными и доносить до них ваше недовольство. Если вопрос сложный и вы хотите избежать испорченного телефона, участвуйте во встрече лично, но все равно держите в голове, что ваши претензии направлены к нижестоящему руководителю и его команде, а не мимо него напрямую к виновному сотруднику.

Я не говорю, что нужно скрывать от команды все плохое. Иногда честно рассказать о сложной ситуации в компании бывает полезно. Старайтесь гасить лишний негатив и принимать часть удара на себя. Если вы будете так себя вести, то заработаете благодарность команды и авторитет.

Важный момент в конфликтах сотрудников с начальством — разница в позициях. Начальство находится в заведомо сильной позиции, а сотрудник — в слабой. Поэтому когда вы будете оценивать силу высказанной критики, мысленно умножайте критику начальства на 50, а оправдания сотрудника на эти же 50 делите.

Игра на опережение. Как улучшить отношения с нынешним и будущим начальниками

Такого рода конфликты нельзя рассматривать только с рациональной стороны, помните о том, что ваша задача в сложной ситуации — прикрыть изначально уязвимую сторону и уравнять моральный баланс сил в споре. Высокие руководители меньше переживают после неприятного разговора с подчиненными просто потому, что такого рода конфликты никак не влияют на их карьеру и статус. Подчиненными же любое неосторожное слово руководителя воспринимается очень остро, потому что может перерасти в угрозу потери работы. И чем выше начальство, тем сильнее это ощущается.

Большинство руководителей, с которыми мне довелось пообщаться, говорят, что «снижение турбулентности» — одна из ключевых вещей, определяющих полезность человека на позиции руководителя. Вам необязательно посвящать команду в переговоры о возможном закрытии вашего проекта. Если на вас пытаются свалить большой объем работ, а вы хотите отказаться, — аналогично, незачем посвящать людей в детали и повергать их в стресс от ситуации, которая, возможно, и не случится. Если в компании идет волна сокращений, тоже очевидно, что все неприятные разговоры руководители берут на себя. И те команды, которых, по счастью, сокращения не коснулись, могут вообще об этих сокращениях не узнать.

Отдельный важный навык — умение говорить «нет», если вы видите большую угрозу для себя и своей команды. Например, если ваша команда и так сильно загружена работой, а вам предлагают героически сделать еще один срочный проект. В подобной ситуации стоит хорошо подумать, хотите ли вы совершать этот подвиг и есть ли возможность отказаться. Кто-то сочтет вас неприятным и неотзывчивым человеком, но вам всегда надо держать в голове, что излишняя отзывчивость может плохо сказываться на людях, за которых вы отвечаете. Я не говорю о том, что вы должны вести себя как последний мизантроп и перестать помогать тем, кто об этом просит. Просто нужно уметь отказываться чрезмерно нагружать команду, если это возможно.

Судьба лидера: как топ-менеджеру справиться с одиночеством

[embed:link:node:258537]

Руководитель организации во многом похож на капитана корабля. Ответственность директора предприятия, пока он находится у штурвала, распространяется на все сферы бизнеса. А нередко первое лицо компании подвергается наказанию и после ухода с поста. Рассмотрим, за что в 2021 году генеральный директор ООО несет ответственность и как он может защититься от возможных санкций.

Виды ответственности руководителя

Персональная ответственность руководителя предприятия может быть разделена на «внутреннюю» и «внешнюю».

Перед самой организацией (т.е. фактически — перед собственниками) руководитель отвечает за убытки, полученные по его вине.

Кроме того, гендиректор может нести следующие виды внешней ответственности:

-

Субсидиарную перед кредиторами за долги учреждения.

-

Административную за различные правонарушения, связанные с ведением бизнеса.

-

Уголовную, если допущенные нарушения подпадают под квалификацию УК РФ.

Какую ответственность несет директор ООО перед организацией?

Руководитель компании отвечает перед ней как в рамках трудовых отношений, так и в соответствии с общими правилами гражданского законодательства.

В статье 277 ТК РФ говорится о полной материальной ответственности руководителя организации. Даже если в трудовом договоре с руководителем материальная ответственность не упоминается, она все равно будет применяться в силу закона.

Однако трудовое законодательство разрешает взыскивать с сотрудников только прямой ущерб. Упущенная выгода взысканию не подлежит, и для руководителя организации закон не делает исключений (ст. 238 ТК РФ).

Но директор несет перед организацией еще и финансовую ответственность по гражданскому законодательству (ст. 53.1 ГК РФ). Следовательно, общество имеет возможность взыскать с него и упущенную выгоду (ст. 15 ГК РФ). Для этого нужно подать отдельный иск и доказать недобросовестность или неразумность действий руководителя.

Субсидиарная ответственность перед кредиторами

С директора могут взыскать долги компании, если ее собственного имущества для этого недостаточно.

Классической ситуацией является банкротство. Статья 61.10 закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» определяет руководителя, как одного из ключевых контролирующих должника лиц (КДЛ). Если в суде будет доказано, что КДЛ действовало недобросовестно, то все непогашенные долги компании подлежат взысканию с него (п. 11 ст. 61.11 закона № 127-ФЗ).

Личная ответственность директора ООО в данном случае ничем не ограничена. Например, в республике Татарстан суд постановил взыскать с бывшего директора задолженность в сумме 201 млн руб. (определение от 14.08.2017 по делу № А65-1147/2014).

Иногда собственники пытаются уклониться от исполнения обязательств перед кредиторами. Для этого они увольняют персонал предприятия-должника, выводят активы и прекращают деятельность. Через год после этого регистрирующий орган может ликвидировать компанию, а бизнесмены берутся за учредение новой. Между тем у кредиторов все равно остается право взыскать долги с ответственных лиц. В первую очередь к таким лицам относятся владельцы бизнеса и руководитель (п. 3.1 ст. 3 закона от 08.02.1998 № 14-ФЗ «Об ООО»).

Если компания работает и не имеет признаков банкротства, то прямых оснований для взыскания ее долгов с руководителя или собственников законодательство не содержит.

Привлечь руководителя организации к субсидиарной ответственности в подобных случаях чаще всего пытаются налоговики. Но Конституционный суд РФ в своем постановлении от 08.12.2017 № 39-П ограничил возможности чиновников по предъявлению финансовых претензий к руководителям работающих компаний.

Ограничение ответственности директора и учредителя

КС РФ определил, что такие претензии возможны, только если будет доказано, что работа организации служит прикрытием для недобросовестной деятельности руководителя (он же – КДЛ). Кроме того, суд запретил взыскивать с физических лиц налоговые штрафы, предъявленные компании.

Административная и уголовная ответственность директора

Оба этих вида не случайно объединены в один раздел. Часто речь идет об одних и тех же нарушениях, а применяемая ответственность зависит от масштаба противоправных действий и наличия отягчающих обстоятельств.

Работа без регистрации при небольших оборотах наказывается штрафом в сумме до 2 тыс. руб. (п. 1 ст. 14.1 КоАП РФ). Если же доход превысил 2,25 млн. руб., то такая деятельность уже квалифицируется, как незаконное предпринимательство (ст. 171 УК РФ). В этом случае руководитель организации может быть оштрафован на сумму до 500 тыс. руб. или лишен свободы на срок до 5 лет.

За небольшие налоговые нарушения ген. директор организации может быть в худшем случае оштрафован на сумму до 20 тыс. руб. или дисквалифицирован на срок до 2 лет (п. 2 ст. 15.11 КоАП РФ). Уголовная ответственность применяется, если сумма недоимки превысила 5 млн руб. за три года или 15 млн руб. единовременно (ст. 199 и 199.1 УК РФ). В этом случае сумма штрафа может достигнуть 500 тыс. руб., срок дисквалификации – 3 лет, а лишение свободы — 6 лет.

Выше рассказывалось о взыскании с руководителя организации долгов при банкротстве. Но если убытки кредиторов превысили 2,25 млн. руб., то к руководителю могут быть применены и уголовные санкции (ст. 195, 196, 197 УК РФ). Эти статьи УК РФ предусматривают штраф до 500 тыс. руб. или лишение свободы на срок до 6 лет.

За незначительные нарушения трудового права в большинстве случаев руководителю грозит административная ответственность. Например, за просрочку по зарплате на несколько дней штраф составляет до 20 тыс. руб. (п. 6 ст. 5.27 КоАП). Но если зарплата не выплачивается более двух месяцев полностью или более трех месяцев – частично, то нарушение уже квалифицируется по ст. 145.1 УК РФ. Санкции по ней предусмотрены в виде штрафа в сумме до 500 тыс. руб., лишения свободы на срок до 5 лет и дисквалификации на тот же срок.

Ответственность руководителя за невыплату заработной платы

Как привлечь директора к ответственности?

Все перечисленные выше санкции применяются на основании решения контролирующих органов или суда. Исключением является возмещение ущерба в рамках трудовых отношений в размере, не превышающем среднемесячного заработка (ст. 248 ТК РФ). Причиной нарушений нередко могут быть действия иных лиц, имеющих свои зоны ответственности в управлении компанией. Однако чаще всего это не освобождает директора от наказания.

Например, расчет налогов относится к сфере ответственности главного бухгалтера. Но и за эти нарушения все равно обычно наказывают руководителя. Кроме директора, под ударом часто оказываются и собственники бизнеса. Ведь именно они определяют политику компании и дают ген директору указания по стратегическим вопросам.

Например, при банкротстве директор может избежать ответственности, если докажет, что исполнял обязанности номинально и даст информацию о фактических контролирующих лицах (п. 9 ст. 61.11 закона № 127-ФЗ).

Срок давности для применения санкций к руководителю

Срок давности ответственности руководителя зависит от того, на основании какого раздела законодательства она применяется.

Привлечение директора к ответственности за убытки в рамках трудовых отношений возможно в течение года после выявления ущерба (ст. 392 ТК РФ). Для гражданско-правовой ответственности в общем случае применяется трехлетний срок исковой давности (ст. 196 ГК РФ). Заявление о привлечении к субсидиарной ответственности при банкротстве может быть подано в течение 10 лет после нарушения (ст. 61.14 закона № 127-ФЗ).

Срок давности по административным делам установлен ст. 4.5 КоАП РФ и зависит от категории правонарушения. Среди рассмотренных нарушений максимальный срок давности (2 года) установлен по ст. 15.11 КоАП РФ за искажение данных бухучета. По уголовным делам период зависит от тяжести преступления, определяемого максимальным сроком лишения свободы (ст. 78 УК РФ). Если он превышает 5 лет, то преступление считается тяжким и срок давности по нему составляет 10 лет.

Как руководителю и собственникам обезопасить себя

Итак, персональная ответственность руководителя предусмотрена гражданским, трудовым, административным и уголовным законодательством. Санкции могут быть весьма серьезными, а срок давности в отдельных случаях —достигать 10 лет.

Своевременно заметить и решить возникающие у компании трудности поможет грамотная организация системы учета. Если у вас уже появились проблемы — мы знаем, как справиться с ними. На встрече с нашими экспертами вы можете узнать, например, как мы оспорили штрафные санкции, как разблокировали счета клиента на 120 млн рублей, а еще — как помогаем при выездных налоговых проверках.

Вывод

Руководитель компании по умолчанию отвечает за все нарушения в ее деятельности. Наказание может меняться от небольших административных штрафов до уголовного преследования и взыскания многомиллионных долгов. Своевременно заметить угрозы и предотвратить возможные последствия поможет правильная организация учета.

Разберемся с некоторыми видами ответственности руководителя за происходящее с его компанией на практических примерах c экспертами taxCoach.

Субсидиарная ответственность за «брошенные» ООО

Субьект: контролирующие компанию лица на протяжении трех лет до ее исключения из ЕГРЮЛ

Ответственность: имущественная

Чем предусмотрена: п. 3.1 ст. 3 ФЗ «Об ООО»

Бросить компанию, надеясь на исключение ее из ЕГРЮЛ по решению налогового органа, как способ не рассчитываться по ее долгам — тоже плохая идея. Закон «Об ООО» прямо предусматривает, что в этом случае претензии по обязательствам общества можно предъявить контролирующим его лицам (п. 3.1 ст. 3 закона):

«Исключение общества из единого государственного реестра юридических лиц в порядке, установленном федеральным законом о государственной регистрации юридических лиц для недействующих юридических лиц, влечет последствия, предусмотренные Гражданским кодексом Российской Федерации для отказа основного должника от исполнения обязательства. В данном случае, если неисполнение обязательств общества (в том числе вследствие причинения вреда) обусловлено тем, что лица, указанные в пунктах 1 — 3 статьи 53.1 Гражданского кодекса Российской Федерации, действовали недобросовестно или неразумно, по заявлению кредитора на таких лиц может быть возложена субсидиарная ответственность по обязательствам этого общества».

Для этого необходимо выполнить два условия.

Первое — Общество с ограниченной ответственностью исключили из ЕГРЮЛ по решению налогового органа как недействующее;

Второе — необходимо доказать, что неисполнение его обязательств вызвано недобросовестными или неразумными действиями руководства ООО.

Обращаем внимание, что такой вид ответственности установлен только для обществ с ограниченной ответственностью.

Полная имущественная ответственность без банкротства

Субъект: виновное контролирующее компанию лицо

Ответственность: гражданско-правовая ответственность за причинение ущерба государству в виде неуплаченных налогов

Чем предусмотрена: общими нормами об ответственности с учетом позиции судов (Постановление Конституционного суда от 08.12.2017 № 39-П; Определение ВС РФ от 27.01.2015 № 81-КГ14-19)

В арсенале контролирующих органов есть еще один серьезный инструмент для взыскания недоимок, а именно: взыскание ущерба с контролирующих организацию физических лиц в рамках уголовного дела.

С учетом позиций высших судов (Определение ВС РФ от 27.01.2015 № 81-КГ14-19, Постановление КС РФ от 08.12.2017 № 39-П), схема взыскания доначислений по налоговым проверкам может выглядеть следующим образом:

Если организация не обжаловала в суде результаты проверки или обжаловала, но суд поддержал налоговую инспекцию и признал организацию виновной в совершении налогового правонарушения, в случае неуплаты инспекция может прибегнуть к процедуре банкротства и заявить о привлечении контролирующих должника лиц к субсидиарной ответственности (подробности все еще далее).

В то же время, если налоговое правонарушение содержит в себе признаки уголовного преступления (ст. 199, ст. 199.1, 199.4 УК РФ), то контролирующие организацию лица могут быть обязаны возместить причиненный своими действиями ущерб бюджету.

Обязанность возместить причиненный ущерб бюджету сохранится, даже если в отношении контролирующих лиц (директор, учредитель, член Совета директоров) уголовное дело было прекращено по так называемым нереабилитирующим основаниям — вследствие истечения срока давности привлечения к уголовной ответственности (по ч.1 ст.199 УК РФ он составляет всего 2 года) или вследствие акта амнистии.

Однако потребовать возмещения ущерба налоговый орган сможет только при условии, если все механизмы для взыскания исчерпаны, в том числе, если недоимку не удалось взыскать в рамках банкротства организации (Определение СК по гражданским делам Верховного Суда РФ от 2 марта 2021 г. № 73-КГ20-5-К8 по делу № 2-2686/2019).

Ответственность «за того парня»

Субъект: любое взаимозависимое лицо (юридическое и физическое)

Ответственность: полная ответственность по долгам организации

Чем предусмотрена: ст. 45 Налогового кодекса РФ

На сегодняшний день перевод финансово-хозяйственной деятельности на другую (формально независимую) операционную компанию с сокрытием фактических владельцев компаний за номинальными лицами не дает ровным счетом ничего, если вы предполагали «обрезать хвосты» в виде накопленных налоговых рисков.

В случае выявления недоимки в рамках налоговой проверки налоговые органы могут предъявить в суд требование о признании новой операционной компании зависимой и взыскать с нее всю сумму числящейся налоговой задолженности «брошенной» компании.

Для этого необходимо два условия:

1) Зависимость компаний, установленная в судебном порядке.

Доказательствами такой зависимости могут стать (Определение СК по экономическим спорам Верховного Суда РФ от 16 сентября 2016 г. по делу № А40-77894/2015, Постановление Арбитражного суда Центрального округа от 1 августа 2019 г. по делу № А54-382/2018, Постановление Арбитражного суда Уральского округа от 18 ноября 2020 г. по делу № А76-21416/2019):

- регистрация вновь созданной операционной компании в период проведения выездной налоговой проверки существующей операционной компании;

- наличие общего учредителя и руководителя у компаний либо взаимное участие компаний в уставных капиталах друг друга (к слову, совсем не обязательный критерий);

- компании имеют одинаковые фактические адреса, контактные телефоны, электронные адреса, интернет-сайты, виды деятельности, товарный знак;

- счета открыты в одних банках;

- вновь созданная компания начинает работать с контрагентами первой операционной компании на тех же самых договорных условиях;

- первоначальная компания уступает свои права по заключенным договорам вновь созданной операционной компании или расторгает ранее заключенные договоры со всеми или большинством своих контрагентов, а вновь созданная компания заключает с ними аналогичные договоры за короткий промежуток времени;

- переход всех сотрудников из существующей компании во вновь созданную организацию;

- имущество выводится на зависимую компанию;

- перечисление контрагентами в адрес вновь созданной компании выручки, перечислявшейся до этого в адрес существующей операционной компании;

- прочие обстоятельства, свидетельствующие о том, что новое общество идентично старой компании.

2) Поступление на счета зависимой компании выручки или имущества должника.

И речь здесь идет не только о простом получении зависимой компанией выручки «по письму» в адрес третьего лица. Расторжение договоров и заключение с теми же контрагентами договоров от имени новой организации на сопоставимых условиях также соответствует этому условию!

При названных обстоятельствах материнские, дочерние компании, а также формально независимые, но обладающие признаки «дубликата» компании несут ответственность за неплательщика налогов в полном объеме. Мы это так и называем: ответственность «за того парня».

При этом бремя налоговой ответственности за компанию-неплательщика при выполнении выше перечисленных условий несут и юридические, и физические лица.

Обзор самых важных налоговых споров в судебной практике разберем с экспертом на бесплатном вебинаре 26 августа.

Субсидиарная ответственность при банкротстве

Субъект: контролирующее лицо (неважно, учредитель, директор или уборщица). Тот, кто реально управляет организацией.

Ответственность: субсидиарная (дополнительная), по долгам организации в случае недостаточности ее имущества.

Чем предусмотрена: гл. III.2 ФЗ «О несостоятельности (банкротстве)». Так же см.: Постановление Пленума ВС РФ от 21 декабря 2017 г. № 53 «О некоторых вопросах, связанных с привлечением контролирующих должника лиц к ответственности при банкротстве». Письмо ФНС РФ от 29 июня 2017 г. №СА-4-18/12520@ «О направлении обзора судебных актов»

Для начала что означает — субсидиарная? Это значит, что размер ответственности равен совокупному размеру всех требований кредиторов, оставшихся не погашенными по причине недостаточности имущества должника.

Закон возлагает субсидиарную ответственность на Контролирующих должника лиц (КДЛ). Это физические или юридические лица, которые не более чем за 3 года до возникновения у компании признаков банкротства, а также после их возникновения и до принятия судом заявления о банкротстве контролировали (имели возможность и право) принимаемые в компании решения, в том числе по заключаемым сделкам от ее имени, определению их условий.

При этом вина предполагается, если доказано одно из следующих обстоятельств:

1. Причинен существенный вред имущественным правам кредиторов в результате совершения этим лицом или в его пользу, либо одобрения им одной или нескольких сделок, включая подозрительные сделки. Подозрительной считается сделка, совершенная за 1 год до или после начала банкротства, по которой цена или условия сделки отличаются от рыночных либо в уплату цены контрагент представил неравноценное имущество (ст. 61.2 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)»). или сделки с предпочтениемСделка с предпочтением — это сделка, которая совершается в интересах отдельного кредитора (ст. 61.3 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)»)..

2. Отсутствуют или искажены документы бухгалтерского учета и (или) отчетности, в результате чего существенно затруднено проведение процедур, применяемых в деле о банкротстве, в том числе формирование и реализация конкурсной массы.

Важно! При передаче дел арбитражному управляющему позаботьтесь о том, чтобы первичные документы бухгалтерского учета были подшиты по тематическим папкам, составлены описи каждого (!) документа. Не лишним будет отфотографировать каждый (!) документ. Перед передачей дел сделайте документальный аудит. Причем не за 50 тыс. рублей, когда аудитор составляет заключение по заранее написанному шаблону, а именно документальный. Истребуйте у контрагентов недостающее, чего бы вам это не стоило.

3. Более половины требований кредиторов третьей очереди обусловлены привлечением должника или его должностных лиц к уголовной, административной или налоговой ответственности. Самый распространенный случай из перечисленного, конечно — налоговая недоимка. Статистически, ФНС является инициатором процедуры банкротства в каждом десятом случае.

4. Документы, хранение которых являлось обязательным для юридических лиц, отсутствуют либо искажены. Это касается уставов компаний, протоколов общих собраний, реестра участников, документов, списков аффилированных лиц, заключений аудиторов т.п.

5. На дату возбуждения дела о банкротстве не внесены подлежащие обязательному внесению в соответствии с законами сведения либо внесены недостоверные сведения о юридическом лице в ЕГРЮЛ или в ФЕДРЕСУРС .

Пока наиболее распространенными поводами привлечения учредителей и руководителей должника к субсидиарной ответственности остаются:

- Совершение сделок с «однодневками», приведших к образованию у компании задолженности перед бюджетом (Постановление Арбитражного суда Уральского округа от 9 марта 2021 г. по делу № А50-5577/2018, Постановление Арбитражного суда Поволжского округа от 21 января 2021 г. по делу № А12-28822/2018).

- Вывод активов — отчуждение имущества другим контролируемым лицам без соответствующего встречного предоставления (Постановление Арбитражного суда Северо-Кавказского округа от 13 мая 2021 г. по делу № А32-29595/2020, Постановление Арбитражного суда Московского округа от 5 мая 2021 г. по делу № А40-184319/2017).

- Неисполнение руководителем должника обязанности по подаче заявления о банкротстве организации, которую он возглавляет, если признаки несостоятельности ему были известны (или должны быть известны).

- Не передача документов компании конкурсному управляющему (Постановление Арбитражного суда Волго-Вятского округа от 2 февраля 2021 г. по делу № А29-3345/2018, Постановление Арбитражного суда Западно-Сибирского округа от 23 марта 2021 г. по делу № А70-6995/2019).

Еще один интересный аспект — использование номиналов для прикрытия от ответственности. Судебная практика демонстрирует, что принятие решения о смене фактических руководителей и учредителей компании на номинальных лиц из числа друзей, сотрудников и родственников не только не препятствует привлечению к субсидиарной ответственности собственников бизнеса и настоящих руководителей, но и является косвенным доказательством вины.

Решение собственников «бросить» компанию-должника, отправив на присоединение к номинальной структуре в отдаленный регион Российской Федерации, также не помогает уйти от ответственности, поскольку на этот случай предусмотрена упрощенная процедура признания отсутствующего должника банкротом. И теперь этой недешевой процедурой кредиторы пользуются все чаще и чаще, если есть понимание, что у бывшего руководителя или собственника есть личное имущество, которое можно отнять.

Важный нюанс: с заявлением о привлечении к субсидиарной ответственности можно обратиться в ходе любой процедуры банкротства! Не дожидаясь завершения конкурсного производства. Хоть на следующий день после введения наблюдения.

Поэтому переходим к личному банкротству…

О личном банкротстве замолвите слово

Количество банкротств физических лиц неумолимо растет. Благодаря чему, при невозможности (или недостаточности) взыскания чего-либо с руководителей и учредителей в рамках привлечения их к субсидиарной ответственности, есть все шансы что-то заполучить через их личное банкротство.

Формулировка судов на этот случай такая: задолженность физического лица, возникшая в результате привлечения его к субсидиарной ответственности перед кредитором обанкротившейся компании, является денежным обязательством и может служить основанием для возбуждения в отношении физического лица процедуры банкротства.

В связи с этим контролирующим лицам компаний — «банкротов» стоит опасаться возбуждения в отношении них процедуры банкротства, если:

- размер долга в рамках привлечения их к субсидиарной ответственности превышает 500 тысяч рублей. Получить «субсидиарку» свыше 500 тыс. проще чем кажется. В Уральском округе средний размер субсидиарной ответственности 47 млн. руб.;

- и они не могут его погасить в течение 3-х месяцев со дня вступления в силу решения суда о привлечении их к субсидиарной ответственности.

Основная неприятность попадания в процедуру личного банкротства состоит в возможности кредиторов оспаривать сделки физиков-должников, в том числе заключенные брачные контракты и договоры дарения имущества

Но это еще не самое страшное…

По общему правилу, после завершения расчетов с кредиторами должник (физическое или юридическое лицо), признанный банкротом, освобождается от дальнейшего исполнения требований кредиторов. Однако это общее правило имеет ряд существенных исключений.

И главное из них как раз касается требований кредиторов о привлечении физического лица, как контролирующего лица, к субсидиарной ответственности.

Иными словами, требования кредиторов после признания гражданина банкротом сохраняют силу независимо от того, были они заявлены в рамках процедуры банкротства физического лица и включены в реестр кредиторов либо нет, и могут быть предъявлены кредиторами после окончания производства по делу.

Таким образом, участники и руководители признанного банкротом общества, привлеченные к субсидиарной ответственности, не смогут избавиться от нависшего над ними долга. Возбуждение процедуры банкротства ни самим лицом в отношении себя, ни каким-либо кредитором в этом не поможет. Такой долг, к сожалению, списать нельзя.

В результате, задолженность, возникшая в рамках привлечения к субсидиарной ответственности, числится за контролирующими лицами обанкротившейся компании бесконечно вплоть до ее погашения. И бесконечно — это не преувеличение для красного словца. Не погашенная задолженность по «субсидиарке» умершего должника переходит его наследникам. п. 22 Обзор судебной практики Верховного Суда РФ № 1 (2020) (утв. Президиумом Верховного Суда РФ 10 июня 2020 г.) на общих основаниях. Только вдумайтесь. Если привлеченный к субсидиарной ответственности должник не успел погасить долги обанкротившейся компании в период своей жизни, это предстоит сделать его наследникам.

Сам банкрот. Нет, сам банкрот

По закону руководитель, придя к выводу о неплатежеспособности компании, обязан в течение месяца обратиться в арбитражный суд с заявлением о признании ее банкротом. Обязанность введена с целью предотвращения более масштабных негативных последствий для кредиторов, чтобы компания не могла принимать на себя дальнейшие невыполнимые денежные обязательства.

Именно с первопричиной включения в законодательство этого основания ответственности связана ключевая ее особенность — привлечь руководителя (и только руководителя) к субсидиарной ответственности за несвоевременную подачу заявления должника можно далеко не по всем обязательствам, на удовлетворение которых не хватает имущества Общества. Он несет ответственность лишь по тем из них, которые возникли по истечении срока, отведенного для подачи такого заявления.

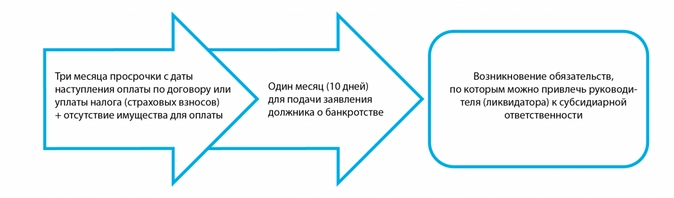

Поэтому на практике все судебные споры привлечения руководителя (ликвидатора) должника к субсидиарной ответственности связаны с установлением даты возникновения обязанности по самостоятельной подаче заявления о банкротстве.

Для руководителя установлен один месяц, а для ликвидатора — 10 дней для подачи заявления с момента наступления одного из перечисленных ниже обстоятельств:

- удовлетворение требований одних кредиторов приводит к невозможности исполнения других;

- обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника;

- есть непогашенная в течение 3-х месяцев задолженность перед работниками;

- должник имеет признаки неплатежеспособности и (или) недостаточности имущества.

Недостаточность имущества — превышение размера денежных обязательств и обязанностей по уплате обязательных платежей должника над стоимостью активов должника;

Неплатежеспособность — прекращение исполнения должником части денежных обязательств или обязанностей по уплате обязательных платежей, вызванное недостаточностью денежных средств. При этом действует презумпция недостаточности денежных средств, пока не доказано иное.

(абз. 35 и абз. 36 ст. 2 Закона о банкротстве)

По сути, все перечисленные обстоятельства пересекаются друг с другом и на практике (Постановление Арбитражного суда Уральского округа от 18 февраля 2021 г. по делу № А34-170/2017) сводятся к доказыванию наличия у Общества признаков неплатежеспособности и недостаточности имущества. Для решения этого вопроса мы предлагаем исходить из подхода, сложившегося в судебной практике на основе системного толкования норм о банкротстве, к определению финансовой неплатежеспособности должника и недостаточности имущества:

Под финансовой неплатежеспособностью необходимо понимать состояние, не позволяющее ему удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, которые составляют не менее 300 000 руб. в течение 3-х месяцев с даты, когда они должны быть исполнены.

Просто направление кредитором претензии должнику об уплате задолженности и неисполнение ее в срок не является доказательством неплатежеспособности должника. При этом во всех делах суды учитывают тот факт, что обязательства не исполняются именно вследствие отсутствия каких-либо активов у Общества.

Срок подачи самостоятельного заявления должника о банкротстве определяется в следующем порядке:

Собственно за нарушение этих сроков руководителю, а также иным лицам (!), которые обязаны были принять соответствующее решение, и прилетит «субсидиарка». Своя, личная, персональная. Даже если в самом факте банкротства был невиноват.

Для определения пределов такой специальной формы субсидиарной ответственности все обязательства компании-должника можно разделить на две группы: те, которые послужили реальной причиной банкротства и те, которые возникли после появления признаков банкротства. За неподачу заявления о самобанкротстве привлечь руководителя должника к ответственности можно только за вторые. По первой группе обязательств руководитель привлекается к ответственности по общим основаниям.

При этом не имеет значения, какое обязательство не смог погасить должник: не заплатил налоги, не вернул кредит, не оплатил товары (работы, услуги) в установленный договором срок.

Зато кредитор, обязательства перед которым возникли по истечению месяца с момента возникновения у компании признаков банкротства, может рассчитывать на исполнение обязательств перед ним за счет директора в любом случае.

Очевидно, что на практике для привлечения к субсидиарной ответственности по рассматриваемому основанию важно не только, чтобы у Общества числилась неоспариваемая /подтвержденная решением суда задолженность более трех месяцев, но и отсутствовали активы для ее погашения.

Субсидиарная ответственность без банкротства

Субъект: директор и контролирующие лица.

Ответственность: по долгам организации в случае отсутствия у ее имущества.

Чем предусмотрена: ст. 61.14 ФЗ «О несостоятельности (банкротстве)»

Теперь, развивая тему, представим, что руководитель компании-должника не подал заявление о банкротстве возглавляемой им компании и вроде бы должен нести ответственность. Но кредиторы как ни старались, возбудить процедуру банкротства не смогли. Например, заявление было возвращено судом в связи с отсутствием средств для возмещения судебных расходов на проведение процедуры банкротства. Есть такое основание у суда. Или, скажем, производство по делу о банкротстве прекращено по тем же основаниям и привлечь директора к ответственности не успели.

Как быть кредиторам в таком случае? Неужели директор уйдет невредимым? Сейчас есть возможность привлечь контролирующих должника лиц к субсидиарной ответственности вне рамок процедуры банкротства (Определение СК по экономическим спорам Верховного Суда РФ от 10 июня 2021 г. по делу №А56-69618/2019).

Заявление о привлечении директора к субсидиарной ответственности в данном случае:

- подается в арбитражный суд, прекративший производство по этому делу (вернувший заявление о признании должника банкротом);

- рассматривается в исковом порядке;

- может быть подано в течение трех лет со дня, когда кредитор узнал или должен был узнать о наличии основания для подачи такого заявления.

- но не позднее 10 лет лет со дня, когда появились основания для привлечения контролирующего лица к субсидиарной ответственности.

Если заявление о банкротстве возвращено — с иском о субсидиарный ответственности может обратиться только налоговый орган. А если процедура банкротства была прекращена — то любой кредитор.

- Сегодня многие собственники бизнеса задаются вопросом: Как наказать генерального директора фирмы, совершившего злоупотребление полномочиями?

- Наёмный генеральный директор в какой-то момент тоже задумывается: Чем ему грозят те или иные действия, совершаемые им от имени общества.

- Наконец, обманутые кредиторы всё чаще обращают внимание на фигуру генерального директора как на источник возмещения убытков.

В этой статье мы кратко осветим с точки зрения нашего многолетнего опыта виды ответственности руководителя организации с позиции собственников, контрагентов и, конечно же, самих руководителей.

ЧТО НУЖНО ЗНАТЬ СОБСТВЕННИКАМ БИЗНЕСА

Очень часто в нашу юридическую фирму обращаются собственники бизнеса, участники ООО или акционеры АО с просьбой помочь наказать проворовавшегося наёмного генерального директора фирмы. Во всех случаях ситуация выглядит примерно одинаково, генеральный директор допускает преступное злоупотребление полномочиями, причиняет убытки фирме и извлекает из этого выгоду.

Вот лишь некоторые примеры действий, подпадающих под понятие злоупотребление полномочиями, которые может совершить недобросовестный генеральный директор:

- создание параллельной бизнес-структуры (зеркальной фирмы), подконтрольной ему лично и вывод части клиентов вместе с финансовыми потоками из бизнеса собственников;

- обслуживание части заказов фирмы за наличный расчёт и присвоение полученных денежных средств;

- сдача в аренду или продажа имущества организации по заниженной цене, при этом директор часть денег получает наличными в виде отката от арендатора или покупателя и присваивает;

- передача дружественным лицам права на товарный знак или патент, принадлежащий обществу, по заниженной цене;

- переоформление на свое имя доменного наименования, принадлежащего компании.

Во всех этих случаях собственник пытается наказать генерального директора фирмы и возместить свои убытки. Для многих помимо материального аспекта этот вопрос становится делом чести и единственным способом поддержания дисциплины в трудовом коллективе.

Ответственность руководителя организации перед собственниками бизнеса / акционерами / участниками:

— Уголовная ответственность генерального директора

Самым действенным способом, позволяющим наказать генерального директора фирмы и взыскать убытки, является возбуждение уголовного дела и предъявление гражданского иска в уголовном процессе.

Статья 201 УК РФ «Злоупотребление полномочиями» устанавливает ответственность генерального директора за использование полномочий вопреки законным интересам организации в целях извлечения выгод и преимуществ для себя или других лиц либо нанесения вреда другим лицам, если это деяние повлекло причинение существенного вреда правам и законным интересам граждан или организаций либо охраняемым законом интересам общества или государства.

Это наиболее эффективная статья, для борьбы с недобросовестными руководителями компании. Статья активно применяется следственными органами и судами и позволяет привлечь к ответственности недобросовестного генерального директора.

В случае установления фактов хищения денежных средств, возможно применение ст. 159 УК РФ — Мошенничество или ст. 160 УК РФ — Присвоение или растрата.

Мы не сторонники репрессивных мер, но, к сожалению, учень часто уголовная ответственность генерального директор становится единственым способом защиты нарушенного права.

— Гражданско-правовая ответственность генерального директора

Генеральный директор обязан действовать в интересах возглавляемой им организации добросовестно и разумно — так с 2015 года установлено статьёй 53 Гражданского кодекса.

Основной нормой права, позволяющей учредителям привлечь генерального директора к ответственности за причинение убытков фирме является ст. 53.1 Гражданского Кодекса РФ. Эта норма предусматривает право учредителей юридического лица потребовать от руководителя возмещения убытков, причиненных организации. Ответственность несут также члены коллегиальных органов юридического лица, за исключением тех из них, кто голосовал против решения, которое повлекло причинение юридическому лицу убытков.

Согласно ст.277 Трудового Кодекса РФ «руководитель несет полную материальную ответственность за прямой действительный ущерб, причиненный организации». Эта статья повторяет ст. 53.1 Гражданского Кодекса РФ, отличаясь тем, что по ГК РФ ответственность генерального директора распространяется не только на реальный ущерб, но и на упущенную выгоду юридического лица.

Основанием для того, чтобы привлечь генерального директора к гражданско-правовой ответственности, является:

- нарушение руководителем принципа разумности и добросовестности при управлении компанией;

- несоблюдение руководителем конкретных норм права.

Нарушение руководителем принципа разумности и добросовестности

Ответственность генерального директора фирмы за нарушения «принципа добросовестности и разумности» установлена статьей 71 ФЗ РФ «Об акционерных обществах» и статьей 44 ФЗ РФ «Об обществах с ограниченной ответственностью».

Типичным случаем нарушения этого принципа является ситуация, когда руководитель неправомерно распоряжается имуществом компании.

Ответственность наступает за виновные действия или бездействия единоличного исполнительного органа, приведшие к возникновению убытков у общества. Привлечь к ответственности генерального директора может как само общество, так и акционер или участник общества, подав соответствующий иск о взыскании убытков с руководителя организации.

Предметом доказывания по такому делу будет как наличие самих убытков, так и наличие вины руководителя. При этом приговор суда об осуждении руководителя, например по ст. 201 УК РФ —злоупотребление полномочиями, будет иметь преюдициальное значение, и для того, чтобы привлечь к ответственности генерального директора, вину доказывать не придется.

Нарушение руководителем общества специальных норм права.

Гражданско-правовая ответственность руководителя организации так же наступает, когда он нарушает специальные нормы закона. Вот лишь некоторые из них:

- Нарушение законодательства о ценных бумагах (например, подписание проспекта выпуска ценных бумаг, содержащего не достоверные сведения — в этом случае привлечь к ответственности генерального директора и взыскать убытки может как акционер общества так и потенциальный покупатель акций).

- Нарушение законодательства о банкротстве (например, в случае не подачи заявления должника о банкротстве, а также в случае доведения организации до банкротства предусмотрена субсидиарная ответственность генерального директора перед кредиторами).

— Административная ответственность генерального директора.

Кодекс об административных правонарушениях позволяет наказать генерального директора фирмы в административном порядке.

Статья 14.21. КоАП РФ предусматривает административную ответственность генерального директора организации за ненадлежащее управление юридическим лицом, а именно за использование полномочий по управлению фирмой вопреки ее законным интересам и (или) законным интересам ее кредиторов, которое привело к уменьшению собственного капитала этой фирмы и (или) к возникновению у организации убытков.

Статья 14.22 КоАП РФ, устанавливает ответственность генерального директора за заключение сделок или совершение руководителем иных действий, выходящих за пределы его компетенции.

Юристы ЮКТ-Групп помогут Вам привлечь к ответственности недобросовестного руководителя организации и возместить убытки от злоупотребления полномочиями. Более 10 лет мы специализируемся в области корпоративной безопасности и коммерческого права и знаем, как доказать нарушение закона и применить на практике понятие «ответственность генерального директора юридического лица.

ЧТО НУЖНО ЗНАТЬ КРЕДИТОРАМ ОРГАНИЗАЦИИ

Сегодня наши клиенты часто сталкиваются с ситуацией, когда взыскать долг с контрагента — юридического лица становится невозможным, т.к. когда дело доходит до оплаты товара, работ или услуг, выясняется, что должник — юридическое лицо не имеет средств для погашения долга. Среди прочих, нам часто встречаются такие ситуации:

- Организация должник долг не возвращает, фактически прекратила существование, прежний собственник открыл новую фирму, куда перевёл всех сотрудников, товар и оборудование, перезаключил договор аренды на то же помещение;

- Контрагент, получив предоплату или неоплатив товар, объявил о банкротстве;

- Должник сменил учредителей и директора на подставных лиц и поменял юридический адрес, или произвёл фиктивную реорганизацию с переездом в отдалённый регион.

При таких обстоятельствах основная задача кредитора — добраться до лиц, контролирующих организацию должника (генерального директора, иное контролирующее лицо) и законным способом заставить их погасить долг, то есть «приподнять корпоративную завесу». Эта задача может быть решена путём привлечения генерального директора к уголовной и гражданско-правовой ответственности.

— Уголовная ответственность генерального директора за преступления, совершённые против кредиторов

Мошенничесто — ст.159.4 УК РФ. Основная задача кредитора — доказать, что имеет место не простое неисполнение договора, т.е. гражданско-правовые отношения, а мошенничество. Постановление Пленума ВС РФ о мошенничестве как раз даёт чёткие признаки мошенничества и позволяет осуществить такое разграничение.

Как доказать мошенничество?

- Ищем доказательства обмана или введения в заблуждение до совершения сделки;

- Добываем доказательства возникновения намерения не возвращать долг или не осуществлять встречное исполнение по договору ещё до совершения сделки;

- Доказываем заведомую невозможность выполнения обязательств.

Что поможет доказать мошенничество?

- Действие контрагента через однодневку или перевод полученных средств на однодневку;

- Подставные лица в составе участников контрагента и подставной генеральный директор;

- Отсутствие необходимого персонала, оборудования, регистрации в СРО;

- Отсутствие лицензии;

- Смена руководителя, учредителей, юрадреса, реорганизация в регион непосредственно после неисполнения обязательства.

- Фальсификация документов и информации, предоставление подложных сведений о предметах залога.

Как предотвратить мошенничество?

- Проявляйте должную осмотрительность — проверяйте контрагента по базам мошенников, изучайте судебную практику контрагента, побывайте в офисе контрагента, познакомьтесь с сотрудниками;

- Правильно составляйте договоры и присутствуйте при их подписании;

- Добивайтесь получения обеспечения исполнения обязательства: залог, поручительство, банковская гарантия.

Рядом с мошенничеством стоит ст. 165 УК РФ — Причинение имущественного ущерба путём обмана. Отличие для обывателя незаметное — и там и там обман, и там и там ущерб, для правоведа огромное — отсутствует похищение имущества. Яркий пример — арендатор обманным путём незаконно пользуется помещением, аренду не платит.

Подробнее про мошенничество смотрим здесь: http://prestuplenia.net/articles/fraud.html

Подробнее про ст. 165 УК РФ смотрим здесь: http://prestuplenia.net/articles/deception.html

Уклонение от уплаты налогов — ст. 199 УК РФ. Государство в лице налоговых органов — тоже кредитор. Только коллекторы у него посерьёзнее — налоговики, опера и следователи.

Как не загреметь по налоговой статье?

- Платим налоги.

- Проявляем должную осмотрительность: проверяем контрагента и собираем досье контрагента, подробности здесь: ukt.ru/about/articles/caution.html

- Спорим с налоговым органом — ukt.ru/services/complex_legal_products/tax_disputes.html

- Защищаемся от обвинения в уклонении от уплаты налогов — http://prestuplenia.net/articles/tax.html

Преднамеренное банкротство — ст. 196 УК РФ. Наша любимая статья. Сейчас многие думают, что вот, если накопились долги у компании, возьми, выведи нужные активы на подконтрольных лиц, подай документы на ликвидацию / подай заявление о банкротстве / проведи реорганизацию в регион — и спи спокойно, кредиторы не достанут. Всеобщее опасное заблуждение.

Кредитор имеет хороший инструмент защиты — возбуждение уголовного дела по статье преднамеренное банкротство:

- В процедуре банкротства получаем заключение арбитражного управляющего о наличии признаков преднамеренного банкротства;

- Подаём заявление о возбуждении уголовного дела по ст. 196 УК РФ

Незаконное образование юридического лица — ст. 273.1 УК РФ

30 марта 2015 года внесены изменения в Уголовный кодекс. Изменили понятие подставного лица. Теперь подставное лицо — руководитель организаци, который стал таковым без реального намерения осуществлять руководство финансово-хозяйственной деятельностью. Создание однодневки, все визы квази-ликвидаций: смена директоров и учредителей, реорганизация в регион — всё это теперь преступные действия, которые доказываются очень просто. Подробности здесь: http://prestuplenia.net/news/news-15-04-2015.html

— Субсидиарная ответственность генерального директора

Субсидиарная ответственность контролирующего должника лица (в том числе и генерального директора) — это вид гражданско-правовой ответственности лица, которое имеет право давать обязательные для юридического лица указания либо иным образом имеет возможность определять его действия, возникащей в случаях, когда несостоятельность (банкротство) юридического лица вызвана его указаниями или иными действиями.

Такая ответственность по обязательствам юридического лица может быть возложена на виновного при недостаточности у организации имущества. Иными словами — долги организации можно взыскать с генерального директора как физического лица, отвечающего всем своим имуществом.

Правила о субсидиарной ответственности установлены

главой III.2. ОТВЕТСТВЕННОСТЬ РУКОВОДИТЕЛЯ ДОЛЖНИКА И ИНЫХ ЛИЦ В ДЕЛЕ О БАНКРОТСТВЕ

ФЗ «О несостоятельности (банкротстве)»,

п. 3 ст. 3 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»,

п. 3 ст. 3 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах» — для контролирующих лиц, вызвавших несостоятельность (банкротство) хозяйственных обществ, п. 2 ст. 7 Федерального закона от 14.11.2002 N 161-ФЗ «О государственных и муниципальных унитарных предприятиях» — для публичного собственника имущества унитарного предприятия, вызвавшего несостоятельность (банкротство) предприятия.

К контролирующим должника лицам относятся граждане и организации, имеющие либо имевшие в течение менее чем двух лет до принятия арбитражным судом заявления о признании должника банкротом право давать обязательные для исполнения должником указания или возможность иным образом определять действия должника. В том числе путем принуждения руководителя или членов органов управления должника либо оказания определяющего влияния на руководителя или членов органов управления должника иным образом.

Закон «О банкротстве» устанавливает, что в случае, когда общество не может полностью удовлетворить требования кредиторов из-за действий / бездействий контролирующего лица, то это лицо несет ответственность по долгам должника.

Основания для привлечения генерального директора к субсидиарной ответственности:

- причинен «существенный вред» имущественным правам кредиторов в результате совершения контролирующим лицом сделок от имени банкрота;

- отсутствуют либо искажены документы бухгалтерского учета и отчетности;

- требования третьей очереди, возникшие из правонарушений должника или должностных лиц, по которым вступило в силу решение суда (по уголовным, административным или налоговым правонарушениям), превышают 50% требований третьей очереди;

- отсутствуют либо искажены корпоративные документы общества, хранение которых обязательно по закону;

- на дату возбуждения дела о банкротстве не внесены / внесены недостоверные сведения в ЕГРЮЛ;

- генеральный не подал заявление о банкротстве должника в установленный законом срок.

Надо помнить, что привлечение к субсидиарной ответственности осуществляется с учетом общих установок ст. 15 ГК РФ «Возмещение убытков», т.е. необходимо доказать:

- наличие состава правонарушения, включающего причинение убытков;

- противоправность действий (бездействия) генерального директора;

- причинно-следственную связь между противоправным действиями (бездействием) и причинением убытков;

- вину генерального директора.

Доказать все вышеперечисленные обстоятельства возможно, имея доступ к документации организации. Это может быть аудитор или ревизионная комиссия (когда добросовестный учредитель заметил, что «не все в порядке в Датском королевстве»), а может и Конкурсный управляющий (когда «пациент скорее жив, чем мертв») в ходе осуществления процедур банкротства

И здесь, ст. 12 Федерального закона «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ (в редакции от 29.12.2014г.), государство пошло навстречу кредитору и предоставило собранию кредиторов право выбора арбитражного управляющего или саморегулируемой организации, из числа членов которой арбитражным судом утверждается арбитражный управляющий.

Что ищем? Сомнительные сделки, экономически необоснованные платежи, движение активов должника.

И на этом этапе необходимо максимально задокументировать деятельность недобросовестного Генерального директора, ведь под каждым Договором, распоряжением, счетом на оплату стоит его подпись.

Только так можно доказать причинно-следственную связь между решениями Генерального директора и несостоятельностью должника, а также выявить признаки преднамеренного или фиктивного банкротства.

Таким образом недобросовестный Генеральный директор может быть привлечен к субсидиарной ответственности и обязан возместить причиненные им убытки за счет собственных денежных средств или имущества.

А генеральным директорам можно напомнить житейскую мудрость:

«Если думаешь, говоришь, пишешь и подписываешь — не удивляйся».

Много раз нам приходилось привлекать к субсидиарной ответственности руководителя организации и возмещать таким образом убытки кредиторам. К сожалению, иногда недобросовестные руководители соглашались вернуть долг только после возбуждения в отношении них уголовного дела.

ЧТО НУЖНО ЗНАТЬ ГЕНЕРАЛЬНОМУ ДИРЕКТОРУ

В-первых, надо внимательно изучить предыдущие разделы этой статьи. Предупреждён — значит вооружен.

Допустим, всё прочитал и выучил наизусть. Как же теперь генеральному директору защитить себя от претензий собственников, контрагентов и государства? Как избежать субсидиарной ответственности? Как оправдаться, если вас обвиняют в неуплате налогов? В мошенничестве?

В свете вышеизложенного рекомендуем простые правила:

- «Тебя посодют, а ты не воруй» — ну, с этим всё понятно, объяснять, надеемся, не надо…

- Хочешь продать или купить — спроси разрешения. Тоже всё ясно. Получайте одобрение акционеров или участников при совершении крупных сделок, сделок с заинтересованностью и любых сделок, которые вызывают сомнения.

- Плати налоги — спи спокойно. Работа с однодневками опасна. Об этом подробно здесь ukt.ru/services/complex_legal_products/taxaudit/taxrisks.html

- Вывод активов перед банкротством опасен. Если организации предстоит банкротство и акционеры принимают решение вывести активы, подписание таких договоров опасно. Делайте выводы и принимайте решение…

Аналитический материал подготовлен старшим юристом Консалтинговой группы ЮКТ Алексеем Колесниковым.

Если вы искали ответы на вопросы:

- как наказать генерального директора фирмы;

- как наказать руководителя организации;

- как привлечь к ответственности генерального директора;

- какова ответственность генерального директора фирмы;

- какова ответственность руководителя организации;

- как недобросовестный генеральный директор может причинить убытки фирме;

- что такое злоупотребление полномочиями;

- как генеральному директору обезопасить себя от претензий

— обратитесь к юристам ЮКТ-Групп по телефону 8-495-781-63-43 и получите квалифицированную юридическую помощь.

Генеральный директор компании – единоличный исполнительный орган, действующий от имени общества. Руководитель компании несет ответственность перед организацией и третьими лицами за ущерб, причиненный его неправомерными действиями. Какая ответственность может быть возложена на руководителя ООО, если его вина будет доказана? О том, чем же рискует директор, рассказала Кира Гин-Барисявичене, управляющий партнер Группы юридических и аудиторских компаний «СБП».

На сегодняшний день индивидуальный предприниматель отвечает по своим обязательствам всем принадлежащим ему имуществом. Исключение составляет лишь та собственность, которая в соответствии со статьей 24 ГК РФ не может быть взыскана с владельца. За нарушение договорных обязательств ИП отвечает всем тем, что у него есть. Иная ситуация складывается с ответственностью директоров обществ с ограниченной ответственностью. Дело в том, что в ООО по договорным обязательствам несет ответственность само общество, а не его руководитель. Тем не менее на директора предприятия возлагаются три вида ответственности: материальная, административная и уголовная.

Взыскание убытков с директора

Стоит сразу отметить, что взыскивать убытки с директоров стало значительно проще.

В июле 2013 года вышло знаковое постановление Пленума ВАС РФ № 62 «О некоторых вопросах возмещения убытков лицами, входящими в состав органов юридического лица», которое существенно облегчило взыскание средств с руководителей компаний. В постановлении приведены ситуации, когда недобросовестность или неразумность действий руководителя считается доказанной. Приведем этот список целиком:

- директор действовал при наличии конфликта между его личными интересами и интересами компании, в том числе при наличии фактической его заинтересованности в совершении юридическим лицом сделки. Исключение составляют случаи, когда информация о конфликте интересов была заблаговременно раскрыта и действия руководителя были одобрены;

- управляющий компанией скрывал информацию о совершенной им сделке от участников общества, в частности, если сведения о такой сделке в нарушение закона, устава или внутренних документов юридического лица не были включены в отчетность, либо предоставлял им недостоверную информацию в отношении определенной сделки;

- руководитель компании совершил сделку без требующегося в силу законодательства

или устава одобрения соответствующих органов компании; - после прекращения своих полномочий директор удерживает и уклоняется от передачи юрлицу документов, касающихся обстоятельств, повлекших неблагоприятные последствия;

- директор знал или должен был знать о том, что его действия или бездействие не отвечали интересам организации – например, совершил сделку или голосовал за ее одобрение

на заведомо невыгодных для предприятия условиях.

Кроме вышеперечисленного, стоит обратить внимание, что ВАС в указанном выше постановлении также указал, что генеральный директор может дать пояснения относительно своих действий и указать на причины возникновения убытков. Например, неблагоприятная рыночная конъюнктура, недобросовестность выбранного им контрагента, работника или представителя юрлица, неправомерные действия третьих лиц, аварии, стихийные бедствия.

При этом каждый свой аргумент директор должен подтвердить соответствующими доказательствами.

В случае привлечения юридического лица к ответственности, налоговой или административной, по причине неразумного или недобросовестного поведения директора, понесенные компанией

в результате этого убытки могут быть взысканы с самого руководителя. И если у директора нет доказательств, что он проявил должную осмотрительность при выборе делового партнера и предприятие предъявит к нему иск, то придется выплачивать из своего кармана все убытки, возникшие в результате уплаты недоимок, пеней и штрафов.

Причинение убытков обществу

В этом году состоялось судебное разбирательство Арбитражного суда Северо-Кавказского округа, Постановление от 21 января 2016 года № Ф08-10138/2015 по делу № А32-17585/2014,

в котором директору было предъявлено требование о взыскании с него в пользу общества убытков, возникших в результате реализации третьему лицу земельного участка по заниженной цене. Ущерб организация оценила почти в четыре миллиона рублей. Требования были полностью удовлетворены, поскольку суды установили недобросовестность и неразумность действий руководителя компании, а также факт причинения убытков обществу.

Риски управленческой деятельности

Кроме этого, в постановлении ВАС слишком много оценочных понятий, что, в свою очередь, создает почву для злоупотреблений. На практике многие директора действуют по указанию акционеров, часто это распоряжения «по звонку». В таких случаях генеральный директор

не может доказать свою добросовестность и, соответственно, может пострадать.

Обратите внимание

При налоговых правонарушениях директор рискует быть привлеченным к возмещению убытков, причиненных в результате нарушений законодательства, а также по статье 199 УК РФ за уклонение от уплаты налогов. В 2015 году только по этой причине Следственный комитет завел более 4,5 тысяч уголовных дел.

Сегодня, если директор ведет свою деятельность и распоряжается ресурсами компании

не в интересах бизнеса, а в своих личных целях, то с помощью реальных работающих правовых механизмов любое юридическое лицо имеет возможность возместить убытки, причиненные таким руководителем. Например, при налоговых правонарушениях управленец рискует быть привлеченным к возмещению убытков, причиненных в результате нарушений налогового законодательства, а также по статье 199 Уголовного кодекса РФ за уклонение от уплаты налогов. В 2015 году только по этой причине Следственный комитет завел более 4,5 тысяч уголовных дел в отношении российских предпринимателей. Так что быть в России генеральным директором – дело весьма серьезное, ответственное и очень рискованное.

Ответственность по кодексам

| ТК РФ | КоАП РФ | УК РФ |

| Согласно статье 277 Трудового кодекса РФ, руководитель организации несет полную материальную ответственность за ущерб, причиненный своей компании. Директор должен возместить все убытки и компенсировать упущенную предприятием выгоду сторонним организациям. Но лишь в том случае, если его вина будет доказана. Кроме того, в ходе процедуры банкротства компании на руководителя может быть возложена субсидиарная ответственность по долгам фирмы (ст. 10 Закона «О банкротстве»), то есть директору придется гасить задолженность обанкротившегося предприятия из своего кармана. | Административная ответственность генерального директора предусмотрена КоАП РФ и законами субъектов РФ об административных правонарушениях. Легкие нарушения караются штрафом от 500 до 2000 рублей. К таким, например, относится: несоблюдение сроков постановки на учет в налоговую службу, ведение предпринимательской деятельности без регистрации или лицензии. Более серьезные нарушения обойдутся руководителю дороже – от 5000 до 30 000 рублей, а также дисквалификацией на срок до трех лет. К таким относятся: недобросовестная конкуренция, фиктивное или преднамеренное банкротство, использование чужого товарного знака и т. д. Есть и такие нарушения, за которые директору придется выложить более крупную сумму – свыше 30 000 рублей. Например, нарушение требований пожарной безопасности или нарушение правил пребывания иностранных граждан на территории РФ. | Уголовный кодекс предусматривает ответственность директора в случаях, когда он совершает экономические правонарушения или преступления против прав и свобод гражданина. За это УК предписывает не только штраф, но и лишение свободы. Например, руководитель фирмы будет наказан за злостное уклонение от погашения кредиторской задолженности, невыплату денежных средств, отмывание денег, фиктивное банкротство и др. Намного строже спросят директора, если он своими действиями или бездействием нанес крупный или особо крупный ущерб предприятию. Сумма штрафа в этом случае часто доходит до 1 000 000 рублей, срок лишения свободы предусмотрен до 12 лет, общественные работы – до пяти лет. Такая ответственность грозит руководителю за нарушение авторских и смежных прав, злоупотребление полномочиями, коммерческий подкуп и другие нарушения УК. |