ВТБ занимает второе место среди российских банков по большинству показателей. Отдельным направлением работы выступает оказание брокерских услуг подразделением финансового холдинга ВТБ Брокер. На начало июня 2021 года структуры ВТБ управляют активами на сумму свыше 5,4 трлн. руб., что также можно отнести к одному из самых крупных результатов на российском инвестиционном рынке.

Один из самых удобных способов ведения торгов на бирже для частного инвестора – ИИС или индивидуальный инвестиционный счет. Как один из лидеров рынка, ВТБ предоставляет удобную возможность открыть ИИС потенциальным клиентам.ИИ

Для чего нужен ИИС

Перед ответом на вопрос, как открыть ИИС в ВТБ, имеет смысл дать ему определение. ИИС представляет собой счет клиента, открытый в специализированной брокерской организации. Он необходим для торговли на бирже – акциями, облигациями, другими финансовыми инструментами. По сути, это аналог расчетного счета в банке. Только он позволяет совершать не денежные расчеты, а заниматься инвестициями.

Важной особенностью ИИС становится возможность сэкономить на налогах. Она реализуется через так называемый налоговый вычет. Условия его получения подробнее описаны ниже. Но уже здесь нужно отметить, что именно налоговые льготы стали одной из причин резкого увеличения количества открытых в России индивидуальных инвестиционных счетов.

Как открыть ИИС в ВТБ: пошаговая инструкция

Открытие ИИС в ВТБ – предельно простая и необременительная процедура. Она реализуется несколькими способами – как при визите в банк, так и дистанционно. Второй вариант быстрее и удобнее. Он включает следующие действия потенциального инвестора.

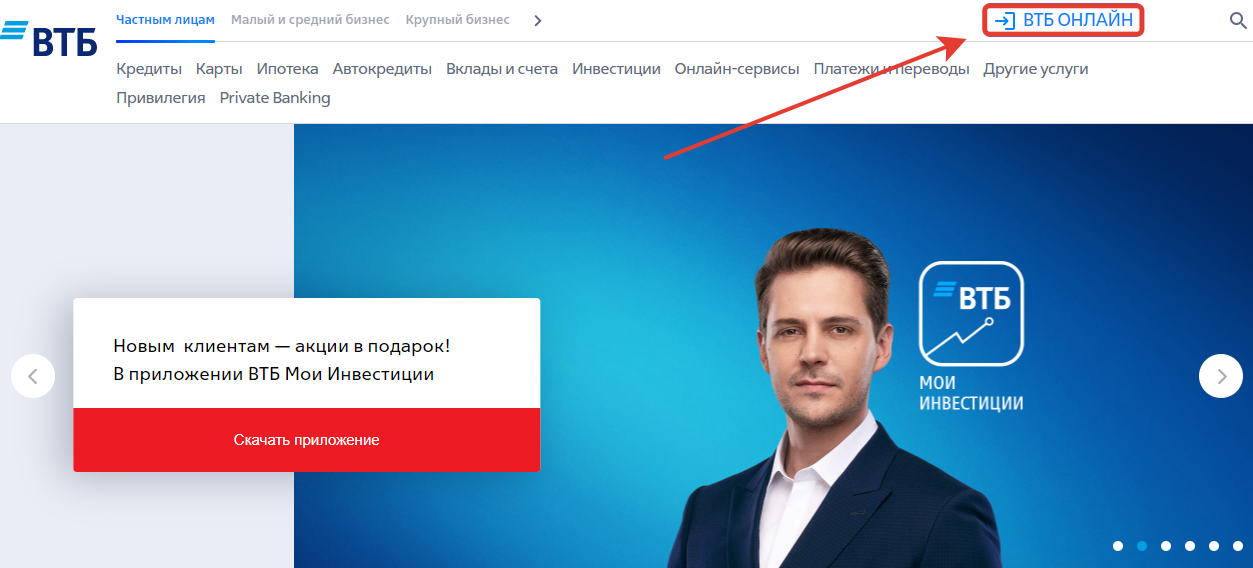

Запуск ВТБ Онлайн

Чтобы открыть индивидуальный инвестиционный счет ВТБ непосредственно на сайте, требуется запустить ВТБ Онлайн. Сервис дистанционного обслуживания предоставляет множество услуг, включая нужную пользователю. Альтернативный вариант предусматривает использование мобильного приложения. В этом случае процедура открытия не сильно отличается от описываемой.

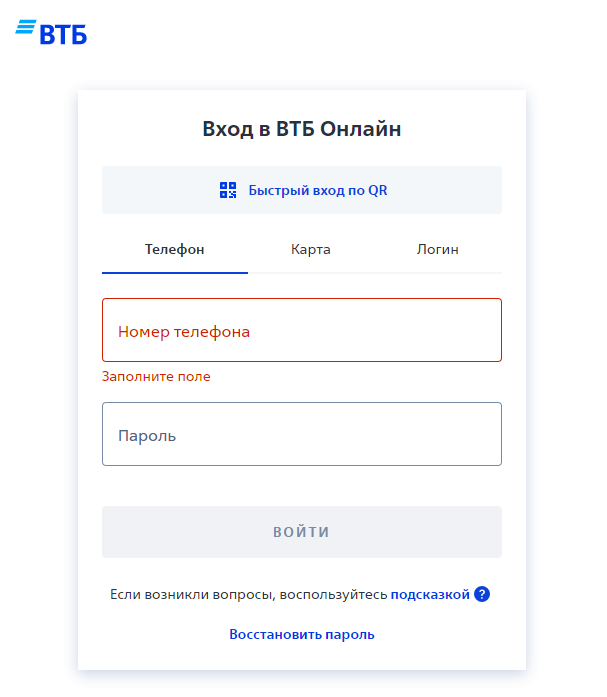

Авторизация в системе

ВТБ Онлайн доступен только клиентам банка. Чтобы войти в сервис, нужно выбрать способ из трех традиционных – по телефону, карте или логину. Еще один вариант, введенный сравнительно недавно – авторизация посредством QR-кода. В зависимости от выбранного варианта, указываются необходимые персональные данные клиента. Самый простой и быстрый – последний способ, который быстро набирает популярность среди пользователей.

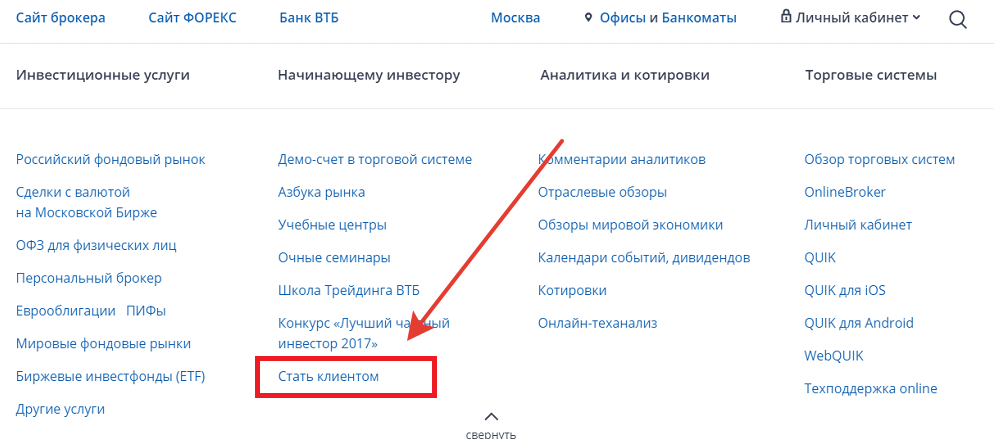

Открытие брокерского счета

После этого остается совершить две простые операции. Первая – нажать на «Стать клиентом» или «ИИС» (в зависимости от версии сайта). Вторая – проверить выведенные на экран персональные данные, после чего подтвердить их правильность или в случае необходимости ввести коррективы. Обработка полученной банком информации занимает не более нескольких секунд, по истечении которых ИИС доступен для клиента.

После этого для начала работы на фондовом рынке останется предпринять последнее действие. А именно – пополнить только что открытый ИИС в ВТБ. Если для этого используются ресурсы банка, операция выполняется бесплатно.

Открытие ИИС в офисе

Для частных инвесторов, которые не входят в число клиентов банка, услуга дистанционного открытия счета недоступна – ни на сайте, ни в мобильном приложении. Поэтому придется посетить один из операционных офисов банка. Адреса их размещения указаны на официальном сайте финансовой организации.

Чтобы открыть ИИС, потребуется предъявить такой набор документов:

- Российский паспорт.

- ИНН (номер или оригинал).

- СНИЛС.

Процедура открытия счета не занимает много времени. По итогам клиенту выдается несколько документов, включая:

- Анкета и заявления. Эта документация заполняется в процессе открытия совместно клиентом и сотрудником финансового учреждений.

- Уведомление о том, что ИИС открыт. Документальное доказательство успешной реализации описываемого мероприятия.

- Выписка с реквизитами счета. Потребуются для пополнения счета с использованием платежных инструментов сторонних банков.

- Пластиковая карта (безымянная) с пин-кодом.

- Скретч-карта с указанными под специальным напылением указаны личными данными клиента для авторизации (логин и пароль).

Условия и тарифы на ИИС в ВТБ

ВТБ предлагает несколько вариантов тарифов. Три из них – основные:

- Мой онлайн (комиссия брокеру – 0,05%, бирже – 0,01% за ценные бумаги и от 0,0015% за валюту);

- Инвестор стандарт (аналогичные значения – 0,0413%, 0,01% и от 0,0015%);

- Профессиональный стандарт (то же – от 0,015%, 0,01% и от 0,0015%).

Общие для трех основных тарифных планов условия состоят в следующем:

- открытие счета осуществляется бесплатно;

- пополнение внутри банка также выполняется бесплатно;

- вывод денег в пределах 300 тыс. руб. – бесплатно, свыше – 0,2% комиссии;

- маржинальное кредитование в рамках торгового дня – бесплатно, на более длительный срок – комиссия, величина которой зависит от вида инвестиций;

- аналитика от робоэдвайзора – бесплатно;

- совершение внебиржевых сделок предусматривает взимание комиссии в размере 0,15%.

Отдельные тарифные планы разработаны для премиальных категорий клиентов. Три вида тарифов адресованы владельцам «Привилегии», еще два – обладателям пакета «Прайм». Условиях предоставления премиальных пакетов детально описаны на официальном сайте.

Как пополнять счет

Баланс ИИС пополняется со счетов клиента, открытых в ВТБ – текущего или мастер-счета. Их пополнение происходит одним из нескольких способов:

- внесение денег на пластиковую карточку через банкомат или в офисе финансовой организации;

- внесение денег непосредственно в кассу банка;

- карточным или банковским переводом с любой карты или со счета в другом банке.

Поступившие на текущий или мастер-счет средства переводятся непосредственно на ИИС. Для этого нужно:

- открыть вкладку «Сбережения»;

- перейти к брокерскому счету;

- активировать опцию «Пополнить»;

- ввести сумму и указать конкретную торговую площадку, к примеру, «Рынок облигаций».

При совершении операций внутри ВТБ комиссия не взимается. Если пополнение происходит с карт и счетов других банков, придется заплатить по их правилам.

Как получить налоговый вычет

Открытие и использование ИИС дает право на налоговые льготы в виде вычета. Он выполняется одним из двух способов – по типу А и по типу Б. В первом случае вычет происходит ежегодно в размере 13% от средств, внесенных на счет. Максимальная сумма – 52 тыс. руб. в год, но не больше суммы налога, уплаченного клиентом в этом году. То есть требуется вносить не менее 400 тыс. руб. ежегодно.

Во втором случае инвестор освобождается от обязанности платить налог, который начисляется на доходы от инвестиций. Другими словами, при закрытии ИИС брокер не станет начислять и удерживать НДФЛ за проведенные сделки.

Для получения налогового вычета требуется выполнить три обязательных требования:

- не допускается выведение денег со счета в течение трех лет;

- разрешается иметь только один ИИС;

- не превышать сумму пополнений за год в размере 1 млн. руб.

Непосредственное получение вычета по типу Б не требует от инвестора никаких действий. Достаточно известить брокера о закрытии счета.

Если речь идет о вычете по типу А, для получения налоговых преференций нужно:

- подать декларацию в ФНС (форма 3-НДФЛ);

- добавить к ней документы о получении дохода (обычно – 2-НДФЛ);

- добавить к ней документы, которые подтверждают пополнение ИИС;

- указать реквизиты, куда требуется перечислить вычет.

Как закрыть ИИС в ВТБ

Правилами ВТБ установлена предельно простая процедура закрытия инвестиционного счета:

- сначала клиент продает все ценные бумаги;

- затем он выводит денежные средства;

- после этого обращается в службу поддержки банка о необходимости закрыть счет.

Важный нюанс. Если ИИС закрыт до истечения трехлетнего срока действия, право на налоговый вычет теряется. А если он уже частично получен, деньги придется вернуть.

Достоинства и недостатки ИИС в ВТБ

В качестве итога необходимо отметить, что количество плюсов явно перевешивает число недостатков. Поэтому стоит признать ИИС от ВТБ в качестве достойного инвестиционного инструмента на российском рынке.

Индивидуальный инвестиционный счет ВТБ

Чтобы заинтересовать обычных россиян, которые далеки от фондовых рынков и трейдинга в инвестировании, государство ввело в 2015 году индивидуальные инвестиционные счета. Их главное отличие от брокерских счетов – возможность получить компенсацию налогового вычета или получить всю инвестиционную прибыль без уплаты налога на доходы. За 4,5 года существования ИИС открыли более 2,3 млн россиян.

20.02.23

90180

5

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Как оформить индивидуальный инвестиционный счет в ВТБ, в чем преимущества сотрудничества и кто получит вычет в налоговом органе, разобрался Бробанк.

-

Для чего нужен ИИС

-

Как открыть и работать с ИИС в ВТБ

-

Условия обслуживания и тарифы на ИИС в ВТБ

-

Три тарифных плана

-

Общие условия для всех тарифных планов

-

Пополнение счета

-

Варианты получения налогового вычета

-

От взноса

-

От дохода

-

Какой вариант выбрать

-

Как получить возврат вычета

Для чего нужен ИИС

Индивидуальный инвестиционный счет (ИИС) открывают для получения инвестиционной прибыли. Это более выгодный вариант вложения, чем депозит, потому что у него более высокая доходность. Кроме того при наличии ИИС можно получить налоговый вычет от государства и увеличить свою прибыль еще больше.

По сути ИИС – это вариант брокерского счета, с помощью которого можно проводить операции и сделки с ценными бумагами даже непрофессиональным участникам. Достаточно зарегистрировать счет и решить, кто будет заниматься инвестированием. Владелец счета может заниматься формированием инвестиционного портфеля самостоятельно или доверить это более опытному брокеру.

Индивидуальные инвестиционные счета в России завоевывают популярность у начинающих и опытных инвесторов. На 1 июня 2020 года зарегистрировано 2 318 644 индивидуальных инвестиционных счета, причем на 1 декабря 2019 их было всего 1 452 689. Прирост в течение полугода составил почти 60%.

Главное преимущество у ИИС – возможность вернуть налоговый вычет в размере 13%. Главный недостаток – деньги не застрахованы, как и на других брокерских счетах, в отличие от депозитных вкладов. Поэтому лучше выбирать наиболее надежных брокеров, которые устойчивы на рынке и показывают постоянную положительную динамику. В ТОП-30 Мосбиржи ВТБ занимает вторую позицию, после Сбербанка.

Как открыть и работать с ИИС в ВТБ

ИИС в ВТБ можно открыть лично или дистанционно. Второй вариант доступен тем, кто уже обслуживается в банке ВТБ. Если текущего счета или карты в банке еще нет, то придется посетить отделение лично. При себе должен быть паспорт и СНИЛС.

При оформлении инвестиционного счета в ВТБ каждому клиенту:

- открывают текущий счет и мастер-счет, с прикрепленной к нему картой банка;

- подключают доступ в онлайн-банку;

- открывают ИИС, выдают скретч-карту с паролем и ПИН-кодом на первичный доступ к ИИС.

После первого входа временный пароль необходимо сменить на постоянный. Если карта ВТБ оформлена раньше и есть доступ в ВТБ-онлайн, то все операции можно провести самостоятельно в личном кабинете.

Чтобы начать работу с ценными бумагами, ИИС необходимо пополнить. Нет ограничений по времени, когда деньги должны поступить на счет. Можно оформить ИИС в ВТБ в марте 2020 года, а начать инвестирование в декабре 2021 года. Платы за ведение счета при отсутствии операций в ВТБ нет, хотя многие другие брокеры взимают за это плату. Но если не торговать на бирже вообще и не пополнять счет, то открывать ИИС бессмысленно.

Если нет ни времени, ни желания вникать в инвестиционные стратегии, удобнее передоверить управление опытной Управляющей компании. Если счет оформлен не только для компенсации налогового вычета, но я для получения максимальной выгоды, то можно погрузиться в мир трейдинга самому. При этом придется изучить массу информации и осознать, что любые предпринятые шаги и риски, зависят только от ваших решений.

Более опытные инвесторы советуют новичкам начать со сделок с облигациями федерального займа для граждан (ОФЗ), которые приносят хоть и небольшой, но гарантированный доход. А затем, когда будет наработан опыт, можно переходить к другим инвестиционным активам и более рискованным стратегиям.

Условия обслуживания и тарифы на ИИС в ВТБ

Оформить ИИС в ВТБ могут совершеннолетние дееспособные россияне, налоговые резиденты РФ. У инвестсчетов несколько ограничений:

- Для получения налогового вычета ИИС должен действовать минимум 3 года.

- Максимальная сумма пополнения в год – 1 000 000 рублей РФ.

- Минимальная сумма пополнения – 1 рубль.

- Невозможно частичное изъятие денег со счета в течение 3 лет.

- У одного гражданина может быть открыть только один ИИС. Но это ограничение не относится к брокерским счетам. Если инвестор проводит множество сделок, то он может открывать несколько брокерских счетов, кроме единственного ИИС.

Тарифы ИИС установлены для трех вариантов пакетов «Базовый», «Привилегия» и «Прайм». Инвесторы могут вкладывать в:

| Тип актива | Уровень доходности | Уровень риска |

| Акции | Высокая | Умеренный |

| Облигации | Невысокая | Низкий |

| ОФЗ-н | Невысокая | Минимально возможный |

| Валюта | Средняя | Средний |

Какой вариант тарифного плана или сочетание активов выбрать решает сам инвестор, но он может передоверить это управляющей компании.

Три тарифных плана

Тарифы для владельцев ИИС в ВТБ:

| Наименование тарифного плана | Комиссия за сделки с ценными бумагами на биржах Москвы и Санкт-Петербурга | Комиссия депозитария ВТБ |

| «Мой онлайн» для начинающих инвесторов | 0,05% | Без оплаты |

| «Инвестор стандарт» для активных вложений | 0,0413% |

В зависимости от того, есть ли в портфеле акции банка ВТБ, отличается плата: 150 руб. в мес. – если акций нет; 105 руб. в мес. – до 1,5 млн акций; 60 руб. в мес. – от 1,5 до 45 млн штук; 30 руб. в мес. – больше 45 млн акций. |

| «Профессиональный стандарт» для опытных трейдеров | 0,0295% при обороте больше 1 млн руб. в день | |

| «Инвестор привилегия» для начинающих и активных инвесторов | 0,03776% | |

| «Профессиональный привилегия» для опытных трейдеров | 0,02714% при обороте больше 1 млн руб. в день | |

| «Инвестор прайм» для начинающих и активных инвесторов | 0,03455% | |

| «Профессиональный прайм» для опытных трейдеров | 0,012% при обороте больше 1 млн руб. в день |

Если обратиться в отделение лично, то специалист банка даст совет, какой из тарифных планов выбрать. Если открывать сет через ВТБ-Онлайн, то можно получить консультацию по горячей линии.

Общие условия для всех тарифных планов

Независимо от тарифного плана инвесторам в ВТБ доступны:

- Бесплатное открытие счета.

- Бесплатное пополнение внутри банка.

- Вывод средств от сделок купли-продажи до 300 тыс. руб. за месяц – бесплатно. Больше 300 тысяч рублей 0,2% в том случае, если в ближайшие 15 дней до вывода проходили сделки купли-продажи валюты.

- Бесплатное маржинальное кредитование в течение торгового дня. Если дольше, то по ставке 16,8% годовых в рублях, 13% — по ценным бумагам в инвалюте, по «коротким позициям» и 4,5% по «длинным» позициям в долларах и евро.

- Бесплатную аналитику от робоэдвайзора, который помогает советами по инвестициям. При отклонении от своего инвестиционного плана пользователь получает уведомление от системы.

ВТБ предоставляет удобный доступ к торговле через приложение ВТБ «Мои инвестиции». Комиссия за внебиржевые сделки для всех тарифных планов составляет 0,15%.

В ВТБ можно проводить операции без комиссии с такими ценными бумагами:

- бблигациями федерального займа для населения – ОФЗ-н;

- биржевых паевых инвестиционных фондов таких как «ВТБ – Российские корпоративные облигации смарт бета», «ВТБ – Фонд Акций американских компаний», «ВТБ – Фонд Американский корпоративный долг» и «ВТБ – Фонд Акций развивающихся стран»;

- открытых паевых инвестиционных фондов «ВТБ – Индекс Мосбиржи», «ВТБ – Фонд Акций» и «ВТБ – Фонд Казначейский».

В информации по каждому виду ПИФов указана предполагаемая доходность вложения и минимальный срок инвестирования.

Пополнение счета

Пополнить ИИС можно несколькими способами, как и обычный банковский счет:

- в отделении банка;

- в личном кабинете между своими счетами;

- с карты или банковского счета любого другого банка посредством зачисления средств на текущий счет, а откуда на ИИС;

- через банкоматы с функцией cash-in или терминалы.

Когда сделки проходят внутри банка, то нет никаких дополнительных расходов на оплату комиссии. Деньги поступают в течение одного операционного дня.

Если переводить деньги из другого финансового учреждения, то затраты зависят от тарифов банка отправителя. Период зачисления средств, в этом случае может достигать 5 рабочих дней.

Варианты получения налогового вычета

У инвестора два варианта получения налогового вычета с помощью индивидуального инвестиционного счета: вычеты от взносов или с дохода. Какой вариант выбрать не обязательно решать сразу. У инвестора как минимум 3 года, чтобы принять решение, поэтому в некоторых случаях лучше не торопиться.

От взноса

При выборе получения вычета от взноса или вычета Типа А инвестор может получить возврат от суммы, которую разместит на ИИС в течение календарного года. Максимальная компенсация, которая может быть возвращена – 52 тысячи рублей, при пополнении счета на 400 тысяч рублей (400 000 * 13% = 52 000). При этом даже если инвестор внесет максимально допустимый 1 млн рублей, его вычет не превысит 52 тысячи. Дивиденды, купоны и другая прибыль в налогооблагаемую базу не входят, здесь речь идет именно о взносе средств на ИИС.

Поучить вычет Типа А могут налоговые резиденты россияне, у которых подтвержден источник основного дохода. То есть они получают официальную заработную плату, с которой отчисляют в бюджет НДФЛ по ставке 13%.

Нельзя получить компенсацию налогового вычета:

- налоговым нерезидентам, как россиянам, так и иностранцам;

- россиянам без подтвержденного дохода

- россиянам с подтвержденными доходами, но с налоговыми режимами по ставке отличной от 13%;

- пенсионерам, которые получают государственные пенсии;

- матерям, которых находятся в отпуске по уходу за ребенком и не получают никаких налогооблагаемых выплат;

- студентам и другие лицам, с которых не удерживают НДФЛ;

- детям до 18 лет.

Могут оформить компенсацию вычета по типу А, россияне, которые:

- налоговые резиденты с любым видом официального заработка, в том числе, по договорам ГПХ, если с них удержан НДФЛ;

- сдают в аренду недвижимость и получают при этом официальный доход, с которого уплачивали налог на доходы физлиц;

- получили подарки от организаций и ИП, превышающие в сумме 4 000 рублей и с которых был удержан налог;

- занимаются ИП по основной системе налогообложения;

- работают и получают пенсию в негосударственном пенсионном фонде, после предоставления справки 2-НДФЛ.

При расторжении договора на ИИС до истечения трех лет, все компенсации налогового вычета, которые были получены инвестором, должны быть возвращены. Воспользоваться правом на вычет можно при предъявлении декларации за 2015 год и более поздние налоговые периоды.

От дохода

Другой вариант получения налогового вычета – тип Б или инвестиционный вычет от полученного дохода. Его можно оформить и получить только один раз при закрытии ИИС. Но если в течение срока действия индивидуального инвестсчета владелец хотя бы один раз получил вычет по типу А, ему не дадут компенсацию по типу Б. Придется подавать отдельные декларации за все отчетные налоговые периоды и получать компенсацию от сумм взноса.

Основанием для получения вычета от дохода послужит декларация за 2018 год и другие более поздние налоговые периоды. При выборе этого варианта вся полученная инвестором прибыль не подлежит налогообложению, если счет закрыт позже 3 лет от его открытия.

Какой вариант выбрать

Более выгодным вариантом для тех клиентов, которые планируют инвестировать больше 400 тысяч рублей на ИИС, окажется тип Б. Потому что при владении счетом больше 3-х лет инвестора освобождают от налога на всю полученную прибыль и в этом случае она может оказаться больше ежегодной компенсации в 52 тысячи рублей. Но если владелец счета, планирует инвестировать меньше, чем 400 тысяч рублей, то выгоднее будет тип А.

Кроме финансовых выгод следует обратить внимание и на другие отличия между вычетами по типу А и Б. Сравнение для наглядности сведено в таблицу:

| Налоговый вычет по типу А – на взносы | Налоговый вычет по типу Б – на полученные доходы |

| Для получения вычета нужны официальные доходы, с которых удержан НДФЛ по ставке 13%. Поэтому не всем россиянам подходит такой вариант. | Наличие подтвержденного дохода необязательно, как и уплата 13% НДФЛ. Налогооблагаемая база в этом варианте – доходы, полученные в процессе инвестирования. Походит для пенсионеров, студентов, фрилансеров и ИП, которые работают по всем другим формам налогообложения кроме ОСН. |

| Вычет в 52 000 рублей можно получить ежегодно от максимальной суммы в размере 400 000 рублей. | Нет вычетов на взносы. Получить вычет можно не раньше, чем через 3 года, после открытия счета. |

| При расторжении договора до истечения 3 лет и получении налогового вычета за этот период необходимо вернуть все полученные средства в бюджет. | При расторжении договора после 3 лет владелец счета полностью освобождается от уплаты НДФЛ на всю полученную прибыль по ИИС. |

3 года считается не от дня первой сделки, а с даты подписания договора между клиентом и банком.

По наблюдениям брокеров наиболее востребован тип А у начинающих инвесторов и тех, которые предпочитают консервативную стратегию. У более опытных активных трейдеров большую популярность завоевал тип Б.

Как получить возврат вычета

Чтобы получить компенсацию ранее уплаченного в бюджет налогового вычета надо:

- Заполнить налоговую декларацию 3-НДФЛ.

- Написать в налоговом органе заявление на возврат вычета.

- Запросить у работодателя 2-НДФЛ для подтверждения уплаты налога на доходы.

- Передать все документы в ФНС лично или загрузить через личный кабинет налогоплательщика.

Кроме того для получения вычета типа А владельцу ИИС понадобится взять в ВТБ:

- копию брокерского соглашения клиента с банком;

- договор на открытие и ведение ИИС или доверительное управление счетом;

- брокерский отчет за отчетный период, например, за 2019 год;

- подтверждения зачислений средств на ИИС, при выборе вчера по типу А.

Для получения вычета типа Б достаточно предъявить брокеру справку из налоговой, что не было получено вычета по типу А. На основании этого документа брокер не будет удерживать НДФЛ при закрытии ИИС.

Запрет на расторжение договора на ИИС до истечения 3 лет не относится к процедуре перевода счета к другому брокеру. Если инвестор принимает решение перейти на обслуживание к другому брокеру, он подает заявку на открытие ИИС у него. В течение 30 календарных дней владелец счета обязан перевести средства и зарыть ИИС у первого брокера.

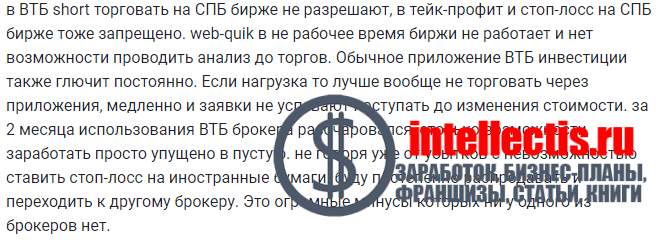

По отзывам клиентов ВТБ открывать инвестиционный счет в банке можно, но у некоторых других брокеров более выгодные условия обслуживания. Кроме того они жалуются на скудный функционал и частые сбои в работе программы и мобильного приложения, что очень важно в условиях совершения быстрых сделок. Но при этом брокер занимает второе место в рейтинге Мосбиржи. Из ее данных видно, что компания заслуживает доверие у 370,5 тысяч пользователей, которые открыли в ВТБ ИИС.

Полезные ссылки:

- Официальный сайт Московской биржи.

- Страница сайта ВТБ с предложением индивидуального инвестиционного счета.

- Сайт Федеральной налоговой службы: инвестиционные налоговые вычеты.

Уже давно имею брокерский счет в Промсвязьбанке (ПСБ). В целом он меня устраивает, но после того, как изменили тариф, увеличив комиссию почти в 5 раз, доведя ее до совершенно неприличных 0,25%, пришлось задуматься. И хотя на существующем брокерском счете и ИИС пока сохранился старый тариф, но ИИС когда-нибудь придется закрывать. А новый ИИС уже пришлось бы открывать по новому тарифу. Кроме того, вспомнив старую мудрость про корзину и яйца, я решил найти нового брокера.

Почему ВТБ

Сразу решил, что это будет один из крупных государственных банков. Почему? Главное — надежность. Хотя ценные бумаги фактически хранятся в центральном депозитарии (НРД), но на счетах номинальных держателей — брокеров. А стало быть, нельзя полностью исключить неприятности, которые могут произойти в случае возникновения проблем у брокера. Кроме того, условия брокерского обслуживания у разных брокеров отличаются не сильно. И мне не приходилось слышать, что у каких-то брокеров они намного лучше, чем у других. По крайней мере, для сравнительно несложных операций, которыми приходится заниматься мне. А если так, то зачем открывать брокерский счет у мелких частных фирм, если это можно сделать в крупном надежном государственном банке?

Итак, открыв статью «Выбор брокера для ИИС» в своем же блоге, а также освежив в памяти замечательную таблицу «Выбор брокера» (автор — Torin2104), я решил остановить свой выбор на ВТБ. У меня есть опыт работы со СберБанком. Он в целом положительный. Но устраивает далеко не все, и ИИС бы там я открыть не хотел. «Открытие» не устраивает невозможностью вывода купонов с ИИС на текущий счет. Впрочем, для ИИС типа Б это не актуально, и «Открытие», пожалуй, наряду с ВТБ, можно рассматривать в качестве достойного кандидата. Но у меня к «Открытию» особое отношение. Проще говоря, достали они меня своими звонками по телефону, притом что я никогда не был их клиентом. А у меня принцип: не имею дел с теми, кто занимается «холодным обзвоном». Ну и, наконец, про брокерское обслуживание в Россельхозбанке приходилось слышать много не самых лестных отзывов. Складывается впечатление, что для них этот сегмент деятельности не является приоритетным.

Про ВТБ в последнее время приходится слышать в основном положительные отзывы. И скажу сразу, пока что он меня не разочаровал.

ВТБ — один из крупнейших российских брокеров, он уступает по числу активных клиентов только «Тинькофф» и на равных конкурирует со СберБанком (источник). Никаких проблем с вводом/выводом денег в ВТБ быть не должно. Пополнять карту можно межбанковским переводом, через СБП и, что ценно, стягивая деньги с карт других банков — бесплатно. Для вывода удобнее всего пользоваться СБП (бесплатно до 100 тыс. рублей в месяц).

Тарифы у ВТБ вполне конкурентоспособные. Есть удобный личный кабинет, приложение «Мои инвестиции». Для торговли можно использовать системы QUIK или WebQUIK. Я консерватор и не люблю мобильные приложения. То, что работать с ВТБ можно, не используя мобильные приложения, стало для меня последней каплей для принятия решения об открытии брокерского счета именно здесь. ИИС я пока не открываю, так как еще не закрыл его в ПСБ.

Открываем брокерский счет

Проще всего это сделать через интернет-банк. Я уже много лет являюсь зарплатным клиентом ВТБ, поэтому у меня есть и «Мультикарта», и вход в интернет-банк. Если у вас их нет, один раз посетить офис банка все же придется. Карта по тарифу «Мультикарта» выдается мгновенно и бесплатно.

Итак, в интернет-банке переходим в раздел «Продукты и услуги», там выбираем «Инвестиции» и даем команду на открытие брокерского счета.

И вот тут меня ждала неожиданность. Я хотел открыть брокерский счет по тарифу «Мой онлайн», без ежемесячной платы. Но, как оказалось, мне как зарплатному клиенту подключен пакет услуг «Привилегия-Мультикарта», а потому возможности подключить этот тариф нет. Вместо него автоматически подключился тариф «Инвестор Привилегия». У него меньше комиссия за сделки (0,03776% вместо 0,05% на тарифе «Мой онлайн»), но зато есть комиссия 150 рублей в месяц, если была хотя бы одна сделка с ценными бумагами.

Обидно, досадно, но ладно. Тем более что есть способ снизить комиссию до 105 рублей. Для этого достаточно купить один лот акций ВТБ (около 500 рублей).

Подтверждаю заявку. Она зарегистрировалась, и уже через 10 минут пришло СМС с подтверждением открытия брокерского счета и паролем для личного кабинета. Однако в интернет-банке ничего не поменялось, и получить логин для личного кабинета было невозможно. Я связался через чат в интернет-банке с оператором (Анастасия), которая меня успокоила, что брокерский счет открыт, а в интернет-банке он появится до конца дня.

Так и случилось. Через несколько часов в интернет-банке на левом фрейме появился раздел «Инвестиции», в котором стал виден брокерский счет. Щелкаю по нему. Там выбираю «Документы» и вижу логин для личного кабинета и приложения «Мои инвестиции».

Захожу в личный кабинет, меняю пароль.

Надо отметить, личный кабинет в ВТБ — весьма мощное и полнофункциональное средство. В нем можно даже торговать. И даже биржевой стакан есть. На досуге надо разобраться со множеством его разнообразных возможностей. Но пока мне нужен пароль для входа в WebQUIK. На мой вкус, это оптимальный инструмент для торговли, совмещающий все реально необходимые функции и простоту. Его не надо устанавливать на компьютер, а работает он в любом современном браузере, как на компьютере, так и на телефоне или планшете.

Итак, в личном кабинете выбираю «Настройки», «Терминалы торговых систем». Нажимаю «Создать новый терминал». Регистрируется заявка. Через несколько часов приходит СМС с временным паролем для WebQUIK. Логин для него тот же, что и для личного кабинета.

Захожу в WebQUIK. Меняю пароль. Нужно сказать, что WebQUIK ничем не отличается от привычного мне WebQUIK от ПСБ. Быстро провожу его настройку (см. статью «Курс молодого бойца WebQUIK: настройка, лайфхаки, особенности применения»). Можно начинать торговлю.

Первые сделки

Деньги на брокерский счет можно переводить по его реквизитам. Но, как показывает практика, надежнее, проще и быстрее вначале пополнить карту, а уже с нее пополнять брокерский счет. Стягиваю на свою «Мультикарту» деньги с карты другого банка. В интернет-банке в разделе «Инвестиции» выбираю рублевый брокерский счет и нажимаю кнопку «Пополнить».

Ровно через три минуты деньги уже на брокерском счете. Первая моя сделка в ВТБ — покупка одного лота акций ВТБ. Потом покупаю несколько облигаций.

Замечаю, что мне автоматически подключилось кредитное плечо. И система предлагает мне купить бумаги на сумму большую, чем есть на моем брокерском счете. Это необходимо учитывать, и, если не хотите влезть в долги, сверяйте сумму сделки и сумму остатка на брокерском счете. Итак, сделки заключены. Но их оформление (клиринг) пройдет только завтра — по облигациям и послезавтра по акциям.

А вот запланированную покупку ОФЗ-н в WebQUIK совершить нельзя. Это особые облигации. Они торгуются не через биржу, а через уполномоченные банки. В том числе через ВТБ. Захожу в личный кабинет. Перехожу в раздел «Торговля ОФЗ-н» и регистрирую сделку. Сделал это я около 11 часов утра, а в половине третьего пополудни пришло СМС о том, что поручение исполнено. Оказывается, сделки по ОФЗ-н, в отличие от биржевых облигаций, проводятся тем же днем, когда зарегистрирована заявка. Это радует.

Отчеты

В личном кабинете предусмотрено великое множество отчетов. Состояние своего портфеля можно оперативно посмотреть в разделе «Торговля / Портфель клиента». Но наиболее полная информация о проведенных сделках, бумагах и деньгах в портфеле содержится в брокерском отчете. Отметим, что, в отличие от ПСБ или СберБанка, в ВТБ брокерский отчет не рассылается по электронной почте. Но его можно сформировать самостоятельно. Для этого переходим в раздел «Отчеты / Брокерский отчет». Нажимаем кнопку «Подать поручение». Выбираем период, за который хотим получить отчет (день, месяц, год или произвольный период), и формат отчета (XLS, PDF или XML). Формируем заявку. Через несколько минут брокерский отчет становится доступным для скачивания. Формат отчета не сильно отличается от того, что я видел в ПСБ или СберБанке (он, скорее всего, стандартизован). Информация там максимально полная. Стоит только иметь в виду, что брокерский отчет можно формировать не раньше, чем на следующий день после заключения сделки, а лучше — через день (для облигаций) или через два рабочих дня (для акций), чтобы в нем были видны результаты проведенных взаиморасчетов по сделкам.

Анализируя свой первый брокерский отчет, я обнаружил, что с брокерского счета списалось 150 рублей — комиссия за первый месяц обслуживания. Почему не 105? Потому что на момент совершения первой операции я еще не был акционером ВТБ.

Есть в ВТБ еще одна особенность, которой нет в СберБанке и в ПСБ: необходимо ежемесячно подписывать реестр поручений. Сделать это можно через личный кабинет, раздел «Отчеты», «Подписать реестры поручений». Я пока еще ни один реестр не подписал, так как не прошел месяц со дня открытия брокерского счета, но, судя по тем материалам, что я изучил, после того как реестр появится, подписать его можно с применением «простой подписи» — СМС.

Отмечу, что у ВТБ есть отличный «учебный» ресурс: https://broker.vtb.ru/. Перед открытием брокерского счета я не поленился познакомиться с основными его разделами, где получил ответы почти на все интересовавшие меня вопросы.

Итак, имея «Мультикарту» ВТБ и доступ в интернет-банк, можно открыть брокерский счет и начать торговать, не посещая офис банка. Никаких существенных затруднений у меня этот процесс не вызвал, а разобраться с мелкими вопросами мне быстро и квалифицированно помогли через чат в интернет-банке. Открыть счет и торговать можно без использования мобильного приложения (на случай, если вы, подобно мне, предпочитаете старые добрые кнопочные телефоны). Общее впечатление от интернет-банка (раздел «Инвестиции») и личного кабинета осталось самое благоприятное. Мне они показались удобными, логичными и интуитивно понятными. Первые сделки, в том числе с ОФЗ-н, прошли без существенных проблем. Будем работать дальше!

Мнение автора может не совпадать с мнением редакции

Индивидуальный инвестиционный счет (ИИС) ВТБ 24 – это счет брокерского типа, который дает возможность накопить и преумножить сбережения путем инвестирования в рублях, облигациях, фьючерсах, ПИФах. Следует различать брокерский счет и ИИС, так как они имеют ряд отличий:

- ИИС можно открыть только в единственном варианте на одного гражданина РФ;

- максимальная сумма вкладов в течение 1 года – 1 млн руб., из которых возврату облагаемым налогом подлежит только 400 тыс. руб. (ст. 219.1 НК РФ);

- для получения вычета по налогу в размере 13% следует соблюсти обязательное условие – открытие ИИС на срок не менее 3-х лет.

В 2018 году открыть ИИС в ВТБ 24 может каждый гражданин РФ, независимо от суммы инвестирования ввиду отсутствия минимального порога по взносам. Как открыть счет в банке, какие документы предоставить и что это дает в итоге? Ответы на вопросы можно получить у менеджера брокерской компании, у опытных юристов на нашем сайте и из этой статьи.

Общая информация по ИИС в ВТБ

Открывать счет ИИС в ВТБ можно при определенных условиях:

- максимальная сумма инвестиций не должна быть выше 1 млн руб., при превышении которой, остаток будет возвращен на мастер-счет клиента;

- минимальная планка по взносам не установлена, но по отзывам клиентов, для получения дохода лучше помещать на счет не менее 100 тыс. руб.;

- разрешенная валюта – рубли;

- резидент РФ – гражданин в возрасте от 18 лет;

- один клиент может открыть только 1 ИИС в ВТБ 24, а число брокерских активов не ограничено;

- в 2018 году ВТБ не поддерживает перенос счетов от других брокеров;

- средства нельзя снять частями, а количество взносов не имеет ограничений;

- для получения налогового вычета, счет должен просуществовать минимум 3 года.

Обратите внимание!

Срок действия ИИС исчисляется с момента его открытия, независимо от баланса. Это дает право иметь нулевой баланс, а в последний месяц 3-х летнего периода вносить на счет сумму, с которой будет начислен налоговый вычет 13%.

Как открыть ИИС в ВТБ

Чтобы открыть инвестиционный счет в ВТБ 24, достаточно договориться с менеджером отделения о времени визита или прийти в банк самостоятельно, без согласования даты. Документы, которые предстоит подготовить для ИИС – СНИЛС и паспорт РФ. При отсутствии расчетного счета в банке, время оформления составит до 1 часа, после чего у клиента будет пакет следующих подтверждающих бумаг:

- заявления для открытия счета в депозитарии, комплексному обслуживанию и ИИС;

- данные для перевода на мастер-счет;

- карта банка ВТБ 24;

- данные для входа в личный кабинет трейдера выдаются на скретч карте с защитным стираемым слоем;

- логин/пароль для онлайн-системы банка.

Имея на руках все данные, можно использовать инвестиционный счет в любое время, накапливая деньги, используя подсобные инструменты (предоставляются банком) или сохранив нулевой баланс для реализации положенного вычета в будущем.

Как работать с инвестиционным счетом в ВТБ

ИИС ВТБ можно использовать для работы с акциями, ОФЗ, паями, валютой и облигациями. Для новичков ВТБ предлагает обучающие блоки и удобные для работы инструменты. Также банк автоматически подключает инвесторам кредитное плечо, что дает право использовать свои и дополнительные средства для получения прибыли по сделкам. Эта услуга является обязательной для брокерского счета, а отключение маржинального кредитования невозможно.

Закон РФ дает возможность повысить доходность ИИС ВТБ 24 за счет налоговой преференции. На какой вычет может рассчитывать клиент банка и по какому тарифу:

- вычет на взносы ИИС в размере не более 13% от 400 000 рублей в течение налогового периода (год);

- налоговый вычет с дохода физлиц (НДФЛ) со всей прибыли от операций на инвестиционном счете, при условии действия ИИС не менее 3-х лет и отсутствия вычета со взносов.

Одновременно оба вычета применять нельзя ввиду их взаимоисключаемости.

Чтобы выбрать тип налогового вычета правильно, рекомендуется ознакомиться с расчетом дохода при разных условиях инвестирования на официальном сайте компании. Также получить консультацию можно у опытных юристов нашей компании.

Пополнение ИИС

По отзывам клиентов банка можно сделать вывод, что пополнение инвестиционного счета обусловлено рядом сложностей. Общий алгоритм пополнения ИИС в ВТБ 24:

- внести деньги на карту ВТБ – касса, банкомат;

- воспользоваться Онлайн-банком для перевода средств с карточного счета на мастер-счет;

- найти в меню раздел Переводы/пополнение брокерского счета;

- правильно заполнить платежное поручение, указав сумму, субпозицию (номер расположен в извещении об открытии ИИС);

- подтвердить операцию смс-кодом.

По подобной схеме можно пополнить счет через мобильное приложение, а при проблемах получить консультацию менеджера ВТБ.

Налоговый вычет на взносы на ИИС

Чтобы получать ежегодный вычет на взносы в сумме до 52 тыс. руб., плательщик должен предоставить:

- 3-НДФЛ;

- подтверждение дохода, который облагается 13% налогом – справка 2-НДФЛ;

- зачисление средств на ИИС, подтвержденные документально в соответствии с п. 3 ст. 219.1 НК РФ;

- заявление на возмещение налога, где необходимо указать банковские реквизиты.

Налоговый вычет на доход по ИИС

Для получения вычета на доход ИИС, основное требование – расторжение соглашения, но не ранее 3-х летнего периода обслуживания. Документ, дающий право на вычет – справка о том, что налоговые выплаты на взносы не были реализованы – выдается налоговой инспекцией.

Обратите внимание!

Если ИИС закрывается ранее 3-х летнего периода, то банк удерживает НДФЛ по установленной законом ставке.

Резюме

Подведем итог по индивидуальному инвестиционному счету ВТБ 24:

- чтобы открыть ИИС, надо быть гражданином РФ не менее 184 дней в возрасте от 18 лет;

- взносы имеют верхний предел (1 млн руб.) и не имеют нижней планки (хоть нулевой баланс);

- выплаты можно получать ежегодно на взносы с суммы до 400 тыс. руб. или 1 раз в 3 года на весь доход (не более 3 млн руб.);

- торговать акциями и облигациями можно самостоятельно или путем автоследования, подключив соответствующие инструменты, доступные для всех трейдеров;

- тарифы по ИИС можно узнать на дату открытия счета в банке, предъявив паспорт и СНИЛС для открытия счета.

ИИС ВТБ дает возможность получать прибыль с налоговыми послаблениями в виде вычета, что не лишает клиента права торговать на рынке ценных бумаг, но дополнительно способствует повышению дохода.

Содержание

- Как открыть ИИС в ВТБ онлайн?

- Пошаговая инструкция открытия ИИС в ВТБ

- ВТБ ИИС отзывы клиентов

- Преимущества и недостатки открытия ИИС в ВТБ

- Почему стоит выбрать ИИС в БКС Брокер?

- Как открыть ИИС в БКС Брокер?

Индивидуальный инвестиционный счет в втб может быть использован для покупки акций и ценных бумаг на различных биржах. Поэтому так важно, чтобы пользователь открыл его и начал выгодно инвестировать свои средства с целью их дальнейшего умножения. Одно из тех мест, где это стоит сделать — ВТБ. Это крупный банк с государственной поддержкой, который вселяет доверие в будущих инвесторов! Поэтому и нужно знать о том, как открыть ИИС в ВТБ.

Перед открытие изучите:

- Отзывы на иис в втб

- Тарифы на открытие иис в втб

Как открыть ИИС в ВТБ онлайн?

Первый способ, которым стоит пользоваться для открытия индивидуального инвестиционного счета — приложение самого банка. Естественно, этот метод актуален лишь для тех, кто уже является клиентом банка ВТБ. И так, как открыть ИИС в ВТБ Онлайн:

- Необходимо открыть на смартфоне приложение от ВТБ.

- Открыть раздел «Витрина», если речь идет о смартфоне. Если читатель использует компьютерную версию их сайта, то нужно перейти в «Инвестиции».

- Выбрать тариф и спектр предоставляемых услуг.

Так и оформляется ИИС в этом банке. На этот процесс уйдет не более пары минут, что подчеркивает тот подход, с которым банк относится к своим клиентам.

Пошаговая инструкция открытия ИИС в ВТБ

Если же у читателя нет банковской карты ВТБ, то указанный ранее способ ему не подходит. В таком случае рекомендуется использовать инструкцию по тому, как открыть ИИС В ВТБ для физического лица. Тут есть два варианта:

- Личное посещение офиса ВТБ. Достаточно будет прийти в него, выбрать спектр инвестиционных услуг, оказываемых банком и получить счет, который даст доступ к биржам для покупки иностранных и отечественных акций.

- Личное посещение банка ВТБ. Как уже стало понятным, будущий инвестор должен будет получить карту этого банка и используя ее, прочитать в статье о том, как открыть ИИС в ВТБ в мобильном приложении. Это было рассказано в прошлом подзаголовке.

Теперь пользователь узнал о том, как открыть ИИС в ВТБ инвестиции пошаговая инструкция. Сейчас же он может приступать к покупке акций и умножению собственной прибыли!

ВТБ ИИС отзывы клиентов

Перед тем, как открыть индивидуальный инвестиционный счет, читателю рекомендуется ознакомиться с отзывами клиентов того или иного сервиса. К счастью или сожалению, ВТБ нельзя назвать исключением в данном случае. Перед тем, как использовать руководство по тому, как открыть ИИС В ВТБ пошаговая инструкция, рекомендуется изучить следующие отзывы:

Они и помогут определиться с тем, нужно ли заводить индивидуальный инвестиционный счет здесь или искать варианты поинтереснее!

Преимущества и недостатки открытия ИИС в ВТБ

У ВТБ, с точки зрения брокера, есть как свои преимущества, так и недостатки. На них стоит взглянуть перед тем, как открывать счет именно тут.

Преимущества:

- Он дает доступ к Московской, Санкт-Петербургской и международной бирже. Все это расширит спектр влияния каждого инвестора.

- Есть и другие структурные продукты, где основной упор делается на облигации.

- Этот банк надежен и это неоспоримый факт.

- Предлагают достаточно удобное приложение для инвесторов.

Недостатки:

- Не слишком хорошая поддержка инвесторов.

- Счет может быть пополнен максимум на 100 тысяч рублей в сутки. То есть, весь банк инвестору придется пополнять несколько дней, оплачивая еще и комиссию в 0.4% от всей суммы.

- Если выводить с баланса более 300 тысяч рублей в месяц, то придется заплатить комиссию в 0.2% от всей суммы.

Отталкиваясь от этих преимуществ и недостатков, пользователь должен будет сделать для себя вывод о том, стоит ли здесь открывать счет или нет.

Почему стоит выбрать ИИС в БКС Брокер?

Если же вдруг читателю не приглянулся банк ВТБ, то настоятельно рекомендуется присмотреться к БКС Брокер. Это крупная финансовая контора, которая работает с 1995 года. Среди ее преимуществ могут быть выделены:

- Наличие отделений по всей России;

- Минимальные комиссии за операции;

- Удобное приложение для мобильных устройств;

- Личный портал с советами для новичков;

- Предоставляет доступ к международной бирже;

- Его деятельность регулируется законодательством.

Поэтому настоятельно рекомендуется обратить внимание на БКС Брокер, если читатель увлекается инвестициями.

Как открыть ИИС в БКС Брокер?

Завершить все вышесказанное, конечно же, стоит тем, как открыть ИИС в БКС Брокере. Такая операция может быть выполнена за пару минут. Что же нужно сделать:

- Сначала необходимо перейти по ссылке https://intellectis.ru/go/bks-broker/.

- Ввести номер своего телефона, ознакомиться с условиями обслуживания.

- Отправить некоторые документы, необходимые для открытия счета.

- Получить мощнейший финансовый инструмент для умножения своих денег.

Так и выглядит процесс открытия ИИС в БКС Брокере.

( 1 оценка, среднее 5 из 5 )