Наши коллеги из clubtk.ru написали материал: увольнение директора ООО по собственному желанию, пошаговая инструкция. С их разрешения мы перепечатываем статью полностью.

Увольнение гендиректора по собственному желанию — это процедура освобождения от должности главы организации, основанием для которого является решение самого этого лица. Освобождение от должности руководителя организации предполагает проведение дополнительных процедур и занимает больше времени, чем в случае рядового сотрудника.

Как расторгнуть отношения с директором фирмы

Директор — единоличный исполнительный орган компании. Без него функционирование любой организации не представляется возможным.

Функции работодателя по отношению к гендиректору ООО возложены на общее собрание участников. Расторгнуть трудовые отношения с руководителем возможно по ряду причин, в том числе допускается увольнение руководителя организации по собственному желанию — как любой другой сотрудник, он вправе в любое время заявить о желании уйти.

Расторжение отношений с руководителем — более трудоемкий процесс, чем с обычным специалистом, пошаговая инструкция по увольнению генерального директора ООО следующая:

Шаг 1. Руководитель пишет заявление на увольнение.

Шаг 2. Уведомляет участников общества об уходе из организации по собственному желанию.

Шаг 3. Учредители организации проводят общее собрание и выбирают нового руководителя.

Шаг 4. В компании издают приказ об увольнении старого директора.

Шаг 5. Фактическая дата прекращения трудовых отношений: бывшему сотруднику оформляют соответствующую запись в трудовую книжку, выдают ее вместе с другими его рабочими документами и производят окончательный расчет.

Шаг 6. Компания подает уведомление в налоговый орган о смене руководителя. На основании поданного уведомления ФНС вносит изменения в ЕГРЮЛ.

Чтобы избежать вопросов со стороны трудовой инспекции, необходимо полностью соблюсти порядок расторжения контракта с директором организации.

Заявление о расторжении контракта

Документальное оформление увольнения директора ООО по собственному желанию начинается с составления заявления об уходе гендиректора.

В отличие от других сотрудников, директор организации пишет заявление за месяц до предполагаемой даты ухода из организации. Указание на это имеется в ст. 280 ТК РФ. Заявление адресуется общему собранию участников организации или собственнику компании.

В документе указываются:

-

данные работника;

-

данные работодателя;

-

день расторжения договора;

-

дата составления документа; подпись заявителя.

Свое желание покинуть организацию директор указывает в уведомлении, которое следует передать учредителям компании.

Уведомление об уходе директора

Один из важных элементов, который содержит порядок увольнения генерального директора по собственному желанию в 2020 году, — уведомление учредителей.

За месяц до ухода из фирмы руководитель подает уведомление о желании уволиться.

Этот документ высылается заказным письмом или передается лично. В нем указывается просьба о проведении внеочередного заседания участников или собственников фирмы. Документ содержит следующую информацию: место проведения собрания; время; вопросы, которые будут обсуждаться.

Согласование увольнения с учредителями организации

На собрании учредители обсуждают увольнение ген директора по собственному желанию. Участники общества не имеют права отказать руководителю в уходе из организации ранее срока, указанного в договоре.

Во время собрания учредители согласовывают срок увольнения генерального директора по собственному желанию — это необходимо для определения времени для поиска подходящего кандидата на место увольняющегося руководителя.

Распоряжение об уходе руководителя по собственному желанию издается от имени учредителей компании, на основании решения. В документе указываются:

-

наименование фирмы и ее реквизиты;

-

сведения об увольняющемся; причина ухода из организации;

-

дата прекращения договора.

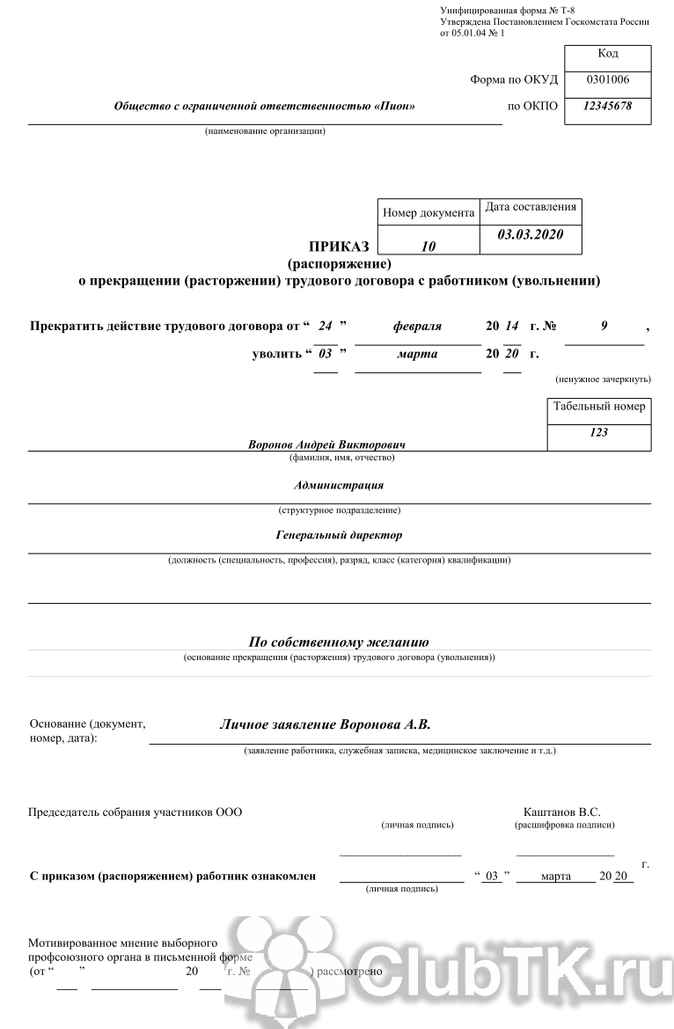

Для оформления приказа используется унифицированная форма документа № Т-8, утв. постановлением Госкомстата РФ от 05.01.2004 № 1, допускается оформление бумаги на бланке организации.

Внесение записи в трудовую книжку

Запись об уходе по собственному желанию в трудовую руководителя вносит сотрудник отдела кадров. После чего информация заверяется подписью работодателя и печатью организации.

В документе необходимо указать причину прекращения трудовых отношений с указанием ссылки на законодательство. Также указывается основание — приказ или решение.

Окончательный расчет

В части окончательного расчета процедура увольнения директора ООО по собственному желанию не отличается от прекращения трудовых отношений прочих сотрудников. Первому лицу фирмы обязаны выплатить:

-

зарплату за отработанное время;

-

компенсацию за неиспользованный отпуск;

-

иные выплаты, предусмотренные трудовым договором.

Бывший гендиректор передает дела новому руководителю предприятия. Законодательно порядок передачи руководителем бумаг, связанных с деятельностью фирмы, при его уходе из организации не установлен. Если преемник еще не найден, дела передаются на хранение в архив или нотариусу.

Уведомление ФНС

Подпункт «л» пункта 1 и пункт 5 статьи 5 ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ устанавливают, кого уведомлять при увольнении генерального директора — налоговую службу. Организация обязана сообщить в ФНС сведения об уходе руководителя предприятия и изменении исполнительного органа фирмы. В налоговую инспекцию следует подать заявление, составленное по форме Р14001. Документ нотариально заверяется. Заявление подает новый гендиректор в течение трех суток со дня назначения на должность. После этого налоговая служба вносит информацию о смене руководителя компании в ЕГРЮЛ.

Если новый руководитель не выбран, заявление подписывает и подает прежний гендиректор.

Как уйти руководителю, если он является единственным учредителем

Рассмотрим частный случай, как уволить директора ООО по собственному желанию, если первое лицо одновременно является единственным организатором компании и ее собственником.

Первое лицо компании вправе в любое время написать заявление об уходе и принять решение о своем увольнении. Никого уведомлять о предстоящем увольнении не нужно. Процедура ухода значительно сокращается. Одновременно с принятием решения об увольнении единственный учредитель назначает нового гендиректора фирмы.

Ответственность гендиректора после увольнения

Даже если произошло увольнение гендиректора по собственному желанию, бывший руководитель несет ответственность за принятые им решения.

Возможна как материальная (в случае утраты или повреждения имущества организации) ответственность, так и уголовная (если руководитель совершил противоправные действия).

В этом случае бывший работодатель вправе подать иск в суд с требованием о привлечении к ответственности уволенного сотрудника. Максимальный срок, в течение которого это допускается, — один год с момента установления факта нарушения. Указание на это имеется в ст. 4.5 КоАП, ст. 6.1 УПК РФ, ст. 78 УК РФ.

Несмотря на то, что руководитель общества обладает особым статусом, являясь единоличным исполнительным органом юридического лица, трудовые отношения с его участием регулируются нормами трудового права, а потому порядок увольнения директора в целом аналогичен порядку увольнения любого другого работника.

Однако процедура увольнения директора по собственному желанию несколько отличается от процедуры увольнения директора в связи с принятием решения о прекращении с ним трудового договора.

С одной стороны, директор вправе в любой момент досрочно расторгнуть трудовой договор, предупредив об этом работодателя не позднее чем за один месяц. С другой стороны, директор также в любой момент может быть уволен в связи с принятием уполномоченным органом юридического лица, либо собственником имущества организации, либо уполномоченным собственником лицом (органом) решения о прекращении трудового договора.

Я ухожу в отставку: увольнение директора по собственному желанию

Как уже было отмечено, трудовые отношения с участием директора регулируются трудовым законодательством, а потому порядок увольнения директора по собственному желанию аналогичен порядку увольнения рядового работника.

В соответствии со ст. 280 ТК РФ заявление об увольнении директор должен написать на имя собственника имущества организации или его представителя.

Поскольку в ООО в роли работодателя в трудовых отношениях выступает само общество, действующее через органы управления, высшим из которых является общее собрание участников, заявление об увольнении по собственному желанию подается директором на имя общего собрания участников общества.

Указанное заявление составляется в произвольной форме и подписывается директором. Как правило, в заявлении помимо просьбы уволить по собственному желанию также указывается дата подачи заявления и конкретная дата увольнения, рассчитываемая с учетом установленного срока уведомления работодателя.

Срок, в который руководитель организации должен письменно уведомить работодателя о своем увольнении по собственному желанию, предусмотрен ст. 280 ТК РФ и составляет минимум один месяц.

Стоит отметить, что данный срок является общим как для срочных, так и для бессрочных трудовых договоров.

Вместе с тем, есть ситуации, при которых директор вправе уволиться и без соблюдения данного срока. Например, при выходе на пенсию директор может предупредить об увольнении по собственному желанию в любой момент, и в этом случае согласно ч. 3 ст. 80 ТК РФ работодатель обязан будет расторгнуть трудовой договор в срок, указанный в заявлении директора.

Если же директор увольняется по собственному желанию в период испытания, придя к выводу, что предложенная ему работа не является для него подходящей, для расторжения трудового договора, исходя из ч. 4 ст. 71 ТК РФ, достаточно будет предупредить работодателя в письменной форме за три дня, т.к. исключений в этой части ТК РФ не содержит.

Документальное оформление в случае расторжения трудового договора с директором по собственному желанию стандартное: издается приказ об увольнении (ч. 1 ст. 84.1 ТК РФ), а в трудовую книжку вносятся соответствующие сведения (ч. 4 ст. 66 ТК РФ).

Приказ об увольнении директора по собственному желанию составляется аналогично приказу об увольнении рядового работника.

В действующем трудовом законодательстве не конкретизировано, кто именно должен подписать приказ об увольнении руководителя. Представляется, что это может сделать как сам руководитель, так и специально уполномоченное лицо, например, председатель общего собрания участников.

Позиция о том, что приказ об увольнении руководитель вправе издать сам на себя, нашла свое подтверждение в судебной практике (апелляционное определение Верховного суда Республики Башкортостан от 25.04.2019 по делу № 33-8428/2019, апелляционное определение Саратовского областного суда от 16.08.2018 по делу № 33-6258/2018, апелляционное определение Московского городского суда от 04.09.2017 по делу № 33-31619/2017).

Запись об увольнении руководителя по собственному желанию вносится в его трудовую книжку так же, как и при увольнении рядового сотрудника. Нюанс только в том, что записи в трудовой книжке увольняемого руководителя могут быть заверены как лицом, подписавшим приказ об увольнении ( т.е. даже и самим руководителем), так и лицом, ответственным за ведение трудовых книжек.

Директор вышел из доверия: порядок увольнения директора в связи с принятием решения о прекращении с ним трудового договора

Порой возникают ситуации, когда назначенный участниками общества директор по каким-либо причинам не оправдал их надежд на эффективное управление, и участники принимают решение расторгнуть трудовой договор с директором.

В соответствии с п. 2 ч. 1 ст. 278 ТК РФ трудовой договор с руководителем организации может быть прекращен в связи с принятием уполномоченным органом юридического лица, либо собственником имущества организации, либо уполномоченным собственником лицом (органом) решения о прекращении трудового договора.

Согласно ст. 279 ТК РФ в случае прекращения трудового договора с руководителем организации в соответствии с п. 2 ч. 1 ст. 278 настоящего Кодекса при отсутствии виновных действий (бездействия) руководителя ему выплачивается компенсация в размере, определяемом трудовым договором, но не ниже трехкратного среднего месячного заработка, за исключением случаев, предусмотренных данным Кодексом.

Как разъяснено в п. 9 постановления Пленума ВС РФ от 02.06.2015 № 21 «О некоторых вопросах, возникших у судов при применении законодательства, регулирующего труд руководителя организации и членов коллегиального исполнительного органа организации», допускается возможность прекращения трудового договора с руководителем организации по решению собственника имущества организации, уполномоченного лица (органа) без указания мотивов принятия решения; прекращение трудового договора с руководителем организации по данному основанию не является мерой юридической ответственности и не допускается без выплаты ему компенсации, предусмотренной ст. 279 ТК РФ. Если судом будет установлено, что решение о прекращении трудового договора с руководителем организации по п. 2 ст. 278 ТК РФ принято работодателем с нарушением принципов недопустимости злоупотребления правом и (или) запрещения дискриминации в сфере труда (ст.ст. 1, 2 и 3 ТК РФ), такое решение может быть признано незаконным.

В том случае, если удастся доказать виновные действия (бездействие) директора, уволить директора можно будет без выплаты ему предусмотренной ст. 279 ТК РФ компенсации. К примеру, такие действия или бездействие директора могут быть установлены в процессе расследования возбужденных в отношении директора уголовных дел, связанных с его деятельностью в должности руководителя (мошенничество, присвоение или растрата, злоупотребление полномочиями и т.д.).

В остальном порядок расторжения трудового договора с директором аналогичен порядку увольнения директора по собственному желанию.

Отказ от руководства и должности ООО без трудового договора: как это сделать?

-

Главная

/

-

Задать вопрос

/

- # 737526

Какую форму необходимо заполнить, чтобы я мог отказаться от руководства ООО? Можно ли самостоятельно сняться с должности, если я не заключал трудовой договор?

|

Сава, Москва

2022-06-15

28

1

Ответы юристов (1)

-

Лихачёв Василий

Последние вопросы

Консультируйтесь с юристом онлайн

Задайте вопрос прямо сейчас, и его увидят сотни профессионалов со всей России. Первый ответ вы получите уже через 15 минут! Юридическая помощь предоставляется на бесплатной и платной основе.

Услуги юристов

Услуга поможет:

- правильно составить коллективный иск;

- выбрать инстанцию, куда его направлять;

- собрать базу доказательств, чтобы иск удовлетворили.

Консультант подскажет:

- что делать если в страховке отказали;

- куда обращаться, чтобы восстановить справедливость;

- как составить жалобу на страховую компанию и т.п.

Услуга может понадобиться, если помещение:

- является новостроем, строительство которого заморожено застройщиком;

- постройка возведена самовольно;

- приватизированное имущество, находящееся в муниципальной или госсобственности

Похожие вопросы

Категории права

Вы в двух кликах от решения вашей проблемы

Услуги

- Вопросы

- Архив вопросов

- — Платные консультации

- — Бесплатные консультации

- Подготовить документ

- Консультация по телефону

- Круглосуточная консультация юриста

- Консультация по юридическим вопросам

- Юридичекая помощь

- Юридические услуги

Юристы

- Все юристы

- — Юристы Краснодара

- — Юристы Нижнего Новгорода

- — Юристы Омска

- — Юристы Самары

- — Юристы Санкт-Петербурга

Адреса организаций

- Все организации

- — МФЦ

- — Нотариусы

- — Суды

- — База приставов России

- Публикации

- Образцы документов

- Полезные инструменты

- Кодексы и законы РФ

- Проверка контрагента

- Юридические компании

- Кто звонил

Компания закупила товары у вполне, казалось бы, надежного поставщика. Но впоследствии директор контрагента показал на допросе в ИФНС, что не имеет отношения к фирме. И налоговая из-за этого снимает расходы и НДС-вычеты. Что делать в такой ситуации? Конечно, протокол допроса свидетеля лишь звено в цепи доказательств по делу о налоговом нарушении. Но иногда полезно привести в суде контраргументы и по этому эпизоду.

Когда есть смысл оспаривать протокол допроса

Сами по себе показания директора контрагента, отрицающего какое-либо отношение к деятельности фирмы, не являются безусловным доказательством того, что ваша компания необоснованно учла расходы и вычеты по взаимоотношениям с этим контрагентом. И даже тот факт, что вместо директора подпись на первичных документах поставил неизвестно кто, не может рассматриваться как безусловное основание для непризнания спорных расходов. На это еще несколько лет назад обращала внимание ФНС, рекомендуя инспекциям не ограничиваться допросами руководителей подозрительных поставщиков и почерковедческими экспертизами, а оспаривать реальность сделок и собирать доказательства того, что компания не приняла достаточных мер по проверке контрагента <1>.

Положения, не позволяющие налоговикам предъявлять чисто формальные претензии к налоговым расходам компаний, с 2017 г. закреплены и в НК <2>.

Налоговики могут доказать, что сделки с контрагентами не были реальными и контрагенты их не исполняли. Например, в силу того что не располагали необходимыми материальными ресурсами и все спорные работы компания выполнила самостоятельно. Или контрагент не закупал товары, которые потом якобы поставил вашей компании, а расчеты между фирмами проводились путем взаимозачетов, в то время как с реальными поставщиками компания рассчитывалась живыми деньгами по безналу. В таком случае оспаривать показания фиктивных руководителей контрагентов попросту бессмысленно, доказательств у налоговиков хватит и так <3>.

И даже если в такой ситуации номинальный директор покажет на допросе, что на самом деле руководил фирмой-поставщиком, компании это не поможет. Ведь, как правило, номинальный руководитель не может дать пояснений по существу деятельности своей фирмы. А общие фразы о том, что деятельность велась, ни налоговики, ни суд не примут во внимание <4>.

Другое дело, если контрагент — реально действующая компания, но директор по каким-то причинам решил отрицать свое участие в руководстве ею. Или же директор контрагента говорит, что компанией руководил, но налоговики ему не верят и не учитывают его показания при вынесении решения по проверке. В таком случае в интересах компании доказать, что директор контрагента — не номинал.

Внимание! Если поставщик — реально действующая компания и реальность сделок с контрагентом не опровергнута налоговиками, есть шанс оспорить доначисления, даже в случае когда первичные документы от имени директора контрагента подписаны неустановленным лицом <5>.

Кстати, если контрагент реальный, то вы сами можете попросить у него копии документов, подтверждающих, например, поставку ему товаров, впоследствии приобретенных у него вашей компанией, или обратиться в суд с соответствующим ходатайством <6>.

Иногда компании пытаются истребовать через суд даже выписки по банковским счетам контрагентов, чтобы самостоятельно проанализировать их расходы, проверить их поставщиков и клиентов и доказать факт ведения ими реальной хозяйственной деятельности. Но, как правило, выписки по счетам контрагентов истребуют в ходе проверки сами налоговики, и, если в материалах дела они есть, суд ходатайство отклонит <7>.

Выписки по операциям, касающимся проверяемой компании, обычно анализируются в акте проверки. В полном объеме они к акту не прилагаются. Ведь эти документы содержат налоговую, коммерческую и банковскую тайны, и инспекция просто не вправе предоставить их третьему лицу. По этой же причине попытки получить полные выписки у самих налоговиков тоже, скорее всего, закончатся ничем <8>.

Совет

Введите ОГРН или ИНН фирмы на странице сервиса ФНС «Сведения о лицах, в отношении которых факт невозможности участия (осуществления руководства) в организации установлен (подтвержден) в судебном порядке» (service.nalog.ru/svl.do). Так вы узнаете, не заявляло ли лицо, по сведениям ЕГРЮЛ числящееся руководителем или учредителем организации, о том, что не имеет к ней отношения.

<.

Проверяем активность компании по ЕГРЮЛ

Если директор контрагента начисто отрицает свою причастность к деятельности фирмы, например говорит, что только подписал в качестве единственного участника за вознаграждение заявление о регистрации юрлица, проверьте, не вносились ли изменения в сведения, содержащиеся в ЕГРЮЛ.

Если окажется, что руководитель, называющий себя номинальным, впоследствии совершал иные регистрационные действия в отношении созданной им фирмы, суд может отнестись к его показаниям критически. Ведь подлинность подписи заявителя на регистрационных документах удостоверяется нотариально, если только он не обращается в регистрирующий орган лично либо через МФЦ <9>. Личность представителя юрлица проверяется и при открытии счета в банке, что, по мнению судов, тоже может опровергать неучастие директора в руководстве фирмой <10>.

Например, в одном из споров регистрационное дело контрагента, истребованное компанией у налоговиков через суд, позволило суду усомниться в показаниях его директора, заявившего о своей непричастности к деятельности компании. Суд указал, что подпись директора на регистрационных документах заверена нотариусом и, следовательно, не требует доказывания в силу норм ч. 5 ст. 69

АПК РФ. Конечно, суд не признал спорного контрагента однодневкой и по другим причинам. Фирма арендовала помещение, уплачивала налоги и страховые взносы за работников с расчетного счета и сама имела более 50 реально действующих контрагентов <11>.

Вместе с тем совокупность иных доказательств, собранных инспекторами, может перевесить доводы в пользу «неноминальности» директора. И даже если номинальный руководитель подтвердит, что лично открыл счет в банке, но контрагент при этом не имел сотрудников и оборудования для выполнения спорных работ, а почти все деньги, поступившие от заказчика, через непродолжительное время обналичивались, суд вряд ли посчитает расходы компании обоснованными <12>. К тому же ничто не мешает лицам, заинтересованным в создании фирмы-однодневки, выплачивать вознаграждение номинальному директору за совершение регистрационных действий и открытие банковских счетов, а первичку подписывать самим, моделируя его подпись <13>.

Справка

Отказ директора от участия в руководстве фирмой скажется и на ее деятельности. В частности, если директор показал на допросе, что не имеет отношения к учрежденной им компании, в дальнейшем организации могут отказать во внесении изменений в ЕГРЮЛ по заявлениям, подписанным этим же лицом <14>.

Ищем огрехи в протоколе

Если налоговики на проверке не слишком утруждали себя сбором доказательств и показания директора контрагента — один из краеугольных камней в обосновании начислений, стоит поискать формальные нарушения в самом протоколе допроса. В частности, протокол обязательно должен содержать отметку о предупреждении свидетеля об ответственности за отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний. Эта отметка удостоверяется подписью свидетеля <15>. Но иногда инспекторы не вносят ее в протокол, чтобы не пугать свидетеля. Протокол допроса свидетеля, не содержащий такую отметку, суды могут не принять в качестве доказательства <16>. А скорее всего, протокол без такой отметки из доказательств исключат еще на стадии досудебного обжалования в региональном УФНС.

Важно и соблюдение налоговиками общих требований к протоколу <17>. Если в протоколе не указаны ф. и. о. должностного лица инспекции, проводившего допрос, дата составления протокола не соответствует дате его проведения, в протоколе отсутствует собственноручная запись свидетеля «с моих слов записано верно, мною прочитано», это может стать причиной непринятия протокола судом в качестве доказательства <18>.

В то же время технические ошибки не делают протокол недействительным. Например, в одном из дел инспекторы не указали место проведения допросов, допустили другие неточности, на что указала компания, требуя исключить протоколы допросов из доказательной базы. Но судьи отметили, что в протоколах отражена информация о свидетелях, их личности подтверждены, есть отметки о том, что свидетели предупреждены об ответственности за дачу заведомо ложных показаний, изложены обстоятельства, имеющие значение для спора. То есть в целом протоколы соответствуют нормам статей 90

и 99 НК и оснований для признания их недопустимым доказательством по делу нет <19>.

Если допрос проведен за рамками проверки

Обращайте внимание на дату протокола допроса директора контрагента. Ведь допросы свидетелей, проведенные после завершения всех мероприятий по налоговой проверке, суды признают неправомерными, а протоколы таких допросов считаются недопустимыми доказательствами по делу <20>. А вот до начала проверки налоговики вправе проводить допросы свидетелей, например в рамках предпроверочного анализа <21>. Также налоговики правомерно ссылаются на результаты допросов, проведенных после окончания проверки, но по повесткам, которые были направлены свидетелям во время проверки или допмероприятий налогового контроля <22>.

Не возбраняется допрашивать свидетелей и в период приостановления выездной проверки. Это не повод для признания протокола допроса недействительным <23>.

Справка

Материалы контрольных мероприятий, проведенных в отношении компании-должника или ее контрагента, могут быть использованы при рассмотрении споров в рамках дела о банкротстве для доказывания фактических обстоятельств. И в этом случае неважно, был ли человек, привлекаемый к субсидиарной ответственности, стороной в деле, к которому относились эти мероприятия <24>.

Кстати, если до вынесения решения налоговики не дали вам возможности ознакомиться с протоколами допросов, то это может считаться существенным нарушением рассмотрения материалов проверки <25>. Но только в том случае, если показания свидетелей не отражены в самом акте и при этом послужили основанием для начисления налогов. Если выдержки из протоколов в акте есть, то это значит, что их содержание компании было известно, и то, что протоколы не прилагались к акту, не является нарушением <26>.

А если налоговики провели допросы за рамками проверки и не ознакомили с ними компанию, но информация из протоколов не послужила основанием для начисления налогов, это тоже не поможет отменить решение по проверке <27>.

Что такое преюдиция?

Объяснения директора контрагента могут фигурировать в ином судебном решении как доказательство каких-либо обстоятельств. И тогда налоговой не надо будет доказывать эти обстоятельства снова. Это и есть преюдиция <28>.

К примеру, как преюдициальный факт расценивалось «скручивание касс», подтвержденное показаниями свидетелей в налоговых спорах с участием сети ресторанов украинской кухни и ее основателя <29>. Поскольку с помощью этих показаний была однажды доказана схема занижения выручки во всех ресторанах сети, налоговики в следующих спорах говорили об этом как о доказанном факте.

Помните: суд может учесть пояснения свидетеля, полученные в рамках другого дела, только если в этом деле участвовали те же лица. Не могут быть приняты как бесспорные и достоверные доказательства и показания директора контрагента, принятые в ходе судебного разбирательства по другому делу с иными участниками. В одном из споров суд кассационной инстанции указал на эту ошибку нижестоящих судов, отметив, что они необоснованно не приняли в качестве доказательства протокол допроса директора контрагента, проведенного налоговиками <30>.

Можно ли вызвать директора контрагента в суд?

Если вы хотите, что называется, посмотреть в глаза директору контрагента, отрицающему свое участие в руководстве фирмой, можно ходатайствовать перед судом о вызове его на судебное заседание и допросе в качестве свидетеля <31>. Но имейте в виду, суд удовлетворит ходатайство в том случае, если свидетель может подтвердить обстоятельства, непосредственно относящиеся к предмету доказывания по делу <32>. Если же свидетель уже допрашивался налоговиками и у суда нет претензий к протоколу допроса (то есть протокол признан допустимым доказательством), скорее всего, суд не найдет необходимости в повторном допросе <33>.

Но даже если директор контрагента будет допрошен в ходе судебного разбирательства и даст показания, подтверждающие его участие в деятельности фирмы, это еще не гарантирует победы.

В одном из дел при допросе в суде директор контрагента «узнал» свою подпись на первичных документах, подтвердил личное знакомство с руководством компании-покупателя. На этом основании суды первой и апелляционной инстанций критически отнеслись к первоначальным показаниям директора, которые он дал на допросе в ИФНС. Там директор показал, что был номинальным руководителем. Отказались суды признавать и результаты почерковедческой экспертизы, которая подтвердила, что документы подписывались неустановленным лицом с подражанием подписи номинального директора. Суды признали сделки с этим контрагентом реальными.

Суд округа решил иначе и отправил дело на пересмотр. Судьи кассационной инстанции указали, что одних лишь свидетельских показаний недостаточно для вывода о реальности сделок. Нижестоящие суды оставили без внимания как протокол допроса, проведенного инспекцией, так и собранные инспекцией доказательства того, что реальные поставщики у компании были иные <34>.

Внимание! При заключении договора с контрагентом необходимо не только запросить его учредительные документы, выписку из ЕГРЮЛ, но и оценить условия сделки, проверить деловую репутацию контрагента, риск неисполнения им обязательств, а также убедиться в том, что договор подписан его полномочным представителем. И если вы получаете от непроверенного контрагента по почте договор, подписанный неизвестно кем, ждите неприятностей при проверке <35>.

Что если директор лжет, боясь субсидиарной ответственности?

Иногда компании пытаются убедить суд в том, что директор контрагента притворяется номиналом, чтобы избежать в дальнейшем привлечения к субсидиарной ответственности по долгам фирмы. Доля истины в этом есть, и такие случаи могут иметь место. Например, в одном из дел суд подловил директора контрагента на лжи: на допросе он показал, что никакого отношения к делам фирмы не имел, а только подписал заявление о регистрации юрлица, но из письма конкурсного управляющего банка следовало, что директор лично приходил в банк и открыл расчетный счет <36>.

То есть если директор контрагента открывал счета, вел переговоры, ставил подписи на первичных документах и отчетности, а не только на регистрационных заявлениях, то, безусловно, его попытки откреститься от своей фирмы судьи, а возможно, и сами налоговики воспримут критически. Если же налоговики провели экспертизу подписей и установили, что номинальный директор бумаги не подписывал, суд вряд ли отнесется к такому аргументу всерьез <37>.

Отметим, что Закон

предусматривает возможность полного или частичного освобождения номинального директора от ответственности по долгам фирмы, если он поможет найти фактического руководителя и (или) его имущество <38>. Но и судьи, и налоговики прекрасно понимают, что если фирма зарегистрирована по поручению злоумышленников безработным и у него нет ни жилья, ни другого имущества, на которое можно обратить взыскание, то и найти он никого не поможет, и субсидиарной ответственности ему бояться нечего. Поэтому ФНС, по сути, считает пустой тратой времени и средств инициирование дел о привлечении к субсидиарной ответственности исключительно номинального руководителя, если найти реального бенефициара надежды нет <39>.

Тем не менее проверьте, нет ли о директоре контрагента информации в Едином федеральном реестре сведений о банкротстве (ЕФРСБ). Если его в самом деле привлекали к субсидиарной ответственности по долгам юрлица, то это может помочь опровергнуть показания о номинальном руководстве компанией.

* * *

Если контрагент был участником хозяйственных споров в судах или привлекался к административной ответственности, то это может свидетельствовать в пользу того, что он не был однодневкой. Суд может принять во внимание и иные факты, например членство контрагента в СРО. Ведь для этого компания должна соответствовать определенным требованиям, в том числе по количеству сотрудников, обладающих определенной квалификацией. Фирма, существующая только на бумаге, вряд ли может выполнить эти требования <40>.

1> Письмо

ФНС от 23.03.2017 N ЕД-5-9/547@.

<2> п. 3 ст. 54.1

НК РФ; Письмо

ФНС от 31.10.2017 N ЕД-4-9/22123@.

<3> Постановления АС СЗО от 12.04.2019 N Ф07-1857/2019; АС ВВО от 29.01.2018 N Ф01-6239/2017; АС ДВО от 12.12.2017 N Ф03-4729/2017.

<4> Постановления АС СЗО от 25.01.2019 N Ф07-16816/2018, от 09.11.2017 N Ф07-10065/2017; АС МО от 03.11.2017 N Ф05-16300/2017.

<5> Определение

Судебной коллегии по экономическим спорам ВС от 14.05.2020 N 307-ЭС19-27597.

<6> п. 4 ст. 66

АПК РФ.

<7> Постановление

АС ЗСО от 16.10.2018 N Ф04-3087/2018.

<8> Постановления АС УО от 19.03.2020 N Ф09-1124/20; АС МО от 09.10.2018 N Ф05-13748/2018<9> п. 1.2 ст. 9

Закона от 08.08.2001 N 129-ФЗ.

<10> Постановления АС СКО от 06.06.2019 N Ф08-3716/2019; АС ПО от 10.03.2016 N Ф06-5741/2016.

<11> Постановление

АС МО от 13.04.2018 N Ф05-11061/2016.

<12> Постановление

АС ВВО от 29.04.2019 N Ф01-1658/2019.

<13> Постановления АС ВВО от 27.08.2018 N Ф01-3562/2018, от 07.09.2017 N Ф01-3660/2017.

<14> Постановление

АС УО от 14.08.2019 N Ф09-4436/19.

<15> п. 5 ст. 90

НК РФ.

<16> Постановление

АС СКО от 06.06.2019 N Ф08-3716/2019.

<17> ст. 99

НК РФ.

<18> Письмо ФНС от 09.04.2020 N КВ-4-14/6053@ (п. 1.2); Постановление

АС ЗСО от 19.02.2020 N Ф04-7278/2019.

<19> Постановление

АС СЗО от 26.10.2017 N Ф07-11111/2017.

<20> Письмо

ФНС от 23.04.2014 N ЕД-4-2/7970@.

<21> Постановление

15 ААС от 14.06.2020 N 15АП-6404/2020.

<22> Постановление

АС ЗСО от 09.08.2019 N Ф04-3522/2019.

<23> Письма Минфина от 18.01.2013 N 03-02-07/1-11; ФНС от 21.11.2013 N ЕД-3-2/4395@; Постановление

11 ААС от 10.02.2017 N 11АП-18895/2016.

<24> п. 13

Обзора судебной практики по вопросам, связанным с участием уполномоченных органов в делах о банкротстве, утв. Президиумом ВС 20.12.2016; Постановление

9 ААС от 08.10.2019 N 09АП-49791/2019, 09АП-49793/2019, 09АП-55536/2019, 09АП-55538/2019.

<25> п. 14 ст. 101

НК РФ; Постановления АС ВСО от 15.07.2019 N Ф02-2625/2019; 4 ААС от 13.03.2020 N 04АП-452/2019.

<26> Постановление

1 ААС от 05.04.2018 N 01АП-1457/2018.

<27> Постановление

АС ВСО от 01.11.2018 N Ф02-5141/2018.

<28> ч. 2 ст. 69

АПК РФ.

<29> Постановление

АС МО от 16.09.2019 N Ф05-14834/2019.

<30> Постановление

АС СЗО от 30.01.2020 N Ф07-17391/2019.

<31> ч. 2 ст. 56

АПК РФ.

<32> ч. 1 ст. 88

АПК РФ.

<33> Постановление

АС ЗСО от 17.03.2016 N Ф04-487/2016.

<34> Постановление

АС СЗО от 25.10.2019 N Ф07-12236/2019.

<35> Постановления АС ЗСО от 17.09.2018 N Ф04-3955/2018, от 07.08.2018 N Ф04-2687/2018.

<36> Постановление

9 ААС от 02.08.2017 N 09АП-22600/2017.

<37> Постановление

АС УО от 05.04.2019 N Ф09-1061/19.

<38> п. 9 ст. 61.11

Закона от 26.10.2002 N 127-ФЗ.

<39> Письмо ФНС от 16.08.2017 N СА-4-18/16148@ (пп. 5.2, 5.2.2).

<40> Постановление

АС МО от 22.11.2017 N Ф05-17188/2017.

А.Ю. Никитин

Эксперт по бухгалтерскому учету

и налогообложению

А.В. Середа

Адвокат

16 ноября 2020

Откуда берутся «номинальные» руководители и почему их услуги сегодня так востребованы? Как правило, «номинальных» директоров назначают в случаях, когда учредители компаний преследуют цель скрыть так называемую аффилированность нескольких принадлежащих им компаний. Ведь ни для кого не секрет, что довольно продолжительное время налоговые органы ведут открытую борьбу с «фирмами-однодневками» и вплотную занимаются выявлением взаимозависимых компаний. И если налоговики признают компании взаимозависимыми, к их сделкам со стороны контролирующих органов будет повышенный интерес, целью которого является выявлением налоговых недоимок и доначисление налогов. Это, пожалуй, самая распространенная причина привлечения собственниками «номинальных» руководителей.

Хуже всего, когда номинальные руководители привлекаются для совершения нескольких значимых для владельцев бизнеса сделок, после проведения которых, компании с таким фиктивным руководством продают или выводят в другие регионы и там их бросают. Другими словами, происходит намеренное создание «фирм-однодневок» с фиктивным адресом и номинальным директором. Еще одной причиной привлечения номинального руководства является наличие у собственника бизнеса ограничения на право заниматься предпринимательской деятельностью, как в силу закона, так и на основании принятого в отношении него судебного акта. По большому счету, какая бы причина не служила принятию решения о привлечении номинального руководителя, делается это с одной единственной целью – уйти от ответственности.

Налоговый контроль организации: кого могут вызвать на допрос в налоговую инспекцию и порядок его оформления?

В связи с последними событиями, связанными с всероссийской компанией по выявлению «фирм-однодневок», налоговые органы стали гораздо чаще использовать вызовы руководителей компаний на допросы, с целью выявления «номинальных» руководителей. На сегодняшний день уже сложена довольно таки устойчивая практика таких проверок, в результате которых налоговые органы доначисляют компаниям с номинальными руководителями значительные суммы налогов, в первую очередь по причине «нереальности» хозяйственных операций с контрагентами налогоплательщика.

Арбитражные суды указывают, что налоговые органы имеют право вызывать налогоплательщиков с целью получения от них пояснений, в том числе вызывать руководителей проверяемых компаний налогоплательщиков для дачи показаний в качестве свидетелей (см. Постановление Арбитражного суда Поволжского округа от 26.05.2016г. № Ф06-8745/2016 по делу № А12-27923/2015). В свою очередь, Федеральная налоговая служба РФ руководителей и главных бухгалтеров проверяемых компаний заведомо считают заинтересованными в исходе дела. Именно по этой причине высший налоговый орган дает рекомендации территориальным налоговым инспекциям вызывать должностных лиц для именно дачи пояснений, а не получения от них свидетельских показаний, а составленный ими протокол допроса рассматривать в качестве документа, оформленного как пояснения налогоплательщика. Одновременно с этим директор или главный бухгалтер должны давать показания о деятельности компании, а не в отношении себя лично. Что касается судебных инстанций, суды признают в качестве допустимого доказательства по делу и допросы должностных лиц проверяемой компании, и пояснения налогоплательщиков (см. пп. 12 п. 1 ст. 31, п. 1 ст. 90 Налогового кодекса РФ, пп.4 п. 1 ст. 31 Налогового кодекса РФ, п.5.1. Письма ФНС России от 17.07.2013г. № АС-4-2/12837, Постановление Арбитражного суда Поволжского округа от 26.05.2016г. № Ф06-8745/2016).

Для допроса директора, как правило, налоговики вызывают уведомлением по форме, утвержденной Приказом ФНС России от 08 мая 2015 года № ММВ-7-2/189@ (см. Приложение № 2 к приказу). Сразу отметим, что за неявку в налоговый орган для дачи пояснений директору может быть назначен административный штраф в размере от двух до четырех тысяч рублей (см. ст. 19.4 КоАП РФ). В ходе допроса показания директора налоговый инспектор фиксирует в протоколе допроса. Форма протокола утверждена Приказом ФНС России от 31 мая 2007 года № ММ-3-06/338@. В ходе допроса директор дает показания в отношении деятельности компании, а не в отношении себя лично, поэтому даже малейшее упоминание статьи 51 Конституции РФ, которая предоставляет право любому лицу не свидетельствовать против самого себя, налоговики расценят как отказ от дачи пояснений. С позиции судов, не предоставление директором компании налогоплательщика ответов на поставленные инспекторами в ходе допроса вопросы, касающиеся хозяйственных отношений с контрагентами, суды расценивают такие действия как факт совершения налогоплательщиком несуществующей сделки с целью занижения налогооблагаемой базы, а также не проявления таким налогоплательщиком должной осмотрительности (см. Постановления Четырнадцатого арбитражного апелляционного суда от 24.09.2013г. по делу № А05-957/2013, Восемнадцатого арбитражного апелляционного суда от 24.09.2012г. по делу № 18АП-2762/2011, Третьего арбитражного апелляционного суда от 15.05.2014г. по делу № А74-5471/2013).

В большинстве случаев вызов руководителя на допрос в налоговую инспекцию происходит в рамках проведения в отношении компании выездной или камеральной налоговой проверки. Даже в тех случаях, когда срок проведения налоговой проверки завершен, налоговая инспекция вероятнее всего примет решение провести дополнительные мероприятия налогового контроля в отношении налогоплательщика, в отношении которого у налоговиков есть сомнения относительно его «реальности». Вне рамок налоговой проверки налоговики допросы стараются не проводить, так как суд может не принять такой протокол допроса в качестве надлежащего и допустимого доказательства по делу (см. Письмо ФНС России от 23 апреля 2014 года № ЕД-4-2/7970@, Постановление Арбитражного суда Центрального округа от 03 июня 2016 года № Ф10-1572/2016, Постановление Арбитражного суда Северо-Кавказского округа от 11 февраля 2016 года № Ф08-198/2016). Исключения могут составить случаи, когда начатая выездная налоговая проверка в отношении налогоплательщика была приостановлена. В таких случаях, налоговый орган имеет право провести допрос должностного лица. И тут есть один важный момент! В рамках приостановленной налоговой проверки допрос не должен проводиться на территории проверяемого налогоплательщика (см. Письмо Минфина России от 18 января 2013 года № 03-02-07/1-11, Письмо ФНС России от 21 ноября 2013 года № ЕД-3-2/4395@, п.26 Постановления Пленума ВАС РФ от 30 июля 2013 года № 57). Также в качестве надлежащего доказательства арбитражные суды принимают протоколы допросов, которые были проведены налоговиками до начала проведения налоговой проверки в отношении проверяемого налогоплательщика (см. Постановление Арбитражного суда Западно-Сибирского округа от 13 мая 2016 года № Ф04-1742/2016).

Исходя из этого, мы можем лишь прийти к выводу, что вызов на допрос в налоговую инспекцию Вашего директора или руководителя какого-нибудь из Ваших контрагентов может означать только то, что в отношении Вашей компании или в отношении Вашего контрагента начат предпроверочный анализ. Увеличить шансы налогоплательщика избежать включения в план выездных проверок помогут правдивые ответы директора на допросе с налоговыми инспекторами, которые в ходе допроса должны убедиться, что допрашиваемый директор не «номинальный», а действующий руководитель юридического лица. Поэтому директору лучше заблаговременно подготовиться к встрече с налоговиками, что бы у фискалов не сложилось мнение о номинальности руководителя, в противном случае вывод у инспекторов будет один – компания получает необоснованную налоговую выгоду!

Какими органами и в каком порядке может быть оформлен отказ директора от компании?

Последние несколько лет налоговые органы в борьбе с «фирмами-однодневками» все больший упор стали делать на допросы «номинальных» директоров таких фирм. Не так давно «номинальным» директором налоговики признавали лицо, которое отрицает свою причастность к проверяемой компании. Подобное мнение у налоговиков складывалось вплоть до 2016 года. Налоговые органы начали заниматься ведением информационной базы по допросам, в которую вносят пометки о фиктивности компаний. Эта база доступна между всеми налоговыми инспекциями страны. В связи с этим любые уклонения и отрицания директоров и учредителей на вопрос налоговиков об их участии в деятельности проверяемой компании откровенно чревато. Это говорит о том, что допрашиваемый директор который на допросе заявляет, что является действующим руководителем проверяемой компании, он без сомнений ответит на любой вопрос налоговиков, связанный с ее финансово-хозяйственной деятельностью. Вероятны случаи, когда после получения показаний директора, проверяемую компанию могут снять с налогового учета в прежней налоговой инспекции, и не зарегистрировать в новой, так как по результатам допроса директора, налоговый инспектор может выявить, что проверяемая компания не только указала при регистрации фиктивный юридический адрес, но и имеет «номинального» директора. Приведем один пример из практики. В ходе допроса директора налоговиками был выявлен факт фиктивности проверяемой компании.

Налоговая инспекция продолжительное время занималась изучением бизнес-связей этой компании, в связи с чем налоговиками был проверен один из контрагентов проверяемого налогоплательщика. Налоговая инспекция не раздумывая, вызвала на допрос руководителя данного юридического лица, и в ходе его допроса выяснилось, что директор компании контрагента самый что ни на есть «номинальный». Выяснилось это очень просто, а именно на допросе он показал, что юридическое лицо зарегистрировал по просьбе друга, сам деятельности компании фактически не руководил, документов от имени компании не подписывал, доверенностей на подписание документов, будучи «номинальным» директором, третьим лицам не выдавал. По факту неоднократного изменения местонахождения компании ответил, что не знал, куда она переезжала и зачем. Далее налоговая инспекция полученные от «номинального» директора показания передала в суд, который, в свою очередь, обратил на них внимание и направил дело на пересмотр в первую инстанцию (см. Постановление Арбитражного суда Поволжского округа от 20 июня 2016 года по делу № А12-34612/2015). Поэтому если Вашего директора вызывают на допрос, лучше подчиниться ситуации и явиться в назначенное время в налоговую инспекцию, так как любое уклонение от вызова на допрос может сильно навредить проверяемой компании.

А вот пример другой судебной практики. Решение налоговой инспекции арбитражным судом признано законным, поскольку из протокола допроса следовало, что директор являлся «номинальным», фактического участия в деятельности компании не принимал, с заявителем сделки не заключал, с директором и представителями компании заявителя вовсе не знаком (см. Постановление Арбитражного суда Московского округа от 14 сентября 2016 года по делу № Ф05-3503/2016). Еще один пример, в котором суд, основываясь на протоколе допроса, сделал аналогичный вывод можно увидеть в Постановлении Арбитражного суда Волго-Вятского округа от 16 сентября 2016 года по делу № Ф01-3608/2016.

Фишка в том, что при судебном разбирательстве налоговая инспекция, ссылаясь на положения налогового законодательства, не выдает налогоплательщику протокол допроса, поскольку формально протокол допроса содержит налоговую тайну. Однако в таком случае налогоплательщик может получить на руки выписку из протокола допроса. Отсюда нередко случается, что некоторые заданные в ходе допроса вопросы и данные на них ответы директора в акте налоговой проверки могут быть описаны не полностью. Но как мы видим из примеров судебной практики, признательные показания директора контрагента могут не спасти проверяемого налогоплательщика от доначислений НДС. По факту, казалось бы, директор на допросе подтвердил, что документы подписывал лично, но в силу некоторых причин (усталости, волнения, спешки) не был до конца уверен в своих ответах и дал под протокол нечеткие показания. Причиной дачи директором нечетких показаний может быть обычный человеческий фактор, ведь в действительности бывает так, что допросы руководителей длятся целый день, с утра и до вечера. Инспекторы часто сами намеренно путают допрашиваемое должностное лицо, задают повторяющиеся вопросы, заданные с другой формулировкой, применяют различные методы психологического давления. Вообще со стороны процедура допроса налоговиками все больше и больше напоминает следственные действия.

Короче говоря, теперь отвечая на допросе на вопросы налоговых инспекторов о компании-контрагенте, допрашиваемое должностное лицо честно заявляет, что является «номинальным» директором. А все что такое лицо будет утверждать дальше, чтобы подтвердить реальность проверяемой сделки или хозяйственной операции, из разряда «документы подписывал лично» или «с контрагентом встречался лично» налоговиков вряд ли заинтересует или разубедит. В результате, по окончании налоговой проверки налогоплательщик в решении налогового органа увидит следующую формулировку: «…Согласно протокола допроса лицо признало себя номинальным директором».

Правовые последствия «отказа» директора для самой компании и для ее контрагентов

Безусловно, сам факт того, что одно физическое лицо является директором сразу в нескольких компаниях, вовсе не говорит о том, что он является «номинальной» фигурой. Однако для налоговиков такой факт служит большей вероятностью для принятия решения вызвать такого директора на допрос в налоговую инспекцию. Это связано еще и с тем, что с 2016 года налоговые органы наделены правом проверять сведения, содержащиеся в ЕГРЮЛ на достоверность. В тот момент Федеральная налоговая служба России стала доносить территориальным налоговым инспекциям на местах все нюансы по проверке достоверности сведений, содержащихся в ЕГРЮЛ (см. Письма ФНС России от 03 августа 2016года № ГД-4-14/14126@, от 03 августа 2016 года № ГД-4-14/14127@). В частности из разъяснений указанных писем следует, что налоговые инспекции должны выявлять теперь те компании, в которых единоличный исполнительный орган (директор, генеральный директор) или учредитель (участник) являются массовыми.

Если компания имеет убытки или имеет хозяйственные связи с сомнительными контрагентами, а также, если компания предъявляет к вычету завышенные НДС, такую компанию налоговые органы могут включить в план выездных проверок. Указанные критерии рисков утверждены Приказом ФНС России от 30.05.2007г. № ММ-3-06/333@ (см. Письма Минфина России от 21.02.2017г. № 03-02-07/1/10004, от 14.02.2017г. № 03-02-08/7955, от 13.02.2017г. № ЕД-4-15/2518@). Начнут налоговики с предпроверочного анализа, вызовут на беседу руководителя компании, зададут пару наводящих вопросов. И тут риски включения компании в план выездной проверки будут зависеть напрямую от полученных от руководителя ответов. Если ему удастся полноценно и уверенно ответить на интересующие вопросы инспектора, риск попасть под выездную налоговую проверку у компании будет минимальным. А вот противоречивые и плавающие ответы руководителя или вовсе отказы от ответа на поставленные инспекторами вопросы, с большей вероятностью приведут к признанию такого руководителя «номинальным». Если допрошенный руководитель будет признан таковым, налоговый инспектор выставит требование изменить данные в ЕГРЮЛ. Если такая ситуация произойдет, единственным выходом из нее будет попытка доказать, что руководитель проверяемой компании «реальный». Налоговые риски компаний по включению их в план налоговых проверок контролирующие органы определяют не только основываясь на результате своей работы, но и на основе сложившейся судебной практики (см. Письмо Минфина России от 12.09.2016г. № 03-01-11/53156). По рассматриваемому вопросу уже сложилась многочисленная и разнообразная практика, и за последнее время, в большей степени арбитражные суды занимают сторону налоговых органов. Поэтому, все Ваши контрагенты должны быть зарегистрированы в ЕГРЮЛ (см. Письмо Минфина России от 12 июля 2016 года № 03-01-10/41099). В случае если Ваш контрагент не зарегистрирован в ЕГРЮЛ, желательно не завязывать с таким контрагентом финансово-хозяйственные отношения, поскольку расходы от такого поставщика товаров или услуг Ваша компания учесть не сможет. Также необходимо учитывать, что выписка из ЕГРЮЛ в отношении контрагента сама по себе не является самостоятельным доказательством проявления налогоплательщиком должной осмотрительности, а всего лишь подтверждает факт его государственной регистрации (см. Письма Минфина России от 16.10.2015г. № 03-02-07/1/59422 и ФНС России от 16.03.2015г. № ЕД-4-2/4124). Такую же позицию занимают арбитражные суды, которые отмечают, что информация о регистрации юридического лица в ЕГРЮЛ не свидетельствует о ее добросовестности или недобросовестности (см. Постановления АС Дальневосточного округа от 02.02.2017г. № Ф03-6266/2016, Северо-Западного округа от 30.03.2017г. № Ф07-1812/2017, Северо-Кавказского округа от 03.03.2017г. № Ф08-662/2017, Поволжского округа от 22.02.2017г. № Ф06-17592/2017). Поэтому запросив на контрагента одну лишь выписку из ЕГРЮЛ контролирующими органами не признается проявлением налогоплательщиком должной осмотрительности.

Вероятнее всего налоговики вызовут на допрос руководителя, если компания подала в налоговую инспекцию декларацию на возмещение НДС или оказалась в цепочке компаний, также возмещающих НДС из бюджета. Равно как и руководители компаний контрагентов также подвержены допросу налоговыми инспекторами. Так, если Вашим покупателем был заявлен к возмещению НДС, под допрос налоговых органов подпадут и руководитель компании-покупателя и Ваш. Если по результатам допроса налоговыми органы будет установлено, что кто-то из руководителей в цепочке контрагентов является «номинальным», более того станет отрицать свое участие в деятельности компании-поставщика или покупателя, в том числе если показания такого формального руководителя будут противоречить показаниям других опрошенных работником компании, для налоговых органов такие факты будут служить достаточно веским аргументом (см. Постановление Арбитражного суда Уральского округа от 31 октября 2016 года № Ф09-9634/16, Постановление Арбитражного суда Дальне-Восточного округа от 19 февраля 2016 года № Ф03-442/2016).

На практике также имеют место случаи, когда в рамках налогового допроса, показания «номинального» директора подтверждаются почерковедческой экспертизой, свидетельствовавшей о том, что бухгалтерские и иные документы по сомнительной сделке подписывал совершенно другой человек (см. Постановление Арбитражного суда Московской области от 26 июля 2016 года № Ф05-10079/2016, Постановление Арбитражного суда Западно-Сибирского округа от 05 апреля 2016 года № Ф04-215/2016, Постановление Восьмого Арбитражного Апелляционного Суда от 18 февраля 2016 года № 08АП-14901/2015). Несмотря на вышеприведенную практику, некоторые суды считают, что формальный отказ директора компании-поставщика от участия в деятельности компании не является достаточным основанием для отказа в вычете НДС (см. Постановление Арбитражного суда Поволжского округа от 27 июня 2016 года № Ф06-9660/2016). Несмотря на имеющиеся противоречия в сложившейся судебной практике, показания директоров компаний-контрагентов, содержащие доказательства реальности совершенных сделок, судами будут трактоваться в пользу налогоплательщика (см. Постановление Арбитражного суда Поволжского округа в Постановлении от 07 сентября 2017 года № А57-26509/201, Постановление Арбитражного суда Поволжского округа от 09 октября 2015 года № Ф06-1149/2015, Постановление Арбитражного суда Волго-Вятского округа от 25 мая 2015 года № Ф01-1681/2015).

Также существует позиция судов, согласно которой доводы налоговой инспекции о наличии в проверяемой компании фиктивно созданного документооборота без проведения допроса директора контрагента и почерковедческой экспертизы его подписей в бухгалтерских документах по сделке, являются неосновательными (см. Постановление Арбитражного суда Западно-Сибирского округа от 14 июня 2016 года № Ф04-2393/2016). Если директор на допросе откажется отвечать на вопросы налоговых инспекторов, будет «плавать» в своих ответах, инспекторы сделают вывод о его «номинальности», а компанию «недобросовестной». Такое клеймо однозначно приведет к включению компании в план выездной налоговой проверки, а также дополнительно создаст проблемы контрагентам проверяемой компании.

Проблема в первую очередь в том, что на основании показаний директора проверяемой компании, ее контрагентам налоговый орган будет отказывать в вычете НДС, в том числе последуют отказы в признании расходов по прибыли по сделкам, совершенным с проверяемой компанией. Далее в адрес номинальных руководителей, участников и самого юридического лица последуют уведомления от налоговиков о представлении в налоговую инспекцию достоверных сведений или уточнить те сведения, которые уже содержатся в ЕГРЮЛ в течение тридцати дней с момента направления требования налогового органа о недостоверности сведений (п.6 ст.11 Федерального закона от 08.08.2001г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»). Если по истечении указанного срока от компании не поступит уточнений, налоговый орган внесет в ЕГРЮЛ запись о недостоверности сведений, представленных компанией при государственной регистрации. По данным Федеральной налоговой службы на конец 2016 года в ЕГРЮЛ уже было внесено около 20 тыс. записей о недостоверности сведений. Пока такая запись в отношении компании будет числиться в ЕГРЮЛ, мало кто изъявит желание сотрудничать с ней. Помимо этого, участники (учредители) и директор такой компании не смогут зарегистрировать на свое имя новую компанию, равно как не смогут участвовать в составе органов управления других компаний.

Дополнительно отметим, согласно Налогового кодекса РФ неявка или уклонение от явки налогоплательщика по делу о налоговом правонарушении в налоговую инспекцию без уважительных причин, влечет наложение штрафа в размере одной тысячи рублей (ст. 128 Налогового кодекса РФ). За неправомерный отказ налогоплательщика от дачи показаний по делу о налоговом правонарушении наказывается штрафом в размере трех тысяч рублей. Важным моментом является то, что налоговому инспектору нужно доказать наличие налогового правонарушения, а именно вынести акт выездной налоговой проверки, в рамках которой и были выявлены те или иные нарушения налогового законодательства. В противном случае вызываемый налоговиками свидетель вправе на законных основаниях не явиться на допрос в налоговую инспекцию. В таком случае любые угрозы со стороны налоговиков уголовным преследованием будут незаконны. При выявлении налоговиками признаков совершения проверяемым налогоплательщиком налогового преступления, фискалы направляют материал налоговой проверки в органы Следственного комитета, и уже они в соответствии со статьей 151 Уголовно-процессуального кодекса РФ будут вести работу по выяснению обстоятельств выявленного налоговыми органами налогового правонарушения. В такой ситуации все обвиняемые в налоговом нарушении лица подвержены принудительному приводу на допрос в следственные органы (ст. 113 Уголовно-процессуального кодекса РФ). Именно поэтому очень важно понимать, что номинальное руководство деятельностью юридического лица на сегодняшний день очень рискованное занятие, ведь оно прямо подпадает под статью 173.2 Уголовного кодекса РФ. Отметим, что раньше применялась лишь статья 173 Уголовного кодекса РФ. Уже позднее были введены в действие еще две статьи 173.1 и 173.2. Уголовного кодекса РФ. С тех пор новые дополнения Уголовного кодекса РФ позволило правоохранительным органам применять к номинальным директорам более жесткие меры.

В заключение еще раз отметим, что компании, заведомо зарегистрированные с целью уклонения от налоговой ответственности без фактического ведения финансово-хозяйственной деятельности, обязательно попадут в поле зрение правоохранительных органов. Создатели таких компаний будут привлекаться к уголовной ответственности. Мы искренне надеемся, что подобные встречи с налоговиками Вас не коснутся. Но если рассмотренная в настоящей статье ситуация с Вами произошла, не забывайте, что показания директора играют решающую роль для Вашей компании. Чтобы убедиться в серьезности данного вопроса, можете посмотреть один свежий пример из судебной практики – Постановление Арбитражного суда Восточно-Сибирского округа от 25 октября 2016 года по делу № Ф02-5663/2016. Поэтому будьте бдительны и заранее подготовьте своего директора к встрече с налоговиками, так как именно грамотные показания «действительного» директора помогут Вам отстоять правомерный вычет НДС по реальным хозяйственным операциям в случае возникновения судебного спора по инициативе налоговых органов.