Общие сведения о новом отчете

Персонифицированные сведения о физлицах – новая форма отчетности для всех плательщиков страховых взносов. Форма отчета и правила его заполнения регламентированы приказом ФНС от 29.09.2022 № ЕД-7-11/878 (приложение № 2 к приказу и приложение № 4 соответственно).

Работодатель должен заполнить отчет по каждому застрахованному лицу: нужно указать персональные данные всех работников, а также суммы выплат, которые в течение отчетного месяца начислили в их пользу.

Кто должен сдавать новый отчет

Этот отчет сдают все работодатели – организации и ИП, если они производят выплаты в пользу физлиц, которые выполняют работы как по трудовому договору, так и в рамках гражданско-правовых отношений. Это касается всех работодателей – плательщиков страховых взносов:

-

организаций;

-

индивидуальных предпринимателей;

-

физлиц, нанимающих работников;

-

глав фермерских хозяйств;

-

специалистов частной практики – нотариусов, адвокатов.

В персонифицированные сведения о физлицах включают данные в отношении:

-

физлиц, которые работают по трудовым договорам;

-

физлиц, которые работают по договорам ГПХ;

-

генерального директора – единственного учредителя.

Если исполнитель по договору ГПХ имеет статус самозанятого или зарегистрирован в качестве ИП, то работодатель не должен по ним отчитываться. С выплат таким исполнителям страховые взносы не начисляются.

Но если самозанятый в течение последних двух лет состоял с работодателем в трудовых отношениях или не выдал заказчику чек, то будет расцениваться, что сотрудничество происходит с физлицом без специального статуса. У заказчика возникает обязанность подать персонифицированные сведения в отношении такого исполнителя.

Также в отчет не включаются данные по договорам гражданско-правового характера:

-

купли-продажи;

-

аренды, найма жилого помещения;

-

займа;

-

мены;

-

дарения.

Если с исполнителем заключили договор ГПХ, но выплаты за отчетный месяц не производились, сведения по нему все равно включают в отчет. Заполняются персональные данные исполнителя и указываются нули вместо начисленных сумм.

По работнику, в отношении которого не производились выплаты и не начислялись страховые взносы в отчетном месяце, также нужно подать персонифицированные сведения.

Индивидуальные предприниматели без работников новый отчет не сдают.

Куда сдают новый отчет

Форму СЗВ-М, на смену которой утвердили персонифицированные сведения о физлицах, подавали в ПФР.

По новой форме работодатели должны отчитываться в налоговую инспекцию:

-

по месту нахождения ООО;

-

по месту жительства ИП или физлица,

Если численность застрахованных лиц превышает 10 человек, то отчитаться нужно в электронном виде. С численностью до 10 человек персонифицированные сведения можно подавать на бумаге. В расчет берут и сотрудников по трудовым договорам, и исполнителей в рамках договора ГПХ.

Сдавайте любые электронные отчеты в контролирующие органы с сервисом 1С-Отчетность. Через сервис также можно отправлять «Уведомления» о перечислениях на ЕНС. Перед отправкой предусмотрена автоматическая проверка, которая исключает ошибки. Помимо сдачи стандартных отчетов, возможен обмен неформализованными документами с контролирующими органами. С подключенным сервисом вы прямо в программе 1С сможете получать от контролирующих органов требования о представлении документов и отправлять ответные документы.

Подключить 1С-Отчетность

Сроки и периодичность сдачи отчета

Персонифицированные сведения подаются ежемесячно. Первый раз отчитаться нужно за январь 2023 года. Крайний срок сдачи отчета – 25 число месяца, следующего за отчетным.

Если крайний срок сдачи персонифицированных сведений выпадает на выходной день, то отчитаться нужно в первый рабочий день.

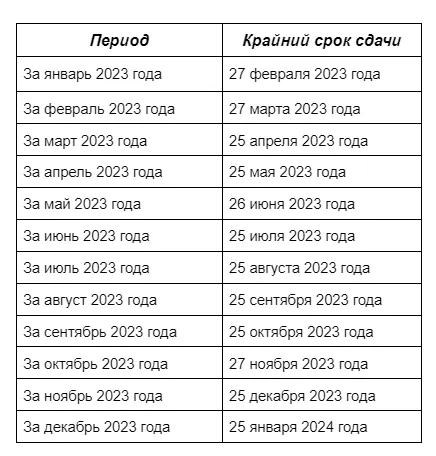

Сроки сдачи отчета с учетом правила переноса таковы:

Инструкция по заполнению нового отчета

Новая форма отчетности состоит из Титульного листа, а также листа, где указываются персональные данные физлица и выплаченные ему суммы.

Стандартные правила заполнения

-

Заполнить нужно все поля отчета, по которым у работодателя есть сведения.

-

Суммы указываются в рублях и копейках. Отрицательных показателей в отчете быть не должно.

-

При отсутствии количественного или денежного показателя нужно проставить «0».

-

Оставшиеся пустые ячейки заполняются прочерками.

-

При формировании отчета на компьютере прочерки не нужны.

-

При автоматизированном заполнении нужно выставить шрифт Courier New, высота 16-18 пт.

Правила заполнения титульного листа

Поля титульного листа заполняются таким образом.

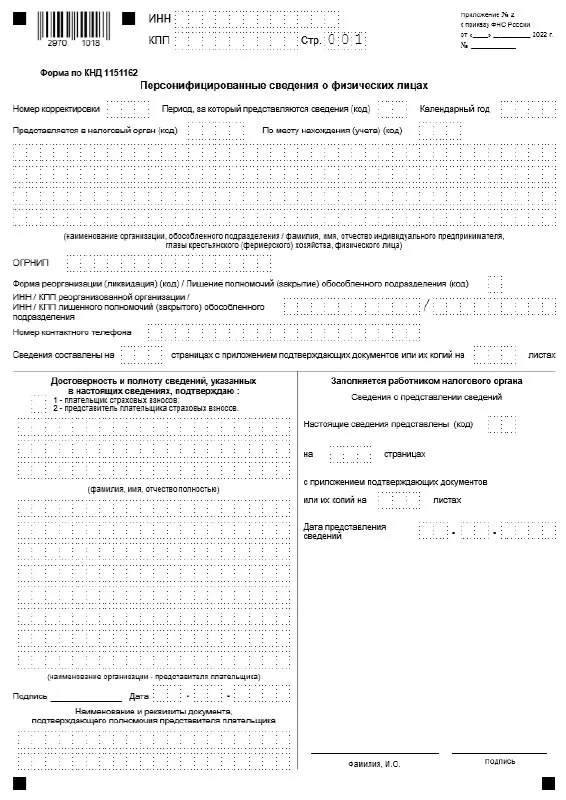

Титульный лист формы выглядит так:

В сервисе 1С-Отчетность встроенная автоматическая проверка исключает риск возникновения ошибок при отправке отчетов. Бухгалтеру не придется скачивать и устанавливать дополнительные приложения. Весь документооборот и сдача отчетности в привычном интерфейсе программы 1С в режиме одного окна.

Подключить сервис

Правила заполнения данных о физлицах и сведений о выплатах

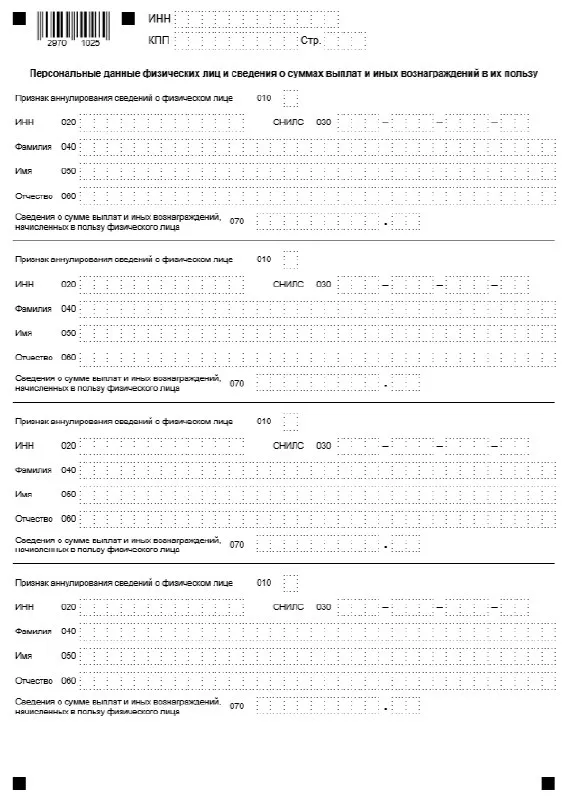

Сведения заполняются по каждому застрахованному лицу. Один лист включает данные по четырем физлицам. Если их в отчетном периоде было больше, то нужно добавить листы.

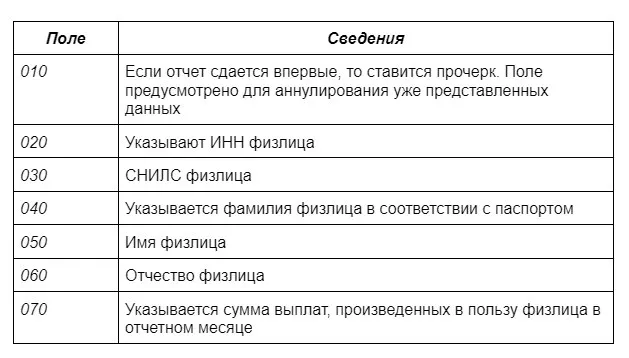

Поля листа со сведениями заполняются так:

Второй лист формы выглядит так:

Уточнение данных в персонифицированных сведениях

Если сведения по физлицу были представлены с ошибкой, то можно оформить корректировочный отчет. На титульном листе такого отчета проставляется код «1-».

Так как персонифицированные сведения включают данные, которые содержатся в Разделе 3 расчета РСВ, то корректировочную форму нужно предоставить до момента сдачи расчета за соответствующий период. Иначе аналогичные данные в двух формах будут отличаться, и у налоговиков возникнут вопросы.

Второй лист уточняющей формы заполняется только по тем физлицам, по которым нужно заменить данные.

В поле «010» нужно проставить код «1», если нужно отменить представленные ранее сведения. В поле «070» проставляется прочерк.

Если персональные данные физлица представили с ошибкой, то вместе с аннулированием сведений нужно заполнить поля «020» – «070», в которых указать правильный ИНН, СНИЛС, ФИО застрахованного лица и начисленные суммы.

Если нужно исправить только размер выплаченной суммы, то поле «010» не заполняют. В таком случае заполняется поля «020» – «060», как и в ранее представленной форме. А в поле «70» проставляется актуальная сумма выплат.

Еще по теме:

Как создать персонифицированные сведения о физических лицах в программе 1С:ЗУП

Персонифицированные сведения о физических лицах в программе 1С:Бухгалтерия

Если вы хотите сэкономить время и нервы, то пользуйтесь сервисом для электронной сдачи отчетов – 1С-Отчетность. Сервис обеспечит работу прямо из программы 1С. Можно настроить СМС-уведомления, чтобы отслеживать статусы отчетности. Выгрузка пакетов документов производится в 1 клик. Сервис позволит прямо в программе 1С получать от контролирующих органов требования о представлении документов, подготавливать и отправлять ответные документы.

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8K2dEY

Содержание

- Новая отчётность

- Кто и за кого подаёт отчёт

- Таблица 1. В отношении кого подаётся отчёт

- Периодичность и сроки отчётности в 2023 году

- Таблица 2. Сроки направления отчёта в 2023 году

- Отчёт за декабрь

- Куда подавать новый отчёт и в какой форме

- Порядок заполнения

- Титульный лист

- Данные физических лиц

- Уточнение данных

- Будут ли штрафы

В 2023 году на смену привычной форме СЗВ-М пришел новый отчёт. Направлять его нужно всё так же ежемесячно, но в налоговую инспекцию, а не в ПФР. Впервые это предстояло сделать уже в феврале. Предлагаем разобраться с новой формой, порядком её заполнения и правилами подачи.

Новая отчётность

Новый отчёт называется «Персонифицированные сведения о физических лицах». Код по КНД – 1151162. Всё, что с ним связано, регламентирует приказ ФНС от 29.09.2022 № ЕД-7-11/878@. Им утверждены:

- бланк отчёта, он содержится в Приложении № 2 к Приказу;

- порядок его заполнения (далее – Порядок) – в Приложении № 4;

- электронный формат – в Приложении № 6.

Новая форма отчётности появилась в связи с реформированием системы страхования. С 2023 года ПФР и ФСС объединяются в единый Социальный фонд. В него страхователи должны представлять форму ЕФС-1, которая заменяет СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3. Однако персональные данные физлиц теперь передаются в ФНС.

Кто и за кого подаёт отчёт

Новый вид отчётности подают все, кто производит выплаты физическим лицам, а именно:

- организации;

- ИП с работниками;

- главы крестьянских (фермерских) хозяйств;

- адвокаты, нотариусы, оценщики, патентные поверенные и прочие физлица, которые ведут частную практику;

- физические лица, не являющиеся ИП, но нанимающие исполнителей (например, в качестве домашнего персонала).

Кто включается и не включается в персонифицированные сведения о физлицах, мы показали в Таблице 1.

Таблица 1. В отношении кого подаётся отчёт

|

Включаются в отчёт |

Не включаются в отчёт |

|---|---|

| Работники, нанятые по трудовым договорам | |

| Директор, он же единственный учредитель | |

Физлица, с которыми заключены такие договоры ГПХ:

|

Физлица, с которыми заключены такие договоры ГПХ:

Выплаты по таким договорам не являются объектом для начисления страховых взносов |

Самозанятый гражданин, если он:

В обоих случаях будет считаться, что договор ГПХ заключён с обычным физлицом без статуса, а не с самозанятым |

Самозанятые, с которыми заключены договоры ГПХ |

Периодичность и сроки отчётности в 2023 году

Подавать персонифицированные сведения о физлицах нужно с той же периодичностью, что и СЗВ-М. То есть 1 раз в месяц. А вот крайняя дата сдачи меняется – теперь это 25 число следующего месяца. Как обычно, если это число попадает на выходной или праздник, срок сдвигается на следующий рабочий день.

В 2023 году новую форму подаём в сроки из Таблицы 2.

Таблица 2. Сроки направления отчёта в 2023 году

| Первое полугодие | Второе полугодие |

|---|---|

| до 27 февраля – за январь | до 25 августа – за июль |

| до 27 марта – за февраль | до 25 сентября – за август |

| до 25 апреля – за март | до 25 октября – за сентябрь |

| до 25 мая – за апрель | до 27 ноября – за октябрь |

| до 26 июня – за май | до 25 декабря – за ноябрь |

| до 25 июля – за июнь | до 25 января 2024 года – за декабрь. |

Отчёт за декабрь

За декабрь 2022 года персонифицированные сведения о физлицах подаются по старым правилам. Новый вид отчётности впервые представляется за январь 2023 года – это следует из п.3 приказа № ЕД-7-11/878@. То есть за декабрь 2022 необходимо подать форму СЗВ-М. Срок – до 16 января включительно, поскольку 15 января – воскресенье.

Раньше СЗВ-М подавали в отделение Пенсионного фонда. Но с начала 2023 года вместо ПФР будет новый объединённый СФР. Полагаем, адреса и реквизиты его территориальных органов станут известны в январе. Но всё же рекомендуем уточнить в своём отделении ПФР до конца 2022 года, куда направить СЗВ-М за декабрь.

Куда подавать новый отчёт и в какой форме

Ещё раз обращаем внимание на то, что персонифицированные сведения с отчёта за январь 2023 года нужно подавать в налоговую инспекцию, а не в ПФР.

Правила такие:

- ИП отчитываются в ИФНС по месту жительства;

- организации – по месту нахождения;

- обособленные подразделения со счётом, самостоятельно производящие выплаты физлицам, – по месту своего нахождения.

Форма представления отчёта – на бумаге или в электронном формате – зависит от численности застрахованных лиц за отчётный период:

- до 10 человек включительно – по выбору компании;

- 11 человек и более – отчитываться нужно строго в электронном виде.

Порядок заполнения

Рассмотрим, как подавать персонифицированные сведения о физических лицах с 2023 года в виде нового отчёта. Ниже вы можете скачать бланк и заполнить его по предложенной ниже инструкции.

Отчёт состоит из двух листов:

- титульного;

- листа для указания персональных сведений физического лица и выплаченных ему сумм.

Заполняют все поля формы, для которых есть данные. В пустых ячейках ставят прочерки, кроме полей, предназначенных для отражения сумм – в них ставятся «0». Если отчёт формируется на компьютере и затем распечатывается, пустые ячейки прочерками можно не заполнять.

Титульный лист

На первом листе нужно отразить информацию о плательщике и отчёте:

- ИНН и КПП (только для юрлиц);

- номер страницы в формате «001», «002» и так далее;

- номер корректировки (первичный отчёт – «0–»);

- код отчётного периода (месяца) из Приложения № 3 к Порядку. Действующие компании указывают код в соответствии с порядковым номером месяца (январь – «01», февраль – «02»). В случае реорганизации / ликвидации ЮЛ или снятия с учёта ИП используются специальные коды;

- год отчётного месяца;

- номер ИФНС, куда подаются сведения;

- код по месту учёта из Приложения № 4 к Порядку (в общем случае для ЮЛ – «214», для ИП – «120»);

- название организации или ФИО предпринимателя (иного физического лица – страхователя);

- ОГРНИП – для ИП или главы КФХ;

- информацию в блоке для реорганизованных / ликвидированных ЮЛ либо закрытых обособленных подразделений. В первой строке отражается код реорганизации / закрытия из Приложения № 2 к Порядку. В следующей строке – ИНН / КПП реорганизованного ЮЛ или закрытого ОП;

- номер телефона в формате «8 ХХХ ХХХХХХХ» (с пробелами между «8», кодом и номером);

- количество страниц отчёта и количество листов прилагаемых подтверждающих документов, в том числе копий (например, доверенности).

В нижней левой части титульного листа нужно подтвердить достоверность и полноту информации:

- указать код «1», если подпись на нём ставит ИП или директор ЮЛ, код «2» – если представитель;

- ФИО подписывающего лица – директора или представителя. ИП в этом блоке ФИО не дублирует;

- наименование организации-представителя, если отчётность ведёт сторонняя компания;

- название и реквизиты доверенности, если действует представитель.

Данные физических лиц

На втором листе отчёта 4 блока сведений о физлицах, то есть один лист содержит информацию о четырёх застрахованных. Если их больше, нужно взять необходимое количество вторых листов.

Если выплат не было, в поле ставят «0». Остальные пустые ячейки заполняют прочерками.

В каждом блоке по строкам отражают:

- 010 – прочерк при первичной подаче. Как заполнить это поле в случае корректировки, расскажем в конце статьи;

- 020 – ИНН физлица, если он есть;

- 030 – СНИЛС;

- 040 – фамилия;

- 050 – имя;

- 060 – отчество;

- 070 – сумма начисленных за период выплат. Если начислений не было, ставят нули.

В готовом отчёте на первом листе в блоке подтверждения достоверности нужно указать дату заполнения. Тут же свою подпись ставит руководитель, ИП или уполномоченный представитель страхователя.

Уточнение данных

Новый отчёт содержит информацию, которая включается в Раздел 3 Расчёта по страховым взносам. И конечно, данные двух форм должны быть идентичными. Поэтому ошибки в ранее поданных персонифицированных сведениях можно без последствий исправить до момента сдачи РСВ за соответствующий период. В этом случае у ИФНС не возникнет вопросов к страхователю.

Для исправления ошибки подают уточнённую форму отчёта. Общие правила её заполнения таковы:

- на титульном листе ставят номер корректировки «1–», «2–» и так далее;

- на втором листе заполняют блоки по каждому физлицу, информацию о котором необходимо изменить;

- остальных застрахованных в корректирующий отчёт не включают.

Уточнённая форма персонифицированных сведений о физлицах заполняется с некоторыми особенностями. И зависят они от того, что именно нужно исправить.

Если необходимо изменить ИНН, СНИЛС или ФИО, на каждого физлица придётся заполнить 2 блока строк 010-070:

- Первый блок – аннулирование ранее поданных сведений. В строке 010 ставят код «1», означающий, что следующую информацию нужно удалить. В строках 020-060 повторяют те же сведения, которые отражены в первичном отчёте, то есть ошибочные. В строке 070 ставят прочерки, а не нули (п. 3.2 Порядка). Это будет означать, что информация о начислениях не содержит ошибки.

- Второй блок – ввод верных данных. В строке 010 ставят прочерк. В строках 020-060 отражают корректную информацию. В строке 070 – ту же сумму выплаты, которая указана в первичном отчёте, поскольку она верная.

Если ошибка была допущена в сумме выплаты, заполняют лишь один блок строк 010-070. В строке 010 ставят прочерк, поскольку не нужно аннулировать персональные данные человека. В строках 020-060 указывают сведения о нём (такие же, как в первичном отчёте), а в строке 070 – верную сумму выплаты за отчётный период.

Если нужно изменить сведения по обособленному подразделению, которое на момент подачи уточнённого отчёта закрыто или прекратило делать выплаты физлицам, документ представляют в ИФНС по месту нахождения основной организации.

Будут ли штрафы

В заключение несколько слов об ответственности. До 2023 года за опоздание с СЗВ-М страхователей штрафовал Пенсионный фонд. Сумма штрафа – 500 рублей за каждого застрахованного, сведения о которым не поступили в срок или содержали ошибки.

Такой штраф налагался в соответствии с положениями ст. 17 закона № 27-ФЗ от 01.04.1996. Но эта норма распространяется на персональные данные, направляемые в ПФР. Поскольку форму персонифицированных сведений о физлицах с 2023 года нужно передавать в ИФНС, то новый отчёт под действие ст. 17 закона № 27-ФЗ не попадает.

Как же ИФНС будет наказывать за отчёт «Персонифицированные сведения о физических лицах», поданный после установленного срока? Пока штрафы за такое нарушение в законах не прописаны. Но возможно, в будущем их всё же введут.

Расчёт зарплаты и кадровый учёт

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

ЕФС-1 — сокращенное название нового отчета в объединенный фонд. Расшифровывается как «единая форма сведений». Единая — потому, что содержит в себе аналоги нескольких отчетов, которые сдавали за 2022 год и ранее.

Какие отчеты будет содержать ЕФС-1

В ЕФС-1 объединили отчеты:

- 4-ФСС.

- СЗВ-ТД.

- СЗВ-СТАЖ.

- ДСВ-3.

! Аналога СЗВ-М в новой форме ЕФС-1 нет. Аналог формы СЗВ-М с отчетности за январь 2023 нужно сдавать в налоговую. Это новый ежемесячный налоговый отчет «Персонифицированные сведения о физических лицах». ФНС будет передавать полученные о работниках данные в СФР (п. 7 ст. 431 НК РФ в ред. с 01.01.2023).

Когда вступает в силу

Форма ЕФС-1 действует с 1 января 2023 года. Поэтому за периоды до 2023 года отчитывайтесь и подавайте корректировки по прежним формам, а начиная с 2023 — по новой форме ЕФС-1. Например, если вы приняли сотрудника 30 декабря 2022, сдайте по нему СЗВ-ТД не позднее 9 января 2023 по старой форме. А если прием состоялся 9 января 2023, подайте отчет уже по новой форме (ст. 15 Закона от 14.07.2022 № 237-ФЗ).

Нормативная база

Единая форма утверждена постановлением Правления ПФ РФ от 31.10.2022 № 245п. Документ опубликован 20 декабря 2022 года.

Кто и как должен сдавать ЕФС-1

Кто сдает отчет ЕФС-1

ЕФС-1 сдают организации и ИП, у которых есть:

- Сотрудники по трудовым договорам.

и/или

- Исполнители по гражданско-правовым договорам (ГПД) на выполнение работ (оказание услуг), передачу прав на произведения; авторского заказа (п. 2 ст. 11 Закона № 27-ФЗ от 01.04.1996 в ред. с 01.01.2023).

Куда подавать отчет ЕФС-1

Сдавайте отчет в СФР по месту регистрации компании или ИП. В большинстве случаев адреса СФР совпадут с адресами ПФР. Список адресов единого фонда уже появился на сайте ПФР.

! ЕФС-1 нужно подать отдельно за обособленное подразделение (ОП) по месту его регистрации, только если обособка самостоятельно начисляет и выплачивает зарплату сотрудникам и имеет свой расчетный счет. Если у вас обычное обособленное подразделение без своего расчетного счета, отдельно отчитываться по такому ОП не нужно: все сведения за сотрудников подразделения отражайте в общем отчете по компании.

В каком виде должен быть отчет ЕФС-1

Обязательно сдавать ЕФС-1 в электронном виде, если у вас более 10 работников (включая исполнителей по ГПД) в текущем отчетном периоде.

Если работников 10 или меньше, отчет можно сдать как электронно, так и на бумаге: лично, через представителя или отправить почтой (ст. 8 Закона № 27-ФЗ от 01.04.1996 в ред. с 01.01.2023).

Намного удобнее и надежнее сдавать отчетность электронно.

Состав отчета ЕФС-1

Новый отчет состоит из двух разделов:

- Первый содержит сведения персонифицированного учета.

- Второй содержит сведения о расчетах по взносам на страхование от несчастных случаев и профзаболеваний.

Каждый раздел включает в себя подразделы, которые, по сути, заменяют одну из действовавших в 2022 году форм: СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 и 4-ФСС. Какие сведения отражаются в каждом подразделе ЕФС-1, когда их нужно заполнять и как эти разделы соотносятся со старыми формами — смотрите в таблице.

В обязательном порядке нужно сдавать аналог формы 4-ФСС. Это раздел 2, подразделы 2.1 и 2.3. Остальные листы ЕФС-1 заполняются и сдаются только при наличии соответствующих сведений.

Какие разделы содержит ЕФС-1

В какие сроки сдавать отчет ЕФС-1

Особенность нового отчета в том, что его можно сдавать не целиком, а по разделам и даже подразделам. Каждый подраздел заменяет действовавшую в 2022 форму: СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС, ДСВ-3. Поэтому отчетный период и срок сдачи у каждого подраздела свой. Когда сдавать форму ЕФС-1, расписали в следующей таблице.

! Редакция Закона № 27-ФЗ с 2023 года не содержит положения о приостановлении/возобновлении трудового договора. Скорее всего, в ближайшее время законодатели исправят это. По действующему в 2022 году порядку СЗВ-ТД нужно представить не позднее следующего рабочего дня после этих мероприятий. Как действовать в 2023 году, пока уточните в вашем отделении СФР.

Сроки сдачи ЕФС-1 по разделам и подразделам

Как и в какие сроки отчитываться за 2022 год

За все периоды до 2023 года, в том числе за декабрь 2022, 4 квартал 2022 и весь 2022 год, отчитывайтесь по тем формам и в те сроки, которые действовали в этот период. Это правило действует и для корректировок. Например, если в 2023 году заметили ошибку в отчете 4-ФСС за полугодие 2022, то подавайте уточненный отчет по форме, которая действовала за тот период.

Формально за 2022 год нужно отчитываться уже в новый объединенный фонд. Но фактически не все новые офисы еще могут быть готовы принимать отчеты — в этом случае будете отчитываться по старому адресу.

Сроки сдачи отчетности в фонд в 2023 году за 2022 год

Особенности заполнения ЕФС-1 по сравнению со старыми формами

Отличия новой формы от старых.

Титульный лист

- Нет указания на отчетный период, так как у каждого раздела он свой

- Коды статистики обязательны для заполнения только госучреждениями при представлении подраздела 1.3 раздела 1.

- В течение 2023 года, пока новый фонд налаживает свою работу, нужно указывать регистрационный номер страхователя в ПФР.

Раздел 1

Кроме обычных для СЗВ-ТД сведений о сотруднике (СНИЛС, ИНН, ФИО, дату рождения), нужно указать новые (п. 3.1.6 и 3.1.7 Приложения 2 к постановлению Правления ПФР об утверждении ЕФС-1):

- Код категории застрахованного лица, который зависит от его статуса в РФ. Коды приведены в Порядке заполнения подраздела. Так, для граждан Российской Федерации предусмотрен код «ГРФ».

- Код гражданства работника из Общероссийского классификатора стран мира (ОКСМ).

Подраздел 1.1 подраздела 1 (СЗВ-ТД)

- С 2023 года этот подраздел нужно подавать не только на работников по трудовым договорам, но и на исполнителей по договорам ГПХ, с выплат которым начисляются страховые взносы. Это договоры на выполнение работ (услуг), авторского заказа, передачу прав на произведения. По остальным ГПД, например на аренду имущества у физлица, подавать сведения не нужно. (По договорам ГПХ, заключенным до 01.01.2023 и переходящим на 2023 год, первый раз нужно будет отчитаться только при их прекращении.)

- При увольнении сотрудника нужно указывать также код причины увольнения (п. 3.2.8 Приложения 2 к постановлению Правления ПФР об утверждении ЕФС-1).

Подраздел 1.2 (СЗВ-СТАЖ)

В отличие от СЗВ-СТАЖ этот подраздел нужно заполнять не на всех работников, а только на тех, у кого есть особенности в исчислении пенсионного стажа. Например, на сотрудников, которые:

- Находились в отпуске по уходу за ребенком от 1,5 до 3 лет.

- Брали отпуск за свой счет.

- Отстранялись от работы или простаивали.

- Выполняли работу с правом на повышенную или досрочную пенсию (п. 1.6 Приложения 2 к постановлению Правления ПФР об утверждении ЕФС-1).

Подраздел 1.3 (СИоЗП)

Этот подраздел сдают только госучреждения, причем не все, а только с определенными видами деятельности. Перечень таких видов деятельности устанавливает Минтруд. По сравнению с действующей в 2022 году Формой сбора информации о зарплате работников госучреждений для большинства сведений установлены кодовые обозначения.

Раздел 2 (4-ФСС)

Этот раздел практически не отличается от старой 4-ФСС. Изменения такие:

- Вместо численности физлиц, в пользу которых производятся выплаты, нужно указывать численность работающих застрахованных лиц по обязательному страхованию от несчастных случаев и профзаболеваний.

- В расчет сумм взносов (подраздел 2.1) вернулась графа «На начало отчетного периода».

- Убрали сведения о численности пострадавших в связи со страховыми случаями (табл. 3 старой формы 4-ФСС).

Какие штрафы за ошибки в новой форме

За ошибки при заполнении и нарушение сроков сдачи разных разделов ЕФС-1 накажут по-разному. Размеры санкций можно посмотреть в нашей таблице.

Если сдали отчет на бумаге, а должны сдавать в электронном виде, штраф составит 1000 рублей (п. 2 ст. 8 и ст. 17 Закона от 01.04.1996 № 27-ФЗ).

С 2023 года есть возможность избежать штрафов за ошибки в сведениях персучета (раздел 1, подразделы 1.1, 1.2, 2 и 3 формы ЕФС-1), если сдадите уточненные сведения:

- В течение 5 рабочих дней после того, как получили уведомление от СФР об устранении ошибок и несоответствий.

- До того, как ошибку обнаружит СФР.

Кроме того, появится стимул быстрее оплачивать штрафы по требованию фонда. Если уплатите штраф в течение 10 календарных дней с даты получения требования, можно уплатить только половину суммы штрафа (ч. 16 ст. 17 Закона № 27-ФЗ от 01.04.1996 в ред. с 01.01.2023).

Как отправить ЕФС-1 в Траст клиенте

Для отправки ЕФС-1 необходимо запустить Траст клиент и в разделе «ПФР» выбрать «ЭДОК» в нем выбрать «Реестр документов ЭДО ПФР»

откроется окно с выбором параметров нажимаем там нажимаем «ОК» после откроется Реестр документов ЭДОК ПФР нажимаем «Новый документ» и выбираем «Прикрепить документ для отправки в ЭДОК» далее как обычно выбираем документ и после того как надпись на кнопке отправить получить становиться красной надписи нажимаем ее и проводим сеанс связи.

Если будет необходимость отправить:

- СЗВ — ТД

- СЗВ — СТАЖ

- СЗВ — ИСХ

- СЗВ — КОРР

то отправлять их нужно точно так же

Как ПОДГОТОВИТЬ ЕФС-1 в СТЭК — ЭЛЕКТРОННОЙ ОТЧЕТНОСТИ

Для отправки ЕФС-1 необходимо запустить «СТЭК — Электронную отчетность» обязательно проверить чтобы в нижнем правом углу появилось окошко

Если в этом окошке будет написано «Доступна новая версия» ОБЯЗАТЕЛЬНО нужно провести обновление программы для этого нажмите на зеленую стрелку внизу. После обновления программа перезапустится и можно продолжать работу в ней.

Для подготовки отчета ЕФС 1 заходим в раздел «ПФР«

нажимаем на кнопку «Создать»

В появившемся окне проверяем чтобы стояла та организация и с тем рег. номером ПФР за которую необходимо подготовить отчет. Затем проверяем чтобы не было галочки «Показывать отчеты в соответствии со схемой налогоплательщика». После этого выбираем из выпадающего списка ЕФС — 1. Заполняем отчетный год и нажимаем создать отчет.

Заполнение разделов происходит через кнопку «Добавить/Удалить разделы»

Дальнейшая работа с программой а также выгрузка отчета осуществляется как обычно.

Изучить как работать в программе можно нажав в правом верхнем углу программы раздел «Помощь» и далее «Справка»

В окне справки подробно расписано все что связано с программой «СТЭК — Электронная отчетность». Выбирайте слева в навигационном меню интересующий Вас раздел и читайте.

Cookie-файлы

Настройка cookie-файлов

Детальная информация о целях обработки данных и поставщиках, которые мы используем на наших сайтах

Аналитические Cookie-файлы

Отключить все

Мы используем файлы Cookie для улучшения работы, персонализации и повышения удобства пользования нашим сайтом. Продолжая посещать сайт, вы соглашаетесь на использование нами файлов Cookie.

Подробнее о нашей политике в отношении Cookie.

Подробнее

Понятно