Дата публикации: 22.02.2019 05:28

В соответствии с подпунктом 2 пункта 1 статьи 219 Налогового кодекса Российской Федерации (далее – НК РФ) при определении размера налоговой базы по налогу на доходы физических лиц налогоплательщик имеет право на получение социального налогового вычета, в частности, в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, по очной форме обучения в организациях, осуществляющих образовательную деятельность в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей.

Дошкольная образовательная организация — это образовательная организация, осуществляющая в качестве основной цели ее деятельности образовательную деятельность по образовательным программам дошкольного образования, присмотр и уход за детьми. Если в дошкольном учреждении не только присматривают за ребенком, но и обучают его на платной основе, то налогоплательщик вправе применить социальный налоговый вычет в сумме оплаты за обучение ребенка. Обязательным условием для предоставления вычета является наличие у дошкольного учреждения лицензии на ведение образовательной деятельности.

При предоставлении налогоплательщику социального налогового вычета учитываются фактические расходы на обучение ребенка. Обратите внимание, в состав социального вычета не включаются суммы, перечисляемые родителями дошкольному учреждению за уход и присмотр за ребенком Поэтому если родитель имеет документ, где отдельно выделена стоимость обучения, то он может претендовать на получение вычета.

Налоговый вычет за дошкольное обучение ребенка, в соответствии с п. 2 ст. 219 НК РФ, предоставляется при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода, так же предоставляются копии платежных документов на оплату обучения, договор на обучение с образовательным учреждением, имеющим лицензию на оказание соответствующих образовательных услуг, документ, подтверждающий статус образовательного учреждения, свидетельство о рождении ребенка.

Содержание статьи

Показать

Скрыть

Рассказываем, кому положены деньги, в каких регионах компенсируют оплату за частные детские сады и можно ли оформить налоговый вычет.

Кто может получить компенсацию за оплату детского сада

На компенсацию за оплату детского сада могут рассчитывать родители или законные опекуны ребенка. При этом совершенно не важно, сколько детей из одной семьи ходят в садик — один или пятеро.

Возврат части суммы может оформить любой родитель вне зависимости от того, кто вносил оплату. Деньги будут перечислены на счет того, кто подал заявление. Если на момент подачи заявления по оплате имелась задолженность, деньги вернутся только за ту сумму, которую уже заплатили.

Однако здесь имеются исключения. Они зависят от законодательства конкретного региона. Так, в Ярославле компенсация положена только многодетным или малообеспеченным семьям. Почти во всех остальных регионах, в том числе в Москве и Санкт-Петербурге, компенсацию может получить любая семья вне зависимости от дохода. Некоторые регионы предоставляют дополнительную компенсацию.

Есть и такие категории семей, которые освобождены от оплаты детсада. К ним относятся:

- дети с инвалидностью любой группы и дети родителей с инвалидностью;

- дети без попечения родителей;

- дети с туберкулезной интоксикацией;

- дети ликвидаторов аварии на Чернобыльской АЭС;

За первого ребенка вы получите минимальную компенсацию — 20%. За второго уже 50%, а за третьего — 70%. Совершеннолетние дети при расчете не учитываются, кроме обучающихся на очном отделении в вузе.

Виды компенсаций

Федеральная компенсация

Из федерального бюджета компенсируется:

- часть родительской платы за детский сад. Рассчитается от платы, установленной на местном уровне;

- расходы на питание детям пострадавших во время аварии в Чернобыле. Кроме того, если ребенок не посещает садик, родителям выплачивают от 180 рублей за каждый пропущенный день по болезни.

Региональная компенсация

Региональные компенсации — это дополнительные выплаты, учрежденные местными властями. Они предоставляются отдельным группам родителей:

- неполным семьям с доходом меньше двух прожиточных минимумов. Размер — 40%;

- семьям с общим доходом меньше прожиточного минимума — 70%;

- семьям, где один из родителей с инвалидностью I–II группы — 50%;

- работникам детских садов, военным, многодетным семьям — 50%.

Компенсация за оплату частного детского сада

Существует компенсация и за оплату частного детского садика, но пока только в двух регионах — в Москве и Ханты-Мансийском АО. Но здесь уже компенсируются не реальные затраты на детсад: выплата рассчитывается пропорционально средней стоимости услуг государственного сада.

|

Количество детей |

Размер компенсации |

|

На первого ребенка |

20% средней платы за государственный детский сад |

|

На второго ребенка |

50% |

|

На третьего и последующих детей |

70% |

При назначении компенсации за второго, третьего и последующих детей учитываются все дети до 18 лет, а также совершеннолетние дети, обучающиеся на очном отделении, до достижения ими 23 лет.

Выплаты за отсутствие мест

Некоторые регионы оказывают помощь тем семьям, которые стоят в очереди на место в детском саду. Размер такой компенсации зависит от внутренних нормативов. А в Москве и Санкт-Петербурге такой выплаты нет вообще.

Суммы компенсации в 2023 году составляют:

|

Регион |

Размер компенсации в месяц |

|

Архангельская область |

от 2 тыс. до 5 тыс. рублей |

|

Кировская и Липецкая области |

5 тыс. рублей |

|

Красноярский край (только до полутора лет) |

3 709 рублей |

|

Самарская область |

1 тыс. рублей за первого ребенка, за второго — 1,5 тыс. рублей, за третьего и последующих детей — 2 тыс. рублей |

|

Смоленская область |

от 4 тыс. до 5 тыс. рублей |

|

Томская область |

4 тыс. рублей |

|

Ханты-Мансийский автономный округ |

от 3 тыс. до 6,2 тыс. рублей |

|

Ярославская область |

от 5 тыс. до 5,9 тыс. рублей |

Налоговый вычет за оплату детского сада

Получить вычет за основную плату за детский сад, например питание, нельзя. Если вы платите дополнительно за образовательные услуги — кружки, дополнительные занятия, подготовительные курсы к школе, то вот за это вернуть 13% можно, но не больше 50 тыс. рублей.

Как вернуть до 22 100 рублей за обучение и насколько вырастет вычет в 2024 году

Компенсация основной части платы за детский сад

Эту выплату могут получить все родители. Она не зависит от размера доходов семьи или ее социального статуса.

|

Количество детей |

Размер компенсации |

|

На первого ребенка |

20% средней платы за государственный детский сад |

|

На второго ребенка |

50% |

|

На третьего и последующих детей |

70% |

При подсчете размера компенсации считают всех несовершеннолетних до 18 лет, а также совершеннолетних, если они учатся на очном отделении, но пока им не исполнится 23 года.

Как получить компенсацию за оплату детского сада

Для того чтобы оформить компенсацию, нужно собрать пакет документов:

- паспорт родителя, подающего заявление;

- свидетельство о рождении ребенка;

- свидетельство о браке или разводе родителей;

- реквизиты для перечисления компенсации;

- справка о доходах, если вы претендуете на региональную компенсацию;

- документы, подтверждающие полномочия опекуна (при необходимости);

- копия договора на оказание услуг.

Заявление в большинстве регионов можно оформить через «Госуслуги». Иногда бланки есть в бухгалтерии садика. Также документы можно подать лично в соцзащите.

В заявлении указывается адресат:

- фамилия, имя и отчество руководителя детсада;

- название детсада.

Затем ваши данные — фамилия, имя и отчество, адрес, контактный телефон, количество детей, данные ребенка и реквизиты паспорта.

Как подать заявление через «Госуслуги»

Чтобы подать заявку на «Госуслугах», необходима подтвержденная учетная запись. Нужный раздел можно найти прямо в разделе поиска: нужно просто набрать «Компенсация части родительской платы за присмотр и уход за детьми».

Дальше дело за малым: заполнить все поля без ошибок. Даже одна неправильная цифра при дальнейшей проверке может привести к отказу. Если в течение пяти дней данные изменились, вы можете внести коррективы. Заявка будет рассматриваться 5 рабочих дней.

Сколько денег можно вернуть

Сумма компенсации будет зависеть от нескольких параметров. Прежде всего от региона — плата за детский сад разная. К тому же плата отличается в зависимости от возрастной группы: от года, до трех лет и от трех до семи лет.

В Татарстане, например, цена за сад зависит от категории дошкольного учреждения и возраста ребенка. Самый распространенный вариант — общеразвивающий детский сад со сменой длительностью 10,5 часов. Средняя сумма оплаты в таком случае — 1 572 рубля. Соответственно, компенсация в зависимости от количества детей может составить 20%, 50% или 70% от этой суммы, или 314, 786 и 1 100 рублей.

Если ребенок болеет и пропускает детский сад, а затем вы предоставляете справку, то компенсация будет меньше, так как эти дни вычитаются из оплаченных.

Также можно получить дополнительные региональные выплаты. В том же Татарстане они положены тем семьям, где доход на одного члена семьи не превышает 20 тысяч рублей. Чем меньше этот доход, тем пропорционально больше компенсация.

Выплата компенсации происходит ежемесячно в текущем месяце за предыдущий, то есть в апреле вы получаете выплату за март и так далее. Дату перечисления выбирает бухгалтерия детского сада — эту информацию можно уточнить у сотрудников. При назначении других выплат эта компенсация не учитывается.

Как получить компенсацию за оплату детского сада: кратко

- Соберите документы для подачи заявления на компенсацию: паспорт родителя, свидетельство о рождении ребенка, документы, подтверждающие опекунство (если нужно), свидетельства о рождении других несовершеннолетних детей, если они есть, копию договора об устройстве в дошкольное учреждение, реквизиты счета.

- Подайте заявление: это можно сделать через «Госуслуги» или лично в соцзащите. Иногда — через бухгалтерию детского сада.

- За первого ребенка вы получите 20% компенсации, за второго (даже если первый уже школьник) — 50%, за третьего — 70%. Совершеннолетние дети считаются, если учатся очно, но пока им не исполнится 23 года.

- В некоторых регионах установлены дополнительные выплаты для малообеспеченных или многодетных семей.

Ведущий специалист по налогообложению • Стаж 3 года

В этой статье мы расскажем, в каких случаях можно получить налоговый вычет за детский сад в 2023 году, кому положен вычет, и как происходит возмещение оплаты. Рассмотрим, в каком размере предоставляется возврат за детский сад, какие понадобятся документы и куда их отправить.

Что такое налоговый вычет за обучение ребенка в саду

С помощью налогового вычета уменьшается налогооблагаемая база, и 13% НДФЛ рассчитывается с меньшей суммы. Если налог уже уплачен, он возвращается на счет налогоплательщика, а если еще не уплачен, то выплата налога приостанавливается до полного исчерпания одобренного возврата.

Вычет за детсад относится к категории социальных (ст. 219 НК РФ). Далее мы рассмотрим, при каких условиях вы можете получить такую льготу.

За какие услуги в саду можно вернуть деньги

В налоговый вычет за садик можно включать только расходы на оплату образовательных услуг. Например, за:

- кружки и секции;

- подготовительные дошкольные курсы;

- дополнительные занятия и т.д.

Фото: Размер налогового вычета на детсад

Если помимо образовательных занятий вы отдельно оплачиваете питание, покупку игрушек в сад или несете другие затраты, не относящиеся к образовательным, то за них льгота по подоходному налогу не предоставляется. В расчет возврата можно включить только расходы на образование ребенка.

Какой суммой ограничен возврат денег за садик

Несмотря на то, что вычет входит в категорию социальных, ограничения у него отдельные. Максимальная сумма, которую можно заявить к вычету за обучение, включая занятия в детском саду, — 50 тыс. рублей в год за каждого ребенка в сумме на обоих родителей.

Вне зависимости от размера расходов, нельзя вернуть более, чем 13% от этой суммы — 6500 рублей.

Пример

Иванов водит в детский садик своего сына и платит 65 000 рублей в год на кружки и дополнительные занятия. Так как расходы превышают максимально допустимую сумму налогового вычета, компенсация за детсад составит 13% от 50 тыс. рублей — 6500 рублей.

Если у ребенка есть работающий брат или сестра, он(-а) также может оформить налоговую льготу. В этом случае размер возврата составит до 15 600 рублей в год, так как лимит вычета за брата или сестру ограничен 120 тыс. рублей в год.

Оплата должна производится со счета взрослого брата или сестры и должна быть подтверждена документально.

Сколько раз можно получать вычет

Налоговый возврат за сад можно получать ежегодно в пределах установленного лимита.

Обращаться за вычетом в ФНС следует по окончании отчетного периода. При оформлении льготы через работодателя заявлять свое право на льготу можно столько раз в год, сколько вы проводили оплату. Но суммарный размер вычета за обучение каждого ребенка не может превышать 50 тыс. рублей в год на обоих родителей.

Пример

У Петровых трое детей и все они ходят в детский сад. На обучающие занятия в саду для первого ребенка уходит 20 тыс., на второго 35 тыс., на третьего 70 тыс. рублей. Петровы могут оформить возврат на каждого ребенка и получить в общей сумме 13 650 рублей: (20 000 * 13%) + (35 000 * 13%) + (50 000 * 13%).

Кто может оформить возврат

Чтобы получить возврат НДФЛ за платный садик, нужно соответствовать двум критериям:

|

№ п/п |

Условие для получения льготы |

|

1. |

Проживать на территории России не менее 183 дней в течение 12 месяцев подряд, то есть быть налоговым резидентом страны. |

|

2. |

Иметь определенный доход, облагаемый НДФЛ по ставке 13% или 15%, и платить с него налог. |

Безработные, мамы в декрете, индивидуальные предприниматели на упрощенке и других спецрежимах права на налоговый возврат 13 процентов за детский сад не имеют, если они не имеют доходов, с которых уплачивают НДФЛ по ставке 13% или 15%.

Важно! С 2021 года в расчет возврата входят не любые доходы, облагаемые 13% налогом, а только лишь некоторые из них. Это заработная плата, доходы от оказания различных услуг, от сдачи имущества в аренду, от получения в дар имущества (кроме ЦБ) и по некоторые другие доходы.

Можно ли получать вычет обоим родителям

Налоговый возврат денежных средств за платный садик могут оформить оба родителя, но общая сумма на одного ребенка для обоих родителей не будет превышать 50 тыс. рублей. Эту сумму они могут распределить по собственному усмотрению, или же вычет за детский сад полностью получит один из родителей.

Если в вашей семье работает кто-то один, то он и должен оформлять вычет. Если же работают оба, то это можно решить по договоренности, так как все расходы в браке считаются общими.

Важно! Налоговый вычет по НДФЛ за обучение ребенка ограничен суммой 50 000 рублей и предоставляется отдельно от других социальных льгот.

Можно ли вернуть деньги за государственный сад

Неважно, государственный ваш детский садик или частный, самое важное условие для оформления возврата НДФЛ — наличие лицензии на образовательную деятельность и подтвержденные расходы налогоплательщика на образовательные услуги.

Также одним из обязательных документов является заключенный договор с учебным заведением.

Ведущий специалист по налогообложению

Если у частного детского сада нет лицензии, то налоговая откажет вам в вычете даже при наличии остальных подтверждающих документов. Наши специалисты проверят, все ли документы соответствуют необходимому перечню, за 2 дня составят за вас декларацию 3-НДФЛ и отправят ее в инспекцию.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

За какой период можно вернуть налог за сад

Вы можете оформить налоговое возмещение за детский сад в течение трех лет после года, в котором вы платили за образовательные услуги. То есть в 2023 г. вы можете заявить налоговый вычет за сад по расходам 2020, 2021 и 2022 гг.

Если вы хотите сделать вычет сразу за несколько лет, то необходимо заполнить декларации отдельно за каждый период по той форме 3-НДФЛ, которая действовала в году, за который оформляете льготу.

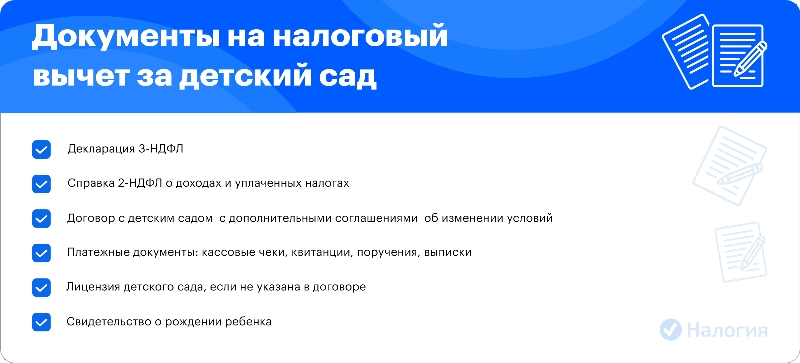

Фото: Документы для вычета за детсад

Как получить возврат денег

Получить вычет за садик можно двумя способами — через налоговую инспекцию по месту постоянной регистрации или через работодателя.

Через ИФНС

Чтобы оформить возврат подоходного налога за садик через налоговую инспекцию, нужно дождаться окончания календарного года, в котором были расходы, и затем передать документы в ИФНС.

Сделать это можно лично при визите в инспекцию по месту постоянной прописки, или через сайт ФНС, после того как зарегистрируетесь в личном кабинете налогоплательщика.

Документы на компенсацию в детский сад:

- Декларация по форме 3-НДФЛ вместе с заявлением на возврат налога. С 2020 г. заявление входит в состав декларации.

- Справка о годовых доходах по форме 2-НДФЛ.

- Договор с садом на оказание образовательных услуг с приложениями и дополнительными соглашениями.

- Лицензия образовательного учреждения, если в договоре нет на нее ссылки.

- Платежные документы, подтверждающие расходы на образовательные услуги: квитанции, чеки, платежки.

- Копия свидетельства о рождении ребенка.

Все документы с декларацией передайте в инспекцию. Камеральная проверка и перечисление денег займет 4 месяца.

Образец заявления

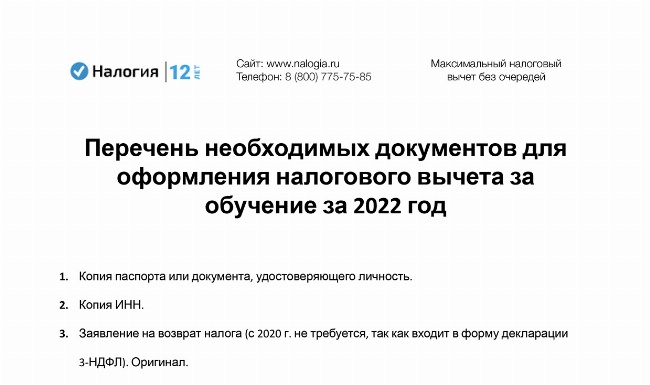

Перечень необходимых документов для оформления налогового вычета за обучение за 2022 год

Через работодателя

Возврат через работодателя оформляется в том же году, когда оплачены образовательные услуги.

Документы потребуются те же, за исключением декларации, заявления на возврат и справки о доходах. Документы подаются в налоговую инспекцию и проверяются 30 дней. Налоговая самостоятельно уведомит работодателя о вашем праве на вычет.

Затем с вашей зарплаты перестанут удерживать налог в счет вычета, и на руки вы станете получать больше.

Частые вопросы

Можно ли получить налоговый вычет за оплату детского сада в другой стране?

+

Да, вы можете заявить расходы на оплату детского сада за границей, если у образовательного учреждения есть документ, заменяющий государственную лицензию, а вы являетесь резидентом РФ и плательщиком 13% НДФЛ. Остальные документы будут неизменны. Полный список — в статье выше.

Платила за детский сад бабушка, а я не работаю. Может ли она вернуть 13%?

+

Может только в том случае, если она является опекуном или попечителем ребенка и имеет право на льготу, то есть является налоговым резидентом РФ и платит НДФЛ.

Сейчас в декрете. Можно ли вернуть подоходный налог за 2021 год за первого ребенка?

+

Если в 2021 г. у вас были налогооблагаемые доходы, то вы имеете право на возврат за садик за первого ребенка, так как оформить возврат можно за последние три года. Для этого вам нужно заполнить декларацию 3-НДФЛ и собрать документы.

Заключение эксперта

Налоговый вычет за детский сад — это льгота, которой могут воспользоваться родители или опекуны ребенка, а также взрослые работающие браться или сестры. Будьте внимательны при заполнении декларации за 2022 год и не забудьте проверить по списку из статьи, все ли документы вы собрали.

- Главная

- Правовые ресурсы

- Подборки материалов

- Налоговый вычет на оплату детского сада

Налоговый вычет на оплату детского сада

Подборка наиболее важных документов по запросу Налоговый вычет на оплату детского сада (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы

Нормативные акты

<Информация> ФНС России

<О порядке предоставления социального налогового вычета за пожертвования>При рассмотрении жалобы ФНС России установила, что комитет финансов города утвердил порядок, разграничивающий доходы в виде «безвозмездных перечислений» и «прочих доходов». Копии чеков свидетельствуют, что гражданин ежемесячно оплачивал обучение своих детей, используя наименование вида платежа «добровольное пожертвование» и указывая их данные. В банковских выписках о назначении платежей, предоставленных детским садом и лицеем, эти операции идентифицированы под кодом «прочие доходы», согласно действующему в городе порядку. Таким образом, перечисленные образовательным учреждениям средства не являются безвозмездным пожертвованием, и инспекция не учла их в качестве социального налогового вычета обоснованно (пп. 1 п. 1 ст. 219 НК РФ).

Перечень социальных вычетов включает право на получение льготы при обучении ребенка, посещающего детское дошкольное учреждение. Проведение обучения подтверждается договором между родителем и детским садом. Документ должен прямо указывать на получение обучения с подтверждением стоимости в составе услуг на содержание, питание и прочих статей расходов дошкольного заведения. В статье расскажем про налоговый вычет за детский сад, дадим пример оформления документов.

Получатели льготы за детский сад

Суть льготы состоит в возврате части налога на доходы физических лиц, уплаченного родителем или опекуном ребенка, обучающегося в дошкольном заведении. Право на получение льготы имеют лица, у которых:

- Имеется доход, облагаемый налогом по ставке 13%.

- Период получения дохода совпадает с годом осуществления затрат на обучение ребенка.

- Декларация по форме 3-НДФЛ представлена в территориальное отделение ИФНС либо уведомление о праве на вычет подано работодателю. Читайте также статью: → «Бланк 3-НДФЛ — скачать образец декларации в 2023».

- Имеются подтверждающие право на вычет документы, приложенные к декларации для проведения проверки.

- Подача декларации, документов и заявления произведена в рамках периода исковой давности по финансовым вопросам.

Законодательством установлен предел суммы вычета. Размер льготы ограничивается в пределах 50 000 рублей. При оплате за обучение двух детей величина вычета удваивается.

Виды дошкольных обучающих заведений

Услуги по обучению детей оказывают муниципальные и частные детские сады. НК РФ не делает различия по форме собственности заведений. Основным критерием получения льготы является наличие у организации лицензии на осуществление образовательной деятельности. Имеются отличия в условиях обучения, предоставляемых муниципальным и частным заведением. Прохождение лицензирования частными детскими садами осуществляется редко, что не позволяет произвести вычет.

В муниципальных заведениях предоставление образовательных услуг имеет законное основание и лицензию. Дошкольные заведения часто заключают с родителями отдельный договор на занятия с логопедом, проведение подготовки к школе и другие виды обучения. Если сумма не выделена отдельно, по желанию родителей учреждения предоставляют справку о стоимости обучения в составе услуг.

Способы получения льготы

Законодательство предоставляет возможность получения льготы путем обращения в ИФНС либо по месту работы заявителя (ст. 219 НК РФ). Оба варианта проходят согласование с Инспекцией.

| Положения | В ИФНС | У работодателя |

| Период получения | По окончания налогового года – календарного периода | В году осуществления затрат |

| Основание | Декларация, документы, заявление на возврат | Документы, заявление на получение уведомления |

| Срок проверки документов | 3 месяца (ст. 88 НК РФ) | 1 месяц (ст. 219 НК РФ) |

| Преимущества способа | Возврат производится в полном объеме | Оперативность возврата налога |

| Недостатки | Длительность периода проверки | Возврат осуществляется в неполной сумму, остаток запрашивается в ИФНС |

Подача документов осуществляется лично, через представителя либо почтовым отправлением. При наличии ЭЦП передача документов осуществляется в электронном виде по каналам связи с ИФНС.

Получение вычета у работодателя

Вычет у работодателя осуществляется по уведомлению, выдачу которого осуществляет ИФНС. Для получения уведомления лицо:

- Подготовить документы, подтверждающие право на льготу.

- Подать заявление на получение уведомления в составе документов на вычет.

- Получить уведомление по истечении месячного срока.

- Обратиться к работодателю с заявлением на получение вычета при начислении налога.

Заявление вычета у работодателя имеет смысл оформлять при осуществлении оплаты и получения обучения в первой половине года или при наличии незначительной суммы платежа. Если сумма велика и превышает вознаграждение до конца года, возникает остаток неиспользованного вычета. При возникновении остатка при заявлении льготы по месту работы возникает необходимость обращения в ИФНС для получения переплаченного налога.

Процедура возврата остатка суммы требует подачи декларации по окончании налогового периода.

Пример получения вычета у работодателя

Смирнов А.А. оплатил в январе 2016 года обучение ребенка в составе услуг муниципального детсада в размере 20 000 рублей. Услуги предоставлены в форме подготовительных курсов к школе. По окончании обучения 30 марта Смирнов А.А. получил акт о получении образования. На основании представленных в ИФНС документов было получено уведомление о праве применения вычета. Заработная плата в месяц составляет 30 000 рублей. В сентябре к вознаграждению применен вычет. В учете предприятия производится расчет:

- Применили сумму социального вычета к начисленной заработной плате: 30 000 – 20 000 = 10 000 рублей.

- Удержали НДФЛ из остатка заработной платы: 10 000 х 13% = 1 300 рублей.

- Благодаря применению вычета работник Смирнов А.А. получил экономию в размере 2 600 рублей в сентябре 2016 года.

Представление декларации в налоговую

Получение вычета в ИФНС носит заявительный характер, предоставляется на основании поданных документов. Читайте также статью: → «Как оформить и получить имущественный налоговый вычет в 2023. Примеры, документы + инфографика». Обращение за льготой осуществляется в налоговый орган, территориальное отделение которого расположено в месте регистрации физического лица. Воспользоваться льготой имеет право любой из родителей вне зависимости от того, чьи данные указаны в документах. Право возникает при наличии зарегистрированного брака.

Декларация представляется по форме 3-НДФЛ за каждый год обучения отдельно. Подача документов осуществляется по окончании года, в котором возникло право на льготу или в более позднем периоде в пределах 3 лет. Используются бланки, действующие в периоде. Документ унифицирован, используется для разных оснований представления. При подаче декларации в состав листов включаются имеющие отношение к вычету.

Пример применения вычета при подаче декларации

Иванов В.В. в 2015 году оплатил дополнительные услуги – обучение в муниципальном детском саду ребенка иностранному языку. Услуга была оказана. Сумма затрат составила 55 000 рублей. Заработная плата лица составила в 2015 году 350 000 рублей. При начислении суммы организация применяла стандартный вычет в размере 14 000 рублей в течение года. Сумма удержанного и перечисленного налога составила 43 680 рублей. После окончания года Иванов В.В. представил декларацию на получение социального вычета. Инспектор произвел расчет причитающейся суммы:

- Определена сумма положенного вычета. Сумма платежа превысила допустимый предел льготы. Вычет применяется в размере 50 000 рублей.

- Определяется сумма, не покрытая льготой: 350 000 – 14 000 = 336 000 рублей.

- Применяется вычет за обучение ребенка: (336 000 – 50 000) = 286 000 рублей.

- Определяется сумма налога, положенная к оплате в бюджет: 286 000 х 13% = 37 180 рублей.

- Рассчитывается сумма возврата лицу: 43 680 – 37 180 = 6 500 рублей.

- Сумма налога, причитающаяся к возврату Иванову В.В. по заявлению, составляет 6 500 рублей.

Перечень документов для получения льготы

К декларации прилагаются документы, подтверждающие право на льготу. Формы представляются в копиях. В процессе камеральной проверки инспектор может попросить предоставить оригиналы для сличения данных. Документы перечисляются в списке, указанном в сопроводительном письме или заявлении.

| Документ | Форма | Особенности |

| Договор об оказании услуг | Простая письменная форма | Должно присутствовать условие о проведении обучения |

| Лицензия на право ведения образовательной деятельности | Копия документа или внесение данных о лицензировании в договор | При отсутствии лицензии льгота не предоставляется |

| Платежные документы | Квитанция банка или чек с ПКО при наличной форме оплаты | В документах должны быть указаны данные одного из родителя или опекуна |

| Паспорт заявителя | Копия заполненных листов документа | При наличии данных второго супруга в платежных документах или договоре дополнительно представляется свидетельство о браке |

| Документ о рождении ребенка | Копия свидетельства | Опекуны и попечители дополнительно предоставляют договор об опекунстве и ли попечительстве |

| Справка о доходах | Форма 2-НДФЛ представляется в оригинале. Читайте также статью: → «Для чего нужна справка 2-НДФЛ? Как заполнить бланк». | Выдачу справки осуществляет работодатель |

В составе документов представляется заявление. Образец документа предоставляется в ИФНС. В форме указывают:

- Наименование территориального отделения ИФНС.

- Данные заявителя в соответствии с паспортом.

- Контактный телефон для связи с лицом при необходимости уточнения данных.

- Просьбу о возврате налога с указанием банковских реквизитов счета для перечисления суммы.

Заявление должно быть подписано лицом собственноручно с указанием даты составления документа. На время проведения проверки дата заявления не влияет, значение имеет дата получения ИФНС декларации.

Срок возврата суммы льготы

Решение о предоставлении льготы ИФНС принимает после проведения камеральной проверки документов. Срок проведения проверки – 3 месяца. Подсчет срока камеральной проверки исчисляется от даты подачи декларации лично, по каналам связи. При подаче почтой (по мнению налоговых органов) срок исчисляется не со дня отправки, а фактического получения документов ИФНС.

Имеется судебная практика, поддерживающая позицию налоговых органов в отношении срока начала камеральной проверки.

В течение месяца после одобрения льготы средства переводятся на счет лица, указанного в заявлении. В случае представления заявления в более позднем периоде сумма будет аккумулирована на лицевом счете налогоплательщика, право на получение которой предоставляется в течение 3 лет.

Причины отказа в получении вычета

Льгота предоставляется только при выполнении соискателем условий, установленных законодательными нормами. В процессе оформления возникают ошибки, наличие которых не позволяет получить льготу.

| Условие | Неверная позиция | Верная позиция |

| Оформление договора | Со стороны получателя выступает иное лицо, права которого не подтверждены доверенностью | Получателем услуги должен быть родитель либо опекун или попечитель ребенка |

| Выделение услуги полученного образования | В договоре отсутствует ссылка на стоимость услуги | Стоимость образования указана отдельно |

| Лицензия учреждения | Отсутствует | Имеется |

| Данные заявителя или супруга в платежных документах | Отсутствуют | Имеются |

| Периода получения услуги и дохода | Период не совпадает | Совпадает |

| Период заявления льготы | Декларация или заявление поданы по истечении 3 лет | Декларация представлена в пределах исковой давности |

| Заявление льготы | Оформлена в одной декларации за несколько лет | Декларация оформляется на каждый годовой период отдельно |

В представленных на вычет документах, декларации должны отсутствовать ошибки и нестыковки данных. При выявлении инспектором ошибки и последующем отказе в получении льготы декларация представляется заново.

Рубрика «Вопросы и ответы»

Вопрос №1. Предоставляется ли социальный вычет работнику при отсутствии уплаты НДФЛ работодателем?

Не предоставляется. Вычет применяется только по уплаченному налогу. Одновременно ИФНС примет меры по взысканию недоимки у лица.

Вопрос №2. Имеет ли право ИФНС задержать перечисление излишне уплаченного налога на срок более 1 месяца после проведения проверки?

Срок выплаты установлен в НК РФ. При задержке перечисления ИФНС лицо имеет право выставить пени за дни просрочки.

Вопрос №3. Можно ли получить социальный вычет на обучение дошкольника при получении услуги в частном заведении в вечернее время?

Обучение ребенка не в дневное время в частном образовательном заведении не дает право на вычет.

Вопрос №4. Можно ли в одной декларации заявить наряду с социальным видом применить имущественный вычет?

Декларация, представляемая работником на получение вычета, может включать данные по нескольким видам льгот.