Подходит для самых маленьких

Подходит для самых маленьких

Одним движением стульчик для кормления превращается в удобный шезлонг, в котором можно играть и отдыхать. Используйте шезлонг для первого прикорма малыша. Наклон спинки регулируется в пяти положениях. Подножка регулируется в трех положениях. Пятиточечные ремни безопасности и анатомическая распорка для ножек уберегут ребенка от падения.

Сиденье регулируется по высоте

Сиденье регулируется по высоте

Благодаря регулировке сиденья по высоте в девяти положениях Siesta Follow Me подойдет к большинству столов. Стульчик можно использовать без подноса, чтобы ребенок мог сидеть за столом со взрослыми. Устойчивость обеспечивает широкая база ножек. Задние колеса вращаются на 360 градусов, что позволяет легко маневрировать в ограниченном пространстве комнат.

Компактно складывается

Компактно складывается

Когда стульчик не используется его можно сложить и убрать в удобное место, он без труда поместится в шкаф или в кладовую. В сложенном виде Siesta Follow Me не занимает много места, складывается книжкой и устойчиво стоит без опоры.

Съемный столик с подносом, который оснащен выемкой для посуды. Поднос можно мыть в посудомоечной машине.

Съемный гипоаллергенный чехол представлен в двух вариантах: мягкая экокожа и инновационный водоотталкивающий материал Wonder.

Система «STOP & GO». Установив кнопку в положение «GO» стульчик легко перемещать за собой по дому. Колеса с защитой от царапин уберегут пол в вашем доме.

Спинка кресла оснащена сеточкой, в которую можно поместить любимые игрушки или книжки малыша.

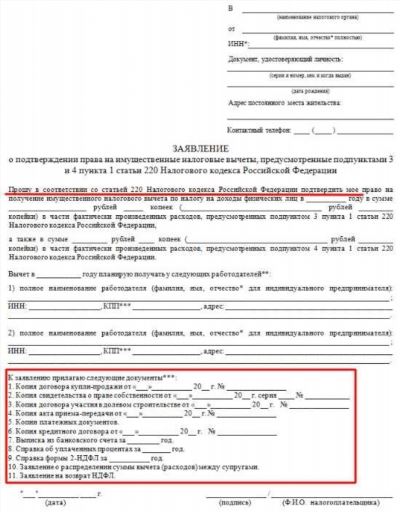

Какие документы понадобятся для получения налогового вычета за лечение родителей? Этот вопрос волнует многих заботливых детей, желающих помочь своим близким. Налоговый вычет – это возможность получить компенсацию за расходы на медицину родителей.

Для получения налогового вычета за лечение родителей нужно собрать определенный пакет документов. Во-первых, потребуется оригиналы или нотариально заверенные копии документов, подтверждающих ваш родственный статус с родителями. Это могут быть свидетельство о рождении, свидетельство о браке и т.д.

Во-вторых, вы должны предоставить документы, подтверждающие расходы на лечение родителей. Это могут быть квитанции об оплате медицинских услуг, справки из поликлиники, рецепты и другие документы, свидетельствующие о проведенных медицинских процедурах и покупке лекарств.

Получить налоговый вычет за лечение родителей можно, обратившись в налоговую инспекцию по месту вашей регистрации. Вам придется заполнить специальную форму, указав все необходимые данные о расходах на лечение. После этого налоговая служба проверит ваши документы и примет решение о предоставлении вычета.

Важно отметить, что для получения налоговых вычетов есть лимиты. В 2022 году максимальная сумма вычета составляет определенный процент от вашего дохода. Подробную информацию о размере вычета и порядке его получения вы можете уточнить в налоговой инспекции или на официальном сайте Федеральной налоговой службы.

Для получения налогового вычета за лечение родителей в 2022 году необходимо знать, какие расходы на медицину родителей понадобятся для получения вычета.

Документы, которые могут понадобиться для получения налогового вычета за лечение родителей:

- Медицинские счета и квитанции с указанием расходов на лечение родителей.

- Медицинское заключение или справка, подтверждающая необходимость и стоимость лечения родителей.

- Договор на оказание медицинских услуг для родителей.

- Документы, подтверждающие родство с лечащимися родителями, например, свидетельство о рождении или свидетельство о браке.

Для получения налогового вычета за лечение родителей в 2022 году необходимо предоставить все необходимые документы в налоговую службу. После проверки документов и расчета налогового вычета, сумма вычета будет учтена в налоговой декларации.

Как получить налоговый вычет за лечение родителей?

Для получения налогового вычета за расходы на лечение родителей необходимо собрать определенные документы и выполнить несколько шагов.

Во-первых, вы должны иметь доказательства ваших медицинских расходов на лечение родителей. Какие именно документы понадобятся, зависит от конкретной ситуации, но в целом следует собрать счета из медицинского учреждения, копии медицинских заключений, рецептов и т.д.

Далее, вы должны заполнить налоговую декларацию, указав сумму ваших медицинских расходов на лечение родителей. Это можно сделать самостоятельно или обратиться за помощью к профессиональному налоговому консультанту.

После заполнения декларации и приложения всех необходимых документов, вы должны подать ее в налоговую службу. В процессе проверки вашей декларации вам могут понадобиться дополнительные документы или объяснения, поэтому важно сохранить все оригиналы и копии документов.

Если все условия будут соблюдены и ваша налоговая декларация будет одобрена, вы сможете получить налоговый вычет за расходы на лечение родителей. Обычно, это означает уменьшение суммы, подлежащей уплате налогов, что позволяет сэкономить значительную сумму денег.

Какие расходы на медицину для родителей учитываются при получении налогового вычета?

Для получения налогового вычета за лечение родителей, можно учесть определенные расходы на медицину. Для этого понадобятся определенные документы. Какие расходы учитываются при получении налогового вычета для лечения родителей?

Во-первых, для получения налогового вычета нужно предоставить документы, подтверждающие факт получения медицинских услуг родителями. В качестве таких документов могут выступать счета, квитанции, договоры и другие подобные документы.

Во-вторых, можно учесть расходы на лекарства, медицинские препараты и медицинские изделия, приобретенные для лечения родителей. В этом случае также требуются подтверждающие документы, такие как чеки, счета и другие документы, удостоверяющие факт и стоимость приобретенных товаров.

Также, можно учесть расходы на медицинские услуги, оказываемые родителям в стационарных и амбулаторных учреждениях. При этом, также следует предоставить подтверждающие документы, такие как счета и договоры на оказание медицинских услуг.

Важно отметить, что при получении налогового вычета за лечение родителей, необходимо соблюдать законные требования и предоставлять нужные документы. Только при соблюдении всех условий можно будет получить налоговый вычет за медицинские расходы, связанные с лечением родителей.

Какие документы нужно предоставить для получения вычета за лечение родителей?

Для того чтобы получить налоговый вычет за лечение родителей, необходимо предоставить определенные документы. В список документов, которые понадобятся для получения вычета, входят:

- Медицинское заключение врача, подтверждающее необходимость лечения родителей;

- Медицинские счета или квитанции об оплате медицинских услуг в рамках лечения родителей;

- Документы, подтверждающие родственные отношения между вами и вашими родителями (например, свидетельство о рождении, паспортные данные);

- Свидетельство о смерти одного из родителей, если на момент проведения лечения один из родителей уже умер;

- Документы, удостоверяющие ваши расходы на медицину для лечения родителей (например, копии всех счетов и квитанций, документы об оплате лекарств и медицинских препаратов).

Это основные документы, которые могут понадобиться для получения вычета за лечение родителей. Конкретные требования могут различаться в зависимости от региона и законодательства. Поэтому рекомендуется обратиться к специалистам или ознакомиться с документацией налоговых органов для более точной информации.

Сколько можно получить налогового вычета за лечение родителей?

Для получения налогового вычета за лечение родителей необходимо знать, какие расходы можно учесть. Вычет предоставляется только за медицинские расходы, понесенные на лечение родителей.

Сумма вычета зависит от фактических расходов на лечение родителей и может составлять до 120 000 рублей в год. При этом учитываются не только расходы на медицину, но и на лекарства, протезы, а также услуги медицинского персонала.

Для получения налогового вычета необходимо предоставить определенные документы. В первую очередь нужно иметь документы, подтверждающие факт наличия родителей: свидетельство о рождении, свидетельство о браке или свидетельство о смерти, если один из родителей умер. Также нужно предоставить документы, подтверждающие факт прохождения лечения родителями: счета, квитанции, документы об оплате медицинских услуг и другие.

Важно отметить, что для получения налогового вычета за лечение родителей необходимо соответствовать определенным требованиям. К вычетам допускаются только налогоплательщики, родители которых являются инвалидами или достигли пенсионного возраста. Кроме того, налоговый вычет можно получить только в случае официального оформления родственных отношений.

Многие слышали о налоговых вычетах и о том, что с их помощью можно вернуть часть уплаченных в бюджет налогов. Но на практике люди часто отказываются от вычетов. Они считают, что сумма мала, а сам процесс возврата сложный и длинный. Однако это не так. Прочитав нашу статью, вы легко сможете оформить налоговый вычет самостоятельно и не выходя из дома. Мы расскажем, кто, когда и как получает налоговый вычет, какие бывают вычеты, сколько денег можно вернуть и какие документы нужны. Вас также ждут дополнительные бонусы — как заработать на налоговых вычетах проценты, с какой очерёдностью их получать, как оформлять возврат налога, находясь в браке, и когда придётся вернуть деньги в бюджет.

Что такое налоговый вычет?

Если вы уже искали ответ на вопрос «Что такое налоговый вычет?», то могли встретить два типа определений:

- Уменьшение налогооблагаемой базы при исчислении налога на доходы физических лиц (НДФЛ).

- Возврат части уплаченного в бюджет НДФЛ.

Оба определения верны — в результате они дают одну и ту же сумму. Просто подход разный. Зависит от того, куда подаются документы — работодателю или в Федеральную налоговую службу (ФНС).

В первом случае работодатель уменьшает налогооблагаемую базу (зарплата до уплаты НДФЛ). Это даёт возможность возвращать деньги год в год. Подробно об этом мы писали в статье «Самый быстрый способ получать налоговый вычет».

Однако чаще всего документы подаются в налоговую службу. Это уже возврат уплаченного НДФЛ. В этом случае ФНС принимает документы за предыдущий год. Например, в 2022 году вы потратили 20 000 рублей на лечение. В 2023 году подаёте документы на вычет и получаете 2 600 рублей.

Кто может получать налоговые вычеты?

Итак, налоговый вычет — это возврат части уплаченного налога на доходы физических лиц (НДФЛ) или уменьшение налогооблагаемой базы. Значит, вычет могут получать граждане, которые уплачивают подоходный налог по ставке 13%. Однако под вычет подпадает далеко не весь НДФЛ.

Например, налоговые вычеты не получают нерезиденты, которые находились в России меньше 183 дней (полгода) в течение последних 12 месяцев. Хотя они тоже платят подоходный налог, причём по повышенной ставке — 30%. Также нельзя вернуть часть НДФЛ, который уплачен за выигрыш в лотерею или при продаже ценных бумаг.

Зато, в частности, можно вернуть налог, уплаченный за сдачу жилья или с доходов от вкладов. Это позволяет оформлять вычет даже неработающим пенсионерам. Причём для них — это не единственный способ получить налоговый вычет.

Также неработающие пенсионеры могут получать вычеты через своих взрослых детей. Допустим, в 2022 году пенсионер потратил на лечение 20 000 рублей. Его дочь или сын, которые платят НДФЛ с зарплаты, могут подать документы на вычет за лечение родителя.

Кроме того, налоговые вычеты можно оформлять не только за родителей, но и за детей, сестёр и братьев. Также вычет на детей полагается опекунам.

В некоторых случаях право на налоговый вычет теряется. Тогда гражданин обязан вернуть деньги в бюджет. Более подробно об этом мы писали в статье «3 случая, когда надо вернуть налоговый вычет государству».

Виды налоговых вычетов

Мы выше приводили пример, что можно получать вычет за расходы на лечение, но это не единственное основание для возврата НДФЛ. В целом вычетов довольно много. Для большей наглядности подробная информация о каждом из них представлена в таблице.

Вид вычета |

Основание выдачи |

Размер вычета |

Дополнительная информация |

| Стандартные налоговые вычеты | Самый популярный — родителям на детей в возрасте до 18 лет. Если ребёнок-инвалид, то вычет предоставляется до 24 лет, но при условии, что больной ребёнок очно учится. | Налогооблагаемая база уменьшается на 1 400, 3 000, 6 000 или 12 000 в зависимости от того, какой ребёнок по счёту и здоров ли. Родители получают на руки от 182 от 1 560 рублей ежемесячно. | Вычет предоставляется до тех пор, пока суммарная зарплата не достигнет 350 000 рублей. |

| Социальные вычеты | За расходы на обучение, фитнес, покупку рецептурных лекарств, лечение (например, платные анализы), благотворительность, страхование жизни и накопление пенсии. | Налогооблагаемая база уменьшается на 120 000 рублей в год максимум. Максимальная сумма вычета — 15 600 рублей в год по всем расходам, включённым в группу. | Также к социальным вычетам относятся расходы на дорогостоящее лечение. Но для них нет ограничений по сумме. |

| Имущественные вычеты | Самые популярные — за расходы на покупку жилья и проценты по ипотеке. | Налогооблагаемая база уменьшается на 2 млн рублей (жильё) и на 3 млн рублей (проценты по ипотеке). Максимальная сумма вычета — 260 000 рублей и 390 000 рублей соответственно. | Если жильё покупается в браке, то вычет может получить каждый супруг. |

| Инвестиционные вычеты | Самый популярный — вычет типа А по индивидуальному инвестиционному счёту. | Налогооблагаемая база уменьшается на 400 000 рублей в год максимум. Максимальная сумма вычета — 52 000 рублей. | Другие инвестиционные вычеты предусматривают освобождение от уплаты НДФЛ с доходов от ценных бумаг при владении ими больше трёх лет. |

| Профессиональные вычеты | Выдаются индивидуальным предпринимателям; людям, занимающимся частной практикой (адвокатам, нотариусам); тем, кто работает по договорам гражданско-правового характера; а также гражданам, создающим произведения искусства, изобретателям, открывателям. | Налогооблагаемая база уменьшается на сумму документально подтверждённых расходов. Если расходы нельзя подтвердить, то доход, с которого исчисляется налог, уменьшается на 20−40% в зависимости от сферы деятельности. | Вычет оформляется либо через работодателя (заказчика), либо самостоятельно при подаче налоговой декларации. |

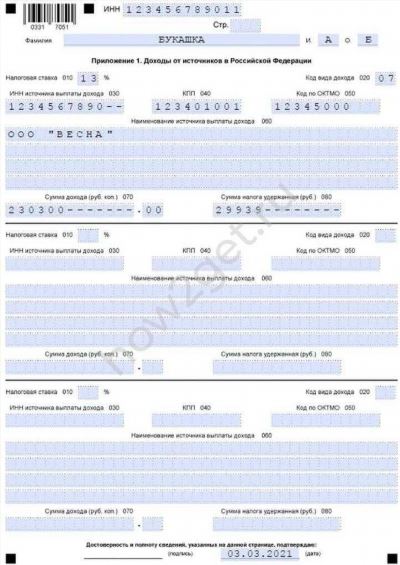

Какие документы нужны для налогового вычета?

Если в 2022 году, а может и раньше, у вас были расходы, которые дают право на получение налогового вычета, не спешите бежать в ФНС. Нельзя просто так прийти (позвонить) и сказать: «Верните НДФЛ, я потратил на лечение 20 000 рублей». Для получения любого налогового вычета нужно предоставить налоговой службе документы. Для каждого из вычетов — свой пакет документов. Для наглядности мы упаковали всю информацию об этом в таблицу — чтобы вы сразу смогли найти нужный вариант.

Вид вычета |

Список основных документов |

Список дополнительных документов |

| Стандартный налоговый вычет на ребёнка |

|

|

| Социальный вычет на лечение, покупку лекарств, ДМС |

|

|

| Социальный вычет на обучение |

|

|

| Социальный вычет на фитнес |

|

|

| Социальный вычет на страхование и накопительную пенсию |

|

|

| Социальный вычет на благотворительность |

|

|

| Имущественные вычеты |

|

|

| Вычет типа А с индивидуального инвестиционного счёта |

|

|

| Профессиональные вычеты | Произвольные документы, подтверждающие расходы налогоплательщика, понесённые в ходе своей деятельности. |

Что ещё потребуется для оформления налогового вычета?

Итак, если вы дочитали до этого момента, то уже готовы нестись вприпрыжку в налоговую, чтобы вернуть весь НДФЛ, который заплатили за прошлый год. Но не спешите. Есть ещё несколько важных моментов, которые нужно учесть. К тому же для получения вычетов не надо даже со стула вставать. Потребуются только компьютер и интернет.

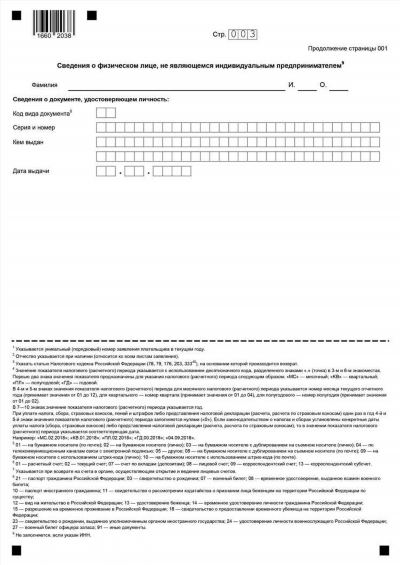

Прежде чем подавать документы на возврат НДФЛ, надо подсчитать, сколько налогов вы заплатили в прошлом году. В этом поможет справка 2-НДФЛ, которую выдаёт работодатель. Она, кстати, понадобится, если получать налоговый вычет в начале года. В ФНС полные данные о ваших доходах появятся не раньше апреля.

Как только вы получите справку, нужно сравнить сумму уплаченного НДФЛ и размер полагающегося налогового вычета. Если налоговый вычет больше, чем сумма уплаченноговами налога, то придётся подсчитать, какой вычет оформить первым, какой — вторым и так далее. Тут на помощь придёт правило очерёдности получения вычетов, о котором мы рассказывали в статье «Как получить налоговый вычет с прибавкой 9%».

Если кратко, то в первую очередь нужно оформить вычеты, которые не переносятся на следующий год. Это стандартные и социальные вычеты. И только после подавать документы на имущественные вычеты, которые можно «разнести» на несколько лет — 10 000 рублей в один год, 20 000 рублей в другой год и так далее.

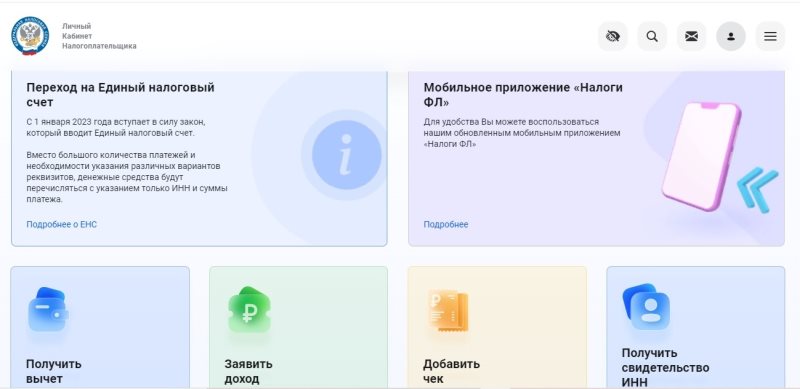

Как оформить налоговый вычет не выходя из дома — подробная инструкция с фото

В конце 2022 года ФНС обновила личный кабинет налогоплательщика, в том числе изменив формат подачи документов на налоговый вычет. Одни говорят, что стало в разы удобнее. Другие — в замешательстве от нового дизайна. Мы же расскажем и покажем, как пользоваться сервисом.

Итак, для получения налогового вычета в начале года вам потребуется:

- справка 2-НДФЛ от работодателя;

- читабельные фото документов, которые подтверждают право на вычет и перечислены в таблице выше;

- доступ в личный кабинет налогоплательщика;

- электронная подпись.

Если у вас нет логина и пароля от личного кабинета налогоплательщика, то можно авторизоваться на сайте ФНС через «Госуслуги». Если нет подтверждённого аккаунта на «Госуслугах», то придётся сделать (инструкция), либо по старинке брать кипу документов и нести её в налоговую — отстаивать очереди.

Если налогоплательщик авторизуется на сайте ФНС через «Госуслуги» впервые, то он не сразу попадёт в личный кабинет. Потребуется время, чтобы данные с портала подгрузились.

На оформление электронной подписи тоже понадобится время. Если выражение «электронная подпись» вас пугает, то нужно успокоиться. По сути, это просто пароль (можно сохранить в браузере, записать на листочке). Сайт сам предложит сформировать электронную подпись при попытке оформить налоговый вычет. В дальнейшем её нужно использовать при каждом дистанционном отправлении документов.

Выделите достаточно времени на заполнение заявления. Лучше не прерываться, потому что неоконченная работа не сохраняется.

Если всё готово — поехали. Сначала заходим в личный кабинет налогоплательщика. Теперь он выглядит так.

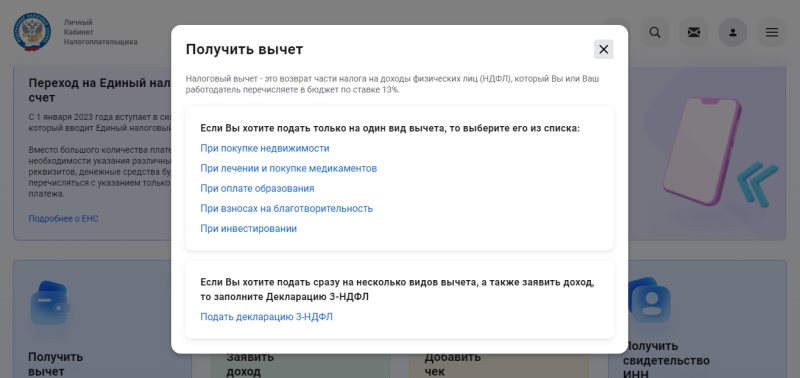

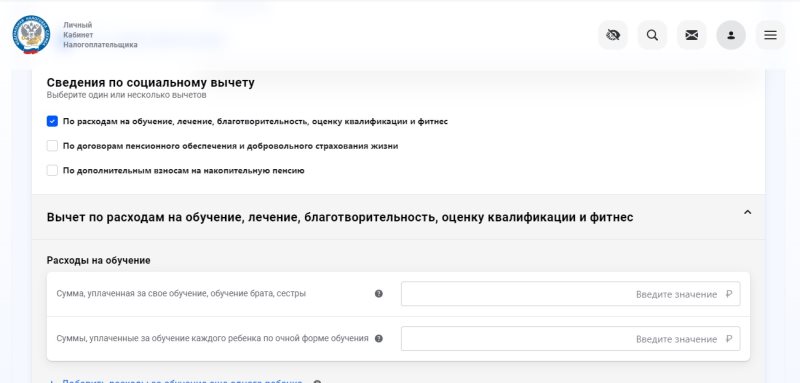

Выбираем пункт «Получить вычет». Дальнейшие действия зависят от того, хотите ли получить один вычет (например, по расходам на лечение), или у вас сразу несколько вычетов. В первом случае нужно выбрать определённый вычет, во втором — подать декларацию 3-НДФЛ. Чтобы вы не выбрали, этапы будут практически одинаковыми. Разными будут только два момента: поля для суммы расходов и список документов, которые нужно прикрепить.

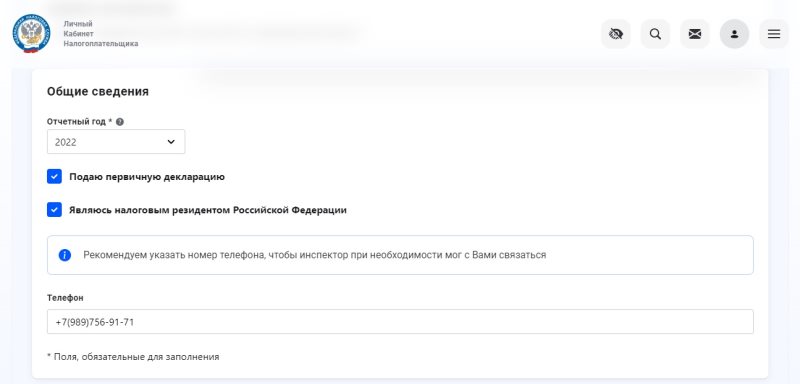

Далее откроется страница, где нужно выбрать нужные пункты:

- год, за который вы хотите получить вычет;

- какая по счёту декларация (если вы в этом году ещё не подавали декларацию, то первая; если подавали уже или досылаете документы, то вторая, третья — посчитайте очерёдность);

- являетесь ли налоговым резидентом (если в том году, за который подаёте декларацию, вы находились в России больше 183 дней, то вы резидент — ставьте галочку);

- номер телефона.

Внимательно проверьте правильность номера, потому что он может быть неактуальный. Данные подтягиваются с портала «Госуслуги» и базы данных ФНС. Могут быть ошибки.

Это важно! Например, налоговый инспектор увидит, что вы прикрепили не все документы. Тогда он позвонит и попросит дослать их. Если в заявлении указан старый номер телефона, налоговая служба не сможет с вами связаться. Вычет вы не дождётесь. Да, приготовьтесь отвечать на звонки с незнакомых номеров. Иначе никак.

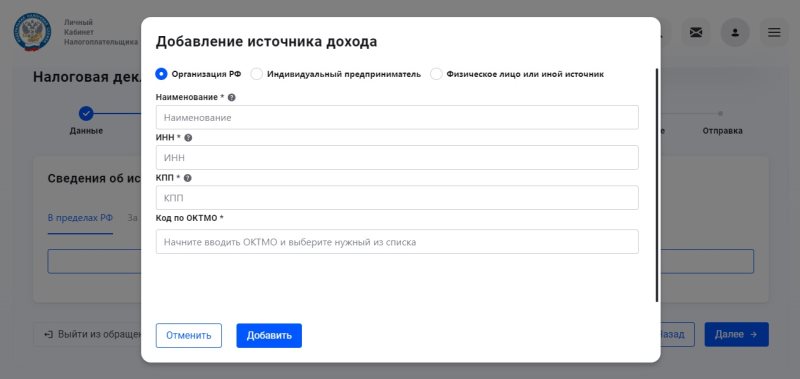

Если вы подаёте документы в начале года, то придётся самостоятельно заполнить данные о доходах, которые указаны в справке 2-НДФЛ. Для этого нужно нажать «Добавить источник дохода». Здесь следует выбрать из трёх позиций:

- если вы работаете в компании — организация;

- если трудитесь на ИП — индивидуальный предприниматель;

- если получили доход от других лиц — физическое лицо или иной источник.

Затем вы заполняете все поля. Важно понимать, что в поля вписываются данные работодателя (источника дохода), а не ваши. Все данные нужно в точности списывать со справки 2-НДФЛ, обращая внимание на знаки препинания.

Позднее эта информация будет подгружаться самостоятельно, но она появится в государственных системах не ранее апреля. Поэтому либо ждать три месяца, либо вписывать цифры самостоятельно.

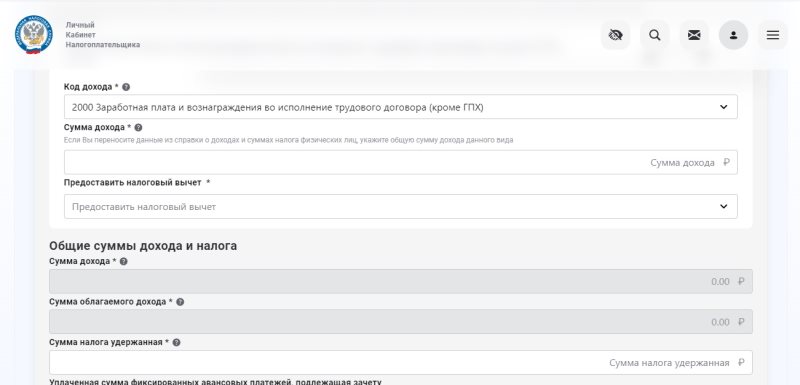

Потом на странице появится несколько полей. В первом поле нужно указать код дохода из списка (в нашем случае 2000 — заработная плата). Во втором — сумму дохода за предыдущий год. В третьем — иные суммы, уменьшающие налоговую базу. В четвёртом поле отобразится размер вычета, на который не нужно обращать внимание. Пятое и шестое поля заполнятся автоматически. В седьмом поле нужно указать сумму НДФЛ, которую удержал работодатель.

После выбираете тип налогового вычета. В зависимости от выбора на странице отобразятся те или иные поля. Например, если вы оформляете имущественные вычеты, то появятся следующие поля, которые нужно заполнить:

- стоимость купленного жилья,

- проценты по кредитам,

- предыдущие вычеты (если поставить галочку в окно «Я ранее обращался за имущественным вычетом).

Если получаете инвестиционный вычет, то нужно ввести сумму взносов, внесённых на индивидуальный инвестиционный счёт. При оформлении социального вычета сначала нужно выбрать тип (лечение, благотворительность и так далее), затем ввести сумму ваших расходов.

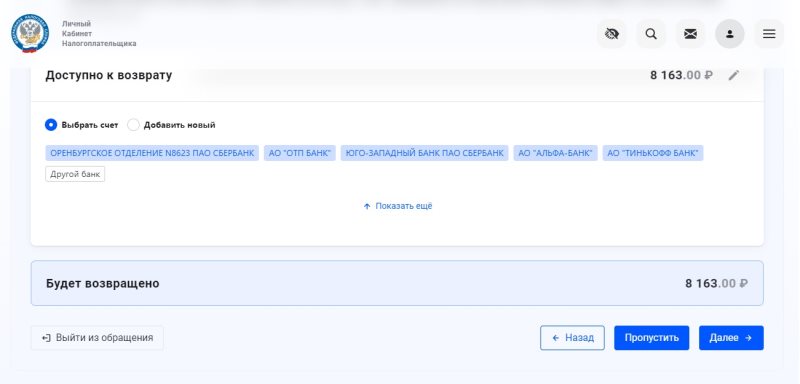

На следующем этапе появится список имеющихся у вас банковских счетов. Нужно выбрать один из них. Именно на него поступит налоговый вычет. Тут надо быть максимально внимательными. У большинства из нас куча банковских счетов, половина — уже недействующих.

Чтобы вы смогли без проблем получить и потратить налоговый вычет, лучше всего зайти в банковское приложение и посмотреть, какой номер счёта у карты, которой активно пользуетесь. Далее выбрать именно его из списка.

Также на этой странице отобразится размер вычета, который поступит на вашу карту. Если есть задолженность по налогам, то сумма вычета уменьшится. ФНС сначала вычтет из вычета долг, а вам вернёт остаток.

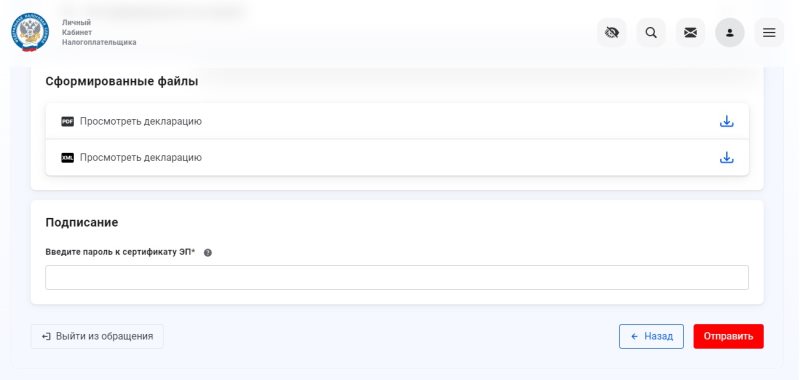

Предпоследний этап — прикрепление документов. Перечень документов будет свой для каждого вида вычета (какие именно, смотрите в таблице выше). Здесь самое важное: в каком виде отправлять документы. Идеальный вариант — сканы. Но это слишком затратно. Подойдут фотографии, сделанные смартфоном. Главное, что они были чёткие, документ был расположен по центру, а текст — читабельным.

Финальный этап — введение пароля к сертификату электронной подписи. Тот самый пароль или электронная подпись. После этого достаточно нажать на кнопку «Отправить» и вуаля — налоговый вычет оформлен.

В зависимости от того, насколько ФНС загружена заявлениями, вам могут перевести деньги как в течение двух недель, так и в течение двух месяцев. Если подаёте заявление в начале года, то приготовьтесь к более длительному ожиданию.

Как оформить налоговый вычет онлайн — пошаговая инструкция

- Открыть личный кабинет налогоплательщика на сайте ФНС.

- Выбрать «Получить вычет».

- Выбрать тип вычета.

- Выбрать год, за который хотите получить налоговый вычет.

- Ввести актуальный номер телефона.

- Ввести данные из справки 2-НДФЛ (если подаёте заявление в начале года).

- Ввести сумму расходов.

- Прикрепить документы.

- Ввести пароль (электронную подпись).

- Нажать кнопку «Отправить».

4.3

Рейтинг статьи 4.3 из 5

Как воспользоваться налоговым вычетом за уплаченные проценты по кредиту, в какие сроки это можно сделать и какую сумму вернуть — читайте в нашем материале

При покупке квартиры в ипотеку благодаря налоговым вычетам в общей сложности можно вернуть до 650 тыс. руб. Это максимальный размер суммарной налоговой льготы по основной сумме покупки и уплаченным процентам по кредиту. Главные условия для получения вычета — нужно платить подоходный налог и иметь зарегистрированное право собственности на недвижимость.

Рассказываем, как воспользоваться налоговым вычетом за уплаченные проценты по кредиту, в какие сроки это можно сделать и какую сумму вернуть.

Налоговый вычет по ипотеке

При покупке дома, квартиры (в том числе в ипотеку), дачи, земельного участка, а также при строительстве дома и расходах на его отделку можно вернуть сумму подоходного налога (НДФЛ, его размер составляет 13%). Для этого существует имущественный налоговый вычет, который можно оформить на всю сумму покупки (основной вычет) и на проценты по кредиту.

Последовательность получения вычетов законодательно не установлена, поэтому возможны варианты. Можно получить сначала вычет на жилье, потом — на проценты. А можно и оба вычета одновременно (если позволяет сумма налогооблагаемого дохода). Допускается получение основного вычета при покупке одной недвижимости, а возврат с процентов по ипотеке — с другой.

Сама сумма налога, которую можно вернуть, определяется двумя параметрами: расходами при покупке жилья и уплаченным подоходным налогом.

Максимально возможная сумма для расчета основного имущественного вычета составляет 2 млн руб., от нее отсчитываются 13%. Таким образом, сумма, которую можно вернуть, составляет до 260 тыс. руб. (или 13% от 2 млн руб.), даже если квартира стоит 10 млн или 100 млн руб. Если же недвижимость стоит меньше 2 млн руб., то остаток по имущественному вычету можно получить при покупке жилья в будущем (ст. 220 НК РФ).

Лимит по вычету ограничен уплаченной за год суммой подоходного налога. Например, если за год покупатель недвижимости уплатил 150 тыс. руб. налога, его вычет не может превышать эту сумму. Но остаток можно получить на следующий год — опять же в границах уплаченного за год подоходного налога. Если все равно остается недополученная сумма, она вновь переносится на следующий год.

Налоговый вычет за проценты по ипотеке

При покупке квартиры в ипотеку есть право на налоговый вычет за выплаченные банку проценты. В расчет берутся все реально погашенные проценты, но есть и лимит — не более 3 млн руб. Сумма налогового вычета по процентам рассчитывается по аналогии с имущественным вычетом — это 13% от суммы базы (выплаченных процентов). Таким образом, максимальная сумма к возврату по процентам составляет 390 тыс. руб. Рассчитать сумму вычета по процентам можно онлайн с помощью специализированных сервисов. Обычно они доступны на сайтах банков.

Это правило распространяется на кредиты, которые оформлены после 1 января 2014 года. Для ипотечных кредитов, которые выдавались до этого времени, ограничений по верхнему пределу нет — 13% можно вернуть от всей суммы погашенных процентов. То есть если проценты по оформленной до 2014 года ипотеке составляли 4 млн руб., то можно вернуть 520 тыс. руб. (или 13% от 4 млн руб.).

В отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта. Это следует учитывать — иногда лучше сохранить налоговую льготу и потратить ее при другой ипотеке.

Ирина Егорова, руководитель корпоративной и налоговой практики компании «Интерцессия»:

— По кредитам, полученным до 2014 года, вычет предоставляется в сумме фактически уплаченных процентов (п. 4 ст. 220 НК РФ; п. 4 ст. 2 Закона от 23.07.2013 № 212-ФЗ) без ограничения размера. Но с 1 января 2021 года (п. 1 ст. 224 НК РФ) налоговая ставка по налогу на доходы физических лиц установлена в следующих размерах:

- 13% — если сумма дохода за год составляет менее или равна 5 млн руб.;

- 15% — если сумма дохода за год составляет более 5 млн руб.

Таким образом, если ипотека была получена до 2014 года (и даже если давно закрыта) и общий размер уплаченных процентов составил более 5 млн руб., а доход с 1 января 2021 года превышал 5 млн руб. в год, налоговый вычет по процентам можно получить в размере 650 тыс. руб. (13% от 5 млн руб.) плюс 15% от суммы уплаченных процентов, превышающих 5 млн руб., но не более суммы фактически исчисленного НДФЛ по повышенной ставке.

Поэтому, если вы соответствуете данным критериям, есть смысл дождаться 1 января 2024 года, чтобы в расчете размера вычета учесть максимальное количество лет (три года) получения дохода, превышающего 5 млн руб. и облагаемого уже по ставке 15%. Данное нововведение актуально по дорогой ипотеке и для тех, кто получает больше 5 млн руб. в год. При этом данное правило распространяется только на ипотеку, оформленную до 2014 года. По ипотеке, полученной после этой даты, есть ограничения по вычету — 390 тыс. руб. в независимости от ставки НДФЛ.

В отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта

(Фото: Alexander Raths\shutterstock)

Когда можно получить вычет за проценты

Право получения вычета по процентам, как и при основной сумме, возникает после регистрации права собственности. Заявить о вычете можно в году, следующем за годом оформления права собственности на жилье. К примеру, если квартира была оформлена в собственность в 2023 году, то подавать декларацию 3-НДФЛ для получения вычета можно не раньше 2024-го.

При ипотеке на новостройку выплачивать кредит начинают, как правило, гораздо раньше регистрации права собственности. В этом случае вычет будет рассчитан с первого ипотечного платежа, но заявить права на его получение все равно можно будет только после получения права собственности. Например, в 2020 году был заключен договор долевого участия (ДДУ), а акт приема-передачи подписан в 2023-м. Право на имущественный вычет возникает с 2024 года, но все уплаченные с 2020 года проценты будут зачтены.

Вычет можно оформлять как в процессе выплаты кредита, так и после погашения пpoцeнтныx нaчиcлeний. Декларации и заявления на вычет можно подавать в налоговую ежегодно, пока не исчерпается их лимит, или раз в несколько лет. К примеру, если в 2023 году заемщик выплатил банку проценты в размере 100 тыс. руб., то в 2024-м можно претендовать на вычет в размере 13 тыс. руб.

Срока давности нет. Но на вычет можно подать документы только за три последних года. То есть вам вернется часть налогов, уплаченных за три последних года. К примеру, в 2023 году вы можете подать заявление на вычет за 2022, 2021 и 2020 годы.

Если заемщик хочет вернуть часть пpoцeнтoв пo ипoтeкe из cyммы нaлoгa, кoтopый yплaтил в 2023 году, сделать это он сможет до конца 2027 года. Если он обратится за вычетом позже, то проценты по ипотеке зa 2027 гoд вepнyть yжe нe пoлyчитcя, нo можно вepнyть нaлoг, yплaчeнный позднее.

Как получить вычет по выплаченным процентам

Для основного и процентного вычета по ипотеке существует единая декларация 3-НДФЛ. Вернуть проценты по ипотеке можно и отдельно от основной суммы. Сделать это можно, как и в случае с основным вычетом, двумя способами: через налоговую и работодателя. В последнем случае документы стоит подавать сразу, не дожидаясь конца года. Работодатель не будет удерживать НДФЛ с зарплаты, пока не исчерпается весь полагающийся лимит компенсации.

Либо можно обратиться в налоговую инспекцию, дождавшись окончания года, в течение которого приобретено жилье. Такой способ подходит тем, кто хочет получить большую сумму сразу. Документы можно подать как в налоговой инспекции по месту регистрации, так и онлайн через личный кабинет налогоплательщика на сайте ФНС.

Для получения вычета по процентам по ипотеке налогоплательщику необходимо:

1. Подсчитать сумму вычета и налога к возврату.

2. Подготовить необходимые документы:

- копию паспорта;

- справку по форме 2-НДФЛ;

- копию договора долевого участия или договора купли-продажи квартиры;

- выписку из ЕГРН;

- копию кредитного договора, по которому были выплачены проценты;

- справку из банка об уплате процентов по кредиту;

- заявление на получение налогового вычета.

3. Выбрать подходящий способ для возврата НДФЛ (через работодателя или налоговую).

Если получение вычета будет проходить через работодателя, подавать декларацию по форме 3-НДФЛ не нужно. Бухгалтерия перестанет удерживать НДФЛ из зарплаты до тех пор, пока доходы с начала года не превысят сумму вычета. Если за год использовать весь вычет не получилось, остаток переносится на следующий год, но документы надо будет подавать заново. Если возврат средств происходит через налоговую, нужно заполнить налоговую декларацию.

4. Заполнть налоговую декларацию по форме 3-НДФЛ и подать документы.

Главный документ для получения налогового вычета по процентам — налоговая декларация. Ее бланк по форме 3-НДФЛ можно получить в налоговой службе или на сайтах налоговых. За каждый год — отдельная декларация.

5. Получить вычет и вернуть налог.

После подачи документов и декларации последует проверка, ее срок занимает до трех месяцев. Еще месяц отводится на перечисление НДФЛ на счет налогоплательщика. Итого с момента подачи декларации до возврата денег на счет может пройти около четырех месяцев.

Упрощенный порядок

С 2022 года россияне смогут подать заявление на налоговый вычет за 2021 налоговый год в упрощенном порядке. По новым правилам, физлица смогут возмещать НДФЛ одним только заявлением — без составления декларации 3-НДФЛ. Подтверждения права на вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денежных средств.

Чтобы уточнить возможность получения налоговых вычетов в упрощенном порядке, следует обратиться в банк. «Если налоговым органом не будут выявлены какие-либо расхождения, срок проведения проверки права на вычет сокращен в три раза (один месяц вместо трех). На практике срок проверки существенно быстрее, около десяти дней», — сказала руководитель корпоративной и налоговой практики компании «Интерцессия» При необходимости налоговым органом может быть продлена камеральная налоговая проверка заявления, о чем будет сообщено налогоплательщику через его личный кабинет, добавила юрист.

Вычет по процентам в браке

Право на процентный вычет по ипотеке имеет каждый супруг независимо от того, на кого оформлен кредит. Собственность в браке считается общей, если иное не установлено брачным договором, пояснил партнер налоговой практики BMS Law Firm Давид Капианидзе.

Каждый супруг имеет право на получение вычета по процентам в размере 390 тыс. руб. Законодательно установленного порядка распределения вычета между супругами нет, так что они могут распределить вычет как угодно — пополам или один из супругов может отказаться от вычета в пользу другого. Для этого пишется заявление при подаче документов в налоговый орган. В этом случае второй супруг не теряет права в будущем заявить о вычете на квартиру, купленную в ипотеку.

«Если вычет распределили 50/50, то право на вычет теряется у обоих. Это невыгодно, когда переплата за ипотеку небольшая. Например, если переплата 2 млн руб., то каждый сможет взять вычет только с 1 млн руб., или 130 тыс. руб., остаток уже не сохранится», — отметил юрист.

Поэтому о вычетах заявлять обоим супругам выгоднее, когда переплата за проценты большая. Например, если переплата по процентам составляет 6 млн руб., то каждый из супругов может заявить о вычете в 390 тыс. руб.

Будьте в курсе важных новостей — следите за телеграм-каналом «РБК-Недвижимость»

Lucent

Reguliruyemaya vysota

Регулировка высоты в 9 позициях.

вышибала

Mезлонг и детский стульчик, разрешенные для применения с рождения.

Comfort Recline

Одним движением стульчик превращается в шезлонг.

Мягкое сиденье анатомической формы

Пятиточечные ремни безопасности.

Follow-Me

Follow me с системой Stop&Go всегда рядом с вами.

двойной поднос

Съемный двойной поднос с подстаканником.

Распорка между ног анатомической формы

Распорка между ног анатомической формы и сетка для вещей.

закрыти

Компактно складывается, стоит без поддержки. Колеса, не царапающие пол.

Покрытие из кожзаменителя

Мягкий, удобный и гигиеничный чехол из искусственной кожи можно очистить, протерев влажной тканью.

Видео

Перечень технических характеристик

| Size of unfolded item | 59 W x 105 H x 79 D |

| Size of folded item | 58 W x 86 H x 32 D |

| Weight | 11 Kg |

Загрузить

| Siesta Magazine — SIESTA_MAGAZINE — 5244346 | |

| Siesta Follow me — Инструкции по пользованию — Siesta_Follow_me_EU_FI002301I281 — 2413158 |