Налоговый вычет за лечение — 2023

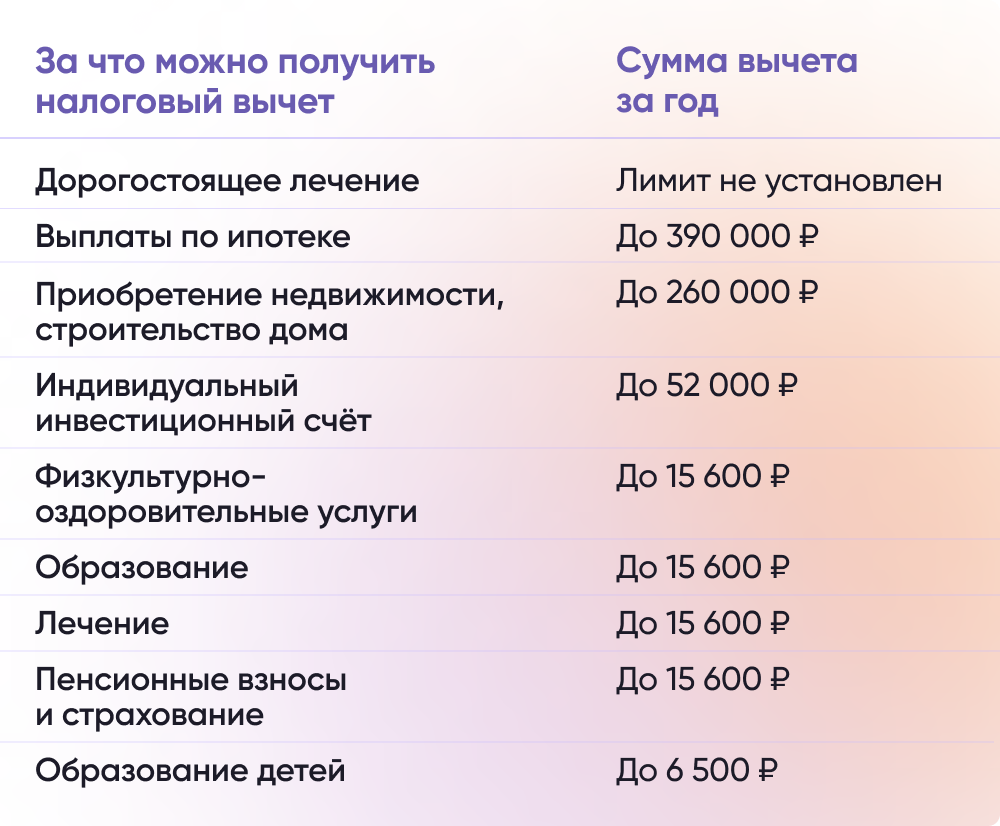

Налоговый вычет — это возврат части уплаченного НДФЛ. Блок социальных вычетов обширен, деньги можно вернуть не только в связи с тратами на лечение.

Финансовый консультант и инвестор Татьяна Волкова отмечает, что наиболее популярные виды вычетов, которые можно получить в 2023 году: на образование, на лечение и на жилье.

«В список также входят расходы на занятия спортом (фитнес), благотворительность, негосударственное пенсионное обеспечение, негосударственное пенсионное страхование, добровольное страхование жизни, расходы на накопительную часть пенсии и прохождение независимой оценки своей квалификации», — добавил эксперт Центра финансовой грамотности НИФИ Минфина Николай Дмитриев.

Новый онлайн-курс «Главный бухгалтер на УСН» за 4990 руб.!

Мы разбираем все темы, от учета до настройки в 1С с учетом последних изменений 2023 года.

Вы научитесь вести бухучет без штрафов, правильно рассчитывать упрощенный налог, начислять заработную плату сотрудникам, работать с кассой и применять новые ФСБУ.Успейте записаться по акции

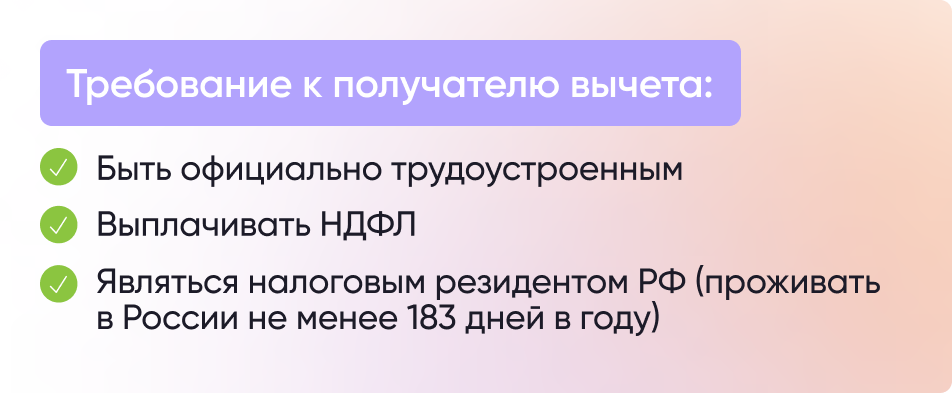

Условия для получения

Как утверждает Николай Дмитриев, чтобы получить налоговый вычет за лечение, нужно соблюсти следующие условия:

-

Быть налоговым резидентом России, то есть проживать в стране не менее 183 календарных дней в году.

-

Платить со своих доходов налог в госбюджет по ставке 13%.

-

Медицинские услуги, лекарства и страховые взносы должны быть оплачены не более 3 лет назад.

-

Медицинская организация работает в России (имеет российскую лицензию).

На оплату медицинских услуг

Оформить налоговый вычет можно только за медицинские услуги из перечней, утвержденных постановлением Правительства № 458 от 08.04.2020 г.

В список входит прием у врача, сдача анализов, консультация, диагностика, обследования, санаторно-курортное лечение.

Сергей Гебель, генеральный директор консалтинговой группы «Гебель и партнеры», отмечает, что гражданину необходимо предоставить документы, подтверждающие его фактические расходы на оказанные медицинские услуги.

«В частности, это справка, которая удостоверяет факт получения услуги и ее стоимость. Справка выдается организацией по требованию налогоплательщика», — прокомментировал эксперт.

На приобретение лекарств

Если гражданин хочет получить налоговый вычет за покупку лекарств, то важно, чтобы все препараты были прописаны лечащим врачом.

Кроме того, необходим оригинал рецептурного бланка со штампом медицинской организации.

«Если же лекарство назначают без рецепта, в качестве подтверждения расходов используют сведения из медицинской документации пациента», — пояснил Сергей Гебель.

На уплату страховых взносов

Чтобы включить в состав налогового вычета сумму страховых взносов по ДМС (добровольное медицинское страхование), нужно предоставить соответствующую лицензию. Она должна быть как у страховщика, так и у медицинской организации.

Однако Сергей Гебель предупреждает, что вычет нельзя получить, если страховые взносы перечисляет работодатель.

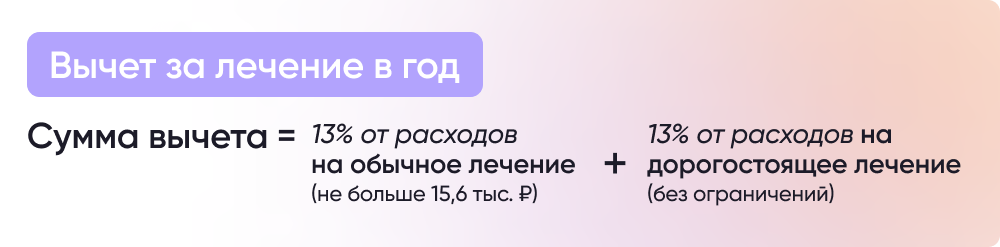

Сколько можно получить

Воспользоваться вычетом можно в размере фактических расходов, но только в пределах 120 тысяч рублей за год.

Налогоплательщику возвращается 13% от этой суммы.

«При этом лимит в 120 тысяч рублей предоставлен совокупно по всем перечисленным расходам. Поэтому если налогоплательщик заявляет в декларации несколько видов социальных вычетов, то сумма будет общей», — уточнил Николай Дмитриев.

Если же лечение было дорогостоящим, то этот лимит можно превышать. Но, поскольку налоговый вычет — это возврат части ранее уплаченного в бюджет НДФЛ, вернуть можно не более, чем уже было «отдано» государству.

Так, вычет за дорогостоящее лечение в полном объеме получить можно только при соответствующих доходах. Например, если в 2022 году на дорогостоящее лечение гражданин потратил 1 млн рублей, то вернуть 130 тысяч (13% от 1 млн) можно лишь при условии, что в 2022 году в госбюджет было уплачено не меньше.

Расчет

Размер вычета напрямую зависит от стоимости лечения. Если сумма равна 120 тысячам рублей, то человек может получить не более 15600 рублей в год: 120 000 умножаем на 0,13.

Но если расходы были меньше, то и сумма возврата уменьшается. Например, с 30 тысяч рублей можно получить не более 3900 рублей (30 000 Х 0,13).

Как получить налоговый вычет

Получить налоговый вычет, вне зависимости от его вида, можно либо у работодателя, либо в налоговом органе.

Способы

Через работодателя

У работодателя вычет можно получить без подачи декларации, причем в том же году, в котором гражданин оплатил лечение.

Для начала нужно подготовить все документы, подтверждающие право на социальный налоговый вычет: чеки, квитанции об оплате, выписки с банковского счета и т.д.

«В зависимости от основания получения вычета могут понадобиться дополнительные документы. Например, в случае лечения это копия договора на оказание медицинских услуг, при покупке лекарств — рецептурный бланк, а при уплате страховых взносов — копия договора страхования», — пояснил Сергей Гебель.

Затем нужно подать в налоговый орган по месту жительства заявление о подтверждении права на вычет вместе с ранее собранным пакетом документов. Их можно направить через личный кабинет налогоплательщика.

После этого гражданин пишет заявление в свободной форме для работодателя, который, в свою очередь, обязан предоставить вычет с учетом всех доходов, полученных с начала года.

Через налоговую

Через ФНС вычет можно получить в течение 3 лет после года оплаты медицинских услуг.

Также в инспекцию следует обращаться за остатком вычета, если работодатель не смог предоставить его в полном объеме.

Необходимо придерживаться следующего алгоритма:

-

Подготовить те же документы, что и для получения вычета у работодателя, а также справку о доходах, и заполнить налоговую декларацию.

Сделать это можно в личном кабинете налогоплательщика либо с помощью специальной программы на официальном сайте ФНС.

-

Подать налоговую декларацию и подтверждающие документы в инспекцию по месту жительства.

«Сделать это можно как в бумажной форме через налоговый орган, МФЦ или отправив по почте, так и в электронном виде через «Госуслуги» и личный кабинет налогоплательщика», — добавил эксперт.

-

Дождаться решения налогового органа и возврата денежных средств.

Документы рассматриваются в срок до 3 месяцев, и при отсутствии задолженности на ЕНС (Единый налоговый счет) деньги выплачиваются на указанный в заявлении банковский счет.

Необходимые документы

Член Ассоциации юристов России Анастасия Громакова перечислила необходимые документы для получения налогового вычета за лечение в 2023 году.

Общий список документов:

-

копия паспорта РФ;

-

налоговая декларация по форме 3-НДФЛ (заполняется налогоплательщиком);

-

справка о доходах по основному месту работы (форма 2-НДФЛ) и справки о доходах по совместительству (выдаются работодателями);

-

заявление в Федеральную налоговую службу с реквизитами, на которые будет возвращен налог.

При лечении в стационаре или поликлинике:

-

оригинал или копия договора с медицинским учреждением;

-

справка из больницы/поликлиники/медицинского центра, подтверждающая оплату по договору (должна содержать номер медицинской карты пациента и его ИНН, а также код категории лечения: «1» — обычное, «2» — дорогостоящее);

-

копия лицензии медицинского учреждения.

При покупке лекарств:

-

оригинал рецепта со штампом «Для налоговых органов», который выдается врачом или администрацией медицинского учреждения;

-

чеки, квитанции, платежные поручения, подтверждающие оплату препаратов.

«Если пациент покупал необходимые для лечения дорогостоящие лекарства из-за их отсутствия в медучреждении, это нужно подтвердить с помощью справки, которую выдают в администрации медицинской организации», — добавила Анастасия Громакова.

При заключении договора добровольного медицинского страхования физлицом:

-

копия договора добровольного страхования;

-

копия лицензии страховой компании;

-

квитанция за оплату страховой премии.

Подача заявления

Заявление можно подать в личном кабинете на сайте nalog.ru, где нужно указать расходы на лечение и прикрепить сканы подтверждающих документов.

«Для отправки заявления нужна генерация электронной подписи, это займет некоторое время. Она формируется прямо на сайте», — отметил председатель комитета по социальной политике и здравоохранению Московской областной Думы Андрей Голубев.

Сроки

При оформлении вычета через налоговую с момента подачи заявления до поступления денежных средств может пройти около 4 месяцев.

Камеральная проверка декларации длится до 3 месяцев, и еще один месяц отводится на перечисление денежных средств.

При оформлении вычета другим способом уведомление по заявлению готовится 30 дней, а затем сразу направляется работодателю налогоплательщика.

«После получения уведомления о праве на вычет работодатель перестает удерживать с зарплаты работника НДФЛ до тех пор, пока сумма вычета не «истратится”», — пояснил Николай Дмитриев.

Особенности и нюансы получения налогового вычета за лечение

В каждом отдельном случае при получении социального вычета граждане могут столкнуться с некоторыми нюансами.

Вычет за лечение зубов

Маркетолог Павел Лебедев утверждает, что в некоторых случаях вычет может быть доступен только для определенных видов лечения зубов, таких как ортодонтическое лечение или имплантация.

К тому же многие стоматологические услуги обходятся недешево, но это не значит, что они относятся к дорогостоящим видам лечения.

Например, имплантация зубов подходит под эту категорию, а вот иное зубопротезирование (ортопедическая стоматология) — нет.

Вычет за лечение неработающим

Неработающие граждане часто сталкиваются с особыми требованиями при получении налогового вычета.

«Здесь может понадобиться подтверждение официального статуса безработного или справка о доходах от государственных органов», — уточнил Павел Лебедев.

Вычет за лечение пенсионерам

Пенсионеры так же, как и работающие граждане, могут получить вычет за счет подоходного налога, который был перечислен за них в госбюджет.

Так, в основном на вычет претендуют пенсионеры, продолжающие работать по трудовому или гражданско-правовому договору.

Неработающие пенсионеры, как правило, не могут вернуть часть суммы, потраченной на лечение. Однако есть исключения:

-

Пенсионер официально сдает недвижимость и платит НДФЛ или же продал недвижимость и получил прирост стоимости, с которого уплатил налог.

-

Пенсионер получил проценты по банковским вкладам, с которых удержан НДФЛ.

-

Все расходы на лечение и лекарства оформлены на совершеннолетнего ребенка пенсионера. Но в этом случае вернуть налог можно только косвенно.

Вычет за лечение супруга

Для получения налогового вычета за лечение супруга, помимо общего списка документов, необходимо предоставить свидетельство о регистрации брака.

Вычет за дорогостоящее лечение

За дорогостоящее лечение вычет можно получить с полной стоимости, но есть одно условие.

«В справке об оплате лечение должно быть обозначено кодом 2 («дорогостоящее лечение») и входить в перечень, утвержденный постановлением Правительства от 08.04.2020 № 458», — отмечает стоматолог Титал Шароян.

Вычет за лечение ребенка старше 18 лет

Налоговый вычет за лечение детей в возрасте от 18 до 24 лет можно получить только в случае, если они обучаются на очном отделении в каком-либо образовательном учреждении.

Вычет за санаторно-курортное лечение

Для получения такого вычета понадобятся медицинские документы, подтверждающие необходимость именно санаторно-курортного лечения.

Также здесь могут быть установлены ограничения по максимальной сумме вычета или продолжительности самого лечения.

Содержание страницы

- Расходы, включаемые в состав социального налогового вычета

- Размер социального налогового вычета на лечение и приобретение медикаментов

- Условия получения социального налогового вычета по расходам на приобретение лекарств

- Условия получения социального налогового вычета по расходам на приобретение лекарств

- Условия получения социального налогового вычета по расходам на уплату страховых взносов по договору ДМС

- Документы, подтверждающие право налогоплательщика на получение социального вычета по расходам

- Способы получения социального налогового вычета на лечение и приобретение медикаментов

При оплате медицинских услуг и приобретении медикаментов можно вернуть часть затраченных денежных средств с помощью социального налогового вычета по НДФЛ.

Что такое налоговый вычет читайте здесь.

Расходы, включаемые в состав социального налогового вычета

Социальный налоговый вычет на лечение может получить физлицо, оплатившее:

- медицинские услуги, в том числе дорогостоящие, оказанные ему самому, его супругу (супруге), родителям, а также детям (в том числе усыновленным) в возрасте до 18 лет (до 24 лет, если дети (в том числе усыновленные) являются обучающимися по очной форме обучения в организациях, осуществляющих образовательную деятельность), подопечным в возрасте до 18 лет (далее — члены семьи);

- назначенные врачом лекарства, в том числе для членов семьи;

- страховые взносы по договору ДМС, заключенному в целях своего лечения или лечения членов семьи.

Право на получение социального налогового вычета имеют и налогоплательщики, осуществлявшие обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства, если указанные граждане являются обучающимися по очной форме обучения в организациях, осуществляющих образовательную деятельность, в возрасте до 24 лет.

Расходы на лечение детей (в том числе усыновленных) и бывших подопечных в возрасте от 18 до 24 лет учитываются в отношении доходов, полученных начиная с 2022 года.

Размер социального налогового вычета на лечение и приобретение медикаментов

Данным налоговым вычетом можно воспользоваться в размере фактически произведенных расходов на лечение и (или) приобретение медикаментов, но в совокупности не более 120 000 рублей* за календарный год.

По дорогостоящим видам лечения сумма налогового вычета принимается в размере фактически произведенных расходов, без учета указанного ограничения.

*Стоит отметить, что эта сумма является общей для всех видов социальных налоговых вычетов и включает в себя расходы налогоплательщика, связанные, например, с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, прохождение независимой оценки своей квалификации (исключение составляют расходы на обучение детей и на дорогостоящее лечение).

Неиспользованный остаток социального налогового вычета перенести на следующий год нельзя.

Условия получения социального налогового вычета по расходам на медицинские услуги

Вычет сумм оплаты стоимости медицинских услуг предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей (ИП), имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения, в частности, Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации, утвержденной совместным приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256.

Виды медицинских услуг, расходы на оплату которых принимаются для уменьшения налоговой базы по НДФЛ, ограничены Перечнями, утвержденными постановлением Правительства Российской Федерации от 08.04.2020 N 458.

До 01.01.2021 действовали Перечни, утвержденные постановлением Правительства Российской Федерации от 19.03.2001 N 201.

Выдача Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации с целью получения социального налогового вычета входит в компетенцию медицинских организаций или ИП, оказывающих медицинские услуги (выдается по требованию налогоплательщика), и является обязательным документом, представляемым налогоплательщиком в налоговый орган для получения указанного налогового вычета.

Вопрос об отнесении оказанных физлицу медицинских услуг к соответствующим перечням решается медицинскими организациями или ИП путем указания стоимости медицинской услуги по коду 1 или дорогостоящего лечения по коду 2 в Справке об оплате медицинских услуг для представления в налоговые органы Российской Федерации.

Условия получения социального налогового вычета по расходам на приобретение лекарств

Налогоплательщику предоставляется возможность получения социального налогового вычета в размере стоимости любых лекарственных препаратов для медицинского применения, назначенных налогоплательщику и членам его семьи, лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Вычет можно получить в отношении любого назначенного врачом лекарства.

Для получения социального налогового вычета необходимо наличие рецептурного бланка.

Лечащий врач выписывает пациенту рецепт в бумажном виде. С согласия пациента вместо бумажного носителя рецептурный бланк может быть оформлен в виде электронного документа с использованием усиленной квалифицированной электронной подписи медицинского работника.

Порядок назначения лекарственных препаратов, а также порядок оформления рецептурных бланков на лекарственные препараты регулируется Приказом Минздрава России от 24.11.2021 N 1094н.

В тех случаях, когда назначение лекарственных препаратов не оформляется на рецептурном бланке (в частности, при оказании пациенту медицинской помощи в стационарных условиях), вместо него в качестве подтверждения фактических расходов налогоплательщика на приобретение лекарственных препаратов для медицинского применения возможно использование сведений из медицинской документации пациента.

Условия получения социального налогового вычета по расходам на уплату страховых взносов по договору ДМС

Условием включения в состав вычета сумм страховых взносов по договору ДМС является также наличие у страховой организации, с которой заключен данный договор, лицензии на ведение соответствующего вида деятельности, предусматривающего оплату ею исключительно медицинских услуг.

Документы, подтверждающие право на получение социального вычета по расходам

На оплату лечения:

На оплату дорогостоящих видов лечения:

На приобретение медикаментов:

На страховые взносы по договору ДМС:

Способы получения социального налогового вычета на лечение и приобретение медикаментов

Получить социальный вычет можно двумя способами –у работодателя или в налоговом органе.

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на лечение и (или) приобретение медикаментов, социальный вычет может быть предоставлен налоговой инспекцией по месту жительства.

Для этого налогоплательщику необходимо:

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

3

Представить налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

По общему правилу декларация представляется в налоговый орган по месту жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом (календарным годом).

Но если декларация представляется исключительно с целью получения налоговых вычетов, подать ее и обратиться с заявлением о возврате излишне уплаченной суммы НДФЛ можно в любое время в течение трех лет по окончании года, в котором были произведены расходы на лечение или приобретение медикаментов.

4

Дождаться решения налогового органа и возврата денежных средств.

Камеральная налоговая проверка представленной налоговой декларации формы 3-НДФЛ проводится в течение трех месяцев со дня ее представления (такой трехмесячный пресекательный срок проведения камеральной налоговой проверки не препятствует налоговому органу завершить камеральную налоговую проверку до его истечения).

По результатам проверки при установлении факта излишней уплаты налога и подтверждении права на вычет по НДФЛ соответствующая сумма переплаты подлежит возврату в течение месяца со дня получения заявления о возврате налога.

Если заявление о возврате налога представлено в составе налоговой декларации формы 3-НДФЛ, возврат налога будет произведен не ранее окончания камеральной налоговой проверки либо наступления момента, когда такая проверка должна была быть завершена, и не ранее принятия решения о возврате налога.

Получение вычета у работодателя

Социальный вычет можно получить до окончания календарного года, в котором произведены расходы на лечение и (или) приобретение медикаментов, обратившись к работодателю с соответствующим письменным заявлением при условии представления налоговым органом работодателю подтверждения права налогоплательщика на получение вычета.

Работодатели, применяющие автоматизированную упрощенную систему налогообложения, вычет не предоставляют.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

2

Представить в налоговый орган по месту жительства заявление о подтверждении права на получение социального налогового вычета с приложением подтверждающих документов.

Подтверждающие документы вместе с заявлением о подтверждении права на социальный вычет необходимо подать в налоговую инспекцию по месту жительства.

В том числе документы можно направить посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц».

Не позднее 30 календарных дней со дня представления заявления налоговый орган должен проинформировать налогоплательщика о результатах рассмотрения заявления, а также представить работодателю уведомление о подтверждении права на вычет.

3

Обратиться к работодателю с заявлением.

Письменное заявление о предоставлении социального налогового вычета составляется в произвольной форме.

Новости по теме «Социальный вычет по расходам на лечение и приобретение медикаментов»

Пример заполнения 3-НДФЛ

30.10.2013

Все новости по теме

Оформив подписку, Вы сможете получать новости по теме “Социальный вычет по расходам на лечение и приобретение медикаментов” на следующий адрес электронной почты:

Поле заполнено некорректно

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как получить налоговый вычет по расходам на медицину

Можно ли вернуть часть налогов, если оплачивал лечение и медикаменты. Как оформить налоговый вычет по расходам на лечение родственников. Какие нужны документы, чтобы оформить налоговый вычет по расходам на медицинские услуги

1.В каких случаях можно получить налоговый вычет по расходам на медицину?

Если вы работали и уплачивали налог на доходы физических лиц (НДФЛ) в размере 13%, одновременно оплачивая медицинские услуги, лекарственные препараты или страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет, а при обучении ваших детей или детей, которые были вашими подопечными, по очной форме — до 24 лет;

- на супруга (супругу).

При этом платежные документы в любом случае должны быть оформлены на ваше имя.

Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

Оформить вычет по расходам на медицинские услуги вы сможете, только если медицинская организация, в которую вы обращались, находится в России и у нее есть соответствующая лицензия.

2.Каков размер налогового вычета по расходам на медицину?

В большинстве случаев размер налогового вычета по расходам на медицину — 120 000 рублей. То есть вам вернется 13% от этой суммы. При этом вычет по расходам на медицину суммируется с другими социальными налоговыми вычетами, и 120 000 рублей будет максимальной суммой для всех социальных налоговых вычетов, которые вы сможете заявить за год (кроме вычета по расходам на благотворительность и образование детей).

Исключение составляет налоговый вычет по расходам на дорогостоящее лечение. По дорогостоящим видам лечения социальный вычет предоставляется в размере фактически произведенных расходов (вам вернется 13% от той суммы, что вы потратили) и не суммируется с остальными социальными налоговыми вычетами. За один налоговый период вы можете оформить вычет и на обычное лечение, и на дорогостоящее.

3.Какие документы нужны для оформления вычета?

Если вы оплачивали медицинские услуги:

- копия договора на оказание медицинских услуг, если договор заключался;

- копия лицензии медицинской организации или индивидуального предпринимателя, если в договоре отсутствуют ее реквизиты;

- оригинал справки об оплате медицинских услуг.

Если вы оплачивали лекарства:

- оригинал рецептурного бланка со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика»;

- копия документа, подтверждающего степень родства, например свидетельства о рождении (если медицинские услуги или лекарственные препараты оплачены налогоплательщиком для родителей или детей);

- копии документов, подтверждающих оплату медикаментов (например, чеков).

Если вы оплачивали медицинское страхование:

- копия договора добровольного личного страхования (страхового полиса), предусматривающего оплату исключительно медицинских услуг;

- копии платежных документов, подтверждающих уплату страховых взносов (кассовых чеков, квитанций к приходным кассовым ордерам, банковских выписок и тому подобное);

- копии документов, подтверждающих отношение (родство) к вам лиц, за которых вы оплачиваете страховые взносы (например, копии свидетельства о браке, свидетельства о рождении, документа, подтверждающего опеку или попечительство, — в зависимости от того, чья страховка оплачена);

- копии документов, подтверждающих возраст детей, если соответствующие страховые взносы уплачены за детей (например, свидетельств о рождении).

4.Как получить налоговый вычет через работодателя?

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в Федеральной налоговой службе (ФНС), подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

- на личном приеме;

- онлайн, при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

Не позднее 30 календарных дней налоговая служба должна подтвердить ваше право на получение вычета и направить вам и вашему работодателю соответствующее уведомление. Затем вы должны будете представить работодателю составленное в произвольной форме заявление о предоставлении налогового вычета.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

5.Как оформить вычет через налоговую?

Вам нужно будет заполнить декларацию 3-НДФЛ за тот период, за который вы хотите оформить вычет (за каждый налоговый период используйте бланк соответствующего года, например, за 2021 год — бланк 2021 года, за 2022 год — бланк 2022 года).

Это можно сделать:

- в личном кабинете налогоплательщика;

- воспользовавшись программой «Декларация»;

- от руки, скачав бланк на сайте ФНС.

Заполненную декларацию и необходимые для получения вычета документы нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

- онлайн, через личный кабинет налогоплательщика на сайте ФНС;

- на личном приеме;

- через любой центр госуслуг «Мои документы»;

- онлайн, через портал госуслуг РФ (потребуется электронная подпись. Если у вас нет электронной подписи, закажите ее в приложении «Госключ»).

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки.

За какие медицинские расходы можно вернуть 13%?

Налоговый вычет на лечение можно получить, если вы оплачивали:

-

Медицинские услуги, если они входят в установленные перечни медицинских услуг и дорогостоящих видов лечения;

-

Лекарства, назначенные лечащим врачом;

-

Страховые взносы по договору добровольного медицинского страхования (ДМС).

В перечень медицинских услуг входят приемы врачей, анализы и обследования, реабилитация, лечение и диагностика в санатории, хирургическое лечение, операции, ведение беременности и платные роды, установка протезов, кардиостимуляторов, металлических конструкций и другие медицинские услуги. Каждую оказанную пациенту услугу необходимо подтвердить справкой медицинской организации или ИП, имеющих соответствующую лицензию.

В каком размере можно получить налоговый вычет за лечение?

Максимальная сумма налогового вычета зависит от типа медицинских услуг, которые были получены платно. Для обычного лечения размер выплаты ограничен 15,6 тыс. рублей в год.

При дорогостоящем лечении лимитов по налоговому вычету не установлено. Вы можете вернуть 13% от всех расходов, затраченных на эту категорию услуг.

Справочно:

Обычное лечение – все медицинские услуги, которые входят в установленный перечень и оказываются медицинскими организациями, имеющими лицензию, за исключением услуг, отнесенных к дорогостоящему лечению.

Дорогостоящее лечение – это виды лечения, которые входят в соответствующий перечень, например, имплантация зубов, высокотехнологичная медицинская помощь, лечение бесплодия методом ЭКО, паллиативная медицина и другие медицинские услуги.

Когда можно оформить налоговый вычет на лечение?

Налоговый вычет можно оформить за тот же год, когда возникли расходы на лечение. Если вы не стали оформлять вычет сразу, то можете это сделать еще в течение трех лет. Например, в 2022 году вычет можно оформить за расходы в этом же году и за три предыдущих года (2021, 2020 и 2019 годы).

Какие нужны документы для получения налогового вычета за лечение?

Пакет необходимых документов зависит от того, за какие расходы вы хотите получить вычет.

Для получения вычета за платные медицинские услуги понадобятся:

-

справка из медицинской организации;

-

справка о доходах и суммах налога за тот год, когда возникли расходы на лечение.

Лицензия, договор и чеки из медицинской организации не нужны?Разъяснения Минфина и ФНС России – Письмо от 25 марта 2022 года № БС-4-11/3605. Все необходимые сведения указываются в справке.

Для получения вычета за покупку лекарств потребуются:

-

рецепт врача, заверенный печатью медицинской организации (электронный рецепт должен быть подписан усиленной квалифицированной электронной подписью медицинского работника);

-

чеки, подтверждающие оплату лекарств;

-

справка о доходах и суммах налога за тот год, когда возникли расходы по оплате лекарств.

Для подтверждения расходов по оплате ДМС потребуются копия договора страхования и справка о доходах и налогах от работодателя.

На что нужно обратить внимание при получении справки в медицинской организации?

Официальная форма справки об оказании медицинских услуг утверждена Минздравом России и одинаково применяется как в государственных, так и в частных организациях.

При получении этого документа важно проверить правильность заполнения следующих сведений:

-

фамилия, имя и отчество того, кто вносил оплату (именно этот человек сможет получить вычет);

-

фамилия, имя и отчество того, кому оказаны услуги (если это член семьи, то должно быть указано?Необходимо подчеркнуть нужный вариант. Бывали случаи, когда при отсутствии указания на родство ФНС отказывала в предоставлении вычета., кем он приходится налогоплательщику);

-

стоимость оплаченных услуг – от этой суммы будет рассчитан вычет;

-

код услуги – от этого зависит лимит по налоговому вычету.

Справочно:

Коды медицинских услуг:

«01» для обычного лечения

«02» для дорогостоящего лечения

Какие есть способы получения налогового вычета за лечение?

Способ 1. Оформление через работодателя

Перед тем как подавать заявление в бухгалтерию работодателя, необходимо получить подтверждение права на вычет в ФНС. Для этого нужно направить заявление и подтверждающие документы в налоговую инспекцию по месту жительства. ФНС в течение месяца рассмотрит заявление и направит вам решение, а также уведомление работодателю о праве на вычет.

Способ 2. Оформление в личном кабинете налогоплательщика

Личный кабинет на сайте ФНС России позволяет заполнить заявление на вычет в электронном формате и приложить все необходимые документы.

Налоговый орган проведет камеральную проверку и перечислит налоговый вычет на счет в личном кабинете. Потом средства можно будет перевести на карту.

Проверка может занимать до 3 месяцев.

Способ 3. Подача декларации 3-НДФЛ лично или по почте

Декларацию можно заполнить самостоятельно или с помощью специальной программы. Подать ее можно лично через МФЦ или почтовым отправлением с описью, приложив подтверждающие документы.

Можно ли вернуть 13% за лечение у стоматолога?

Да, налоговый вычет за лечение можно получить как за обычные стоматологические услуги (лечение зубов, установка пломбы и т.д.), так и дорогостоящие (например, имплантация зубов).

Важно чтобы у клиники была лицензия на осуществление медицинской деятельности.

Можно ли получить налоговый вычет за покупку лекарств?

Да, в расходы на лечение входят также и расходы на приобретение лекарств. Однако медикаменты должны быть назначены врачом. При оформлении налогового вычета нужно будет предоставить рецепт и чеки за покупку лекарств.

Можно ли получить налоговый вычет за лечение родственников?

Да, налоговый вычет также можно оформить за расходы на лечение близких родственников. Однако все медицинские услуги для них должен оплачивать тот, кто будет подавать заявление на возврат налога.

Членами семьи налогоплательщика, за лечение которых также можно получить вычет, в данном случае считаются?подп. 3 п. 1 ст. 219 Налогового кодекса Российской Федерации:

- Супруг или супруга;

- Родители;

- Дети до 18 лет (в том числе усыновленные);

- Дети до 24 лет, если они учатся по очной форме обучения;

- Подопечные до 18 лет и бывшие подопечные до 24 лет, если учатся.

Вычет за лечение братьев и сестер получить нельзя, если они не являются подопечными, в отличие, например, от социального вычета на образование.

Как налоговый вычет за лечение сочетается с другими налоговыми вычетами?

Получение вычета за лечение не лишает вас возможности получить другие виды вычетов. Например, имущественный вычет за покупку квартиры, стандартный вычет на детей или инвестиционный вычет.

Однако, если вы хотите воспользоваться другим социальным налоговым вычетом (на спорт, на образование и другие), то нужно помнить, что в целом по всем социальным вычетам можно получить не больше 15 600 рублей в год, за исключением вычета на дорогостоящее лечение.

Может ли пенсионер получить налоговый вычет за лечение?

Да, граждане, находящиеся на пенсии, могут оформить налоговые вычеты, однако для этого у гражданина должны быть облагаемые налогом доходы. Например, заработная плата или гонорар за результат творческой деятельности. Пенсия налогом на доходы физических лиц не облагается.

Если таких доходов нет, то медицинские услуги может оплатить работающий супруг или взрослые дети. В таком случае они смогут получить социальный налоговый вычет.