Как закрыть ИП с долгами?

Опубликовано: 01.12.2021

— Основания для ликвидации ИП

Основания для ликвидации ИП

В 2020 году бизнес многих предпринимателей стал убыточным из-за пандемии, поэтому сотни владельцев бизнеса решили закрыть его до лучших времен. Официально процедура называется «прекращение деятельности в качестве индивидуального предпринимателя» и она регулируется законом № 129-ФЗ, в котором описан порядок подачи документов в Федеральную налоговую службу при разных обстоятельствах, сроки совершения регистрационных действий, основания для отказа и так далее.

Основанием для закрытия ИП может стать:

- Добровольное решение предпринимателя — он может прекратить деятельность в любой момент и без обоснования причин.

- В связи со смертью руководителя организации — сведения об этом передаются в Федеральную налоговую службу через ЗАГС после обновления базы данных.

- Из-за судебного постановления — основанием может стать признанная незаконной деятельность организации или лицу запретили заниматься предпринимательской деятельность.

- В результате банкротства.

Закрытие ИП включает в себя несколько этапов:

- Необходимо уведомить сотрудников и службу занятости, чтобы у них было время найти другое место работы. Зарплату тоже обязательно нужно выполнить, иначе можно получить штраф за это.

- Снять контрольно-кассовый аппарат с учета в налоговой.

- Рассчитаться с партнерами, чтобы получить средства на расчетный счет до закрытия ИП.

- Сдать итоговую отчетность за работников, чтобы не получить штраф.

- Уплатить страховые взносы, чтобы долги не перешли на физическое лицо.

Согласно Федеральному Закону, основанием для закрытия бизнеса является прекращение, ликвидация или истечение срока регистрации, но в отношении ИП это правило не применяется, так как регистрация предпринимательства происходит без указания срока, а прекращение или ликвидация статуса не производится в связи с истечением срока.

Налоговый кодекс РФ устанавливает четкие сроки для погашения долгов перед бюджетом. Например, в течение 15 дней после снятия ИП с учета необходимо перечислить страховые взносы. По другим налогам сроки могут быть следующими:

- УСН, ЕВНД и ЕСХН — не позднее 25 числа месяца, следующего за закрытием;

- ОСНО — НДФЛ в течение 15 дней после снятия с учёта, НДС – не позднее 25 числа месяца, следующего за кварталом закрытия;

- ПСН — срок оплаты налога указан в патенте.

Если средств для оплаты налогов и взносов не хватает, можно попросить Федеральную налоговую службу об отсрочке или рассрочке. Когда реструктурировать долг не удается, можно рассмотреть вариант банкротства ИП, но в этом случае общая сумма долга должна значительно превышать стоимость имущества предпринимателя. Но если предприниматель так и не смог рассчитаться со своими долгами, в дело вступает судебная система, так как государственные органы, кредиторы, бывшие сотрудники вправе требовать удовлетворения интересов и после прекращения предпринимательской деятельности.

Списываются ли долги после закрытия?

Если предприниматель утратил статус ИП, это вовсе не значит, что накопившиеся долги куда-то исчезнут — он обязан их погасить уже после закрытия ИП. Списать долги по ИП можно, но обязанность их погасить перейдет на физическое лицо, которое имело этот статус, и долги уже будут взыскивать с него. Карточка расчетов с бюджетом не будет закрыта до завершения расчетов с бюджетом и закрытия налоговых обязательств. Кроме того, из-за неуплаты налогов и взносов будут начисляться пени даже после утраты статуса ИП, так как гражданин, в отличие от компании, после исключения из реестра не перестает быть налогоплательщиком. Это значит, что начисление пеней остановится только тогда, когда их сумма будет равна сумме соответствующей недоимки.

Что делать, если ФНС отказывается закрывать ИП с долгами?

Федеральная налоговая служба может отказать закрыть ИП по нескольким причинам:

- Предприниматель не сдал отчетность в Пенсионный фонд и декларации в ФНС.

- В подаваемом заявлении были допущены ошибки или представлены не все документы — на их исправление ФНС дает 3 дня.

- Предприниматель не уплатил госпошлину до подачи документов.

Задолженность перед Пенсионным фондом и Федеральной налоговой службой не является основанием, чтобы закрыть долги по ИП, но необходимо обязательно сдать соответствующие документы. Если ФНС не закрывает ИП по другим причинам, которые не аргументированы или необоснованны, предприниматель вправе обратиться за юридической помощью, чтобы оспорить незаконный отказ.

Пошаговая инструкция по закрытию ИП с долгами

Стандартный порядок шагов, чтобы закрыть ИП, выглядит следующим образом:

- Заполняете заявление по форме р26001.

- Оплачиваете госпошлину в размере 160 рублей и прикладываете к документам.

- Сдаете документы лично, по почте, через представителя или в электронном виде.

- Получаете документы о регистрации ликвидации ИП и снятии с учета.

Если по ИП есть долги, но его нужно закрыть, порядок будет следующим:

- Заполняете заявление на ликвидацию бизнеса.

- Оплачиваете госпошлину в размере 160 рублей (если документы в налоговую предоставить в электронном формате, пошлину платить не нужно).

- Передаете в налоговую заявление по форме р26001, паспорт и копии его страниц, копии ИНН, свидетельство о регистрации ИП и квитанцию об оплате госпошлины.

- В налоговую подается ликвидационная декларация.

- Получение положительного решения о закрытии ИП — предприниматель получает лист записи ЕГРИП.

После того, как закрытие ИП будет реализовано, об этом должна появиться информация на сайте ЕГРИП.

Индивидуальный предприниматель может прекратить свою деятельность в любой момент. Причём, в отличие от ООО, снятию физлица с учёта не помешают долги, которые образовались в бизнесе. Как закрыть ИП с долгами по налогам и взносам? Узнайте об этом в нашей публикации.

Чем закрытие ИП отличается от ликвидации ООО

При ответе на вопрос, можно ли закрыть ИП с долгами, надо вспомнить про правовой статус индивидуального предпринимателя. ИП – это физическое лицо, которое получило право заниматься бизнесом. При этом предприниматель несёт полную имущественную ответственность по всем своим обязательствам. И даже прекращение предпринимательской деятельности в этом смысле ничего не меняет.

Вот что говорит об этом Минфин в письме № 03-03-06/1/25384 от 27.04.2017: «Таким образом, после прекращения гражданином деятельности в качестве индивидуального предпринимателя он продолжает нести перед кредиторами имущественную ответственность по своим обязательствам».

Действительно, ведь после снятия с учёта в качестве ИП сам человек никуда не девается. А вот если закрывается компания, то её исключают из ЕГРЮЛ, после чего юридическое лицо прекращает существовать.

Именно поэтому процедура ликвидации ООО начинается с уведомления кредиторов, чтобы они смогли предъявить претензии к ещё действующей организации. И если окажется, что к финансовой несостоятельности компании привели действия учредителей, то они будут привлечены к субсидиарной ответственности.

Какие задолженности могут быть у ИП

Предпринимательская деятельность относится к рисковой, всегда что-то может пойти не так. При этом ИП отвечает перед контрагентами по условиям заключённых договоров, которые могут предусматривать дополнительные финансовые санкции в виде пени и штрафов. А если у предпринимателя есть работники, то он обязан дважды в месяц платить им зарплату и перечислять за них страховые взносы.

Что касается налогов, то они редко становятся большой статьей расходов, ведь ставки на льготных системах налогообложения невелики. Кроме того, на всех режимах, кроме ПСН, налоги начисляются только при наличии доходов от бизнеса.

Пожалуй, более существенной проблемой для ИП, который не ведёт деятельность, или бизнес которого не приносит доход, являются обязательные страховые взносы за себя. В 2023 году фиксированная сумма взносов составляет 45 842 рубля. И если у предпринимателя нет других источников дохода, то у него накапливается большая задолженность по взносам.

Конечно, такую ситуацию надо вовремя предотвратить и сняться с учёта, пока задолженность не стала критической. Ведь закон не предусматривает оснований для её списания даже тогда, когда бизнес оказался убыточным.

Часто встречается заблуждение, что закрытие ИП с долгами по взносам невозможно. Это не так. Статья 22.2 закона «О государственной регистрации юридических лиц и ИП» от 08.08.2001 действительно требует представить документ, где указаны сведения об уплате взносов. Однако это не означает, что предприниматель, который хочет сняться с учёта, должен перед этим погасить задолженность перед Социальным фондом. Более того, если заявитель не представит этот документ, то ИФНС сама запросит его по межведомственному запросу. Поэтому закрыть ИП с долгами перед Социальным фондом не только можно, но и нужно, чтобы прекратить дальнейшее начисление взносов за себя.

Процедура закрытия ИП с долгами

Закрыть ИП с долгами по налогам самостоятельно может любой. Для этого надо заполнить заявление Р26001 и оплатить пошлину в 160 рублей.

Перед закрытием ИП работодатели должны уволить работников и выплатить им зарплату в день увольнения. Если этот срок нарушить, наступят неприятные последствия – начисление пени и штрафа в размере от 1 до 5 тысяч рублей (статья 5.27 КоАП РФ).

Что касается долгов перед бюджетом, то НК РФ устанавливает определённые сроки для их погашения. Страховые взносы надо перечислить в течение 15 дней после снятия ИП с учёта (статья 432 НК РФ).

Налоги перечисляются в разные сроки, в зависимости от системы налогообложения, на которой работал предприниматель:

- УСН, и ЕСХН – не позже 28 числа месяца, следующего за закрытием;

- ОСНО – НДФЛ в течение 15 дней после снятия с учёта, НДС – не позже 28 числа месяца, следующего за кварталом закрытия;

- ПСН – срок оплаты налога указан в патенте.

При нехватке средств на расчёты с бюджетом можно попробовать получить в ИФНС отсрочку или рассрочку на уплату налогов и взносов. Условия расчётов с другими кредиторами, например, с арендодателем или поставщиками, обсуждаются индивидуально.

Если денег на расчёты с бюджетом и контрагентами нет, а реструктурировать долг не удалось, возможно, стоит рассмотреть вариант банкротства ИП. Но это имеет смысл только в ситуации, когда общая сумма долга значительно превышает стоимость имущества предпринимателя (за исключением единственного жилья и некоторого другого имущества, на которые взыскание не распространяется).

К сожалению, если предприниматель так и не смог рассчитаться со своими долгами, в дело вступает судебная система. Ведь госорганы, кредиторы, бывшие работники вправе требовать удовлетворения интересов и после прекращения предпринимательской деятельности.

Могут ли простить долги ИП

А можно ли закрыть ИП с долгами и рассчитывать, что государство их простит? Действительно, в 2018 году проходила так называемая налоговая амнистия, однако она распространялась только на безнадёжные к взысканию и старые долги. В рамках амнистии списывалась недоимка, которая образовалась на 1 января 2015 года, причём, в отношении этих долгов ИФНС уже должна была провести работу по взысканию.

Таким образом, ликвидировать ИП с долгом перед бюджетом и кредиторами можно, однако обязанность их погасить возлагается на физическое лицо, которое имело этот статус. При необходимости вопрос будет решаться в судебном порядке со всеми вытекающими последствиями.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

К сожалению, не у всех ИП есть возможность закрыть все долги перед ликвидацией бизнеса. Значит ли это, что прекратить предпринимательскую деятельность не удастся? В нашей статье мы подробно рассказываем о том, можно ли закрыть ИП с долгами, где и как узнать размер своего долга и чем будет отличаться отчетность “должника”.

В каких случаях можно закрыть ИП

Какие долги могут быть у индивидуального предпринимателя

Ликвидация ИП в рамках банкротства

Нужно ли сниматься с учета в ПФР и ФОМС

Отчетность после закрытия – особенности при наличии долгов

Отказ ИП с долгами в снятии с учета – причины и что делать

В какие сроки необходимо оплатить долги ИП

В каких случаях можно закрыть ИП

Не будем томить, закрыть ИП можно с любыми долгами. А теперь подробно расскажем, как это работает.

Итак, ИП – это особый статус гражданина, а не вид организации со своим имуществом и пр. Вот почему все долги ИП = долги физического лица, который взял на себя статус ИП. И по этой же причине открыть 2 ИП на одно имя нельзя. То есть, даже если вы закроете ИП в тот момент, когда на бизнес будут повешены долги, это не значит, что они просто-напросто спишутся. Все долги также останутся при вас. Подробнее об этом вы можете прочитать в ст. 24 ГК РФ. Из плюсов: у вас появится больше “свободы” в выборе, когда эти долги платить.

Какие долги могут быть у индивидуального предпринимателя

За время предпринимательской деятельности у ИП могут скопиться следующие долги:

- Задолженность перед контрагентами. ИП не обязан уведомлять контрагента о закрытии, даже если у него имеются задолженности перед кредиторами (только в том случае, если такой пункт прописан в договоре). Контрагент может узнать о планах ИП до того, как будет внесена запись в ЕГРИП. В таком случае он направляет ИП претензию, после чего подает в суд на взыскание. До ликвидации такие дела рассматриваются в арбитражном суде, после ликвидации – в суде общей юрисдикции.

- Задолженность перед сотрудниками. Своим работникам ИП обязан платить заработную плату дважды в месяц. Также за сотрудников предприниматель перечисляет страховые взносы.

- Долг по страховым взносам за себя. Страховые взносы за ИП довольно дорогие (на 2023 год фиксированные страховые взносы за ИП равняются 45842 руб.), поэтому по ним нередко могут накапливаться долги. Мы рекомендуем не затягивать с такими долгами, так как ФНС также могут взыскать эти средства в суде.

Несмотря на то, что закрыть ИП можно и с долгами, мы рекомендуем оплачивать налоги и страховые взносы вовремя, чтобы затем не накопить критическую сумму.

Как узнать, какие долги у ИП

Узнать наличие долгов и их размер можно несколькими способами:

- Через официальный сайт ФНС. А если быть точнее, через личный кабинет налогоплательщика. Один из самых популярных и простых способов.

- Через сервис “Госуслуги”. Важное условие – надо иметь личный кабинет на данном сайте. Затем нужно найти раздел “Налоговая задолженность” – “Налоги и финансы”. Сервис может попросить вас предоставить ИНН, если вы не сделали это ранее, и после этого покажет ваши долги.

- Лично через МФЦ или налоговую. Там вы сможете получить платежные документы, с которыми сможете быстро и удобно оплатить задолженность в банке или через мобильные приложения кредитных учреждений.

Если у вас есть дополнительные вопросы, касающиеся имущественных налогов, вы можете задать их по бесплатному номеру Единого контакт-центра ФНС России: 8-800-222-22-22.

Как закрыть ИП с долгами

Процедура закрытия ИП с долгами не будет кардинально отличаться от закрытия ИП без долгов. Вы должны пройти все те же шаги: уволить сотрудников, сдать отчетность и форму Р26001, после чего вам поступит ответ от налоговой о том, что ИП ликвидировано (или не ликвидировано, если в документах были найдены ошибки или вы не оплатили госпошлину). Ниже расскажем подробно, как закрыть ИП.

Что потребуется

В случае, если у вас не было сотрудников, то потребуется стандартный набор документов:

- Заполненная форма Р26001. Скачать образец можно на официальном сайте налоговой. Заполнению подлежит только титульный лист. Укажите данные ИП, внимательно проверьте их и распечатайте бланк, если планируете подавать его физическую копию. Важно! После того как вы распечатали бланк, ни в коем случае не ставьте подпись. Это нужно делать при работнике налоговой/МФЦ. Если вы распишитесь заранее, ваш бланк не примут.

- Квитанция об оплате госпошлины. Если вы сдаете печатный вариант или электронную версию без ЭЦП, то оплата госпошлины – обязательное условие. На 2023 год размер госпошлины при подаче формы Р26001 составляет 160 руб.

Пошаговый план

Пошаговый план закрытия ИП с долгами выглядит следующим образом:

- Увольте сотрудников, если ранее вы нанимали кого-то.

- Скачайте и заполните форму Р26001. При заполнении учитывайте требования: 18 высота шрифта Courier New, черный цвет, все буквы прописные, одна буква/пробел – одна клетка. Вторая страница бланка не заполняется, в распечатанном документе подпись ставится только в присутствии сотрудника налоговой/МФЦ/нотариуса.

- Оплатите госпошлину, если вы сдаете печатный вариант или электронную версию без ЭЦП. Физическую копию можно сдать прямо в налоговую (срок рассмотрения – 5 дней) или в МФЦ (срок рассмотрения – 11 дней), в электронном варианте вы можете заполнить форму в личном кабинете на сайте ФНС. Срок рассмотрения онлайн-формы через сайт ФНС такой же – 5 дней. Квитанцию об оплате необходимо сохранить и приложить к форме.

Также необходимо выплатить налоги в бюджет. Порядок их оплаты определяется системой налогообложения:

|

Система налогообложения |

Порядок оплаты |

|

УСН, ЕВНД, ЕСХН |

Не позднее 25 числа следующего после закрытия месяца. |

|

ОСНО |

НДФЛ оплачивается в течение 15 дней после снятия с учёта, НДС уплачивается не позднее 25 числа, следующего за кварталом закрытия. |

|

ПСН |

Определяется условиями патента. |

Если у вас есть веские причины, которые не дают вам вовремя погасить долги перед государством, вы можете обратиться к ИФНС за отсрочкой или рассрочкой платежей.

Ликвидация ИП в рамках банкротства

Единственным вариантом, при котором удастся списать долги, накопившиеся вследствие неудачного бизнеса – это банкротство. Индивидуальный предприниматель может начать процедуру банкротства как самостоятельно, так и принудительно, если процедура будет инициирована ФНС или кредиторами.

Однако для этого индивидуальному предпринимателю важно подходить по следующим критериям:

- Чтобы ИП мог самостоятельно инициировать процедуру банкротства, его долг должен превышать 350 тыс. руб.

- Кредиторы могут начать процедуру банкротства индивидуального предпринимателя в том случае, если он задолжал им более 500 тыс. руб.

Однако банкротство – это очень спорная процедура со своими плюсами и минусами. Особенно неоднозначна она для ИП, так как по сути это не организация, а статус физического лица, и гражданин здесь рискует своим имуществом. Кроме того, если вас все-таки признают банкротом, вы не сможете заниматься предпринимательской деятельностью в течение 5 лет, и это не единственное ограничение, которое вас ожидает.

Нужно ли сниматься с учета в ПФР и ФОМС

Вы сможете сняться с учета в ПФР и при наличии долгов. Уже после ликвидации статуса ИП вы узнаете точную сумму задолженностей перед Пенсионным Фондом. Вы должны оплатить эту задолженность в течение 15 дней после исключения из государственного реестра.

Отчетность после закрытия – особенности при наличии долгов

Закрытие ИП с долгами происходит также, как и ИП без долгов. Никаких отличий не будет. В налоговую вы также будете должны предоставить следующую отчетную документацию:

- Заявление о прекращении деятельности и ликвидационную декларацию за последний год. Декларация по УСН подается до 25 числа месяца, когда в ЕГРИП вносится запись о ликвидации. Декларация по ОСНО по НДФЛ в течение 5 дней с момента прекращения деятельности, по НДС – до 25 числа следующего месяца.

- 6-НДФЛ или 2-НДФЛ.

- Рассчитанные страховые взносы по сотрудникам.

В ПФР подается:

- 4-ФСС в Фонд соцстрахования. В расчет берутся данные с начала года до даты подачи заявления.

- Отчетность по персонифицированному учету в Пенсионный фонд.

Если у вас нет сотрудников, то вы можете обойтись подачей формы Р26001. Вы можете сделать это одним вечером, особенно если у вас есть ЭЦП. В таком случае вам даже не понадобится платить госпошлину.

Отказ ИП с долгами в снятии с учета – причины и что делать

Налоговая не проверяет наличие долгов ИП при его закрытии. Убедитесь, что у вас нет ошибок в следующих моментах:

- Заявление о закрытии ИП. Перед подачей заявления несколько раз проверьте его, сверьте данные с остальной документацией.

- Оплата госпошлины. Это важное условие при подаче печатных образцов формы. Если вы оплатили госпошлину, но забыли приложить квитанцию, она все равно будет считаться не оплаченной.

Чаще всего именно в этих моментах у ИП встречаются ошибки и, как следствие, отказ со стороны ФНС в ликвидации бизнеса. Вам необходимо найти ошибку, устранить ее и подать документы еще раз.

В какие сроки необходимо оплатить долги ИП

Конечно, чем раньше вы заплатите долги, тем лучше. Так вы избежите высоких процентов, пени и штрафов. Однако, это не обязательное условия для закрытия ИП. Вы можете сначала лишить себя статуса индивидуального предпринимателя, и лишь потом закрыть долги.

Могут ли простить долги

Долги могут простить контрагенты в соответствии со ст. 415 ГК РФ. Однако важно, чтобы это не нарушало права других лиц в отношении имущества кредитора. Долг считается прощенным с момента, когда должник получил уведомление от кредитора о прощении долга.

FAQ

Можно ли ликвидировать ИП с долгами?

Да, при подаче заявления на ликвидацию в ФНС не обращают внимания на долги ИП. Главное, чтобы была оплачена госпошлина и сам документ был оформлен безошибочно.

Можно ли узнать долги заранее самостоятельно?

Да, сделать это можно несколькими способами: через личный кабинет на сайте ФНС, через “Госуслуги” (для авторизованных пользователей) или в налоговой лично.

Могут ли ИП простить долги?

Да, в некоторых случаях контрагенты действительно могут простить ИП долги, если это не будет нарушать права третьих лиц. Для этого они должны направить специальное письмо.

Вывод

- Долги не препятствуют ликвидации статуса индивидуального предпринимателя.

- Если у ИП были долги во время ведения бизнеса, то после его ликвидации они не спишутся автоматически. Долги перейдут на счет физического лица, который ранее носил статус ИП.

- Если у индивидуального предпринимателя (нынешнего или бывшего) есть веские причины, из-за которых уплата налогов и взносов задерживается, ФНС могут отсрочить их оплату или предложить «рассрочку».

Закрытие ИП и ликвидация ООО: в чем разница

Иногда у предпринимателей возникает необходимость закрыть свою деятельность (ИП) по разным причинам.

Но что делать, если ИП с долгами? Законно ли такое закрытие?

Для начала вспомним, что ИП – это физическое лицо, узаконившее свое право заниматься предпринимательской деятельностью.

На ИП лежит полная имущественная ответственность по принятым на себя обязательствам. И аннулирование гражданско-правового статуса в этом плане ничего не меняет.

Минфин изложил свою позицию по этому вопросу в письме от 27.04.2017 № 03-03-06/1/25384, суть которого сводится к следующему: даже если гражданин снимает с себя статус индивидуального предпринимателя, то его ответственность по обязательствам перед кредиторами все равно остается.

Точка зрения Минфина понятна: после прекращения деятельности в качестве предпринимателя сам гражданин никуда не исчезает. А если с учета снимают организацию, то сведения о ней исключаются из ЕГРЮЛ, после чего она официально завершает свое существование.

По этой причине, прежде чем ликвидировать юрлицо, необходимо сначала сообщить об этом намерении кредиторам. Если у кредиторов имеются нерешенные финансовые вопросы с ООО, то решить их они смогут еще с активной организацией.

Если выяснится, что к финансовой несостоятельности (банкротству) имели отношение учредившие компанию лица, то им будет грозить субсидиарная ответственность.

Долги у ИП: какие бывают

Работа ИП всегда пересекается с разными рисками, постоянно приходится искать пути выхода из сложных ситуаций.

К большим расходным статьям ИП, который не получает доход от бизнеса, или его деятельность временно стоит на паузе, относятся обязательные страховые взносы за себя.

В 2023 году в качестве таких взносов ИП придется заплатить 45 842 рубля. Если деятельность ИП приносит убытки или не ведется вовсе, то лучше его закрыть.

Раньше в пакет документов, который подавали в налоговую в обязательном порядке, включалась справка из ПФР об отсутствии задолженности. Но сейчас ее наличие не обязательно.

Кстати, ФНС не имеет право отказать в приеме документов, если не погашен долг по страховым взносам.

Соответственно, закрыть ИП с долгами перед Социальным фондом не только можно, но и нужно, чтобы остановить впоследствии накопление взносов.

Ликвидация ИП

Подготовьте документы для закрытия ИП в ФНС и подайте их онлайн с помощью нашего сервиса.

Процедура закрытия ИП с долгами

Закрытие ИП с долгами может варьироваться в зависимости от конкретной ситуации. Вот несколько шагов, которые нужно предпринять:

-

Оцените свою финансовую ситуацию.

Прежде чем приступать к закрытию ИП, необходимо точно определить объем и характер долгов. Это поможет разработать план и принять соответствующие меры.

Если снятием с учета ИП будет заниматься лично, то необходимо подготовить заявление по форме Р26001 и оплатить пошлину в 160 ₽.

-

Урегулируйте долги и взаимоотношения с сотрудниками.

Постарайтесь связаться с кредиторами и договориться о вариантах погашения долгов. Это может включать пересмотр графика погашения, установление выплат в рассрочку или соглашение о снижении суммы долга. Некоторые кредиторы могут быть готовы идти на компромисс, чтобы получить хотя бы часть своих денег.

Перед закрытием ИП увольте сотрудников и перечислите им заработную плату в день увольнения. При несоблюдении этого срока вам грозят пени и штрафы — 1000-5000 рублей (ст. 5.27 КоАП).

Страховые взносы и НДФЛ, удержанный с выплат уволенных сотрудников, нужно перечислить до того, как предприниматель подаст заявление о закрытии ИП.

Далее необходимо подать заявление в СФР о снятии с учета в качестве страхователя.

-

Сдайте в налоговую заявление по форме Р26001.

Заявление можно направить:

-

в электронном виде — через личный кабинет налогоплательщика или через Госуслуги;

-

на бумаге:

-

в ИФНС по месту регистрации — лично или через представителя;

-

по Почте России ценным письмом с описью вложения;

-

через МФЦ;

-

через нотариуса.

-

-

Перечислите оставшуюся сумму страховых взносов за себя.

Сделать это необходимо в течение 15 дней после снятия с учёта ИП (ст. 432 НК). Однако, если вы хотите учесть эту сумму при расчете налога на УСН, взносы надо перечислить ещё до закрытия ИП.

-

Разберитесь с налоговыми обязательствами.

Сроки погашения налогов будут зависеть от системы налогообложения ИП:

-

УСН и ЕСХН — не позднее 28 числа месяца, следующего за снятием статуса предпринимателя;

-

ОСНО: НДФЛ — не более 15 дней после прекращения регистрации, НДС — не позднее 28-го числа месяца, следующего за кварталом прекращения деятельности;

-

ПСН — в течение действия патента в сроки, указанные в нем.

-

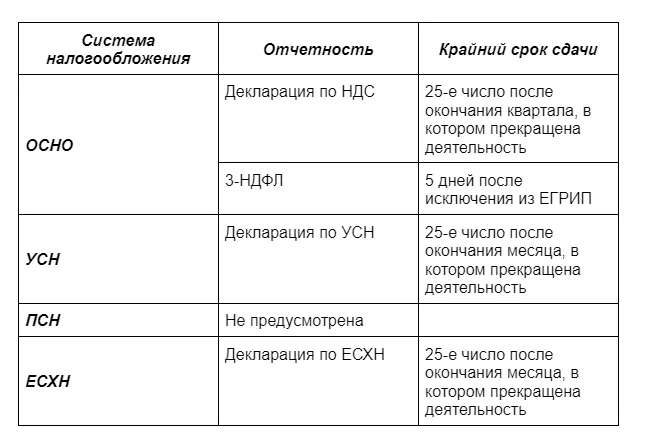

Сдайте отчетность.

После закрытия ИП необходимо сдать в ФНС декларации по налогам. Состав отчетности и сроки приведем в таблице:

Если денег на покрытие долгов перед бюджетом и кредиторами не хватило, то можно предпринять следующие шаги:

-

Продайте имущество. Если у вас есть активы или имущество, которое можно продать, чтобы покрыть долги, рассмотрите этот вариант. Продажа имущества может помочь уменьшить вашу задолженность перед кредиторами.

-

Обратитесь к юристу или бухгалтеру. В случае серьезных долгов или сложной финансовой ситуации рекомендуется проконсультироваться с профессионалами, такими как юристы или бухгалтеры, которые специализируются на закрытии ИП с долгами. Они смогут предоставить конкретные рекомендации и помощь в данной ситуации.

-

Подумайте о банкротстве. Если не удалось найти деньги на погашение долгов, урегулирование отношений с кредиторами, реструктуризацию долга, то возможно вам поможет процедура банкротства ИП. Этот вариант подходит только в том случае, если общая сумма долга значительно превышает стоимость ваших имущественных активов (не берется в расчет единственное жилье и некоторая другая собственность, в отношении которых взыскание не применяется).

В онлайн-сервисе Ак Барс Банка закрытие ИП происходит быстро и без лишних сложностей. Для этого нужно выбрать ИП в справочнике и система создаст необходимые документы для снятия с учета в ФНС. Предпринимателю не придется самому разбираться в бюрократических трудностях и посещать лично отделение ФНС. Система автоматически проверит документы и исключит ошибки.

Могут ли простить долги ИП

Можно ли снять статус ИП и надеяться, что государство закроет глаза на долги предпринимателя?

В 2018 году к определенным случаям применялась так называемая налоговая амнистия (давние задолженности, безнадежные к взысканию налоговые обязательства).

По амнистии происходило списание сумм, которые сформировались на 1 января 2015 года. Причем, в отношении этих задолженностей налоговая инспекция уже должна была выполнить взыскание.

Таким образом, закрыть статус ИП с долгами по налогам на практике реально, однако за физическим лицом остается обязательство по погашению недоимок. В противном случае дело дойдет до судебных разбирательств со всеми сопутствующими тяжбами.

Ликвидация ИП

Подготовьте документы для закрытия ИП в ФНС и подайте их онлайн с помощью нашего сервиса

Реклама: ПАО «АК БАРС» БАНК, ИНН: 1653001805

- Прекращение деятельности индивидуального предпринимателя с задолженностями

- Что делать, чтобы ликвидировать ИП с долгами

- Отказ в закрытии ИП

- Как избавиться от долгов при прекращении деятельности индивидуального предпринимателя

- Как закрыть ИП с долгами: 5 важных моментов

Прекращение деятельности индивидуального предпринимателя с задолженностями

Прекратить деятельность индивидуального предпринимателя, имея долги, можно, но лучше постараться этого избежать. Сначала стоит рассмотреть реструктуризацию долга или поискать инвесторов.

Штрафы за прекращение деятельности с задолженностями предпринимателю не грозят, но если он не признан банкротом, то ему обязательно нужно вернуть долги. В противном случае появятся проблемы при попытке открыть новый бизнес или получить кредит в будущем.

Также не забывайте про налоговые обязательства. Иначе может возникнуть задолженность по НДФЛ, НДС, УСН или стоимости патента — в зависимости от выбранной системы налогообложения.

И эта задолженность будет увеличиваться из-за штрафов и пеней, которые начисляются за нарушения при неуплате налогов. Важно понимать, что долги не исчезнут после прекращения статуса индивидуального предпринимателя.

ИП Иванов был на УСН и прекратил бизнес. Однако не успел оплатить налоги за последний квартал, поэтому ему начислили пени и штрафы за просрочку. Теперь налоговая инспекция будет взыскивать с него задолженность через суд. Чтобы избежать такой ситуации, Иванов мог обратиться к специалистам по налоговому праву, которые помогли бы ему своевременно урегулировать все обязательства и избежать нежелательных последствий.

Чтобы не возникало проблем с налогами, сразу берите этот вопрос под контроль. Онлайн-отчетность в ФНС от Совкомбанка закроет все ваши бухгалтерские вопросы.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Что делать, чтобы ликвидировать ИП с долгами

Если предприниматель не в состоянии выплатить задолженность по налогам, ему нужно как можно скорее прекратить деятельность. Ведь обязанность платить страховые отчисления сохраняется до тех пор, пока фамилия предпринимателя не будет исключена из реестра.

Для прекращения деятельности индивидуального предпринимателя необходимо подать заявление по форме Р26001 и квитанцию об уплате госпошлины. Если заявление подается в электронной форме на сайте налоговой или через МФЦ, пошлину платить не нужно.

Госпошлина за закрытие — 160 рублей, ее можно оплатить на сайте ФНС.

Налоговая выдает уведомление и лист записи в ЕГРИП о прекращении деятельности ИП через пять рабочих дней, а через МФЦ — через 11. Документы отправляют на электронную почту или выдают на бумажном носителе.

Отказ в закрытии ИП

Иногда предпринимателю отказывают в прекращении деятельности, однако это не может быть связано с задолженностью. Вот другие причины, по которым прекратить бизнес нельзя:

- неполный набор документов;

- неоплата госпошлины;

- неправильное оформление заявления или использование неверного бланка.

Если ФНС не обосновала отказ в уведомлении, то решение можно обжаловать в суде или обратиться за помощью в вышестоящие органы.

Факт дня

На белорусской 50-рублевой банкноте 1992 года был изображен медведь-барибал, который в Беларуси не встречается.

Как избавиться от долгов при прекращении деятельности индивидуального предпринимателя

Существуют различные способы решения этой проблемы — от погашения долгов до банкротства:

- Погасить долг.

- Обратиться в банк за кредитом для погашения задолженности.

- Рефинансировать долг и сократить процентную ставку.

- Реструктуризировать график выплат.

- Объявить себя банкротом. Если предприниматель признан банкротом, он освобождается от всех долгов, кроме задолженности по зарплате.

Необходимо также уволить всех работников, сдать отчетность и закрыть ИП в налоговой.

Есть юридические процедуры, которые могут помочь снизить финансовую нагрузку и облегчить процесс прекращения деятельности индивидуального предпринимателя. А если вы понимаете, что бизнес можно спасти, но вам не хватает для этого средств, оформите рефинансирование в Совкомбанке.

Рефинансируйте кредит в Совкомбанке со ставкой от 6,9%. Предоставьте паспорт и неудобные кредитные договоры, которые нужно закрыть. Совкомбанк рассчитается по старым кредитам и предоставит один новый с выгодными условиями и комфортным платежом. Оставьте заявку онлайн и платите меньше!

Как закрыть ИП с долгами: 5 важных моментов

Поведем итог и напомним о пяти важных пунктах, на которые нужно обратить внимание, при ликвидации бизнеса индивидуального предпринимателя с долгами.

- ИП может быть закрыт по желанию предпринимателя — независимо от наличия долгов.

- Это не освобождает от необходимости погасить долги.

- При подаче заявления онлайн госпошлину платить не нужно.

- Если ФНС отказала в закрытии ИП, можно обжаловать решение в суде.

- Необходимо уволить всех сотрудников, отчитаться за них в Социальном фонде и сдать оставшиеся отчеты после прекращения деятельности.

Решение прекратить деятельность индивидуального предпринимателя с долгами по налогам может быть трудным, но необходимым шагом для обеспечения финансовой стабильности и избежания серьезных правовых проблем в будущем.

Вся информация о ценах актуальна на момент публикации статьи.