Приближается срок сдачи декларации по налогу на имущество. С 2023 года произошло много изменений, узнаем, по какой форме отчитываться за 2022 год, какие разделы теперь не обязательны к заполнению.

Важно: новый бланк для отчетности за 2022 год

Отчетную форму декларации по налогу на имущество за 2022 год для юридических лиц обновили. С 01.01.2023 заполняем имущественную отчетность на бланке, утвержденном Приказом ФНС России № ЕД-7-21/766@ от 24.08.2022.

Изменения на титульном листе коснулись правил указания номера контактного телефона: указывается с телефонным кодом города, который требуется для обеспечения связи в пределах страны. Обновлены и штрихкоды.

Из раздела 1 исключили строку 005 «Признак налогоплательщика», которая введена в бланк в связи с продлением сроков сдачи во время пандемии. Разъяснили порядок заполнения строки 021 для плательщиков налога, которые не являются стороной соглашения о защите и поощрении капиталовложений (или СЗПК).

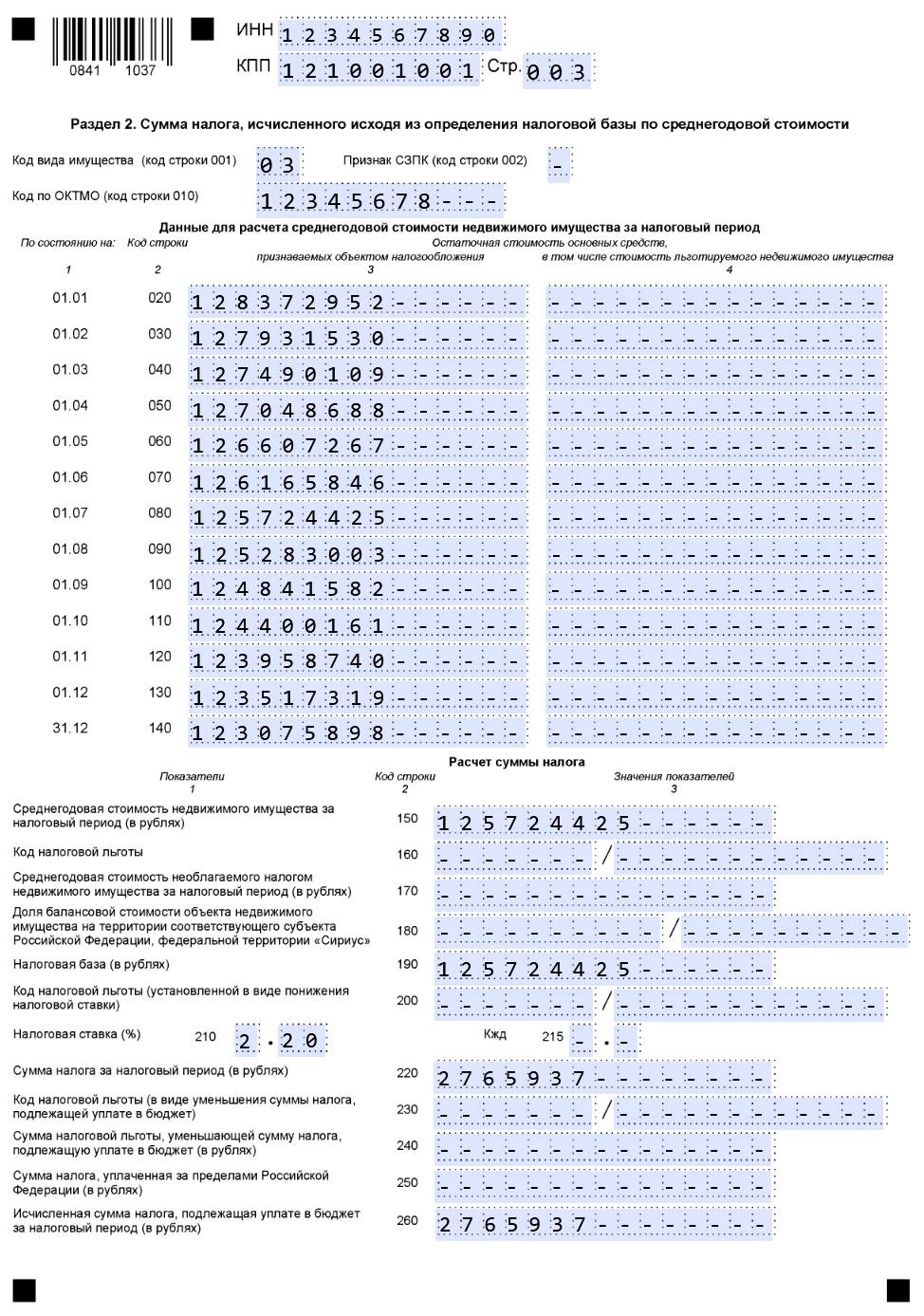

Раздел 2 получил новое наименование — «Сумма налога, исчисленного исходя из определения налоговой базы по среднегодовой стоимости». Уточнили порядок заполнения раздела 2 для объектов на территории «Сириус». В строке 001 раздела 2 код 10 не применяется, вместо него ввели новый — 15. Подробнее коды смотрите в приложении № 5 к порядку заполнения бланка.

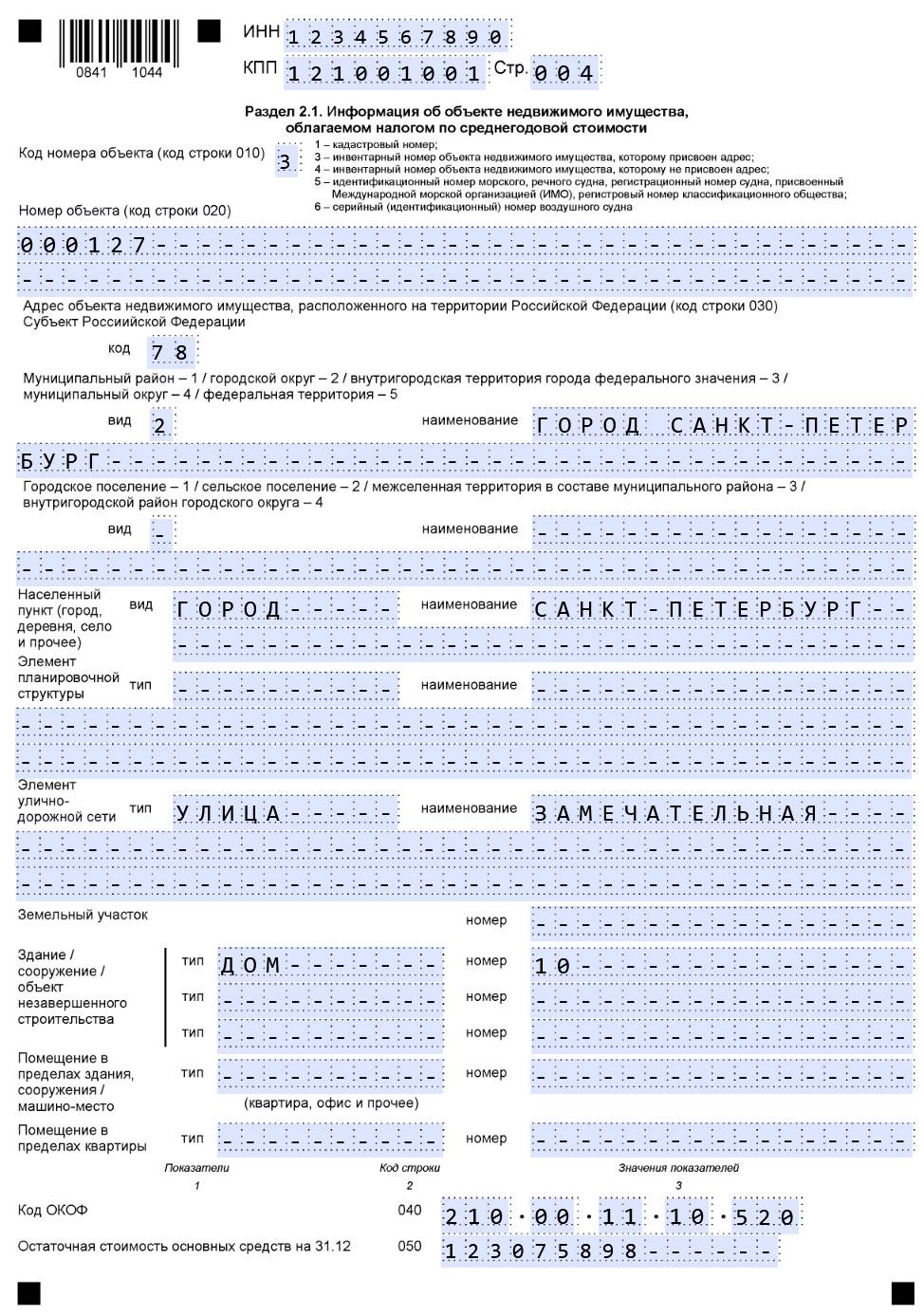

При отражении информации в строке 010 раздела 2.1 не используется код 2, так как условные номера в учете не используются.

В бланк внесли новый раздел 2.2, который заполняют СЗПК. Федеральным законом № 225-ФЗ от 28.06.2022, гл. 30 НК РФ узаконен механизм налогового вычета, который предоставляется с целью возмещения затрат участникам СЗПК при реализации инвестиционных проектов. Если компании не применяют налоговый вычет для СЗПК, то раздел 2.2 в декларацию не включается на основании письма ФНС № БС-4-21/14972@ от 07.11.2022. В строке 002 раздела 2.2 укажите признак СЗПК в декларации по налогу на имущество «1», если заполняете данные по недвижимости, в отношении которой реализуется СЗПК, а «2» — в отношении которой не реализуется СЗПК.

Изменения коснулись и наименования раздела 3, вот новое: «Сумма налога, исчисленного исходя из определения налоговой базы по кадастровой стоимости». С отчета за 2022 г. раздел 3 заполняется только иностранными компаниями (Федеральный закон № 305-ФЗ от 02.07.2021), российские организации по имуществу, налоговая база которых определяется как кадастровая стоимость, информацию в разделе 3 не отражают. ИФНС направят плательщикам сообщения об исчисленных суммах налога. Из раздела исключена строка 002, уточнены правила заполнения строк 050 и 060, 095.

Законодатели поправили и справочник кодов налоговых льгот из приложения № 6, закрепили новые контрольные соотношения (письмо ФНС России № БС-4-21/141 от 21.10.2022).

Кто и когда сдает отчетность по налогу на имущество

Годовая отчетность по имущественному фискальному платежу обязательна для всех юридических лиц, в собственности которых числится облагаемое имущество. В ст. 373 НК РФ закреплено, кто сдает декларацию по налогу на имущество в 2023 году для юридических лиц за 2022 г.:

- все российские компании, владеющие имуществом, признаваемым объектом обложения на основании ст. 374 НК РФ;

- иностранные организации, работающие в РФ через официальные представительства;

- иностранные фирмы без представительств в РФ, но являющиеся собственниками российской недвижимости.

В отношении налогоплательщиков, применяющих льготные режимы, предусмотрены освобождения. Они не платят налог с имущества, стоимость которого определяется по среднегодовой стоимости. То есть если в собственности фирмы на УСН числится недвижимость, облагаемая по кадастровой стоимости, то платить налог придется, а отчитываться за 2022 г. нет. Плательщики ЕСХН платят налог, если недвижимость не используется в сельхоздеятельности. Есть и другие исключения для российских и иностранных фирм, освобождения закреплены в п. 1.2 ст. 373 НК РФ, ст. 374 НК РФ и п. 1 ст. 386 НК РФ.

Простые граждане и индивидуальные предприниматели от сдачи отчетности освобождены. Они самостоятельно не рассчитывают налог и не заполняют декларацию. Эта категория налогоплательщиков уплачивает обязательства по специальным уведомлениям, которые присылает ИФНС.

Федеральным законом № 263-ФЗ от 14.07.2022 с 1 февраля 2023 г. внесены изменения в п. 3 ст. 386 НК РФ, в соответствии с ней установлен новый срок сдачи декларации по налогу на имущество за 2022 год для юридических лиц — до 25 марта года, следующего за отчетным (ст. 386 НК РФ). Отчет за 2022 сдавайте не позднее 27.03.2023. 25 марта выпадает на субботу, и срок переносится на первый рабочий день.

Изменения по срокам сдачи декларации внесены с введением института единого налогового счета. Сроки сдачи отчетности перенесены, например, прибыль плательщики сдадут в новый срок, как и отчетность по имуществу. Платежи в бюджет плательщики отправляют с помощью единого налогового платежа по новым реквизитам — в УФК по Тульской области и в новый срок — до 28 марта 2023 года.

Условия для заполнения

Рассмотрим пример заполнения декларации по налогу на имущество в 2023 г. со следующими условиями: компания ООО «Ppt.ru», ИНН 1234567890, КПП 121001001. Находится в городе Санкт-Петербурге. На балансе компании числятся:

- здание, адрес которого совпадает с адресом местонахождения организации (код ОКТМО 12345678). Кадастровый номер здания — 78:06:0004005:1234. Налоговая база по нему определяется как кадастровая стоимость (п. 2 ст. 375, ст. 378.2 НК РФ). Кадастровая стоимость здания на 01.01.2022 составила 25 000 000 руб.

- складское помещение, которое расположено вне местонахождения организации (код ОКТМО 12345678). Налоговая база по нему определяется как среднегодовая стоимость имущества (п. 1 ст. 375 НК РФ). Условный номер помещения — 78:06:0004005:5678. Код ОКОФ — 210.00.11.10.520.

В соответствии с новыми правилами, раздел 3 российской компании, у которой есть имущество, облагаемое по кадастровой стоимости, начиная с отчета за 2022 год, не заполняется. Раздел 3 оставим пустым.

Остаточная стоимость складского помещения:

| Дата | Сумма, в руб. |

|---|---|

| На 01.01.2022 | 128 372 952 |

| На 01.02.2022 | 127 931 530 |

| На 01.03.2022 | 127 490 109 |

| На 01.04.2022 | 127 048 688 |

| На 01.05.2022 | 126 607 267 |

| На 01.06.2022 | 126 165 846 |

| На 01.07.2022 | 125 724 425 |

| На 01.08.2022 | 125 283 003 |

| На 01.09.2022 | 124 841 582 |

| На 01.10.2022 | 124 400 161 |

| На 01.11.2022 | 123 958 740 |

| На 01.12.2022 | 123 517 319 |

| На 31.12.2022 | 123 075 898 |

В отношении недвижимости у ООО «Ppt.ru» нет льгот, установленных Налоговым кодексом РФ и региональным законодательством.

На основании ст. 380 НК РФ, ставки налога на имущество устанавливаются субъектами РФ и не превышают 2,2%, если иное не предусмотрено законодательством. Для примера возьмем ставку, равную 2,2%.

Сумма авансовых платежей, исчисленных организацией за отчетные периоды 2022 года, равна в отношении складского помещения 2 096 304 руб. (702 410 руб. + 698 768 руб. + 695 126 руб.).

Представим пошаговую инструкцию, как заполнить декларацию по налогу на имущество за 2022 год налогоплательщику.

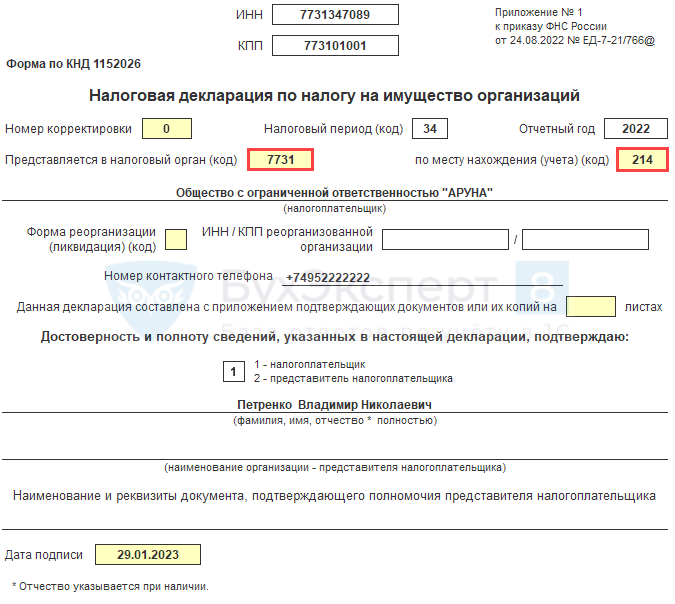

Шаг № 1. Заполняем титульный лист

Первый лист отчетности следует заполнять в стандартном порядке. Сначала внесите ИНН и КПП организации. Затем укажите номер корректировки, если сдаете в ИФНС исправительную отчетность. Затем укажите код отчетного периода, для годовой формы это код 34. Теперь укажите отчетный год, в нашем примере это 2022.

Код учета по местонахождению заполните с учетом рекомендаций ФНС. В приложении № 2 к порядку заполнения декларации, утвержденному Приказом ФНС России № ЕД-7-21/766@ от 24.08.2022, прописано, что фирме с обособкой указывать в декларации по имуществу — для большинства налогоплательщиков используется код 214, а если предоставляете отчет по месту нахождения объекта недвижимого имущества, для которого установлен отдельный порядок исчисления и уплаты налога, укажите код 281. Не забудьте указать номер ИФНС, в которую предоставляете отчетность.

Зафиксируйте на титульном листе номер контактного телефона для связи с лицом, ответственным за заполнение отчета. Зарегистрируйте количество страниц в документе. Если прилагаете подтверждающие документы, то пронумеруйте страницы и укажите их количество на титульном листе.

Внизу титульного листа (в его правой части) укажите:

- 1 — если отчет сдается самим налогоплательщиком;

- 2 — если отчетные сведения предоставляет доверенное лицо.

Затем укажите Ф.И.О. руководителя либо информацию о доверенном лице.

Шаг № 2. Оформляем раздел № 2

Если в собственности компании числится недвижимость, в отношении которой фискальные обязательства исчисляются по среднегодовой стоимости, то этот раздел придется заполнить. При отсутствии информации проставьте прочерки.

В первую очередь указываем код имущественных объектов (в большинстве случаев это 03) и ОКТМО по местонахождению имущественных активов.

Если компания имеет в собственности основные средства, расположенные по разным ОКТМО, то придется заполнить несколько разделов № 2 — отдельно для каждого ОКТМО. Аналогичное правило действует и в случаях, если к разным категориям основных средств следует применять разные налоговые ставки.

Построчное заполнение отчета по налогу на имущество в 2023 году для юридических лиц — раздел 2:

- строки 020-130 — указываем стоимость имущества в графе 3 по состоянию на отчетную дату (начало каждого месяца). Сведения должны соответствовать данным бухгалтерского учета. Если у компании имеются льготы (льготируемые активы), то их следует зарегистрировать в соответствующих строках графы 4;

- строка 140 — указываем остаточную стоимость основных средств по состоянию на 31 декабря отчетного года. Данные вносим соответственно: в графу 3 — общие сведения, в графу 4 — данные о льготируемых ОС;

- строка 150 — это среднегодовая стоимость основных средств, исчисленная по формуле: сумма строк 020-140, разделенная на 13;

- далее укажите сведения о льготах (строки 160, 170);

- строка 180 содержит долю балансовой стоимости объекта недвижимости на территории соответствующего субъекта РФ (в виде правильной простой дроби). Заполняется, только если в строке 001 раздела № 2 указан код 02;

- в стр. 190 укажите налогооблагаемую базу (среднегодовая стоимость объектов минус льготы дробной части строки 170);

- стр. 200 — код налоговой льготы;

- стр. 210 декларации — это налоговая ставка. Ее указывайте с учетом льгот, предусмотренных НК РФ. В нашем случае строка 210 содержит ставку, равную 2,2%;

- стр. 215 заполняется при указании кодов 04, 09, 15 по строке 001 в отношении ж/д путей общего пользования и сооружений, которые являются их неотъемлемой технологической частью (п. 1 ст. 385.3 НК РФ), значение коэффициента установлено в п. 2 ст. 385.3 НК РФ;

- стр. 220 — это сумма исчисленного обязательства за налоговый период. Рассчитывается как произведение стр. 190 и стр. 210, разделенное на 100%, то есть налогооблагаемая база умножается на ставку;

- стр. 230-240 — это информация о льготах, которые уменьшают сумму платежей в бюджет;

- если компания перечисляет платежи за пределами нашей страны, то эти суммы следует указать в строке 250;

- стр. 260 декларации по налогу на имущество содержит исчисленную сумму налога, подлежащую уплате в бюджет.

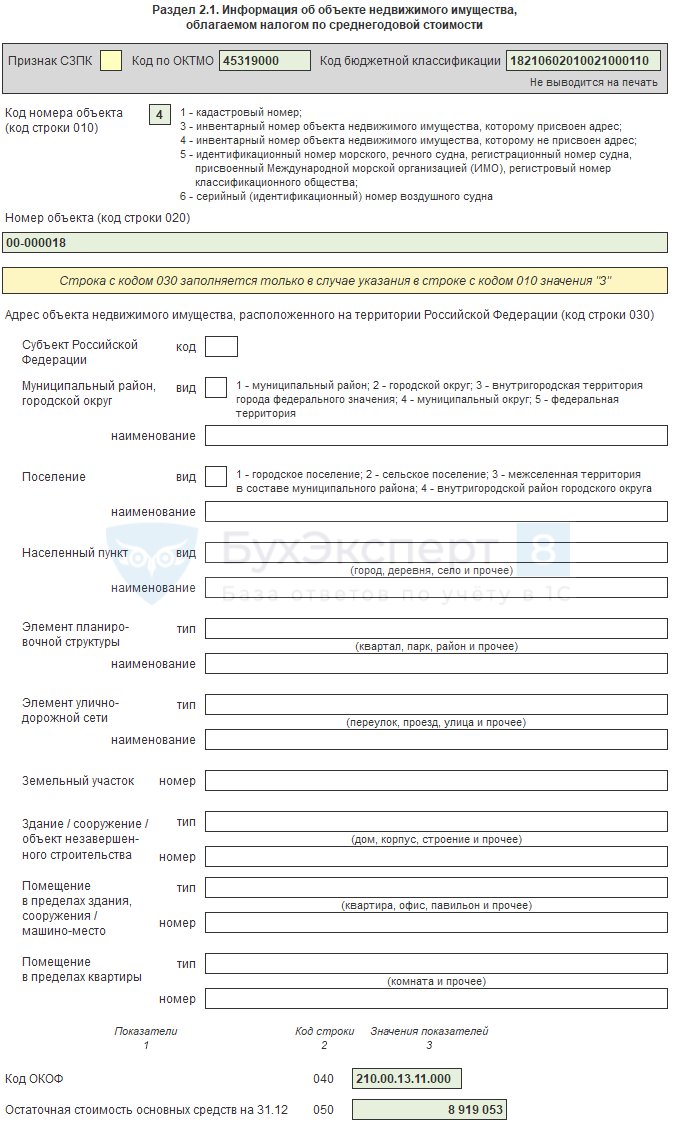

Шаг № 3. Переходим в раздел № 2.1

Строки раздела 2.1 заполняются несколькими способами, например, в составе имущества есть сети газопотребления, у которых нет кадастрового номера, страница раздела 2.1 заполняется по инвентарному номеру. В строке 010 указываем значение 3 и ниже отражаем номер объекта (инвентарный номер из учета компании), полную информацию о месте нахождения имущества (адрес, код по ОКОФ и среднегодовую стоимость на 31 декабря отчетного года). Вот пример:

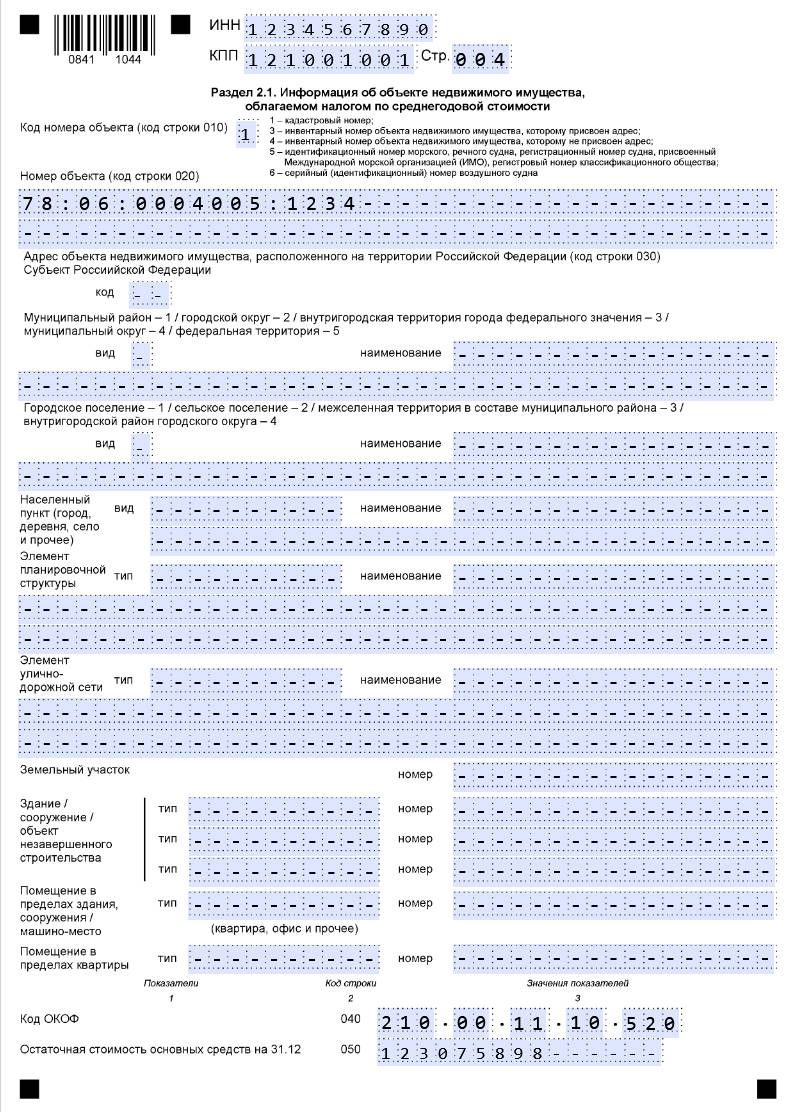

Если раздел заполняют по недвижимости, которой присвоен кадастровый номер, но она облагается налогом по среднегодовой стоимости, то раздел 2.1 заполним по-другому. В строке 010 поставим код 1, пропишем ниже кадастровый номер, ОКОФ и остаточную стоимость на 31 декабря отчетного года.

Например, в объект имущества включены: кабельные линии, сети газопотребления, здание, металлические пути. Объектам присвоены разные инвентарные номера, компания заполнит не один лист раздела 2.1, а четыре, по одному — на каждый объект ОС. Среднегодовая стоимость в строке 050 указывается по каждому объекту отдельно.

Шаг № 4. Переходим в раздел № 3

Начиная с отчета за 2022 год, российские компании не заполняют раздел по объектам, которые облагаются по кадастровой стоимости (информация Федеральной налоговой службы от 12.01.2023 «Стартовала декларационная кампания по налогу на имущество организаций за 2022 год»). В состав декларации при отсутствии объектов он не включается.

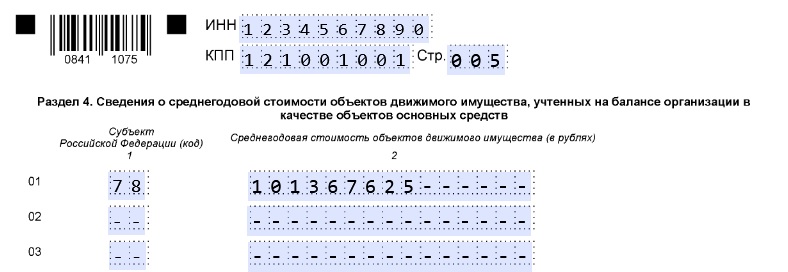

Шаг № 5. Заполняем раздел № 4

В этом блоке отражаем среднегодовую стоимость объектов движимого имущества по балансу организации или ее обособленного учреждения в разрезе субъекта РФ.

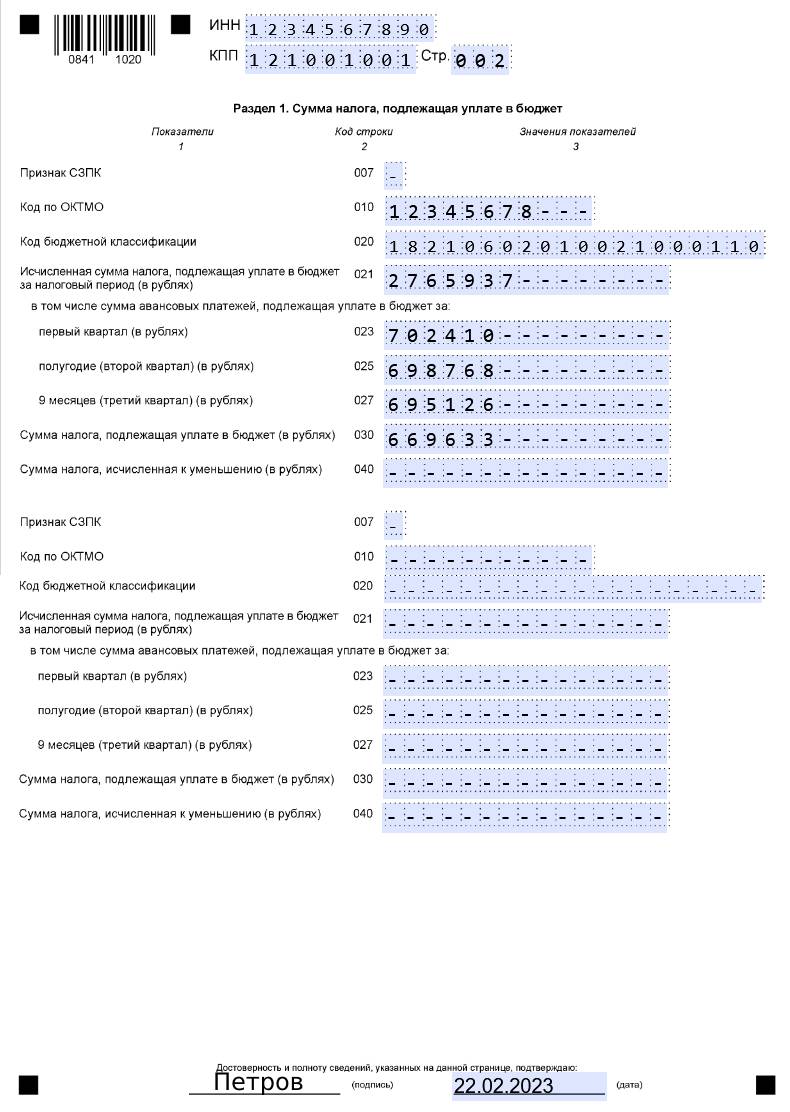

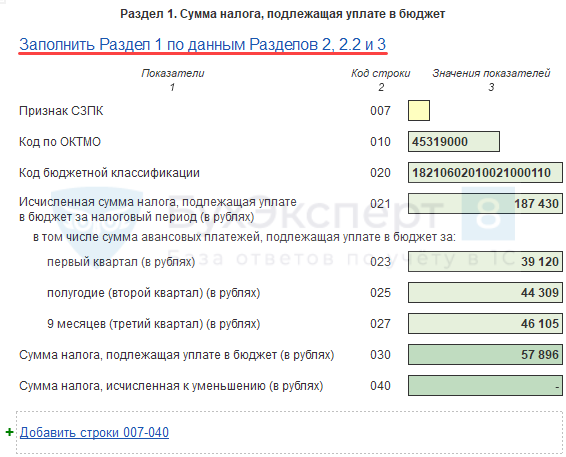

Шаг № 6. Завершаем составление отчета — раздел № 1

В этом разделе отражаем информацию о суммах исчисленного налога на имущество, подлежащих уплате в бюджет по итогам года. По новым правилам, проставляем признак налогоплательщика и СЗПК. Признак СЗПК — это значение, которое указывают организации, заключившие соглашение о защите и поощрении капиталовложений. Строку 005 «Признак налогоплательщика в декларации по налогу на имущество» исключили из новой формы отчета за 2022 год.

Построчное заполнение раздела № 1:

- ячейка 007 — признак СЗПК;

- строка 010 — это код ОКТМО;

- строка 020 — код бюджетной классификации, для основного платежа указывайте 180 106 02 01 002 1000 110;

- строка 021 — исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период, в рублях;

- строки 023-027 — поквартальная разбивка авансовых платежей в бюджет;

- строка 030 — сумма, подлежащая перечислению в ИФНС по итогам года. Расчет осуществите следующим образом: общая сумма обязательств минус уплаченные авансы. Причем учитывайте показатели по всем разделам;

- строка 040 — сумма имущественного взноса, исчисленная к уменьшению, если у налогоплательщика образовалась переплата.

Может пригодиться:

- уплата единого налогового платежа;

- ЕНП: единый налоговый платеж для ИП и организаций.

Декларация по налогу на имущество представляется в ИФНС один раз в год. Напомним основные моменты составления и сдачи декларации по имуществу за 2022 год:

- сроки подачи декларации и уплаты налога на имущество;

- откуда 1С берет данные для заполнения отдельных строк;

- какие особенности надо учесть при заполнении декларации по имуществу.

Содержание

- Формирование декларации по налогу на имущество

- Срок представления

- Форма представления

- Где найти декларацию по налогу на имущество в 1С 8.3

- Заполнение декларации по налогу на имущество в 1С

- Титульный лист

- Раздел 3

- Раздел 2

- Раздел 2.1

- Раздел 2.2

- Раздел 1

- Раздел 4

- Проверка и отправка декларации по налогу на имущество в ИФНС

- Уплата налога на имущество

- Формирование уведомления и платежного поручения

- Уплата налога

- Погашение обязанности

Формирование декларации по налогу на имущество

Срок представления

Декларация представляется в ИФНС ежегодно до 25 марта года, следующего за налоговым периодом (п. 3 ст. 386 НК РФ).

Срок сдачи за 2022 год — до 27.03.2023 (перенос с 25.03.2023).

В 2023 году налог на имущество уплачивается в составе ЕНП — до 28.02.2023 (п. 1 ст. 363 НК РФ).

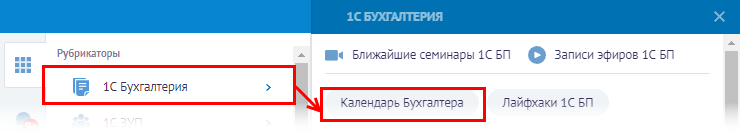

Сроки представления отчетности по налогу на имущество смотрите в Календаре бухгалтера на I квартал 2023 года по сдаче отчетности

Календарь бухгалтера на I квартал 2023 года по уплате налогов, сборов

Срок подачи уведомления — до 27.02.2023 (перенос с 25.02.2023).

ЕНС и ЕНП с 2023 года — сроки подачи уведомлений по налогам

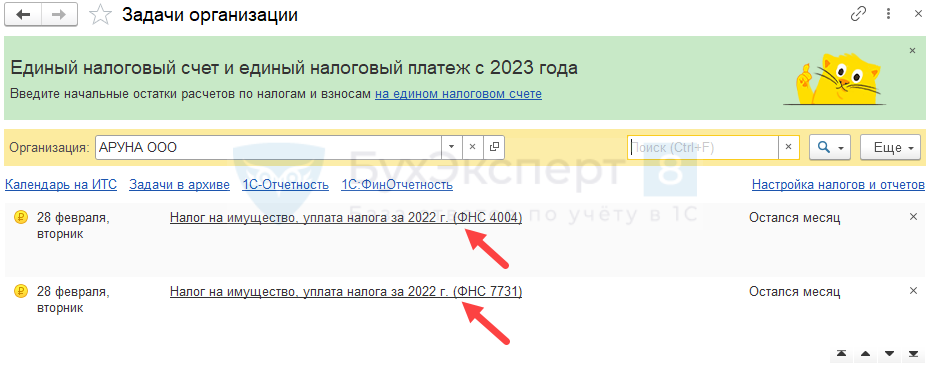

Значит налог должен быть исчислен до этой даты. Чтобы в 1С уплатить налог на имущество из списка задач (Главное – Задачи организации), необходимо заполнить декларацию по налогу на имущество.

Форма представления

За 2022 год декларация по налогу на имущество сдается по форме, утв. Приказом ФНС от 24.08.2022 N ЕД-7-21/766@.

Где найти декларацию по налогу на имущество в 1С 8.3

Декларацию по налогу на имущество можно создать из:

После создания декларации нажмите кнопку Заполнить.

Декларацию по имуществу заполняйте в такой последовательности:

- Титульный лист;

- Раздел 3 – налог с кадастровой стоимости (для иностранных организаций);

- Раздел 2 – налог по среднегодовой стоимости;

- Раздел 2.1 – сведения об объектах, облагаемых по среднегодовой стоимости;

- Раздел 1 – налог к уплате;

- Раздел 4 – сведения о движимом имуществе.

Рассмотрим заполнение каждого раздела.

Титульный лист

Декларация по налогу на имущество представляется во все ИФНС, где организация стоит на учете в качестве плательщика данного налога:

- по месту нахождения организации — если недвижимость расположена на территории по месту нахождения организации;

- по месту нахождения обособленного подразделения (ОП) — если недвижимость стоит на территории ОП, выделенного на отдельный баланс;

- по месту нахождения имущества — если недвижимость расположена вне места нахождения организации и ОП на отдельном балансе.

Если организация уведомила налоговый орган о представлении единой декларации, то она представляется от обособленного подразделения, указанного в уведомлении.

Подробнее о единой декларации по налогу на имущество Единая декларация по налогу на имущество

Почти все показатели Титульного листа заполняются автоматически, включая ИНН и КПП организации. Изменению поддаются реквизиты в полях желтого цвета.

Обратите внимание на заполнение полей:

- Номер корректировки — по умолчанию устанавливается значение 0 (первичный документ), если заполняете уточненную декларацию, поставьте вручную номер корректировки по хронологии.

- Представляется в налоговый орган (код) — ИФНС, куда будет представляться декларация.

- по месту нахождения (учета) (код) — выберите из выпадающего списка, если представляете декларацию

- по месту нахождения организации — 214, для крупнейших налогоплательщиков 213;

- по месту нахождения имущества — 281, для имущества вне места нахождения организации, в т. ч. для имущества ОП;

- по месту нахождения правопреемника — 215, для крупнейшего налогоплательщика 216.

Если декларация заполняется от имени правопреемника, то заполните дополнительно:

- Форма реорганизации (ликвидация) (код) — выберите подходящий в выпадающем списке;

- ИНН/КПП реорганизованной организации — ИНН и КПП организации до реорганизации.

Раздел 3

Раздел 3 заполняют только иностранные организации (п. 27 Порядка заполнения декларации по налогу на имущество организаций).

Если необходимо заполнить Раздел 3, то сделать это надо вручную:

- отдельный лист на каждый объект недвижимости, облагаемый по кадастру.

Обратите внимание на заполнение строк:

Определение количества полных месяцев для Кв и Ки одинаково. Например, количество полных месяцев владения имуществом определяется по количеству дней в месяце, с которого

- возникает право собственности;

- прекращается право собственности.

Если организация владела объектом более 15 дней в месяце возникновения (прекращения) права собственности, то он считается полным месяцем владения (п. 5 ст. 382 НК РФ).

Раздел 2

В Разделе 2 отражается исчисленный налог на имущество по недвижимости, облагаемой по среднегодовой стоимости. Раздел 2 полностью автозаполняемый.

Обратите внимание на заполнение строки:

Раздел 2 заполняется:

- по каждому коду ОКТМО, по которому уплачивается налог;

- для каждой налоговой ставки;

- отдельно, если требуется указать несколько видов льгот для одной строки.

Раздел 2.1

Раздел 2.1 — сведения по каждому отдельному объекту недвижимости, облагаемому по среднегодовой стоимости. Сколько объектов — столько листов Раздела 2.1.

Указываются:

- Код номера объекта (код строки 010) — код из списка.

- Адрес объекта недвижимого имущества… (код строки 030) — если в строке 010 указали код 03, адрес объекта недвижимости будет заполнен автоматически из карточки ОС.

- Код ОКОФ 040 — заполняется из карточки ОС;

- Остаточная стоимость основных средств на 31.12 050 — автозаполняется по данным бухгалтерского учета.

Раздел 2.2

Раздел 2.2 заполняется только российскими организациями-участниками СЗПК в отношении объектов недвижимого имущества, по которым применяется налоговый вычет для СЗПК, предусмотренный п. 4.2 ст. 382 НК РФ (п. 25 Порядка заполнения декларации по налогу на имущество организаций).

Заполняются:

- ячейки желтого цвета — вручную, либо выбираются из предопределенного списка;

- ячейки зеленого цвета — автоматически рассчитываются по данным ячеек желтого цвета.

Заполнение Раздела 2.2 будет актуально только с налогового периода за 2023 год.

Раздел 1

Раздел 1 Сумма налога, подлежащая уплате в бюджет автозаполняется по ссылке Заполнить Раздел 1 по данным Разделов 2 и 3.

По каждому коду ОКТМО будет исчислена сумма налога на имущество к уплате или уменьшению.

Раздел 4

Если организация представляет несколько деклараций по налогу на имущество в разные налоговые органы, то Раздел 4 может содержаться лишь в одной из них. Спецификой заполнения в программе 1С является то, что Раздел 4 заполняется в декларации, представляемой по месту нахождения организации.

В Разделе 4 отражаются сведения о среднегодовой стоимости движимого имущества по субъектам РФ. В 1С Бухгалтерия 8 Раздел 4 заполняется автоматически.

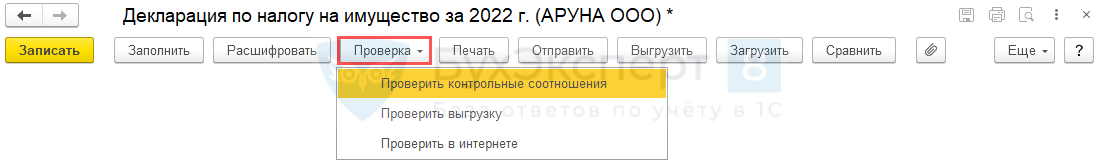

Проверка и отправка декларации по налогу на имущество в ИФНС

Заполненную декларацию перед отправкой в ИФНС проверьте по контрольным соотношениям, а также на наличие ошибок, препятствующих выгрузке. В 1С для этого есть кнопка Проверка.

При этом:

- Проверить контрольные соотношения — это проверка декларации по соотношениям, приведенным в Письме ФНС от 21.10.2022 N БС-4-21/14195@.

- Проверить выгрузку — это проверка на наличие ошибок, препятствующих выгрузке отчета в файл для отправки через сторонние сервисы.

- Проверить в интернете — форматно-логический контроль перед отправкой формы через сервис 1С-Отчетность.

Отправка декларации в ИФНС возможна по кнопке:

- Отправить — если в базе подключена 1С-Отчетность;

- Выгрузить — если отправляете отчетность через внешнего оператора ТКС.

Декларацию можно распечатать по кнопке Печать.

Уплата налога на имущество

Подробнее Механизм начисления и уплаты ЕНП в 1С

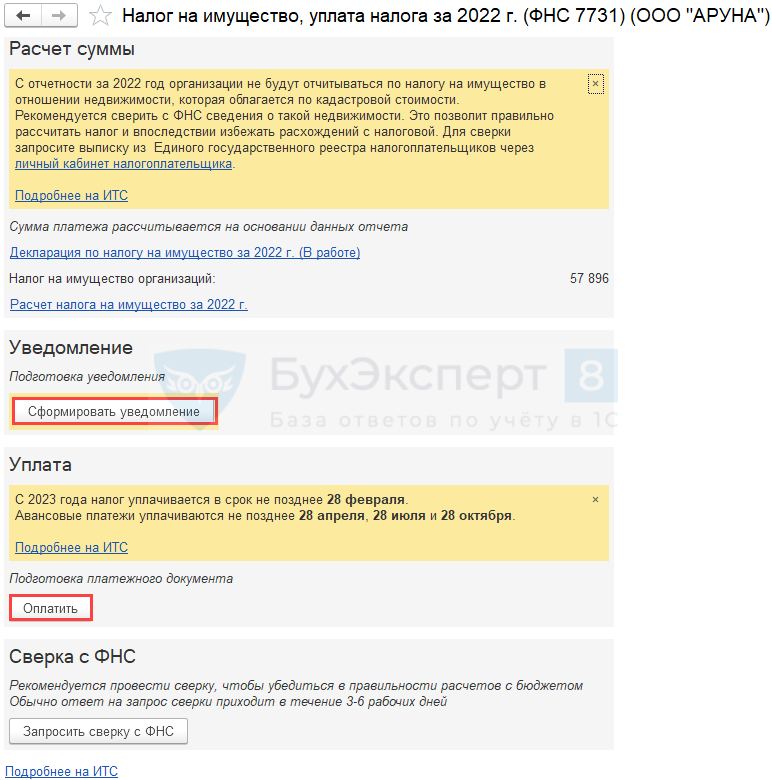

Формирование уведомления и платежного поручения

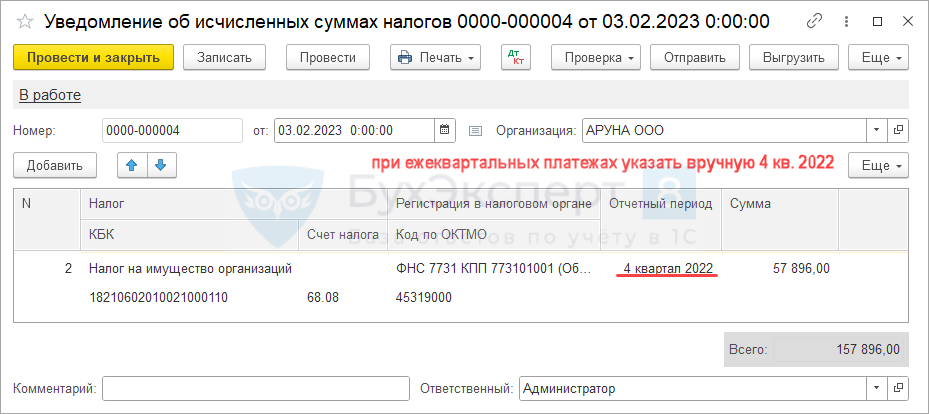

Уведомление о начисленном налоге и платежное поручение на уплату налога на имущество сформируйте из Списка задач организации, переходя последовательно к задачам (Главное — Задачи организации).

Уведомление формируется одно, в разбивке по каждому КПП, ОКТМО. Если по одному месту постановки на учет в налоговых органах и ОКТМО есть налог, исчисленный по среднегодовой и кадастровой стоимости, то он формируется одной суммой.

По ссылке открывается Помощник уплаты налога.

Если при открытии помощника в разделе Расчет суммы указано Нет налога к уплате, убедитесь, что регламентная операция Расчет налога на имущество проведена за отчетный (налоговый) период.

По ссылке Расчет налога на имущество за 2022 г. перейдите в Справку-расчет налога на имущество за 2022 год. Она формируется с отбором по ИФНС, куда уплачивается налог. И удобна для проверки корректности расчета суммы к уплате.

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора.

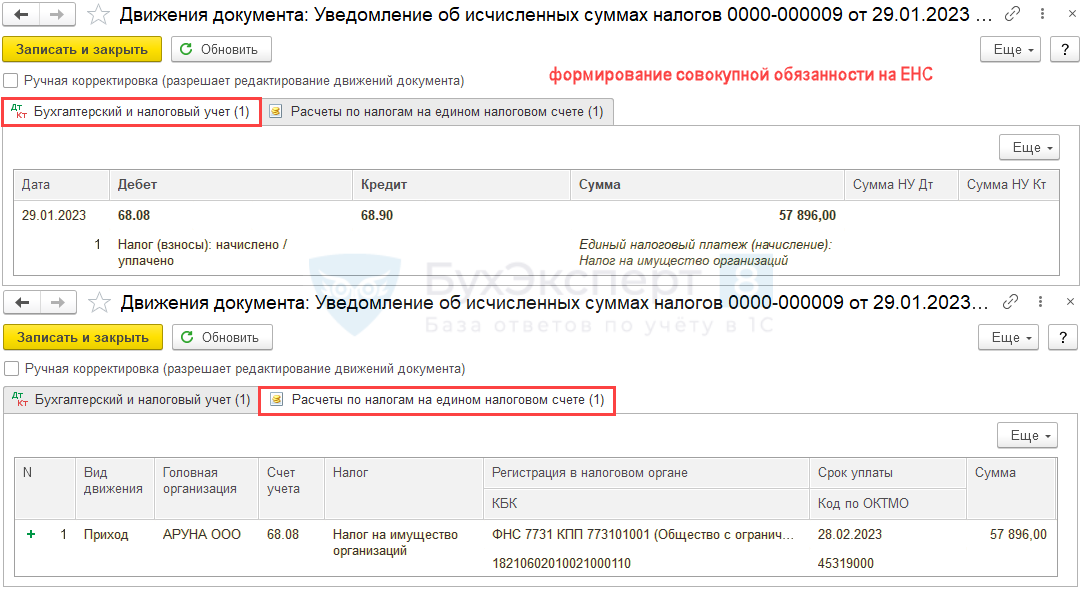

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате налога на имущество на ЕНС (п. 5 ст. 11.3 НК РФ).

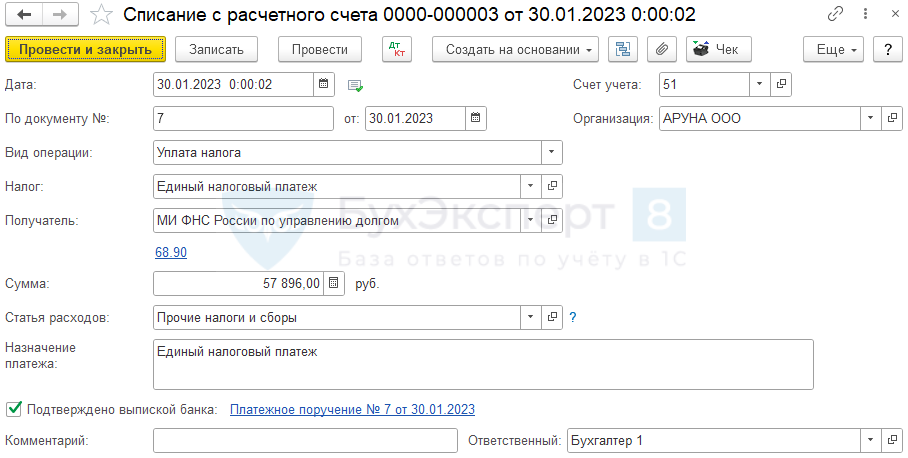

Уплата налога

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

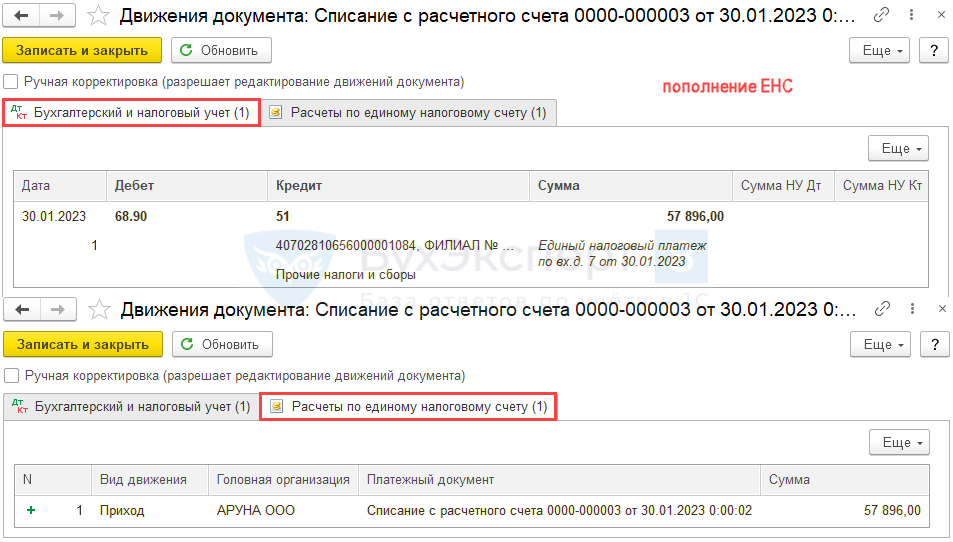

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

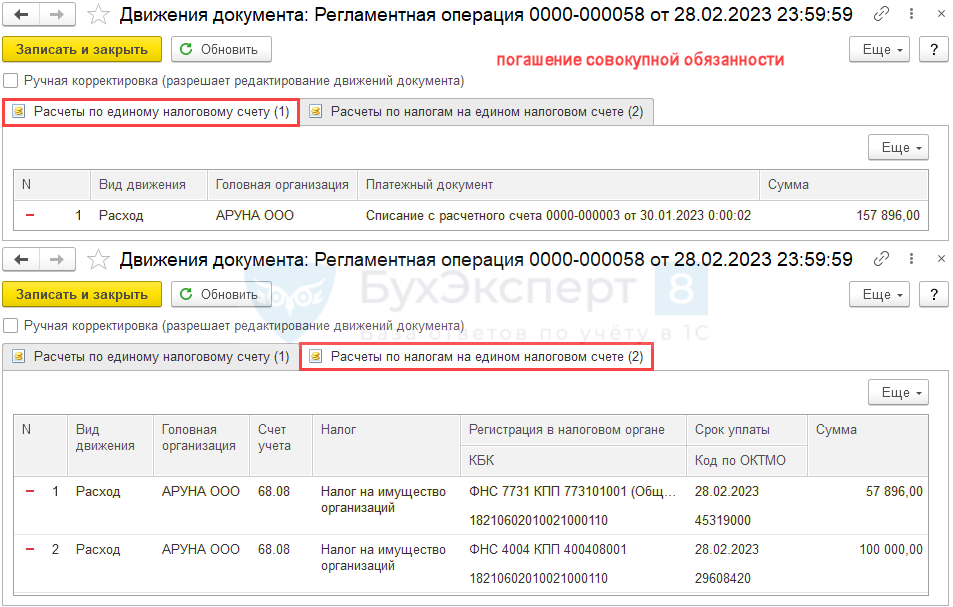

Погашение обязанности

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по налогу на имущество (за 2022 год – 28 февраля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога и Списании с расчетного счета по уплате ЕНП.

Мы рассмотрели, как заполнить декларацию по налогу на имущество за 2022 год в 1С 8.3.

См. также:

- Декларация по налогу на имущество за 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Порядок уплаты налога в 2023 году

Имущественный налог переводится на единый налоговый счёт в составе ЕНП. Для зачёта средств в счёт имущественного налога, организации нужно подать уведомление в ФНС. Срок сдачи – 25 число следующего за отчётным периодом месяца.

Квартальные платежи, если они предусмотрены законами субъекта, переводятся до 28 числа следующего за отчётным кварталом месяца. Годовой налог уплачивается до 28 февраля следующего года. Сроки могут сдвинуться из-за выходных и праздников.

Какое имущество облагается налогом

По налоговому законодательству следующее имущество облагается налогом:

-

недвижимость компании, признанная организацией как основное средство;

-

недвижимости компании, налог на которую рассчитывается по кадастровой стоимости.

Снова вопрос по работе в 1С?

Не тратьте время на поиски — закажите консультацию у специалиста Scloud!

С объектов культурного наследия, земельных участков, имущества государственных органов налог не взимается. Полный список необлагаемых объектов указан в ст. 374 НК.

Налоговая ставка

Для налога не установлена единая ставка: она определяется нормативными актами конкретного субъекта РФ. Например, для Москвы предусмотрены такие ставки: 2,2% и 2% для расчёта налога по среднегодовой и кадастровой стоимости соответственно.

Для отдельных категорий плательщиков предусмотрены льготы. Узнать ставку в субъекте РФ и положенные льготы можно на сайте ФНС.

Как рассчитать налог

Для расчёта суммы к уплате налоговая база умножается на региональную ставку. База определяется по кадастровой или среднегодовой стоимости недвижимости.

По кадастровой стоимости

Таким способом рассчитывается налог на гаражи, офисы, торговые центры и другие объекты. Точный список имущества и кадастровую стоимость недвижимости утверждают субъекты РФ. Если для имущества не установлена кадастровая стоимость, или оно не включено в список, то налоговая база определятся по среднегодовой стоимости.

Бесплатная книга по зарплатному учету в 1С!

Получите бесплатную книгу от консультантов Scloud

Направим книгу Вам на почту!

Просто заполните форму ниже:

База для расчёта налога в этом случае – кадастровая стоимость объекта на 1 января отчётного года. Налог организации платят за I, II, III кварталы, если это предусмотрено нормативными актами субъекта, и за год.

Сумма платежа в каждом периоде рассчитывается по формуле:

Сумма платежа = кадастровая стоимость х ставка / 4

Пример:

Компания владеет офисным помещением, кадастровая стоимость которого составляет 5 000 000 ₽. Ставка в регионе – 2%. В каждом квартале и в конце года компания заплатит: 5 000 000×2% / 4 = 25 000 ₽.

По среднегодовой стоимости

База в таком случае определяется по остаточной стоимости имущества, признанного как основное средство. Налог уплачивается за 3, 6, 9 месяцев и за год.

Авансовые платежи

Для расчёта платежей используется средняя стоимость имущества:

Средняя стоимость = остаточная стоимость имущества за период / количество месяцев в периоде плюс единица

Стоимость недвижимости определяется на 1-е число каждого месяца в периоде, а также на 1-е число месяца, следующего за отчётным периодом.

Определим платёж за 3 месяца

В балансе отражены следующие суммы:

|

Число, месяц |

Остаточная стоимость, руб. |

|---|---|

|

1 января |

40 000 |

|

1 февраля |

70 000 |

|

1 марта |

30 000 |

|

1 апреля |

60 000 |

|

Итого: |

200 000 |

Средняя стоимость = 200 000 / 4 = 50 000 ₽.

После расчёта базы полученная сумма умножается на ставку региона, для примера возьмём ставку в Москве.

Авансовый платеж за 3 месяца = 50 000×2,2% = 1100 ₽.

Рассчитать платежи автоматически можно в 1С:Бухгалтерия в облаке от Scloud. Программа поддерживает автоматический расчёт налога любым способом, а также позволяет формировать уведомления в ФНС и налоговые декларации.

Годовой платёж

Налог за год рассчитывается по среднегодовой стоимости:

Среднегодовая стоимость = остаточная стоимость имущества за год / 13

Аналогично примеру выше, суммируется остаточная стоимость недвижимости на 1-е число каждого месяца в году, а также на 31 декабря.

Определим годовой платеж

Остаточная стоимость недвижимости на конец 2022 года – 1 400 000 ₽. Региональная ставка – 2,2%.

Среднегодовая стоимость = 1 400 000 / 13 (12 месяцев + единица) = 107 692 ₽. Сумма налога за год = 107 692×2.2% = 2369 ₽.

При уплате авансовых платежей из конечной суммы годового налога вычитаются уплаченные в течение года платежи.

Декларация на имущество

В 2023 году организации подают только годовую декларацию на имущество. Документ заполняется, согласно приказу ФНС № ЕД-7-21/766@. В 2023 году правительство изменило форму, но изменения касаются в большей части только участников СЗПК и имущества с территории «Сириус».

Годовая декларация подаётся в налоговую по месту нахождения недвижимости. Срок предоставления – до 25 марта.

В 2023 году отчёт нужно предоставить до 27 марта 2023 года и отразить в декларации налог за прошлый год.

Реклама: ООО «СервисКлауд», ИНН: 7104516184, erid: LjN8KJ5ce

Декларацию по налогу на имущество за 2022 год нужно представить в новый срок — до 27.03.2023 (перенос с выходного 25 марта). Форма по сравнению с прошлым годом — новая. Есть нюансы, которые нужно учесть при заполнении. В этом вам поможет наш чек-лист, который можно скачать по ссылке ниже:

Рекомендуем образец декларации по налогу на имущество за 2022 год от «КонсультантПлюс». Скачайте его бесплатно, оформив пробный доступ: