Дата публикации: 14.09.2020 09:54

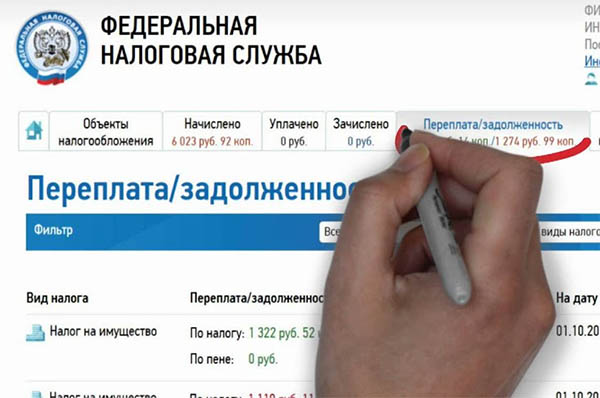

В интернет-сервисе «Личный кабинет налогоплательщика — физического лица» на сайте ФНС России можно увидеть свою переплату по налогам, которую можно вернуть или зачесть.

Правда, придётся получить электронно-цифровую подпись (ЭЦП), но тут никуда не надо идти — она генерируется одноразово тем же сайтом. Много времени это не займет.

Для возврата денежных средств необходимо:

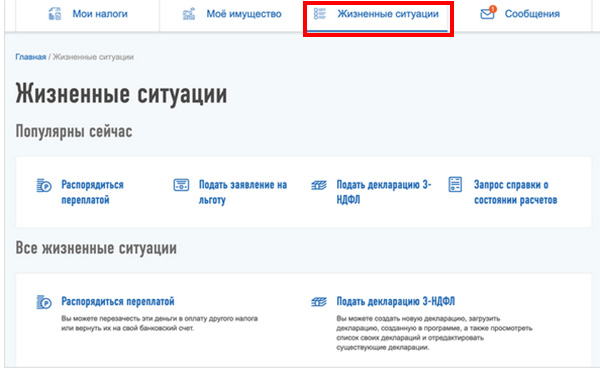

- Нажать на кнопку «Жизненные ситуации» и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

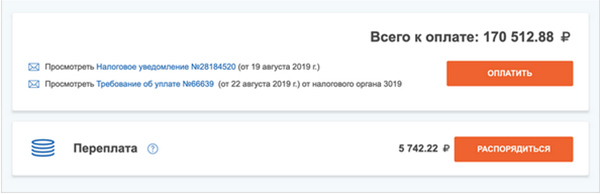

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

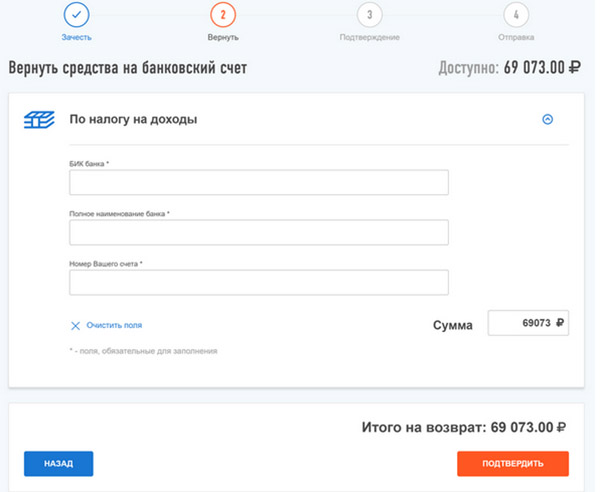

- В открывшейся вкладке заполняем реквизиты: БИК банка, в котором открыт счёт и которому принадлежит карточка, полное название банка, номер счета. Если введен БИК, то программа автоматически укажет полное наименование банка. Затем нажать на кнопку «Подтвердить».

- В новом окне проверить правильность сведений: наименование ИФНС, код, ОКТМО, сумму, БИК банка, номер счёта. Затем сохранить заявку в формате .pdf нажатием на одноименную кнопку справа от этого блока.

- Ввести пароль электронной подписи в нижней строке и нажать Отправить заявление.

Сроки возврата

После того как из личного кабинета в налоговую инспекцию подана заявка на возмещение средств, уплаченных сверх начисленного сбора, нужно дождаться регистрации документа. Затем начнется рассмотрение документации. Несмотря на то, что сумма к возврату одобрена после камерального мониторинга, ФНС России установила срок рассмотрения заявления — 30 суток со дня регистрации заявки. Также гражданину придется подождать еще около 10 суток пока средства перечислит банк.

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных НК РФ, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Как бизнесу вернуть переплату из налоговой

У любого предпринимателя или компании может возникнуть переплата по налогам и взносам, а они об этом даже не узнают. В статье — как найти и вернуть деньги

Виктория Губина

Эксперт по налогам

Поделиться

У любого предпринимателя или компании может возникнуть переплата по налогам и взносам, а они об этом даже не узнают. В статье — как найти и вернуть деньги

Виктория Губина

Эксперт по налогам

Поделиться

Налоговая не возвращает деньги автоматически — сначала бизнес должен доказать переплату и написать заявление на ее возврат.

Переплата может возникнуть по любым видам платежей в бюджет — налогам или страховым взносам. Это может произойти, например, из-за того, что изменились правила расчета, суд отменил доначисление налога или предприниматель не знал о положенной льготе.

Изменились правила расчета налогов или взносов. Бывает, что по новому закону изменяется порядок расчетов или снижаются налоговые ставки. Бизнес может об этом не знать и продолжать платить в бюджет по старым правилам — больше, чем нужно.

Так, в 2022 году изменились правила расчета страховых взносов за сотрудников для аккредитованных ИТ-компаний. До 14 июля 2022 года взносы считали по сниженному тарифу 7,6% вместо 30%, если доля профильной выручки на конец каждого квартала была не меньше 90%. Теперь сниженный тариф применяется при доле профильной выручки от 70% на конец квартала.

Рассмотрим на примере. Представим, что в 1-м и 2-м кварталах доля профильной выручки ИТ-компании 80%, за полугодие 7 000 000 ₽ ушло на зарплату, а страховые взносы на сотрудников платили по обычному тарифу.

Таким образом, ИТ-компания переплатила 1 568 000 ₽.

Суд отменил доначисление налога. Если налоговая во время проверки решила, что компания или ИП незаконно занизили налоговую базу или базу по взносам, итогом проверки станет доначисление соответствующей суммы и, возможно, штраф. Налоговая взыщет эти деньги с расчетного счета плательщика.

Если затем в управлении ФНС по региону или в арбитражном суде бизнес докажет, что доначисления незаконны, налоговая отразит эту сумму как переплату на едином налоговом счете — ЕНС.

Бизнес не воспользовался льготами. Применять льготы и вычеты — право налогоплательщика, а не обязанность, поэтому в таких случаях налоговая не будет искать переплату сама. Но ее может найти предприниматель и вернуть деньги.

Например, ИП из Ижевска приобрел годовой патент на 10 торговых автоматов. Он не знал, что можно законно уменьшить налог на сумму страховых взносов, и заплатил в бюджет и то и другое: 64 200 ₽ за патент + 45 842 ₽ — фиксированные страховые взносы. Он подал заявление о перерасчете, и налоговая согласилась, что образовалась переплата.

С 2023 года компании и ИП уплачивают налоги и взносы в составе единого налогового платежа — ЕНП — на единый налоговый счет — ЕНС. ЕНС можно сравнить с вкладом-копилкой в банковском приложении: бизнес откладывает деньги на этот счет. Налоговая списывает деньги с ЕНС 28-го числа месяца — на основе уведомлений или отчетности бизнеса.

Все, что бизнес перечисляет на ЕНС, формирует положительное сальдо, а все, что списывает налоговая, — отрицательное. Если первый показатель больше второго, возникает переплата. Иными словами, с 2023 года она появляется не по конкретному налогу или взносу, а по совокупности платежей и списаний бизнеса. Потому возвращают не сумму определенного налога или взноса, а положительное сальдо ЕНС в целом.

Информацию о переплате по ЕНС можно увидеть в личном кабинете бизнеса на сайте налоговой службы или в справке о принадлежности сумм ЕНП.

Справка выдается в течение 5 дней по заявлению ИП или компании. Заявление можно подать на бумаге или через личный кабинет.

Чтобы вернуть переплату с ЕНС, нужно подать заявление в налоговую. Это можно сделать онлайн через личный кабинет на сайте налоговой или на бумаге.

Вернуть получится только ту сумму, которая не превышает положительное сальдо ЕНС. Если сальдо нулевое или отрицательное, налоговая откажет в возврате.

В 2023 году предприниматель может распорядиться переплатой тремя способами, разберем каждый подробно.

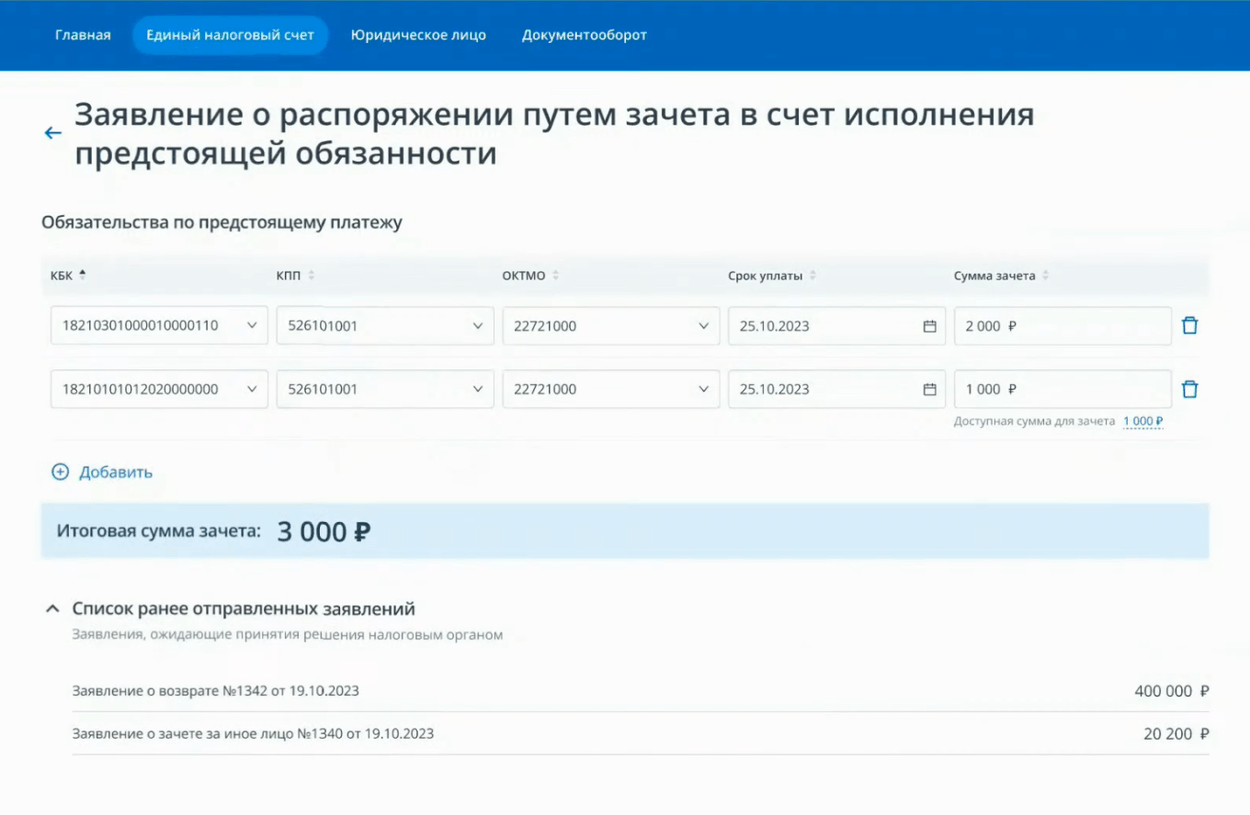

Зачесть в счет будущей уплаты конкретного налога. Переплата автоматически идет на будущие платежи, но можно зачесть ее в счет конкретных налогов и сборов. Для этого надо нажать на «Распорядиться сальдо» → «Заявление о распоряжении путем зачета в счет исполнения предстоящей обязанности».

В открывшемся окне нужно указать КБК налога, срок уплаты и сумму. Система не даст указать сумму больше положительного сальдо счета за вычетом ранее отправленных заявлений на зачет. После этого — нажать «Подписать и отправить».

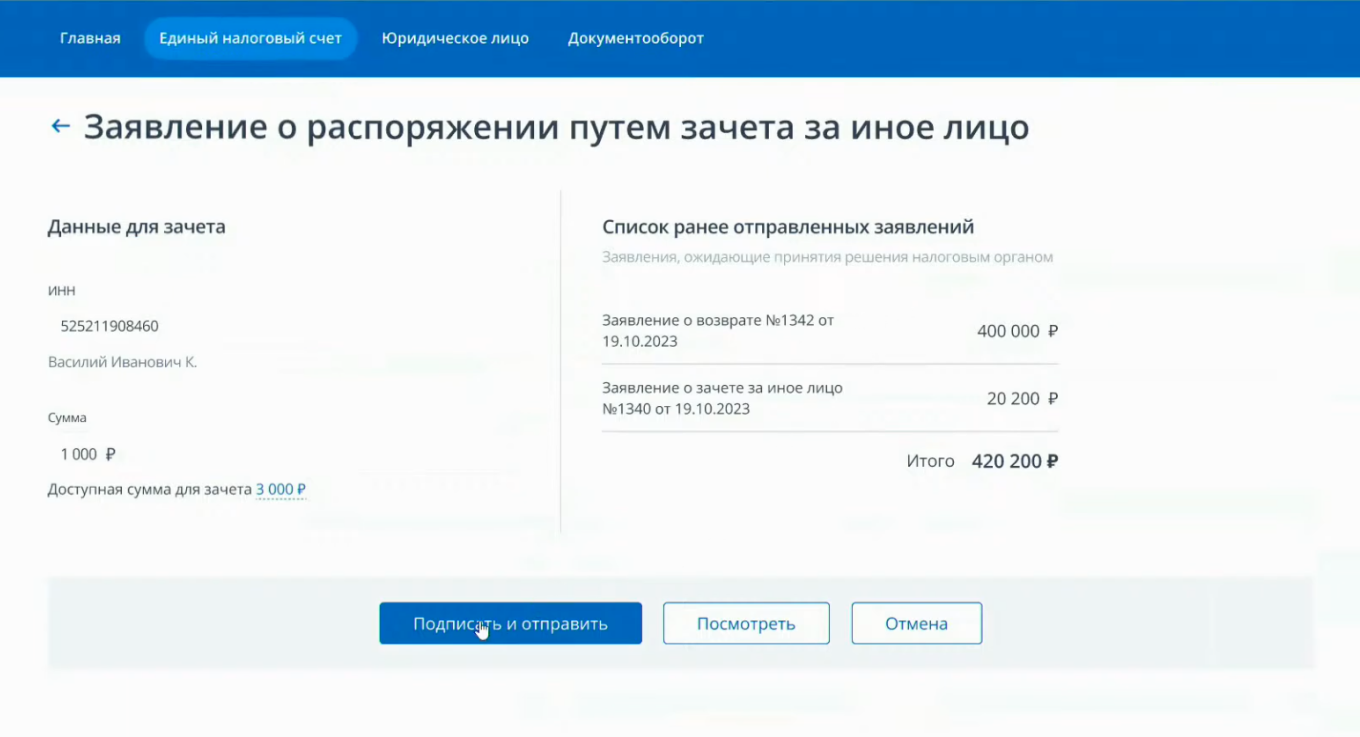

Зачесть в счет уплаты налогов за другое лицо. С ЕНС можно заплатить налоги за третьих лиц — то есть зачесть сумму положительного сальдо своего ЕНС в счет отрицательного сальдо ЕНС другого ИП или компании.

Для этого в меню «Распорядиться сальдо» нужно выбрать «Заявление о распоряжении путем зачета за иное лицо». Затем указать сумму и ИНН того, за кого хотите заплатить.

Вернуть на свой расчетный счет. Для этого в меню «Распорядиться сальдо» нужно выбрать «Заявление о распоряжении путем возврата». В открывшемся окне указать сумму и реквизиты счета.

Когда налоговая получит заявление, на следующий день она отправит поручение казначейству. Через день казначейство обязано исполнить поручение.

В итоге на возврат переплаты с ЕНС уйдет всего три дня. Однако если у налоговой нет информации о банковском счете компании или ИП, срок возврата может увеличиться.

Если налоговики затянут возврат на срок более 10 дней, заявитель получит бонус. За каждый следующий день на невозвращенную вовремя сумму будут начисляться проценты по ключевой ставке ЦБ.

Подать заявление на возврат переплаты можно в любое время. Но налоговая служба вернет переплату только при определенных условиях.

Переплаты за три года, которые были у бизнеса на конец 2022 года, автоматически окажутся на ЕНС. Стоит распорядиться ими вовремя.

Если три года на возврат уже прошли, по заявлению в налоговую переплату вернуть не получится. Но можно обратиться в суд. Есть вероятность, что суд согласится с тем, что вы не могли узнать о переплате раньше, и обяжет налоговую выплатить вам деньги.

Суду важен не сам факт переплаты, а причина, по которой предприниматель не знал, почему переплатил налоги или взносы, и не пытался сделать возврат налоговой переплаты раньше. Если причина и доказательства весомые — шансы вернуть переплату высокие.

Сальдо ЕНС. Что это и как оно связано с переплатой по налогам

Сальдо ЕНС – разница между суммами, перечисленными на ЕНС и совокупной обязанностью по обязательным платежам. Для упрощения восприятия представим это в виде формулы

Сальдо по ЕНС = Деньги, перечисленные на ЕНС – Сумма налогов, подлежащая уплате в бюджет.

Сальдо может быть:

-

Нулевым.

Деньги, перечисленные на ЕНС = Сумме начисленных платежей.

Например, ИП Иванов применяет УСН «доходы». Сумма налога к уплате за 2022 год у него составляет 25 000 руб. Эту сумму он перевел на ЕНС. На момент перечисления этих денег на ЕНС было «пусто» (ни переплаты, ни недоимки). По сроку уплаты ИФНС списало эти деньги в счет оплаты УСН за 2022 год. На ЕНС ничего не осталось. Отсутствие переплаты и недоимки по ЕНС является нулевым сальдо.

-

Отрицательным.

Отрицательное сальдо – это, когда сумма платежей, подлежащих списанию, превышает сумму средств, находящихся на ЕНС (перечисленных в рамках ЕНП). Образуется недоимка. Она называется отрицательным сальдо.

Например, ИП Иванов для уплаты годового УСН вместо 25 000 руб., перечислил только 20 000 руб. На ЕНС образуется задолженность 5 000 руб. Она называется отрицательным сальдо.

-

Положительным.

Положительное сальдо – сумма, перечисленная или находящаяся на ЕНС, превышает сумму начисленных платежей. Образовавшаяся при этом переплата является положительным сальдо.

Например, ИП Иванов вместо 25 000 руб. налога, подлежащего уплате за 2022 год, перечислил 30 000 руб. Переплата в 5 000 руб. будет составлять положительное сальдо.

Как распорядиться переплатой по ЕНС

Распорядиться переплатой по ЕНС налогоплательщик может следующим образом:

-

Оставить на ЕНС.

В этом случае она будет использована при дальнейшем списании обязательного платежа с ЕНС.

-

Вернуть на счет в банке (текущий, расчетный или лицевой).

Перевести переплату можно не только себе, но и любому другому лицу.

-

Зачесть в счет уплаты обязательных платежей.

Сделать это можно в отношении конкретного налога по своему ЕНС, в счет погашения обязанности по уплате обязательных платежей другого лица или в счет исполнения решения ИФНС.

Зачет или возврат положительного сальдо по ЕНС производится по заявлению налогоплательщика. Формы заявлений и формат их представления в ИФНС утверждены приказом ФНС от 30.11.2022 № ЕД-7-8/1133@ и письмом ФНС от 11.01.2023 № КЧ-4-8/105@.

В том числе:

-

Заявление о возврате денежных средств, формирующих положительное сальдо по ЕНС.

-

Заявление о зачете денежных средств, формирующих положительное сальдо по ЕНС.

Чтобы не ошибиться в актуальной форме документов, направляемых в государственные органы, воспользуйтесь сервисом СБИС. Сервис содержит все формы бухгалтерских и налоговых отчетов, которые всегда находятся в актуальной форме.

Возврат переплаты по ЕНС

Порядок возврата переплаты по ЕНС регулируется ст. 79 НК. При выводе положительного сальдо с ЕНС необходимо учитывать следующие особенности:

-

Возврат производится на основании:

– заявления налогоплательщика (на возврат положительного сальдо и на возврат переплаты по НДФЛ, НПД и сборов за пользование ОЖМ и ВБР).

– решения ИФНС о возмещении НДС или акциза в рамках ст. 176, 176.1, 203 и 203.1 НК.

– решения ИФНС о предоставлении налогового вычета в упрощенном порядке (инвестиционного и имущественного).

-

Вернуть можно только переплату (положительное сальдо) по ЕНС.

Если ее нет, то ИФНС в возврате откажет, а если ее недостаточно, то возврат произведут в части.

-

Срок возврата составляет три дня с даты получения заявления ИФНС.

В первый день ИФНС принимает заявление, во второй – отправляет поручение в Казначейство, в третий – Казначейство переводит деньги налогоплательщику.

-

Деньги переводятся на счет, указанный в заявлении.

Если данных об этом счете нет в ИФНС, то срок возврата может затянуться.

-

Начисление процентов при просрочке возврата средств.

Если деньги не поступят в течение 10 дней с даты направления заявления, то начиная с 11 дня начнут начисляться проценты за просрочку. Это произойдет автоматически, без каких-либо действий со стороны налогоплательщика. Процентная ставка при этом равна ключевой ставке Центробанка.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

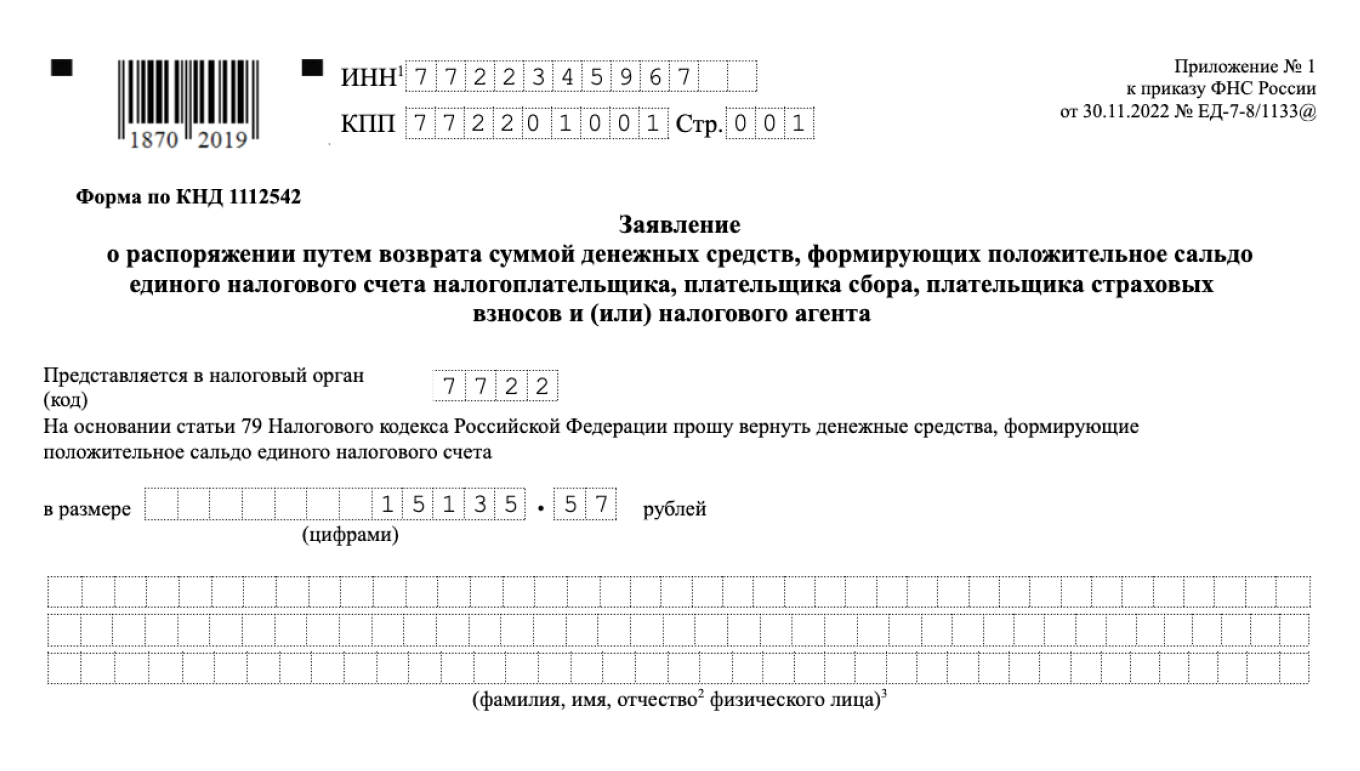

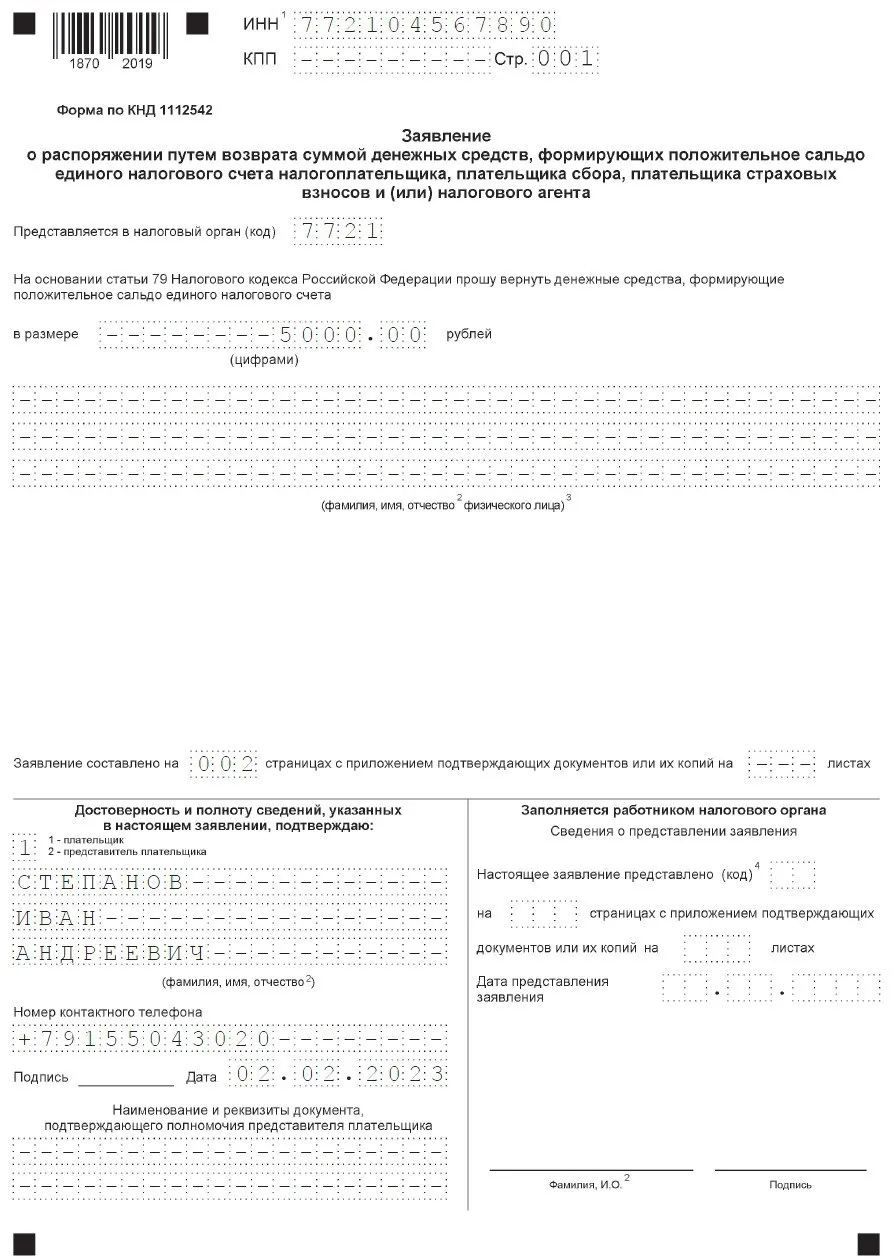

Заявление на возврат переплаты по ЕНС

Заявление на возврат денежных средств, составляющих положительное сальдо по ЕНС, производится по форме, утвержденной приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

Отдельно рассматривать порядок заполнения заявления на возврат переплаты по НДФЛ (по ст. 227.1 НК), НПД (уплаченного не на ЕНС) и сборов за пользование ОЖМ и ВБР в рамках данной статьи мы не будем, так как эти платежи не входят в состав ЕНС.

Заявление на возврат переплаты по ЕНС состоит из 2 листов. Данных для ввода в нем немного, поэтому официального порядка заполнения ФНС не подготовило.

|

Строка (поле) |

Значение |

|

Титульный лист |

|

|

ИНН |

Это поле заполняют и ИП, и организации в обязательном порядке. Физлица, без статуса ИП могут его не заполнять |

|

КПП |

Заполняют только организации |

|

Представляется в налоговый орган (код) |

Вносится 4-х значный код ИФНС по месту постановки на учет ИП, организации или физлица. Проверить его можно на сайте ФНС в сервисе «Определение реквизитов ИФНС» |

|

В размере… |

Указывается сумма положительного сальдо, выводимая с ЕНС. Возвращать не обязательно всю сумму переплаты. Можно указать любую сумму в пределах положительного остатка |

|

(фамилия, имя, отчество физического лица) |

Этот блок заполняется только физическими лицами без статуса ИП, не указавшим в верхней части заявления свой ИНН |

|

Достоверность и полноту сведений… |

Отдельных указаний на то, нужно ли в этом случае заполнять нижние три строки – нет. Поэтому ИП или физлицо может сделать это на свое усмотрение.

|

|

Сведения о счете |

|

|

Банковский идентификационный код |

В этих двух строках необходимо указать платежные реквизиты счета, на который будет выведена переплата. Узнать эти данные вы можете в интернет-банке, мобильном приложении или справке об открытии счёта. Счет для возврата не обязательно должен быть привязан к владельцу ЕНС. Перевести деньги можно любому третьему лицу |

|

Номер счета для возврата |

|

|

Получатель |

Указываем код получателя:

|

|

Наименование владельца счета |

Эти строки заполняют только бюджетные учреждения, которые возвращают переплату на лицевой счет |

|

КБК получателя счета |

|

|

Код ОКТМО получателя |

|

|

Номер лицевого счета получателя |

|

|

Назначение платежа |

|

|

Сведения о физическом лице, не являющемся ИП |

|

|

Код вида документа |

Этот блок заполняют только физические лица без статуса ИП, которые не указали на Титульном листе свой ИНН |

|

Серия и номер |

|

|

Кем выдан |

|

|

Дата выдачи |

Подать заявление можно в любой момент – сроков для возврата переплаты по ЕНС закон не устанавливает.

Ограничений по способу направления заявления в ИНФС также нет. Сделать это можно:

-

На бумаге: сдав заявление лично или направив по почте.

-

В электронной форме: по ТКС либо через личный кабинет на сайте ФНС.

Заявление на возврат переплаты с ЕНС. Образец заполнения

Сервис СБИС предоставляет возможность направления отчетов и заявлений в электронной форме во все государственные органы. Система содержит все бухгалтерские и налоговые отчеты в актуальной форме.

Исходные данные:

ИП Степанов Иван Андреевич хочет вернуть переплату по ЕНС в сумме 5 000 руб.

Зачет переплаты по ЕНС

Порядок зачета положительного сальдо по ЕНС регулируется ст. 78 НК. Зачесть переплату по ЕНС можно:

-

В счет обязанности по уплате обязательных платежей другого лица.

-

В счет уплаты конкретного налога по своему ЕНС.

-

В счет исполнения решений ИФНС, указанных в пп. 9 и 10 п. 5 и пп. 3 п. 7 ст. 11.3 НК.

-

В счет погашения задолженности, не учитываемой по ЕНС в соответствии с подпунктом 2 пункта 7 статьи 11.3 НК.

До 2023 года зачет переплаты применялся по своему прямому назначению. А именно, переплата по одному налога засчитывалась в счет уплаты по-другому, при соблюдении определенных условий.

С 2023 года основное назначение зачета – резервирование сумм страховых взносов для дальнейшего списания в счет уплаты УСН или патента.

До 2023 года ИП и организациям не нужно было ничего резервировать. Они платили страховые взносы, уменьшали на них авансы (налог) по УСН или патент и доплачивали разницу или не доплачивали вовсе, если взносы были равны или превышали эти платежи.

Сейчас страховые взносы, как и другие платежи, учитываемые по ЕНС, по умолчанию считаются уплаченными на дату списания. И для того, чтобы учесть страховые взносы при расчете авансов (налога) по УСН или патента нужно подать заявление о зачете (резервировании) этих взносов на ЕНС. После того как налогоплательщик подаст такое заявление, уплаченные страховые взносы будут «отложены» на ЕНС и на них можно будет уменьшить УСН или патент.

Но и тут есть свои нюансы. Так, например, зарезервированные взносы могут уйти на погашение недоимки по ЕНС, если она образуется там до их списания. И если на дату списания взносов их суммы не хватит для полной оплаты, то обязанность по уплате взносов будет считаться неисполненной (в части или полностью). А это подтянет, в свою очередь, неисполнение обязанности по уплате патента или УСН.

На момент написания статьи ФНС выпустило разъяснение по порядку уменьшения авансов по УСН на страховые взносы (письмо от 31.01.2023 № СД-4-3/1023@). По этому разъяснению не нужно отдельно подать уведомление об исчисленных сумма и заявление на зачет (резервирование) взносов, если в платежке на уплату взносов указан их КБК.

Обратите внимание, что платить страховые взносы по старому (платежками со всеми реквизитами) или комбинированным способом (то есть на общие реквизиты ЕНС и конкретный КБК платежа) можно только в 2023 году. И только, если ранее ни разу не подавалось уведомление об исчисленных суммах налога.

Зачет положительного сальдо производится по правилам ст. 78 НК:

-

Распорядиться можно только суммой положительного сальдо.

-

Если на ЕНС недостаточно средств, то налогоплательщику будет отказано в зачете, а если средства есть, но в меньшей сумме, чем указано в заявлении, то зачет будет произведен в части.

-

Срок проведения зачета – один день с даты поступления от налогоплательщика заявления.

-

Произведенный ранее зачет можно отменить, подав соответствующее заявление об отмене.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

Заявление на зачет переплаты по ЕНС

Заявление на зачет денежных средств, составляющих положительное сальдо по ЕНС, производится по форме, утвержденной Приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@.

Документ состоит из пяти страниц: Титульного листа и по странице на каждый вариант зачета.

|

Титульный лист |

|

|

ИНН |

Данное поле заполняется всеми налогоплательщиками, подающими заявление |

|

КПП |

КПП заполняются только организации |

|

Представляется в налоговый орган (код) |

Вносится 4-х значный код ИФНС по месту постановки на учет ИП, организации или физлица. Проверить его можно на сайте ФНС в сервисе «Определение реквизитов ИФНС» |

|

На основании статьи 78 НК прошу зачесть |

Здесь необходимо указать выбранный вариант зачета:

|

|

В счет обязанности другого лица (страница 2) |

|

|

ИНН |

Указывается ИНН лица, в адрес которого производится зачет |

|

В размере |

Указывается сумма, средств, засчитываемых в адрес другого лица. Прим. Произвести зачет можно сразу нескольким лицам. Для этого в заявлении предусмотрено несколько блоков «ИНН/в размере» |

|

В счет исполнения предстоящей обязанности по уплате конкретного налога |

|

|

В размере |

Указывается сумма налога, сбора или страхового взноса, которую нужно «зарезервировать» на ЕНС |

|

КПП |

Здесь юридические лица указывают КПП головного офиса или обособленного подразделения, в адрес которого производится зачет |

|

Код ОКТМО |

ОКТМО указывается в соответствии с ОК 033-2013 (утв. приказом Росстандарта от 14.06.2013 № 159-ст) |

|

КБК |

Вносится КБК того платежа, который нужно зачесть. Например:

|

|

Признак налогового агента |

|

|

Срок уплаты |

Указывается дата уплаты платежа, которую нужно зарезервировать. |

|

в счет исполнения решений ИФНС, указанных в пп. 10 и 11 п. 5 и пп. 3 п. 7 ст. 11.3 НК |

|

|

В размере |

Указывается сумма средств, засчитываемых по решению |

|

Код документа |

Вносится соответствующий код (см. ниже)* |

|

Номер документа |

Отражаются реквизиты решения, по которому производится зачет средств |

|

Дата документа |

|

|

в счет погашения задолженности, не учитываемой на ЕНС в соответствии с пп. 2 п. 7 ст. 11.3 НК |

|

|

В размере |

Указывается размер погашаемой задолженности |

|

Основание |

|

|

Номер |

Указываются реквизиты документа и дата вступления его в силу |

|

Дата |

|

|

Дата документа |

* Код документа

|

Код |

Значение |

|

01 |

Решение ИФНС о привлечении к ответственности за совершение налоговых правонарушений |

|

02 |

Решение ИФНС об отказе в привлечении к ответственности за совершение налоговых правонарушений |

|

03 |

Решение об отмене (полностью или частично) решения о возмещении суммы налога, заявленной к возмещению, в заявительном порядке |

|

04 |

Решение об отмене (полностью или частично) решения о предоставлении налогового вычета |

|

05 |

Решение, вынесенное по результатам проверки федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами |

|

06 |

Судебный акт или решение вышестоящего налогового органа, отменяющего (изменяющего) судебный акт или решение налогового органа, на основании которого на едином налоговом счете ранее была учтена обязанность лица по уплате сумм налогов, авансовых платежей по налогам, сборов, страховых взносов, пеней, штрафов и (или) процентов |

Направить заявление о зачете переплаты по ЕНС ИП может только в электронной форме по ТКС или через личный кабинет налогоплательщика на сайте ФНС. Заявление подписывается квалифицированной ЭП.

Отправляйте отчетность в электронной форме через сервис СБИС: скидка 50% для новых ИП и организаций и выпуск ЭЦП у вас в офисе. Работайте с комфортом!

Заявление на зачет переплаты по ЕНС. Образец заполнения

На наглядном примере рассмотрим образец заполнения заявления на зачет страховых взносов в счет уплаты УСН или ПСН.

Исходные данные:

ИП Степанов Иван Андреевич уплатил часть страховых взносов за 2023 год. Ему нужно зачесть (зарезервировать) эти взносы в счет уплаты авансового платежа по УСН за 1 квартал.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968

Нередко организации или ИП уплачивают налог в большей сумме, чем необходимо. Излишне уплаченный налог по-простому называется переплатой. Переплату можно вернуть, либо зачесть в счёт других налогов или долга. Вместе с членом Палаты налоговых консультантов Гульнарой Волынец объясняем, как вернуть излишне уплаченные деньги.

Статья будет полезна и для ИП, и для юридических лиц.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Почему возникает переплата и как узнать о ней

Переплата может возникнуть из-за ошибки налогоплательщика, либо из-за ошибки налоговиков. Чаще всего это происходит вот по каким причинам:

-

Бухгалтер использовал не ту налоговую ставку, поэтому неправильно рассчитал налог.

-

Налогоплательщик по ошибке указал в платёжке завышенную сумму или неверный код бюджетной классификации (КБК).

-

Законодательство ввело налоговую льготу, действие которой распространяется на прошлые периоды. Бухгалтеру следовало пересчитать налог, а он этого не сделал.

-

Иногда бухгалтера специально вносят больше денег при оплате налога, чтобы обезопасить себя и компанию.

Какой бы ни была причина переплаты, налоговый кодекс закрепляет право компании или индивидуального предпринимателя на зачёт или возврат лишней суммы.

Выявить факт излишней уплаты налогов может как бухгалтер, так и налоговая инспекция.

Если первыми переплату обнаружили налоговики, они обязаны сообщить об этом в течение десяти рабочих дней, согласно п.3 ст. 78 НК РФ. Сообщение о переплате налоговики направят либо по почте заказным письмом, либо через личный кабинет налогоплательщика.

На практике налоговики сообщают о переплате не всегда. Поэтому лучше не ждать их милости и проверять самостоятельно. Проверить наличие задолженностей или переплат можно с помощью акта совместной сверки расчётов с налоговой. Если есть несоответствие между начисленными и уплаченными налогами, акт это покажет.

Чтобы запросить сверку, необходимо подать в налоговую заявление. Утверждённой формы заявления нет, главное указать в нём название фирмы, ИНН, адрес и телефон, а также налоги, по которым нужно свериться.

Общий срок сверки расчётов — десять дней. Если в ходе сверки обнаруживаются расхождения в цифрах, срок увеличивается до 15 рабочих дней.

Налогоплательщик может согласиться с актом и подписать его «без разногласий», либо не согласиться и подписать «с разногласиями». Сверка будет продолжаться до тех пор, пока не выяснится, кто совершил ошибку: бухгалтер или налоговая.

Чтобы сэкономить время, лучше заказать акт сверки через личный кабинет. Заявление писать не нужно, и документ будет готов через пару дней. Для этого в личном кабинете налогоплательщика нажмите на «Сверки с бюджетом» → «Направить заявление об инициировании процедуры проведения совместной сверки расчётов с бюджетом».

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

-

Зачесть её в счёт будущих платежей или существующего долга.

-

Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

До 1 октября 2020 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например, ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

-

Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

-

Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057. Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

Как вернуть переплату на банковский счёт

Шаг 1. Напишите заявление по форме КНД 1150058. Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Как быть, если пропустили трёхлетний срок

По общему правилу, срок для зачёта или возврата переплаты — три года со дня уплаты налога. Если три года прошли — налоговая инспекция откажет.

Однако трёхлетний срок не всегда отсчитывается с даты уплаты. Например, переплата возникла из-за уплаты авансовых платежей по налогу на прибыль. А бухгалтер узнал о ней, когда подал декларацию по итогам года.

Поэтому если налоговая вам отказала, проверьте, знали ли вы о переплате в тот момент, когда она возникла. Или вы по объективным причинам узнали о ней позже.

Если со дня, как налогоплательщик реально узнал об излишке, три года еще не истекли, можно обратиться в суд. Суд считает трёхлетний срок с момента, когда компания узнала или должна была узнать о переплате. При этом судья проверит причины, из-за которых фирма или ИП не смогли узнать о переплате раньше.

Например, фирма «Спектр» подала декларацию по налогу на прибыль и уплатила налог за 2016 год 13 марта 2017 года. 20 марта 2020 года фирма подала уточнённую декларацию за 2016 г. В ней она дозаявила расходы, которые не могла отразить в первичной декларации из-за судебного спора с контрагентом. В результате, после подачи уточнённой декларации, образовалась переплата. 10 июля 2020 г. компания подала заявление о возврате излишне уплаченного налога. Инспекция отказала в возврате налога, так как с момента его уплаты (13 марта 2017 г.) прошло больше трёх лет. Однако организация может добиться возврата налога через суд, так как о переплате ей стало известно только 20 марта 2020 г., когда были скорректированы данные учёта. Если считать три года от этой даты, то на момент подачи заявления срок возврата еще не прошел.

Как самозанятому вернуть переплату по налогу

Для самозанятого действует общий порядок возврата переплаты: нужно подать заявление в налоговую. Однако поскольку самозанятый платит налог на основе тех доходов, которые сам задекларировал, переплату он может обнаружить только самостоятельно.

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).

Коротко о главном

-

Если возникла переплата по налогам, вы можете её вернуть живыми деньгами, либо зачесть в счёт будущих платежей или долга.

-

Чтобы зачесть излишек в счёт существующей задолженности или будущего платежа, напишите заявление по форме КНД 1150057 и подайте в налоговую инспекцию по месту учёта. Налоговая примет решение в течение десяти дней. Зачесть переплату с 01.10.2020 разрешено в счёт налога любого уровня.

-

Чтобы вернуть переплату на банковский счёт, напишите заявление по форме КНД 1150058 и подайте в налоговую лично, по почте, по ТКС или через личный кабинет. Налоговики примут решение в течение десяти дней, затем вернут деньги в течение месяца. Если будет проводиться камеральная проверка — в течение четырёх месяцев.

-

Почаще заглядывайте в личный кабинет налогоплательщика: ФНС направляет туда сообщения о переплатах, либо о долгах. Так вы вовремя обнаружите несоответствие между начисленными и уплаченными налогами, и сможете исправить ситуацию.

-

Проводите сверку расчётов с налоговиками. В идеале так: сдали декларацию, прошла камеральная проверка (три месяца), можно проводить сверку. Лучше заказывать акт сверки через личный кабинет: сделают за два дня.

-

Зачесть или вернуть деньги получится в течение трёх лет с момента уплаты налога. Если трёхлетний срок пропущен, обращайтесь в суд. Но придётся доказать: а) переплата действительно была б) вы узнали о ней гораздо позже по объективным причинам.

В некоторых случаях пользователи видят уведомление в личном кабинете на сайте ФНС: «Распорядиться переплатой» в личном кабинете налогоплательщика. Что это значит и действительно ли у вас появились лишние средства – читайте в этой статье.

Содержание

- Что означает «Распорядиться переплатой»?

- Как вернуть переплату по налогу

- В особых случаях потребуется два заявления:

- Как заполнять заявку на возврат переплаты

- Распоряжение средствами переплаты

- Видеоинструкция

Что означает «Распорядиться переплатой»?

В личном кабинете на сайте ФНС в статусах отображается уведомление о переплате. Но, к сожалению, это далеко не всегда то, что пользователи хотят понимать под переплатой, как излишней суммы от оплаты налога. Довольно часто это просто означает то, что платёжный баланс положительный.

Рекомендуется в первую очередь чётко уяснить, откуда взялась переплата, источник этой информации. И только после этого можно принимать решения, как поступать со средствами.

Такого термина, как «Переплата» нет даже в НК РФ. Понятно, что это уведомление «Распорядиться переплатой» появляется из-за специфического алгоритма интерактивной системы. Например, пользователь заплатил налог удалённо и в его личном кабинете появился статус о переплате. Он мог возникнуть по причине того, что деньги ещё не перечислены на баланс онлайн-службы. И отображаются, как положительный баланс на счету налогоплательщика.

Хотя термина не существует, но налогоплательщик формально может подать просьбу о возврате оплаченных средств свыше налоговой задолженности. Но перед этим необходимо официально получить подтверждение о том, что такие излишки средств действительно существуют. И это не специфика обработки онлайн-платежей веб-порталом ФНС. Обратиться с заявлением на возврат переплаты можно лично в налоговый орган. Или оставить заявку в поддержке на сайте ФНС. Стоит учитывать, что наличие положительного баланса не является подтверждением переплаты.

Читайте также: плагин не установлен: Личный кабинет налоговой что делать?

Как вернуть переплату по налогу

Для получения переплаты на свой баланс или банковский счёт ФНС, необходимо составить заявление в орган ФНС. Оно состоит из трёх бланков, из которых точно придётся заполнять два. В первом и втором листе нужно указать банковские реквизиты и заполнить общую форму. Третий необходим в том случае, если не указан в заявлении ИНН. На титульном листе располагаются данные пользователя – ФИО, и прочая информация по погашенной задолженности.

Чтобы получить возврат и распорядиться переплатой налогоплательщика в личном кабинете, достаточно одного составленного заявления. В заявке также нужно указать полную сумму задолженности. Поэтому предварительно её стоит вычесть или узнать в ЛК.

В особых случаях потребуется два заявления:

- Если налогоплательщик пытается вернуть деньги за долгий период, например, за несколько лет. При этом придётся составлять заявление с учётом денежных средств по каждому году отдельно;

- Если налогоплательщик допустил одну или несколько ошибок в составлении первой заявки;

- В случае, когда возврат учитывает средства по разным кодам ОКТМО;

- Два заявления на возврат переплаты составляется на разные доходы.

Бланк для заполнения заявления можно получить в отделении ФНС. Здесь же можно получить подробную инструкцию о тонкостях заполнения.

Это интересно: ошибка генерации сертификата в личном кабинете налогоплательщика.

Как заполнять заявку на возврат переплаты

Форма заполнения заявления произвольная. Это означает, что вы можете сами найти в Интернете печатный бланк и заполнить его вручную или в редакторе на компьютере.

- Укажите порядковый номер страницы заявления. Он должен иметь вид: 001. В бланке КПП писать не нужно, только ИНН;

- Поставьте номер заявления;

- Введите уникальный код налоговой;

- В обязательно порядке нужно указать личный статус плательщика;

- И заполнить прочие поля формы.

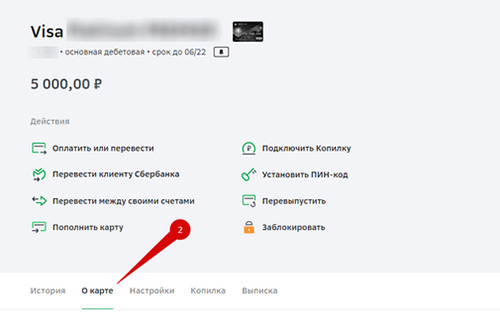

Чтобы получить банковские реквизиты, откройте личный кабинет банка. И найдите информацию о карте. Здесь будут нужные данные.

Распоряжение средствами переплаты

Можно попытаться вернуть средства удалённо через свой личный кабинет на сайте ФНС.

- Откройте в браузере сайт налоговой и войдите со своими данными;

- Перейдите в раздел «Жизненный ситуации»;

- Далее следует выбрать пункт «Распорядиться переплатой»;

- В блоке с суммой платежа задолженности по налогу будет также сумма переплаты. А также кнопка «Распорядиться». Нажмите на неё;

- Проверьте правильность суммы переплаты. В нижней части формы на следующей странице она будет указана в полном размере. Здесь будет кнопка «Подтвердить», которая вернёт их на баланс;

- Также стоит заполнить поля формы: данные банка, наименование, форма счёта;

- В завершении необходимо указать пароль от ЭЦП и продолжить для отправки отчёта в налоговую службу.

Когда переплата будет подтверждена, плательщик сможет использовать её на своё усмотрение. Их можно перевести на свой баланс для оплаты налоговой задолженности в будущем.

Видеоинструкция

Как распорядиться в личном кабинете переплатой по задолженности налогоплательщика – смотрите в видео.