Жилье в Северной столице с каждым годом дорожает и приобрести его за наличные средства под силу далеко не каждому. Ипотечное кредитование зачастую становится единственным выходом для многих петербуржцев. Десятки банков кредитуют как покупателей жилья на первичном рынке, так и на вторичном.

Хотите продать квартиру, но не доверяете банкам и ипотечным покупателям? Конечно, вы можете месяцами ожидать покупателя с «живыми» деньгами. Этот срок может затянуться, поскольку рынок вторичного жилья насыщен предложениями. Лучше не пугайтесь трудностей: оформить сделку не так сложно, как кажется на первый взгляд.

Как происходит купля продажа квартиры под ипотеку?

У вас, как у продавца, есть выбор: заниматься оформлением самостоятельно либо пригласить посредника, например, риелтора, который помимо поиска покупателя решит и все другие вопросы. У второго варианта есть свои преимущества и недостатки, о которых вы можете прочитать тут.

Мы же расскажем о порядке продажи квартиры в ипотеку, о рисках и процедуре, если вы решили действовать сами.

Важно понимать, что на протяжении оформления купли-продажи вы будете взаимодействовать не только с покупателем, но и с банком, который выдает покупателю кредит. Наличие такого сопровождающего – серьезное преимущество для вас. С чем это связано?

- Банк проверит покупателя;

- Банк обеспечит юридическую чистоту сделки;

- Банк курирует процедуру купли-продажи, что обезопасит вас.

К тому же участие банка позволит довести сделку до конца и не запутаться в процедуре.

Риски продавца

Благодаря участию банка, риски продавца сведены к минимуму. Это связано с заинтересованностью банка в успешном завершении сделки: вы получите свои деньги, банк получит в залог квартиру и право требования платежей по ипотечному кредиту от покупателя.

Банк оценивает заемщика, его дееспособность и платежеспособность, а также проверяет документы, поскольку ему необходима уверенность, что тот будет исправно выполнять платежи по кредитному договору. Риск нарваться на мошенника крайне мал: банк скорее не одобрит кредит, чем свяжется с сомнительным лицом.

Как правило, договор купли-продажи тоже составляется банком, а значит в нем не будет сомнительных и подводных камней. Сам договор является типовым. Расчеты тоже производятся через банк.

В конечном счете все риски продавца при продаже квартиры в ипотеку сводятся к тому, что сделка может не состояться. Причина возможна в следующем: либо покупатель откажется в ходе переговоров, либо банк не одобрит вашу квартиру для сделки. От первого случая никто не застрахован, но вы можете взять у него аванс, который в случае беспричинного отказа останется у вас. Второй случай сложнее. Почему банк может отказать?

- Перепланировки не узаконены;

- Квартира имеет обременение, например, на нее наложен арест;

- Жилье признано аварийным и подлежащим сносу;

- Значительный износ жилья;

- Квартира находится в деревянном доме;

- Плохое состояние квартиры, есть риск утраты ее стоимости в течение срока ипотечного кредита.

📚 Пошаговая инструкция продажи квартиры по ипотеке

Заключение предварительного договора

Итак, вы нашли покупателя, который говорит вам о намерении приобрести вашу квартиру, да еще и с использованием заемных средств. Прежде чем приступить к заключению предварительного договора вы должны убедиться, что лицо уже обратилось в банк и тот одобрил ему определенную сумму кредита.

Часто покупатели сами недостаточно осведомлены обо всех нюансах сделки. Подача заявления в банк на одобрение суммы кредита – это первое, что должен сделать покупатель.

Узнайте у него о максимальной сумме кредита, которую согласен выдать банк и соотнесите ее с ценой вашей квартиры. Обратите внимание на срок действия одобрения, обычно он составляет несколько месяцев. После его истечения покупателю придется снова обращаться в банк.

Для того, чтобы закрепить серьезность намерений обоих сторон вы можете заключить с покупателем предварительный договор. Купля-продажа квартиры в ипотеку в таком случае будет проходить еще более безопасно. В обязательном порядке в договоре нужно указать:

- Объект недвижимости, он должен быть прописан максимально полно;

- Цену объекта;

- Порядок расчетов;

- Срок, в течение которого стороны обязуются заключить основной договор;

- Внесение аванса и его суммы (если таковой имеется).

Аванс часто используется для того, чтобы окупить риски в ситуации, когда покупатель в самый последний момент идет на попятную и отказывается приобретать квартиру. После получения денег вам, как продавцу, необходимо составить расписку об их получении.

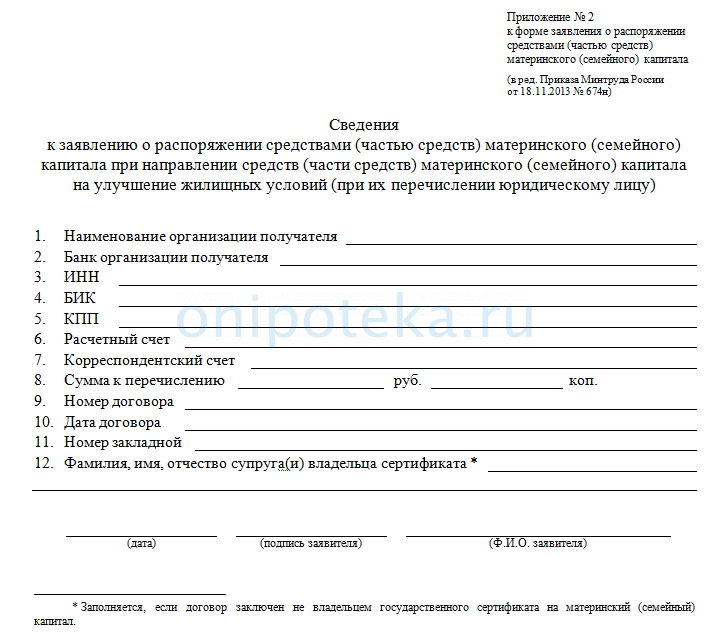

Необходимые документы

После предварительных договоренностей необходимо подготовить документы для дальнейшего оформления основного договора купли-продажи. Перечень документов напрямую зависит от выбранного покупателем банка. Не полагайтесь исключительно на покупателя: сами узнайте перечень документов на официальном сайте банка или в офисе.

Помимо вашего паспорта будут необходимы документы на квартиру. В большинстве случаев вам понадобится:

- выписка из ЕГРН;

- копии документов, на основании которых у вас возникло право собственности (например, договор купли-продажи или договор дарения);

- если вы в браке, то нотариально заверенное согласие супруги(а) на отчуждение;

- если не в браке, то нотариально удостоверенное заявление о том, что на момент приобретения права собственности в браке не состоял(а);

- справка об отсутствии задолженности по коммунальным платежам;

- кадастровый и/или технический паспорт помещения;

- справка формы №9 о лицах, зарегистрированных в объекте недвижимости.

Полный перечень документов для продажи квартиры в ипотеку уточняйте в каждом конкретном случае. Все собранные документы необходимо будет передать покупателю для проверки банком и оценщиком.

Оценка квартиры

Оценка квартиры независимым оценщиком – обязательная процедура. С помощью заключения оценщика банк делает вывод о рыночной и ликвидационной стоимости вашей квартиры. Как правило, сами банки предлагают выбрать оценщика из списка тех, кому они доверяют. В противном случае вам придется согласовать свой выбор с банком.

Расходы по оплате работы оценщика лежат на покупателе. Независимое лицо проводит осмотр квартиры и изучает документы, относящиеся к недвижимости. Стоимость жилья, указанная в итоговом отчете, не должна быть выше цены договора купли-продажи недвижимости. Банк выдаст кредит только на сумму, которая равна ликвидационной стоимости жилья или менее ее. Следовательно, разницу между согласованной ценой договора и суммой в отчете покупателю придется компенсировать самостоятельно.

Страхование

Обязанность заемщика застраховать риск гибели или повреждения имущества прописана в ФЗ «Об ипотеке (залоге недвижимости)». Поэтому кредитор, то есть банк, будет требовать обязательного страхования квартиры для того, чтобы выдать ипотечный кредит.

Страхование осуществляется за счет покупателя. Договор страхования подписывается покупателем до заключения кредитного договора. Рисков для вас, как для продавца, никаких.

Заключение договора купли продажи

К моменту подписания основного договора покупатель уже имеет подписанный кредитный договор. Оформление договора купли-продажи квартиры между вами и покупателем с ипотекой происходит в офисе банка при сопровождении одного из сотрудников. Текст договора стандартный, однако не лишним будет прочитать его внимательно и уточнить все непонятные пункты.

Договор представляет собой единый документ, подписанный двумя сторонами. В нем в обязательном порядке должны содержаться сведения о:

- покупателе и продавце;

- квартире;

- цене договора;

- порядке расчета между покупателем и продавцом.

Договор считается заключенным только после государственной регистрации, поэтому его вместе с собранными документами необходимо передать в Росреестр (например, через МФЦ).

Передача денег

Самый важный этап для продавца – получение денег за переданную квартиру. Денежные средства вы должны получить сразу после регистрации договора купли-продажи и перехода права собственности на квартиру к покупателю.

Поскольку основная сумма предоставляется банком, то именно он и обязан передать вам деньги. Самые распространенные варианты:

- На ваше имя открывается счет, куда банк переводит необходимую сумму после регистрации договора и ипотеки.

- До регистрации договора первоначальный взнос с кредитными деньгами закладывается в банковскую ячейку. Забрать деньги вы сможете после предоставления зарегистрированного договора купли-продажи.

Налоги

По общему правилу продавец должен заплатить подоходный налог с продажи квартиры в ипотеку в размере 13%. Но если проданная квартира была приобретена вами до 01.01.2016 и находилась в собственности более трех лет, то вы освобождаетесь от налога. Если квартира была приобретена после 01.01.16, то освобождение от налога произойдет только после 5 лет владения ею. Срок существования права собственности можно подсчитать на основании данных из выписки ЕРГН.

Если же квартира находилась в вашей собственности три года или менее, то вы обязаны выплатить налог с продажной стоимости квартиры. Этого можно избежать, если продажная стоимость равна или меньше 1 млн рублей. Если стоимость больше, то вы можете воспользоваться имущественным налоговым вычетом в размере 1 млн рублей и оплатить 13% налог с оставшейся суммы. Вычет предоставляется единоразово.

Как оформляется купля продажа квартиры в ипотеку сколько времени. Продажа квартиры по ипотеке: пошаговая инструкция для продавца Первым делом нужно зайти на свою страницу через приложение Instagram.

Продажа квартиры по ипотеке: пошаговая инструкция для продавца

Одной из наиболее востребованных сделок на рынке недвижимости является продажа квартиры по ипотеке, поскольку она дает возможность заемщикам стать обладателями собственного жилья. Однако сама процедура немного отличается от привычной реализации жилой площади, что часто настораживает продавцов. Давайте разберемся, что настолько пугает собственников, что они отказываются от сделок, и какие риски их ожидают в реальности?

Особенности продажи квартиры по ипотеке

Ипотека — это займ для покупки недвижимости, которая заложена в банке весь период, пока клиент выплачивает долг. Другими словами, квартира является для финансовой организации гарантией возврата денег. После расчета заемщик (уже бывший) становится полноправным владельцем жилья и может делать с ним все, что угодно (продавать, дарить, менять и прочее).

Купить квартиру под ипотеку можно как в новостройке, так и у хозяина (недвижимость, бывшую в эксплуатации). Продать жилье под силу любому собственнику, но он должен понимать, что схема реализации в таком случае несколько отличается от привычной. Больше всего сомнений вызывает необходимость подписания договора купли-продажи до получения денег. Ведь новому собственнику придется оставить в залог банка уже свою недвижимость — это главное требование ипотеки и основная причина многочисленных отказов, поступающих от продавцов. Ведь проще продать недвижимость покупателю, готовому предоставить полный расчет сразу при подписании всех бумаг у нотариуса. Вполне обоснованно. Но на самом деле, если оформить все согласно закону, при ипотеке риски тоже исключены.

Пошаговая инструкция для продавца

Стоит предварительно ознакомиться с основными этапами сделки. Продавец должен понимать, на что соглашается.

Сделка осуществляется, согласно ФЗ-102, ведь именно этот закон регламентирует права и обязанности сторон при заключении договора по ипотеке. Поэтапная инструкция для продавца представлена ниже:

- Подготовка документов (в отдельном разделе будет приведен их перечень).

- Встреча с покупателем для обсуждения нюансов сделки. Важно, чтобы человек, покупающий недвижимость, заранее сообщил собственнику о том, что он планирует оформить ипотеку.

- Заключение предварительного договора, где указывают сроки и суммы, согласно договоренности. Его после подписания нужно передать на рассмотрение банку. Для финансового учреждения этот документ указывает на начало сотрудничества сторон.

- Специалисты проводят осмотр жилья. Покупатель находит компанию, которая предоставит независимого эксперта (оценщика) для определения рыночной стоимости недвижимости. От этой суммы зависит размер будущей ипотеки. Также продавцу потребуется застраховать жилье.

- Составление и подписание основного договора (купли-продажи). После этого банк выдает заемщику деньги, а он, в свою очередь, перечисляет их продавцу.

По сути, для продавца эта инструкция не вызовет сложностей. Она является стандартной для всех финансовых учреждений. Однако некоторые банки выдвигают свои условия страхования, с которыми заемщики обязаны считаться.

Список документов

Любая юридически значимая сделка требует сбора определенного перечня документов. Не обошло стороной данное требование и продажу недвижимости. Если реализацией квартиры занимается риелтор, ответственность за сбор документов возложена на него. Но нужно понимать, за свои услуги специалист попросит определенное денежное вознаграждение. Самостоятельный сбор документов требует дополнительного времени, но позволяет сэкономить деньги.

Итак, перечень бумаг представлен ниже:

- паспорт;

- документ, удостоверяющий, что жилплощадь находится в его собственности;

- техпаспорт (если осуществлялась перепланировка, ее нужно внести в документ);

- выписка из Госреестра, свидетельствующая об отсутствии арестов и иных ограничений;

- выписка из домовой книги, где указаны все зарегистрированные лица по данному адресу (если прописаны несовершеннолетние, инвалиды или другие лица с ограниченными возможностями, требующие ухода, придется получить разрешение на продажу от органов опеки);

- справка об отсутствии долгов по коммунальным платежам (берется в ЖЭКе);

- разрешения от всех собственников (если их несколько), они должны получить причитающуюся им часть в определенном денежном эквиваленте.

Покупателю тоже придется предоставить определенный перечень документов. В частности, в него входит справка о доходах, согласие супруги либо супруга и прочее. Полный список документов стоит уточнить в банке, которые предоставляет ипотеку.

Помните, что некоторые документы имеют ограниченный срок действия. Поэтому их стоит брать непосредственно перед предъявлением в банке.

Продажа квартиры в ипотеке

На сегодняшний день банки предоставляют возможность продать даже жилую площадь с обременением. То есть, если продавец купил квартиру по ипотеке, и она находится в залоге у финансового учреждения. Бывают ситуации, когда собственник по определенным причинам не может или не хочет выплачивать займ.

Продать квартиру с обременением можно по одной из следующих схем:

- найти покупателя самостоятельно, получить одобрение от банка, а после погашения будущим владельцем всего остатка по кредиту получить причитающуюся часть денег;

- передать обязанности по ипотеке покупателю (то есть, кредит переоформляется на другого заемщика);

- продать через банк (схема схожа с первым вариантом, но продавцу не придется искать покупателя самостоятельно).

Даже в этом случае для продавца и покупателя отсутствуют риски, если юридически заверять все документы. Чтобы обезопасить себя от мошенничества, нужно предварительно ознакомиться с процедурой.

Продажа квартиры через ипотеку в банке ВТБ 24

Как и другие банки, ВТБ 24 предлагает определенные программы ипотечного кредитования, чтобы дать возможность своим клиента стать счастливыми обладателями собственного жилья.

Банк ВТБ 24 выдвигает минимальные требования к недвижимости при оформлении ипотеки.

Деньги выдаются клиентам лично либо переводятся на их счет. Важно отметить тот факт, что при выдаче наличных процент за снятие платить не придется. Таким образом, существует возможность получить всю сумму в кассе без начисления комиссионных.

Поскольку ВТБ 24 относится менее требовательно к проверке заемщиков, процентные ставки в этом банке выше, чем во многих других.

Наиболее выгодные условия с приемлемыми процентными ставками получают клиенты банка. Например, граждане, которые получают зарплату через ВТБ 24, или имеют открытые кредиты.

Продажа квартиры по ипотеке через Сбербанк

Еще один крупнейший банк, который пользуется популярностью у граждан России. По статистике, именно туда обращается большая часть населения для оформления ипотеки или другого кредита. Именно в Сбербанке выгодно брать военную ипотеку.

Сегодня Сбербанк готов предложить большое количество ипотечных программ, каждая из которых отличается своими условиями, процентными ставками и сроками выплат.

Сбербанк перечисляет деньги после продажи квартиры на карту продавца. Именно поэтому, дабы избежать больших комиссий, рекомендуется предварительно открыть счет в этом банке.

Продажа по переуступке в ипотеку

Иногда возникают совсем запутанные ситуации. Допустим, заемщик оформил ипотеку на квартиру в недостроенном доме. Поэтому на тот момент она еще не была сдана в эксплуатацию. Заемщик полностью погасил кредит, а новостройка еще не достроена. Но он хочет продать свою квартиру. Что делать в сложившейся ситуации, если у продавца отсутствует право собственности, а сама недвижимость принадлежит застройщику?

Стандартную продажу в данном случае осуществить невозможно. Зато разрешается уступить права требования на жилую площадь. То есть, когда строительство новостройки завершится и квартиру сдадут в эксплуатацию, ее забирает покупатель.

Реализуя квартиру по переуступке, придется получить одобрение застройщика, как владельца имущества, и банка, как кредитора для покупателя.

Но могут возникнуть сложности с одобрением. Банки нечасто соглашаются кредитовать сделку по переуступке прав требований. Чтобы решить проблему, стоит заранее обзвонить банки и поинтересоваться, кто их них согласится на подобную сделку.

Бывают случаи, когда и сам застройщик отказывается одобрить соглашение. В этом случае нужно обратиться к нотариусу за консультацией. Особенно, если застройщик не может назвать внятную причину отказа. Нужно разобраться, какие «подводные камни» у этой сделки.

Советы профессионалов

Прежде чем продать квартиру по ипотеке, стоит прислушаться к рекомендациям специалистов:

- нужно соглашаться на сделку, сотрудничая с банком, имеющим хорошую репутацию, который контролирует легитимность каждого этапа и исполнение всех нюансов, оговоренных в договоре;

- оба договора нужно заверять у нотариуса, заслуживающего доверие;

- не стоит связываться с сомнительными покупателями, даже если все бумаги будут заверены в соответствии с существующим законодательством;

- перед продажей требуется привести в порядок всю документацию, а также погасить имеющиеся долги по платежам за коммунальные услуги.

Если когда-то была совершена перепланировка, но она не внесена в техпаспорт, придется обязательно исправить это перед продажей. Иначе договор не состоится.

Преимущества и недостатки

Любой вид сделки имеет определенные преимущества и недостатки. Продажа квартиры через ипотеку не стала исключением.

Преимущества заключаются в следующем:

- сделку зарегистрируют в течение 5 рабочих дней, хотя при стандартной процедуре это занимает до 1 месяца;

- банк выступает в качестве гаранта, поэтому исключается риск мошенничества;

- возможность быстрее продать недвижимость — это связано с тем, что ипотечных покупателей больше (в случае, если на квартиру уже есть покупатель, ему можно доверять и он готов сразу расплатиться или предлагается более высокую цену, безусловно, стоит рассмотреть этот вариант);

- продавец защищен от поддельных купюр, так как деньги перечисляет сам банк.

К сожалению, данный способ продажи квартир не лишен недостатков:

- придется собирать дополнительные документы, которые не понадобились бы при стандартной сделке;

- не удастся установить цену выше рыночной, поскольку ипотеку покупателю выдадут в размере, установленном результатами оценки;

- более длительная процедура оформления документов, чем при обычной продаже;

- чтобы получить деньги обычно приходится открывать счет в банке.

Несмотря на эти недостатки, ипотечное кредитование пользуется спросом. Продавцы недвижимости соглашаются на сделку, стараясь, как можно быстрее, продать недвижимое имущество и получить деньги.

Похожие записи

В большинстве случаев банки не одобряют данные выходы. Поэтому клиентам приходится приводить весомые аргументы. Рассмотрим,…

В настоящее время данное положение дел довольно часто встречается на практике, но большинство людей не…

При получении кредита на жильё чаще всего приходится оформлять страховку, за которую приходится выложить немалую…

Сервис, который разработан дочерней компанией Сбербанка полезен тем, что основной его задачей является подбор жилья.…

Как проходит сделка по ипотеке – часто задаваемые вопросы

В этой статье мы расскажем о том, как проходит сделка по ипотеке, разобрав 21 самый часто задаваемый вопрос от покупателей. Рассмотрим ситуации, которые возникают у людей, заключающих сделку и объясним всё то, что вы хотели знать об этапах составления договора. Сколько времени потребуется, какие нужны документы, для чего необходима страховка и как быть в случае приостановления сделки – всё это и многое другое далее в материале.

Сколько времени занимает сделка по ипотеке? (Сделка по ипотеке пошагово)

Несмотря на «яркие» призывы от банков, обещающе «решение вопроса» в двухдневный срок, сделка покупки квартиры в ипотеку длится куда дольше. Всё это обусловлено рядом задач, которые необходимо выполнить кредитору и потенциальному заемщику для достижения выгодного, для обеих сторон, результата.

Чтобы оценить примерный срок, требуемый на прохождение всех процедур, предлагаем ознакомиться с процессом заключения сделки купли-продажи через ипотеку.

Заявка на кредит – 2 дня. Не считая того, что вам придётся потратить время на сбор необходимых документов, заявка займёт у вас не менее двух дней. Это время необходимо для оценки кредитором вашей платёжеспособности, проверки кредитной истории и подлинности всех предоставленных документов.

Выбор недвижимости – 14 дней. На то, сколько длится сделка по ипотеке влияет множество факторов: помощь агентства или её отсутствие, время года, особенности квартиры, которую вы хотите купить. В среднем, заемщики тратят на это от двух недель, до двух месяцев. Но мы включим в расчёт минимальный срок.

Оценка недвижимости – 3 дня. Порядок сделки по ипотеке предполагает три дня на работу оценщика.

Одобрение недвижимости – 5 дней. Вы отправляете документы на квартиру в банк и ждёте. Чаще всего, «чистоту» бумаг проверяют в течение трёх дней. Этого времени достаточно банку, чтобы хорошенько всё перепроверить и отправить пакет документов на заключение сделки. Если же возникают сложности, этот срок увеличивается.

Страхование и подписание кредитного договора — 1 день.

Правоустанавливающие документы – 7-14 дней. Если всё пройдёт хорошо, уже через неделю вы получите документ, закрепляющий ваше право на владение недвижимостью. Электронная сделка по ипотеке – быстрее, около 5 дней.

Всего мы насчитали минимум 32 дня – больше месяца на то, чтобы провести сделку по квартире в ипотеку.

В расчёте указаны рабочие дни. Пропускайте выходные и праздники, когда банковские учреждения не работают.

Обратите внимание! Мы провели примерные расчёты минимального времени на прохождение всех этапов. В некоторых случаях сделка проводится значительно дольше. Например, если Росреестр приостановит оформление документов, то весь процесс затянется ещё на 2-3 месяца.

Кто сопровождает сделку?

Помимо банка, который сопровождает сделку от рассмотрения заявки, до получения документов, практически каждый этап сделки купли-продажи квартиры по ипотеке требует внимания дополнительных специалистов:

- агент по недвижимости – понадобится вам для поиска квартиры;

- оценщик и страховщик – необходимы для выполнения обязательного пункта договора – страхования недвижимости;

- нотариус – непосредственно оформляет и подтверждает «чистоту» сделки (для договоров, предусматривающих нотариальное заверение).

Иногда сами банки выступают посредниками в сопровождении сделки по ипотеке. В таком случае вместо вас или от банка будет действовать специалист по нотариальной доверенности.

Когда платить госпошлину за регистрацию?

Оплата госпошлины за регистрацию сделки в Росреестре происходит до заключения сделки (подписания договора купли-продажи), и обычно в день сделки. Оплатить госпошлину можно в МФЦ, для этого установлены специальные платежные терминалы. В банкомате Сбербанка госпошлина оплачивается без комиссии. Это важный пункт, без которого регистратор не начнёт проверку документов.

Обязательно возьмите квитанцию об оплате, которая будет являться подтверждающим документом внесения необходимого платежа.

Сколько времени занимает подписание договора кредитования?

В зависимости от загруженности банка, для подписания кредитного договора ипотеки (этапы сделки мы рассмотрели в первом вопросе) понадобится 4-14 дней. Вас запишут заранее на определенный день и время для встречи с менеджером и подписания. Прочитать кредитный договор заранее банк не дает, но общие условия всегда есть на сайтах банков. Можете также посмотреть условия кредитного договора в статье — Онлайн справочник по документам банков для ипотеки.

Кредитор внимательно проверяет все предоставленные бумаги и только после этого происходит подписание договора, за которым следует подача документов на гос. регистрацию и подписание договора купли-продажи (обычно в МФЦ).

Оформление сделки по ипотеке – порядок оформления страховки. Где и когда?

Страхование объекта ипотеки – это обязательный пункт кредитного договора.

Вы можете заключить страховку в компании, сотрудничающей с банком (по рекомендации кредитора) или воспользоваться услугами любой страховой компании, деятельность которой признаётся банком, выдающим вам кредит.

Без подписания договора страховки невозможно оформление кредитного договора, это обязательный элемент схемы сделки по ипотеке – предполагает обращения в страховую компанию после одобрения недвижимости банком.

Для страховки понадобится оценка, сделанная ранее для одобрения. На основании полученных данных из отчета, страховщик составляет договор и полис.

Как оформляется сделка по ипотеке — передача первоначального взноса

При заключении ипотечной сделки, вы вносите первоначальный взнос сразу после подписания кредитного договора с банком в день подачи документов в МФЦ. Обычно для этого продавец и покупатель встречаются в банке до поездки в МФЦ. Также продавец сможет прочитать и проверить заранее договор купли-продажи.

Обратите внимание! Передача наличных средств продавцу должна быть подтверждена распиской. Образец расписки есть в статье — Как подтвердить первоначальный взнос по ипотеке.

Только после подтверждения передачи первоначального взноса, и регистрации ипотеки в силу закона в пользу банка, будут выданы кредитные деньги.

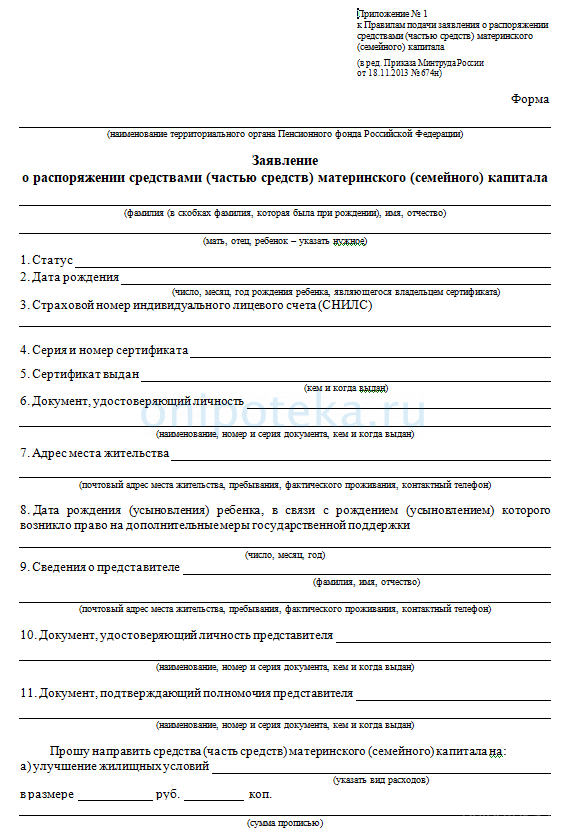

А если первый взнос – материнский капитал, то, как он передается продавцу?

В случае, если материнский капитал выступает первоначальным взносом в сделке купли-продажи через ипотеку, эти средства на счёт продавца поступают уже сразу после заключения сделки, в составе кредитных денег.

Порядок сделки купли-продажи квартиры по ипотеке, где материнский капитал – первый платёж:

- собранные бумаги направляются в Росреестр для оформления;

- после изменения права собственности, основная часть стоимости квартиры вместе с первым взносом оплачивается продавцу банком, в котором заемщику одобрили кредит (например, цена квартиры 1500 000 рублей, в том числе первый взнос — 453 026, кредитные средства — 1 046 974 рублей. Продавцу банк перечислит — 1500 000);

- покупатель пишет заявление в пенсионный фонд на перечисление материнского капитала в банк;

- ещё через 1-2 месяца банк получает средства материнского капитала от Пенсионного Фонда на досрочное гашение.

Что важно учесть?

- Банк рискует не дополучить сумму первоначального взноса по сделке обратно на счет, если Пенсионный Фонд откажет в выдаче средств. Такая вероятность минимальна, но есть реальные случаи отказа от ПФ. Поэтому покупателя банк и оценивает по доходам на всю сумму — кредит плюс первый взнос.

- Пенсионный Фонд одобряет перечисление средств не моментально. Учреждение будет принимать решение на перевод средств 1 месяц и 10 дней делать само перечисление.

- Пока документы рассматривает ПФР, покупателю нужно будет оплатить один-два платежа по графику со всей суммы.

Сколько времени проходит сделка по ипотеке в электронном формате?

Электронная регистрация сделки по ипотеке, в зависимости от условий банка, длится в течение 7-14 рабочих дней.

За это время сотрудники финансового учреждения подготавливают все документы для сделки по ипотеке (до 2 дней). Сама сделка, когда покупатель и продавец подписывают договор купли-продажи и заявления на регистрацию электронно цифровой подписью и передают их в Росреестр занимает 1 день. В Росреестре сделка регистрируется в течении 5 дней. После того, как правоустанавливающие документы будут подготовлены, заёмщик получает их по электронной почте.

Важно понимать, что кредитор может отказать в одобрении объекта. Причина этому – несоответствие документов или недостающие бумаги, необходимые для заключения сделки. В таком случае вам понадобится ещё время для сбора документов.

Процесс сделки по Ипотеке — когда подписывается договор купли-продажи?

Пока банк не одобрит недвижимость и не подпишет соответствующий кредитный договор, сделка купли-продажи не может быть заключена.

А значит – договор купли-продажи подписывается сразу после заключения кредитного договора в момент передачи бумаг в Росреестр в присутствии сотрудника МФЦ.

Перед подписанием сотрудник МФЦ спрашивает у покупателя и продавца: «Договор читали? С условиями согласны? — Тогда подписывайте»

Как проходит проведение сделки с ипотекой у нотариуса?

Продажа квартиры в ипотеку через нотариуса, проводятся следующим образом:

- Согласование нотариуса с банком. Возможно, кредитор предложит вам своих, «проверенных» нотариусов, с которыми регулярно сотрудничает банк. Если вы хотите работать только с определённым специалистом, его необходимо в обязательном порядке представить банку, иначе могут возникнуть проблемы с приёмом документов;

- Обсуждение договора купли-продажи с нотариусом и кредитором. Необходимо прояснить все спорные ситуации;

- Подписание кредитного договора;

- Подписание всех необходимых документов у нотариуса;

- Регистрация перехода права либо у самого нотариуса, либо в МФЦ.

В зависимости от особенностей ситуации, алгоритм действий нотариальной сделки по ипотеке может быть дополнен или изменён.

Помните, что покупая квартиру в ипотеку через нотариуса важно предварительно согласовывать действия с банком и нотариусом.

Сумма, которую нужно оплатить нотариусу, рассчитывается по тарифам и они могут отличаться в зависимости от региона. В нашем регионе считаем так: 0,5% * цену в договоре купли + 6000 (тех. и юр. работа). Например, цена квартиры 1500 000: 1500 000 * 0,005 + 6000 = 13500 рублей заплатим нотариусу.

Сколько регистрируется сделка у нотариуса?

Как правило, регистрация сделки у нотариуса проводится в течение одного дня. За исключением спорных ситуаций, когда необходимо уладить вопросы с банком или предоставить недостающий пакет документов в нотариальную контору.

Сроки регистрации сделок по ипотеке могут так же зависеть от нотариуса и его «загруженности» в этот день.

Важно! По закону участие нотариуса в стандартной сделке через ипотеку необязательно. Нотариус, скорее, важен покупателю, как официальный свидетель «чистоты» документов.

Когда обязательно оформление сделки ипотеки у нотариуса?

Мы уже сказали, что далеко не все сделки по ипотеке в банке регистрируются у нотариуса. Когда же это необходимо?

Если квартирой владеют несколько человек. С 2016 года для недвижимости, находящихся в долевой собственности, обязательным пунктом при заключении сделки купли-продажи, стала регистрация этой сделки у нотариуса.

Но с 1 августа 2019 года вступят в силу изменения, по которым обязателен нотариус если на момент сделки по ипотеке в квартире есть несовершеннолетние собственники. Это касается не только купли-продажи, но и любых действий, связанных с отчуждением квартиры. Во всех остальных случаях, нотариальные заверения не нужны.

Обратите внимание! Некоторые банки требуют участия нотариуса в заключении сделок, этот момент необходимо обсуждать с кредитором в самом начале сотрудничества.

Какой срок сделки по ипотеке при регистрации в Росреестре

Регистрация сделки в Росреестре по ипотеке происходит в течение одной рабочей недели, если в процессе регистрации не обнаруживаются ошибки в заполнении документов.

Важно понимать, что такой срок выполняется не всегда. Документы могут рассматривать и дольше, всё зависит от загруженности учреждения в этот период.

Рекомендуем ориентироваться на 9 рабочих дней, если подаете документы через МФЦ. За это время Росреестр вынесет решение и либо зарегистрирует недвижимость, либо приостановит регистрацию.

Как проходит сделка с ипотекой на вторичное жилье: какие документы получит продавец и покупатель после регистрации?

Пакет документов, который покупатель получает на руки после регистрации ипотечной квартиры в Росреестре, несколько отличается от того, который отдаётся покупателю без ипотеки.

Что же отдадут покупателю:

- ДКП, подтверждающий факт заключения сделки, с регистрационной надписью из Росреестра (1 экз. или два зависит от количества составленных оригиналов. Росреестр оставит себе один оригинал. Храниться будет он в архиве. Если оригинал впоследствии будет утерян покупателем или продавцом, то можно его восстановить);

- оригинал кредитного договора и графика платежей;

- оригинал выписки из отчета об оценке, если сдавали;

- оригинал квитанции об оплате госпошлины с отметкой «погашено»;

- выписку ЕГРН о том, что право собственности зарегистрировано.

Закладную – документ, на основе которого регистрируется обременение (ипотека в силу закона), получит кредитор. Или может быть оформлена электронная закладная.

Что отдадут продавцу:

- зарегистрированный экземпляр договора купли-продажи;

- оригиналы правоустанавливающих документов;

- нотариальное согласие супруга на продажу недвижимости (если недвижимость была куплена в браке).

Важно! При регистрации продавец может подавать ряд бумаг, которые будут возвращены ему после проведения процедуры.

Как проходит сделка по ипотеке: почему закладную не выдают на руки после регистрации?

Закладная по ипотеке – это документ, который оформляется при составлении ипотечного договора. Она выступает полной финансовой гарантией для банка, предоставляющего кредит покупателю недвижимости.

Другими словами, пока закладная у банка, юридически право собственности на квартиру ограничено. А значит, покупатель не может провести сделку по отчуждению недвижимости.

Именно поэтому, после регистрации в Росреестре, закладную получает представитель банка. Документ находится у кредитора до полного погашения задолженности заемщиком и возвращается в течение 30 рабочих дней после внесения последнего платежа по ипотеке.

Если нашли ошибку в договоре при регистрации в Росреестре, что делать, как приобщать?

Сделка с недвижимостью в ипотеку – процесс достаточно сложный, требующий юридической подкованности. Не удивительно, что при регистрации в Росреестре во многих договорах находятся ошибки.

Чаще всего они связаны с самой формой договора (с нотариальным заверением и без), ошибками в числах и датах, а также фамилиях участников процесса.

В случае выявления любой ошибки, регистратор обязан приостановить процесс оформления документов сроком до 3 месяцев и сообщить вам о найденных ошибках в письменной форме.

Формально, регистратор может позвонить участникам договора и рассказать об ошибках на словах. На практике это значительно упрощает и ускоряет процесс работы над ошибками в договоре.

Вам скажут, что необходимо донести или изменить, а также укажут крайний срок приобщения новых документов, которые можно подать только через отдел приёма документов в МФЦ.

Как проходит перечисление кредитных средств продавцу на сделке в банке по ипотеке

Продавец всегда получает кредитные средства после оформления документов в Росреестре, когда нет сомнений в том, что сделка закончилась благополучно.

Происходить это может тремя путями:

- Через банковскую ячейку. Классический способ, который используют большинство финансовых учреждений. Банк закладывает средства в банковскою ячейку, а в договоре прописываются условия получения этих денег. В случае успешной регистрации сделки, средства получает продавец. Если что-то пошло не так – деньги вернутся в банк.

- Через аккредитив. Этот способ самый простой и быстрый с точки зрения оформления дополнительных бумаг. Его суть заключается в блокировке необходимой суммы на счету продавца. В случае успешного завершения регистрации, эта сумма разблокируется и продавец получает деньги. Нет – сумма возвращается банку.

- Наличными деньгами кредит выдается покупателю для расчета с продавцом — редкий вариант расчетов, так как есть свои риски для продавца и банка (если покупатель не передаст деньги продавцу, то банк рискует потерять заложенный объект).

В обоих первых случаях ни у покупателя, ни у продавца нет доступа к заложенной сумме до того, как не будет известно решение Росреестра.

Как проходит сделка купли-продажи квартиры по ипотеке – альтернативный вариант, как передаются деньги?

Кроме стандартного варианты покупки/продажи недвижимости, существует ещё один – альтернативная сделка с ипотекой, предусматривающая покупку новой квартиры взамен проданной.

Альтернативная ипотека является сделкой между четырьмя сторонами: вами, покупателем вашей квартиры, продавцом новой квартиры и банком, выдающим средства.

Технически альтернативная сделка – это очень сложный и трудозатратный процесс, поэтому мы рекомендуем сразу же заручиться поддержкой юристов и риелторов, у которых есть опыт проведения подобных сделок.

В чём же смысл альтернативной сделки. Например, вы – продавец:

- вам не нужно подыскивать себе временное жильё на время поисков новой квартиры – вы продаёте свою и покупаете новую в один день;

- вы не заметите необходимость внесения авансового платежа – ту сумму, которую вам отдаст покупатель вашей квартиры, вы передадите в качестве первоначального взноса за новую недвижимость;

- не придётся оформлять большой кредит, понадобится только сумма в размере разницы между проданной и новой квартирой.

Как происходит сделка по ипотеке: схема распределения средств при альтернативной сделке:

- покупатель вашей квартиры оплачивает вашу недвижимость;

- вы передаёте эту сумму в качестве первоначального взноса продавцу недвижимости, которую хотите приобрести;

- банк выдаёт вам кредит, покрывающий остальную стоимость новой квартиры;

- эти деньги перечисляются на счёт продавца.

В зависимости от обстоятельств, альтернативная сделка включает множество нюансов и «подводных камней», разобраться в которых можно только с помощью специалистов.

Сколько времени дается продавцу, чтобы выписаться и освободить квартиру?

Срок пребывания продавца в квартире после заключения сделки устанавливается договором купли-продажи.

В зависимости от личных договорённостей или иных причин, срок прописывается в договоре и предусматривает право бывших владельцев на проживание в квартире.

Как правило, типичный договор учитывает от 14 дней до 1 месяца на выписку и освобождение недвижимости, после чего в новую квартиру могут въезжать покупатели.

Если Росреестр приостановил сделку? Как быть?

Регистратор Росреестра в праве приостановить сделку в случае обнаружения следующих проблем:

- пакет документов для регистрации неполный;

- данные, указанные в документах не соответствуют действительности или являются неточными;

- бумаги не следуют законам РФ;

- нет согласия на отчуждение квартиры от третьего лица (если это необходимо);

- длится судебный процесс в отношении объекта ипотеки;

- договор составлен без нотариуса (для участия несовершеннолетних владельцев);

- данные о квартире, указанные в документах, не совпадают с теми, которые нашёл регистратор в базе данных.

После того, как сделка приостановлена, регистратор обязан сообщить сторонам договора о найденных неточностях, правонарушениях и других причинах приостановления регистрации в письменной форме.

Кроме этого, регистратор может позвонить одной из сторон сделки и рассказать о необходимых процедурах, которые необходимо провести для восстановления работы над регистрацией.

Поэтому при подачи документов в МФЦ внимательно проверяйте номер своего телефона в заявлении.

Важно чётко следовать указаниям сотрудника Росреестра и соблюдать установленные им временные рамки. После исправления всех ошибок, сделка будет возобновлена.

Рекомендуем заручиться поддержкой юристов и не пытаться исправить ошибки самостоятельно, во избежание новых проблем с регистрацией договора.

Как приостановить сделку купли-продажи в Росреестре?

Стандартная сделка регистрируется в Росреестре в течение 10-14 рабочих дней. За это время продавец квартиры может приостановить сделку по личным причинам.

Для этого необходимо продавцу и покупателю подать заявление о приостановлении регистрационных процедур с указанием причины и направить его в Росреестр через МФЦ. В таком случае сделка может быть остановлена не более, чем на полгода. Если заявление будет подано одной стороной, то в регистрации может быть отказано.

Обратите внимание! Приостановить сделку после регистрации в Росреестре невозможно. Остаётся только расторжение сделки через суд.

Несколько советов для тех, кто планирует покупать квартиру в ипотеку

- Не торопитесь с выбором банка. Изучите все предложения и их особенности, внимательно изучите алгоритм действий банка при заключении сделки. Вы должны быть уверены в надёжности и стабильности финансового учреждения, где собираетесь взять кредит.

Ощущение комфорта и доверие к банку – немаловажные факторы, влияющие на исход сделки. Почитайте отзывы о банке. Подумайте, если вы будете сомневаться в кредиторе, сможет ли покупка пройти беспроблемно?

- Присмотритесь к рынку недвижимости и квартире заранее. Не стоит ждать, пока банк рассмотрит вашу заявку. Если вы подали все документы в соответствии с требованиями банка, у вас нет просрочек по текущим кредитам и споров с другими кредиторами, то вероятность отказа стремится к нулю. Начните рассматривать предложения от продавцов, их условия и предложения.

При общении с продавцом, помните, что покупка квартиры в ипотеку – это дополнительные сложности для человека, реализовывающего недвижимость. Отнеситесь с пониманием к его условиям и постарайтесь максимально подробно описать процесс оформления сделки.

- Не экономьте на специалистах. В попытках сберечь средства, многие экономят на услугах юристов и риелторов, обрекая себя на неизбежные ошибки и проблемы при заключении сделки. Если у вас недостаточно опыта в этой сфере – найдите хорошего специалиста, который поможет вам купить квартиру без проблем и нервов.

Помните, что «хороший специалист» это не всегда «самый дорогой специалист». Изучите отзывы, узнайте контакты у друзей или последуйте рекомендациям кредитора. Главное – найти «своего» человека, работать с которым будет комфортно и просто.

Резюме

В этой статье мы ответили на самые популярные вопросы, волнующие покупателей и продавцов при заключении ипотечной сделки. Изучив их, вы сможете подготовиться к процессу и избежать некоторых ошибок, связанных с оформлением недвижимости.

Главное – всегда следовать советам опытных специалистов, внимательно заполнять документы и сотрудничать только с проверенными организациями. Тогда сделка пройдёт благополучно, без проблем и дополнительных финансовых затрат.

Если остались вопросы, то задавайте их в комментариях. Наш специалист по ипотеке подробно на них ответит.

Какие существуют варианты продажи

Продажу квартиры в ипотеке можно провести со снятием обременения или вместе с долговыми обязательствами. Предпочтительный вариант зависит исключительно от финансового положения заемщика и того, насколько срочно требуется продать недвижимость. Рассмотрим подробнее особенности способов купли-продажи жилплощади по ипотечному кредиту.

Досрочное погашение задолженности

Данный способ распространен у владельцев жилья, которые, например, стали банкротами, столкнувшись с финансовыми трудностями, или в случае, если один из супругов умер, и семья теперь не может выполнять долговые обязательства. Вариант предполагает, что заемщик самостоятельно или с помощью риэлтора нашел покупателя, готового выплатить сумму долга по предварительному договору купли-продажи квартиры, находящейся в ипотеке. В этом случае сделка выполняется по следующей схеме:

-

Получение разрешения банка на продажу недвижимости и определение остатка задолженности. Подать запрос клиент кредитной организации может дистанционно.

-

Подготовка предварительного договора купли-продажи (ДКП) и подписание у нотариуса (в соглашении необходимо указать, что покупатель вносит задаток, который будет направлен на погашение займа).

-

Внесение покупателем на эскроу-счет средств, которые будут там храниться до исполнения второй стороной обязательств.

-

Выписка граждан, зарегистрированных в квартире, купленной в ипотеку, включая собственника и детей. (Несовершеннолетние в обязательном порядке должны быть прописаны в жилье с идентичными условиями проживания или лучше).

-

Выдача задатка, равного сумме непогашенного долга, погашение займа и снятие обременения с объекта.

-

Подписание договора купли-продажи, в котором будет указано, что права собственности переходят другому лицу.

-

Получение оставшейся суммы.

Достоинством этого способа является простота, прозрачность и оперативность всех этапов сделки. Однако следует учитывать нюанс: если при продаже недвижимости в ипотеке после передачи задатка, но до заключения ДКП с продавцом что-либо случится, вернуть вложенные средства будет проблематично (чаще проблема решается через суд).

Продажа квартиры с закрытием во время сделки

В этом случае в качестве получателя задатка выступает кредитная организация. Сделка осуществляется продавцом с оформлением банковских депозитарных ячеек. К процедуре рекомендуется привлечь профессионального риелтора. Выполняется она в пять этапов:

-

Получение согласия кредитора на продажу залога и определение величины долга.

-

Размещение покупателем денежных средств в депозитарные ячейки (в одну — остаток задолженности продавца, в другую — оставшуюся сумму стоимости недвижимости).

-

Составление договора и регистрация в Росреестре (после переоформления прав собственности деньги из первой ячейки перечисляются банку и залоговое обязательство переходит к покупателю).

-

Выдача закладной и выписки из ЕГРН.

-

Получение продавцом остатка средств за жилплощадь.

Наиболее распространенный альтернативный способ, который предпочитают те, кто планирует продать квартиру в ипотеке и купить другую. Во время двойной сделки банк выступает гарантом безопасности, а это значит, что все стороны защищены.

Продажа недвижимости вместе с ипотечным долгом

Эта схема продажи недвижимости в ипотеке встречается реже, чем предыдущие и подходит для покупателей, которые не имеют полной суммы для покупки жилья и планируют оформление займа. Суть способа заключается в том, что вместе с объектом переходят и обязательства прежнего заемщика по ипотечному кредиту. Условия кредитования сохраняются. Пошаговая инструкция по проведению процедуры выглядит следующим образом:

-

Извещение кредитора путем написания заявления о намерении продажи.

-

Поиск покупателей, готовых купить квартиру с ипотекой и внести первоначальный взнос не менее, чем остаток не выплаченного кредита.

-

Составление и нотариальное заверение договора задатка с указанием банка, где в дальнейшем будет выполнено кредитование.

-

Внесение новым заемщиком первоначального взноса для оплаты остатка ипотечной задолженности продавца.

-

Снятие обременения с объекта Росреестре.

-

Передача собранного пакета документов в банк.

-

Подписание договора купли-продажи, регистрация пава собственности и выплата продавцу оставшейся суммы.

Достоинствами данной схемы продажи квартиры через ипотеку является минимальный риск при заключении сделки, поскольку в ней принимает участие кредитор. Кроме того, у покупателя есть возможность приобрести жилье по цене ниже рыночной. Дополнительно новый заемщик может воспользоваться государственной помощью и использовать для погашения займа положенные ему субсидии. Узнать о полагающейся господдержке можно на сайте Госуслуг или связавшись с кредитным менеджером банковской организации.

Переуступка права требования долга по ипотеке

Способ предполагает переоформление ипотечного договора на покупателя с переходом права собственности на недвижимость. Такая практика часто применяется при разводе супругов, купивших совместно жилье, или при перепродаже жилплощади родственнику, будь то мама, отец или брат. Перекредитование осуществляется в рамках одной банковской организации. Это позволяет не проводить оценку и не собирать повторно документы, так как вся необходимая документация уже имеется у кредитора.

При продаже квартиры по переуступке в ипотеку у покупателя должна быть денежная сумма, равная стоимости жилья за вычетом остатка задолженности по кредиту. Важно понимать, что банк тщательно оценивает нового заемщика, поэтому при несоответствии требованиям может отказать в предоставлении займа. При положительном решении заключается договор цессии и купли-продажи.

Список документов

Для продажи квартиры в ипотеке продавцу потребуется предоставить в банк необходимые документы. В зависимости от выбранного варианта пакет может включать в себя:

-

паспорта владельцев жилья (для несовершеннолетних свидетельства о рождении, для иностранцев — обоснование нахождения на территории РФ);

-

техпаспорт недвижимости;

-

выписку из ЕГРН о наличии права собственности;

-

справку об отсутствии задолженности по коммунальным платежам (можно взять в управляющей компании или ТСЖ);

-

разрешение органов опеки, если несовершеннолетние дети имеют доли в ипотечной квартире;

-

отчет об оценке объекта.

Покупатель предоставляет полную документацию с декларацией о доходах, справкой о трудоустройстве, составе семьи, наличии открытых кредитных договоров только в том случае, если планируется переоформление недвижимости вместе с ипотечным долгом.

При необходимости банк может запросить перечень дополнительных документов для продажи, например, при оформлении семейной, сельской или дальневосточной ипотеки, а также если покупателю полагаются социальные выплаты от государства. Поэтому рекомендуется заранее уточнить подробный список у кредитного менеджера.

Договор купли-продажи квартиры по ипотеке

Типовой договор купли-продажи квартиры, студии, апартаментов, дома или его части с земельным участком в ипотеку заключается в письменной форме. В зависимости от выбранной схемы сделки он может быть подписан:

-

в двустороннем порядке продавцом и покупателем (одобрение банка на отчуждение предмета залога оформляется отдельно);

-

бывшим и новым собственниками и кредитором.

Трехсторонний договор купли-продажи недвижимости с ипотекой актуален, например, в случаях, когда деньги перечисляются не напрямую продавцу, а через аккредитив банку. При этом подписание соглашения может стать обязательным условием согласия кредитора на сделку. Важно заранее прояснить, в какой срок после проверки документов банк переводит средства и какие условия использования денег для продавца после раскрытия аккредитива.

Проект договора купли-продажи квартиры на первичном или вторичном рынке включает в себя следующую информацию:

-

количество сторон;

-

описание продаваемой недвижимости;

-

наличие обременения и порядок его снятия;

-

условия расчета за покупку (продавцу задатком и основной частью, через аккредитив (счет) банку или иным способом);

Образец предварительного договора купли-продажи квартиры в новостройке от застройщика (готовой или в рамках ДДУ) или во «вторичке», комнаты, дачи, дома или его половины с землей, находящихся в ипотеке, можно запросить у кредитного менеджера.

Через сколько можно продать квартиру в ипотеке

Возможность продажи ипотечной квартиры не ограничена по времени. То есть провести ее можно в течение первых месяцев после оформления кредитного договора. Главное условие — предварительное оповещение кредитора о намерении продать жилплощадь и получение его согласия на проведение перепродажи объекта. Банковские организации считают подобные сделки рискованными, поэтому требуют досрочного погашения кредита или переоформления обязательств на другого заемщика. Кроме того, объект не должен иметь неузаконенных перепланировок. Допускается проведение неотделимых улучшений помещений в виде ремонта. В противном случае свободное несогласованное изменение жилплощади, например, с переносом стен и объединением комнаты с лоджией, грозит не только отказом кредитора, но и применением административного наказания.

Главная сложность для продавца заключается в возможности найти человека, готового приобрести недвижимость с обременением. Продажа квартиры в ипотеке с переоформлением закладной может занимать по времени до нескольких недель, что дольше, чем стандартное получение кредита. Этот факт зачастую отпугивает потенциальных покупателей.

Налог с продажи квартиры в ипотеке

Как и любая сделка, связанная с имуществом, продажа квартиры в ипотеке предполагает необходимость уплаты НДФЛ 13% с дохода на стандартных условиях. Чтобы рассчитать выплату, следует воспользоваться следующей формулой:

налог = (доходы от продажи объекта за вычетом суммы на его покупку) *13%.

Данная формула расчета подходит, если цена недвижимости выше кадастровой стоимости на 70%. Все расходы при подсчете налога должны быть подтверждены документально, для чего можно предъявить в ФНС копию ипотечного договора. Если сумма продажи менее 70% от кадастровой цены, расчет следует производить по формуле:

налог = (стоимость, указанная в кадастре * 0,7 – 1 млн руб.) *13%.

При отсутствии документов, подтверждающих расходы на недвижимость, заемщик может воспользоваться налоговым вычетом в размере 1 млн рублей. В этом случае нередко собственник может не оплачивать налоговые проценты.

Риски для продавца ипотечной квартиры

Сделка купли-продажи квартиры, находящейся в ипотеке, рискованна для обеих сторон. Эти риски рекомендуется оценивать заранее на этапе принятия решения. В чем опасность для продавца? В первую очередь в сложности поиска покупателей. Как показывает практика, количество людей, готовых согласиться на подобную сделку, невелико, в особенности если дом недостроенный или есть много собственников. Результатом этого становится стремление граждан купить жилплощадь дешево и, как следствие, занижение продавцом стоимости объекта.

Также есть риск, что процедура продажи квартиры в ипотеке может растянуться на длительный срок. И в течение этого времени придется вносить ежемесячные платежи. Кроме того, нередки случаи, когда заемщик, планируя продать недвижимость как можно быстрее, не откладывает средства для регулярных взносов и «зарабатывает» просрочки. Несоблюдение условий договора — частая причина прекращения ипотеки и выставления банком предмета залога на торги, чтобы покрыть задолженность клиента.

Риски для покупателя

Участвуя в покупке готовой или строящейся квартиры, находящейся в ипотеке, покупатель рискует не меньше продавца. В первую очередь опасность связана, как отмечалось, с возможным длительным оформлением сделки. Сначала банк закрывает задолженность и выдает закладную, далее заемщик снимает в Росреестре обременение с объекта. С момента внесения авансового платежа до процедуры регистрации может пройти до трех недель.

Внося аванс, покупатель не может быть уверенным в том, что сделка состоится. Ведь продавец всегда может легко передумать продавать недвижимость. Кроме того, как показывает практика, стоимость квартиры у моря в курортном городе может значительно увеличиться. обойтись дорого. При этом ДКП лучше не составлять самостоятельно, а отдать в руки специалистов, в противном случае ошибки в нем могут дорого обойтись. Это значит, внося крупную сумму, покупатель должен быть готов к риску, что возвращать средства придется в судебном порядке.

Чтобы обезопасить себя и задаток, избежать скрытой продажи или завышения цены объекта, эксперты с большим опытом работы с жилой и нежилой недвижимостью рекомендуют заранее посмотреть варианты предложений, учесть риски, составить доверенность и предварительный договор, где будет указана ответственность сторон. Также профессионалы советуют заключить соглашение, ограничивающее продавца в действиях в отношении продаваемой жилплощади.

Выгодно ли продавать квартиру в ипотеке

Продажа недвижимости в ипотеке имеет как плюсы, так и минусы. Среди достоинств купли-продажи стоит отметить минимальные риски, связанные с мошенничеством, поскольку в сделке принимает непосредственное участие банк. Для покупателя покупка квартиры с обременением выгодна тем, что стоимость объекта может быть ниже рыночной, что позволяет сэкономить денежные средства. Кроме того, нередко процедура предполагает предоставление минимального количества документов, например, в некоторых случаях не требуется повторное проведение оценки. С другой стороны, сделка может растянуться во времени на несколько недель, оставляя покупателя, внесшего задаток, в «подвешенном» состоянии.

Чтобы не ошибиться с выбором правильного решения и избежать «подводных камней», прежде чем заключать договор купли-продажи квартиры в ипотеке, проконсультируйтесь со специалистом банка, ознакомьтесь с отзывами заемщиков и оцените собственные финансовые возможности.

ИпотекаВторичная

Документы для продажи квартиры в ипотеку

Проводим ревизию перед сделкой и составляем список документов

Если вы решили продать свое жилье, скорее всего, вам придется иметь дело с покупателем, который планирует приобрести ее с участием заемных средств. По данным аналитического центра ДОМ.РФ, во втором квартале 2020 года 40% сделок на вторичном рынке заключались с участием банков, еще пять лет назад их было почти вдвое меньше.

Продажа квартиры в ипотеку требует сбора определенных документов. Единого утвержденного списка бумаг, которые банки требуют от продавца, нет. Стоит уточнить в банке, какие документы нужны для ипотеки на квартиру или, если речь идет о загородном жилье, какие документы нужны при покупке дома. Но будьте готовы к тому, что от вас в любом случае (даже при продаже за наличные деньги) потребуется следующее.

Какие документы нужны на ипотеку:

- Паспорта владельцев и свидетельства о рождении, если в их числе есть несовершеннолетние дети до 14 лет.

- Выписки из ЕГРН. В ней указаны данные о собственнике жилья и наличие обременений (например, находится ли оно в залоге, наложен ли на нее арест). Раньше вместо нее запрашивали свидетельство о собственности, но сейчас их перестали выдавать. Стоит помнить, что такая справка действительна в течение 30 дней.

- Правоустанавливающая бумага, которая подтвердит, что эта жилплощадь досталась вам законным путем. Это может быть договор купли-продажи, дарственная, договор мены и т.д. Это очень важная бумага, и если вы его потеряли, обязательно закажите копию в Росреестре.

- Техпаспорт, по которому банк проверяет, нет ли неузаконенной перепланировки. Его заказывают в бюро технической инвентаризации.

- Справка об отсутствии долгов за коммунальные услуги и капремонт. Она действительна в течение 10-30 дней.

- Справка о количестве человек, прописанных в квартире, которую заказывают в паспортном столе или через МФЦ. Обычно продавцы выписываются до подписания договора купли-продажи. Но иногда стороны договариваются, что совершеннолетние собственники на протяжении нескольких дней останутся прописанными в ней и после продажи, если это необходимо (например, продавцу негде прописаться, а за отсутствие регистрации больше семи дней ему придется платить штраф).

- Нотариально заверенная доверенность, если вы не хотите сами заниматься процедурой купли-продажи и наняли для этого специалиста, который точно знает, как продать дом в ипотеку. Со стороны покупателя тоже может выступать специалист, на которого оформлена доверенность на покупку квартиры в ипотеку.

Все это понадобится для того, чтобы составить договор купли продажи квартиры в ипотеку. Но в зависимости от семейного положения продавца, состава собственников и фантазии банковских юристов этот список может стать длиннее:

- Если продавец состоит в браке и жилье покупалась после свадьбы, потребуется согласие жены или мужа или брачный контракт, в котором указан режим раздела собственности. Супруг по закону имеет право претендовать на долю от совместно нажитого имущества, и банк должен удостовериться, что этого права вторая половинка не лишится.

- Свидетельство о браке или разводе.

- Если недвижимость состоит в долях, продавцу необходимо предоставить нотариально заверенную бумагу от других собственников — отказ от права приобретения объекта.

- Если один из совладельцев не достиг совершеннолетия, придется идти в органы опеки за разрешением.

- Иногда банк слишком сильно переживает о дееспособности продавца, в таком случае он может потребовать справку от психиатра и нарколога.

Ольга Борисова, директор агентства «Альянс Недвижимость»:

«Лучше всего, если процедура покупки квартиры в ипотеку была доверена хорошему агентству, сотрудники которого точно знают, как происходит продажа квартиру в ипотеку, порядок действий при этой сделке. Выбирать его следует не по красивому сайту или броской рекламе, а по отзывам людей, которым вы доверяете, или по сайтам-отзовикам типа „флампа“. Хороший юрист, который будет отстаивать ваши интересы как свои собственные, сильно упростит процесс: он знает порядок покупки квартиры в ипотеку, учтет все нововведения в законодательстве, возьмет на себя общение с покупателем и банком. Он помнит, в какой очередности необходимо заказывать справки и выписки и как долго они остаются действительными.

Затраты на такого специалиста, который точно знает, как происходит сделка купли продажи квартиры по ипотеке, окупятся, как минимум, сэкономленными силами и временем. Но если вы твердо решили заниматься этой процедурой самостоятельно, стоит заранее проверить основные бумаги, которые для нее потребуются, даже если вы уверены, что у вас „все в порядке“. Закажите выписку из домовой книги, чтобы удостовериться, что на вашей жилплощади не прописаны лишние люди (например, после развода). Найдите оригинал правоустанавливающего документа, а если его нет, закажите копию в Росреестре.

Запросите выписку из ЕГРН, чтобы быть уверенным, что на имущество не наложено никакое обременение. Интересно, что сегодня у вас может быть „чистая“ жилплощадь, а завтра обнаружится, что на нее наложили арест судебные приставы из-за какого-нибудь штрафа за превышение скорости, и вам придется срочно решать этот вопрос».

Подписывайтесь на Циан CRE в Telegram

Понравилась статья?

Последние несколько лет многие сделки с недвижимостью проводится с использованием ипотеки, когда вместо покупателя деньги продавцу выплачивает банк. Для продавца такая сделка может оказаться сложной, если не знать, как продать квартиру ипотечникам, какие документы понадобятся, как заключить договор, и какие риски могут быть для него. Рассмотрим эти и другие вопросы подробно.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 (800) 302-57-35 Бесплатный звонок для всей России.

Особенности продажи квартиры покупателю с ипотекой

Ипотека – это залог недвижимости. По такой сделке банк выплачивает деньги за жилье продавцу, но для задатка может использоваться и первоначальный взнос покупателя. В дальнейшем именно он рассчитывается перед кредитором.

Перед тем, как продать квартиру покупателю с ипотекой, стоит ознакомиться с особенностями сделки:

- Ипотека для покупателя может быть предварительно одобрена банком. Но окончательное решение принимается только после того, как покупатель представит в банк документы по сделке.

- Сделка занимает больше времени, чем при продаже покупателю с собственными деньгами.

- Практически всегда требуется предварительный договор купли-продажи (далее – ДКП).

Обратите внимание! Документы для продажи недвижимости по ипотеке желательно подготовить заранее, как и согласовать условия сделки с покупателем.

Способ оплаты

Расчет с продавцом при покупке недвижимости в ипотеку всегда выполняется через банк. Чаще всего используется сервис безопасных переводов или аккредитив (например, в Сбербанке). Часть денег из первоначального взноса передается на первом этапе сделки в качестве задатка или аванса. Остаток банк перечисляет продавцу самостоятельно, получив документы, подтверждающие регистрацию перехода права собственности в пользу заемщика.

Если перепланировка не узаконена

Продать квартиру в ипотеку с неузаконенной перепланировкой с большой долей вероятности не получится. Перед заключением договора для оценки недвижимости придет специалист, и он обнаружит все изменения, сверив фактическое состояние жилья с техпаспортом.

Совет юриста: перед тем, как выставлять квартиру на продажу, перепланировку лучше узаконить. Даже если покупатель будет с наличными, проблемы с документами могут его отпугнуть.

Елена Плохута

Юрист, автор сайта

(Гражданское право, стаж 7 лет)

Задать вопрос

Если продаваемая квартира в ипотеке

Ситуация сложнее, если выставленная на продажу квартира тоже находится в ипотеке. Здесь возможны два варианта:

- Покупатель первоначальным взносом погашает долг продавца перед другим банком. Кредитор снимает обременение, и можно выходить на сделку.

- «Ипотека на ипотеку», когда ипотечный договор продавца переоформляется на покупателя. Шансов больше, если он берет жилищный кредит в банке, в котором он оформлен у собственника. Но некоторые банки занимаются рефинансированием ипотеки других финансовых учреждением с переводом долга на покупателей.

Важно! Проще всего погасить долг перед банком первоначальным взносом. Обременение снимут за три рабочих дня. Но это нужно делать только после того, как банк разрешит сделку. Согласие дают крайне редко: кредиторы хотят выдавать ипотеку только на беспроблемную недвижимость без обременений.

Елена Плохута

Юрист, автор сайта

(Гражданское право, стаж 7 лет)

Задать вопрос

Пройдите опрос и юрист бесплатно расскажет как не допустить ошибок по сделке купли-продажи квартиры в вашем случае

Риски продажи по ипотеке для продавца

Самый большой риск продавца при продаже квартиры на вторичке в ипотеку – неодобрение сделки банком. Кредитор может отказать в кредитовании на любом этапе, и тогда рухнет вся схема сделки, придется искать другого покупателя, а задаток – возвращать покупателю, если это предусмотрено условиями договора как форсмажорное обстоятельство.

В остальном для продавца рисков нет. Банки сами проверяют недвижимость и заемщиков, и неблагонадежным клиентам сделки не одобряют.

Еще один момент – сроки продажи недвижимости по ипотеке. На регистрацию права собственности уйдет 7-9 рабочих дней, и в течение 5-7 дней после этого банк перечислит оставшуюся часть стоимости жилья. Сразу получить все деньги не удастся.

Как оформляется продажа квартиры по ипотеке?

Как выглядят этапы продажи квартиры по ипотеке:

- Покупатель подает заявку в банк, получает предварительное одобрение, находит квартиру продавца и осматривает ее.

- Стороны оговаривают условия сделки, заключают предварительный договор купли-продажи с задатком (первоначальным взносом).

- Документы по недвижимости покупатель представляет в банк, чтобы получить окончательное одобрение.

- Кредитор рассматривает документы 5-7 дней, направляет в это время специалиста по оценке недвижимости.

- Покупатель (заемщик) получает от банка одобрение и заключает ипотечный договор.

- Продавец и покупатель заключают основной ДКП, подают документы на регистрацию перехода права собственности.

- Продавец получает оставшуюся часть денег после регистрации.

Примечание: в зависимости от условий банка и особенностей сделки схема может меняться, но обычно она выглядит так, как указано выше.

Содержание и образец предварительного договора купли-продажи квартиры в ипотеку

Преддоговор должен соответствовать форме основного ДКП. Что в нем указывается:

- Сведения о сторонах: Ф.И.О., даты рождения, паспортные данные продавца и покупателя.

- Информация о квартире: адрес, количество комнат, кадастровый номер, площадь, дата возникновения права собственности.

- Документ, на основании которого продавец оформил право собственности.

- Размер задатка (первоначального взноса), общая стоимость жилья.

- Порядок и способы расчетов.

- Форс-мажорные обстоятельства, при которых задаток возвращается покупателю (например, отказ банка в ипотеке на конкретную недвижимость).

- Информация о банке-кредиторе.

- Подписи сторон.

Образец предварительного договора

Содержание и образец договора купли-продажи квартиры под ипотеку

В основном ДКП указывается то же самое, что и в предварительном. Но оформляется он уже после окончательного одобрения сделки банком. В нем нужно указать его реквизиты, сроки окончательного расчета по сделке, реквизиты банковского счета, на который продавец должны перечислить деньги.

Документы

Для сделки продавец должен подготовить:

- паспорт;

- выписку из ЕГРН, оформленную не более одного месяца назад;

- техпаспорт;

- документ, подтверждающий основание возникновения права собственности на продаваемое жилье: старый ДКП, договор мены, дарения, свидетельство о наследстве, и пр.

Перед заключением преддоговора нужно оформить выписку из домовой книги и справки об отсутствии долгов по ЖКУ.

Покупатель представляет продавцу только паспорт, но в банк нужно принести документы на квартиру вместе с предварительным, а потом – и основным ДКП.

Расходы

Продать квартиру под ипотеку можно без привлечения риэлтора, и тогда получится сэкономить 30 000-100 000 руб. Но есть расходы, без которых продавцу не обойтись:

- Если продается доля в праве собственности, необходимо сначала предоставить преимущественное право выкупа другим владельцам, а затем оформить нотариальный ДКП. Удостоверение нотариусом обойдется в 0,5% от стоимости сделки, но не более 20 000 и не менее 300 руб.

- Если квартира куплена в браке, понадобится нотариальное согласие супруга на сделку (500 руб.).

Обратите внимание! Если сделки купли-продажи не проводились ранее ни продавцом, ни покупателем, лучше заказать полное сопровождение у юриста. Это будет стоить от 10 000 руб., но зато обе стороны могут быть уверены, что все пройдет без проблем. Расходы можно поделить пополам.

Надоело читать?Расскажем по телефону и ответим на ваши вопросы

Сроки продажи квартиры в ипотеку

Рассмотрим длительность каждого этапа в хронологическом порядке:

- Поиск покупателя. На это в среднем уходит 2-3 месяца.

- Согласование условий сделки устно. Это происходит после показа квартиры. Человек может сразу согласиться на покупку, или дать ответ через несколько дней.

- Заключение предварительного договора, внесение задатка и подача документов для согласования в банк. Это можно сделать за один день.

- Рассмотрение документов банком. В среднем занимает 5-7 дней.

- Заключение ДКП после окончательного одобрения, подача документов на регистрацию – за один день.

Примечание: сроки регистрации в Росреестре зависят от того, куда подаются документы. Если напрямую регистратору – 7 рабочих дней, через МФЦ – 9 рабочих дней. Если ДКП удостоверяет нотариус, документы подает он бесплатно, регистрация займет 3 рабочих дня. В общей сложности от заключения преддоговора до получения остатка денег по сделке уходит около двух месяцев.

Плюсы и минусы продажи квартиры по ипотеке

Рассмотрим преимущества и недостатки продажи недвижимости по ипотеке для продавца:

| Плюсы | Минусы |

|---|---|

| Низкие риски. В сделке участвует банк, который будет ее контролировать | На этапе согласования банк может отказать в ипотеке на конкретную квартиру, если обнаружит, что она не соответствует его требованиям |

| Гарантированное получение денег после окончательного одобрения сделки | Увеличение срока проведения сделки. В ней участвует банк, и практически любые действия согласовываются с ним |

Ответы юриста на частные вопросы

Можно ли продать квартиру покупателю с ипотекой, если собственник – несовершеннолетний?

Можно ли продать долю в праве собственности, если покупатель с ипотекой?

Как происходит и сколько длится продажа квартиры в ипотеку с маткапиталом?

Можно ли продать квартиру, купленную в ипотеку с маткапиталом?

Я не могу лично присутствовать на сделке, продаю квартиру. Может ли за меня поставить подписи во всех документах другой человек?

Заключение эксперта

Подведем итоги:

- Правила продажи квартиры по ипотеке определяются 7 ГК РФ и ФЗ от 16.07.1998 №102-ФЗ.

- Сделка возможна только при окончательном одобрении банком. Решение выдается после проверки документов.

- Продажа квартиры покупателю с ипотекой занимает больше времени, чем при расчете собственными деньгами. Но продавец может быть уверен, что гарантированно получит средства после регистрации сделки в Росреестре.

Елена Плохута

Юрист, автор сайта

(Гражданское право, стаж 7 лет)

Задать вопрос