Ведущий специалист по налогообложению • Стаж 3 года

В этой статье мы расскажем, в каких случаях можно получить налоговый вычет за детский сад в 2023 году, кому положен вычет, и как происходит возмещение оплаты. Рассмотрим, в каком размере предоставляется возврат за детский сад, какие понадобятся документы и куда их отправить.

Что такое налоговый вычет за обучение ребенка в саду

С помощью налогового вычета уменьшается налогооблагаемая база, и 13% НДФЛ рассчитывается с меньшей суммы. Если налог уже уплачен, он возвращается на счет налогоплательщика, а если еще не уплачен, то выплата налога приостанавливается до полного исчерпания одобренного возврата.

Вычет за детсад относится к категории социальных (ст. 219 НК РФ). Далее мы рассмотрим, при каких условиях вы можете получить такую льготу.

За какие услуги в саду можно вернуть деньги

В налоговый вычет за садик можно включать только расходы на оплату образовательных услуг. Например, за:

- кружки и секции;

- подготовительные дошкольные курсы;

- дополнительные занятия и т.д.

Фото: Размер налогового вычета на детсад

Если помимо образовательных занятий вы отдельно оплачиваете питание, покупку игрушек в сад или несете другие затраты, не относящиеся к образовательным, то за них льгота по подоходному налогу не предоставляется. В расчет возврата можно включить только расходы на образование ребенка.

Какой суммой ограничен возврат денег за садик

Несмотря на то, что вычет входит в категорию социальных, ограничения у него отдельные. Максимальная сумма, которую можно заявить к вычету за обучение, включая занятия в детском саду, — 50 тыс. рублей в год за каждого ребенка в сумме на обоих родителей.

Вне зависимости от размера расходов, нельзя вернуть более, чем 13% от этой суммы — 6500 рублей.

Пример

Иванов водит в детский садик своего сына и платит 65 000 рублей в год на кружки и дополнительные занятия. Так как расходы превышают максимально допустимую сумму налогового вычета, компенсация за детсад составит 13% от 50 тыс. рублей — 6500 рублей.

Если у ребенка есть работающий брат или сестра, он(-а) также может оформить налоговую льготу. В этом случае размер возврата составит до 15 600 рублей в год, так как лимит вычета за брата или сестру ограничен 120 тыс. рублей в год.

Оплата должна производится со счета взрослого брата или сестры и должна быть подтверждена документально.

Сколько раз можно получать вычет

Налоговый возврат за сад можно получать ежегодно в пределах установленного лимита.

Обращаться за вычетом в ФНС следует по окончании отчетного периода. При оформлении льготы через работодателя заявлять свое право на льготу можно столько раз в год, сколько вы проводили оплату. Но суммарный размер вычета за обучение каждого ребенка не может превышать 50 тыс. рублей в год на обоих родителей.

Пример

У Петровых трое детей и все они ходят в детский сад. На обучающие занятия в саду для первого ребенка уходит 20 тыс., на второго 35 тыс., на третьего 70 тыс. рублей. Петровы могут оформить возврат на каждого ребенка и получить в общей сумме 13 650 рублей: (20 000 * 13%) + (35 000 * 13%) + (50 000 * 13%).

Кто может оформить возврат

Чтобы получить возврат НДФЛ за платный садик, нужно соответствовать двум критериям:

|

№ п/п |

Условие для получения льготы |

|

1. |

Проживать на территории России не менее 183 дней в течение 12 месяцев подряд, то есть быть налоговым резидентом страны. |

|

2. |

Иметь определенный доход, облагаемый НДФЛ по ставке 13% или 15%, и платить с него налог. |

Безработные, мамы в декрете, индивидуальные предприниматели на упрощенке и других спецрежимах права на налоговый возврат 13 процентов за детский сад не имеют, если они не имеют доходов, с которых уплачивают НДФЛ по ставке 13% или 15%.

Важно! С 2021 года в расчет возврата входят не любые доходы, облагаемые 13% налогом, а только лишь некоторые из них. Это заработная плата, доходы от оказания различных услуг, от сдачи имущества в аренду, от получения в дар имущества (кроме ЦБ) и по некоторые другие доходы.

Можно ли получать вычет обоим родителям

Налоговый возврат денежных средств за платный садик могут оформить оба родителя, но общая сумма на одного ребенка для обоих родителей не будет превышать 50 тыс. рублей. Эту сумму они могут распределить по собственному усмотрению, или же вычет за детский сад полностью получит один из родителей.

Если в вашей семье работает кто-то один, то он и должен оформлять вычет. Если же работают оба, то это можно решить по договоренности, так как все расходы в браке считаются общими.

Важно! Налоговый вычет по НДФЛ за обучение ребенка ограничен суммой 50 000 рублей и предоставляется отдельно от других социальных льгот.

Можно ли вернуть деньги за государственный сад

Неважно, государственный ваш детский садик или частный, самое важное условие для оформления возврата НДФЛ — наличие лицензии на образовательную деятельность и подтвержденные расходы налогоплательщика на образовательные услуги.

Также одним из обязательных документов является заключенный договор с учебным заведением.

Ведущий специалист по налогообложению

Если у частного детского сада нет лицензии, то налоговая откажет вам в вычете даже при наличии остальных подтверждающих документов. Наши специалисты проверят, все ли документы соответствуют необходимому перечню, за 2 дня составят за вас декларацию 3-НДФЛ и отправят ее в инспекцию.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

За какой период можно вернуть налог за сад

Вы можете оформить налоговое возмещение за детский сад в течение трех лет после года, в котором вы платили за образовательные услуги. То есть в 2023 г. вы можете заявить налоговый вычет за сад по расходам 2020, 2021 и 2022 гг.

Если вы хотите сделать вычет сразу за несколько лет, то необходимо заполнить декларации отдельно за каждый период по той форме 3-НДФЛ, которая действовала в году, за который оформляете льготу.

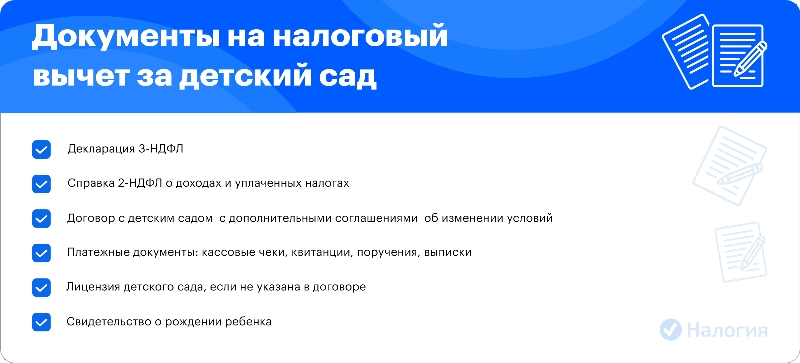

Фото: Документы для вычета за детсад

Как получить возврат денег

Получить вычет за садик можно двумя способами — через налоговую инспекцию по месту постоянной регистрации или через работодателя.

Через ИФНС

Чтобы оформить возврат подоходного налога за садик через налоговую инспекцию, нужно дождаться окончания календарного года, в котором были расходы, и затем передать документы в ИФНС.

Сделать это можно лично при визите в инспекцию по месту постоянной прописки, или через сайт ФНС, после того как зарегистрируетесь в личном кабинете налогоплательщика.

Документы на компенсацию в детский сад:

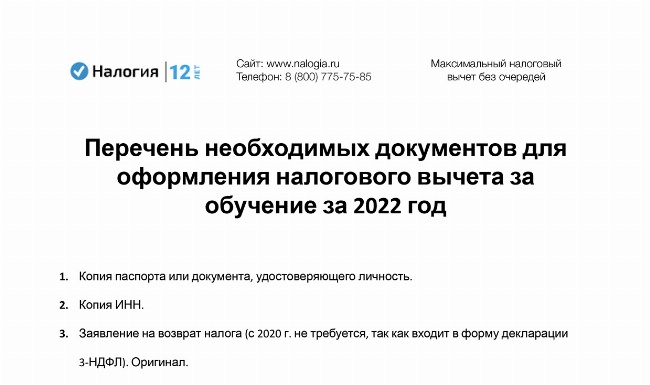

- Декларация по форме 3-НДФЛ вместе с заявлением на возврат налога. С 2020 г. заявление входит в состав декларации.

- Справка о годовых доходах по форме 2-НДФЛ.

- Договор с садом на оказание образовательных услуг с приложениями и дополнительными соглашениями.

- Лицензия образовательного учреждения, если в договоре нет на нее ссылки.

- Платежные документы, подтверждающие расходы на образовательные услуги: квитанции, чеки, платежки.

- Копия свидетельства о рождении ребенка.

Все документы с декларацией передайте в инспекцию. Камеральная проверка и перечисление денег займет 4 месяца.

Образец заявления

Перечень необходимых документов для оформления налогового вычета за обучение за 2022 год

Через работодателя

Возврат через работодателя оформляется в том же году, когда оплачены образовательные услуги.

Документы потребуются те же, за исключением декларации, заявления на возврат и справки о доходах. Документы подаются в налоговую инспекцию и проверяются 30 дней. Налоговая самостоятельно уведомит работодателя о вашем праве на вычет.

Затем с вашей зарплаты перестанут удерживать налог в счет вычета, и на руки вы станете получать больше.

Частые вопросы

Можно ли получить налоговый вычет за оплату детского сада в другой стране?

+

Да, вы можете заявить расходы на оплату детского сада за границей, если у образовательного учреждения есть документ, заменяющий государственную лицензию, а вы являетесь резидентом РФ и плательщиком 13% НДФЛ. Остальные документы будут неизменны. Полный список — в статье выше.

Платила за детский сад бабушка, а я не работаю. Может ли она вернуть 13%?

+

Может только в том случае, если она является опекуном или попечителем ребенка и имеет право на льготу, то есть является налоговым резидентом РФ и платит НДФЛ.

Сейчас в декрете. Можно ли вернуть подоходный налог за 2021 год за первого ребенка?

+

Если в 2021 г. у вас были налогооблагаемые доходы, то вы имеете право на возврат за садик за первого ребенка, так как оформить возврат можно за последние три года. Для этого вам нужно заполнить декларацию 3-НДФЛ и собрать документы.

Заключение эксперта

Налоговый вычет за детский сад — это льгота, которой могут воспользоваться родители или опекуны ребенка, а также взрослые работающие браться или сестры. Будьте внимательны при заполнении декларации за 2022 год и не забудьте проверить по списку из статьи, все ли документы вы собрали.

Содержание статьи

Показать

Скрыть

Рассказываем, кому положены деньги, в каких регионах компенсируют оплату за частные детские сады и можно ли оформить налоговый вычет.

Кто может получить компенсацию за оплату детского сада

На компенсацию за оплату детского сада могут рассчитывать родители или законные опекуны ребенка. При этом совершенно не важно, сколько детей из одной семьи ходят в садик — один или пятеро.

Возврат части суммы может оформить любой родитель вне зависимости от того, кто вносил оплату. Деньги будут перечислены на счет того, кто подал заявление. Если на момент подачи заявления по оплате имелась задолженность, деньги вернутся только за ту сумму, которую уже заплатили.

Однако здесь имеются исключения. Они зависят от законодательства конкретного региона. Так, в Ярославле компенсация положена только многодетным или малообеспеченным семьям. Почти во всех остальных регионах, в том числе в Москве и Санкт-Петербурге, компенсацию может получить любая семья вне зависимости от дохода. Некоторые регионы предоставляют дополнительную компенсацию.

Есть и такие категории семей, которые освобождены от оплаты детсада. К ним относятся:

- дети с инвалидностью любой группы и дети родителей с инвалидностью;

- дети без попечения родителей;

- дети с туберкулезной интоксикацией;

- дети ликвидаторов аварии на Чернобыльской АЭС;

За первого ребенка вы получите минимальную компенсацию — 20%. За второго уже 50%, а за третьего — 70%. Совершеннолетние дети при расчете не учитываются, кроме обучающихся на очном отделении в вузе.

Виды компенсаций

Федеральная компенсация

Из федерального бюджета компенсируется:

- часть родительской платы за детский сад. Рассчитается от платы, установленной на местном уровне;

- расходы на питание детям пострадавших во время аварии в Чернобыле. Кроме того, если ребенок не посещает садик, родителям выплачивают от 180 рублей за каждый пропущенный день по болезни.

Региональная компенсация

Региональные компенсации — это дополнительные выплаты, учрежденные местными властями. Они предоставляются отдельным группам родителей:

- неполным семьям с доходом меньше двух прожиточных минимумов. Размер — 40%;

- семьям с общим доходом меньше прожиточного минимума — 70%;

- семьям, где один из родителей с инвалидностью I–II группы — 50%;

- работникам детских садов, военным, многодетным семьям — 50%.

Компенсация за оплату частного детского сада

Существует компенсация и за оплату частного детского садика, но пока только в двух регионах — в Москве и Ханты-Мансийском АО. Но здесь уже компенсируются не реальные затраты на детсад: выплата рассчитывается пропорционально средней стоимости услуг государственного сада.

|

Количество детей |

Размер компенсации |

|

На первого ребенка |

20% средней платы за государственный детский сад |

|

На второго ребенка |

50% |

|

На третьего и последующих детей |

70% |

При назначении компенсации за второго, третьего и последующих детей учитываются все дети до 18 лет, а также совершеннолетние дети, обучающиеся на очном отделении, до достижения ими 23 лет.

Выплаты за отсутствие мест

Некоторые регионы оказывают помощь тем семьям, которые стоят в очереди на место в детском саду. Размер такой компенсации зависит от внутренних нормативов. А в Москве и Санкт-Петербурге такой выплаты нет вообще.

Суммы компенсации в 2023 году составляют:

|

Регион |

Размер компенсации в месяц |

|

Архангельская область |

от 2 тыс. до 5 тыс. рублей |

|

Кировская и Липецкая области |

5 тыс. рублей |

|

Красноярский край (только до полутора лет) |

3 709 рублей |

|

Самарская область |

1 тыс. рублей за первого ребенка, за второго — 1,5 тыс. рублей, за третьего и последующих детей — 2 тыс. рублей |

|

Смоленская область |

от 4 тыс. до 5 тыс. рублей |

|

Томская область |

4 тыс. рублей |

|

Ханты-Мансийский автономный округ |

от 3 тыс. до 6,2 тыс. рублей |

|

Ярославская область |

от 5 тыс. до 5,9 тыс. рублей |

Налоговый вычет за оплату детского сада

Получить вычет за основную плату за детский сад, например питание, нельзя. Если вы платите дополнительно за образовательные услуги — кружки, дополнительные занятия, подготовительные курсы к школе, то вот за это вернуть 13% можно, но не больше 50 тыс. рублей.

Как вернуть до 22 100 рублей за обучение и насколько вырастет вычет в 2024 году

Компенсация основной части платы за детский сад

Эту выплату могут получить все родители. Она не зависит от размера доходов семьи или ее социального статуса.

|

Количество детей |

Размер компенсации |

|

На первого ребенка |

20% средней платы за государственный детский сад |

|

На второго ребенка |

50% |

|

На третьего и последующих детей |

70% |

При подсчете размера компенсации считают всех несовершеннолетних до 18 лет, а также совершеннолетних, если они учатся на очном отделении, но пока им не исполнится 23 года.

Как получить компенсацию за оплату детского сада

Для того чтобы оформить компенсацию, нужно собрать пакет документов:

- паспорт родителя, подающего заявление;

- свидетельство о рождении ребенка;

- свидетельство о браке или разводе родителей;

- реквизиты для перечисления компенсации;

- справка о доходах, если вы претендуете на региональную компенсацию;

- документы, подтверждающие полномочия опекуна (при необходимости);

- копия договора на оказание услуг.

Заявление в большинстве регионов можно оформить через «Госуслуги». Иногда бланки есть в бухгалтерии садика. Также документы можно подать лично в соцзащите.

В заявлении указывается адресат:

- фамилия, имя и отчество руководителя детсада;

- название детсада.

Затем ваши данные — фамилия, имя и отчество, адрес, контактный телефон, количество детей, данные ребенка и реквизиты паспорта.

Как подать заявление через «Госуслуги»

Чтобы подать заявку на «Госуслугах», необходима подтвержденная учетная запись. Нужный раздел можно найти прямо в разделе поиска: нужно просто набрать «Компенсация части родительской платы за присмотр и уход за детьми».

Дальше дело за малым: заполнить все поля без ошибок. Даже одна неправильная цифра при дальнейшей проверке может привести к отказу. Если в течение пяти дней данные изменились, вы можете внести коррективы. Заявка будет рассматриваться 5 рабочих дней.

Сколько денег можно вернуть

Сумма компенсации будет зависеть от нескольких параметров. Прежде всего от региона — плата за детский сад разная. К тому же плата отличается в зависимости от возрастной группы: от года, до трех лет и от трех до семи лет.

В Татарстане, например, цена за сад зависит от категории дошкольного учреждения и возраста ребенка. Самый распространенный вариант — общеразвивающий детский сад со сменой длительностью 10,5 часов. Средняя сумма оплаты в таком случае — 1 572 рубля. Соответственно, компенсация в зависимости от количества детей может составить 20%, 50% или 70% от этой суммы, или 314, 786 и 1 100 рублей.

Если ребенок болеет и пропускает детский сад, а затем вы предоставляете справку, то компенсация будет меньше, так как эти дни вычитаются из оплаченных.

Также можно получить дополнительные региональные выплаты. В том же Татарстане они положены тем семьям, где доход на одного члена семьи не превышает 20 тысяч рублей. Чем меньше этот доход, тем пропорционально больше компенсация.

Выплата компенсации происходит ежемесячно в текущем месяце за предыдущий, то есть в апреле вы получаете выплату за март и так далее. Дату перечисления выбирает бухгалтерия детского сада — эту информацию можно уточнить у сотрудников. При назначении других выплат эта компенсация не учитывается.

Как получить компенсацию за оплату детского сада: кратко

- Соберите документы для подачи заявления на компенсацию: паспорт родителя, свидетельство о рождении ребенка, документы, подтверждающие опекунство (если нужно), свидетельства о рождении других несовершеннолетних детей, если они есть, копию договора об устройстве в дошкольное учреждение, реквизиты счета.

- Подайте заявление: это можно сделать через «Госуслуги» или лично в соцзащите. Иногда — через бухгалтерию детского сада.

- За первого ребенка вы получите 20% компенсации, за второго (даже если первый уже школьник) — 50%, за третьего — 70%. Совершеннолетние дети считаются, если учатся очно, но пока им не исполнится 23 года.

- В некоторых регионах установлены дополнительные выплаты для малообеспеченных или многодетных семей.

Образование — самый действенный из социальных лифтов, поэтому на обучении экономить нельзя. Но часть платы за занятия в центрах дополнительного образования и школах английского языка, на курсах вождения и повышения квалификации, в вузах и ссузах, а также за работу репетитора можно вернуть. На всё это распространяется налоговый вычет. Легко ли его получить, разберёмся в проекте «Знания для жизни».

«Потолок» для детей и взрослых

Налоговый вычет на образование Елена Смирнова из Ставрополя получает ежегодно. У неё трое детей: дочка во втором классе, младший сын в десятом и старший сын, только что поступивший в вуз. Каждому она старается дать образование шире и глубже, чем предусмотрено общеобразовательной программой. Все в своё время ходили на курсы для дошколят, занимались английским в языковой школе и ходили в центр дополнительного образования для одарённых детей. Старшему это уже помогло при зачислении в университет, а младших ещё учить и учить, хотя стоит это немалых денег.

Траты Елены на внешкольные занятия для детей иногда доходили до 300 тысяч рублей в год. Но вернуть налог она могла только со 150 тысяч рублей ежегодно, получая обратно от государства максимум 19,5 тысячи рублей в год (13% подоходного налога). Дело в том, что налоговый вычет на образование детей составляет не более 50 тысяч рублей на одного ребёнка.

Каждый человек, который исправно перечисляет государству подоходный налог, но при этом получает платные образовательные услуги, имеет право на возврат части налога. Это касается обучения не только детей, но и собственного образования, а также обучения братьев и сестёр. За себя, брата или сестру «потолок» налогового вычета выше: не 50, а 120 тысяч рублей. То есть за одного человека вернут 15,6 тысячи рублей. Но не больше этой суммы.

«Ограничение в 15,6 тыс. рублей относится ко всем социальным вычетам, кроме обучения детей, дорогостоящего лечения и благотворительности, — объясняют в Управлении Федеральной налоговой службы по Ставропольскому краю. — То есть, если вы захотите частично возместить расходы, допустим, на своё обучение, лечение, пенсионные взносы, то общая уплаченная сумма не должна превышать 120 тыс. руб. Соответственно вернуть можно максимум 15,6 тыс. рублей по всем этим видам вычетов. Но если при этом у вас платно учатся дети, то за каждого ребёнка можно вернуть ещё по 6,5 тыс. рублей, так в 120 тысяч рублей лимита расходы на обучение детей не входят».

Какие документы нужны?

Чтобы получить деньги, надо заполнить налоговую декларацию по форме 3-НДФЛ после того, как закончится год, когда вы платили за обучение. Проще всего это сделать при помощи специальной программы «Декларация» на сайте ФНС России. Она поможет правильно ввести данные из документов, автоматически рассчитает некоторые показатели, проверит, всё ли правильно рассчитано и сформирует документ, который нужно будет отправить в инспекцию. Также нужна справка из бухгалтерии по месту работы о начисленных и удержанных налогах по форме 2-НДФЛ. В личный кабинет налогоплательщика на сайте службы налоговики сами загружают эти данные, как только получают их от работодателей, и они автоматически отражаются в декларации.

Затем нужно сделать копию договора с образовательным учреждением на оказание образовательных услуг. Там должны быть указаны реквизиты лицензии. Если их нет, потребуется копия лицензии. Если плата выше, чем в договоре, надо приложить документ, который это подтвердит, например, дополнительное соглашение.

Когда обучаются ребёнок, брат или сестра налогоплательщика, необходимы свидетельство о рождении ребёнка, документы об опекунстве или попечительстве, подтверждение родства с братом или сестрой. Обязательна также справка, подтверждающая очную форму обучения (если этого пункта нет в договоре), так как за заочное обучение родных и опекаемых получить вычет нельзя.

«При этом ребёнку должно быть не больше 24 лет, он должен обучаться очно, договор с образовательной организацией должен быть заключён с вами или вашим супругом, документы об оплате (квитанции, платёжки) должны быть составлены на вас или оформлена доверенность на передачу средств, — уточняют в налоговой службе. — Ещё понадобятся копии платёжных документов, подтверждающих фактические расходы налогоплательщика на обучение: чеки, приходно-кассовые ордера, платёжные поручения. Всё это надо предоставить в налоговый орган по месту постоянной регистрации».

Проверять документы будут не больше трёх месяцев, и если всё в порядке, через четыре месяца деньги поступят на счёт налогоплательщика.

«Кстати, вычет можно получить и до окончания налогового периода. Для этого надо написать заявление на социальный вычет, подать все копии документов в налоговую и через 30 дней получить уведомление о праве на социальный вычет. Отнесите его работодателю, и с вас перестанут удерживать НДФЛ — налог на доходы физических лиц, пока не будет исчерпана сумма вычета».

«Стало ещё проще»

«Проблем при получении налогового вычета у меня не было, — уверяет Елена Смирнова. — Я скачивала на сайте форму декларации 3НДФЛ, распечатывала, сама заполняла и отвозила в налоговую. Прикладывала договор, кассовые чеки. Через четыре месяца мне перечисляли деньги. В 2016-2017 году я делала всё это уже онлайн, на сайте nalog.ru, в личном кабинете налогоплательщика. Там всё гораздо проще. Одним нажатием выгружается моя 2-НДФЛ, в которой видны уплаченные мною налоги и стандартные вычеты. Их не надо вручную заносить в декларацию по форме 3-НДФЛ, как это приходилось делать на бумаге. Так же просто прикрепляются сканы документов. Всё это отправляется одним кликом в налоговую. Вся процедура занимает минут 15. Потом постоянно приходят уведомления, что заявление получено, рассматривается, что пришли выплаты».

Статус заявления в любой момент можно проверить в том же в личном кабинете и через него связаться с налоговиками, если возникли вопросы.

«Мне однажды пришли выплаты не в полном объёме. Я позвонила специалисту по камеральной проверке, чьи контакты указаны в личном кабинете. Она объяснила, что один из чеков не соответствовал требованиям. Попросили или принести другой, или довольствоваться тем, что выплатили», — говорит Елена.

Как-то ей пришлось подавать декларацию дважды. Она не заметила чек на 20 тысяч рублей, а когда его нашла, послала уточнённые данные, и ей пришла доплата.

От детсада до вебинаров

Обучаться с правом на налоговый вычет можно в любой организации, которая имеет лицензию на эту деятельность и прописывает в договоре, что предоставляет именно образовательные услуги. Даже детские сады попадают в эту категорию, если соответствуют условиям.

«Большинство частных садиков и развивающих центров на Ставрополье – это де-юре группы дневного пребывания, — поясняет налоговый консультант Ирина Лукьянова. – Они не имеют образовательной лицензии и в договорах указывают услуги по присмотру за детьми. Образовательную лицензию в Ставрополе имеют всего два-три частных сада и все муниципальные. Но когда родители платят за муниципальный садик, в договорах тоже указаны услуги по присмотру за детьми или компенсация питания, поскольку основные затраты по содержанию этих учреждений несёт бюджет.

Однако тот же сад может ввести и платные программы дополнительного образования или заключить договор со сторонними образовательными организациями. Например, в некоторых садах преподают английский для малышей и с родителями заключают на это договор, по которому тоже можно вернуть налоги за обучение ребёнка».

Курсы подготовки будущих первоклассников при школах тоже, как правило, платные, что даёт возможность получить налоговый вычет.

Имеют образовательную лицензию и частные школы обучения иностранному языку и центры для одарённых детей, такие как «Лидер» или «Поиск». Могут оказывать платные образовательные услуги дома культуры и центры детского творчества, художественные школы.

«Как требует налоговый кодекс, мы даём копию лицензии и справку, что ребёнок действительно в этот период обучался очно. Родители прикладывают свои документы, том числе платёжки, и подают на вычет, — говорит главный бухгалтер художественной школы в Ставрополе Надежда Василенко. — Но пользуются вычетом немногие. Кто-то не знает, кто-то слишком занят. Родители платят примерно две тысячи рублей в месяц и возвращают за 10 месяцев учёбы 13 % этой суммы, то есть около 2,5 тысячи рублей. Многие не хотят из-за них тратить время на оформление документов».

А вот на спортивные секции пока такая льгота не распространяется.

«Власти не первый год обещают сделать вычет на спортивные занятия для детей, и для взрослых, но пока такие поправки не приняли», — поясняет налоговый консультант.

Вычет представляется за платную довузовскую подготовку и даже за репетитора, зарегистрированного в качестве индивидуального предпринимателя с записью в едином реестре ИП о том, что он ведёт образовательную деятельность.

«Репетитор может оказывать услуги без лицензии, если у него есть диплом о педагогическом образовании, — говорит Ирина Лукьянова. – В Ставрополе есть учителя, которые дают квитанции, чеки, договор, и родители их учеников получают налоговые вычеты».

В каком регионе обучается ребёнок или взрослый, роли не играет. Обращаться за возвратом средств надо в ту налоговую инспекцию, в которой зарегистрирован тот, кто оплачивает обучение.

«Вычет дают не только на первое высшее образование, но и на обучение в магистратуре, второе высшее, курсы повышения квалификации, дополнительные платные образовательные услуги в вузах. Ко мне за консультацией обращались люди, которые оплачивали курсы вождения в автошколах и ДОСААФ. Это тоже образовательная деятельность с лицензией, — говорит Ирина Лукьянова. — Когда ты обучаешься сам, вычет можно получать и за заочное обучение, и за дистанционное. Сейчас многие вузы вводят удалённое обучение с помощью вебинаров. И за это тоже можно получать вычет».

Храните документы

Главный совет налогового консультанта — быть внимательнее и аккуратнее с документами. Оформляя договор с вузом за обучение ребёнка, нужно вписывать данные не студента, а мамы или папы, которые уже платят налоги. При этом не важно, на кого из них оформлены документы, так как семейный бюджет общий, но желательно всё-таки, чтобы в договоре и платёжках значилось имя получателя вычета, тогда камеральная проверка пройдёт быстрее.

Если плата за обучение вносится через банк онлайн, выписку из личного кабинета надо будет заверить в ближайшем отделении этого же банка. Если чеки и платёжки бумажные, их надо бережно хранить. Впрочем, можно попросить и дубликат у образовательной организации.

Платить за обучение лучше частями, а не сразу за все годы, поскольку «потолок» за год, когда вносилась оплата, всё равно будет 50 тысяч на ребёнка или 120 тысяч на себя, брата или сестру.

«Если человек работал в нескольких местах, можно предоставить 2-НДФЛ из нескольких мест, — уточняет консультант. — Кстати, вернуть деньги можно не только из подоходного налога, но и из любого другого. Например, с налога за сдачу квартиры в аренду или за земельный пай, что в нашем крае довольно актуально».

Из-за долгов по другим видам налогов в социальном вычете отказать не могут, но налоговики напомнят, что там набегает пеня, и пока человек пытается сэкономить на одном, теряет в другом.

«Больших сложностей нет. Просто надо все документы правильно оформлять, вовремя брать и не терять», — говорит Ирина Лукьянова.

Тем не менее, с начала года за социальным вычетом, включая образовательный, на Ставрополе обратились уже более 11 тысяч человек, запросив возврат налога с 612 млн рублей.

Остались вопросы, как сэкономить на поездке в отпуск? На них готовы ответить журналисты «АиФ — Северный Кавказ» и эксперты проекта «Знания для жизни». Больше полезной информации — на сайте fingram26.ru.