Содержание страницы

- Для налогоплательщиков

- Перечень налоговых агентов (банков)

- Для участников информационного обмена

С 21 мая 2021 года вступили в силу изменения законодательства, предусматривающие возможность получения гражданами вычетов по НДФЛ за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов.

Указанные новшества введены Федеральным законом от 20.04.2021 № 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Необходимую информацию налоговые органы получают от участников информационного взаимодействия – налоговых агентов (банков), которые могут подключиться к такому обмену.

Как это работает?

Какие налоговые вычеты можно получить в упрощенном порядке?

В упрощенном порядке можно получить следующие налоговые вычеты по НДФЛ:

- инвестиционные налоговые вычеты (пп. 2 и 3 п. 1 ст. 219.1 НК РФ);

- имущественные налоговые вычеты в сумме фактически произведенных расходов на приобретение объектов недвижимого имущества и по уплате процентов по ипотеке (пп. 3 и 4 п. 1 ст. 220 НК РФ).

Как налогоплательщику получить налоговые вычеты в упрощенном порядке?

Налоговые вычеты будут предоставляться налогоплательщикам в проактивном режиме посредством взаимодействия через «Личный кабинет налогоплательщика для физических лиц»

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – налоговыми агентами (банками), органами исполнительной власти.

По факту поступления от налоговых агентов (банков) сведений налогоплательщиков проинформируют специальным сообщением в «Личном кабинете налогоплательщика для физических лиц».

В случае наличия права у налогоплательщика на получение налогового вычета, налоговым органом налогоплательщику будет направлено в «Личный кабинет налогоплательщика для физических лиц» предзаполненное заявление для его утверждения.

Такое заявление налоговый орган будет формировать не позднее 20 марта (по сведениям представленным до 1 марта) и не позднее 20 дней в случае представления сведений после 1 марта.

Поэтому, до появления предзаполненного заявления в «Личном кабинете налогоплательщика для физических лиц» не требуется осуществлять каких-либо действий.

Как налоговые органы получают сведения для подтверждения права налогоплательщиков на вычет?

Сведения, необходимые для получения вычетов (об операциях на индивидуальных инвестиционных счетах физических лиц и по приобретению недвижимого имущества), направляются только теми налоговыми агентами (банками), имеющими соответствующие лицензии на осуществление банковских операций, на осуществление брокерской деятельности либо деятельности по управлению ценными бумагами, которые участвуют в обмене информацией с ФНС России в соответствии с Правилами обмена информацией в целях предоставления налоговых вычетов в упрощенном порядке

Присоединение налоговых агентов (банков) к такому взаимодействию с налоговыми органами осуществляется в добровольном порядке.

Что необходимо сделать для того, чтобы налоговый агент (банк) представил сведения в налоговый орган?

Для уточнения возможности получения налоговых вычетов в упрощенном порядке следует обратиться к налоговому агенту (банку), с которым заключен договор по приобретению имущества или договор на ведение индивидуального инвестиционного счета.

Кто из налоговых агентов (банков) уже подключился к такому взаимодействию?

К сервису предоставления налоговых вычетов по НДФЛ в упрощенном порядке уже подключились:

Перечень налоговых агентов (банков)

В какие сроки налогоплательщик может получить возврат налога?

За счет информационного взаимодействия и предварительной проверки налоговым органом права налогоплательщика на вычет (в случае, если налоговым органом не будут выявлены какие-либо расхождения), срок проведения проверки права на вычет сокращен в 3 раза (1 месяц вместо 3).

На практике срок проверки существенно быстрее, около 10 дней.

Также, при необходимости, налоговым органом может быть продлена камеральная налоговая проверка заявления, о чем будет сообщено налогоплательщику через «Личный кабинет налогоплательщика для физических лиц».

Для участников информационного обмена

Взаимодействие с налоговыми агентами (банками) осуществляется в соответствии с Правилами обмена информацией в целях предоставления налоговых вычетов в упрощенном порядке.

Внешние пользователи осуществляют информационный обмен с налоговыми органами при условии соблюдения ими Правил, а также по утверждаемым ФНС России форматам информационного взаимодействия.

Указанными Правилами, в том числе, определен порядок подключения налоговых агентов (банков), изъявивших желание присоединиться к такому информационному обмену.

Кроме того, внешние пользователи – участники информационного взаимодействия должны соответствовать следующим критериям:

- наличие у банка лицензии Банка России на осуществление банковских операций (в отношении участников информационного взаимодействия по предоставлению имущественных налоговых вычетов в упрощенном порядке);

- наличие у профессионального участника рынка ценных бумаг лицензии Банка России на осуществление брокерской деятельности либо лицензии на осуществление деятельности по управлению ценными бумагами (в отношении участников информационного взаимодействия по предоставлению инвестиционных налоговых вычетов в упрощенном порядке).

В России упростили получение налогового вычета из НДФЛ при покупке квартиры, дома или земельного участка. Теперь для получения вычета заявителю надо только заполнить заявление в личном кабинете налогоплательщика, и оно будет сформировано автоматически

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

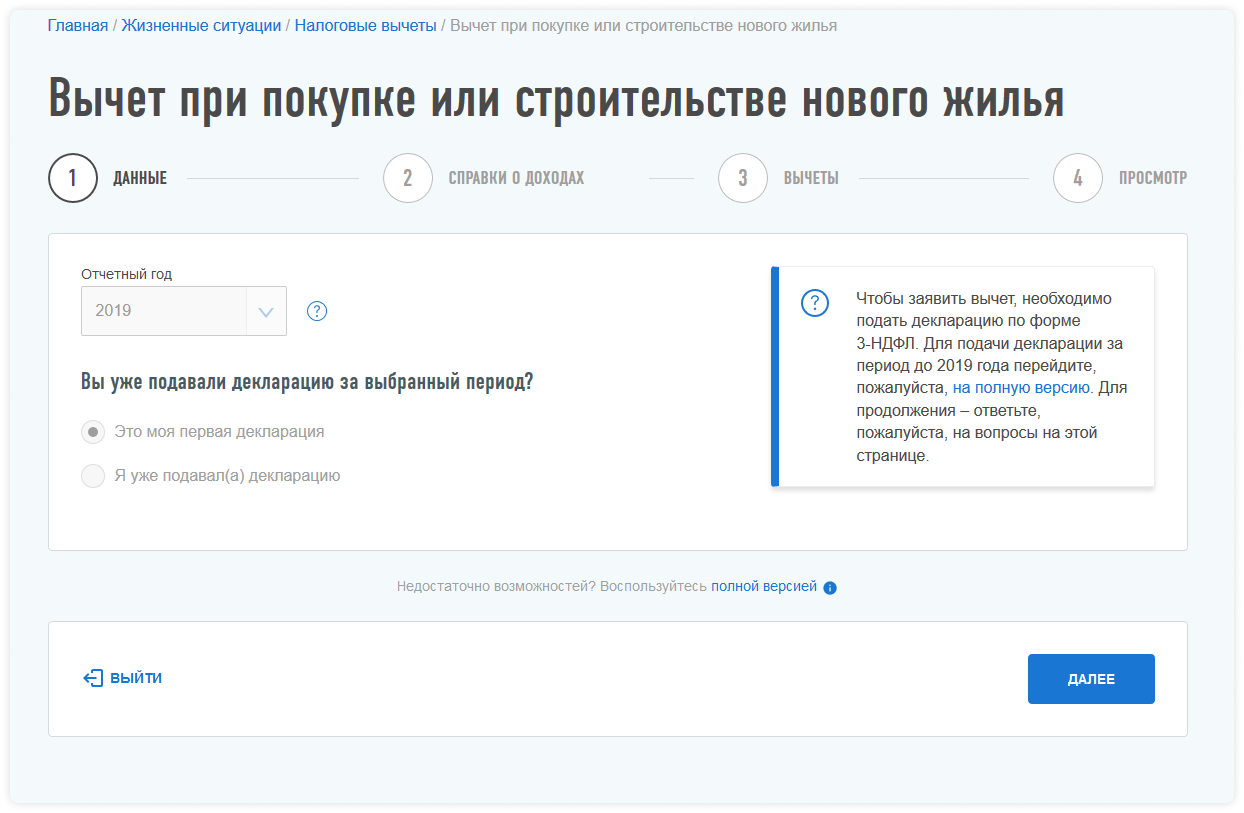

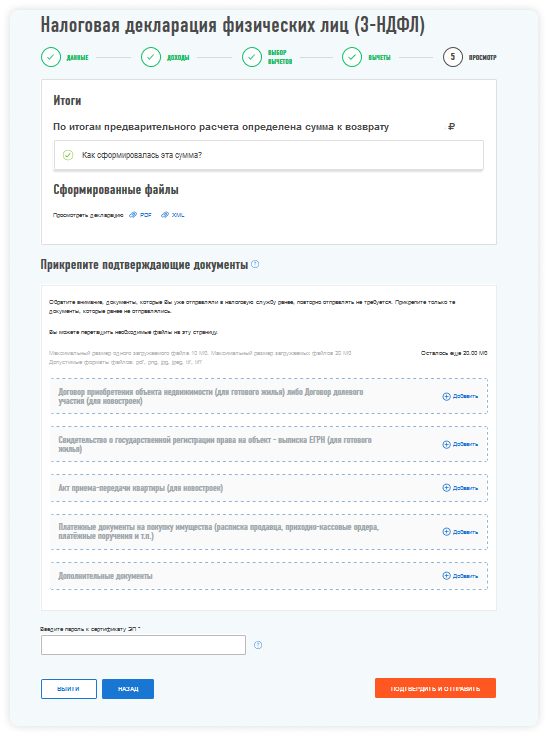

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

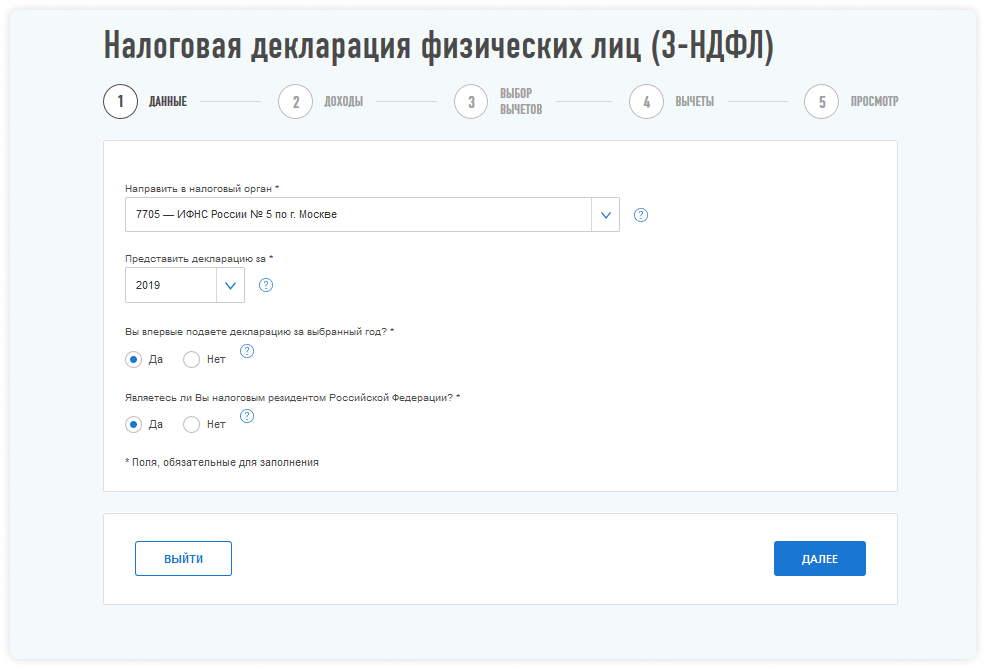

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

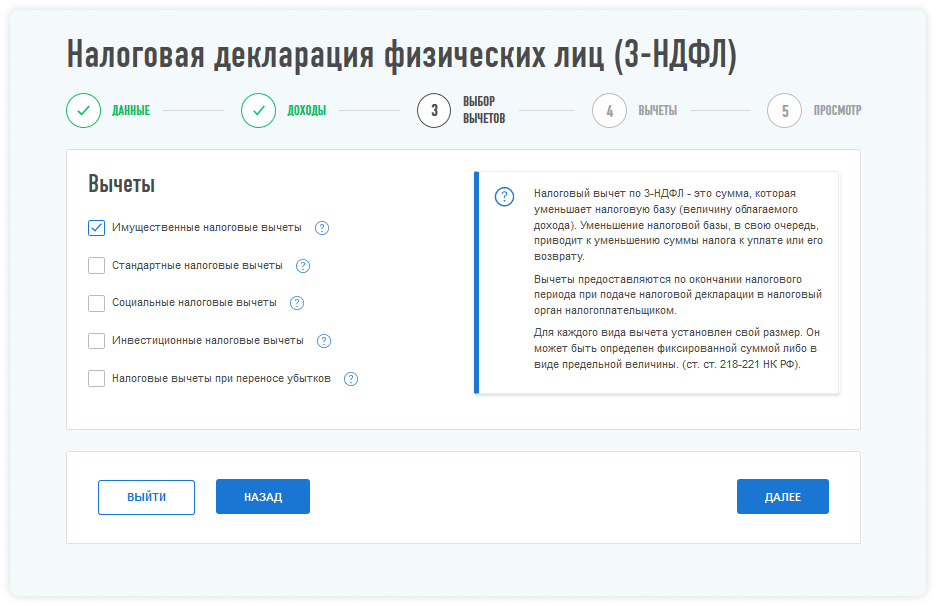

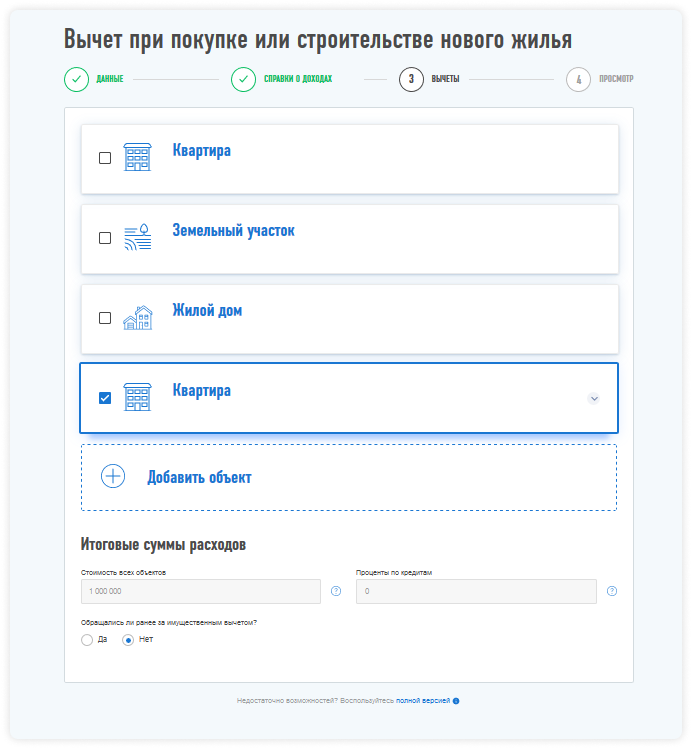

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

- выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП);

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче квартиры или доли в ней или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при погашении процентов по займу — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами;

- документы, подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит, об уплаченных процентах за пользование кредитом, об уплате процентов по кредиту или займу, ипотечному договору.

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Кто и какие вычеты может получить в упрощённом порядке?

На данный момент в упрощённом порядке можно получить только имущественные и инвестиционные налоговые вычеты. К тому же расходы в обоих случаях должны проходить через банки, которые присоединились к взаимодействию с ФНС России.

Имущественные вычеты в упрощённом порядке гражданин может получить, если:

-

Покупал жилье или оформлял ипотеку?Вычеты по пп. 3 и 4 п.1 ст. 220 Налогового кодекса РФ;

-

Ранее не пользовался вычетом с ипотечных процентов и не использовал полностью вычет с покупки жилья;

-

Платит НДФЛ, например, получает официальную заработную плату или платит налог с других доходов;

-

Является налоговым резидентом России.

Инвестиционные налоговые вычеты может получить гражданин, который:

-

Пополнял индивидуальный инвестиционный счёт (ИИС) или совершал операции с ценными бумагами и другими финансовыми инструментами на таком счёте?Вычеты по пп. 2 и 3 п. 1 ст. 2019.1 Налогового кодекса РФ;

-

Ещё не оформлял такие вычеты в обычном порядке за тот же год;

-

Платит НДФЛ;

-

Является налоговым резидентом России.

Справочно:

Налоговый резидент – человек, который находится на территории России не меньше 183 дней за последние 12 месяцев подряд. Это может быть и иностранный гражданин.

Как получить упрощённый вычет и чем он отличается от обычного порядка?

Для того чтобы получить большинство налоговых вычетов есть два способа:

Способ 1. Получение вычета через работодателя

Этот способ действует только в том же году, когда возникли расходы. Сначала нужно заполнить заявление о праве на вычет и направить его в налоговую вместе с подтверждающими документами в ФНС России. В течение месяца заявление будет рассмотрено, а в ответ налоговая направит уведомление о праве на вычет вам и вашему работодателю. После этого можно подать заявление о получении вычета по месту работы.

Способ 2. Получение вычета через налоговую

Этот способ доступен по окончании календарного года, в котором произошли расходы. Заполнить и подать декларацию можно онлайн через личный кабинет налогоплательщика на сайте ФНС с помощью коротких сценариев, на Госуслугах, загрузив готовую декларацию, в бумажном виде через МФЦ, территориальное отделение налоговой или по почте. Самым простым будет воспользоваться личным кабинетом налогоплательщика, заполнить декларацию полностью в бумажном или электронном виде может быть сложно без помощи специалиста.

Упрощённый порядок

В отличие от двух стандартных способов при упрощённом порядке не нужно подавать заявления или декларацию, а также прикладывать документы для подтверждения. Вычет предоставляется в следующем порядке:

Шаг 1. Вы покупаете жилье, оформляете ипотеку, пополняете ИИС или совершаете на ИИС операции с ценными бумагами.

Шаг 2. В том же или в следующем году банк или брокерская организация передаёт информацию в ФНС России (в некоторых случаях вам нужно будет попросить банк сделать это, составив запрос, заполнив форму или заявление. Подробности уточняйте в конкретном банке).

Шаг 3. В следующем году налоговая проверяет информацию и формирует предзаполненное заявление на вычет в личном кабинете налогоплательщика:

-

До 20 марта, если информация поступила до 1 марта;

-

В течение 20 дней, если информация поступила после 1 марта.

Шаг 4. Вы подписываете заявление, указав реквизиты банковского счёта, на который переведут сумму вычета. На этом этапе важно проверить все сведения в заявлении, и особенно сумму будущего вычета. Если вы не согласны с расчётом, то нужно будет заполнить и подать декларацию обычным способом с приложением подтверждающих документов.

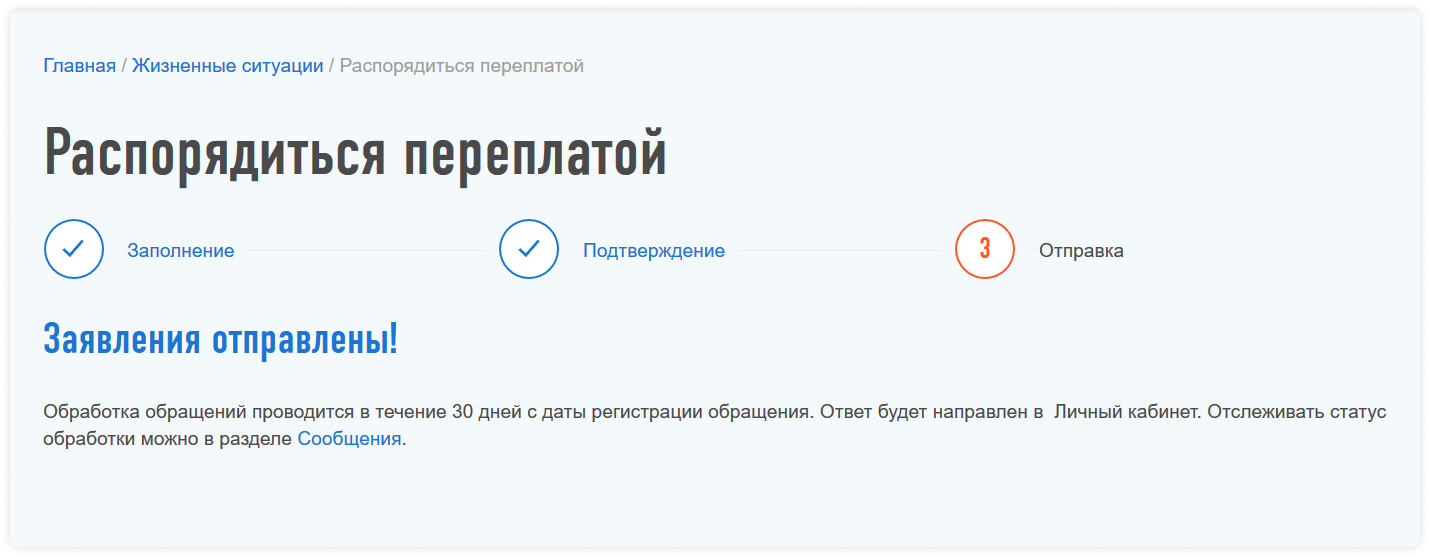

Шаг 5. Налоговая рассматривает заявление в течение месяца (на практике этот процесс может занять до 10 дней) и в течение ещё 15 дней перечисляет вычет на счёт.

Какие банки предоставляют возможность получения имущественного налогового вычета в упрощённом порядке?

Для того чтобы предоставить вам налоговый вычет в упрощённом порядке, ФНС России должна получить информацию от вашего банка о проведении таких операций как расчёты по договору купли-продажи, оплате процентов по ипотеке, получении дохода от операций с ценными бумагами и другими финансовыми инструментами. На данный момент далеко не все банки и брокерские организации присоединились к ФНС России.

Например, по состоянию на 28 июля 2023 года имущественный налоговый вычет можно получить только если сделка по покупке недвижимости целиком или только оформление ипотеки происходило в Сбербанке, Банке ВТБ или Центр-инвест банке. Инвестиционные вычеты можно получить в 20 банках. ФНС ведёт реестр таких организаций на своём сайте.

Можно ли получить упрощённый имущественный вычет, если недвижимость была оплачена наличными?

Нет, если вы оплачивали покупку недвижимости наличными, и банк при этом не участвовал, то он не может проверить действительно ли вы передали продавцу конкретную сумму. Поэтому не может и передать сведения в налоговую для дальнейшего оформления вычета.

Также не получится оформить вычет в упрощённом порядке в полном объёме, если вы оплачивали наличными только часть, например, вносили аванс или задаток. Тогда у банка будут сведения только о тех средствах, которую были переведены продавцу в безналичной форме. Тем не менее, если через банк вы переводили 2 млн рублей и больше, то этого достаточно для того чтобы получить вычет в полном объёме, в том числе в упрощённом порядке.

Можно ли получить упрощённый вычет при строительстве дома (ИЖС)?

При строительстве дома все документы вы собираете самостоятельно и банк не проверяет ваши расходы, поэтому вычет за строительство получить можно только в обычном порядке, пройдя стандартную камеральную налоговую проверку. Однако, если вы строили дом на ипотечные средства, то можете получить вычет по ипотечным процентам в упрощённом порядке, когда банк направит соответствующие сведения в налоговую.

Могут ли супруги получить налоговый вычет в упрощённом порядке?

Вычет с покупки жилья и с оплаты процентов по ипотеке можно перераспределить между супругами. Однако у банка будет информация только о том человеке, который является заёмщиком или проводил перевод по сделке, именно об этом человеке банк сможет направить сведения в налоговую, информации о втором супруге у налоговой не будет. К тому же упрощённый порядок получения вычета не предусматривает возможности приложить дополнительные документы, а в случае супругов обязательно заявление о распределении вычета.

Можно ли получить в упрощённом порядке другие вычеты?

В июле 2023 года Президент подписал закон об упрощённом порядке получения социальных налоговых вычетов. Начиная с 2024 года образовательные, медицинские и финансовые организации смогут передавать сведения о предоставленных гражданам услугах напрямую в ФНС России, как сейчас это реализовано для банков.

В свою очередь у граждан появится возможность просто подписать предзаполненное заявление на оформление вычета в личном кабинете налогоплательщика. В отношении социальных налоговых вычетов этот порядок будет действовать только по расходам за 2023 год. То есть если вы потратилась на обучение в 2023 году, то в 2024 году сможете оформить вычет в упрощённом порядке, а вот если оплачивали обучение в 2022, то вычет можно оформить только в обычном порядке, заполнив налоговую декларацию.

Содержание

- Как получить налоговый вычет по упрощенной схеме

- Упрощённая схема получения налогового вычета

- Как работает упрощённая схема получения налогового вычета на приобретение недвижимого имущества?

- Вычет на приобретение объектов недвижимого имущества

- Условия получения налогового вычета

Упрощенная схема налогового вычета — это специальный механизм, предлагаемый государством для упрощенного получения налогового вычета при приобретении определенных объектов имущества. Налоговый вычет представляет собой возможность уменьшить сумму налога, подлежащего уплате, на определенную сумму.

Условия получения налогового вычета по упрощенной схеме могут варьироваться в зависимости от объектов, на которые вычет предоставляется. Например, для получения вычета по недвижимому имуществу могут быть установлены определенные требования к сроку нахождения в собственности, категории объекта и его стоимости.

Как работает упрощенная схема налогового вычета? Владелец имущества, соответствующего условиям, устанавливаемым государством, имеет право указать соответствующую сумму вычета в декларации о доходах. В результате этого сумма налога, подлежащего уплате, уменьшается на указанную сумму. Таким образом, владелец имущества может сэкономить на налогах и получить дополнительные финансовые возможности.

Необходимо отметить, что получение налогового вычета по упрощенной схеме требует соблюдения определенных правил и процедур. Владельцу имущества необходимо предоставить соответствующую документацию и документы, подтверждающие приобретение и стоимость объекта. Также можно обратиться за помощью к специалистам, которые могут помочь в правильном заполнении декларации и оформлении вычета.

Как получить налоговый вычет по упрощенной схеме

Налоговый вычет — это возможность снизить сумму налоговых выплат, которую необходимо уплатить государству. Одной из схем получения такого вычета является упрощенная схема, которая предусматривает определенные условия.

Для получения налогового вычета по упрощенной схеме необходимо приобрести недвижимые объекты или имущество, удовлетворяющие определенным требованиям. Например, при покупке недвижимости налоговый вычет предоставляется при условии, что площадь объекта не превышает определенных границ, а также необходимо учитывать сумму, которую можно учесть при ипотечных выплатах.

Упрощенная схема налогового вычета также предусматривает определенные условия для получения вычета при приобретении имущества. Например, вычет может быть предоставлен при покупке автомобиля, если его стоимость не превышает определенной суммы.

Как правило, для получения налогового вычета по упрощенной схеме необходимо предоставить соответствующие документы и подтверждающую информацию. Это может быть заявление, официальные справки о приобретенном имуществе или другие документы, требуемые налоговой службой.

Важно помнить, что условия получения налогового вычета по упрощенной схеме могут меняться в зависимости от региона и законодательства. Поэтому перед тем, как приступить к процедуре получения вычета, рекомендуется ознакомиться с действующими правилами и требованиями.

Упрощённая схема получения налогового вычета

Налоговый вычет на приобретение объектов недвижимого имущества может быть получен по упрощённой схеме. Условия для получения такого вычета определены законодательством и включают в себя несколько основных требований.

- Первым условием является наличие права собственности на объект недвижимости. Только владельцы имущества могут рассчитывать на получение налогового вычета.

- Вторым условием является сумма расходов на приобретение объекта недвижимости. Каждый год сумма налогового вычета может быть разной и устанавливается в соответствии с законодательством.

- Третьим условием является срок владения имуществом. Для получения налогового вычета необходимо прожить определенный срок в качестве владельца объекта недвижимости.

Упрощённая схема получения налогового вычета позволяет быстро и просто получить компенсацию за расходы на приобретение объектов недвижимого имущества. Все необходимые документы для получения вычета можно подготовить самостоятельно или обратиться к специалистам по налоговому праву.

Как работает упрощённая схема получения налогового вычета на приобретение недвижимого имущества?

Упрощённая схема налогового вычета предоставляет возможность получить вычет на приобретение недвижимого имущества, если установлены определенные условия.

Для начала, необходимо отметить, что упрощённая схема применяется только в определенных случаях, таких как приобретение квартиры или дома для себя или членов семьи. Вторым важным условием является ограничение суммы вычета, которая составляет определенный процент от стоимости приобретаемого имущества.

Как работает упрощённая схема? Владелец имущества должен предоставить документы, подтверждающие его право на получение налогового вычета. После подачи заявления и проверки соответствующих документов, налоговая служба принимает решение о предоставлении вычета. В случае положительного решения, сумма налогового вычета будет учтена при расчете суммы налога, подлежащей уплате.

Упрощённая схема получения налогового вычета на приобретение недвижимого имущества позволяет существенно снизить налоговую нагрузку на физических лиц и стимулирует приобретение жилья. Однако, необходимо помнить, что соблюдение всех условий и предоставление правильных документов являются обязательными для успешного получения вычета.

Вычет на приобретение объектов недвижимого имущества

Вычет на приобретение объектов недвижимого имущества является одной из форм налогового вычета, которая работает в рамках упрощенной схемы. Это значит, что для получения такого вычета необходимо выполнить определенные условия, которые предусмотрены законодательством.

Для получения вычета на приобретение объектов недвижимого имущества необходимо соответствовать определенным условиям. Во-первых, вычет можно получить только при покупке объекта недвижимости для личного пользования, то есть не для коммерческого использования. Во-вторых, необходимо иметь документальное подтверждение о покупке, например, договор купли-продажи или свидетельство о праве собственности.

Размер вычета на приобретение объектов недвижимого имущества составляет определенный процент от стоимости приобретенного объекта. Величина этого процента устанавливается законодательством и может меняться в зависимости от ряда факторов, таких как регион, тип недвижимости и др.

Для получения налогового вычета на приобретение объектов недвижимого имущества необходимо предоставить соответствующую информацию и документы в налоговую службу. При этом рекомендуется обратиться за консультацией к специалистам, чтобы полностью разобраться в условиях получения вычета и правильно оформить необходимые документы.

Условия получения налогового вычета

Для получения налогового вычета по упрощенной схеме необходимо соблюдать определенные условия. В первую очередь, это приобретение недвижимого имущества. Приобретение объектов недвижимости может быть осуществлено как путем покупки, так и путем наследования или дарения.

Однако, для получения налогового вычета необходимо учесть ряд дополнительных условий. Во-первых, налоговый вычет предоставляется только в случае приобретения объектов недвижимости для личного проживания. Если недвижимость приобретается с целью сдачи в аренду или использования в коммерческих целях, то налоговый вычет не применяется.

Кроме того, важно учесть, что налоговый вычет предоставляется только на сумму, уплаченную налогоплательщиком при приобретении недвижимости. Величина вычета определяется налоговым законодательством и зависит от стоимости приобретенного имущества.

Важно отметить, что налоговый вычет предоставляется только при условии, что налогоплательщик декларирует свои доходы и расходы в установленном порядке. Также необходимо соблюдать сроки подачи декларации и предоставления всех необходимых документов.

Упрощенный порядок получения налоговых вычетов — он был введен законодателями для плательщиков НДФЛ в прошлом году. Рассказываем, каким образом в России упростили систему получения налоговых вычетов, какие вычеты можно получить упрощенно и как должны действовать налогоплательщики в рамках нового порядка.

По каким основаниям можно получить упрощенный налоговый вычет

В общих случаях налогоплательщики НДФЛ вправе получить положенный им вычет или у работодателя, или через налоговую инспекцию.

В первом случае необходимо написать заявление и приложить к нему подтверждающие документы.

Во всех преимуществах и недостатках получения вычета по месту работы разбирались эксперты справочно-правовой системы «КонсультантПлюс» в специальном материале. Для его просмотра оформите пробный доступ к системе. Это бесплатно.

В другом случае нужно сдать в налоговую инспекцию правильно оформленную декларацию 3-НДФЛ, к которой также должны быть приложены подтверждающие документы. При этом декларацию подают по окончании года, в котором появилось право на вычет.

С 21 мая 2021 года начал действовать упрощенный порядок получения вычетов по НДФЛ. Но касается он только двух видов вычетов:

- инвестиционного, предоставляемого по подп. 2 п. 1 ст. 219.1 НК РФ и связанного с внесением денежных средств на индивидуальный инвестиционный счет;

- имущественного, предоставляемого в сумме фактически произведенных расходов на приобретение жилья, земли и по уплате ипотечных процентов по подп. 3 и 4 п. 1 ст. 220 НК РФ.

По остальным видам вычетов порядок их заявления и получения остался прежним.

Отметим, что регулирует упрощенный порядок получения налоговых вычетов статья 221.1 НК РФ. Она была введена в кодекс федеральным законом от 20.04.2021 № 100-ФЗ.

Как работает упрощенный порядок получения вычетов по НДФЛ

Основное достоинство нового порядка заключается в том, что теперь по обозначенным в 1-м разделе статьи видам вычета не нужно представлять декларацию 3-НДФЛ с подтверждающими документами. Подтверждение права на вычет налоговики могут получать из иных источников, а не от самих налогоплательщиков. Камеральная проверка поступившей информации отныне занимает не более одного месяца, а возврат денежных средств на расчетный (или лицевой) счет налогоплательщика — не более 15 дней.

Напомним, что камеральная проверка декларации 3-НДФЛ в стандартных ситуациях занимает три месяца, а деньги налоговые органы перечисляют до 30 дней. То есть процедурные сроки при упрощенной системе получения налогового вычета значительно сокращены.

О тонкостях камеральной проверки можно узнать из статьи «Как проводится камеральная проверка налоговой декларации 3-НДФЛ?». Получите бесплатный демодоступ и читайте всю самую полезную информацию, касающуюся подоходного налога.

Кто выступит источником информации для налоговых органов

Для упрощенного налогового вычета с 2021 года все сведения для налоговиков готовят налоговые агенты, банки, органы исполнительной власти. Все эти субъекты должны взаимодействовать в рамках специальной программы. Но правила ее функционирования предусматривают, что участие в ней осуществляется исключительно на добровольных началах. То есть принуждать к участию никого не будут, но если желание присоединиться к информационному взаимодействию у субъекта появится, то он должен подходить под определенные критерии, а именно:

- банк должен иметь лицензию ЦБ РФ на осуществление банковских операций;

- профессиональный участник рынка ценных бумаг должен иметь лицензию ЦБ РФ на осуществление брокерской деятельности либо на деятельности по управлению ценными бумагами.

Налогоплательщики НДФЛ всегда могут обратиться в банк, где был подписан договор на приобретение имущества, или к профессиональному брокеру, с которым заключен договор на ведение индивидуального инвестсчета, чтобы уточнить информацию о том, доступно ли им упрощенное получение налогового вычета.

Действия налогоплательщика для упрощенного варианта налогового вычета

То, что налоговый вычет упростили, вовсе не означает, что физлицо не должно предпринимать каких-либо действий. Наоборот, оно должно контролировать ситуацию постоянно.

Во-первых, налогоплательщик обязан зарегистрировать аккаунт на Госуслугах или на сайте ФНС. В противном случае упрощенный способ будет недоступен и придется заполнять бумажную декларацию (или платить за ее заполнение), ксерокопировать подтверждающие документы и нести весь пакет в налоговую.

Во-вторых, необходимо отслеживать все информсообщения от налогового органа, поступающие в ЛКН. Сообщение должно поступить сразу после того, как у налоговиков окажутся на руках сведения от источников информационного взаимодействия — банков, налоговых агентов и пр. Если право на вычет подтвердится, то сообщение будет содержать предзаполненное заявление. Налогоплательщику останется внести в него реквизиты своего расчетного или лицевого счета и утвердить его электронной подписью.

Для формирования и отправки заявления в ЛКН установлены специальные сроки:

- если вся необходимая информация получена налоговым органом до 1 марта, то заявление должно быть сформировано им и направлено налогоплательщику до 20 марта;

- если же информация попадет к налоговикам после 1 марта, то они обязаны сформировать заявление в течение 20 дней с момента получения.

Если окажется, что налоговый вычет в упрощенном порядке получить невозможно, то налоговики с помощью информсообщения откажут в таком способе, но обязательно с указанием причин. Сроки для отказа установлены те же, что и для формирования заявления.

Действия налогового органа после получения заявления от налогоплательщика

Получив заявление от налогоплательщика, налоговики проведут проверку. Как мы уже говорили, на нее отводится 30 календарных дней с момента получения. В ситуациях, когда контролеры находят признаки возможного нарушения законодательства, сроки продлеваются максимум до трех месяцев.

Проверка завершается вынесением решения инспекторами о предоставлении вычета либо об отказе в нем.

Если право на вычет подтверждается, то следующим шагом налоговиков станет проверка задолженности налогоплательщика перед бюджетом по налогам, штрафам и пеням. При обнаружении таковой налоговый орган проведет зачет суммы вычета в счет погашения задолженности.

Деньги на счет физлица должны уйти в течение 15 рабочих дней со дня вынесения решения. Если срок будет нарушен, то человек вправе претендовать на получение процентов, рассчитанных исходя из ставки рефинансирования Центробанка.

Итоги

Итак, в 2021 году законодатели упростили получение налогового вычета. Новый порядок призван облегчить жизнь налогоплательщикам в том, что теперь последним не придется оформлять декларацию 3-НДФЛ и собирать подтверждающие документы. Но касается он далеко не каждого вычета по НДФЛ. Разрешается воспользоваться упрощенным налоговым вычетом лишь при покупке квартиры, в т. ч. в ипотеку, и при работе с индивидуальным инвестиционным счетом.

При упрощенном порядке физлицу нужно дождаться от налоговиков предзаполненного заявления, внести в него сведения о своем расчетном счете и выслать его обратно налоговикам. Вся процедура осуществляется через личный кабинет налогоплательщика. В связи с этим рекомендуем своевременно зарегистрироваться на сайте «Госуслуги» или на сайте ФНС, чтобы гарантированно воспользоваться упрощенным порядком получения налогового вычета за 2021-2022 годы и в последующие периоды.