Общая информация

Применяется к доходам, полученным налогоплательщиками начиная с 1 января 2022 года.

Предоставляется в сумме, уплаченной за физкультурно-оздоровительные услуги, оказанные физкультурно-спортивными организациями (ИП), осуществляющими деятельность в области физической культуры и спорта в качестве основного вида деятельности:

- налогоплательщику;

- детям налогоплательщика (в том числе усыновленным) в возрасте до 18 лет (до 24 лет, если дети (в том числе усыновленные) являются обучающимися по очной форме обучения в организациях, осуществляющих образовательную деятельность);

- подопечным налогоплательщика в возрасте до 18 лет.

Условия предоставления вычета:

- включение физкультурно-оздоровительных услуг в перечень видов физкультурно-оздоровительных услуг, утверждаемый Правительством Российской Федерации;

- включение физкультурно-спортивной организации (ИП) в перечень физкультурно-спортивных организаций (ИП), осуществляющих деятельность в области физической культуры и спорта в качестве основного вида деятельности.

Документы, подтверждающие право на вычет:

- копия договора на оказание физкультурно-оздоровительных услуг;

- кассовый чек.

Как получить вычет

Получение вычета в налоговом органе.

По окончании календарного года, в котором были произведены расходы на физкультурно-оздоровительные услуги, социальный вычет может быть предоставлен налоговой инспекцией по месту вашего жительства.

Для этого налогоплательщику необходимо:

1

Заполнить налоговую декларацию (по форме 3-НДФЛ)

Для ее заполнения до 25 февраля может понадобиться справка о полученных доходах и удержанных суммах налога за соответствующий год, которую можно получить у работодателя.

После 25 февраля данные о доходах и суммах удержанного НДФЛ, полученные от налоговых агентов, будут отображаться в интернет-сервисе «Личный кабинет налогоплательщика для физических лиц.

Наиболее удобный способ заполнения налоговой декларации и представления ее в налоговый орган – в режиме онлайн посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц».

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по расходам на физкультурно-оздоровительные услуги

3*

Представить заполненную налоговую декларацию и копии подтверждающих документов в налоговый орган по месту жительства

При подаче в налоговый орган копии документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

*В случае, если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией можно подать в налоговый орган заявление на возврат НДФЛ в связи с предоставлением налогового вычета.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п. 6 ст. 78 Налогового кодекса).

Получение вычета у работодателя

Социальный вычет можно получить и до окончания налогового периода, в котором произведены расходы на на физкультурно-оздоровительные услуги, при обращении к работодателю, предварительно подтвердив это право в налоговом органе.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам

2

Представить в налоговый орган по месту жительства заявление на получение уведомления о праве на социальный вычет с приложением копий подтверждающих документов

Рекомендуемая форма заявления: письмо ФНС России от 17.08.2021 № ЕД-7-11/755@ «Об утверждении форм, порядков их заполнения, а также форматов представления документов, применяемых при подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в электронной форме»

3

По истечении 30 дней получить в налоговом органе уведомление о праве на социальный вычет

4

Представить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов

Как получить налоговый вычет по расходам на фитнес

Какие услуги входят в перечень видов физкультурно-оздоровительных услуг, по расходам на которые можно получить налоговый вычет. Можно ли вернуть часть денег, потраченных на занятия фитнесом ребенка

1.В каких случаях можно получить налоговый вычет по расходам на фитнес?

Социальный налоговый вычет по расходам на физкультурно-оздоровительные услуги можно заявить, если вы работали, уплачивая налог на доходы физических лиц (НДФЛ) по ставке 13%, и оплачивали фитнес-услуги для себя, своих детей или подопечных до 18 лет, а в случае обучения своих детей или детей, которые были вашими подопечными, по очной форме — до 24 лет.

НДФЛ можно вернуть, если:

- услуги оказывала организация или индивидуальный предприниматель, для которых деятельность в области физической культуры и спорта является основной и которые включены в специальный перечень (он формируется до 1 декабря текущего года на следующий год). С актуальным перечнем можно ознакомиться на сайте Минспорта России;

- сами услуги на тот момент, когда вы понесли расходы, были включены в перечень видов физкультурно-оздоровительных услуг, утверждаемый Правительством Российской Федерации.

Максимальный срок давности для оформления социального налогового вычета — 3 года.

2.Каков размер налогового вычета по расходам на фитнес?

Размер налогового вычета — это сумма, потраченная на физкультурно-оздоровительные услуги, но не более 120 000 рублей. Вернуть вы сможете 13% от нее.

Но нужно помнить:

- налоговый вычет по расходам на фитнес суммируется с другими социальными вычетами (за исключением вычетов на обучение детей, дорогостоящее лечение и благотворительность). То есть если за налоговый период вы уже оформили вычет по расходам, например, на свое образование на 100 000 рублей, то за фитнес сможете заявить не более 20 000 рублей;

- сумма, которую можно получить, не может превышать размер уплаченного НДФЛ.

3.Какие нужны документы?

Вам понадобятся документы, подтверждающие фактические расходы на физкультурно-оздоровительные услуги:

- договор на оказание услуг или его копия;

- кассовые чеки.

4.Как оформить вычет через налоговую?

Оформить налоговый вычет по расходам на фитнес в налоговой можно начиная с 2023 года. При этом вернуть деньги вы можете по расходам, понесенным в 2022 году.

Для этого заполните декларацию 3-НДФЛ. Это можно сделать:

- в личном кабинете налогоплательщика;

- воспользовавшись программой «Декларация»;

- от руки, скачав бланк на сайте Федеральной налоговой службы (ФНС).

Заполненную декларацию и необходимые для получения вычета документы подайте в налоговую инспекцию по месту жительства. Это можно сделать:

- онлайн, через личный кабинет налогоплательщика на сайте ФНС;

- на личном приеме;

- через любой центр госуслуг «Мои документы»;

- онлайн, через портал госуслуг РФ (потребуется электронная подпись. Если у вас нет электронной подписи, закажите ее в приложении «Госключ»).

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки.

5.Как получить налоговый вычет через работодателя?

Оформить налоговый вычет по расходам на фитнес-услуги у работодателя можно начиная с 2022 года. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства документы, подтверждающие фактические расходы на фитнес, и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Не позднее 30 календарных дней налоговый орган направит вам и вашему работодателю уведомление о подтверждении права на вычет. Вычет через работодателя (в отличие от налоговой) можно оформить до конца налогового периода (календарного года), в котором вы понесли расходы. В этом случае из вашей зарплаты не будет удерживаться НДФЛ — до тех пор, пока не будет выплачена вся сумма налога к возврату.

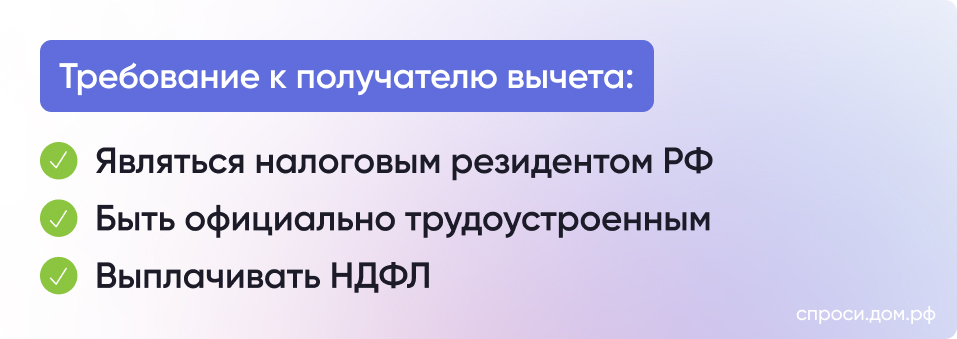

Кто может получить налоговый вычет за спорт?

Гражданин может получить социальный налоговый вычет за фитнес и спортивные занятия, если соответствует следующим условиям:

- Является налоговым резидентом России;

- Работает официально или платит НДФЛ за другие доходы, например, за сдачу квартиры в аренду;

- Ещё не исчерпал максимальную сумму социальных вычетов (15,6 тыс. рублей за год)

Этот вид вычета недоступен гражданам, которые не платили НДФЛ в том году, когда возникли расходы. Например, его не могут получить неработающие пенсионеры, студенты или родители в декрете или отпуске по уходу за ребёнком.

Справочно:

Налоговый резидент – это человек, в тои числе иностранный гражданин, который проживает на территории России 183 дня и больше в течение последних 12 месяцев.

За какие спортивные услуги можно получить налоговый вычет?

Налоговый вычет можно получить, если вы оплачивали следующие спортивные услуги?Перечень видов физкультурно-оздоровительных услуг утверждён Распоряжением Правительства. от 6 сентября 2021 г. № 2466-р:

-

занятия спортом и фитнесом: в спортивных секциях, тренажёрном зале, групповые и индивидуальные занятия с тренером и другое

-

участие в физкультурно-оздоровительных мероприятиях?Мероприятие должно быть включено в Единый план межрегиональных, всероссийских и международных мероприятий или в план спортивных мероприятий региона или муниципального образования и подготовка к ним;

-

услуги по разработке тренировочных программ и планов.

Все перечисленные услуги должны оказываться организацией или индивидуальным предпринимателем, которые входят в перечень, утверждённый Минспорта России на тот год, в котором возникли расходы. Такой перечень утверждается на год до 1 декабря предыдущего года?В соответствии с Правилами формирования перечня, утверждёнными Постановлением Правительства РФ.

Вычет можно получить за оплату собственных занятий спортом или за оплату спортивны услуг для детей или подопечных до 18 лет или до 24 лет, если ребёнок учится очно.

Можно ли получить налоговый вычет за абонемент в спортзал?

Да, если вы оплачивали карту или абонемент в фитнес-клуб или вы посещаете другой спортзал по абонементу, то вы можете получить налоговый вычет до 13% от его стоимости, поскольку такие услуги входят в категорию физкультурно-оздоровительных?В соответствии с перечнем видов физкультурно-оздоровительных услуг утверждён Распоряжением Правительства. от 6 сентября 2021 г. № 2466-р.

Справочно:

Абонемент – это вид договора, когда клиент может требовать от организации, в данном случае спортивной, оказания услуг в определённом объёме: конкретного количества или в течение конкретного периода времени. Например, абонемент на 30 тренировок в беговом клубе или абонемент на посещение фитнес-клуба в течение месяца.

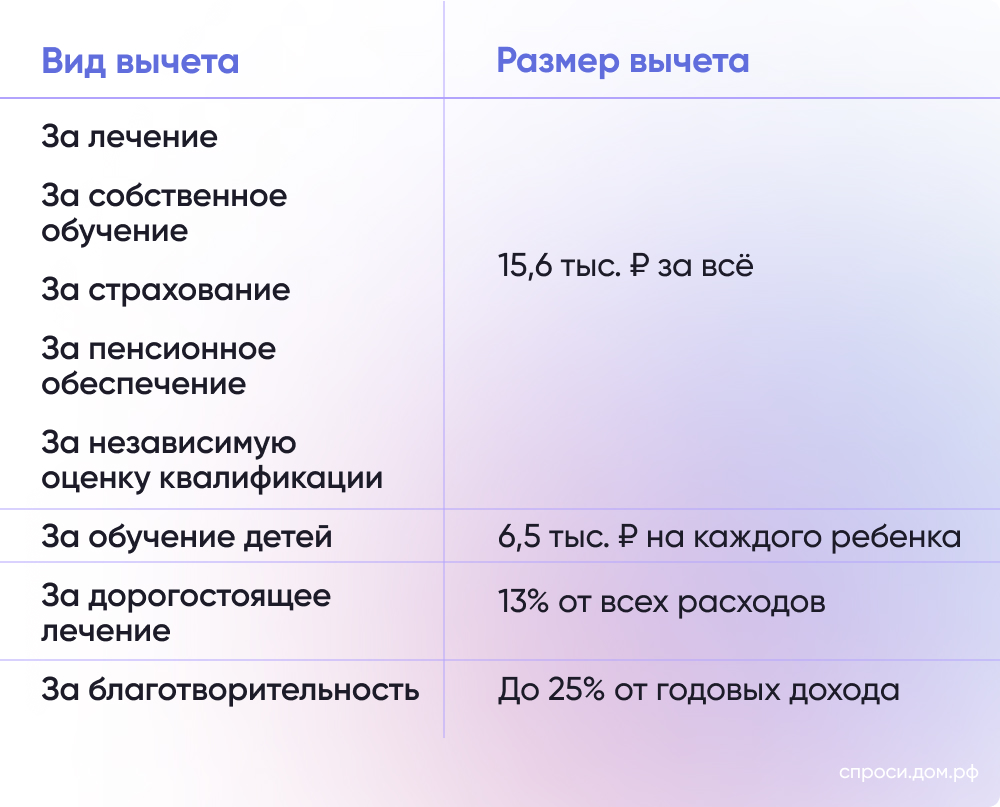

В каком размере можно получить вычет за фитнес и спортивные занятия?

Все социальные вычеты рассчитываются вместе (вычет за спорт это одна из их разновидностей). Их общая сумма не может превышать 15,6 тыс. рублей в год. Именно эта сумма будет максимальной по всем социальным вычетам, если расходы гражданина за год были равны или превысили 120 тыс. рублей.

Также сумма вычета ограничена налогом, который гражданин заплатил за год. Например, Ирина за год работала только 3 месяца с зарплатой 30 тыс. рублей. Работодатель отчислил за неё 11,7 тыс. рублей налога. Ирины не сможет вернуть большую сумму по по социальным налоговым вычетам в этом году, если у неё не было других доходов, облагаемых по ставке 13%.

Подробнее о других социальных вычетах можно прочитать в нашей статье «Какие бывают социальные налоговые вычеты?».

Когда можно получить налоговый вычет за спорт?

Социальные вычеты можно получать в текущем году, то есть сразу после того, как были оплачены услуги, и за три предыдущих года. Однако вычет на спорт и фитнес появился недавно, поэтому получить его можно только за расходы в 2022 году и позже.

Какие документы подтверждают право на вычет за спорт?

Для получения вычета за спорт и фитнес понадобятся следующие документы:

-

договор на оказание физкультурно-оздоровительных услуг со спортивной организацией или ИП;

-

кассовый чек об оплате услуг;

-

реквизиты банковского счёта для перечисления вычета.

Если оплачивали спортивные занятия детей или подопечных, то понадобится ещё и свидетельство о рождении ребёнка или решение суда о его усыновлении, а также справка об очной форме обучения, если ребёнок старше 18 лет.

Как получить налоговый вычет за спорт и фитнес через работодателя?

В том же году, в котором возникли расходы, вычет можно получить через работодателя. Для этого нужно совершить следующие действия:

Шаг 1. Собрать подтверждающие документы

Шаг 2. Подать заявление в налоговую

В ФНС необходимо подать заявление о подтверждении права на получение социального налогового вычета на спорт. Это можно сделать через личный кабинет налогоплательщика.

Налоговая рассмотрит заявление в течение месяца и направит уведомление о праве на вычет вам и вашему работодателю.

Шаг 3. Подать заявление работодателю

После получения уведомления можно подать заявление вашему работодателю на получение вычета. Уже со следующей зарплаты работодатель не будет высчитывать налог пока не будет исчерпан весь лимит по вычету.

Как вернуть налог за спорт и фитнес через налоговую?

По окончании календарного года, в котором возникли расходы, вычет можно получить через налоговую службу сразу и в полном размере. Для этого нужно совершить следующие действия:

Шаг 1. Собрать подтверждающие документы

Шаг 2. Заполнить декларацию 3-НДФЛ

Проще всего это можно сделать с помощью формы в Личном кабинете налогоплательщика. После её заполнения можно сразу прикрепить подтверждающие документы и направить декларацию в налоговую.

Также заполнить налоговую декларацию можно на бумаге или с помощью программы «Декларация».

Шаг 3. Подать декларацию 3-НДФЛ

Загрузить и отправить готовую декларацию 3-НДФЛ можно в электронном виде через портал Госуслуги. Но если вы заполняли декларацию в бумажном виде, то подать её можно лично через МФЦ или территориальное отделение ФНС России.

Шаг 4. Дождаться рассмотрения документов и перечисления вычета

ФНС проведёт камеральную налоговую проверку в течение 3 месяцев и по её окончании направит средства на ваш банковский счёт.

Можно ли получить налоговый вычет за спортивную секцию ребёнка?

Вернуть налог можно не только за собственный спортивный абонемент, но и за занятия спортом ребёнка. При этом вернуть можно только 15,6 тыс. рублей налога и за собственный абонемент в фитнес-клуб и за спортивный абонемент ребёнка.

С 1 августа 2021 года перечень социальных налоговых вычетов пополнился вычетом за занятия спортом и физкультурой. Теперь плательщики НДФЛ смогут вернуть налог от суммы, которая потрачена на фитнес-центры, бассейны и другие спортивно-оздоровительные услуги. Расскажем, когда и как можно будет получить новый налоговый вычет.

Что такое налоговый вычет за спорт

В России граждане, которые получают доход и платят с него НДФЛ, имеют право возвращать часть уплаченного налога. Вернуть деньги можно за услуги, которые входят в перечень социальных налоговых вычетов. Например, за лечение, обучение, благотворительность.

С 1 августа 2021 года вступил в силу закон о новом виде социального вычета — за физкультурно-оздоровительные услуги, например занятия в тренажерных залах, фитнес-центрах, детских спортивных секциях. С 2022 года получить налоговый вычет можно:

Подп. 7 п. 1 ст. 219 НК РФ

- за себя;

- за детей до 18 лет, в том числе усыновленных (до 24 лет, если ребенок находится на очной форме обучения);

- за подопечных до 18 лет, например за несовершеннолетних, над которыми оформлена опека или попечительство.

Председатель Государственной Думы Федерального собрания РФ Вячеслав Володин прокомментировал новые выплаты в личном Telegram-канале. Он отметил, что государство приравнивает расходы на спорт к социально значимым, потому что это вклад в здоровье.

Комментарий Председателя Госдумы Федерального собрания Вячеслава Володина в личном Telegram-канале.

Кто может вернуть деньги за занятия фитнесом и спортом

Вернуть налог смогут только те, кто платит подоходный налог. Например, самозанятые и получатели зарплат в конверте претендовать на вычет не могут, если в течение года у них не было дохода, который облагался ставкой 13 % — Письмо Минфина РФ от 24.09.2019 № 03-11-11/73352.

Требования к спортивному учреждению. Вычет НДФЛ можно получить за следующие спортивные и фитнес-услуги:

Распоряжение Правительства РФ от 06.09.2021 № 2466-р

- за групповые, индивидуальные или самостоятельные занятия в фитнес-клубах, спортивных секциях, бассейне, прыжки с парашютом;

- за подготовку к городским, региональным или международным соревнованиям из перечня Минспорта, за участие в платных физкультурных мероприятиях со взносами;

- за программу тренировок и услуги тренера.

Причем неважно, кто предоставляет услуги: госучреждение, частный физкультурно-спортивный центр или ИП, — главное, чтобы он входил в перечень Минспорта России. Этот список формируется каждый год и представлен на сайте ведомства.

Чтобы войти в перечень Минспорта на 2024 год, спортивные организации или ИП должны были самостоятельно подать соответствующее заявление в Минспорта своего региона до 1 октября 2024 года.

Правила формирования и ведения перечня

До 1 ноября каждого года региональное спортивное ведомство должно проверить заявки от учреждений и ИП на соответствие требованиям. И если все в порядке, данные будут переданы в федеральное ведомство для включения в перечень.

Перечень Минспорта РФ будет обновляться ежегодно. ФСО и ИП должны подавать заявки на включение в список до 1 октября предшествующего года. Если организация не успела подать документы в текущем году на будущий год, она может подготовить документы и войти в перечень Минспорта РФ только через год.

Так выглядит форма заявления на включение в перечень Минспорта (DOC, 40 Кб).

Когда можно получить вычет за спорт

Вычет за спорт можно получить начиная с 1 января 2022 года. Его можно оформить за тот календарный год, в котором оплачены физкультурно-оздоровительные услуги.

Документы на получение социальных вычетов можно заявить в течение трех лет. Если вы купили абонемент в 2022 году, то подать заявление в ФНС на возврат налога можно в 2023, 2024 или 2025 году.

Вернуть деньги можно двумя способами:

- Через налоговую: с 2023 года можно будет подать в налоговую инспекцию по месту жительства декларацию 3-НДФЛ за предыдущий год и единоразово получить всю сумму вычета.

- Через работодателя: можно обратиться с заявлением к работодателю, чтобы он не удерживал подоходный налог с зарплаты от затрат на услуги спорта в этом же году. Для этого способа возврата нужно подать в налоговую документы, подтверждающие расходы на спорт, и получить уведомление, которое подтверждает право на возврат социального налогового вычета. В нем будет сообщаться, что налогоплательщик еще не вернул максимально возможную сумму вычета за календарный год. Это уведомление налоговая сама направляет работодателю.

Какие документы нужно предоставить в налоговую

При подаче документов на вычет вам понадобятся документы, подтверждающие расходы на физкультуру и спорт:

- копия договора со спортивным учреждением или ИП из перечня Минспорта РФ об оказании физкультурно-оздоровительных услуг;

- кассовый чек: бумажный чек, электронная квитанция, выписка из банка, расписка продавца — любой вариант по форме требований (cт. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ);

- реквизиты банковского счета для перечисления денег;

- свидетельство о рождении ребенка, если вычет формируется по расходам на детские занятия.

Если будете подавать документы через налоговую, дополнительно придется сдать декларацию 3-НДФЛ.

Максимальная сумма, которую можно вернуть

Максимальная сумма затрат за год для всех социальных вычетов — 120 000 ₽. То есть если вы платите НДФЛ в размере 13 %, то максимум за год можно вернуть 15 600 ₽ от 120 000 ₽.

Нужно понимать, что если в налоговом периоде вы уже получали вычет, например, за услуги стоматолога на 70 000 ₽ и по ставке 13 % возврат составил 9100 ₽, то за фитнес сможете вернуть налог только с оставшейся суммы — 50 000 ₽.

Но в эти 120 тысяч не входят расходы на дорогостоящее лечение и затраты на образование детей или подопечных до 50 000 ₽ на каждого ребенка.

П. 2 ст. 219 НК РФ

Анастасия Рязанцева, налоговый эксперт Solar Staff:

«В выигрыше все: и физлица, и организации, и ИП, которые оказывают физкультурно-оздоровительные услуги. Если они включены в перечень Минспорта РФ, это даст им некоторое преимущество в виде скидки от государства на услуги, что позволит увеличить количество клиентов.

Например, это может коснуться спортивных детских секций — многие родители могут сделать выбор в пользу вычета, особенно если ребенок занимается не профессионально, а для общего развития».

Впервые в этом году подаем возврат за фитнес/спорт в декларации за 2022 год. В этой статье расскажу подробнее о новом вычете за фитнес.

Многие знают или слышали, что за платные расходы мы можем вернуть налог в размере 13%.

Напомню за какие расходы работающему человеку положен возврат налога:

-

приобретение жилья (покупка/строительство), земельного участка;

-

платное лечение: своё, детей, супруга (и), родителей;

-

платное обучение свое и детей;

-

и другое и вот с 2022 года добавился ▶ фитнес/спорт , о нём и поговорим в этой статье.

В 2023 году можно подать возврат налога по расходам за физкультурно-оздоровительные услуги, понесённые в 2022 году за себя или своих несовершеннолетних детей.

Размер вычета не более 120 000 рублей за год в совокупности с другими социальными вычетами.

Для возврата налога необходимы документы:

-

декларация 3-НДФЛ за 2022г;

-

договор со спортивной организацией/ИП;

-

если это была оферта, то должно быть заявление о присоединении;

-

платёжные документы, подтверждающие оплату.

Важно, чтобы спортивная организация/ИП, входила в перечень утвержденный приказом Министерства спорта РФ.

Пишите в комментариях какие налоговые вычеты Вам интересны, я подготовлю информацию.😉