Инвестиции25 февраля 2022 в 08:0039 880

Как инвестировать в акции

Пошаговая инструкция для начинающих

Почему акции

Средняя дивидендная доходность – отношение дивидендов за год к цене акции.

Субъективные и объективные факторы стоимости акций на бирже.

Шаг 1. Определитесь, зачем вам инвестиции

Цены акций и других активов на бирже называются котировками.

Шаг 2. Выберите способ управления капиталом

Шаг 3. Выберите подходящие акции

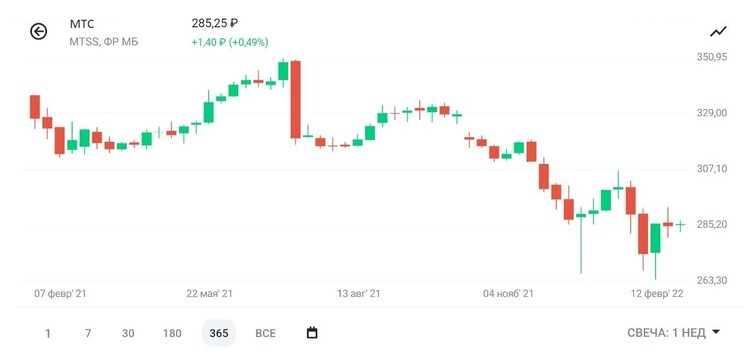

Рис. 1. Диапазон цен акций на примере компании «МТС» (MTSS)

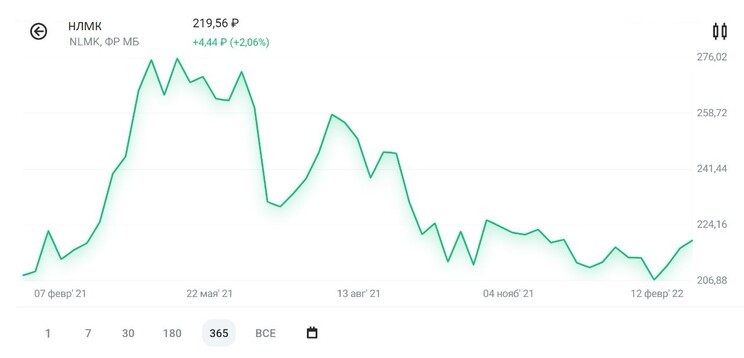

Рис. 2. Пример линейного графика цены акции в приложении «Открытие Инвестиции»

Рис. 3. Пример свечного графика цены акции в приложении «Открытие Инвестиции»

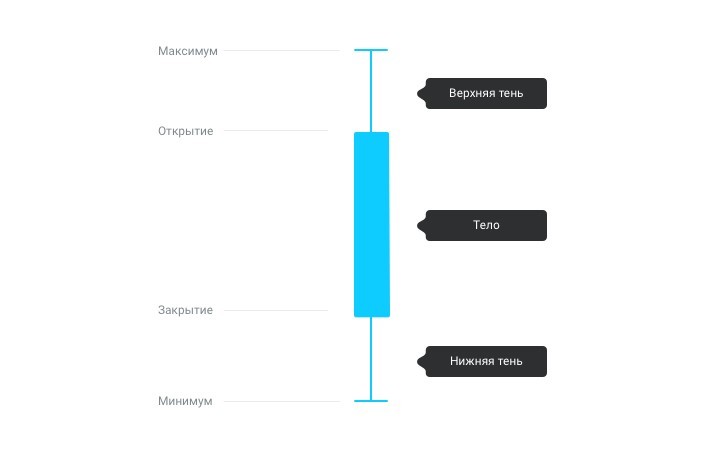

Рис. 4. Японская свеча. Наличие цвета в теле свечи говорит о снижении котировок в пределах временного интервала

Шаг 4. Сделайте первую покупку

Шаг 5. Проверьте, насколько здоров ваш портфель

Риски инвестирования в акции

Как снизить риски

Мы диверсифицируем, поскольку не можем предсказать будущее.

Признаки здорового портфеля

Что такое трейдинг?

Как платить налоги при инвестировании в акции

С ростом уровня жизни все больше россиян хотят вложить средства в доходные финансовые инструменты. Какие здесь возможны варианты? Первый — банковские вклады, но проценты по ним, увы, невысоки и могут лишь покрыть инфляцию. Второй вариант — криптовалюты, которые, несмотря на доходность, остаются весьма рискованным инструментом.

Акции онлайн

Есть и третий, компромиссный, вариант — инвестиции в ценные бумаги. В статье ниже команда Bankiros.ru попыталась разобраться, как заработать на акциях, насколько этот вариант заработка рискован и какой доход может принести новичку.

Что такое акции?

Начнем с основ — откуда вообще берутся акции? Чтобы развиваться, компаниям нужны источники финансирования. Для этого привлекаются инвесторы — люди, которые готовы вложить деньги взамен на долю с прибыли компании. Такие обязательства инвестора и компании по отношению друг к другу закрепляются в виде ценной бумаги — акции.

Как зарабатывают на акциях и из чего складывается прибыль?

Торговля акциями и другими ценными бумагами происходит на организованных рынках — биржах. В России сегодня действует около десятка бирж, но крупнейшие из них — две:

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- Санкт-Петербургская биржа. Здесь можно приобрести иностранные акции;

- Московская биржа. К торгам допускаются акции только российских компаний.

Кроме акций, на биржах торгуют и другими ценными бумагами — инвестиционными облигациями, опционами и фьючерсами.

Важно! Инвестиции в акции не гарантирует прибыль. Любая ценная бумага может вырасти и упасть в цене, причем за очень короткий промежуток времени. Чтобы получить доход от своих вложений, инвестору нужно покупать такие акции, которые не «упадут» в стоимости, а наоборот — подорожают.

Определить перспективную компанию-эмитента акций может лишь человек с хорошим уровнем финансовой и инвестиционной грамотности. Чтобы заработать на акциях, новички берутся изучать фондовый рынок либо обращаются к профессиональным посредникам — за единичными консультациями либо постоянным сопровождением.

Какие виды и типы инвестиций существуют?

Акции — лишь одна из разновидностей ценных бумаг. А какие еще активы можно приобрести на бирже и чем они отличаются от акций?

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- Облигация — это, по сути, долговая расписка, которая дает право инвестору вернуть деньги и получить проценты по ним в оговоренный срок. Выпускаются государством и компаниями;

- Акция — ценная бумага, которая дает инвестору право получить часть прибыли компании, ее выпустившей. Также доход получают на разнице курсов от купли-продажи: это возможно за счет того, что акции постоянно растут и падают в цене;

- Фьючерс — контракт, который фиксирует куплю-продажу активов или товаров по текущим ценам. Поставка производится в будущем (в сроки, оговоренные контрактом). Если актив подорожает, инвестор получит прибыль. Если подешевеет — понесет убытки;

- Опцион — биржевой контракт, позволяющий купить или продать актив по определенной цене в определенные сроки.

Среди всех бумаг наиболее надежным вложением для новичка станут гособлигации. Доходность по ним выше, чем по депозитам, зато уровень рисков — минимальный. Гораздо большую прибыль сулят акции, но торговать ими рискованнее, чем облигациями. Фьючерсы и опционы — это типы ценных бумаг, с которыми работают опытные инвесторы или вовсе профессионалы.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Если все-таки решили вкладывать деньги в акции, стоит определиться с компаниями, перспективными для инвестиций, а также стратегией (об этом — см. пункты ниже).

Самые популярные акции — российские и иностранные

Самые популярные для инвестиций компании — это лидеры своей отрасли, показывающие устойчивый рост прибыли. На российском фондовом рынке таковыми являются нефте- и газодобывающие компании, добытчики др. полезных ископаемых, крупные ритейлеры. Например, такой список популярных российских акций предлагает РБК Quote:

- Ростелеком;

- Сургутнефтегаз;

- АЛРОСА;

- Татнефть;

- Русал;

- X5 Retail Group;

- Яндекс;

- Роснефть;

- НЛМК;

- Аэрофлот.

В иностранном бизнесе среди лидеров роста значатся самые разные компании — сети общепита, поставщики информационных и финансовых услуг, производители электроники. Приведем лишь некоторые наименования:

- Tesla;

- Starbucks;

- McDonald’s;

- Alphabet;

- Mastercard;

- BAT;

- PayPal;

- Philip Morris;

- Nokia;

- Walmart.

Что касается инвестиционных предпочтений, то довольно часто россияне вкладывают деньги в акции зарубежных компаний. Во-первых, на мировом рынке проще найти надежного эмитента — выбор больше. Во-вторых, вложения в иностранный бизнес позволят защититься от нестабильной российской экономики. В-третьих, иностранные акции — это всегда вложения в валюте, что автоматически защищает их от девальвации рубля.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Какие существуют варианты заработка на акциях?

Акциями можно распоряжаться по-разному. Выбор в пользу того или иного способа заработка инвесторы делают, исходя из опыта, готовности к риску и имеющемуся капиталу. Иногда способы заработка на акциях сочетают. Рассмотрим, в чем их суть.

Торговля на бирже (трейдинг)

Суть трейдинга состоит в том, чтобы покупать акции по одной цене, а продавать дороже. Возможность для этого предоставляет сам фондовый рынок: за несколько минут котировки акций могут как существенно вырасти, так и рухнуть. Что влияет на стоимость акций:

- Прибыльность компании;

- Обстановка на рынке;

- Настроения трейдеров;

- Политическая ситуация

- И ряд других факторов.

Чтобы заниматься трейдингом самостоятельно, нужно хорошо понимать, как устроен рынок ценных бумаг, и постоянно отслеживать изменения на нем. Пассивным вариантом заработка такое управление акциями не назовешь.

Покупка и долговременное хранение акций

Купив акцию, инвестор начинает получать прибыль от роста ее стоимости. Так можно заняться долгосрочным вложением: приобрести акции одной или нескольких компаний, которые почти наверняка вырастут в цене через несколько лет. Это безопасный вариант инвестирования, но самый низкодоходный. Оправдывает себя только с ситуации, когда у инвестора большой капитал.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Дивиденды

Плюс дивидендов состоит в том, что они не зависят от котировок. Инвестор получает гарантированный доход, размер которого утверждает собрание акционеров. Дивиденды выплачиваются ежегодно, реже — ежеквартально.

Минус дивидендов — в том, что у каждой компании своя политика по их начислению. Одни сразу заявляют, что не планируют их выплачивать. Другие умалчивают о дивидендной политике. Третьи опираются на цифры, например, готовы платить акционерам до 30% чистой прибыли или 50% свободного денежного потока. Еще один вариант — компания заявляет, что будет платить не менее определенной суммы на акцию.

Например, МТС обещает ежегодно начислять не менее 28 рублей на акцию с 2019 по 2021 год. Получается, что высокую доходность по дивидендам имеют только крупные акционеры. А вот с нуля сколотить состояние таким способом затруднительно.

Инструкция по заработку на акциях — 8 необходимых шагов

После экскурса в то, как инвесторы зарабатывают на ценных бумагах, возникает вопрос практического толка: как купить первую акцию и стать участником фондового рынка? Предлагаем простую инструкцию:

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- Проходим обучение. Даже если акции планируется передать в доверительное управление, инвестору все равно нужно понимать, как в своей основе работает фондовый рынок, что означают основные понятия («акция», «биржа» и т.д.);

- Ставим цели. Инвестирование без конкретной цели редко бывает успешным. Инвестор формирует стратегию, исходя из того, зачем ему нужны деньги, на какой минимальную прибыль он рассчитывает и в какой срок;

- Выбираем брокера. Брокеры выполняют посреднические функции: через них инвесторы регистрируются на бирже, покупают и продают ценные бумаги, формируют финансовую отчетность и т.д.;

- Открываем демо-счет. Чтобы не рисковать рублем, новички могут попробовать себя в торговле виртуальными акциями, создав демо-счет. Технически такой счет работает так же, как брокерский, и дает максимальное точное представление о сути трейдинга;

- Формируем стратегию. В инвестировании принято говорить о трех основных стратегиях — консервативной, умеренной и агрессивной. Они отражают степень риска — соответственно, низкую, среднюю и высокую. При этом в трейдинге действует правило: чем выше риск, тем больше доходность;

- Распределяем ресурсы. Источники дохода нужно по возможности диверсифицировать. В инвестировании речь идет о том, что вкладывать деньги в различные ценные бумаги от нескольких компаний — формировать инвестиционный портфель.

- Выбираем акции. Новичкам стоит инвестировать в крупные компании, которые на протяжении лет дают хорошую прибыль. С опытом можно начать покупку акций от растущих компаний в новых, перспективных отраслях экономики;

- Покупаем акции. Сегодня операции на бирже происходят онлайн, с помощью программного обеспечения. Для покупки акций можно использовать терминал или мобильное приложение вашего брокера, а можно — универсальную программу Quik.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

В каких случаях нужно вкладываться в одну акцию, а в каких — в несколько, т.е. создавать портфель?

Любой инвестиционный портфель — это набор финансовых инструментов. Он может состоять из различных ценных бумаг (например, акций, облигаций и фьючерсов в соотношении 50/30/20). Либо же инвестор собирает портфель из бумаг одного типа — например, акций, — но скупает их у нескольких компаний.

В любом случае, инвестиционный портфель — это наиболее безопасный вариант вложений. Его преимущество состоит в диверсификации: маловероятно, чтобы рухнули котировки сразу всех ценных бумаг, выпущенных разными эмитентами. Путем создания портфеля обогащались все успешные трейдеры. Однако формировать собственный инвестпортфель советуем только тем новичкам, которые имеют внушительный капитал на старте (от 400 тыс. рублей). С суммой меньшей это станет пустой тратой времени.

А что насчет инвестиций в акции одного эмитента? Недостатки такой стратегии очевидны: инвестор становится зависимым от одного источника дохода. Если данная бумага упадет в цене — инвестор уйдет в минус. Но для начинающих трейдеров, у которых в кармане не больше 100 тыс. рублей, покупка единственной акции — это хороший способ познакомиться с биржей. Следить за котировками одной-единственной компании легче, чем за несколькими, а объем вложенных средств — не настолько велик, чтобы бояться его потерять. Доход может принести просто колебание курса данной акции.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Зачем нужен брокер и какую пользу он может нам дать?

По закону для покупки и продажи ценных бумаг физические лица должны обращаться к профессиональным посредникам — брокерам. Их функции выполняют либо брокерские компании непосредственно, либо банки с брокерской лицензией. Нюанс состоит в том, что со своим посредником клиент может взаимодействовать по разным схемам:

- Самостоятельная торговля. Инвестор открывает счет у брокера, но все сделки на бирже совершает самостоятельно, т.е. сохраняет полную свободу в управлении своими деньгами. Единственное ограничение — все операции, которые инвестор проводит через брокера, должны соответствовать закону;

- Доверительное управление. В этом случае куплей-продажей акций от и до займется специалист, действующий в рамках договора. Инвестору же остается получать доход: вникать в детали операций с ценными бумагами ему не требуется.

Многие брокерские компании и банки предлагают промежуточный вариант — консультирование. В обязанности консультанта входит объяснить, как функционирует биржа, и давать рекомендации по запросу клиента. В остальном инвестор действует самостоятельно.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как выбрать брокера?

Выбирая посредника на рынке ценных бумаг, начните с элементарных мер предосторожности:

- Сперва своего посредника — брокера или банк — нужно проверить на надежность. На официальном сайте Центробанка есть перечень компаний, которые имеют брокерскую лицензию и могут легально проводить операции на бирже;

- К услугам зарубежных брокеров лучше не прибегать: их деятельность в России пока не регламентирована. Если возникнут споры и неурядицы, клиенты таких компаний не смогут защититься в российском суде;

- Всесторонне проанализируйте рынок. Брокеры предлагают множество тарифов — с высокой и низкой степенью риска, различными суммами на старте инвестирования, высокими или умеренными комиссиями. Во многом от грамотно подобранного тарифа зависит итоговая доходность.

Сколько можно заработать на акциях?

Инвестиции — весьма доходный вариант вложений. В том числе, это подтверждает российский фондовый рынок, который в 2019 году рос быстрее других международных площадок. Цифры говорят сами за себя: на каждые 100 рублей, вложенные в акции в январе, можно было получить 125 к концу осени, а с учетом дивидендов — все 140 рублей. Для сравнения: доходность по депозитам в крупнейших банках РФ к концу года составляла в среднем 6%.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

То, сколько составит заработок на акциях у конкретного инвестора, зависит от структуры его инвестпортфеля и объема вложений. Влияет и стратегия инвестирования: дивиденды приносят меньший доход и меньшие риски, а трейдинг — ровно наоборот.

Какие могут быть риски и какие есть способы минимизации рисков при работе с акциями

Главный риск, связанный с инвестициями, стоит в том, что доход не гарантирован. Какой бы продуманной ни была стратегия, всегда можно потерять деньги на невыгодном вложении. Это касается и новичков, и опытных игроков на бирже. Но для начинающих инвесторов предлагаем несколько общих рекомендаций:

- Четко определитесь с тем, зачем вы пришли на рынок инвестиций;

- Сначала вкладывайтесь в знакомые и наиболее понятные виды бизнеса и инструменты;

- Если хотите инвестировать в определенную отрасль, сосредоточьтесь на ее компаниях-лидерах;

- Если позволяют сбережения, начните формировать инвестпортфель — так риск от вложений существенно снизится;

- Если трейтинг отнимает много сил и не приносит успеха, попробуйте доверительное управление, разделите свой капитал с другими инвесторами;

- Учитесь, учитесь и еще раз учитесь! Инвестирование — это не игра в рулетку: здесь зарабатывают только финансово подкованные люди.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Кстати, о том, чтобы снизить риски для начинающих инвесторов, позаботилось законодательство. С 2015 года в России кроме обычных брокерских счетов действуют ИИС — индивидуальные инвестиционные счета. Они дают два вида послаблений: позволяют не платить налог на прибыль либо получить вычет в размере 13% от суммы, помещенной на ИИС. Получается, что эти 13% — это гарантированный доход, который не позволит инвестору уйти в ноль.

В каких случаях не нужно продавать акции

Придержать акции в нужный момент — вопрос опытности, которую трейдеры нарабатывают годами. А как быть начинающим инвесторам? Ниже мы собрали несколько ситуаций, когда продавать акции не стоит, хоть и очень хочется:

- Срочно понадобились деньги. Золотое правило для новичков — сначала формируем «подушку безопасности», а в ценные бумаги вкладываем только свободные средства. Брать кредит или занимать деньги, чтобы инвестировать, точно не стоит: слишком велик риск уйти в минус.

- Больше не хочется ждать. Успешные инвесторы следуют стратегии — индивидуальному плану инвестирования, который составляется на длительный срок. Это позволяет не совершать импульсивных поступков и терпеливо выжидать момент для выгодной покупки/продажи ценной бумаги.

- Акции стремительно пошли в рост. Заметив, что котировки растут, начинающие инвесторы часто совершают ошибку — быстро продают свои акции. Из виду упускается, что рост цен может продлиться еще какое-то время, а продавать бумаги лучше в момент пика — когда цена станет максимальной.

- Изменилась новостная повестка. Санкции, торговые войны, политические кризисы — от этих событий фондовый рынок может «лихорадить». Но реагировать на новости стоит вдумчиво: сегодня в медиа вбрасывается немало фейков, и далеко не все события скажутся на рынке так, как ожидает трейдер.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Фондовый рынок России развивается даже в далеко не самых простых условиях масштабных международных санкций. В результате торговля акциями стала одним из самых привлекательных способов инвестирования. Что привело ко вполне логичному увеличению числа участников рынка ценных бумаг. Причем многие из них учатся торговле акциями на бирже практически с нуля. Важно понимать, что заработать на ценных бумагах далеко не просто. Это требует серьезной подготовки и постоянного изучения текущей ситуации на рынке. Именно поэтому имеет смысл посвятить отдельную статью рассмотрению вопроса о том, как торговать акциями на бирже новичкам. Детальный ответ на него приводится ниже.

Инвестиции – определение и разновидности инвестиций

Основные инструменты для инвестирования

С чего начать торговлю акциями

Где найти начальные знания по акциям

Как определиться с направлением инвестирования

Критерии для выбора биржи

Процедура совершения сделки

Способы отслеживания курса акции

Когда нужно вложиться в 1 акцию, а когда в несколько

Что делать, если нет времени разбираться

Инвестиции – определение и разновидности инвестиций

Под инвестициями принято понимать вложения, целью которых выступает сохранение и/или приумножение имеющихся у инвестора накоплений. Классификация инвестиций осуществляется по нескольким признакам. Ниже приводятся наиболее распространенные из них.

По объекту инвестирования различают следующие виды вложений:

- реальные (материальные), предусматривающие инвестирование в объекты недвижимости, транспортные средства, оборудование, товарные и сырьевые запасы, другие вещественные объекты;

- финансовые, которые предполагают вложение в акции, облигации, другие ценные бумаги, открытие депозитов или участие в капитале различных предприятий;

- нематериальные (нефинансовые), когда инвестиции направляются на активы, не имеющие материальной формы, например, авторские права, научные разработки, патенты, бренды и т.д.

В зависимости от цели инвестирования различают вложения, которые направлены на решение одной или сразу нескольких из следующих задач:

- сохранение сбережений от инфляции;

- накопление денежных средств или других активов;

- получение стабильного источника пассивного дохода;

- удовлетворение потребности в хобби или интересном времяпровождении.

По длительности размещения денежных средств инвестиции бывают (по одной из версий классификации, хотя допускаются и другие варианты периодизации вложений):

- долгосрочными, когда деньги вкладываются на срок от 3 лет;

- среднесрочными с продолжительности размещения от года до трех;

- краткосрочными, предусматривающими вложение средств на срок до года.

Основные инструменты для инвестирования

В настоящее время российским гражданам доступны несколько направлений инвестирования. Самыми популярными, а потому заслуживающими внимания, выступают такие:

- Ценные бумаги. Прежде всего речь идет об акциях и облигациях, которые торгуются на фондовом рынке. Финансовые операции преимущественно осуществляются на двух российских биржах – Московской и Санкт-Петербургской. Все об акциях, их преимуществах и недостатках, процедуре и правилах торговли ими на бирже для новичка, описывается, начиная со следующего раздела статьи.

- Банковские вклады. Надежный способ получения небольшого, но стабильного дохода, нередко уступающего величине инфляции. Бонусом становится страхование вложений на сумму до 1,4 млн. руб.

- Недвижимость. Востребованный в российских условиях способ инвестирования. Позволяет минимизировать риски, так как объекты недвижимости постепенно растут в цене. Дополнительным плюсом становится возможность получения пассивного дохода от сдачи в аренду.

- Драгоценные металлы. Привлекательное направление вложений, что особенно актуально для золота. Предусматривает использование разных финансовых инструментов – от приобретения слитков до открытия обезличенного металлического счета. Особенно эффективно для долгосрочных инвестиций.

- Иностранные валюты. Удобное и универсальное средство инвестирования. Раньше преимущество отдавалось доллару, затем – вместе с евро. Сегодня все более популярными становятся валюты других стран – Китая, Израиля, Саудовской Аравии и т.д.

- ПИФы или паевые инвестиционные фонды. Представляют собой широко распространенную форму коллективных инвестиций, когда вкладчик становится владельцем доли имущества фонда. Средства инвестора управляются администрацией ПИФа и направляются на приобретение ценных бумаг и других активов в соответствии с политикой фонда.

Самостоятельная торговля акциями обладает очень важным преимуществом, по сравнению со всеми перечисленными вариантами инвестирования. Речь идет о разнообразии доступных инструментов, позволяющих как много зарабатывать при высоком уровне риска, так и получать стабильный и достаточно существенный доход при минимальной вероятности убытков.

Самые популярные акции

Интерес инвестора к той или иной ценной бумаге зависит от нескольких факторов. Среди ключевых необходимо выделить такие:

- Финансовое положение и перспективы компании-эмитента.

- Динамика стоимости акции за последние несколько лет.

- Наличие дивидендов и история их выплаты, а также дивидендная политика компании.

- Состояние и основные тренды экономики в целом и конкретной отрасли, к которой относится эмитент.

- Стратегия инвестирования (сохранение накоплений при минимуме риска, получение прибыли при большей рискованности сделки, диверсификация портфеля ценных бумаг и т.д.)

Приведенный перечень далеко не полон. Опытные инвесторы внимательно изучают несколько десятков разнообразных показателей. Но даже включенных в список факторов достаточно для того, чтобы понять, насколько сложной является работа инвестора. Ниже приводятся несколько наиболее популярных и интересных для инвестирования акций российских и зарубежных компаний.

Российские акции

Применительно к отечественному бизнесу наиболее интересными для инвестирования традиционно являются представители трех секторов: финансового, нефтегазового и энергетического. В последние годы к ним уверенно добавился ритейл. Поэтому вполне логичным будет вложения в ценные бумаги следующих компаний:

- СберБанк.

- Газпром.

- Лукойл.

- Роснефть.

- Норникель.

- НЛМК.

- Магнит.

- Лента.

- НЛМК.

- Сургутнефтегаз.

- Ленэнерго.

- ФСК ЕЭС и т.д.

Иностранные акции

Зарубежный фондовый рынок в последние 2-3 года отличается высокой волатильностью (что в целом характерно и для отечественного, так как является логичным следствием политической нестабильности, масштабных санкций и пандемии COVID-19). Поэтому вложения должны быть аккуратными и взвешенными. Количество возможных вариантов очень велико, как и число доступных стратегий инвестирования. Отдельного упоминания заслуживают акции нескольких компаний, включая:

- Newmont Corporation.

- 3M.

- Coinbase.

- Snowflake.

- Merck.

- Airbnb.

- The Craft Heinz Company.

С чего начать торговлю акциями

Ответ на вопрос, как начать торговать акциями, предусматривает последовательное осуществление такого набора действий:

- Получение начальных знаний, необходимых для инвестирования. Речь идет о правилах функционирования фондовой биржи, видах и характеристиках ценных бумаг, основах технического анализа и правилах непосредственного совершения сделки по приобретению или продаже акций.

- Выбор фондового рынка для дальнейшего инвестирования. Итоговое решение зависит от персональных предпочтений начинающего инвестора. Среди зарубежных рынков особого внимания заслуживает самый крупный и развитый – американский.

- Выбор брокерской или управляющей компании. Торговля на фондовой бирже ведется через посредника, так как у физических лиц попросту нет доступа к совершению сделок. Заключение договора с брокером проводится одним из двух способов – непосредственно в офисе компании или посредством портала Госуслуги, то есть дистанционно. После подписания документа автоматически происходит открытие брокерского счета или ИИС.

- Установка на персональный компьютер или мобильное устройство инвестора торгового терминала. Необходимое ПО поставляется брокером, специалисты которого дают все необходимые рекомендации и инструкции. Теоретически возможна торговля без использования терминала, но такой способ участия на фондовом рынке задействуется нечасто.

- Проведение тестовой операции покупки или продажи ценной бумаги. Такая опция доступна практически на всех серьезных фондовых биржах, включая Московскую, и используется для обучения новичков.

- Выбор направления инвестирования. Один из самых сложных пунктов данной пошаговой инструкции. Его реализация предусматривает практическое использование полученных ранее знаний и активное освоение новой информации.

- Совершение торговой сделки. Сначала нужно пополнить брокерский счет, после чего выбрать конкретный актив, указать количество приобретаемых акций и подтвердить их покупку.

Описанная схема действий является универсальной и общей. Но некоторые ее пункты требуют – в силу важности и сложности – более детального рассмотрения.

Где найти начальные знания по акциям

Найти интересующую начинающего инвестора информацию не составляет труда. Для этого можно воспользоваться любой из многочисленных книг, фактически являющихся учебным пособием для новичков на фондовом рынке. Альтернативный вариант, ставший сегодня более популярным, предусматривает просмотр видеоуроков для начинающих, которые несложно отыскать в YouTube или на одном из множества тематических интернет-ресурсов. Отдельного упоминания заслуживают сайты крупных отечественных брокеров, на большинстве из которых также размещается большой спектр справочной информации, в том числе – по правилам биржевой торговли.

Как определиться с направлением инвестирования

Самый распространенный способ выбора финансового инструмента для вложений предполагает задействование одного или сразу двух видов анализа – технического или фундаментального. Первый базируется на изучении динамики рыночной цены акции, причем целью инвестора выступает заработок на любом движении рынка – как вверх, так и вниз.

Основой фундаментального анализа становится поиск динамично развивающейся компании, имеющей стабильное и устойчивое финансовое положение. Еще лучше, если ее ценные бумаги будут недооценены рынком. В этом случае инвестор может рассчитывать на получение достаточно высокой прибыли при минимальном риске. Особенно эффективным фундаментальный анализ оказывается в отношении долгосрочных вложений, когда речь идет об инвестировании на 3-5 или даже больше лет.

Критерии для выбора биржи

Для российского инвестора выбор фондовой биржи для торговли акциями достаточно ограничен, так как по большому счету доступны всего два варианта. Первый – Московская биржа, где торгуются отечественные ценные бумаги. Второй –Санкт-Петербургская, где можно приобрести зарубежные акции, включая наиболее интересные американские.

Оптимальным вариантом участия на фондовом рынке выступает торговля на обеих биржах. Причем ее можно вести с одного брокерского счета, что делает формирование и последующее управление портфелем акция намного более простым, удобным и оперативным.

Процедура совершения сделки

Покупка или продажа акций на фондовой бирже происходит одним из трех способов. В указанную цифру входят:

- Использование торгового терминала (посредством интернета). Самый распространенный вариант участия в торгах ценными бумагами. Все, что требуется для его практической реализации – установка необходимого ПО и доступ к интернету.

- Через телефон. Предусматривает отдачу голосовых поручений брокеру на покупку или продажу активов. Для идентификации инвестора и подтверждения его полномочий используются различные голосовые пароли и специальный номер телефона брокерской компании, обычно – многоканальный, что исключает трудности с дозвоном.

- С помощью веб-интерфейса. Последний представляет собой упрощенную версию торгового терминала, которая размещается на сайте брокерской компании в личном кабинете пользователя. Ее функционал несколько ограничен, хотя вполне позволяет совершать необходимые инвестору операции.

Способы отслеживания курса акции

Котировки всех торгуемых на Московской или Санкт-Петербургской бирже ценных бумаг можно найти в соответствующих разделах их официальных сайтов. Их обновление происходит с небольшой задержкой в четверть часа, что некритично для средне- и долгосрочных инвестиций. Если нужна более актуальная информация, можно воспользоваться торговым терминалом, где она предоставляется в режиме реального времени.

Когда нужно вложиться в 1 акцию, а когда в несколько

Выбор стратегии инвестирования – личное дело инвестора. Только он сам может определить, что для него важнее – получение максимальной прибыли или минимизация рисков, так как значения этих параметров имеют обратную зависимость: рост одного означает неизбежное снижение другого и наоборот.

Обычно имеет смысл задействовать механизм диверсификации, который предусматривает формирование портфеля из активов разной степени надежности и прибыльности. Такой подход обеспечивает дополнительную страховку от полной потери накоплений при одновременном получении достаточно серьезной прибыли.

Вложения в акции одной компании целесообразны только в случае «железной» уверенности в стабильности ее финансового положения и наличии гарантий высокой доходности по ценным бумагам. Получить подобную информацию с помощью любого вида анализа крайне сложно, еще труднее – убедиться в ее достоверности. А потому применять такую торговую стратегию нужно очень осторожно, так как она неизбежно сопровождается ростом риска потерять инвестиции или, по крайней мере, получить существенные убытки.

Что делать, если нет времени разбираться

Если у инвестора нет времени или желания изучать специфику фондового рынка и особенности ценных бумаг, можно пойти более легким и простым путем, чем самостоятельное участие в торговле акциями. Речь идет о передаче накоплений в доверительное управление, которое бывает нескольких видов, включая два самых распространенных. Первый – это приобретение пая в ПИФе, второй – заключение договора с брокером или управляющей компанией. В обоих случаях средствами инвестора управляют специалисты, хотя доходность формируется несколько по-разному, как и стоимость услуги доверительного управления.

Часто задаваемые вопросы

Что такое трейдинг?

Термин означает деятельность по купле или продаже различных финансовых активов или инструментов на бирже.

Зачем нужен брокер?

Действующее законодательство не допускает граждан к торговле на бирже. Для ведения подобной деятельности нужен посредник, которым становится брокер. Он же выступает налоговым агентом инвестора, который в подавляющем большинстве случаев занимается начислением и уплатой налогов с доходов то инвестиций.

Какую пользу приносит брокер?

Брокер имеет статус профессионального участника рынка ценных бумаг. Поэтому он способен как предоставить необходимые консультации в виде советов и рекомендаций, так и взять средства инвестора в доверительное управление.

Как выбрать брокера?

Наш сервис предлагает простой и удобный способ выбора подходящего брокера и заключения договора на брокерское обслуживание. Причем инвестору предоставляется возможность рассмотреть и отсортировать доступные предложения по интересующим его критериям, включая стоимость услуг, величина комиссий, функционал торгового терминала, доступные финансовые инструменты и т.д.

Сколько в среднем можно заработать на акциях?

Уровень доходов от ценных бумаг зависит исключительно от размера стартового капитала и профессионализма инвестора. Верхнего предела заработка попросту не существует. Хотя необходимо помнить и возможности получить убытки, порой – весьма серьезные.

Как риски существуют?

Торговля на фондовой бирже неизбежно сопровождается разными видами рисков. С некоторой долей условности они делятся на две группы: рыночные (выражаются в изменении цены акции и объясняются объективными экономическими факторами) и нерыночные (состоят в изменении законодательства, решениями регулятора, недобросовестной конкуренцией и т.д.) Прогнозирование первых является сложной, но вполне решаемой задачей. Предсказать вторые практически нереально.

Как минимизировать риски с акциями?

Самый простой способ – диверсификация вложений, которая предусматривает инвестирование в разные по доходности, виду и рискованности активы. При таком подходе к формированию портфеля вероятность серьезных убытков резко снижается, а шансы на получение стабильной прибыли, пуст и на самой высокой, увеличиваются.

Как играть на бирже акций начинающему?

Новичкам заниматься игрой на бирже не стоит. На первом этапе намного правильнее изучить принципы функционирования рынка, выработать торговую стратегию и сформировать инвестиционный портфель, причем диверсифицированный.

Содержание статьи

Показать

Скрыть

Что такое инвестирование, с чего начать и куда вложить деньги? Отвечаем на самые популярные вопросы.

Зачем нужны инвестиции

Суть любых инвестиций — временная передача своих ценностей другим людям для получения от них еще большего числа ценностей. В более узком смысле это когда деньги делают деньги. В Федеральном законе № 39 «Об инвестиционной деятельности» эта же идея сформулирована чуть иначе.

— денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, которые вкладывают в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Чтобы не смешивать профессиональные инвестиции, в которых участвуют только юридические лица (государство, бизнес, банки, брокеры), и вложения физлиц, в английском языке существует термин personal finance, который включает в себя личные финансы в целом и инвестиции в частности.

— понятие, существующее только в Рунете и не имеющее определения ни в науке, ни в деловой среде. По сути это то же самое, что personal finance, то есть управление личными деньгами с целью их прироста и получения пассивного дохода.

С какой суммы можно инвестировать на рынке

До эпохи мобильных приложений минимальная сумма обычно составляла 1 000 рублей. Это номинал одной облигации федерального займа, которую можно купить на брокерской счет, и самый популярный размер пая инвестиционных фондов (ПИФ), не требующих открытия такого счета.

Сегодня инвестировать можно практически с 1 копейки. Есть акции, которые стоят сотые доли рубля, есть инвестиционные фонды и накопительные счета, которые принимают любую минимальную сумму, которая есть у инвестора.

Однако по факту, чтобы увидеть отдачу от инвестиций, придется вложить гораздо больше. Например, для заработка 100 рублей в месяц при доходности 15% годовых (это чуть ниже среднего для российских акций) у инвестора на счете должно быть по меньшей мере 8 000 рублей.

Как новичку выйти на фондовый рынок: пошаговая инструкция

Чтобы не потеряться в потоке информации и не совершить типичные ошибки, можно действовать по простому алгоритму, которому следует большинство инвестиционных управляющих в мире.

Определить цель

Глобально у инвестора может быть две ситуации:

- Уже есть крупная сумма, и ее нужно грамотно вложить, чтобы приумножить (защитить от инфляции, девальвации, нарастить в реальном выражении или сделать источником пассивного дохода).

- Суммы нет, но есть регулярный доход, который позволит со временем накопить капитал на некую крупную цель (бытовая техника, ремонт, автомобиль, жилье, учеба детей, будущая пенсия).

В первом случае инвестор чаще всего преследует цель сохранить накопленный капитал для того периода, когда он перестанет работать, закроет бизнес, подрастут дети или случится еще какое-то большое событие.

Во втором случае инвестору нужно собрать капитал для решения задачи, на что ему не хватает денег. Для движения к большой цели полезно иметь несколько промежуточных, которые могут быть достигнуты быстрее.

Например, можно поставить задачу собрать 1 млн рублей или другую круглую сумму, накопить на стоимость автомобиля, квартиры, обеспечить приход дивидендов в размере средней пенсии и так далее.

Изучить термины и инструменты рынка

Все базовые инвестиционные инструменты можно поделить на три группы:

— долговые (инвестор дает деньги под фиксированный процент на конкретный срок);

— долевые (инвестор имеет долю в бизнесе без определенных сроков и ставок доходности);

— альтернативные (все прочее, включая золото, недвижимость и производные инструменты).

Общая закономерность: чем выше доходность инструмента, тем выше риски. В долговых (облигации) риск проявляется в том, что по мере роста ставки (когда возможны дефолт и отзыв лицензии) вероятность получить прибыль и даже свои вложенные деньги снижается.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

26.05.2021 23:59

В долевых (акции) риск в том что, чем выше дивиденды, тем чаще их переносят или отменяют. Еще одно проявление риска при вложениях: цена самой акции сильнее падает, чем все остальные активы, когда случается какой-то негатив на рынке.

В альтернативных инструментах базовый риск — рыночный. Валюта, недвижимость, золото или дериватив могут сильно измениться в цене вопреки ожиданиям. Также возможны другие проблемы: нет покупателя (низкая ликвидность), высокие налоги, введенные ограничения регулятора.

Узнать, как работает фондовый рынок

До того, как вложить свои первые деньги, полезно взять паузу, чтобы осмотреться и выбрать лучшие для себя варианты. Можно, конечно, этого и не делать, осваивая рынок на практике, но статистика показывает, что часто это заканчивается потерей средств.

Типичный опыт начинающего инвестора связан с валютными спекуляциями и попытками угадать, какая акция «выстрелит» в ближайшее время. До 90% таких экспериментаторов обнулили свой счет и на долгие годы разочаровались в инвестициях.

В итоге люди теряют бесценное время. Именно время — основной актив инвестора. Если тянуть и откладывать, то с определенного момента многие финансовые цели становятся недостижимыми в принципе. Например, 23-летний студент, инвестируя в акции по 1 000 рублей в месяц, к 50 годам может собрать почти 7 млн рублей. Тот, кто начал только в 40 лет — всего около 300 000 рублей.

Обучение Банки.ру

Составить план действий на рынке

Общая теория понятна, цели определены, свободные деньги есть. Однако существует еще одно условие, которое может дорого обойтись, если не учесть его заранее.

Инвестиции — это надолго. В идеале как минимум на три года (стандартный срок ИИС). По статистике, чем дольше срок инвестиций, тем выше вероятность получения ощутимой прибыли.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

18.03.2021 11:44

Финансовые рынки капризны, они могут годами падать, прежде чем покажут хороший рост. Инвестор может получить убытки, если ему срочно потребуются деньги и он продаст ценные бумаги на падении котировок. Для таких случаев необходима финансовая подушка безопасности на время, пока долгосрочные инвестиции работают.

Стандартный размер финансовой подушки составляет сумма расходов семьи на срок от 3 до 6 месяцев. Этого может быть достаточно, чтобы человек поменял работу или вылечился от внезапной болезни. Более дальновидные инвесторы также используют страхование жизни, например, если являются единственным кормильцем в семье.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

21.04.2021 00:00

Оценить инвестиционные риски

Итак, нужна четкая цель и понимание, что чем выше процент, который инвестор хочет заработать на инвестициях, тем меньше вероятность, что он его получит. На практике это означает, что новичку надо найти для себя золотую середину между доходностью и риском.

По природе все люди делятся на более и менее склонных к риску. Традиционно всех инвесторов распределяют на три группы:

— агрессивные (наиболее склонные к риску);

— умеренные (среднее между первым и третьим);

— консервативные (наименее склонные к риску).

Определить склонность к риску можно, например, ответив на вопросы стандартного экспресс-теста. Потребуется прочесть четыре утверждения, приведенных ниже, и дать свой ответ. Возможны четыре варианта ответа: «полностью согласен», «скорее согласен», «скорее не согласен», «полностью не согласен».

- Инвестирование слишком сложно для понимания.

- Комфортнее разместить деньги на вкладе, чем в акциях.

- Когда слышу слово «риск», на ум сразу приходит ассоциация «убыток».

- В инвестировании сохранить деньги важнее, чем заработать.

За ответы начисляются от 1 (полностью согласен) до 4 баллов (полностью не согласен). Люди, набравшие до 9 баллов, это консерваторы, до 16 баллов — умеренные, от 17 и выше — агрессивные.

Торговля на бирже должна приносить удовольствие, а для этого важно как можно быстрее определить, какой стиль инвестирования вам подходит. Как это сделать?

08.04.2021 02:00

Аналогичные тесты есть в свободном доступе в интернете. Кроме того, их результаты можно сверить, пройдя тестирование у брокера. Некоторые компании предоставляют такую возможность клиентам.

Подобрать брокера

Сформировать стартовый капитал

Как уже говорилось, начальная сумма может быть любой, но чтобы не потерять мотивацию, лучше вкладывать ощутимую сумму, приносящую потенциально заметный доход. Иначе есть риск бросить это занятие, толком не начав.

Создать капитал можно даже с маленьким доходом. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

20.04.2021 09:01

То есть размер капитала в основном зависит от дохода инвестора. Возьмем конкретный пример.

- Зарплата (после вычета налогов) — 100 000 рублей в месяц

- Комфортная доля сбережений — 20 000 рублей в месяц

- Сумма финансовой подушки для инвестора (3 месяца по 80 000 = 240 000 рублей)

- Собрав на счете в банке/депозите 240 000 рублей, инвестор приступает к инвестициям на долгий срок с первых 20 000 рублей.

Сумма в 20 000 рублей, положенная на депозит, потенциально сейчас принесет до 200 рублей в месяц. Но инвестор рассчитывает на большее, поэтому вкладывает их в акции. При доходности от 15 до 20% каждый взнос за следующие пять лет вырастет более чем в 2 раза.

Выбрать брокера

Покупка ценных бумаг без участия брокера невозможна. Как и в любом другом деле, выбор компании-посредника опирается на две составляющие: надежность и стоимость услуг. То есть в идеале нужен брокер, который дает бесперебойный сервис и берет за это минимальную комиссию.

Сегодня есть еще один важный критерий — отсутствие санкций. Это важно для тех инвесторов, которые собираются покупать зарубежные активы. Из 10 крупнейших по числу клиентов брокеров России сегодня не затронуты санкциями «Тинькофф», БКС, «Финам» и «Фридом Финанс».

Выбрать брокера можно с помощью сервиса Банки.ру. Многие инвестиционные компании не берут комиссию в рамках акций по привлечению клиентов. Перед открытием счета полезно изучить не только тарифы, рейтинги, количество клиентов и размер активов, но также размер приветственных бонусов. Часто есть возможность получить в подарок акции на хорошую сумму или значимый кэшбэк.

Выбрать стратегию инвестиций

Цели определены, теория изучена, подушка безопасности готова. Теперь собираем инвестиционный портфель. Для большей наглядности покажем на примере, как это можно сделать.

- Цель инвестора — первый взнос на квартиру, банк требует минимум 10% стоимости жилья

- Максимальный срок накопления — 3 года

- Риск-профиль инвестора — консервативный

Из этих данных получается, что инвестор может распределить инвестиции ровно поровну между акциями и облигациями. В среднем акции приносят 17% годовых в рублях, облигации — 8%. Портфель из тех и других, разбитых пополам — 12,5% в год.

Стабильно добиваться инвестиционных целей можно, подобрав надежные стратегии вложения средств на фондовом рынке. Разберемся в многообразии вариантов, как действовать на бирже.

19.04.2021 08:25

Пополняя счет на 20 000 рублей в месяц, инвестор может рассчитывать, что через 3 года на счете будет иметь 880 000 рублей. Если он использовал вычет по ИИС, то получил еще 94 000 рублей от государства и заплатил около 20 000 рублей в виде подоходных налогов. Итого — чуть более 950 000 рублей.

Этого достаточно, чтобы взять ипотеку на квартиру стоимостью до 5 млн (для дохода в 100 000 в месяц). Если сумма не устраивает, можно продолжить инвестировать. Через 5 лет сумма на счете при тех же параметрах может достичь 1,9 млн. Еще через 5 лет накоплений ипотека может не потребоваться вообще.

Если у инвестора консервативный риск-профиль, то есть он совсем не готов рисковать деньгами и отношение к акциям у него настороженное, то их долю лучше сократить до 20–30%. Тогда ожидаемая доходность снизится, как и скорость накопления. Если профиль агрессивный, то долю облигаций можно урезать до 20–30%. Это может ускорить рост доходов.

Примеры нерыночных инвестиций

Вкладывать можно не только в финансовые активы, но и в то, что условно называют «в себя». Обычно под этим понимают затраты на образование и здоровье, которые окупятся в будущем. Их эффект тоже можно просчитать.

Например, стоимость курсов повышения квалификации составляет 300 000 рублей. Это позволит поменять работу на более денежную, скажем, прибавить 20–30 тыс. рублей в месяц. Такие инвестиции окупятся в срок от 10 месяцев. Это эквивалентно средней доходности более 30% годовых в течение первых пяти лет, то есть 300% за всю пятилетку.

Аналогично со здоровьем. Например, покупка страховки с регулярной диагностикой здоровья обойдется в 30 000 ежегодно. Если с ее помощью удастся вовремя обнаружить опасную патологию, это позволит сэкономить на лечении и лекарствах. Такая инвестиция принесет тысячи процентов прибыли.

Мифы об инвестициях на бирже

Начинающих инвесторов могут отпугнуть слухи и мифы о фондовой бирже, которые на самом деле далеки от реальности. Вот некоторые из них:

- Рынок — это казино

Цены на активы меняются каждую секунду, давая возможность заработать и потерять сотни процентов. Для многих это выглядит, как вечная рулетка. На самом деле это просто ценовые колебания, отражающие торг покупателей и продавцов с очень разными сроками и целями.

Если убрать этот информационный шум, то в среднем акции растут вместе с реальным бизнесом и мировой экономикой.

- На бирже больше потеряешь, чем заработаешь

Имеется в виду, что брокеры и банки зарабатывают на убытках клиентов. Этот миф возник из-за обиды тех клиентов, которые вкладывали по принципу «авось повезет», и в итоге «игра» обернулась для них большими потерями.

На самом деле брокеры и банки зарабатывают только на комиссиях. Им выгодно, когда клиенты совершают больше регулярных сделок и платят с этого больше комиссий.

Собрали главные страшилки про биржу. И знаете что? Не бывает дыма без огня.

08.06.2021 23:50

- На бирже зарабатывают только «большие дяди»

Есть мнение, что хорошие прибыльные сделки доступны только тем, кто владеет инсайдом, например, о будущем слиянии или хорошем отчете компании. Однако по закону это криминал: инсайдеры не имеют права пользоваться служебным положением для совершения таких сделок. Случаются инциденты, но завидовать таким «счастливчикам» точно не следует.

Вместо заключения

Подводя итоги, отметим основные пункты, которые могут быть полезны новичкам.

— Инвестиции — это не только про деньги, но и про качество жизни вообще. Например, к ним относят расходы на обучение и здоровье.

— Самое важное в инвестициях не сумма вложений, а время: чем дольше и регулярнее инвестор вкладывает деньги, тем более крупные цели для него достижимы.

— Инвестиции — это глубоко личное дело. У каждого человека свой индивидуальный риск-профиль, а потому свой собственный оптимальный портфель.

— Сумма вложений может быть любой, даже менее 1 рубля, но чтобы доход был ощутимым для инвестора, лучше вкладывать более значительные суммы.

— Чем выше целевая доходность, тем меньше шансов ее получить. В среднем опытные инвесторы зарабатывают на рынке 15–20% в год.

— Новичкам не стоит спешить вкладывать первые деньги, пока они не усвоили базовые понятия о рисках, иначе можно пополнить ряды тех, кто попробовал, все потерял и теперь никому не верит.

Евгения НОВИКОВА для Banki.ru

Можно ли новичку заработать на бирже, сколько денег реально получить и какую стратегию выбрать — даём пошаговую инструкцию.

Можно ли зарабатывать на бирже новичку

Заработать может каждый. Для этого нужно знать основы торговли на бирже, иметь для начала минимальный капитал и стратегию инвестирования. В некоторых случаях может сыграть фактор удачи. Но в целом биржевая торговля — это взвешенные и осознанные решения по сделкам.

Новичкам достаточно ознакомиться с данной статьёй, пройти бесплатное онлайн-обучение — их проводят крупные брокеры, например, у Тинькофф есть курс начинающего инвестора, изучить информацию на ютуб-каналах, посмотреть вебинары от финансовых блогеров. По мере погружения в тему инвестиций стоит пройти платные курсы по сложным инструментам: фьючерсы, опционы. С ними можно хорошо заработать, но есть вероятность всё потерять. Слить сумму депозита на бирже можно за секунду.

Сколько можно заработать на бирже

Нет точного ответа, сколько можно заработать на фондовой бирже. Сумма дохода зависит от разных факторов: стратегии торговли, суммы начального депозита, контроля за рисками и дисциплины. Начать можно с минимального капитала.

Если вложить в облигации (самые надёжные — это государственные, например, ОФЗ), заработать можно больше на 2−3 процента, чем на банковском депозите. По корпоративным облигациям процент выше. Вкладывая в акции, можно получить от 12−15% в год при долгосрочной стратегии, при условии правильной диверсификации портфеля. На коротких интервалах может быть больше/меньше или совсем убыток.

Если нет желания разбираться в акциях, можно заработать на фондах — они дают возможность разложить сбережения по разным активам. Бывают активно управляемые и пассивные. В первом варианте управляющие сами выбирают перспективные бумаги. Но активное управление не гарантирует высокого заработка. Во втором варианте отслеживают индекс и повторяют его доходность. Большинство фондов на Московской бирже — пассивные.

Заработать сотни процентов за год маловероятно. Это всё равно, что выиграть в лотерею.

Виды заработка — с чего можно получать прибыль

Разберём, какие бывают виды заработка.

Долгосрочные инвестиции

Долгосрочные инвестиции — это покупка ценных бумаг на срок от года. При этой стратегии используется принцип «купи и держи» и в первую очередь оценивается бизнес компании. Момент покупки акции инвестор определяет на основании фундаментального анализа. Оценивает перспективы развития отрасли или фирмы, финансовую устойчивость. При этом желательно найти недооценённые акции. Это ценные бумаги с заниженной рыночной стоимостью.

Хорошим решением для новичков при данной стратегии будут вложения в «голубые фишки» — лидеры рынка с высоколиквидными акциями и устойчивым бизнесом.

Спекуляции — трейдинг

Данная стратегия не предполагает того, что нужно проводить оценку бизнеса. Трейдер — это участник биржевой торговли, который может заработать как на росте, так и на падении рынка. Игра на понижение является более рискованным видом спекуляции. Специалист может владеть акциями недолго — от нескольких секунд до месяца.

Данный вид является рискованным заработком. Здесь нужно предсказать, куда пойдёт цена или тренд. Опытный трейдер изучает объёмы торгов и графики цен. Трейдинг можно сравнить с игрой, и очень часто её результатом становится потеря всех денег. Игра на бирже не для новичков.

IPO

IPO означает Initial Public Offering — публичное биржевое размещение ценных бумаг. Инвестор должен определить, с какой целью участвует: хочет заработать на росте акций в краткосрочном периоде или покупает на длительное время. Принимать решение об участии нужно на основании фундаментального анализа компании. Акции перспективных компаний могут стремительно вырасти.

Заявку на покупку частный инвестор оформляет через брокера. Если заявок больше, чем акций, происходит переподписка. В этом случае брокер отклоняет заявку или удовлетворяет частично.

Покупать активы на этом этапе — повышенный риск. Если стоимость ценной бумаги переоценена, её цена упадет при открытии торгов, если недооценена — может вырасти в несколько раз.

Сделки на валютной бирже

Валютный рынок — это площадка по торговле денежными знаками разных стран. Позиции открываются не по конкретной валюте, а с использованием валютных пар, например, EUR/USD. Рынок очень волатильный и ликвидный. Сделки совершаются по номинальным значениям обменного курса и крупными объёмами. Спекуляция на валютном рынке — игра на валютных колебаниях. Этот вид торговли — рискованный способ заработка.

Заработок на партнёрских программах

Партнёрские программы создают брокеры для привлечения новых клиентов. Суть в том, что агент приводит новичков-рефералов и получает за это вознаграждение. Сумма может быть фиксированной либо составлять процент от совершённых сделок новыми участниками.

Для начала нужно выбрать брокера и вступить в партнёрскую программу. Получить реферальную ссылку и распространить через своих знакомых, родственников, подписчиков свой сайт, форум и т.д. Новичок переходит по ссылке и автоматически закрепляется за посредником — участником программы.

Что подойдёт начинающему

Новичкам лучше всего начинать с долгосрочных инвестиций. Этого достаточно, чтобы попробовать и понять, как заработать деньги на бирже.

Прежде чем оценивать акции или облигации, оцените сами себя. Для начала нужно убедиться, что:

- у вас нет долгов и кредитов с высокой ставкой. Нельзя покупать ценные бумаги на заёмные средства;

- вложенные средства не понадобятся в ближайшие пару лет. Выводить их раньше этого срока нежелательно;

- у вас есть возможность стабильно пополнять инвестиционный портфель каждый месяц, квартал. Это необходимо, чтобы проводить диверсификацию портфеля, так как в долгосрочной перспективе определённые активы могут просесть либо вырасти;

- у вас есть финансовая подушка, т. е. деньги, которые инвестировать нежелательно.

С чего начать

Все сделки можно проводить через мобильное приложение или торговый терминал. Для начала нужно определиться со стратегией инвестирования: долгосрочные инвестиции или трейдинг. Можно комбинировать или открывать несколько счетов с разной стратегией. Это поможет как заработать на бирже новичку из дома, так и инвестировать в дальнейшем.

Выбор брокера

Биржа — это рынок, на котором вместо вещей или продуктов покупают и продают ценные бумаги. Брокер — посредник, который имеет лицензию и соблюдает правила биржевых торгов. Он даёт доступ к сделкам на бирже и берёт за это комиссию. Брокером может быть банк или отдельная коммерческая организация. Он по поручению участника торгов покупает или продаёт ценные бумаги, рассчитывает и удерживает налог с большинства сделок. Но есть случаи, в которых инвестор должен декларировать и платить налог самостоятельно.

Если сложно разобраться, что конкретно нужно от брокера, можно пойти по принципу «чем проще, тем лучше». Выбрать с простым тарифом и попробовать совершить несколько сделок. Начать двигаться небольшими шагами, определиться со стратегией и наращивать свой портфель. Брокера можно сменить в любой момент.

Купленные ценные бумаги хранятся в депозитарии. Если брокер обанкротится, свои активы можно перевести другому аккредитованному посреднику.

На что обратить внимание при выборе брокера:

- Наличие лицензии Центробанка на брокерскую деятельность.

- На какие рынки и к каким активам будет доступ.

- Наличие нужного терминала: мобильное приложение или программа для ПК. Для трейдинга лучше использовать торговые терминалы для ПК (самые популярные — QUIK, Метатрейдер).

- Какую комиссию берёт брокер за сделки.

- Рейтинг и отзывы.

Отчёт по видам деятельности: Лицензия на осуществление брокерской деятельности по состоянию на 14.08.2023

Список аккредитованных брокеров по данным реестра ЦБ

Источник: https://www.cbr.ru/securities_market/registries/

Открытие счёта

Чтобы открыть счёт, нужно заключить с брокером договор на брокерское и депозитарное обслуживание. Затем новичка регистрируют на бирже. После получения извещения об открытии счёта нужно установить необходимое приложение, внести деньги на счёт и можно совершать сделки. Этого достаточно, чтобы начать зарабатывать на бирже.

В вопросах, как установить терминал для торговли, как с ним работать, главный помощник — это брокер. Некоторые предлагают для начала открыть демо-счёт и потренироваться на нём. Брокер поможет решить технические вопросы, но какие активы покупать или продавать, должен определить сам инвестор.

Участие в торгах

Покупка или продажа активов проводится в определённое время по расписанию биржи. На фондовом рынке в течение торговой сессии можно сделать заявку на покупку или продажу по определённой стоимости. Покупая по рыночной цене, инвестор соглашается с текущей стоимостью, которую формируют спрос и предложение. Место, где собираются открытые заявки, называют «стаканом». Отменить совершённую сделку нельзя.

Вывод денег

В любой момент можно вывести все или часть денег с брокерского счёта. Однако это будет сделано не сразу и может занимать до трёх рабочих дней. Например, расчёты по акциям на Московской бирже осуществляются на второй торговый день после операции. Если продать акции сегодня, то акции спишутся послезавтра, и в это же время поступят деньги.

Торговля на бирже для начинающих

Чтобы научиться зарабатывать на бирже, новичку нужно запомнить — не существует готовой стратегии по увеличению минимального капитала в десятки раз.

Трейдингу необходимо уделять больше времени в отличие от долгосрочных инвестиций. Рассмотрим, как торговать на бирже для чайников.

Выбрать стратегию или торговый план

Стратегии могут быть:

- Долгосрочные, краткосрочные и среднесрочные. Начинающему трейдеру лучше всего использовать долгосрочную или среднесрочную стратегию.

- Торговля по тренду, на пробой, на разворот, в консолидации. Для новичка больше подойдёт открывать сделки по направлению движения цены — по тренду. Иными словами, не предсказывать, куда идёт рынок, а присоединяться к нему в момент сильного движения в одном направлении.

- Трейдеры делятся на «быков» — те, которые играют на повышение, и «медведей» — на понижение цены.

Действия

- Выбрать торговую пару, установить цель и точную последовательность действий, если что-то пойдёт не так. Лучше всего разделить депозит на несколько частей. На каждую сделку расходовать не более одной части.

- Научиться ставить стоп-лосс и тейк-профит. Это поручение брокеру автоматически продать активы при достижении определённого уровня цены. Страхуют инвестора от потерь. Стоп-лосс позволяет ограничить убытки. Наиболее эффективен при краткосрочной стратегии. Тейк-профит ограничивает прибыль. Может защитить при форс-мажорах, технических неполадках.

- Определить размер потерь, обычно это 3−5%, при достижении этого уровня закрывать сделку сразу и не ждать разворота цены. Для этого используется ордер стоп-лосс. Для длинных позиций (лонг) размещается ниже минимума, для коротких (шорт) — выше максимума.

- Сделку нужно закрывать, если результат достигнут. Ожидание, что цена ещё будет двигаться в нужную сторону, уровней стоп-лосс и тейк-профит могут привести к потере депозита.

Опытные трейдеры сочетают разные стратегии в зависимости от ситуации на рынке, типа актива и прогнозов.

Определиться со стилем торговли

Скальпинг, дейтрейдинг или свинг. Они различаются по времени удержания сделки.

Скальпинг больше подходит профессионалам, совершать сделки нужно за несколько секунд или минут. Нельзя отвлекаться и тратить время на что-то другое.

Дейтрейдинг — совершение сделок в течение торговой сессии. Например, утром купил, вечером продал.

Свинг — это удержание позиций в течение нескольких дней или месяцев.

Ставить стоп-лосс и тейк-профит

Уровни цен, при достижении которых сделка закроется автоматически. Помогает минимизировать убытки и на время отключиться от торгов.

Сохранять выдержку и спокойствие

Эмоции и трейдинг несовместимы. Любые метания приводят к печальным результатам не только новичков, но и опытных трейдеров. Попытка «отыграться» может стать причиной полной потери капитала.

Не брать за основу готовый сценарий торговли

Стратегия, которая сработала у кого-то, может привести в текущей ситуации к противоположному результату. Также использование автоматизированных решений и чужих сигналов не гарантирует результата.

На какой бирже лучше торговать новичку

Биржи бывают валютные, фондовые, товарные и криптовалютные. По типу сделок — фьючерсные, опционные и смешанные, например, «товарно-фондовые». На фондовых — торгуют акциями, облигациями, паями, ETF. Товарные биржи используются для торговли реальными товарами и производными на них. Криптовалютные — для торговли виртуальными деньгами. На фьючерсных и опционных — обращаются срочные контракты на валюту, биржевые индексы, сырьё и товары.

Фондовых бирж около 250 в мире, но самых крупных несколько:

- Американские биржи, Нью-Йоркская фондовая биржа (NYSE) и NASDAQ, специализируются на акциях высокотехнологичных компаний;

- Токийская японская биржа;

- площадки в Лондоне, Гонконге, Франкфурте, Шанхае;

- в России две основные биржи – Московская (MOEX) и Санкт-Петербургская биржа.

Межконтинентальная биржа (ICE) — оператор рынка фьючерсных контрактов. Отдельно выделяют Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы. Товарная биржа в России — Санкт-Петербургская международная товарно-сырьевая биржа (SPIMEX).

Новичкам лучше всего выбирать для торговли российские биржи — Московскую или Санкт-Петербургскую. Через эти площадки доступна торговля акциями, облигациями и паями биржевых фондов. Основной объём торгов по иностранным ценным бумагам приходится на Санкт-Петербургскую биржу. Российские бумаги представлены в меньшем объёме, чем на Московской.

Что нужно знать о Мосбирже дебютантам

Работа биржи регулируется Федеральным законом № 325-ФЗ «Об организованных торгах» и относится к смешанному типу. На Московской бирже можно купить или продать ценные бумаги, валюту, некоторые товары, а также фьючерсы и опционы на разные активы. Все операции проводятся через брокера.

Мосбиржа работает по будням, с понедельника по пятницу. С 1 марта 2021 года фондовый, валютный и срочный рынки начинают работу по московскому времени — с 06:50 до 23:50, т. е. общее время торгов составляет 17 часов в сутки.

Минимальный капитал для новых биржевых игроков

Стартовать на бирже можно с минимального капитала. Для долгосрочных инвесторов доступны акции и фонды по цене до 1 000 руб.

Например, биржевой фонд Тинькофф iMOEX — 1 лот стоит всего 6,25 руб., 1 акция Сбербанка — 285 руб., 1 акция Газпрома — 339,2 руб., 1 акция МТС — 291,5 руб. Чтобы вложиться в акции «голубых фишек», понадобится сумма до 10 000 руб.: 1 лот (10 акций) Сбербанка — 2 662,30 руб., 1 лот (10 акций) Газпрома — 1 770,90 руб., 1 лот (10 акций) МТС — 2 850 руб. На следующий месяц добавить ещё позиций, со временем провести диверсификацию портфеля. Добавить фонды и облигации.

Биржевой игрок тоже может начать с любым капиталом. Но для полноценной торговли нужно как минимум 15 000−30 000 руб. — это должен быть рисковый капитал, который не страшно потерять. Трейдеры свой доход считают в процентах.

Чем лучше торговать для начала

Торговать можно валютными парами, акциями, индексами. Новичкам-трейдерам лучше всего пробовать с валютных пар — это самые дешёвые активы. Можно выбрать акции, но без кредитного плеча. Операции с плечом могут довести капитал новичка до 0.

Как зарабатывать на бирже через интернет — инструкция для чайников

- Выбрать брокера с оптимальным тарифом.

- Открыть брокерский счёт.

- Установить приложение.

- Определить цель и стратегию торговли.

- Внести деньги на счёт и совершить покупку.

- Контролировать риски, принимать взвешенные решения.

- Обучаться и развиваться.

Советы начинающим, как выйти в плюс на старте

- Определить цель, стратегию и следовать ей.

- Не вкладывать сразу большие суммы.

- Не пользоваться кредитными плечами.

- Установить размер убытков.

- При открытии новой позиции ставить стоп-лоссы.

- Следить за новостями, даже если стратегия этого не предполагает.

- Если убыток, остановиться и проанализировать ситуацию. Не пытаться отыграть.

- Сохранять спокойствие.

Подведём итоги

- Научиться зарабатывать на бирже может каждый. Для этого нужно определить цель и выбрать стратегию.

- Ни при каких условиях не торговать на заёмные средства.

- Игра на бирже для новичков сложится удачно, если принимать решения в спокойном состоянии и без лишних эмоций.

- Нельзя торговать на удачу, вкладывать всю сумму в один актив.

- Готовых стратегий не существует. Инвестирование — это работа, трейдинг — больше игра.

Популярные вопросы

Как заработать на бирже криптовалют?

Криптовалюта — это цифровые деньги. Для их хранения понадобится электронный кошелёк. Биржа криптовалют отличается от обычной тем, что не нужен посредник в виде брокера. Операции совершаются с использованием обменника. Цена крипты не зависит от государства или национальной валюты, но может сильно меняться в зависимости от новостного фонда — высказываний известных личностей, публикаций в СМИ.

Криптотрейдинг похож на обычный: «купить дешевле — продать дороже».

Основные правила как заработать: при сильных колебаниях не вкладывать большие деньги. Покупать, когда цена приближается к предыдущим минимальным значениям, продавать — при максимальной цене. Ставить стоп-лоссы и тейк-профит. Использовать только популярные площадки. Непрофессионалам больше подойдёт долгосрочное инвестирование.

Через какого брокера лучше торговать на бирже?

Выбор брокера зависит от выбранной стратегии, размера комиссии, от того, к каким активам будет доступ. Лучше всего выбирать брокера из крупных банков. Так меньше вероятности попасть к мошенникам.

Когда лучше заходить на рынок?

Момент покупки должен соответствовать цели и стратегии, которую ставит перед собой инвестор. Точки входа определяются по месту на ценовом графике и по тренду движения цены.