Декларация по УСН за 2022 год сдаётся по форме, утверждённой приказом ФНС от 25.12.2020 № ЕД-7-3/958@. При этом ФНС разработала новую форму декларации, но она будет применяться уже за периоды 2023 года. Необходимость внесения изменений в бланк вызвана введением нового порядка расчётов с бюджетом — единого налогового платежа.

Скачать бланк налоговой декларации по УСН за 2022 год

Приказ, который утвердил этот бланк отчётности, содержит также порядок его заполнения. В подробностях ознакомиться с порядком можно по ссылке. Мы же разберёмся в этом довольно кратко.

Заполнение декларации по УСН

В первую очередь, надо соблюсти стандартные требования по оформлению налоговой отчётности. Вот основные из них:

- стоимостные показатели указывают в рублях, при необходимости значения округляют;

- используются чернила чёрного, фиолетового, синего цвета;

- если декларация заполняется на компьютере, можно применять только шрифт Courier New высотой 16 — 18 пунктов;

- при заполнении от руки во всех свободных ячейках проставляют прочерки, при компьютерном оформлении они необязательны;

- каждая страница декларации распечатывается на одной стороне листа;

- нельзя сшивать или иным образом деформировать бумажный носитель.

А теперь переходим к заполнению налоговой отчётности по разделам.

Титульный лист

Титульный лист декларации содержит основные сведения об организации или ИП. В верхней части листа (как и во всех последующих) надо указать ИНН налогоплательщика. Юридические лица добавляют ещё и свой КПП.

Далее последовательно указывают:

- номер корректировки;

- код налогового периода (при отчёте за прошедший налоговый период это «34»);

- отчётный год;

- код налоговой инспекции, где упрощенец стоит на учёте;

- код места нахождения: для индивидуальных предпринимателей это «120», для организаций — «210»;

- полное имя ИП или фирменное наименование ООО;

- телефон для связи, вписывается без прочерков и пробелов;

- общее количество страниц декларации (незаполненные страницы не прикладываются и не учитываются);

- общее количество прилагаемых документов, если они есть.

Слева внизу есть блок для указания сведений о том, кто подаёт декларацию. Это может быть руководитель компании, индивидуальный предприниматель или доверенное лицо. При этом полное имя вписывают только руководители или представители, ИП своё имя здесь не повторяют. Заканчивается заполнение титульного листа подписью и датой подачи.

На УСН есть два разных объекта налогообложения, поэтому для них заполняют разные разделы.

Вариант УСН Доходы

Для УСН Доходы предназначены разделы 1.1, 2.1.1 и 2.1.2. При этом раздел 2.1.2 нужен только для плательщиков торгового сбора в Москве, поэтому в большинстве случаев на УСН Доходы заполняют разделы 1.1 и 2.1.1.

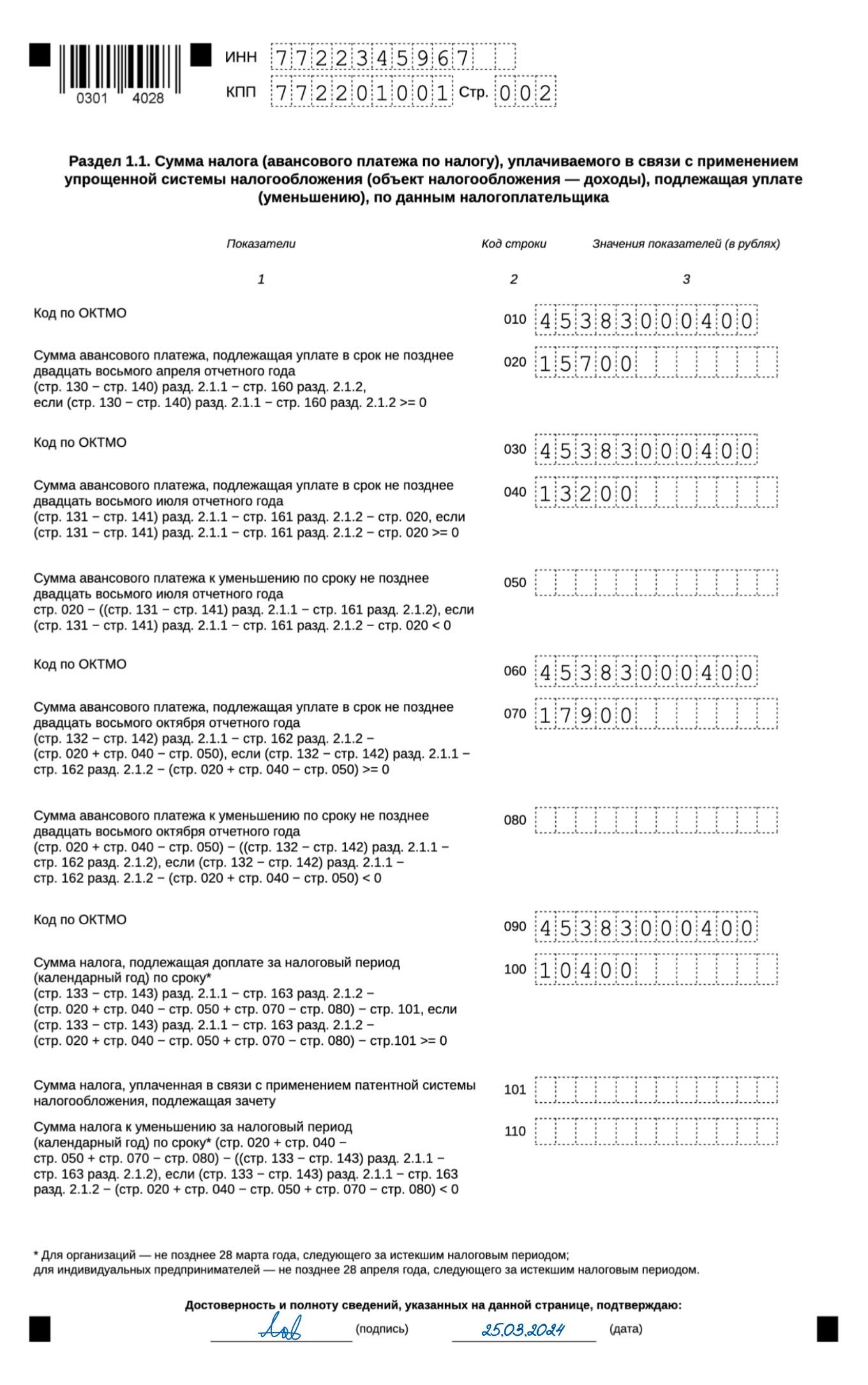

Раздел 1.1.

Здесь указывается окончательная сумма налога к уплате, уже за вычетом страховых взносов и торгового сбора. Данные для раздела 1.1 формируются на основании разделов 2.1.1 и 2.1.2, поэтому заполнять декларацию удобнее с них. Под каждой строкой, в которой указана сумма налогового платежа, приводятся специальные формулы, поэтому всегда можно проверить корректность расчётов.

В строки 010, 030, 060, 090 надо вписать код ОКТМО по месту жительства предпринимателя или нахождения организации. При этом, если в течение года местонахождение не менялось, код ОКТМО указывают один раз – в строке 010.

В декларации также есть специальная строка 101, в которой ИП, совмещающие УСН и ПСН, вправе зачесть часть уплаченного налога, если они утратили право на патент (п. 7 ст. 346.45 НК РФ).

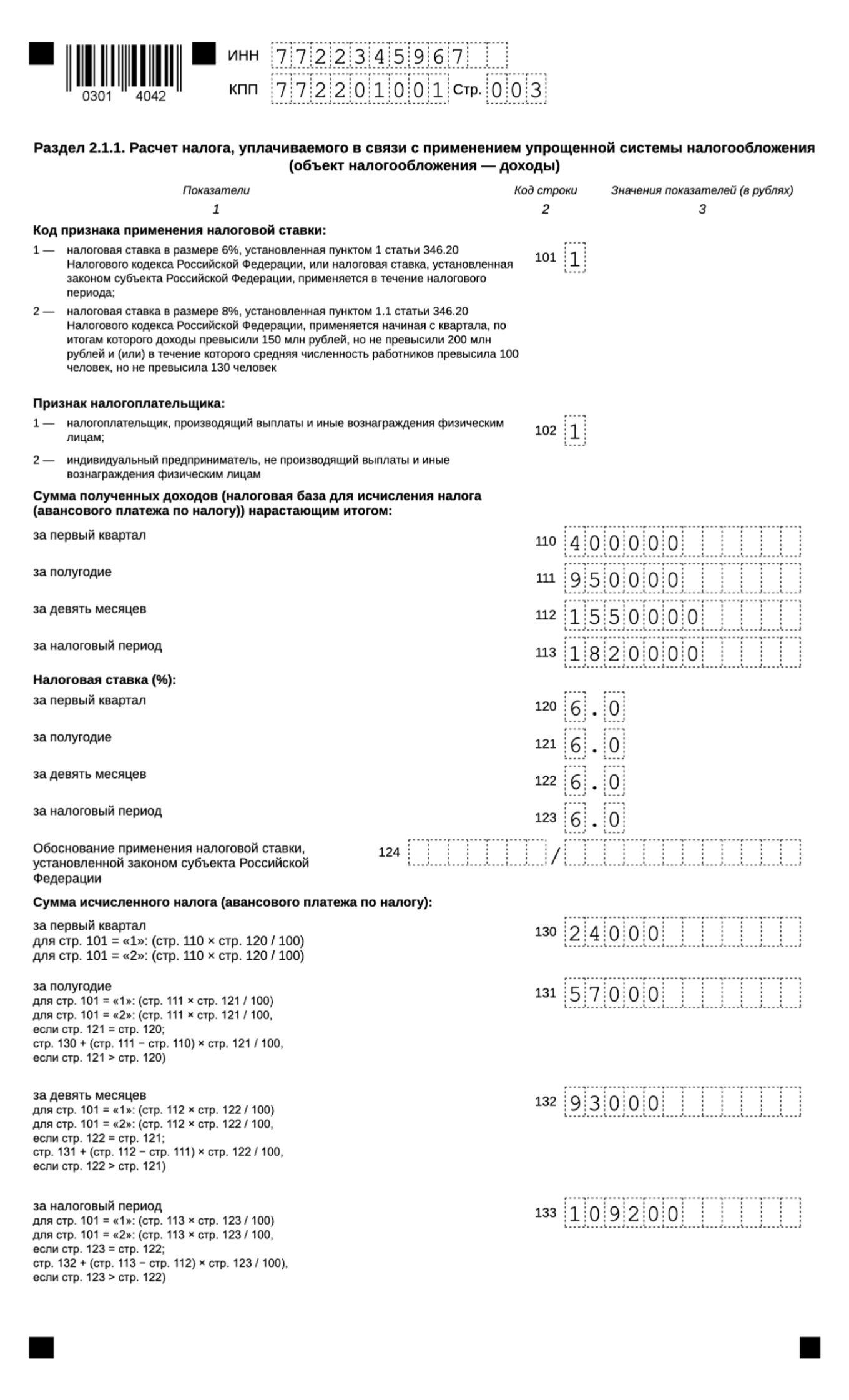

Раздел 2.1.1

В этом разделе сначала надо выбрать код признака применения налоговой ставки. Значение кода связано с соблюдением лимитов по доходам и работникам:

- «1» для стандартных лимитов;

- «2» для повышенных лимитов.

Далее, в поле 102 надо указать признак налогоплательщика:

- «1» для организаций и ИП с работниками;

- «2» для ИП без работников.

Статус работодателя прямо влияет на возможность уменьшать исчисленный налог за счёт взносов. Если работники есть, налоговый платеж можно уменьшить не более чем на 50%.

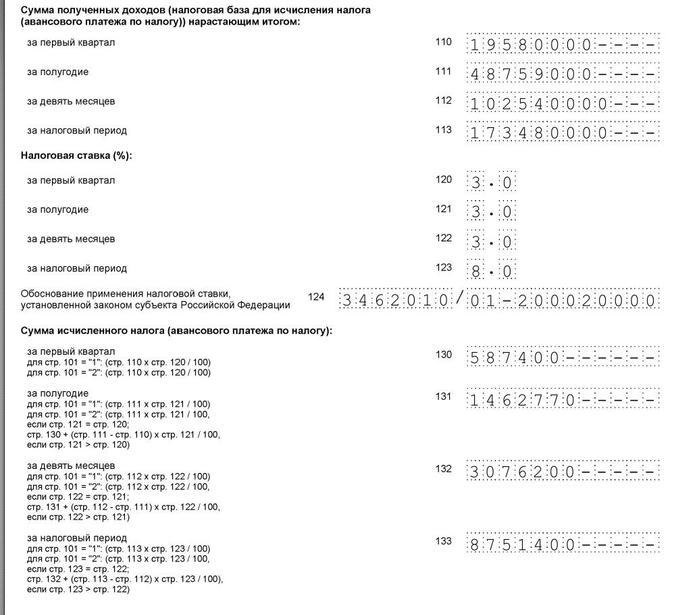

В строках 110-113 нарастающим итогом с начала года отражают полученные доходы. В строках 120-123 показывают налоговую ставку за каждый отчётный период.

Для ставки, сниженной в соответствии с региональным законом, надо сформировать особый код обоснования ставки. Он состоит из двух частей, первую из них надо взять из приложения 5 к порядку заполнения. Для объекта «Доходы» это 3462010, для налоговых каникул – 3462040, для Крыма и Севастополя – 3462030.

Для второй части кода надо найти региональный закон, а в нём – номер статьи, пункта и подпункта, которым установлена пониженная ставка. Например, если это статья 3, пункт 1, подпункт 8, то вторая часть кода будет такой: 000300010008.

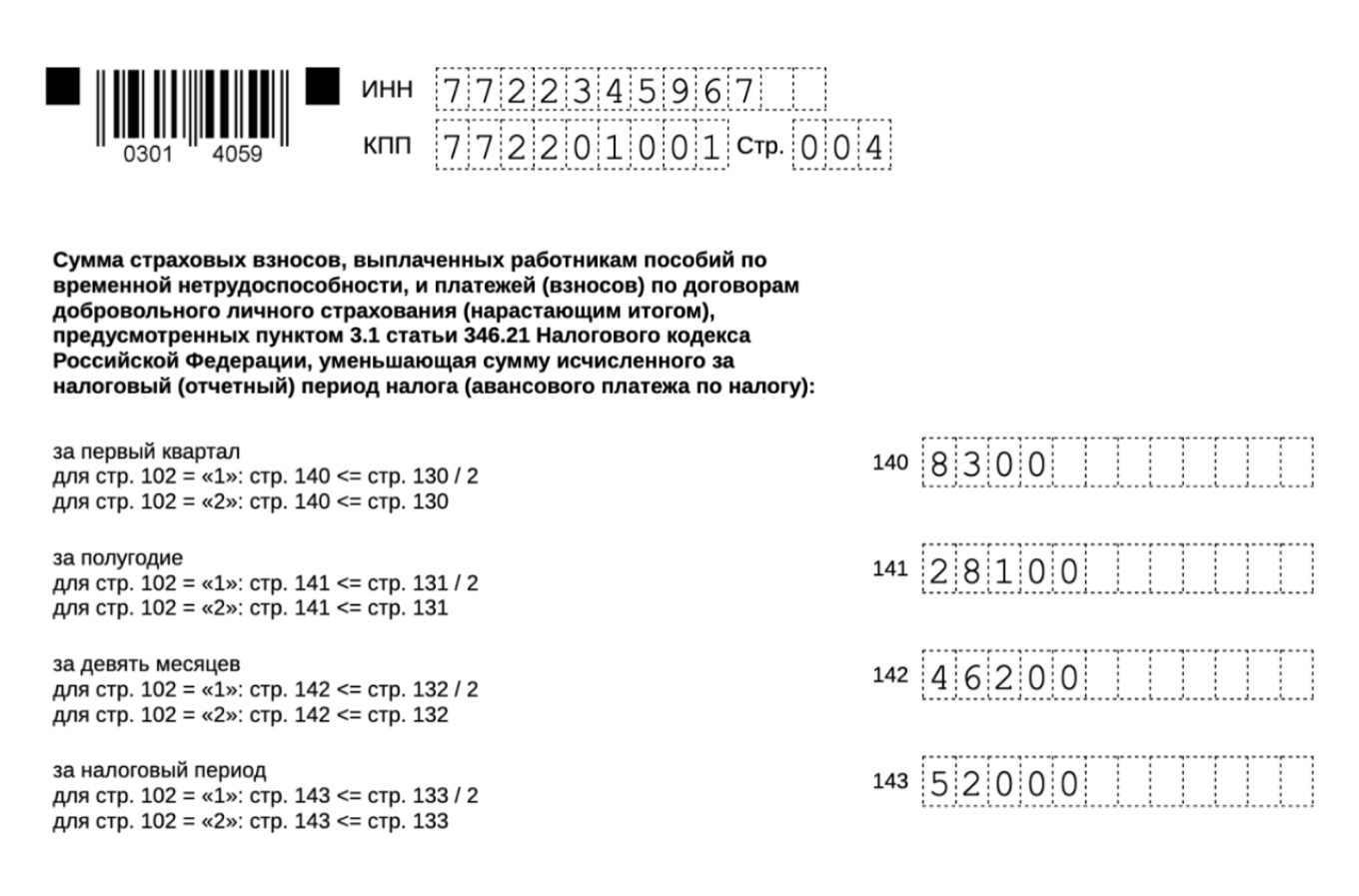

Исчисленные налоговые платежи указывают в строках 130-133. Страховые взносы, которые уменьшают налог к уплате, отражаются в строках 140-143. Желательно проверить корректность расчётов с помощью формул под каждой строкой. При необходимости рекомендуем обращаться на бесплатную консультацию по учёту.

Раздел 2.1.2

Торговый сбор, который пока платят только в Москве, уменьшает исчисленный налог УСН к уплате. Поэтому плательщики сбора указывают в этом разделе суммы полученного дохода от розницы и взносы, перечисленные за работников по этому виду деятельности.

В строках 150-153 показывают суммы уплаченного торгового сбора, которые могут быть учтены для уменьшения налога УСН (после того, как из него вычли перечисленные страховые взносы). Напоминаем, что формулы расчётов есть под каждой строкой.

Скачать образец заполнения декларации по УСН Доходы за 2022 год для ИП, уплачивающего торговый сбор

Скачать образец заполнения декларации по УСН Доходы за 2022 год для ООО

Вариант УСН Доходы минус расходы

Для этого объекта налогообложения заполняют два раздела: 1.2 и 2.2.

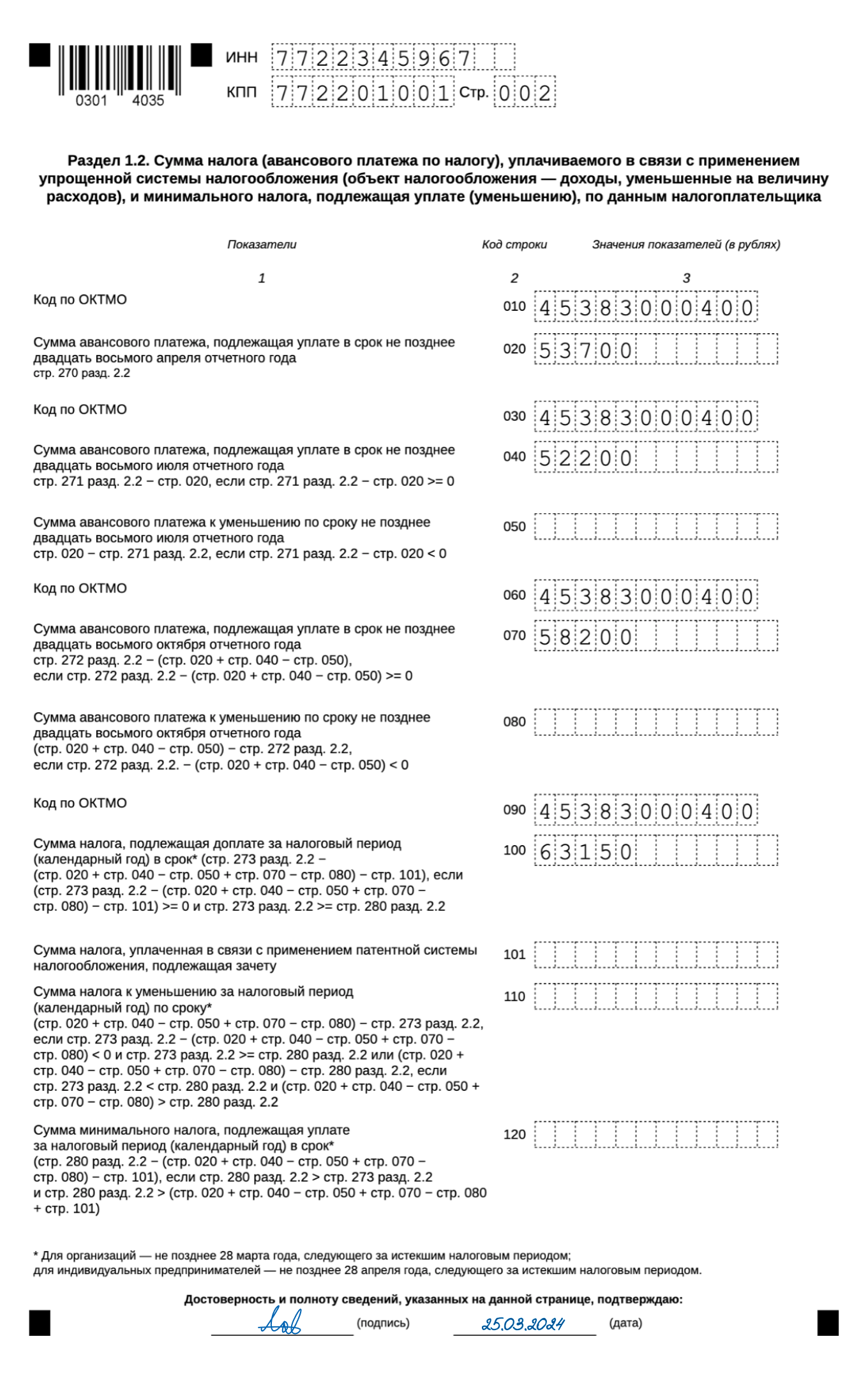

Раздел 1.2

Этот раздел похож на раздел 1.1. Здесь тоже надо указать только код ОКТМО и налоговые платежи к уплате (авансы и налог по итогу года).

Особенность этого раздела – минимальный налог, который рассчитывают только для УСН Доходы минус расходы. Его сравнивают с налогом, рассчитанным обычным способом, и перечисляют тот, который больше.

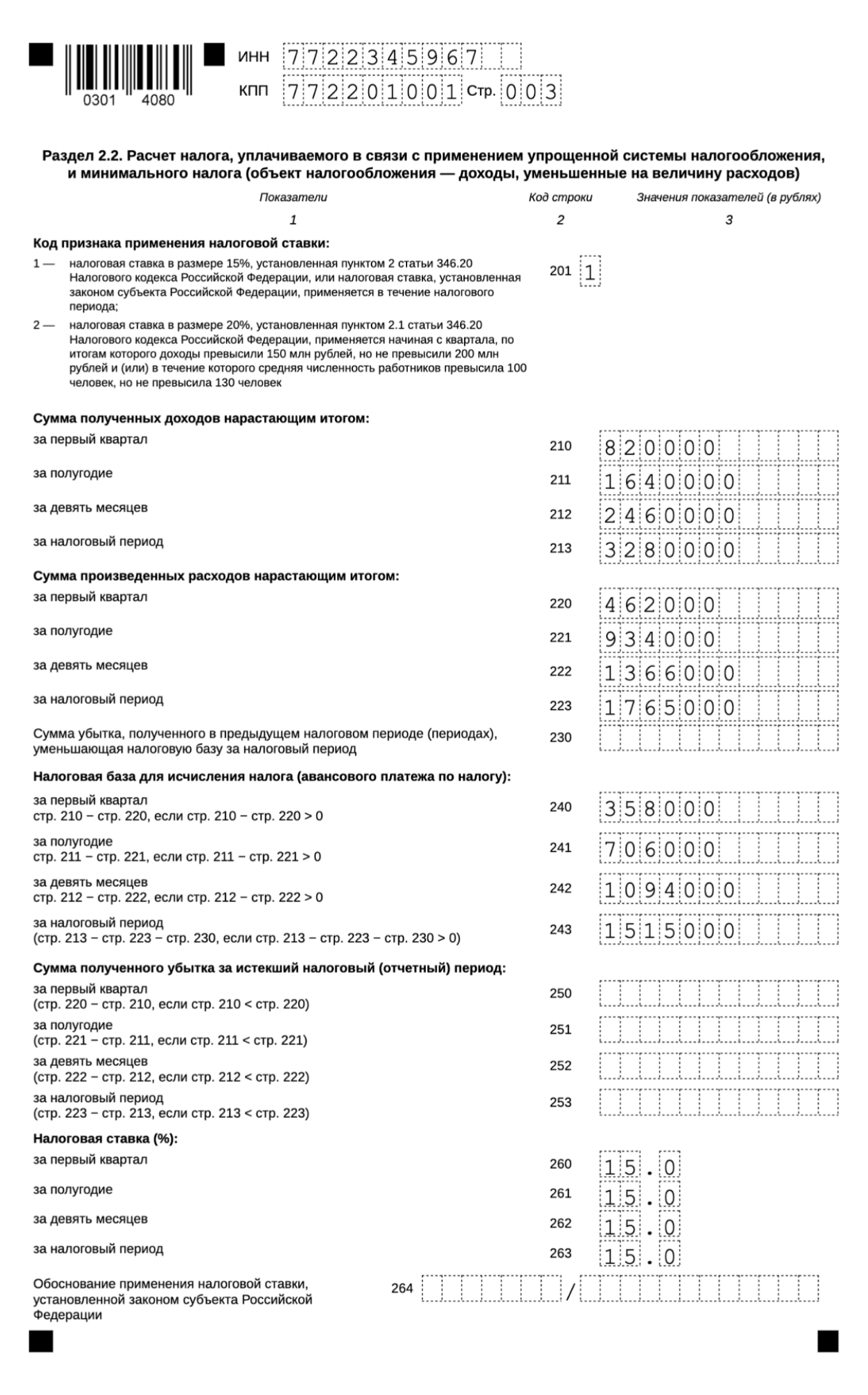

Раздел 2.2.

Здесь отражают формирование налоговой базы, поэтому указывают не только доходы, но и расходы. Так же, как и для УСН Доходы, необходимо выбрать код признака применения налоговой ставки.

Что касается статуса работодателя, то для этого варианта УСН он значения не имеет. Перечисленные взносы включают в общую сумму расходов, но исчисленный налоговый платеж они не уменьшает.

Кроме того, надо сформировать код обоснования применения пониженной ставки (аналогично разделу 2.1.1). Только первая часть кода будет другой — 3462020 (за исключением нулевой ставки, а также законов Республики Крым и Севастополя).

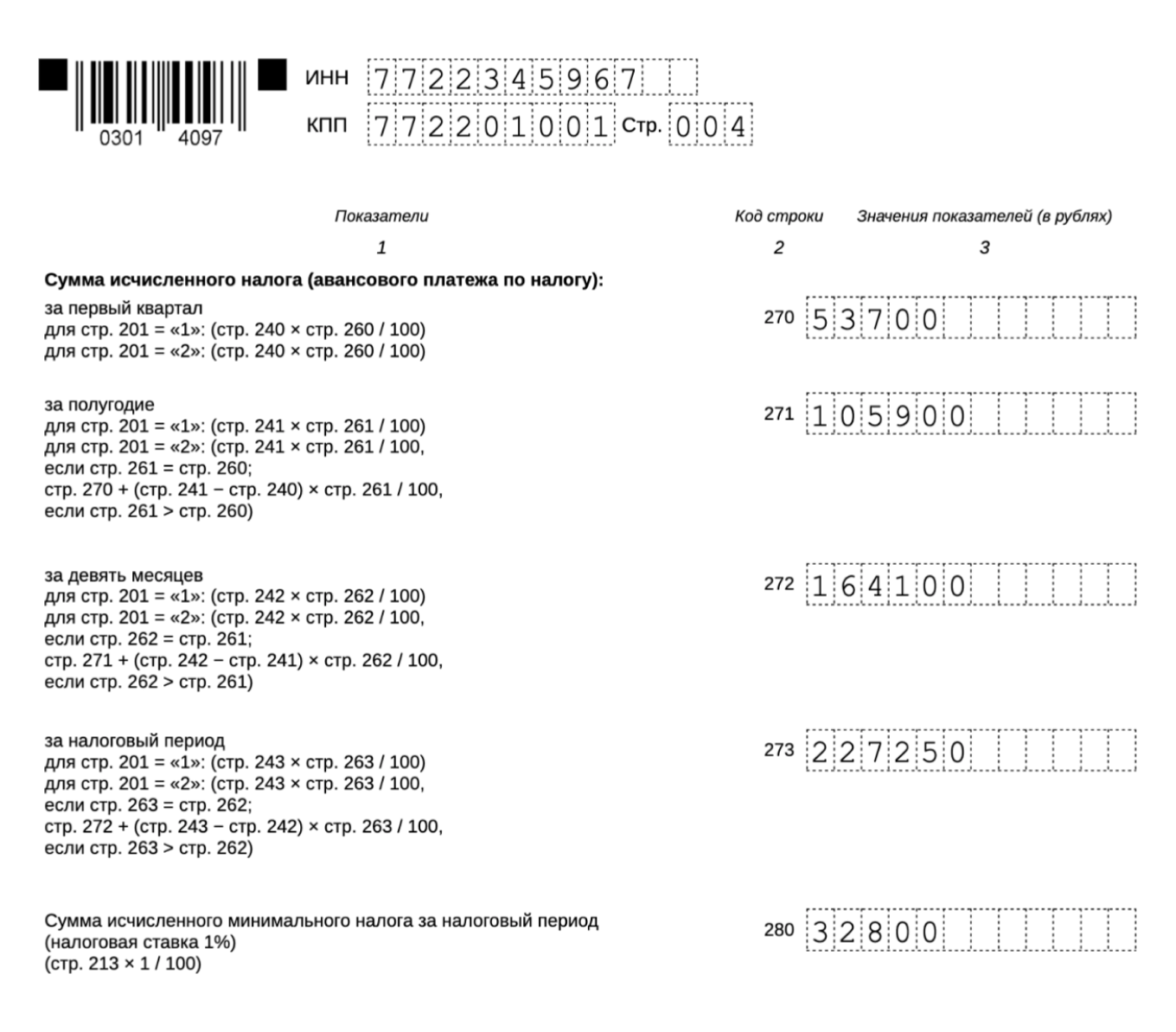

Исчисленные налоговые платежи показывают по строкам 270-273 по каждому отчётному периоду.

Раздел 3

Этот раздел заполняют только те упрощенцы, которые получили целевое финансирование. Объект налогообложения при этом значения не имеет.

Если поступления были, то по каждому из них указывается:

- код вида поступления (выбирается из приложения 6 к порядку заполнения);

- дата получения или срок использования;

- стоимость имущества, услуг, работ или сумма денежных средств, если ещё не истёк срок их использования;

- сумма использованных (или неиспользованных по назначению) средств.

Скачать образец заполнения декларации по УСН Доходы минус расходы за 2022 год для ИП

Срок сдачи новой декларации УСН

Сроки подачи декларации УСН в 2023 году изменены, они приводятся в статье 346.23 НК РФ.

| Основание | Крайний срок |

|---|---|

| Отчёт за прошедший налоговый период | 25 марта для юрлиц и 25 апреля для ИП |

| Прекращение предпринимательской деятельности или ликвидация ООО | 25 число месяца, следующего за месяцем прекращения деятельности или ликвидации |

| Утрата права применения УСН | 25 число месяца, следующего за кварталом, в котором допущено нарушение |

За срыв сроков отчётности налагаются штрафы по статье 119 НК РФ:

- 1 000 рублей за каждый месяц просрочки, если налог, который исчислен на основании этой декларации, был перечислен вовремя;

- от 5% до 30% недоимки, если налог не был перечислен в установленные сроки.

Кроме того, ИФНС вправе заблокировать расчётный счёт плательщика УСН, если крайний срок сдачи декларации пропущен более чем на 20 дней.

Месяц бухгалтерского обслуживания в подарок

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Как заполнить декларацию по УСН

Редактор: Елена Галичевская

Как заполнять декларацию на упрощенке и в какие сроки ее подавать, чтобы у налоговой не было вопросов к бизнесу

Михаил Кратов

Эксперт по праву

Поделиться

Как заполнять декларацию на упрощенке и в какие сроки ее подавать, чтобы у налоговой не было вопросов к бизнесу

Михаил Кратов

Эксперт по праву

Поделиться

УСН — это упрощенная система налогообложения. Все компании и ИП на УСН сдают налоговую декларацию раз в год. Рассказываем, как правильно рассчитать налоги и сдать отчетность, чтобы у налоговой не возникло вопросов.

Есть два вида упрощенки: УСН «Доходы» и УСН «Доходы минус расходы». Независимо от того, на какой из УСН работает компания или ИП, используется одна и та же форма декларации. Отличается только порядок заполнения.

Для ИП и компаний на УСН «Доходы» обязательные разделы декларации такие:

- титульный лист;

- раздел 1.1;

- раздел 2.1.1.

Остальные разделы компании и ИП дополнительно заполняют, если есть основания:

- раздел 2.1.2 — для плательщиков торгового сбора в Москве;

- раздел 3 — для получателей целевых средств.

Остальные разделы заполнять не нужно, их заполняют только компании и ИП на УСН «Доходы минус расходы».

Титульный лист. Здесь нужно заполнить:

- ИНН компании или предпринимателя;

- номер корректировки: для первичной декларации — «0», для уточненных — «1» и далее по порядку;

- код налогового периода — в общем случае «34»;

- отчетный год;

- код налоговой инспекции, где компания или ИП стоит на учете. Узнать его можно в сервисе ФНС;

- код местонахождения — в общем случае «210»;

- ФИО руководителя компании или ИП;

- телефон для связи.

Раздел 1.1. Здесь нужно заполнить такие строки.

В строках 010, 030, 060, 090 указывают код ОКТМО: он показывает, к какому муниципальному образованию относится организация или ИП. Его можно узнать в уведомлении Росстата, выданном при регистрации, или по адресу с помощью сервиса налоговой службы.

В строки 020, 040, 070 нужно вписать суммы авансовых платежей, которые ИП или компания должны были заплатить по итогам первого квартала, полугодия и девяти месяцев 2023 года. Если получится сумма налога к уменьшению — например, вы в течение года платили страховые взносы и теперь вычли их из суммы авансов, — вместо строк 040 и 070 ее записывают в строку с кодом 050 или 080.

В строке 100 нужно написать общую сумму налога на УСН за год, которую бизнес рассчитал и собирается перечислить в бюджет.

Строку 101 раздела 1.1 налоговой декларации заполняют только ИП, которые утратили право на патент. В ней указывают, сколько ИП успел заплатить за патент, пока не потерял право его применения.

Раздел 2.1.1. В строке 101 указывают код налоговой ставки. Если весь год налог платили по стандартной ставке 6% или другой ставке, установленной региональным законом, — код «1». Если в течение года превысили лимиты и стали платить по ставке 8% — код «2».

В строке 102 нужно указать признак налогоплательщика:

- код «1» — для компаний и ИП с сотрудниками;

- код «2» — для ИП без сотрудников.

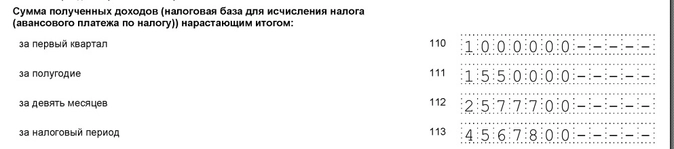

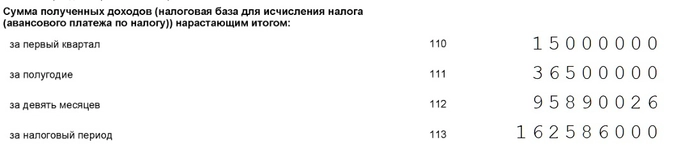

В строках 110—113 нужно указать доходы нарастающим итогом с начала года. Это значит, что в каждой строке указывают суммарный доход за первый квартал, за полугодие, за девять месяцев и год, начиная с января.

В строках 120—123 указывают ставку налога.

В строке 124 прописывают обоснование применения налоговой ставки, установленной законом субъекта РФ. Значение состоит из двух частей.

1‑я часть — номер статьи 346.20 НК РФ и пункт, в котором прописано право региональных органов на понижение ставки УСН:

- 3462010 — объект «Доходы»;

- 3462020 — объект «Доходы минус расходы»;

- 3462030 — для налогоплательщиков Республики Крым и Севастополя;

- 3462040 — для налоговых каникул.

2‑я часть — код, который состоит из подпункта, пункта и статьи закона субъекта РФ, установившего пониженную ставку:

- с 1‑й по 4-ю клетку — номер статьи;

- с 5‑й по 8-ю клетку — номер пункта;

- с 9‑й по 12-ю — номер подпункта.

Каждое значение занимает 4 клетки, в пустые клетки вписывают нули. Заполнять клетки нужно слева направо. Точка занимает отдельную клетку. Например, если в законе статья 1.3, то первые четыре клетки после слеша будут выглядеть так: 01.3.

ООО «Альфа» платит налог по ставке 5%, которая установлена подп. 3 п. 2 ст. 4.1 закона Иркутской области от 30.11.2015 № 112-ОЗ. Значит, в строке 264 нужно указать: 3462010/04.100020003.

В строках 130—133 — суммы исчисленных авансовых платежей по налогу за первый квартал, полугодие, девять месяцев и налогу за год.

В строках 140—143 — страховые взносы и пособия, уменьшающие налог.

Если ИП платил фиксированные взносы каждый квартал, в строках 140, 141, 142 нужно указать суммы нарастающим итогом. Если внес одним платежом в четвертом квартале сразу за весь налоговый период, то есть год, — заполняют только поле 143.

При наличии работников заполнить нужно все строки со 140 по 143, потому что взносы за них перечисляют ежемесячно.

Раздел 2.1.2 заполняют только московские компании и ИП — плательщики торгового сбора. Если вы работаете в другом регионе или виде деятельности, пропускайте этот раздел.

Сюда вносят сумму торгового сбора, которая зависит от площади торгового помещения и места расположения объекта торговли. Поля заполняются по аналогии с разделом 2.1.1.

Для ИП и компаний на УСН «Доходы минус расходы» обязательные разделы такие:

- титульный лист;

- раздел 1.2;

- раздел 2.2.

Остальные разделы — для УСН «Доходы», а раздел 3 заполняют только получатели целевых средств, что для компаний и ИП на упрощенке — большая редкость.

В разделе 1.2 нужно заполнить пять строк:

- В строках 010, 030, 060, 090 — указать ОКТМО.

- В строках 020, 040, 070 — авансовые платежи, начисленные к уплате по итогам первого квартала, полугодия или девяти месяцев 2023 года.

- Заполнить одну из строк — 100, 120 или 110.

Если за полугодие или девять месяцев сумма налога была к уменьшению, вместо строк 040 или 070 нужно заполнить строки 050 или 080.

Одну из строк на выбор заполняют так:

- 100 — если надо доплатить налог при УСН за год;

- 120 — если ИП или компания платят минимальный налог;

- 110 — если обычный или минимальный налоги оказались меньше авансовых платежей. В этой строке указывают разницу между налогом и авансовыми платежами. Ее можно вернуть или зачесть.

Минимальный налог есть только на УСН «Доходы минус расходы», он равен 1% от годовых доходов. Если налог УСН, рассчитанный по обычной ставке, оказался меньше минимального, в бюджет нужно перечислить именно минимальный налог.

В разделе 2.2 нужно указать:

- В строке 201 указывают код признака. Ставят «1», если ставка УСН стандартная — 15% — или пониженная. Ставят «2», если ставка 20% из-за превышения лимитов по доходам и численности работников.

- В строках 210—223 — доходы и расходы из КУДиР нарастающим итогом за первый квартал, полугодие, 9 месяцев и год.

- В строках 240—243 — разницу между доходами и расходами. Если доходы меньше расходов, в строках 240—243 нужно поставить прочерки, а в строках 250—253 показать убытки.

- Строку 230 нужно заполнять, только если переносите убыток прошлых лет. Например, если доходы 2022 года оказались меньше расходов. Отрицательную разницу можно перенести на будущее и отразить в строке 230 декларации за 2023 год.

- В строках 270—273 нужно указать исчисленные авансовые платежи за первый квартал, полугодие, девять месяцев и налог за год.

- В строке 280 исчисляют минимальный налог — 1% от дохода.

Сроки подачи декларации по УСН различаются для компаний и ИП:

- для компаний — до 25 марта следующего года. Например, декларацию за 2023 год надо сдать до 25 марта 2024 года;

- для ИП — до 25 апреля следующего года.

Если крайний срок подачи выпадает на выходной или праздничный день, он переносится на ближайший рабочий день.

ИП должен сдать декларацию за 2021 год до 30 апреля 2022 года. Это суббота, ближайший следующий рабочий день — 4 мая 2022 года, поэтому в 2022 году ИП могут сдать декларацию по УСН до 4 мая включительно.

Налог при УСН нужно платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года.

В некоторых ситуациях для компаний и ИП действуют другие сроки подачи налоговой декларации.

Компания или ИП потеряли право на упрощенку и переходят на общий режим налогообложения. В таком случае сдать декларацию по УСН нужно не позднее 25-го числа месяца, следующего за кварталом, в котором слетели со спецрежима.

ИП потерял право на УСН 10 августа, это третий квартал. Значит, подать декларацию на УСН надо в первом месяце четвертого квартала — не позднее 25 октября.

Компания или ИП прекращает деятельность на УСН. Тогда подать декларацию нужно не позднее 25-го числа месяца, следующего за тем месяцем, в котором прекратили деятельность. Например, компания закрылась 13 сентября, значит, подать декларацию нужно до 25 октября.

Сдавать заполненные листы декларации нужно в налоговую по месту регистрации ИП или компании. Способ подачи декларации зависит от количества сотрудников.

Если среднесписочная численность сотрудников за предыдущий календарный год до 100 человек, декларацию можно сдать в электронном виде или на бумаге — на выбор налогоплательщика.

Если число сотрудников превысило 100 человек, то декларацию можно подавать только в электронном виде.

Нулевую декларацию подают, если в отчетном году нет:

- доходов — на УСН «Доходы»;

- доходов и расходов — на УСН «Доходы минус расходы».

Если компания или ИП не ведут деятельность, тоже нужно сдать нулевую декларацию.

Нулевую декларацию подают в том же порядке и в те же сроки, что и обычную декларацию.

Если опоздать со сдачей декларации по УСН, компании или ИП грозит ответственность:

- компании или ИП — штраф 5% от не уплаченной в срок суммы налога по декларации за каждый полный или неполный месяц просрочки. Есть ограничение — не более 30% этой суммы и не менее 1000 ₽. То есть минимальный штраф будет 1000 ₽;

- директору компании или главному бухгалтеру — предупреждение или административный штраф от 300 до 500 ₽.

Если вовсе не сдать декларацию, то через 20 дней после срока сдачи налоговая может заблокировать счета компании или ИП.

Например, компания должна сдать декларацию до 25 марта 2024 года. Если декларации не будет, начиная с 15 апреля налоговая может в любой момент заблокировать расчетный счет компании.

Изменения, внесенные Приказом ФНС России от 01.11.2022 N ЕД-7-3/1036@, применяются начиная с представления налоговой декларации по налогу, уплачиваемому в связи с применением УСН, за налоговый период 2023 года.

Приложение N 2

к приказу ФНС России

от 25.12.2020 N ЕД-7-3/958@

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ

В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ

В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

Список изменяющих документов

(в ред. Приказа ФНС России от 01.11.2022 N ЕД-7-3/1036@)

За 2021 год сдается декларация по форме, утвержденной Приказом ФНС от 25.12.2020 № ЕД-7-3/958@. Это новая форма, несколько отличающаяся от той, которую сдавали за 2020 год.

Новая форма потребовалась из-за введения переходного периода утраты права на УСН с 2021 года.

Напомним: если доходы превысят 150 млн рублей, но не более чем на 50 млн рублей, и (или) средняя численность работников превысит 100 человек, но не более чем на 30 человек, можно продолжить применять УСН.

Общая информация о декларации

Состоит декларация из титульного листа и шести разделов. Титульный лист и раздел 3 общие для обоих видов УСН, однако разделы 1 и 2 для разных объектов налогообложения УСН различаются.

При УСН с объектом «доходы» заполняются разделы 1.1, 2.1.1 и 2.1.2, при УСН с объектом «доходы за вычетом расходов» — разделы 1.2 и 2.2.

Раздел 3 нужно представлять только тем налогоплательщикам, которые получали целевое финансирования, не облагаемое налогом по УСН.

Т.е. обычно у коммерческих организаций и ИП этого раздела в составе декларации нет, поэтому в статье он не рассматривается.

Разделы 1.1 и 2.1.1 являются обязательными для всех налогоплательщиков с объектом «Доходы», раздел 2.1.2 заполняют только плательщики торгового сбора.

Наличие отдельного раздела для них связано с тем, что уменьшать на этот сбор возможно только налог с доходов от деятельности, облагаемой торговым сбором. Т.е. если у организации (ИП) есть виды деятельности, не облагаемые торговым сбором, доход от них в раздел 2.1.2 не включается.

Следует учитывать то, что налог по УСН можно уменьшить на торговый сбор только организациям и ИП, зарегистрированным на территории Москвы, поскольку только в этом случае налог платится в тот же бюджет, что и сам сбор.

Все правила заполнения декларации изложены в Порядке заполнения, который можно найти на нашем сайте в разделе Бланки.

Обратите внимание! В декларации указываются только начисленные суммы налога, уплаченные суммы не указываются.

Общие правила заполнения декларации

Декларация может представляться как в бумажном, так и в электронном виде через ТКС.

При распечатке деклараций следует иметь ввиду, что не допускается двухсторонняя печать и нельзя скреплять листы степлером, поскольку это приводит к порче листов.

Все поля декларации заполняются слева направо. Если какое-то поле заполняется не полностью, то в оставшихся клетках поля проставляются прочерки. При отсутствии данных в каком-то поле по всему такому полю ставится прочерк:

При заполнении декларации через специальные программы, выравнивание цифр и текста производится по правому, а не по левому краю полей. Поэтому вид деклараций, заполненных в программе, заметно отличается от форм, заполненных вручную:

Усовершенствуйте свои навыки расчетов взносов, заполнения деклараций, платежных уведомлений и поручений для упрощенки по новым правилам на курсе «Главный бухгалтер на УСН». Посмотреть программу

Титульный лист

Вверху титульного листа (а также вверху каждой страницы декларации) указывается ИНН и КПП. Поле КПП индивидуальные предприниматели не заполняют.

Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. Обычно это код 34 (календарный год). Другие периоды возможны при ликвидации организации или прекращении деятельности ИП.

В поле «по месту нахождения (учета)» ставятся коды из Приложения 2 Порядка. У ИП код 120, у организаций 210.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество предпринимателя, без указания статуса «индивидуальный предприниматель», название организаций пишется полностью, с указанием организационно-правовой формы (например, Общество с ограниченной ответственностью «Алмаз»)

Поля для реорганизованных организаций индивидуальные предприниматели и организации, не являющиеся реорганизованными, не заполняют. Номер телефона можно не указывать, но в случае обнаружения ошибок и неточностей в декларации, наличие телефона поможет налоговым инспекторам быстрее донести информацию об этом до налогоплательщика, поэтому поле все-таки стоит заполнить.

Документы к декларации обычно не прикладываются, исключение — доверенность, если подписывается отчет представителем налогоплательщика.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю», указывается:

-

в случае, если подписывает руководитель организации, проставляется цифра «1» и пишется построчно фамилия, имя, отчество руководителя организации, ставится его подпись и дата подписания. Если декларацию подписывает индивидуальный предприниматель, то ставится также цифра «1», подпись и дата. ФИО предпринимателя указывать не надо.

-

в случае, если подписывает доверенное лицо организации или предпринимателя, то указывается цифра «2» и ФИО представителя построчно, подпись и дата. Если представитель налогоплательщика является юридическим лицом, то указывается ФИО лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика — юридического лица, подтверждать достоверность и полноту сведений, указанных в Декларации. В поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле ФИО и дата.

Лицо, не подписывающее декларацию, а просто сдающее её в налоговую по поручению организации или ИП, не является представителем по заполнению декларации, и поэтому его фамилия на титульном листе не указывается.

Раздел 2.1.1

Заполнение декларации начинается с раздела 2.1.1, куда вносятся данные по доходам и взносам за отчетные периоды.

Сначала заполняется поле 101 «Код признака применения налоговой ставки». Цифру 2 ставят налогоплательщики, у которых в течение года доходы превысили 150 млн. рублей, и они начали применять ставку 8%. Все остальные ставят цифру 1.

В строке 102 следует выбрать признак налогоплательщика. ИП, не производящие выплат физическим лицам, выбирают признак 2. ИП, производящие выплаты физлицам и организации выбирают признак 1.

Помните, что неправильно выбранный признак приведет к неправильному заполнению декларации.

В строках 110-113 указывается сумма полученных доходов нарастающим итогом (а не квартальные суммы). Так, для подсчета дохода за 9 месяцев, надо взять все доходы, полученные с 1 января по 30 сентября включительно.

Ставки налогов в строках 120-123 составляют обычно 6%. Но некоторые регионы воспользовались правом уменьшения налоговых ставок, вплоть до нуля (у ИП, имеющих право на «налоговые каникулы»). Разные же ставки налога в этих строках могут быть, например, если организация или ИП сменили место регистрации и в новом регионе окажется другая ставка налога.

Для тех же налогоплательщиков, у которых доходы превысили 150 млн рублей, ставка повышается до 8%, а пониженные ставки не действуют.

Пример:

Организация работает в регионе, где установлена пониженная ставка налога. В 4 квартале доход у неё превысил 150 млн. рублей, но по итогам года превышения доходов в 200 млн. не было. Т.е. право на УСН сохранено. Вот так указываются проценты в строках 120-123:

ИП, применяющие ставку 0% должны представлять декларацию в налоговую инспекцию, несмотря на то, что налога к уплате нет. В декларации указываются данные о полученных доходах и ставка налога 0%. Не прочерки в строке налога, а именно 0. Иначе декларация не пройдет камеральную проверку в налоговой инспекции, ведь ставки «прочерк» в Налоговом кодексе не предусмотрено.

В строке 124 указывается обоснование применения пониженной налоговой ставки, если она применяется налогоплательщиком. Эти ставки устанавливаются региональными законами. Принцип формирования кода похож на тот, который используется в декларациях по налогу на имущество. Поле кода состоит из двух частей: в первой указывается семизначный код из приложения к Порядку заполнения декларации, а во второй части кодируется статья, часть, пункт, подпункт, абзац регионального закона. Пример приведен в Порядке заполнения. Но у нас в примере ниже будет другой код — из закона Ленинградской области. Пониженная ставка 3% указана в пункте 2 статьи 1-2 закона.

В строках 130-133 указывается начисленная сумма налога (авансового платежа) за соответствующие периоды. И вот тут заполнение строк зависит от того, какая цифра стоит в поле 101. Если там указана цифра 1, то заполнение простое — строки 110-113 умножаются на ставку налога из соответствующих строк 120-123.

Например, чтобы рассчитать сумму авансового платежа за 1 полугодие, надо сумму из строки 112 умножить на ставку налога, указанную в строке 122.

А вот если в поле 101 стоит цифра 2, т.е. применяется ставка 8%, то строки заполняются по-другому, начиная с квартала, в котором доходы превысили 150 млн. рублей.

Возьмем пример выше, когда ставка 8% применяется, начиная с 4 квартала. В этом случае строки 130-132 считаются как обычно, а потом доход за 4 квартал умножается на ставку 8% и полученный налог добавляется к налогу за 9 месяцев.

Строки 140-143 предназначены для сумм страховых взносов, пособий по временной нетрудоспособности и других расходов, на которые налогоплательщик может уменьшить исчисленный в строках 130-133 налог. Взносы и другие расходы должны указываться в те периоды, в которых они произведены. Если, например, взносы уплачены в апреле, то значит они указываются в строке 141. И не важно, что это оплата взносов за март месяц.

Порядок заполнения строк 140-143 зависит от признака налогоплательщика, указанного в строке 102. Если признак выбран «2», то значит налогоплательщик может уменьшить налог более чем на 50%, вплоть до нуля. Таким образом, строки 140-143 у него могут быть меньше или равны строкам 130-133, но не могут быть больше. Т.е. если в строке 133 начислен налог за год 20 тыс. рублей, то в строке 143 не может быть больше этой суммы, даже если вы уплатили 25 тыс. рублей взносов.

Если признак выбран «1», то строки 140-143 не могут быть более половины суммы исчисленного налога в строках 130-133, потому что налог можно уменьшать не более чем на 50%. Исключение составляют плательщики торгового сбора, поскольку ограничение в 50% для этого сбора не установлено. Но данные о торговом сборе в строках 140-143 раздела 2.1.1 не указываются.

Раздел 2.1.2

Плательщикам торгового сбора для уменьшения налога на торговый сбор, следует заполнять раздел 2.1.2. Тем, кто этот сбор не платит или не может уменьшить на него налог, заполнять раздел не надо и включать его в состав отчета тоже.

Заполнение строк 110-143 идентично заполнению этих же строк в разделе 2.1.1, с небольшим отличием. Как уже было написано выше, в разделе указываются только данные по деятельности, облагаемой торговым сбором. При наличии доходов по видам деятельности, не облагаемым торговым сбором, налогоплательщикам необходимо вести раздельный учет не только выручки, но и страховых взносов (и других расходов, уменьшающих налог). При этом правило уменьшения налога на взносы (не более, чем 50% у организаций и ИП с работниками), действует и при заполнении этого раздела.

В строках 150-153 указывается весь торговый сбор, уплаченный в 2021 году (даже если это был сбор, уплаченный за 2020 год). А в строках 160-163 только сбор, уменьшающий налог. Напомним, что торговый сбор может уменьшить исчисленный налог вплоть до нуля. Для определения размера торгового сбора, уменьшающего налог, необходимо из строк 130-133 вычесть соответствующие строки 140-143. Если полученные результаты больше строк 150-153, то в строках 160-163 повторяются данные строк 150-153. Если меньше, то указывается разница между строками 130-133 и 140-143.

Пример: в строке 130 раздела 2.1.2 сумма налога составляет 60 000 рублей. Сумма взносов и иных расходов, уменьшающих налог (строка 140) равна 30 000 рублей. Сумма торгового сбора в строке 150 так же 30 000 рублей, значит в строку 160 «помещается» весь уплаченный торговый сбор за 1 квартал.

При расчете уменьшения налога за год получается другая ситуация. Допустим, разница строк 133 и 143 составляет 331 200 рублей, тогда как торговый сбор за год уплачен в размере 390 000 рублей. Таким образом, уменьшить налог на торговый сбор можно только на 331 200 рублей, что и отражается в строке 163. Данные из строк 160-163 пригодятся для заполнения раздела 1.1 декларации.

Раздел 1.1

В строках 010, 030, 060 и 090 указывается ОКТМО. Если ОКТМО в течение года не менялся, достаточно указать его один раз, в строке 010.

В строке 020-110 указываются суммы начисленных авансовых платежей за отчетные периоды и налог за календарный год. Для расчета платежей берутся суммы из раздела 2.1.1 и 2.1.2 декларации. От суммы налога, указанного в строке 130, отнимается сумма взносов, указанная в строке 140. Налогоплательщики, уменьшающие налог на торговый сбор, считают эту строку несколько иначе: из строки 130 раздела 2.1.1 вычитается строка 140 этого же раздела, а потом строка 160 раздела 2.1.2.

При расчете налога за остальные периоды, также берутся данные из раздела 2.1.1 и 2.1.2, но при этом вычитается ранее начисленная сумма в разделе 1.1. Если сумма налога получается с минусом, она указывается в строке «к уменьшению», а не к уплате.

Пример: в разделе 1.1 в строке 070 указана сумма 60000 рублей. В разделе 2.1.1 в строке 133 указана сумма 481 200 рублей, в строке 143 — 150000 рублей, в разделе 2.1.2 в строке 163 — 331 200 рублей. Считаем по формуле: строки 133-143-163-070 481200 —150000 — 331200 — 60000 = — 60000 рублей. Получается налог за год к уменьшению и поэтому 600 рублей (без минуса!) указывается в строке 110 раздела 1.1.

Помните, что не всегда цифра в строке 100 означает, что именно эту сумму необходимо доплатить, а в строке 110, что именно эту сумму налоговая вам должна вернуть. Как уже выше писалось, в декларации не указываются уплаченные вами суммы в течение года, а они могут не совпадать с данными раздела 1.1.

Чтобы понять, сколько же надо доплатить налога за год (и надо ли вообще это делать), отнимите от строки 133 раздела 2.1 строку 143 раздела 2.1.1 (плательщикам торгового сборе надо вычесть еще и строку 163 раздела 2.1.2) и вычтите сумму авансовых платежей, которую вы уплатили за отчетный год. Если полученная сумма с плюсом, налог в этой сумме надо доплатить. Если с минусом, то налог вы переплатили.

Пример: Согласно разделу 1.1. декларации сумма, к возмещению в строке 110 составляет 6000 рублей. Однако организация не уплатила авансовый платеж за 9 месяцев в этой же сумме, поэтому возвращать ей нечего.

В разделе 1.1 появилась новая строка 101, в ней указывается сумма налога, уплаченная в связи с применением патентной системы налогообложения, подлежащая зачету. Эту строку заполняют те ИП, которые утратили право на применение ПСН и у них осталась переплата по этому налогу. Её можно зачесть в счет налога по УСН. Все остальные ИП (и тем более организации), в строке ставят прочерки.

Образец декларации с торговым сбором и ставкой налога 8% можно посмотреть в прикрепленном файле.

Какие сервисы и программы помогут оформить декларацию по УСН

В век всеобщей компьютеризации число налогоплательщиков, оформляющих бумажные декларации в ручном режиме, стремительно приближается к нулю. Упрощенцы также задаются вопросом, можно ли автоматически заполнить декларацию по УСН?

Современные сервисы и учетные программы действительно позволяют мгновенно рассчитывать налог по введенным налогоплательщикам исходным данным и тут же автоматически формировать готовую декларацию.

На сайте ФНС есть два бесплатных сервиса, с помощью которых можно заполнить декларацию по УСН онлайн:

На коммерческих сайтах также можно найти автоматизированных помощников, позволяющих заполнить бесплатно декларацию по УСН-2022 — веб-приложения, позволяющие в автоматическом режиме заполнить отчет на основании данных налогоплательщика. Некоторые из них дают возможность не только получить готовую декларацию, но и увидеть построчные расчеты и пояснения, корректность которых легко проверить.

О разнообразных сервисах, способных облегчить нашу жизнь, рассказываем в материалах:

- «Заполнить платежки поможет новый сервис Центробанка»;

- «Обзор программ и сервисов для ведения бухгалтерии онлайн»;

- «Новое в сервисах ФНС».

Форма декларации и сроки представления

Начиная с отчетности 2021 года, действует новая форма декларации. Хотя в планах законодателей есть идеи скорректировать ее. Но на момент выхода статьи новая форма не утверждена.

На рисунке ниже представлен минимальный набор необходимых сведений об актуальной форме декларации по УСН и крайних отчетных датах для ИП и компаний:

Обратите внимание на изменение сроков сдачи налогового отчета. Если в 2022 г. за 2021 год юрлица отчитывались до 31 марта, а предприниматели — до 4 мая (с учетом переноса с 30 апреля), то в 2023 году отправить отчет за 2022 г. в налоговую инспекцию следует на несколько дней раньше: организациям — до 27 марта (с учетом переноса с субботы 25 марта), ИП — до 25 апреля. Важно не пропустить установленные сроки во избежание штрафных санкций.

Подробнее о новшествах декларации по УСН читайте здесь.

Вышеуказанные сроки представления декларации по УСН нужно соблюдать тем налогоплательщикам, которые продолжают применять упрощенную систему налогообложения в обычном порядке. Для тех компаний и ИП, которые утратили право на применение этого спецрежима, срок подачи декларации иной (пп. 2 и 3 ст. 346.23 НК РФ).

С 2021 года введены повышенные лимиты УСН, на которых применяются повышенные ставки налога, позволяющие налогоплателщикам продолжать применять УСН при превышении стандартных лимитов.

Подробнее об условиях перехода на упрощенку и ее применения рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности.

Сколько листов декларации заполнять

Декларация по УСН состоит из титульного листа и шести разделов. Однако все разделы в состав декларации включать не требуется. Упрощенцы с базой «доходы» и «доходы минус расходы» заполняют свой набор разделов (см. на рисунке):

Но и этот состав декларации не является окончательным. Если упрощенец с базой «доходы» не является плательщиком торгового сбора, раздел 2.1.2 он в декларацию не включает. То же правило действует и для раздела 3 — его заполняют и представляют в составе декларации плательщики УСН-налога, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в пп. 1 и 2 ст. 251 НК РФ (п. 8.1 Порядка заполнения декларации по УСН, утв. приказом № ЕД-7-3/958@). Остальные упрощенцы этот раздел в состав декларации по УСН не включают.

Требования к оформлению: 5 основных правил

Перечислим 5 обязательных для выполнения правил оформления декларации по УСН (пп. 1.3─1.6 Порядка заполнения декларации по УСН, утв. приказом № ЕД-7-3/958@):

- Правило отражения стоимостных показателей.

Все стоимостные показатели должны заноситься в декларацию в полных рублях: значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до полного рубля.

- Правило нумерации страниц.

Все страницы декларации должны иметь сквозную нумерацию начиная с титульного листа. Формат номеров: «001», «002» … «010». Для проставления номера страницы отведено специальное поле из трех знакомест.

- Правило оформления бумажной декларации.

Для деклараций, заполняемых ручным способом, действуют особые требования:

- заполнять показатели декларации допустимо только чернилами синего, фиолетового или черного цвета;

- исправлять ошибки с помощью корректирующего средства недопустимо;

- двусторонняя печать декларации и скрепление ее листов, приводящее к порче бумажного носителя, запрещены.

- Правило заполнения полей.

Для разных видов информации необходимо применять свои форматы:

- Правило заполнения полей декларации при отсутствии показателей.

Если у налогоплательщика отсутствует какой-либо показатель для заполнения, предназначенное для него поле прочеркивается (проводится прямая линия посредине знакомест по всей длине поля).

Инструкция по заполнению декларации

Подробная инструкция по заполнению УСН-декларации приведена в приложении 2 к приказу № ЕД-7-3/958@.

Покажем, как заполнить декларацию по УСН на примере:

ООО «Прогресс» применяет УСН с базой «доходы минус расходы». За 2022 год по данным КУДиР (книги учета доходов и расходов) показатели работы компании нарастающим итогом составили:

|

Период |

Доходы, руб. |

Расходы, руб. |

Доходы минус расходы, руб. |

|

1-й квартал |

3 778 065 |

1 998 006 |

1 780 059 |

|

Полугодие |

7 985 066 |

3 022 380 |

4 962 686 |

|

9 месяцев |

11 445 119 |

5 655 442 |

5 789 677 |

|

Год |

14 749 390 |

8 170 448 |

6 578 942 |

Прекращать свою деятельность, реорганизовываться или переходить на иной режим налогообложения компания не планирует. Целевое финансирование в истекшем году она не получала. В регионе нахождения компании действует обычная ставка для упрощенцев с базой «доходы минус расходы» — 15%.

С учетом этого бухгалтер ООО «Прогресс» определил состав декларации по УСН за 2022 год: титульный лист, разделы 1.2 и 2.2.

Титульный лист

Как бухгалтер ООО «Прогресс» заполнил основные поля титульного листа, показано на образце:

После заполнения титульного листа бухгалтер перешел к основной (расчетной) части декларации — разделу 2.2. Раздел 1.2 он пока оставил незаполненным, так как данные для него появятся только после заполнения раздела 2.2.

Раздел 2.2

Раздел 2.2 бухгалтер заполнил на основе данных о доходах и расходах, налогооблагаемой базе (доходы минус расходы), а также о ставке УСН-налога. Затем он исчислил сумму авансовых платежей и налога по отчетным периодам и за календарный год.

Как выглядит заполненный раздел 2.2, смотрите на образце декларации по УСН:

Пояснения по заполнению раздела 2.2:

Раздел 1.2

Завершающим этапом в оформлении декларации по УСН является заполнение раздела 1.2:

Пояснения по заполнению раздела 2.1:

Скачайте образец заполнения декларации по УСН

Расходы упрощенца: важные уточнения от чиновников

Упрощенцы с базой «доходы минус расходы» при вычислении суммы УСН-налога имеют возможность уменьшать полученные доходы на сумму произведенных за этот же период расходов. Перечень таких расходов ограничен (ст. 346.16 НК РФ).

Упрощенцу важно не только сверять все расходы с этим перечнем, но и учитывать разъяснения чиновников и судебные решения по отдельным видам расходов, которые помогут безошибочно определить налогооблагаемую базу и правильно исчислить УСН-налог.

Можно ли принять к учету «коронавирусные» расходы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Ознакомьтесь с набором «спорных» расходов упрощенцев и ссылками на НК РФ, судебные решения и разъясняющие письма чиновников:

Итоги

Декларацию по УСН можно заполнить бесплатно онлайн через специальные сервисы на сайте ФНС, с помощью веб-приложений на коммерческих сайтах и иными способами. Программное заполнение декларации предпочтительнее ручного, так как позволяет автоматически исчислить налог и избежать погрешностей в вычислениях. Состав декларации зависит от того, какой объект налогообложения применяет упрощенец: «доходы» или «доходы минус расходы».