Содержание

- Новая отчётность

- Кто и за кого подаёт отчёт

- Таблица 1. В отношении кого подаётся отчёт

- Периодичность и сроки отчётности в 2023 году

- Таблица 2. Сроки направления отчёта в 2023 году

- Отчёт за декабрь

- Куда подавать новый отчёт и в какой форме

- Порядок заполнения

- Титульный лист

- Данные физических лиц

- Уточнение данных

- Будут ли штрафы

В 2023 году на смену привычной форме СЗВ-М пришел новый отчёт. Направлять его нужно всё так же ежемесячно, но в налоговую инспекцию, а не в ПФР. Впервые это предстояло сделать уже в феврале. Предлагаем разобраться с новой формой, порядком её заполнения и правилами подачи.

Новая отчётность

Новый отчёт называется «Персонифицированные сведения о физических лицах». Код по КНД – 1151162. Всё, что с ним связано, регламентирует приказ ФНС от 29.09.2022 № ЕД-7-11/878@. Им утверждены:

- бланк отчёта, он содержится в Приложении № 2 к Приказу;

- порядок его заполнения (далее – Порядок) – в Приложении № 4;

- электронный формат – в Приложении № 6.

Новая форма отчётности появилась в связи с реформированием системы страхования. С 2023 года ПФР и ФСС объединяются в единый Социальный фонд. В него страхователи должны представлять форму ЕФС-1, которая заменяет СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3. Однако персональные данные физлиц теперь передаются в ФНС.

Кто и за кого подаёт отчёт

Новый вид отчётности подают все, кто производит выплаты физическим лицам, а именно:

- организации;

- ИП с работниками;

- главы крестьянских (фермерских) хозяйств;

- адвокаты, нотариусы, оценщики, патентные поверенные и прочие физлица, которые ведут частную практику;

- физические лица, не являющиеся ИП, но нанимающие исполнителей (например, в качестве домашнего персонала).

Кто включается и не включается в персонифицированные сведения о физлицах, мы показали в Таблице 1.

Таблица 1. В отношении кого подаётся отчёт

|

Включаются в отчёт |

Не включаются в отчёт |

|---|---|

| Работники, нанятые по трудовым договорам | |

| Директор, он же единственный учредитель | |

Физлица, с которыми заключены такие договоры ГПХ:

|

Физлица, с которыми заключены такие договоры ГПХ:

Выплаты по таким договорам не являются объектом для начисления страховых взносов |

Самозанятый гражданин, если он:

В обоих случаях будет считаться, что договор ГПХ заключён с обычным физлицом без статуса, а не с самозанятым |

Самозанятые, с которыми заключены договоры ГПХ |

Периодичность и сроки отчётности в 2023 году

Подавать персонифицированные сведения о физлицах нужно с той же периодичностью, что и СЗВ-М. То есть 1 раз в месяц. А вот крайняя дата сдачи меняется – теперь это 25 число следующего месяца. Как обычно, если это число попадает на выходной или праздник, срок сдвигается на следующий рабочий день.

В 2023 году новую форму подаём в сроки из Таблицы 2.

Таблица 2. Сроки направления отчёта в 2023 году

| Первое полугодие | Второе полугодие |

|---|---|

| до 27 февраля – за январь | до 25 августа – за июль |

| до 27 марта – за февраль | до 25 сентября – за август |

| до 25 апреля – за март | до 25 октября – за сентябрь |

| до 25 мая – за апрель | до 27 ноября – за октябрь |

| до 26 июня – за май | до 25 декабря – за ноябрь |

| до 25 июля – за июнь | до 25 января 2024 года – за декабрь. |

Отчёт за декабрь

За декабрь 2022 года персонифицированные сведения о физлицах подаются по старым правилам. Новый вид отчётности впервые представляется за январь 2023 года – это следует из п.3 приказа № ЕД-7-11/878@. То есть за декабрь 2022 необходимо подать форму СЗВ-М. Срок – до 16 января включительно, поскольку 15 января – воскресенье.

Раньше СЗВ-М подавали в отделение Пенсионного фонда. Но с начала 2023 года вместо ПФР будет новый объединённый СФР. Полагаем, адреса и реквизиты его территориальных органов станут известны в январе. Но всё же рекомендуем уточнить в своём отделении ПФР до конца 2022 года, куда направить СЗВ-М за декабрь.

Куда подавать новый отчёт и в какой форме

Ещё раз обращаем внимание на то, что персонифицированные сведения с отчёта за январь 2023 года нужно подавать в налоговую инспекцию, а не в ПФР.

Правила такие:

- ИП отчитываются в ИФНС по месту жительства;

- организации – по месту нахождения;

- обособленные подразделения со счётом, самостоятельно производящие выплаты физлицам, – по месту своего нахождения.

Форма представления отчёта – на бумаге или в электронном формате – зависит от численности застрахованных лиц за отчётный период:

- до 10 человек включительно – по выбору компании;

- 11 человек и более – отчитываться нужно строго в электронном виде.

Порядок заполнения

Рассмотрим, как подавать персонифицированные сведения о физических лицах с 2023 года в виде нового отчёта. Ниже вы можете скачать бланк и заполнить его по предложенной ниже инструкции.

Отчёт состоит из двух листов:

- титульного;

- листа для указания персональных сведений физического лица и выплаченных ему сумм.

Заполняют все поля формы, для которых есть данные. В пустых ячейках ставят прочерки, кроме полей, предназначенных для отражения сумм – в них ставятся «0». Если отчёт формируется на компьютере и затем распечатывается, пустые ячейки прочерками можно не заполнять.

Титульный лист

На первом листе нужно отразить информацию о плательщике и отчёте:

- ИНН и КПП (только для юрлиц);

- номер страницы в формате «001», «002» и так далее;

- номер корректировки (первичный отчёт – «0–»);

- код отчётного периода (месяца) из Приложения № 3 к Порядку. Действующие компании указывают код в соответствии с порядковым номером месяца (январь – «01», февраль – «02»). В случае реорганизации / ликвидации ЮЛ или снятия с учёта ИП используются специальные коды;

- год отчётного месяца;

- номер ИФНС, куда подаются сведения;

- код по месту учёта из Приложения № 4 к Порядку (в общем случае для ЮЛ – «214», для ИП – «120»);

- название организации или ФИО предпринимателя (иного физического лица – страхователя);

- ОГРНИП – для ИП или главы КФХ;

- информацию в блоке для реорганизованных / ликвидированных ЮЛ либо закрытых обособленных подразделений. В первой строке отражается код реорганизации / закрытия из Приложения № 2 к Порядку. В следующей строке – ИНН / КПП реорганизованного ЮЛ или закрытого ОП;

- номер телефона в формате «8 ХХХ ХХХХХХХ» (с пробелами между «8», кодом и номером);

- количество страниц отчёта и количество листов прилагаемых подтверждающих документов, в том числе копий (например, доверенности).

В нижней левой части титульного листа нужно подтвердить достоверность и полноту информации:

- указать код «1», если подпись на нём ставит ИП или директор ЮЛ, код «2» – если представитель;

- ФИО подписывающего лица – директора или представителя. ИП в этом блоке ФИО не дублирует;

- наименование организации-представителя, если отчётность ведёт сторонняя компания;

- название и реквизиты доверенности, если действует представитель.

Данные физических лиц

На втором листе отчёта 4 блока сведений о физлицах, то есть один лист содержит информацию о четырёх застрахованных. Если их больше, нужно взять необходимое количество вторых листов.

Если выплат не было, в поле ставят «0». Остальные пустые ячейки заполняют прочерками.

В каждом блоке по строкам отражают:

- 010 – прочерк при первичной подаче. Как заполнить это поле в случае корректировки, расскажем в конце статьи;

- 020 – ИНН физлица, если он есть;

- 030 – СНИЛС;

- 040 – фамилия;

- 050 – имя;

- 060 – отчество;

- 070 – сумма начисленных за период выплат. Если начислений не было, ставят нули.

В готовом отчёте на первом листе в блоке подтверждения достоверности нужно указать дату заполнения. Тут же свою подпись ставит руководитель, ИП или уполномоченный представитель страхователя.

Уточнение данных

Новый отчёт содержит информацию, которая включается в Раздел 3 Расчёта по страховым взносам. И конечно, данные двух форм должны быть идентичными. Поэтому ошибки в ранее поданных персонифицированных сведениях можно без последствий исправить до момента сдачи РСВ за соответствующий период. В этом случае у ИФНС не возникнет вопросов к страхователю.

Для исправления ошибки подают уточнённую форму отчёта. Общие правила её заполнения таковы:

- на титульном листе ставят номер корректировки «1–», «2–» и так далее;

- на втором листе заполняют блоки по каждому физлицу, информацию о котором необходимо изменить;

- остальных застрахованных в корректирующий отчёт не включают.

Уточнённая форма персонифицированных сведений о физлицах заполняется с некоторыми особенностями. И зависят они от того, что именно нужно исправить.

Если необходимо изменить ИНН, СНИЛС или ФИО, на каждого физлица придётся заполнить 2 блока строк 010-070:

- Первый блок – аннулирование ранее поданных сведений. В строке 010 ставят код «1», означающий, что следующую информацию нужно удалить. В строках 020-060 повторяют те же сведения, которые отражены в первичном отчёте, то есть ошибочные. В строке 070 ставят прочерки, а не нули (п. 3.2 Порядка). Это будет означать, что информация о начислениях не содержит ошибки.

- Второй блок – ввод верных данных. В строке 010 ставят прочерк. В строках 020-060 отражают корректную информацию. В строке 070 – ту же сумму выплаты, которая указана в первичном отчёте, поскольку она верная.

Если ошибка была допущена в сумме выплаты, заполняют лишь один блок строк 010-070. В строке 010 ставят прочерк, поскольку не нужно аннулировать персональные данные человека. В строках 020-060 указывают сведения о нём (такие же, как в первичном отчёте), а в строке 070 – верную сумму выплаты за отчётный период.

Если нужно изменить сведения по обособленному подразделению, которое на момент подачи уточнённого отчёта закрыто или прекратило делать выплаты физлицам, документ представляют в ИФНС по месту нахождения основной организации.

Будут ли штрафы

В заключение несколько слов об ответственности. До 2023 года за опоздание с СЗВ-М страхователей штрафовал Пенсионный фонд. Сумма штрафа – 500 рублей за каждого застрахованного, сведения о которым не поступили в срок или содержали ошибки.

Такой штраф налагался в соответствии с положениями ст. 17 закона № 27-ФЗ от 01.04.1996. Но эта норма распространяется на персональные данные, направляемые в ПФР. Поскольку форму персонифицированных сведений о физлицах с 2023 года нужно передавать в ИФНС, то новый отчёт под действие ст. 17 закона № 27-ФЗ не попадает.

Как же ИФНС будет наказывать за отчёт «Персонифицированные сведения о физических лицах», поданный после установленного срока? Пока штрафы за такое нарушение в законах не прописаны. Но возможно, в будущем их всё же введут.

Расчёт зарплаты и кадровый учёт

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

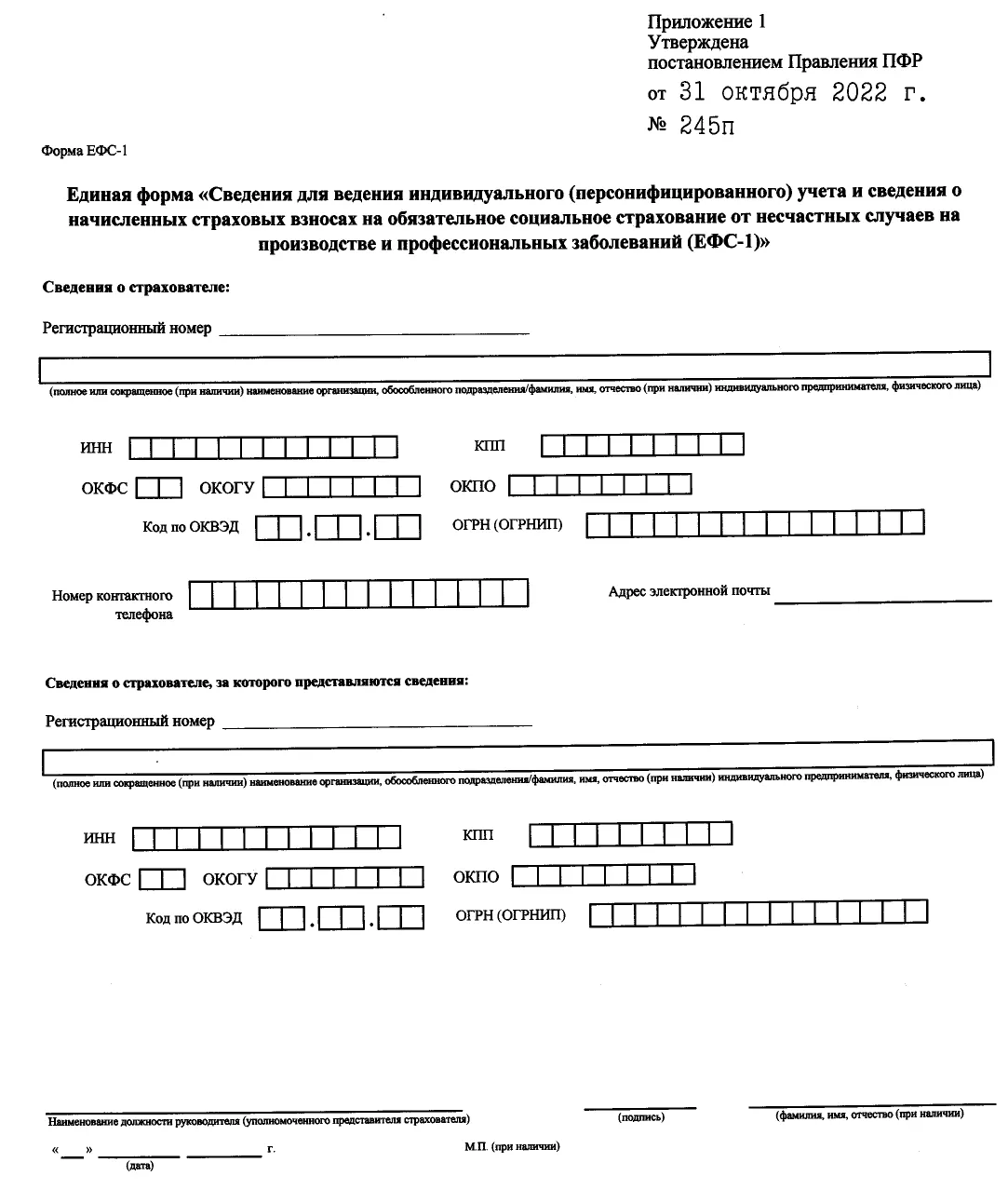

Состав формы отчёта ЕФС-1

Согласно постановлению Правления ПФР от 31.10.2022 № 245п «Об утверждении единой формы „Сведения для ведения индивидуального (персонифицированного) учёта и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ЕФС-1)“ и порядка её заполнения» форма ЕФС-1 состоит из титульного листа и двух разделов с несколькими подразделами в каждом. Но не все обязательны для заполнения, а часть из них нужно будет сдавать в разные сроки.

По сути новая форма – это сборник из отчётов СЗВ-СТАЖ, СЗВ-ТД, СЗВ-М, ДСВ-3 и 4-ФСС.

Как заполнить титульный лист

Как обычно, здесь заполняют реквизиты работодателя – регистрационный номер в СФР, наименование организации или ФИО предпринимателя, ИНН/КПП, цифровой код формы собственности, ОКПО, основной ОКВЭД, ОГРН/ОГРНИП, телефон и адрес электронной почты. В нижней части листа – поля для должности, подписи и ФИО руководителя.

Подписать и сдать отчёт может и уполномоченный представитель по доверенности, в том числе электронной.

Подарок для наших читателей – практическое пособие по подготовке отчётности в ПФР, ФСС и ИФНС в 2022 году от экспертов интернет-бухгалтерии «Моё дело». 62 страницы подробнейших инструкций с примерами заполнения форм.

Отчётность в ИФНС, ПФР и ФСС в 2022 году

практическое пособие для работодателя

Получите бесплатно 62 страницы экспертного контента!

Оставьте заявку в форме ниже, и мы вышлем вам запись

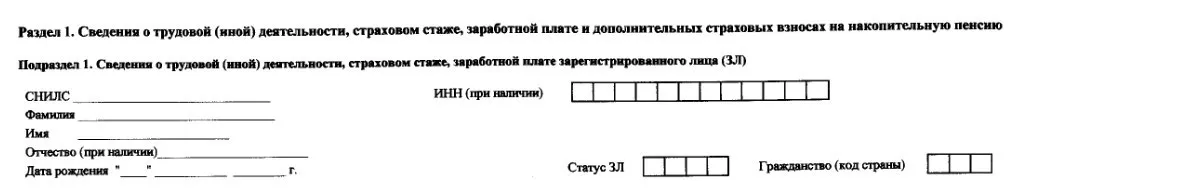

Как заполнить раздел 1

Предназначен для сведений о трудовой и иной деятельности, страховом стаже, зарплате и допвзносах на накопительную пенсию. Заменяет формы СЗВ-ТД, СЗВ-СТАЖ и сведения о зарплате бюджетников. В этом разделе три подраздела.

Подраздел 1

Здесь заполняют информацию о зарегистрированных лицах (ЗЛ) – о тех, кто работает по трудовому или гражданско-правовому договору, включая совместителей и дистанционщиков. Нужно указать ФИО, СНИЛС, ИНН, дату рождения, статус ЗЛ и гражданство.

Для статуса зарегистрированного лица есть специальные коды. Например, «ГРФ» – для граждан России, «ВЖИГ» – для иностранцев или лиц без гражданства, временно проживающих в России.

Подраздел 1 разделён ещё на три части.

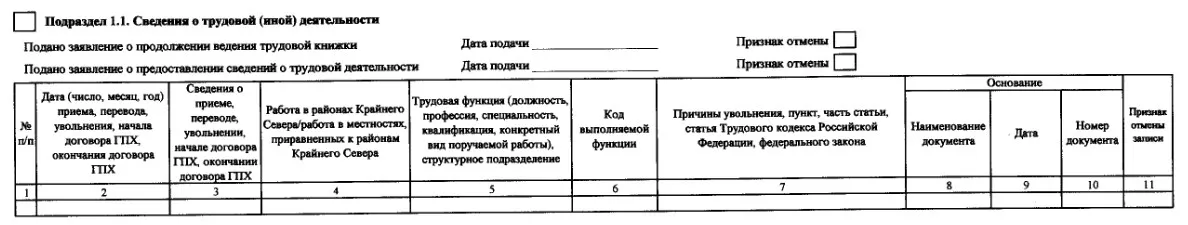

Подраздел 1.1. Сведения о трудовой (иной) деятельности. Его нужно будет сдавать, если у работника или исполнителя были кадровые изменения – приём, увольнение, смена должности, повышение квалификации, перевод на другую работу, переход на электронную трудовую книжку и т. д. Заполнить подраздел нужно и в случае, если изменилось наименование работодателя.

Как и в отчёте СЗВ-ТД, здесь есть поля для даты заявления о выборе бумажного или электронного варианта трудовой книжки. В табличной части – графы с датами приёма, перевода, увольнения, с трудовой функцией и её кодом, причиной увольнения. Но теперь ещё нужно будет заполнять информацию о заключении и расторжении договоров ГПХ:

-

графы 2 и 3 – начало или окончание договора ГПХ;

-

графа 6 – коды выполняемой функции в зависимости от вида договора ГПХ. Например, для выполнения работ или оказания услуг есть код «ДГПХ», а для авторского заказа «ДАВТ»;

-

графы 8-10 – наименование, дата прекращения и номер договора ГПХ.

В форме СЗВ-ТД в графе 7 причину увольнения указывали как в трудовой книжке – формулировкой из ТК РФ без каких-либо сокращений. В новой ЕФС-1 в графе 7 нужно указать код по классификатору из приложения к порядку заполнения, а также полностью причину увольнения по ТК РФ.

Например, если работник увольняется по собственному желанию, код будет «п3ч1с77тк» – трудовой договор расторгнут по инициативе работника, пункт 3 части первой статьи 77 Трудового кодекса Российской Федерации.

Если в классификаторе нет нужного основания, указывают код «Иное», а также пункт, часть статьи и статью нормативного акта, который был основанием для увольнения.

Если закончился договор ГПХ, графу 7 не заполняют.

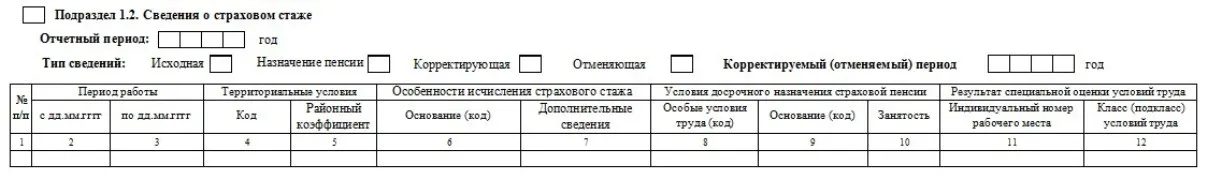

Подраздел 1.2. Сведения о страховом стаже. Частично перекликается с формой СЗВ-СТАЖ. Здесь тоже графы с периодами работы, особыми территориальными условиями труда, основаниями исчисления льготного стажа по вредникам, условиями для досрочной пенсии.

Из новшеств – графа 10 «Занятость» для некоторых категорий льготников, например, педагогов и медработников.

Есть графы, которые нужно заполнить по результатам спецоценки:

-

11 – индивидуальный номер основного рабочего места из карты СОУТ;

-

12 – присвоенный работнику класс и подкласс условий труда.

Так же как и в СЗВ-СТАЖ, в подразделе 1.2 нужно отметить какой тип формы вы сдаёте – исходная, назначение пенсии, корректирующая или отменяющая.

Подраздел 1.3 Сведения о зарплате и условиях осуществления деятельности работников государственных (муниципальных) учреждений. Заполняют бюджетные организации.

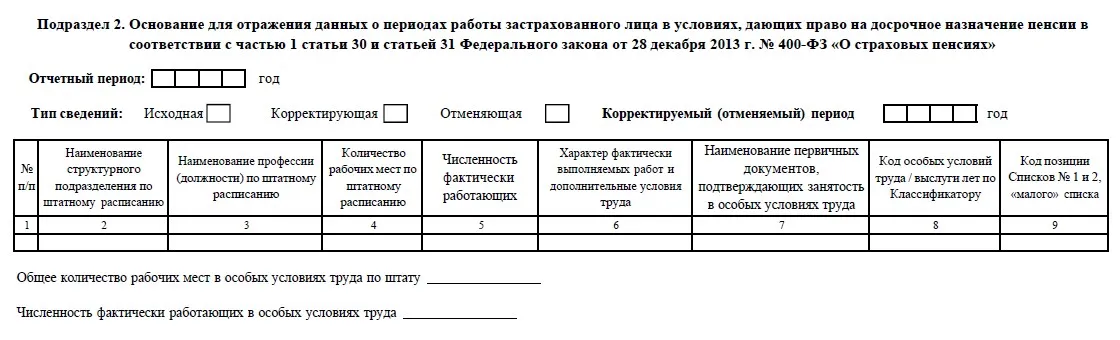

Подраздел 2

Заполняют и сдают вместе с подразделом 1.2 подраздела 1, если там есть сведения о вредниках, занятых на работах из ч. 1 ст. 30 и ст. 31 закона № 400-ФЗ «О страховых пенсиях».

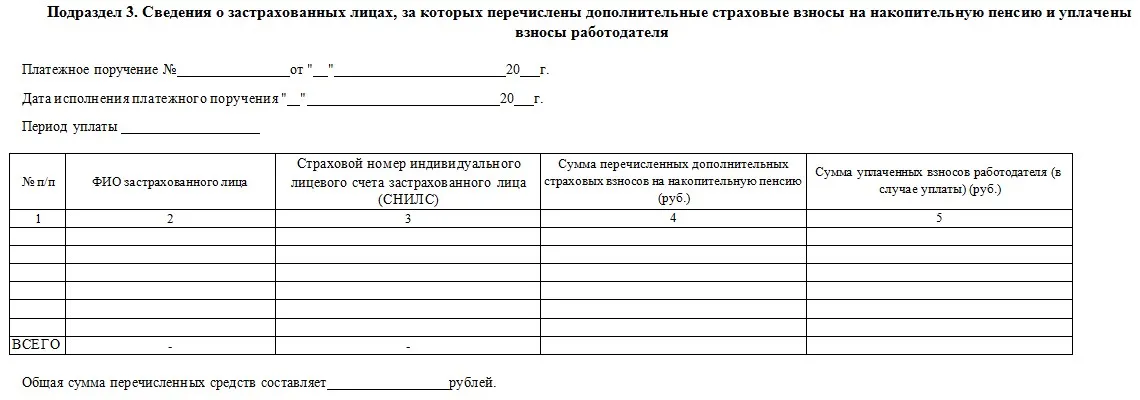

Подраздел 3

Заполняют только работодатели, которые перечисляют за работников дополнительные страховые взносы на накопительную пенсию. Это аналог формы ДСВ-3.

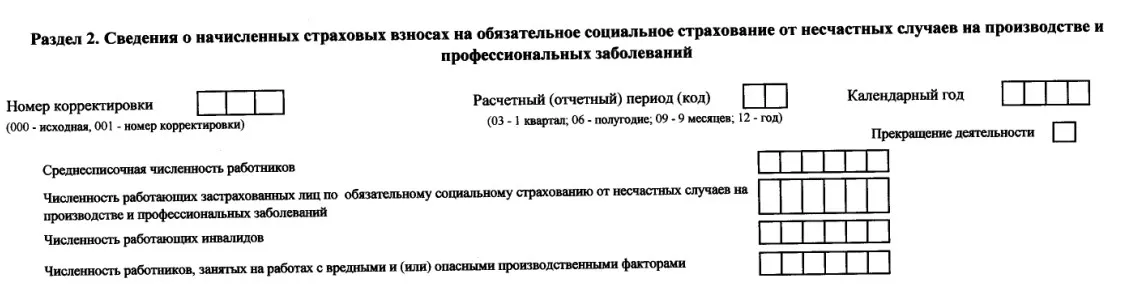

Как заполнить раздел 2

Заменяет форму 4-ФСС. Заполняют работодатели, которые платят страховые взносы от несчастных случаев и профзаболеваний. В разделе 2 нужно заполнить все коды и указать численность работников: среднесписочную, всех застрахованных от несчастных случаев, инвалидов и вредников.

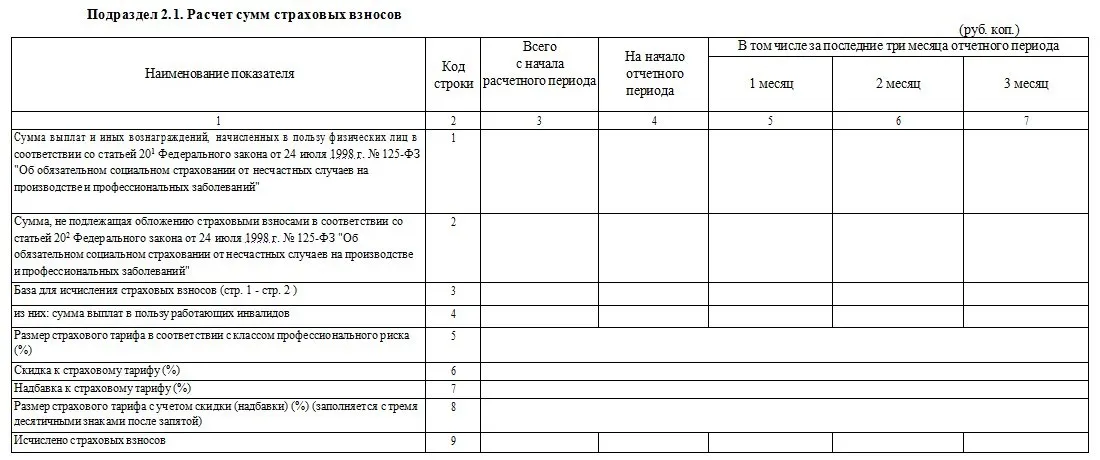

Подраздел 2.1

Расчёт сумм страховых взносов обязателен для заполнения. Это аналог таблицы 1 из отчёта 4-ФСС.

Ещё здесь есть подраздел 2.1.1 – сведения об облагаемой базе и начисленных взносах для одной из трёх категорий работодателей:

-

Для организаций с выделенным структурным подразделением в СКЕ – самостоятельную классификационную единицу, у которой есть свой ОКВЭД и другой тариф страховых взносов на травматизм.

-

Для государственных и муниципальных учреждений с частичным финансированием из бюджета.

-

Для страхователей, которые стоят на учёте в фонде по нескольким основаниям одновременно, например, как ИП-работодатель и как физлицо, заключивший трудовой договор с работником.

В поле с нужной категорией страхователя нужно поставить отметку и заполнить табличную часть.

Подраздел 2.2

Заполняют только работодатели, которые временно передают своих сотрудников другим организациям или ИП по договору о предоставлении персонала.

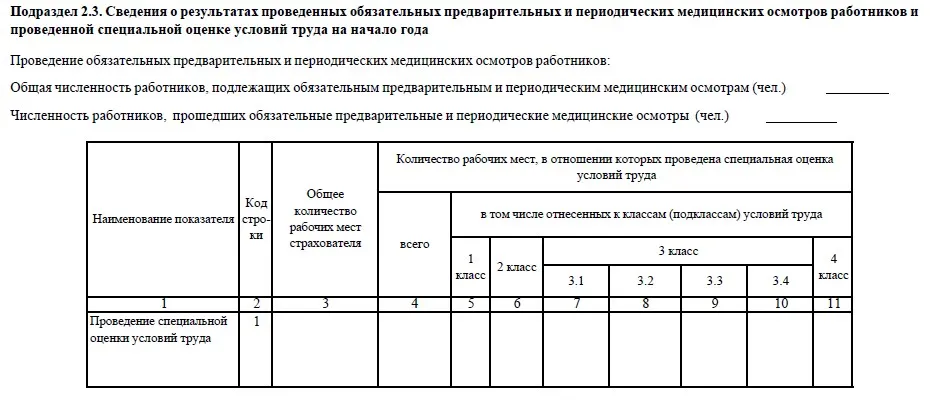

Подраздел 2.3

Предназначен для сведений о результатах обязательных медосмотров и спецоценке на начало года. Обязателен для заполнения. По сути это немного изменённая таблица 4 формы 4-ФСС.

Подраздел 2.3 к разделу 2

Сроки сдачи ЕФС-1

Форма ЕФС-1 вступает в силу с 1 января 2023 года. Сдавать её нужно будет не позднее 25 числа месяца, следующего за первым кварталом, полугодием, 9 месяцами и календарным годом.

Но у некоторых подразделов другие сроки и периодичность, например:

Подраздел 1.1 раздела 1. Сведения о приёме и увольнении работника, заключении и окончании срока договора ГПХ – не позднее рабочего дня, следующего за таким событием. Сведения о переводе на другую постоянную работу или при выборе работником электронной или бумажной трудовой книжки – не позднее 25 числа следующего месяца.

Подраздел 1.2 раздела 1. Сведения о страховом стаже нужно будет заполнять по итогам календарного года. В течение года подраздел понадобится сдать, если работник оформляет пенсию.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Зачем введен отдельный отчет по стажу

С 2017 года страховые взносы, в отношении которых ранее приходилось отчитываться раздельно во внебюджетные фонды (кроме платежей на травматизм), стали подчиняться положениям НК РФ. Соответственно, курирует их налоговая служба.

Несмотря на то что большая часть текстов законов, регулировавших вопросы начисления и уплаты страховых взносов, без изменений перешла в особую главу НК РФ, ряд моментов в порядке работы с этими платежами пришлось изменить. В частности, изменилась отчетность по взносам. Она стала сводной, объединившей в себе основные разделы тех отчетов, которые прежде подавались в ПФР и ФСС. Однако при объединении из нее были удалены:

- итоговые показатели расчетов с фондами на начало года и на дату отчета;

- данные о платежных документах;

- таблицы, содержащие персональные сведения о стаже работников.

Периодичность (ежеквартальная) у новой сводной отчетности по взносам сохранилась. Исключенные из нее данные о стаже, представляющие интерес исключительно для учета при начислении в будущем пенсии, важны только для ПФР. Поэтому за Пенсионным фондом и осталась функция принятия отчетности по нему. Однако частоту представления отчета решено было изменить — его нужно сдавать один раз по окончании года.

ВАЖНО! С 2023 года Пенсионный фонд и Фонд социального страхования объединяются в Фонд пенсионного и социального страхования. Подробнее об этом мы писали здесь. В связи с этим кардинально меняется и порядок представления отчетности. Формы СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС объединяются в одну форму (ЕФС-1). Форма СЗВ-М отменяется. Вместо нее в налоговую (не в ПФР!) будут представляться персонифицированные сведения о физических лицах.

Как правильно заполнить СЗВ-ТД в различных ситуациях, узнайте в КонсультантПлюс. Изучите материал от экспертов правовой системы, получив пробный доступ к системе бесплатно.

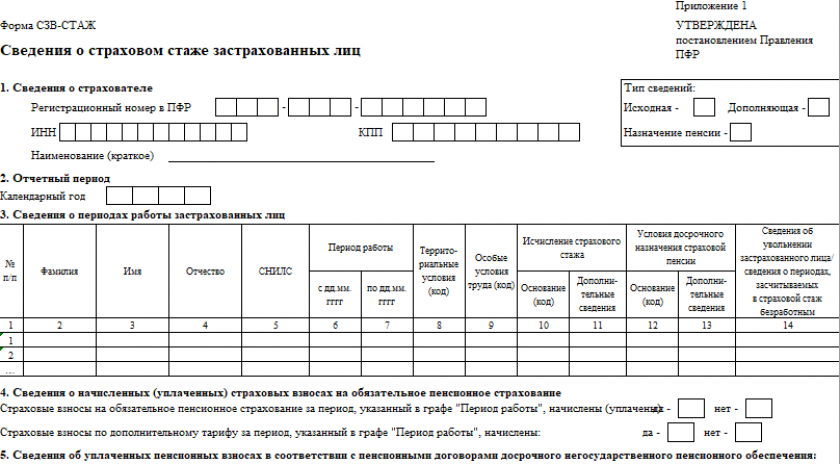

Кто и кому представляет отчет о стаже

Страхователи (организации и ИП, имеющие наемных работников, адвокаты, нотариусы) заполняют СЗВ-СТАЖ на всех застрахованных лиц, работающих у них по трудовому или гражданско-правовому договору, в том числе в отношении руководителей организации, являющихся единственными участниками (учредителями) членами организаций, собственниками их имущества (письмо ПФР от 07.06.2018 № 08/30755).

Индивидуальные предприниматели, не имеющие наемных в отчетном периоде работников и не заключавшие с физическими лицами гражданско-правовые договоры на оказание услуг (выполнение работ), этот отчет не представляют.

Отчет по форме СЗВ-СТАЖ заполняется вне зависимости от того, были ли в отчетном периоде произведены выплаты застрахованным лицам или нет.

Представляется данная форма в ПФР организациями по месту регистрации, индивидуальными предпринимателями — по месту жительства (п. 1 ст. 11 закона «О персучете» от 01.04.1996 № 27-ФЗ).

ВАЖНО! За 2022 год СЗВ-СТАЖ уже представляется в новый Фонд пенсионного и социального страхования, но еще по старым правилам.

Если у организации есть обособленное подразделение, которое зарегистрировано в Пенсионном фонде в качестве страхователя, то отчет подается по месту нахождения этого обособленного подразделения. Сведения о стаже работников других обособленных подразделений, не зарегистрированных в качестве страхователей, включаются в отчет головной организации и подаются в Пенсионный фонд по месту ее нахождения.

Кроме того, выписку из формы СЗВ-СТАЖ необходимо представить застрахованному лицу (п. 4 ст. 11 закона «О персучете» от 01.04.1996 № 27-ФЗ):

- в течение 5 дней с момента обращения;

- в день увольнения;

- в день прекращения гражданско-правового договора.

Порядок заполнения СЗВ-СТАЖ при увольнении сотрудника отличается от общеустановленного. Получите пробный доступ к КонсультантПлюс и бесплатно ознакомьтесь с образцом и примером зполнения отчета в Типовой ситуации.

О возможности сдать нулевой отчет СЗВ-СТАЖ читайте в материале «СЗВ-СТАЖ — нулевая отчетность сдается?».

Порядок и срок сдачи СЗВ-СТАЖ в 2023 году

Форма отчета СЗВ-СТАЖ, подаваемая в 2023 году за 2022 год, утверждена постановлением правления ПФР от 06.12.2018 № 507п (в редакции от 13.10.2022). В сравнении с информацией, ранее попадавшей в ежеквартальные отчеты, подаваемые в ПФР, ничего принципиально нового в ней нет. Схожи даже таблицы, отражающие данные о стаже. Актуальный бланк применяется с 08 ноября 2022 года за периоды, истекшие до 01.01.2023.

Последняя редакция внесла коррективы в коды категорий застрахованных лиц, например:

- код «ВОЕНСЛ» для периодов службы по мобилизации;

- код «АУСН» для работников бизнеса на АУСН.

Подробнее с последними изменениями ознакомьтесь в нашей статье «Порядок заполнения СЗВ-СТАЖ скорректирован с учетом мобилизации и не только».

ПФР также счел необходимым получение одновременно с информацией по стажу некоторых сведений, поясняющих отдельные вопросы в отношении отчитывающегося работодателя:

- о числе лиц, по которым сформирована информация о стаже;

- о сводных суммах начисленных и уплаченных за год взносов (с разделением их по видам платежей) и о задолженности по ним на начало и конец года;

- о наличии условий труда, дающих работнику право на досрочный выход на пенсию, и о количестве таких лиц.

Для отражения этих данных постановлением № 507п утверждена еще одна форма — ОДВ-1, подать которую нужно вместе с отчетом СЗВ-СТАЖ.

См. также «В чем состоят отличия формы СЗВ-СТАЖ от ОДВ-1?».

В качестве предельной даты для подачи отчета по стажу закон «Об индивидуальном (персонифицированном) учете…» от 01.04.1996 № 27-ФЗ (п. 2 ст. 11) указывает 1 марта года, наступающего за отчетным. Правила о смещении ее в случае совпадения с выходным закон № 27-ФЗ не содержит, поэтому если 1 марта будет общевыходным днем, то отчет придется подать раньше.

За 2022 год отчет СЗВ-СТАЖ необходимо сдать до 01.03.2023.

В то же время законом предусмотрены и исключения в сроке сдачи отчета СЗВ-СТАЖ.

Так, если застрахованное лицо подает заявление о назначении пенсии, то отчет нужно представить в течение 3 календарных дней со дня получения такого заявления (п. 2 ст. 11 закона «О персучете» от 01.04.1996 № 27-ФЗ).

Также с 01.01.2022 СЗВ-СТАЖ представляют в течение 3 дней, если подано заявление на срочную пенсионную выплату или единовременную выплату пенсионных накоплений.

Как заполнить СЗВ-СТАЖ при оформлении пенсии и какие документы подготовить дополнительно, узнайте в Типовой ситуации КонсультантПлюс, получив пробный доступ к системе бесплатно.

Также отчет досрочно сдается страхователем в случае ликвидации, реорганизации, прекращения статуса адвоката, полномочий нотариуса, занимающегося частной практикой (п. 3 ст. 11 закона «О персучете» от 01.04.1996 № 27-ФЗ). Информация о том, когда в таких ситуациях необходимо сдать отчет, приведена в таблице:

|

Страхователь, представляющий отчет досрочно |

В какой ситуации отчет сдается досрочно |

Когда сдается отчет |

|

Ликвидируемое юридическое лицо |

При ликвидации |

В течение одного месяца со дня утверждения промежуточного ликвидационного баланса |

|

При банкротстве |

До представления в арбитражный суд отчета конкурсного управляющего о результатах проведения конкурсного производства |

|

|

Юридическое лицо, создаваемое при реорганизации |

При реорганизации путем выделения |

В течение одного месяца со дня утверждения передаточного акта (разделительного баланса), но не позднее дня представления документов для его государственной регистрации |

|

Юридическое лицо, присоединяемое к другому юридическому лицу при реорганизации |

При реорганизации путем присоединения |

Не позднее дня представления документов для внесения в ЕГРЮЛ записи о прекращении деятельности присоединенного юридического лица |

|

Индивидуальный предприниматель |

При прекращении деятельности |

В течение одного месяца со дня решения о прекращении деятельности в качестве индивидуального предпринимателя |

|

При банкротстве |

До представления в арбитражный суд отчета конкурсного управляющего о результатах проведения конкурсного производства |

|

|

Адвокат, нотариус, занимающейся частной практикой |

При прекращении статуса адвоката, полномочий нотариуса |

Одновременно с заявлением о снятии его с регистрационного учета в качестве страхователя |

С 10.01.2022 для работодателей, подающих сведения о стаже на число лиц¸ превышающее 10, закреплена обязанность направить отчетность в ПФР электронным способом. Когда количество работников, данные о которых внесены в отчет, 10 и меньше, сведения можно сдать на бумаге (ранее максимум застрахованных для бумажной сдачи был 24).

Правила оформления и образец заполнения СЗВ-СТАЖ в 2023 году

Перечень информации, которая должна отражаться в отчетности по стажу, приводит закон № 27-ФЗ (п. 2 ст. 11), требующий в отношении каждого работника указания:

- Ф. И. О.;

- номера его лицевого счета;

- периода работы в течение отчетного года;

- условий, дающих право на применение особого порядка учета стажа или на досрочный выход на пенсию.

О том, что это за условия, читайте в статье «Специальный трудовой стаж — что это такое?».

Скачайте наш чек-лист по заполнению СЗВ-СТАЖ за 2022 год и не допускайте ошибок.

Для внесения вышеперечисленных данных предназначена основная таблица формы СЗВ-СТАЖ. Также бланк содержит поля для указания сведений, необходимых для идентификации работодателя (его наименование, регистрационный номер, ИНН и КПП), данных об отчетном периоде и о типе сведений (для отчета по году они будут исходными, а в случае последующих исправлений — дополняющими. При подаче отчета по сотрудникам, оформляющим пенсию до окончания отчетного года, тип сведений будет указан как «назначение пенсии»).

Предусмотрены в форме места для внесения отметок о наличии (отсутствии) фактов начисления и уплаты взносов, но в годовом отчете они не заполняются, поскольку предназначены для отчета, составляемого в связи с назначением пенсии.

Основная часть отчета — раздел 3 «Сведения о периоде работы застрахованных лиц».

В нем по порядку нужно указать фамилии, имена, отчества застрахованных лиц, СНИЛС, периоды работы в пределах отчетного года.

При этом нужно отдельной строкой по каждому работнику указать даты начала и окончания периода, когда он работал или не работал, например, был в отпуске, на больничном.

При этом в графе 11 нужно указать дополнительные сведения за каждый период работы. Дополнительные сведения отражаются по следующим кодам:

|

ДЕТИ |

Отпуск по уходу за ребенком |

|

|

ДЕКРЕТ |

Отпуск по беременности и родам |

|

|

ДОГОВОР |

Работа по договорам гражданско-правового характера, в том числе выходящая за рамки отчетного (расчетного) периода, выплаты по которому произведены в отчетном периоде |

|

|

УВПЕРИОД |

Работа в рамках увеличенного расчетного периода |

|

|

ДЛОТПУСК |

Пребывание в оплачиваемом отпуске работников, которые трудятся в особых условиях. Подробнее см. здесь. |

|

|

НЕОПЛ |

Отпуск без сохранения содержания |

|

|

ВРНЕТРУД |

Период временной нетрудоспособности |

|

|

ВАХТА |

Время вахтового отдыха |

|

|

МЕСЯЦ |

Перевод работника с работы, дающей право на досрочное назначение трудовой пенсии по старости, на другую работу, не дающую право на указанную пенсию, в той же организации по производственной необходимости на срок не более одного месяца в течение календарного года |

|

|

КВАЛИФ |

Повышение квалификации с отрывом от производства |

|

|

ОБЩЕСТ |

Исполнение государственных или общественных обязанностей |

|

|

СДКРОВ |

Дни сдачи крови и ее компонентов и предоставленные в связи с этим дни отдыха |

|

|

ОТСТРАН |

Отстранение от работы (недопущение к работе) не по вине работника |

|

|

ПРОСТОЙ |

Время простоя по вине работодателя |

|

|

УЧОТПУСК |

Дополнительные отпуска работникам, совмещающим работу с обучением |

|

|

МЕДНЕТРУД |

Период работы, соответствующий переводу в соответствии с медицинским заключением беременной женщины по ее заявлению с работы, дающей право на досрочное назначение трудовой пенсии по старости, на работу, исключающую воздействие неблагоприятных производственных факторов, а также период, когда беременная женщина не работала до решения вопроса о ее трудоустройстве в соответствии с медицинским заключением |

|

|

НЕОПЛДОГ |

Период работы застрахованного лица по гражданско-правовому договору, выплаты и иные вознаграждения за который начислены в следующие отчетные периоды |

|

|

НЕОПЛАВТ |

Период работы застрахованного лица по авторскому договору |

|

|

ДОПВЫХ |

Дополнительные выходные дни лицам, осуществляющим уход за детьми-инвалидами. |

|

|

ЗГДС |

Сведения о замещении лицом государственной должности субъекта Российской Федерации на постоянной основе |

|

|

ЗГД |

Сведения о замещении лицом государственной должности Российской Федерации |

|

|

ЗГГС |

Сведения о замещении лицом должности государственной гражданской службы Российской Федерации |

|

|

ЗМС |

Сведения о замещении лицом должности муниципальной службы |

|

|

ЗМД |

Сведения о замещении лицом муниципальной должности на постоянной основе |

Если период прерывался, например работник в течение года увольнялся и снова был принят на работу, каждый период также нужно указать отдельной строкой.

Если подается отчет типа «Назначение пенсии», то дата окончания периода указывается как предполагаемый день выхода сотрудника на пенсию, указанный в заявлении работника.

Если дата увольнения работника приходится на 31 декабря года, за который представляется форма СЗВ-СТАЖ, то в графе 14 нужно указать символ «Х».

Если работник имеет право на досрочную пенсию в связи с территориальными условиями, то в графе 8 «Территориальные условия (код)» нужно указать один из ниже приведенных кодов:

|

Код |

Наименование |

|

РКС |

Район Крайнего Севера |

|

МКС |

Местность, приравненная к районам Крайнего Севера |

|

РКСМ |

Район Крайнего Севера |

|

МКСР |

Местность, приравненная к районам Крайнего Севера |

|

СЕЛО |

Работа в сельском хозяйстве |

|

Ч31 |

Работа в зоне отчуждения |

|

Ч33 |

Постоянное проживание (работа) на территории зоны проживания с правом на отселение |

|

Ч34 |

Постоянное проживание (работа) на территории зоны проживания с льготным социально-экономическим статусом |

|

Ч35 |

Постоянное проживание (работа) в зоне отселения до переселения в другие районы |

|

Ч36 |

Работа в зоне отселения (по фактической продолжительности) |

Примечание: Перечень районов Крайнего Севера и приравненных к ним местностей утвержден постановлением Правительства РФ от 16.11.2021 № 1946.

Если работник имеет право на досрочную пенсию в связи с особыми условиями труда и эти условия документально подтверждены, а также уплачены страховые взносы по дополнительному тарифу или пенсионные взносы в соответствии с пенсионными договорами досрочного негосударственного пенсионного обеспечения, то в графе 9 «Особые условия труда (код)» нужно указать один из ниже приведенных кодов:

|

27-1 |

Подземные работы, работы с вредными условиями труда и в горячих цехах |

|

27-2 |

Работы с тяжелыми условиями труда |

|

27-3 |

Работа (женщин) в качестве трактористов-машинистов в сельском хозяйстве, других отраслях народного хозяйства, а также машинистами строительных, дорожных и погрузочно-разгрузочных машин |

|

27-4 |

Труд (женщин) в текстильной промышленности на работах с повышенной интенсивностью и тяжестью |

|

27-5 |

Работа в качестве рабочих локомотивных бригад и работников отдельных категорий, непосредственно осуществляющих организацию перевозок и обеспечивающих безопасность движения на железнодорожном транспорте и метрополитене, а также водителей грузовых автомобилей непосредственно в технологическом процессе в шахтах, в рудниках, разрезах и рудных карьерах на вывозе угля, сланца, руды, породы |

|

27-6 |

Работа в экспедициях, партиях, отрядах, на участках и в бригадах непосредственно на полевых геологоразведочных, поисковых, топографо-геодезических, геофизических, гидрографических, гидрологических, лесоустроительных и изыскательных работах |

|

27-7 |

Работа на лесозаготовках и лесосплаве, включая обслуживание механизмов и оборудования |

|

27-8 |

Работа в качестве механизаторов (докеров-механизаторов) комплексных бригад на погрузочно-разгрузочных работах в портах |

|

27-9 |

Работа в плавсоставе на судах морского, речного флота и флота рыбной промышленности (за исключением портовых судов, постоянно работающих на акватории порта, служебно-вспомогательных и разъездных судов, судов пригородного и внутригородского сообщения) |

|

27-10 |

Работа в качестве водителей автобусов, троллейбусов, трамваев на регулярных городских пассажирских маршрутах |

|

ЗП12Л |

Работа спасателем в профессиональных аварийно-спасательных службах, профессиональных аварийно-спасательных формированиях и участие в ликвидации чрезвычайных ситуаций |

|

27-ОС |

Работа с осужденными в качестве рабочих и служащих учреждений, исполняющих уголовные наказания в виде лишения свободы |

|

27-ПЖ |

МВД России и аварийно-спасательных служб МЧС России |

|

28-СЕВ |

Оленеводы, рыбаки, охотники-промысловики, проживающие постоянно в районах Крайнего Севера и приравненных к ним местностях |

Список производств, работ, профессий, должностей и показателей, дающих право на льготное пенсионное обеспечение, утвержден постановлением Кабмина СССР от 26.01.1991 № 10.

В графе 10 указывается код основания исчисления страхового стажа:

|

СЕЗОН |

Работа полный навигационный период на водном транспорте, полный сезон на предприятиях и в организациях сезонных отраслей промышленности |

|

ПОЛЕ |

Работа в экспедициях, партиях, отрядах, на участках и в бригадах на полевых работах (геологоразведочных, поисковых, топографо-геодезических, геофизических, гидрографических, гидрологических, лесоустроительных и изыскательных) непосредственно в полевых условиях |

|

УИК104 |

Работа осужденных в период отбывания ими наказания в виде лишения свободы |

|

ВОДОЛАЗ |

Водолазы и другие работники, занятые работой под водой |

|

ЛЕПРО |

Работа в лепрозориях и противочумных учреждениях |

ВАЖНО! С отчета за 2020 год в гр.10 нужно вносить новый код «ВИРУС». Он указывается в отношении медработников, которые оказывают медпомощь пациентам с коронавирусом или подозрением на него.

В графе 12 «Основание (код)» приводится код основания условия досрочного назначения страховой пенсии.

В графе 13 «Дополнительные сведения» нужно указать дополнительные сведения по условиям досрочного назначения страховой пенсии.

Бланк и образец заполнения формы СЗВ-СТАЖ за 2022 год вы можете увидеть, кликнув по картинке ниже:

Бланк СЗВ-СТАЖ

Скачать

Ответственность за нарушения, связанные с формой СЗВ-СТАЖ

В соответствии со ст. 17 закона «О персучете» от 01.04.1996 № 27-ФЗ на страхователя налагается штраф в размере 500 руб. за каждое застрахованное лицо в случае:

- непредставления или представления отчета с нарушением срока сдачи;

- в отчете указаны неполные или недостоверные сведения.

За нарушение электронной формы представления установлен штраф в размере 1 000 руб.

Кроме того, на должностных лиц также будет наложен административный штраф в размере от 300 до 500 руб. (ст. 15.33.2 КоАП РФ).

Если работнику на момент увольнения не выдана выписка из СЗВ-СТАЖ, то согласно ч.1 ст.5.27 КоАП РФ:

- должностные лица могут либо предупреждены, либо оштрафованы в размере от 1 000 до 5 000 руб.;

- индивидуальным предпринимателям назначается штраф в размере от 1 000 до 5 000 руб.;

- организации могут быть оштрафованы на 30 000–50 000 руб.

Об ответственности за нарушения в СЗВ-М читайте в материалах:

- «СЗВ-М: 500 руб. за опечатку?»;

- «Суд снова не дал оштрафовать фирму за дополняющие СЗВ-М»;

- «Бухгалтер на больничном — смягчающее обстоятельство при просрочке СЗВ-М?».

Итоги

Информация о стаже не входит в состав отчетности по страховым взносам из-за того, что вопросы начисления и уплаты взносов, предназначенных для ПФР, сейчас курирует налоговая служба. Необходимости в получении сведений о стаже у нее нет, зато такая необходимость есть у ПФР. Поэтому обязанность приема данных о стаже сохранена за этим фондом. Отчет представляется по форме СЗВ-СТАЖ один раз в год не позднее 01 марта. Сдать отчет за 2022 год нужно не позже 01.03.2023 одновременно с отчетом ОДВ-1. С 2023 года ПФР и ФСС объединяются в единый Фонд пенсионного и социального страхования, в связи с чем нынешняя форма СЗВ-СТАЖ представляется в последний раз за период — 2022 год. С 2023 года она войдет в общий обновленный отчет.