А.К.КРАЧЕВСКИЙ,

экономист

С 2022 г. все организации и индивидуальные предприниматели, выплачивающие доходы физическим лицам и являющиеся налоговыми агентами, обязаны представлять ежеквартально не позднее 20-го числа месяца, следующего за истекшим отчетным кварталом, в налоговый орган по месту постановки на учет налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц (далее — налоговая декларация) (ст. 216-1 НК).

Таким образом, за I квартал 2022 г. налоговые агенты должны представить налоговую декларацию до 20.04.2022.

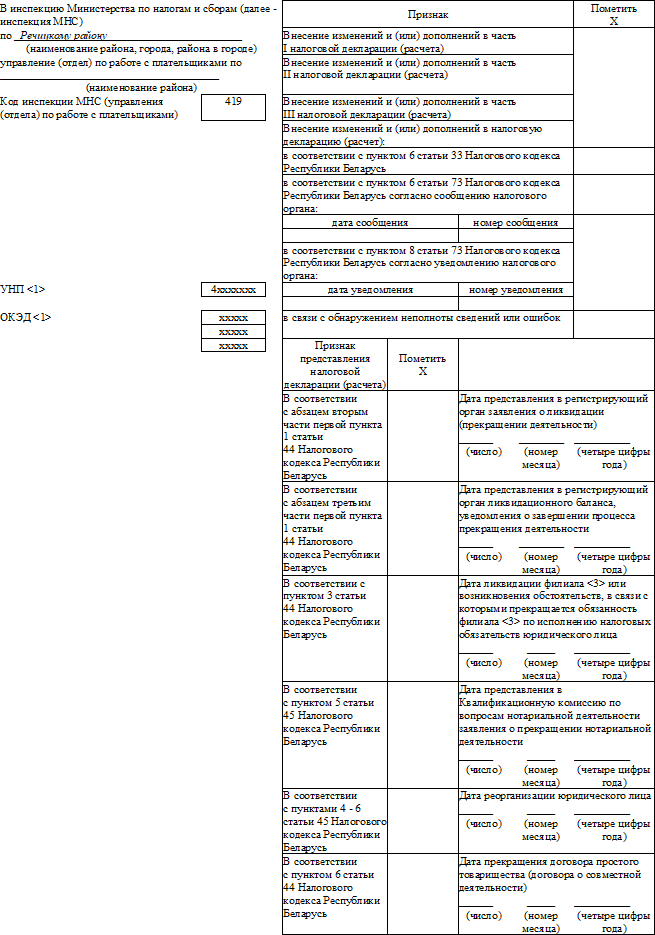

Налоговые агенты представляют налоговую декларацию по форме, установленной приложением 6-1 к Постановлению N 2 в письменной форме или по установленным форматам в виде электронного документа (ч. 1 п. 3 ст. 40 НК).

Порядок заполнения налоговой декларации определен в гл. 7-1 Инструкции N 2.

Рассмотрим порядок заполнения налоговой декларации на конкретном примере.

Пример

Организация, которая находится в г. Речице и состоит на учете в инспекции МНС по Речицкому району, имеет подразделение (находится в г. Мозыре), выделенное в штатном расписании в качестве такового и не состоящее на учете в налоговом органе.

Выплата заработной платы организацией производится 10-го числа месяца, следующего за отчетным.

Фонд оплаты труда за I квартал и среднесписочная численность работников организации на 01.04.2022 составляют 31100 руб. и 20 человек соответственно.

Организацией в течение I квартала выплачены следующие доходы:

— в январе 2022 г.:

заработная плата за декабрь 2021 г., с которой с учетом аванса, выплаченного в декабре 2021 г. за первую половину этого месяца, а также премии по итогам ноября 2021 г., выплаченной в декабре 2021 г., удержан подоходный налог в сумме 2620 руб., в том числе подоходный налог с заработной платы работников подразделения в сумме 340 руб.;

отпускные за январь и февраль 2022 г., с которых был удержан подоходный налог в сумме 670 руб., в том числе за январь 2022 г. — 210 руб. и за февраль 2022 г. — 460 руб.;

премия по итогам декабря 2021 г.;

аванс за январь 2022 г.;

— в феврале 2022 г.:

заработная плата за январь 2022 г., с которой с учетом аванса, выплаченного в январе 2022 г. за первую половину этого месяца, а также премии по итогам декабря 2021 г. удержан подоходный налог в сумме 2810 руб., в том числе подоходный налог с заработной платы работников подразделения в сумме 280 руб.;

премия по итогам января 2022 г.;

аванс за февраль 2022 г.;

— в марте 2022 г.:

заработная плата за февраль 2022 г., с которой с учетом аванса, выплаченного в феврале 2022 г. за первую половину этого месяца, а также премии по итогам января 2022 г. удержан подоходный налог в сумме 3080 руб., в том числе подоходный налог с заработной платы работников подразделения в сумме 430 руб.;

отпускные за март и апрель 2022 г., с которых был удержан подоходный налог в сумме 540 руб., в том числе за март 2022 г. — 140 руб. и за апрель 2022 г. — 400 руб.;

премия по итогам февраля 2022 г.;

аванс за март 2022 г.

По результатам проверки, проведенной налоговыми органами в январе 2022 г., установлено, что организация за июнь 2021 г. недоплатила в бюджет подоходный налог в сумме 126 руб. Указанная сумма должна быть перечислена организацией в бюджет в январе 2022 г.

На 01.01.2022 кредитовое сальдо на субсчете 68-4 «Расчеты по подоходному налогу» составляло 2620 руб.

Причитающийся к уплате в январе — марте 2022 г. подоходный налог перечислен в бюджет своевременно и в полной сумме.

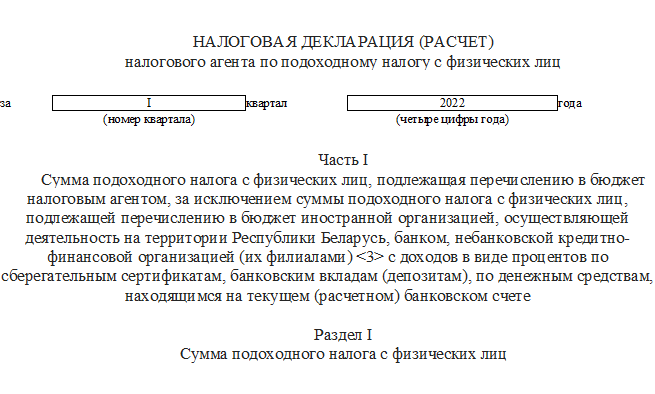

В данном случае организация заполняет только часть I налоговой декларации.

Часть I налоговой декларации заполняется организациями в отношении доходов физических лиц, источником выплаты которых являются данные организации, в том числе доходов, выплаченных в рамках трудовых и гражданско-правовых договоров, в виде дивидендов, доходов по операциям с ценными бумагами, финансовыми инструментами срочных сделок, доверительного управления денежными средствами, от участия в фондах банковского управления (ч. 1 п. 70-2 Инструкции N 2).

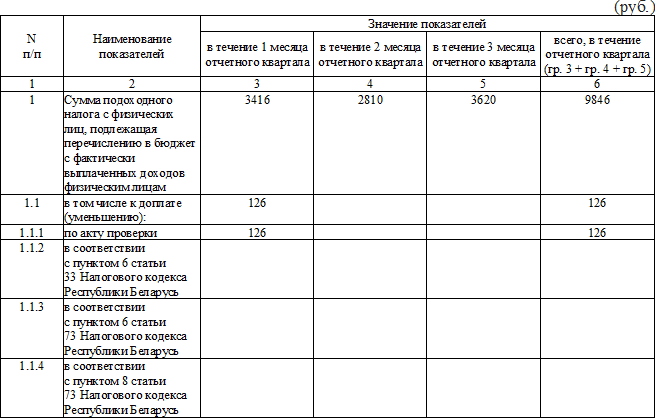

В строке 1 раздела I налоговой декларации отражаются сумма подоходного налога, подлежащая перечислению в бюджет с фактически выплаченных доходов физическим лицам в течение первого, второго и третьего месяцев отчетного квартала, а также общая сумма налога, подлежащая перечислению в бюджет в течение отчетного квартала (ч. 1 подп. 70-3.1 Инструкции N 2).

При ведении налоговым агентом бухгалтерского учета сумма подоходного налога, подлежащая отражению за каждый месяц в налоговой декларации (расчете), определяется как величина, равная входящему сальдо по подоходному налогу на 1-е число месяца, отраженному по счету по подоходному налогу, увеличенная на сумму подоходного налога, начисленную в течение месяца по такому счету с доходов текущего, прошлого и будущего периодов, уменьшенная на сумму подоходного налога, исчисленную с таких доходов, по которым срок перечисления в бюджет подоходного налога приходится на месяц, следующий за месяцем, за который определяется сумма подоходного налога, подлежащая перечислению в бюджет (ч. 3 и 4 подп. 70-3.1 Инструкции N 2).

В частности, к доходам, по которым срок перечисления в бюджет подоходного налога приходится на месяц, следующий за месяцем, за который определяется сумма подоходного налога, подлежащая перечислению в бюджет, относятся доходы в виде оплаты труда за первую половину месяца (аванс) и премий (абз. 3 ч. 4 подп. 70-3.1 Инструкции N 2).

После исчисления организация обязана удержать сумму подоходного налога непосредственно из доходов физических лиц при их фактической выплате. При этом обязанность по удержанию подоходного налога не распространяется на случаи выплаты доходов в виде оплаты труда за первую половину месяца (аванс), премий, оплаты расходов на служебные командировки, сверх установленных размеров (ч. 1, 3 п. 4 ст. 216 НК).

Удержание исчисленного с таких доходов подоходного налога производится из заработной платы за вторую половину месяца при ее фактической выплате.

В свою очередь, подоходный налог, исчисленный и удержанный с отпускных, в том числе если они приходятся на следующий календарный месяц, налоговые агенты обязаны перечислить в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату плательщику доходов или дня перечисления таких доходов со счетов налоговых агентов в банках на счета плательщика либо по его поручению на счета третьих лиц в банках (иностранных банках) (абз. 2 ч. 1 п. 6 ст. 216 НК).

Таким образом, в рассматриваемой ситуации в строке 1 раздела I налоговой декларации отражаются следующие значения:

в графе 3 (в течение января 2022 г.) — 3416 руб. (2620 руб. + 670 руб. + 126 руб.);

в графе 4 (в течение февраля 2022 г.) — 2810 руб.;

в графе 5 (в течение марта 2022 г.) — 3620 руб. (3080 руб. + 540 руб.);

в графе 6 (в течение января — марта 2022 г.) — 9846 руб. (3416 руб. + 2810 руб. + 3620 руб.).

Справочно

Показатели графы 6 раздела I в разрезе строк определяются посредством суммирования показателей граф 3, 4 и 5 по соответствующим строкам (подп. 70-3.3 Инструкции N 2).

Исчисленную по результатам проверки сумму подоходного налога из строки 1 в размере 126 руб. отдельно отражают в строке 1.1.1 графы 3 налоговой декларации.

Показатель строки 1.1 по графам 3, 4, 5 и 6 должен быть меньше или равен показателю строки 1 по графам 3, 4, 5 и 6 и определяется посредством суммирования показателей строк 1.1.1 — 1.1.4 граф 3, 4, 5 и 6 (подп. 70-3.2 Инструкции N 2).

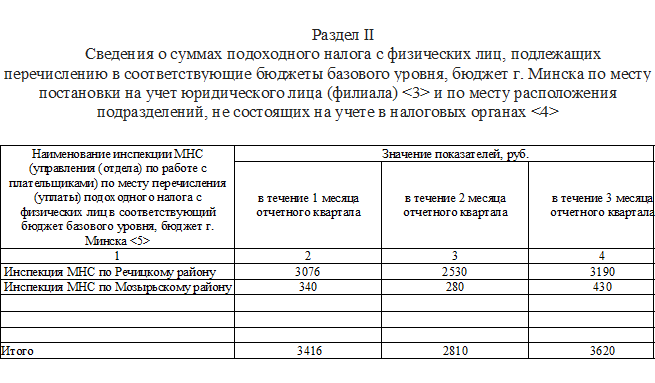

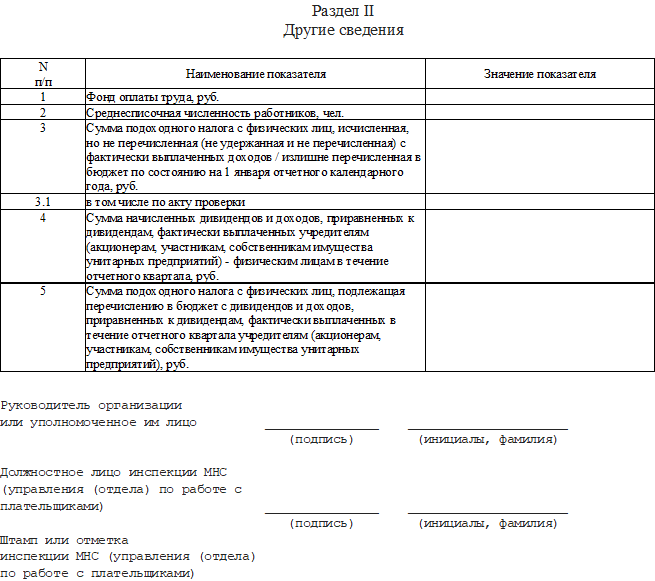

В разделе II налоговой декларации отражаются сведения о суммах подоходного налога, подлежащих перечислению по месту постановки на учет организации и по месту расположения ее подразделения, не состоящего на учете в налоговых органах, в течение первого, второго и третьего месяцев отчетного квартала. Итоговая строка раздела II налоговой декларации определяется путем суммирования показателей всех строк по соответствующей графе и должна равняться соответствующим графам строки 1 раздела I (подп. 70-3.4 Инструкции N 2).

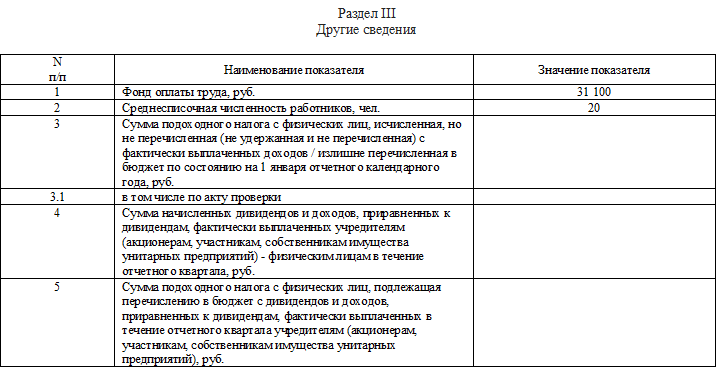

Показатели «Фонд оплаты труда, руб.» и «Среднесписочная численность работников, чел.» отражаются в разделе III налоговой декларации в строках 1 и 2 соответственно.

Значение указанных показателей определяется в порядке, установленном постановлением Белстата N 1 (Указания N 1).

При этом значение показателя:

«Фонд оплаты труда, руб.» отражается нарастающим итогом с начала календарного года на 1-е число календарного месяца, следующего за отчетным кварталом (подп. 70-3.5.1 Инструкции N 2);

«Среднесписочная численность работников, чел.» с точностью два знака после запятой (подп. 70-3.5.2 Инструкции N 2).

В строке 3 раздела III налоговой декларации отражается сумма подоходного налога, исчисленная, но не перечисленная с фактически выплаченных доходов либо излишне перечисленная в бюджет (в том числе установленная по результатам проверок налоговых и иных контролирующих органов) по состоянию на 01.01.2022. Излишне перечисленная сумма подоходного налога указывается как положительная величина, задолженность — со знаком «минус» (подп. 70-6.1 Инструкции N 2). В рассматриваемой ситуации данный показатель не заполняется, поскольку такая сумма налога отсутствует.

См. данный образец в MS-Word

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса ilex

Вы узнаете:

- Кто должен представлять налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц?

- В каком виде нужно представлять декларацию (расчет) налогового агента по подоходному налогу с физических лиц: в электронном или бумажном?

- В какой налоговый орган подается декларация (расчет) налогового агента по подоходному налогу с физических лиц?

- В какие сроки налоговые агенты должны представлять налоговую декларацию (расчет) по подоходному налогу с физических лиц?

- В каких случаях можно не представлять налоговую декларацию (расчет) по подоходному налогу с физических лиц?

- Как заполнить титульный лист налоговой декларации (расчета) по подоходному налогу с физических лиц?

- Что необходимо отразить в части I налоговой декларации (расчета) по подоходному налогу с физических лиц?

- Что нужно учесть при заполнении части II налоговой декларации (расчета) по подоходному налогу с физических лиц?

- Как без ошибок заполнить часть III налоговой декларации (расчета) по подоходному налогу с физических лиц?

- Как правильно отразить переплату в налоговой декларации (расчета) по подоходному налогу с физических лиц?

- Где в налоговой декларации (расчета) по подоходному налогу с физических лиц отразить заем?

- Как правильно отразить дивиденды в налоговой декларации (расчета) по подоходному налогу с физических лиц?

- Что включать, а что не включать в фонд заработной платы, отражаемый в налоговой декларации (расчете) по подоходному налогу с физических лиц?

С прошлого года введена обязанность представлять в налоговый орган по месту постановки на учет налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц.

С 2023 г. налоговая декларация налогового агента по подоходному налогу претерпела некоторые изменения и соответственно изменен и порядок ее заполнения.

Далее в вопросах-ответах рассмотрен порядок представления и заполнения данной декларации.

Кто должен представлять налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц?

Представлять в налоговый орган по месту постановки на учет налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц обязаны налоговые агенты. Ими признаются субъекты, которые являются источником выплаты доходов физическим лицам и на которых в силу налогового законодательства возлагаются обязанности по исчислению, удержанию и перечислению в бюджет подоходного налога с этих доходов (п. 1 ст. 23, п. 1 ст. 216 и п. 1 ст. 216-1 НК*).

Это:

– организации, в т.ч. филиалы, состоящие на учете в налоговых органах, некоммерческие и бюджетные организации, банки;

– индивидуальные предприниматели и нотариусы, осуществляющие деятельность в нотариальном бюро, которые имеют наемных работников;

– иностранные организации, осуществляющие деятельность через постоянное представительство, представительства иностранных организаций, открытые в порядке, установленном законодательством;

– территориальные нотариальные палаты.

Словарь

Филиалы (в контексте НК) – это филиалы организаций, представительства и иные обособленные подразделения, которые в соответствии с учетной политикой этого юридического лица осуществляют ведение бухгалтерского учета с определением финансового результата по их деятельности и которым для совершения операций юридическим лицом открыт счет с предоставлением права распоряжаться денежными средствами на счете должностным лицам этих обособленных подразделений.

В каком виде нужно представлять декларацию (расчет) налогового агента по подоходному налогу с физических лиц: в электронном или бумажном?

Налоговая декларация (расчет) представляется по установленной форме в письменной форме или по установленным форматам в виде электронного документа (часть первая п. 3 ст. 40 НК).

Согласно п. 4 ст. 40 НК подать декларацию на бумажном носителе вправе только:

– некоммерческие организации, не осуществляющие предпринимательскую деятельность.

Справочно:

к некоммерческим организациям в т.ч. относятся профсоюзные организации, товарищества собственников, дачные и гаражные кооперативы, государственные органы (министерства, комитеты, их подведомственные организации), бюджетные организации, исполнительные и распорядительные органы и иные организации;

– иностранные организации, не осуществляющие деятельность, которая согласно ст. 180 НК рассматривается как деятельность на территории Республики Беларусь через постоянное представительство;

– индивидуальные предприниматели, не являющимися плательщиками НДС;

– налоговые агенты, в отношении которых в соответствии с законодательством об экономической несостоятельности (банкротстве) применяются процедуры экономической несостоятельности (банкротства), за исключением процедуры санации;

– налоговые агенты, находящиеся в процессе ликвидации (прекращения деятельности).

Вместе с тем при желании эти налоговые агенты могут представить декларацию в виде электронного документа.

Иные налоговые агенты обязаны представить декларацию в виде электронного документа.

В какой налоговый орган подается декларация (расчет) налогового агента по подоходному налогу с физических лиц?

В соответствии с п. 1 с. 216-1 НК декларация представляется налоговым агентом в налоговый орган по месту его постановки на учет.

При этом необходимо учитывать следующее:

1. Филиал организации, состоящий на учете в налоговом органе, представляет декларацию по месту своей постановки на учет.

2. По подразделениям, не состоящим на учете в налоговых органах, организация представляет декларацию по месту своей постановки.

3. Иностранная организация, осуществляющая деятельность на территории Республики Беларусь через несколько постоянных представительств либо имеющая на территории Республики Беларусь представительства и осуществляющая деятельность на территории Республики Беларусь через одно или несколько постоянных представительств, представляет декларацию в налоговый орган, куда такой организацией представлено уведомление для представления налоговых деклараций (расчетов) по налогу на прибыль иностранных организаций.

4. Согласно п. 3 ст. 40 НК индивидуальными предпринимателями налоговая декларация может представляться в письменной форме в налоговый орган независимо от места постановки на учет или в электронном виде через личный кабинет плательщика.

В какие сроки налоговые агенты должны представлять налоговую декларацию (расчет) по подоходному налогу с физических лиц?

Налоговая декларация (расчет) налогового агента по подоходному налогу с физических лиц представляется не позднее 20-го числа месяца, следующего за истекшим отчетным периодом (п. 3 ст. 216-1 НК).

Декларацию (расчет) по подоходному налогу с физических лиц в 2023 г. необходимо представить в следующие сроки (см. табл. 1):

Таблица 1

Сроки (не позднее) представления декларации (расчета) по налогу на прибыль за 2023 г.

|

I квартал |

II квартал |

III квартал |

IV квартал |

|

20.04.2023 (четверг) |

20.07.2023 (четверг) |

20.10.2023 (пятница) |

22.01.2024 (понедельник) |

В каких случаях можно не представлять налоговую декларацию (расчет) по подоходному налогу с физических лиц?

Во-первых, декларация не представляется, если доходы физическим лицам в отчетном периоде не начислялись и не выплачивались.

Пример 1. Организация, находящаяся в стадии ликвидации, не начисляла и не выплачивала в I квартал 2023 г. заработную плату своим работникам. В рассматриваемой ситуации организация в отчетном периоде не является налоговым агентом. Следовательно, у нее отсутствует обязанность по представлению декларации.

Во-вторых, декларация не представляется при отсутствии объекта налогообложения (часть третья п. 2 ст. 40 НК).

Это может быть, когда налоговый агент производит выплату физическим лицам только доходов, не признаваемых объектом обложения подоходным налогом. Перечень таких доходов поименован в п. 2 ст. 196 НК.

Пример 2. Профсоюзная организация в I квартал 2023 г. не производила членам своей организации никаких выплат, но было проведено культурное мероприятие, в рамках которого она оплатила расходы по проведению такого мероприятия, участниками которого являлись члены профсоюзной организации.

В рассматриваемой ситуации профсоюзная организация понесла расходы, не признаваемые объектом налогообложения подоходным налогом в силу норм подп. 2.3 п. 2 ст. 196 НК. Следовательно, представлять в налоговый орган декларацию по итогам I квартала 2023 г. не требуется.

В-третьих, с 2023 г. не требуется представление налоговой декларации (расчета) налогового агента по подоходному налогу с физических лиц за истекший отчетный период бюджетными организациями, общественными и религиозными организациями (объединениями), республиканскими государственно-общественными объединениями, иными некоммерческими организациями при отсутствии в течение истекшего отчетного периода суммы подоходного налога с физических лиц, подлежащей перечислению в бюджет. Однако, несмотря на отсутствие сумм подоходного налога, подлежащих перечислению в бюджет в течение налогового периода, по истечении этого налогового периода налоговая декларация (расчет) налогового агента по подоходному налогу с физических лиц ими представляется за последний отчетный период налогового периода (части вторая и третья п. 1 ст. 216-1 НК).

В то же время, если подоходный налог отсутствует из-за того, что налоговая база равняется нулю, например, в силу применения к облагаемым доходам налоговых вычетов, то декларацию следует представить.

Пример 3. Индивидуальный предприниматель в I квартал 2023 г. начислял и выплачивал своему работнику вознаграждение за выполненную работу. Вместе с тем он не перечислял в бюджет подоходный налог по причине предоставления работнику стандартных и имущественного налоговых вычетов. Налоговая база подоходного налога равна нулю, налог не исчислялся.

Несмотря на то что налоговая база и подоходный налог в отношении доходов наемного работника равны нулю и налог в течение I квартала 2023 г. в бюджет не перечислялся, индивидуальный предприниматель, являясь налоговым агентом, должен представить в налоговый орган декларацию.

Как заполнить титульный лист налоговой декларации (расчета) по подоходному налогу с физических лиц?

На титульном листе указываются:

– инспекция МНС (управление (отдел) по работе с плательщиками) по району (городу, району в городе), по месту постановки на учет;

– код инспекции МНС (управления (отдела) по работе с плательщиками) в соответствии со справочником налоговых органов, установленным в приложении 1 к Инструкции № 96**.

Обратите внимание!

В случае если инспекция МНС осуществляет деятельность на территории двух и более административно-территориальных и (или) территориальных единиц, указывается код налогового органа, соответствующий административно-территориальной или территориальной единице по месту нахождения плательщика;

– учетный номер плательщика (УНП), присваиваемый каждому плательщику при постановке на учет в налоговом органе. Документом, удостоверяющим постановку на учет, является извещение о присвоении УНП;

– коды видов деятельности, определяемые в соответствии с общегосударственным классификатором «Виды экономической деятельности», утвержденным постановлением Государственного комитета по стандартизации Республики Беларусь от 05.12.2011 № 85 (в редакции от 29.10.2021);

– сведения о налоговом агенте (наименование плательщика, место его нахождения, фамилия, собственное имя, отчество (если таковое имеется) ответственного лица, телефон);

– номер квартала и год, за который предоставляется декларация.

Кроме того, на титульном листе необходимо проставить знак «X» в следующих случаях:

– при внесении изменений и (или) дополнений в соответствующую часть декларации при обнаружении неполноты сведений или ошибок:

· самостоятельно до назначения проверки;

· на основании сообщения налогового органа о выявлении неполноты сведений, ошибок в ходе предварительного этапа камеральной проверки;

· на основании уведомления налогового органа о выявлении неполноты сведений, ошибок в ходе последующего этапа камеральной проверки;

– при представлении декларации в случае ликвидации организации (прекращении деятельности индивидуального предпринимателя). Указывается дата представления в регистрирующий орган заявления о ликвидации (прекращении деятельности);

– при возникновении (наличии) объектов налогообложения в процессе ликвидации организации (прекращения деятельности индивидуального предпринимателя). Указывается дата представления в регистрирующий орган ликвидационного баланса, уведомления о завершении процесса прекращения деятельности;

– при ликвидации филиалов, представительств и иных обособленных подразделений юрлиц Республики Беларусь. Указывается дата их ликвидации;

– при возникновении обстоятельств, в связи с которыми прекращается обязанность филиала, представительства и иного обособленного подразделения юрлица Республики Беларусь по исполнению налоговых обязательств этого юрлица. Указывается дата возникновения такого обстоятельства;

– при представлении декларации в случае прекращения осуществления нотариусами, осуществляющими нотариальную деятельность в нотариальном бюро. Указывается дата представления в Квалификационную комиссию по вопросам нотариальной деятельности заявления о прекращении нотариальной деятельности;

– при представлении декларации правопреемником реорганизованной организации в форме разделения, присоединения, слияния. Указывается дата реорганизации юридического лица;

– при представлении декларации в случае прекращения договора простого товарищества (договора о совместной деятельности). Указывается дата его прекращения.

Что необходимо отразить в части I налоговой декларации (расчета) по подоходному налогу с физических лиц?

В части I декларации организации отражают суммы подоходного налога с доходов физических лиц, признаваемых объектами налогообложения, источником выплаты которых являются данные организации, в т.ч. доходов, выплаченных в рамках трудовых и гражданско-правовых договоров, в виде дивидендов, доходов по операциям с ценными бумагами, финансовыми инструментами срочных сделок, доверительного управления денежными средствами, от участия в фондах банковского управления (часть первая п. 70-2 Инструкции № 2***).

Филиалы (иные обособленные подразделения), состоящие на учете в налоговых органах, в части I декларации отражают информацию о суммах подоходного налога, исчисленных с доходов работников таких филиалов (иных обособленных подразделений), а также иных лиц, которым такие филиалы (иные обособленные подразделения) выплачивают доходы (часть третья п. 70-2 Инструкции № 2).

Индивидуальные предприниматели, нотариусы отражают в части I данной декларации суммы подоходного налога с доходов физических лиц, с которыми заключены трудовые и (или) гражданско-правовые договоры (часть пятая п. 70-2 Инструкции № 2).

Организаторы азартных игр в части I декларации отражают суммы подоходного налога, исчисленного в отношении любых доходов физических лиц (часть шестая п. 70-2 Инструкции № 2).

Обратите внимание!

Сведения о подоходном налоге с выигрышей (возвращенных несыгравших ставок) организаторы азартных игр в декларации не отражают. Такие сведения отражаются в части IV налоговой декларации (расчета) по налогу на игорный бизнес в разрезе каждой инспекции МНС (управления (отдела) по работе с плательщиками) по месту нахождения игорных заведений, организатора азартных игр (для виртуальных игорных заведений) и каждого игорного заведения, виртуального игорного заведения.

МНС подготовило памятку для налоговых агентов

В стр. 1 разд. I части I декларации отражаются сумма подоходного налога, подлежащая перечислению в бюджет с фактически выплаченных доходов физическим лицам в течение 1-го, 2-го и 3-го месяцев отчетного квартала (гр. 3–5), а также общая сумма налога, подлежащая перечислению в бюджет в течение отчетного квартала (гр. 6) (часть первая подп. 70-3.1 Инструкции № 2).

Сумма подоходного налога, подлежащая отражению за каждый месяц в декларации, определяется как общая сумма подоходного налога, исчисленная с фактически выплаченных в течение месяца физическому лицу доходов, уменьшенная на сумму возвращенного, зачтенного, скорректированного в соответствии с законодательством в течение такого месяца подоходного налога (часть вторая подп. 70-3.1 Инструкции № 2).

При ведении бухгалтерского учета налоговым агентом сумма подоходного налога, подлежащая отражению за каждый месяц в налоговой декларации (расчете), определяется исходя из данных бухгалтерского, налогового, аналитического учета, в т.ч. расчетно-сальдовым методом исходя из данных бухгалтерского учета. Для этого используются сведения о подоходном налоге, отражаемые в бухгалтерском учете по счету, предназначенному для обобщения информации о расчетах с бюджетом по подоходному налогу (счет 68-4) (часть третья подп. 70-3.1 Инструкции № 2).

В случае использования расчетно-сальдового метода сумма подоходного налога, подлежащая отражению за каждый месяц в декларации, определяется как величина, равная входящему сальдо по подоходному налогу на 1-е число месяца, отраженному по счету 68-4, увеличенная на сумму подоходного налога, начисленную в течение месяца по такому счету с доходов текущего, прошлого и будущего периодов, уменьшенная на сумму подоходного налога, исчисленную с доходов, по которым срок перечисления в бюджет подоходного налога приходится на месяцы, следующие за месяцем, за который определяется сумма подоходного налога, подлежащая перечислению в бюджет, в т.ч.:

– доходов, срок фактической выплаты которых приходится на месяц, следующий за месяцем, за который определяется сумма подоходного налога, подлежащая перечислению в бюджет;

– доходов в виде оплаты труда (денежного довольствия) за первую половину месяца, стимулирующих выплат, производимых по результатам работы за предыдущие отчетные периоды, оплаты расходов на служебные командировки сверх установленных законодательством размеров, подоходный налог с которых удерживается и перечисляется налоговым агентом в бюджет с доходов физического лица по итогам за месяц, срок фактической выплаты которых приходится на месяц, следующий за месяцем, за который определяется сумма подоходного налога, подлежащая перечислению в бюджет;

– доходов, полученных в натуральной форме, удержание подоходного налога с которых производится налоговым агентом за счет:

любых денежных средств, фактически выплаченных физическому лицу в месяце, следующем за месяцем, за который определяется сумма подоходного налога, подлежащая перечислению в бюджет;

денежных средств, внесенных физическим лицом в кассу (на счет в банке) налогового агента с целью уплаты исчисленного такому лицу подоходного налога, срок перечисления которого приходится на месяц, следующий за месяцем, за который определяется сумма подоходного налога, подлежащая перечислению в бюджет (часть четвертая подп. 70-3.1 Инструкции № 2).

Сумма подоходного налога, начисленная в течение месяца по счету 68-4, отражается с учетом предоставленных физическим лицам в таком месяце налоговых льгот и вычетов по подоходному налогу, в т.ч. по доходам прошлых периодов, а также произведенных в течение такого месяца корректировок подоходного налога, в т.ч. по следующим основаниям (часть пятая подп. 70-3.1 Инструкции № 2):

– возврат (зачет) подоходного налога, ранее уплаченного налоговым агентом за счет собственных денежных средств, по причине возврата (погашения) физическим лицом (частичного или полного) такому налоговому агенту ранее полученного от него займа, денежных средств, переданных на хранение;

– возврат (зачет) излишне удержанного подоходного налога в результате перерасчета размера ранее выплаченного дохода;

– возврат (зачет) подоходного налога, уплаченного налоговым агентом за счет собственных денежных средств в случае, предусмотренном абз. 2 п. 7 ст. 216 НК, и впоследствии удержанного таким налоговым агентом из любых денежных средств, фактически выплачиваемых физическому лицу либо по его поручению третьим лицам;

– возврат (зачет) подоходного налога, уплаченного налоговым агентом за счет собственных денежных средств в случае, предусмотренном абз. 2 п. 7 ст. 216 НК, основанием для возврата (зачета) которого является сообщение налогового органа об уплате физическим лицом подоходного налога, указанное в частях шестой и седьмой п. 5 ст. 216 НК;

– уменьшение на сумму подоходного налога, исчисленную с доходов в натуральной форме и не удержанную у физического лица по причине отсутствия ему выплат в денежной форме, – при условии направления налоговым агентом в порядке и сроки, установленные п. 5 ст. 216 НК, сообщения о невозможности удержания подоходного налога;

– освобождение физического лица от уплаты подоходного налога областными, Минским городским, районными, городскими (городов областного подчинения) Советами депутатов либо по их поручению местными исполнительными и распорядительными органами;

– освобождение физического лица от уплаты подоходного налога в порядке и на условиях, определяемых Президентом Республики Беларусь;

– проведение налоговым агентом зачета фактически уплаченных в соответствии с законодательством иностранного государства сумм налога с дохода, полученного физическим лицом – налоговым резидентом Республики Беларусь от белорусской организации, осуществляющей на территории иностранного государства деятельность, признаваемую в соответствии с международными договорами и (или) законодательством этого иностранного государства деятельностью через постоянное представительство, и состоящей в связи с этим на учете в налоговом органе указанного иностранного государства, в порядке и размере, предусмотренных НК;

– применение положений международных договоров Республики Беларусь по вопросам налогообложения;

– иные случаи, установленные законодательством.

При не ведении бухгалтерского учета налоговым агентом сумма подоходного налога, подлежащая отражению за каждый месяц в декларации, определяется исходя из сведений, отражаемых в приложении 12 к Инструкции № 5**** и в книге учета доходов и расходов организаций, применяющих упрощенную систему налогообложения (часть шестая подп. 70-3.1 Инструкции № 2).

В разд. II части I декларации отражаются сведения о суммах подоходного налога, подлежащих перечислению в соответствующие бюджеты базового уровня, бюджет г. Минска по месту постановки на учет юридического лица (филиала) и по месту расположения подразделений, не состоящих на учете в налоговых органах, в течение 1, 2 и 3-го месяца отчетного квартала.

Данный раздел заполняется сведениями согласно справочнику налоговых органов, установленному в приложении 1 к Инструкции № 96.

Итоговая строка разд. II определяется путем суммирования показателей всех строк по соответствующей графе и должна равняться соответствующим графам стр. 1 разд. I (подп. 70-3.4 Инструкции № 2).

В разделе III части I декларации отражаются следующие показатели (см. табл. 2):

Таблица 2

Показатели, отражаемые в разд. III части I налоговой декларации (расчета) по подоходному налогу с физических лиц

|

Показатель (строка) |

Что отражается в данной строке |

|

1. Фонд заработной платы, руб. |

Показатель отражается нарастающим итогом с начала года по последний месяц отчетного квартала включительно. Определяется в порядке, установленном Указаниями № 1***** |

|

2. Средняя численность работников, чел. |

Значение показателя отражается нарастающим итогом с начала года по последний месяц отчетного квартала включительно. Показатель определяется: – организациями и филиалами (иными обособленными подразделениями), состоящими на учете в налоговых органах, как сумма рассчитанных в порядке, установленном Указаниями № 1, списочной численности работников в среднем за период с начала года по последний месяц отчетного квартала включительно (за исключением работников, находящихся в отпусках по беременности и родам, уходу за ребенком до достижения им возраста 3 лет); средней численности работающих по совместительству с местом основной работы у других нанимателей; средней численности лиц, выполнявших работу по гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг, если расчеты за выполненную работу производятся организацией с физическими лицами (кроме индивидуальных предпринимателей), а не с юридическими лицами и с точностью два знака после запятой; – индивидуальными предпринимателями, нотариусами как количество физических лиц, привлеченных к осуществлению предпринимательской, нотариальной деятельности на основании трудовых и (или) гражданско-правовых договоров, с начала года по последний месяц отчетного квартала включительно |

|

3. Средняя численность работников в целом по юридическому лицу, включая филиалы, представительства и иные его обособленные подразделения, чел. |

Заполняется юридическими лицами, имеющими филиалы, представительства и иные обособленные подразделения, в целом по юридическому лицу. Значение показателя отражается нарастающим итогом с начала года по последний месяц отчетного квартала включительно. Значение показателя определяется путем суммирования показателей «Средняя численность работников, чел.», исчисленных юридическим лицом и его филиалами, представительствами и иными обособленными подразделениями, состоящими на учете в налоговых органах, в порядке, предусмотренном абз. 2 части второй подп. 70-3.5.2 НК |

|

4. Сумма дивидендов и доходов, приравненных к дивидендам, фактически выплаченных учредителям (акционерам, участникам, собственникам имущества унитарных предприятий) – физическим лицам в течение отчетного квартала, руб. |

Отражается сумма дивидендов и доходов, приравненных к дивидендам, фактически выплаченных в течение отчетного квартала, независимо от даты их начисления |

|

5. Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет с дивидендов и доходов, приравненных к дивидендам, фактически выплаченных в течение отчетного квартала учредителям (акционерам, участникам, собственникам имущества унитарных предприятий), руб. |

Отражается сумма подоходного налога, подлежащая перечислению в бюджет с дивидендов и доходов, приравненных к дивидендам, фактически выплаченных в течение отчетного квартала |

Что включать, а что не включать в фонд оплаты труда налоговой декларации по подоходному налогу?

Расчет показателя «Среднесписочная численность работников» при заполнении налоговой декларации налогового агента по подоходному налогу

Что нужно учесть при заполнении части II налоговой декларации (расчета) по подоходному налогу с физических лиц?

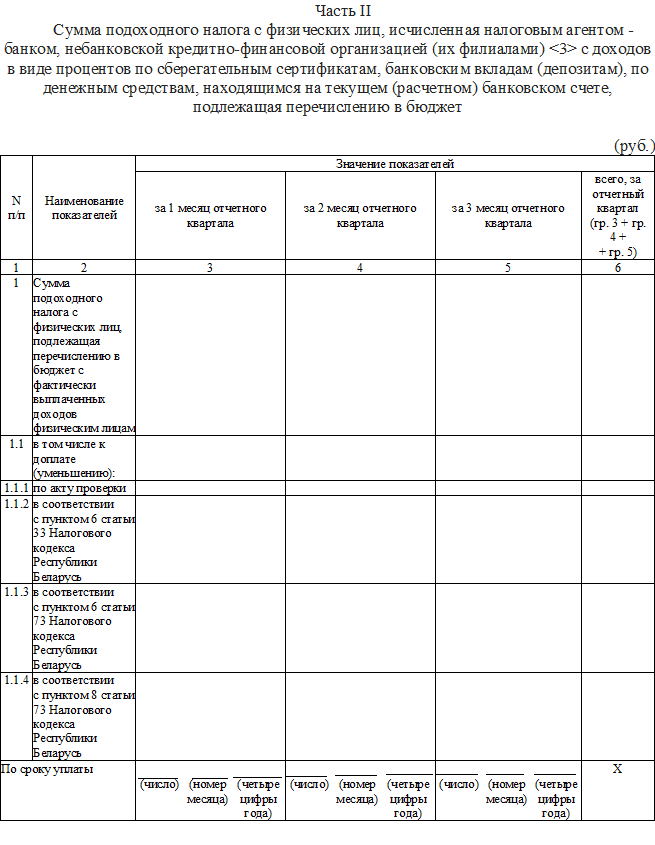

Часть II декларации заполняется банками, небанковскими кредитно-финансовыми организациями, их филиалами в отношении сумм подоходного налога, исчисленных с доходов в виде процентов по сберегательным сертификатам, банковским вкладам (депозитам), гарантийным депозитам денег, по денежным средствам, находящимся на текущем (расчетном) банковском счете, подлежащих перечислению в бюджет (часть первая п. 70-4 Инструкции № 2).

В стр. 1 части II декларации отражается сумма подоходного налога, подлежащая перечислению в бюджет с фактически выплаченных доходов физическим лицам в течение 1, 2 и 3-го месяца отчетного квартала по сроку перечисления не позднее 22-го числа месяца, следующего за месяцем, в котором выплачены вышеуказанные доходы (по сроку, установленному абз. 7 части первой п. 6 ст. 216 НК) (абз. 2 части второй п. 70-4 Инструкции № 2).

Сумма подоходного налога, подлежащая перечислению в бюджет с фактически выплаченных физическим лицам доходов в течение месяца, отражается с учетом произведенных в течение такого месяца корректировок подоходного налога, в т.ч. по следующим основаниям:

– предоставление физическому лицу налоговых вычетов по подоходному налогу по доходам прошлых лет;

– пересчет ранее выплаченного дохода, в т.ч. в результате изменения процентной ставки по договору банковского вклада (депозита);

– изменение фактического срока размещения денежных средств на счете банковского вклада (депозита), гарантийного депозита денег, текущем (расчетном) банковском счете, в т.ч. в результате бесспорного взыскания денежных средств с указанных счетов, досрочного закрытия договоров наследниками умершего физического лица;

– применение норм международных договоров Республики Беларусь по вопросам налогообложения (часть третья п. 70-4 Инструкции № 2).

Как без ошибок заполнить часть III налоговой декларации (расчета) по подоходному налогу с физических лиц?

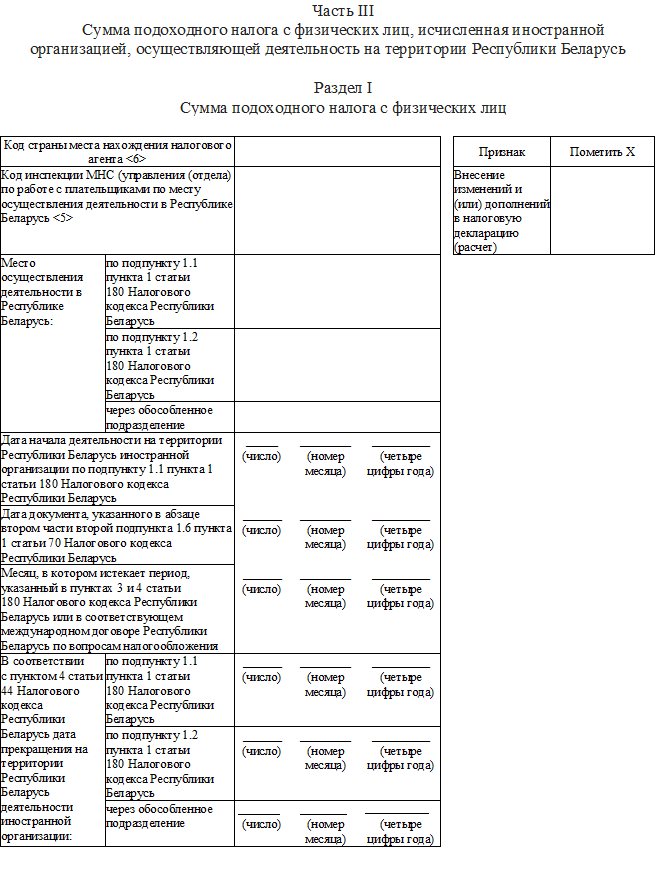

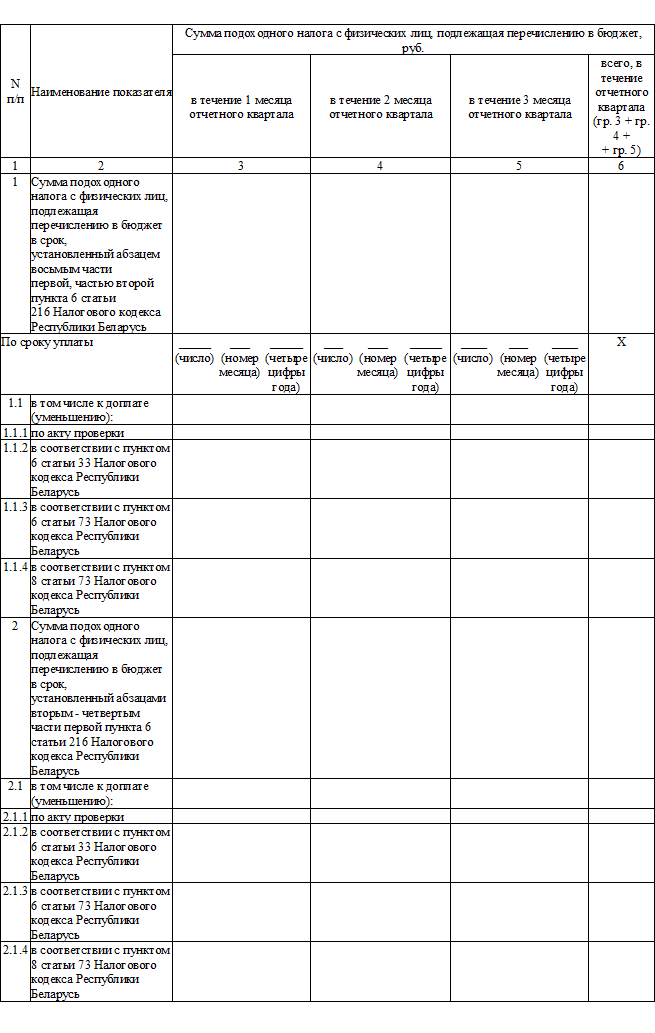

Часть III декларации заполняется иностранной организацией, осуществляющей деятельность на территории Республики Беларусь, в т.ч. через постоянное представительство, отдельно по каждому месту осуществления деятельности в Республике Беларусь (часть первая п. 70-5 Инструкции № 2).

Показатели строк разд. I и II части III декларации отражаются в количестве, сумме, которые относятся к деятельности соответствующего представительства, постоянного представительства (без их дублирования) (часть вторая п. 70-5 Инструкции № 2).

При прекращении на территории Республики Беларусь деятельности иностранной организации и ее представительства, а также при прекращении на территории Республики Беларусь деятельности постоянного представительства иностранной организации в отчетном периоде в отношении одного из мест осуществления деятельности и представлении декларации не позднее чем за 5 рабочих дней до прекращения такой деятельности в этой декларации отражаются показатели только в отношении такого места осуществления деятельности в Республике Беларусь без их отражения в последующих декларациях (часть третья п. 70-5 Инструкции № 2; часть первая п. 4 ст. 44 НК).

Раздел I части III декларации заполняется с учетом следующих особенностей (см. табл. 3):

Таблица 3

Особенности заполнения разд. I части III налоговой декларации (расчета) по подоходному налогу с физических лиц

|

Показатель (строка) |

Что отражается в данной строке |

|

Код инспекции МНС (управления (отдела) по работе с плательщиками) по месту осуществления деятельности в Республике Беларусь |

Указывается код инспекции МНС (управления (отдела) по работе с плательщиками) по каждому месту осуществления деятельности иностранной организации, ее представительства, постоянного представительства в Республике Беларусь, по которым заполняются разд. I–II |

|

1. Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет в срок, установленный абзацем девятым части первой, частью второй пункта 6 статьи 216 Налогового кодекса Республики Беларусь |

Отражается сумма подоходного налога, подлежащая перечислению в бюджет в течение 1, или 2, или 3-го месяца отчетного квартала по следующим срокам перечисления налога: не позднее 22-го числа месяца, следующего за месяцем, в котором истекает период, указанный в пп. 3 и 4 ст. 180 НК, – иностранные организации, осуществляющие деятельность в Республике Беларусь через постоянное представительство (абз. 9 части первой п. 6 ст. 216 НК); не позднее 22-го числа месяца, следующего за месяцем, в котором истек определенный международным договором период, – если более длительный период определен соответствующим международным договором Республики Беларусь по вопросам налогообложения (часть вторая п. 6 ст. 216 НК) |

|

2. Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет в срок, установленный абзацами вторым – четвертым части первой пункта 6 статьи 216 Налогового кодекса Республики Беларусь |

Указывается сумма подоходного налога, подлежащая перечислению в бюджет в течение 1, 2 и 3-го месяца отчетного квартала по общим правилам определения срока перечисления подоходного налога в бюджет (установлены абз. 2–4 части первой п. 6 ст. 216 НК) |

Как правильно отразить переплату в налоговой декларации (расчета) по подоходному налогу с физических лиц?

С 2023 г. строка «Сумма подоходного налога с физических лиц, исчисленная, но не перечисленная (не удержанная и не перечисленная) с фактически выплаченных доходов/излишне перечисленная в бюджет по состоянию на 1 января отчетного календарного года, руб.» исключена из разд. III части I налоговой декларации (расчета) по подоходному налогу с физических лиц. В 2023 г. переплаты (недоплаты) подоходного налога в декларации не отражаются.

Где в налоговой декларации (расчета) по подоходному налогу с физических лиц отразить заем?

В декларации отражается сумма подоходного налога, уплаченная организацией за счет собственных средств при выдаче работнику займа.

Так, в стр. 1 разд. I части I декларации отражаются суммы подоходного налога, подлежащего перечислению в бюджет со всех доходов работников, источником выплаты которых является налоговый агент (кроме полученных от банков доходов в виде процентов по сберегательным сертификатам, банковским вкладам (депозитам), по денежным средствам, находящимся на текущем (расчетном) банковском счете).

К таким доходам в т.ч. относятся займы (с которых подоходный налог уплачивается за счет средств налогового агента) и др. (часть первая п. 70-2 Инструкции № 2).

При возврате подоходного налога, ранее уплаченного налоговым агентом за счет собственных средств, по причине возврата (погашения) работником части займа, выданного этой организацией, в декларации отражается сумма подоходного налога, подлежащая перечислению в бюджет в течение месяца, уменьшенная на сумму подоходного налога, исчисленного с возвращенной работником части займа (части вторая, пятая подп. 70-3.1 Инструкции № 2).

Отражение выданных работникам займов в новой декларации по подоходному налогу

Пример 4. Организация в феврале 2023 г. выдала работнику заем в размере 5 000 руб. Был исчислен и уплачен за счет собственных средств в бюджет подоходный налог в размере 650 руб. (5000 руб. × 13 %).

При заполнении декларации за I квартал 2023 г. в гр. 4 стр. 1 разд. I части I отражается сумма подоходного налога, подлежащая перечислению в бюджет в течение февраля 2023 г. При определении общей суммы подоходного налога, подлежащей перечислению в бюджет в течение февраля 2023 г., в такую сумму в т.ч. включается сумма подоходного налога в размере 650 руб., уплаченная организацией за свой счет с выданного работнику в феврале 2023 г. займа.

18.03.2023 работник вернул организации в счет погашения займа 500 руб. Организация вправе вернуть 65 руб. (500 руб. × 13 %) подоходного налога.

Сумма исчисленного и удержанного подоходного налога с заработной платы за февраль 2023 г. составила 1 000 руб. Срок перечисления в бюджет такого подоходного налога приходится на март 2023 г.

При заполнении декларации за I квартал 2023 г. в гр. 5 стр. 1 разд. I части I отражается сумма подоходного налога, подлежащая перечислению в бюджет в течение марта 2023 г., а именно 935 руб. (1 000 руб. – 65 руб.).

Как правильно отразить дивиденды в налоговой декларации (расчета) по подоходному налогу с физических лиц?

Сумма дивидендов и доходов, приравненных к дивидендам, фактически выплаченных в течение отчетного квартала (независимо от даты их начисления) отражается в стр. 4 разд. III части I декларации (подп. 70-6.3 Инструкции № 2).

В стр. 1 разд. I части I декларации отражается в т.ч. сумма подоходного налога, подлежащая перечислению в бюджет с фактически выплаченных дивидендов физическим лицам в течение 1–3 месяцев отчетного квартала (гр. 3–5), а также общая сумма налога, подлежащая перечислению в бюджет в течение отчетного квартала (гр. 6).

В разд. II части I декларации отражаются сведения о суммах подоходного налога, подлежащих перечислению в соответствующие бюджеты базового уровня, бюджет г. Минска по месту постановки на учет юрлица (филиала) и по месту расположения подразделений, не состоящих на учете в налоговых органах, в течение 1–3 месяцев отчетного квартала. Таким образом, здесь показывается в т.ч. и сумма подоходного налога с дивидендов.

Кроме того, в стр. 5 разд. III части I декларации «Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет с дивидендов и доходов, приравненных к дивидендам, фактически выплаченных в течение отчетного квартала учредителям (акционерам, участникам, собственникам имущества унитарных предприятий), руб.» указывается сумма подоходного налога, подлежащая перечислению в бюджет с дивидендов и доходов, приравненных к дивидендам, фактически выплаченных в течение отчетного квартала учредителям (акционерам, участникам, собственникам имущества унитарных предприятий).

Пример 5. Было принято решение о выплате дивидендов в сумме 1 000 руб., начисление их было произведено в декабре 2022 г. Выплата дивидендов осуществляется в марте 2023 г. Выплаченные дивиденды следует указать в стр. 4 разд. III части I декларации за I квартал 2023 г. В ней нужно отразить фактически выплаченную сумму дивидендов (за вычетом суммы подоходного налога) независимо от даты принятия решения о выплате дивидендов и их начисления.

Подоходный налог с дивидендов в сумме 130 руб. (1 000 руб. × 13 %) отражается и в стр. 1 разд. I части I, и в стр. 5 разд. III части I декларации.

Что включать, а что не включать в фонд заработной платы, отражаемый в налоговой декларации (расчете) по подоходному налогу с физических лиц?

Фонд заработной платы отражается в стр. 1 разд. III части I декларации. Он определяется в порядке, установленном Указаниями № 1. В состав фонда заработной платы включаются выплаты:

– заработная плата за выполненную работу и отработанное время;

– стимулирующие выплаты;

– компенсирующие выплаты;

– оплата за неотработанное время;

– другие выплаты, включаемые в состав фонда заработной платы (п. 47 Указаний № 1).

При этом значение данного показателя указывается нарастающим итогом с начала года по последний месяц отчетного квартала включительно (подп. 70-3.5.1 Инструкции № 2).

Выплаты, которые не включаются в состав фонда заработной платы, перечислены в п. 53 Указаний № 1. Это в частности:

– пособия и другие выплаты за счет средств ФСЗН;

– заработная плата, начисленная работникам за день проведения республиканского субботника и перечисленная нанимателем в установленном порядке;

– доходы по акциям и другие доходы от участия работника в собственности организации (дивиденды, проценты);

– арендная плата по договорам аренды недвижимости, автомобиля и др. (подп. 53.28, 53.41 и 53.43 п. 53 Указаний № 1).

Елена Горошко, налоговый консультант

* Налоговый кодекс Республики Беларусь (далее – НК).

** Инструкция о порядке заполнения заявлений о постановке на учет в налоговом органе и сообщения юридического лица о создании или ликвидации филиалов, представительств и иных обособленных подразделений юридического лица, утвержденная постановлением МНС Республики Беларусь от 31.12.2010 № 96 (далее – Инструкция № 96).

*** Инструкция о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок, утвержденная постановлением МНС Республики Беларусь от 03.01.2019 № 2 (далее – Инструкция № 2).

**** Инструкция о порядке ведения учета доходов и расходов, утвержденная постановлением МНС Республики Беларусь от 30.01.2019 № 5.

***** Указания по заполнению в формах государственных статистических наблюдений статистических показателей по труду, утвержденные постановлением Белстата от 20.01.2020 № 1 (далее – Указания № 1).

Формы налоговых деклараций по налогу на доходы физических лиц

В данном разделе Вы можете скачать формы налоговых деклараций за разные периоды, форматы, инструкции и примеры заполнения, а также программу Декларация для заполнения деклараций в автоматизированном режиме.

Расчёт сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Период действия: c 2016 года

Приказ об утверждении формы: Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ (в редакции от 29.09.2022 № ЕД-7-11/881@)

Формы за предыдущие периоды

Налоговая декларация по форме 3-НДФЛ

Период действия: c 2022 года

Приказ об утверждении формы: Приказ ФНС России от 29.09.2022 № ЕД-7-11/880@

Формы за предыдущие периоды

Справка о доходах физических лиц по форме 2-НДФЛ

Период действия: c 2019 года

Формы за предыдущие периоды

Налоговая декларация о предполагаемом доходе физического лица по форме 4-НДФЛ

Период действия:с 05.04.2019

Приказ об утверждении формы: Приказ ФНС России от 27.12.2010 №ММВ-7-3/768@ (в редакции Приказа ФНС России от 09.01.2019 N ММВ-7-11/3@)

Период действия:c 27.03.2011 по 04.04.2019

Приказ об утверждении формы: Приказ ФНС России от 27.12.2010 №ММВ-7-3/768@

Формы за предыдущие периоды

Как заполнить декларацию по НДС налоговому агенту? К этому вопросу стоит подойти со всей ответственностью, ведь обязанность представлять отчетность в налоговую сохраняется в этом случае и у неплательщиков налога. В какие сроки подают декларацию по НДС налоговые агенты и какие для них есть особенности заполнения, узнайте из нашей статьи.

Форма декларации и порядок заполнения

Начиная с 1 квартала 2023 года декларацию НДС налоговый агент должен подавать на бланке, форма которого утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@ в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@. Этот же приказ ФНС содержит описание порядка заполнения декларации по НДС (далее — Порядок). Если вам нужны рекомендации по заполнению декларации за 3 квартал 2023 года, переходите в этот материал.

Построчный порядок заполнения декларации по НДС налоговым агентом смотрите в готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 3 квартал 2023 года, переходите по этой ссылке.

Обязательными для заполнения в декларации по НДС по налоговому агенту являются титульный лист этого документа, а также разделы 1 и 2 (абз. 2, 8, 9 п. 3 Порядка). Плюс неплательщиками налога, выступающими налоговыми агентами и выставившими счета-фактуры, заполняется раздел 12 (абз. 5–7 п. 3, п. 51 Порядка).

Подробнее о тех, кто может оказаться налоговым агентом, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

Раздел 2, посвященный НДС налогового агента, в декларации по НДС оформляется отдельно по каждой организации, в отношении которой налогоплательщик признается налоговым агентом. Примерами ситуаций для заполнения декларации НДС налоговым агентом могут служить ее оформление по каждому иностранному лицу — неплательщику налога, у которого приобретались товары (услуги), по каждому арендодателю — муниципальному (государственному) органу, продавцу госимущества (п. 36 Порядка). То есть раздел 2 налоговой декларации может быть заполнен на нескольких страницах, если имели место операции с несколькими партнерами.

Налоговый агент может отразить в декларации вычеты по НДС после уплаты налога в бюджет — для этого заполняется строка 180 в разделе 3 (п. 38.20 Порядка). Причем можно заполнить сразу разделы 2 и 3, если приобретение товаров (например, у иностранцев) и перечисление налога в бюджет происходят в одном периоде (письмо Минфина России от 23.10.2013 № 03-07-11/44418).

И хотя существует позиция ФНС, указывающая, что право на вычет возникает у налогового агента лишь в следующем после уплаты налога в бюджет отчетном периоде (письмо от 07.09.2009 № 3-1-10/712@), можно сослаться на судебную практику, руководствоваться которой призывает письмо ФНС от 14.09.2009 № 3-1-11/730. Имеются как раз такие судебные решения, которые подтверждают право налогоплательщика на вычет в период уплаты налога (постановления ФАС СЗО от 28.01.2013 № А56-71652/2011, от 21.03.2012 № А56-38166/2011, ФАС Московского округа от 29.03.2011 № КА-А40/1994-11).

Подробнее о порядке получения вычета налоговым агентом читайте в материале «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

При составлении отчета налоговые агенты должны опираться на нормы расчета налоговой базы, указанные в ст. 161 НК РФ. Декларация составляется на основании книг покупок, продаж и сведений из регистров бухучета налогового агента.

Налоговые декларации подаются налоговыми агентами в электронном формате. Однако есть исключение. Так, освобожденные от оплаты налога (или неплательщики НДС), ставшие налоговыми агентами, могут подать декларацию лично или переслать с описью вложения по почте (письмо ФНС от 30.01.2015 № ОА-4-17/1350@).

На титульном листе указываются все регистрационные реквизиты налогового агента. Декларацию подписывает уполномоченное лицо предприятия. При передаче декларации представителем от лица налогоплательщика указываются на титульном листе данные этого представителя (должность, Ф. И. О. и номер доверенности) и проставляется его подпись.

Особенности заполнения раздела 2

В разделе 2 налоговый агент отражает сумму налога, которую следует перечислить в бюджет (строка 060). Также требуется указать КБК тех операций, по которым начислен налог.

При этом раздел 2 заполняется отдельно по каждому:

- арендодателю (муниципальному или госоргану, предоставляющему имущество в аренду);

- иностранному контрагенту, не зарегистрированному в РФ как налогоплательщик (в том числе и при продаже товаров иностранной компании по агентским или комиссионным договорам);

- поставщику, реализующему муниципальное или госимущество, которое не закреплено ни за каким муниципальным или госпредприятием.

Об особенностях сделок с госимуществом читайте в статье «Налоговый агент по НДС при сделках с госимуществом».

Если работа с каждым из перечисленных выше лиц ведется по нескольким договорам, то раздел 2 заполняется на одной странице. При реализации налоговым агентом конфиската, клада или бесхозных вещей раздел 2 заполняется также на одной странице.

Налоговый агент-судовладелец при неосуществлении регистрации приобретения судна в Росреестре на протяжении 45 дней после получения права собственности заполняет второй раздел отдельно по каждому такому судну.

В случаях, указанных в пп. 4 и 6 ст. 161 Налогового кодекса, налоговые агенты в строке 020 (а затем и в стр. 030) 2 раздела ставят прочерки.

Также стоит отразить не только регистрационные коды налогового агента (КПП, ИНН) во 2 разделе, но и КБК — в стр. 040, а также ОКТМО — в стр. 050 и код операции в соответствии со ст. 161 НК РФ — в стр. 070.

Рекомендуем образцы заполнения декларации налоговым агентом — плательщиком НДС и налоговым агентом — упрощенцем от экспертов КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Итоги

При подаче декларации налоговым агентам следует учесть, что сроки и форма подачи отчетного документа такие же, как и для других налогоплательщиков: в электронном формате до 25 числа, которое наступает в месяце, следующим за отчетным кварталом.

Налоговые агенты заполняют в декларации титульный лист, разделы 1 и 2. При этом в большинстве случаев требуется заполнение раздела 2 на нескольких листах (отдельно по каждому контрагенту). Если осуществляются лишь операции, перечисленные в ст. 161 НК РФ, то в 1 разделе в строках ставятся прочерки.

Если налоговый агент не уплачивает налог или освобожден от его уплаты, но выставляет налогоплательщикам счета-фактуры с выделением суммы НДС, тогда ему потребуется еще заполнить раздел 12, кроме обязательных раздела 1 и титульного листа.

ПАМЯТКА

по представлению и заполнению налоговой декларации (расчета) налогового агента по подоходному налогу с физических лиц

- 1. Кто должен представлять налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц

Налоговую декларацию (расчет) налогового агента по подоходному налогу с физических лиц (далее – декларация) обязаны представлять налоговые агенты в налоговый орган по месту постановки на учет.

При этом, налоговыми агентами признаются указанные в пунктах 2, 3 и 5 статьи 14 Налогового кодекса лица, которые являются источником выплаты доходов плательщику и (или) на которых в силу налогового законодательства возлагаются обязанности по исчислению, удержанию у плательщика и перечислению в бюджет налогов, сборов (пошлин).

Для целей подоходного налога налоговыми агентами признаются:

белорусские организации;

белорусские индивидуальные предприниматели;

нотариусы, осуществляющие деятельность в нотариальном бюро;

иностранные организации, осуществляющие деятельность на территории Республики Беларусь через постоянное представительство;

представительства иностранных организаций, открытые в порядке, установленном законодательством;

территориальные нотариальные палаты.

То есть, если юридическое лицо или индивидуальных предприниматель является для физических лиц источником дохода, то такое лицо обязано представлять декларацию.

При отсутствии объекта налогообложения декларация не представляется (ч.3 п.3 ст.40 Налогового кодекса). То есть, если налоговый агент производил выплату физическим лицам доходов, не признаваемых объектом налогообложения подоходным налогом, то обязанность по представлению декларации у него отсутствует.

Филиалы (иные обособленные подразделения), состоящие на налоговом учете в налоговых органах, самостоятельно представляют декларацию, в которой отражают сведения о суммах подоходного налога, подлежащего перечислению в бюджет.

Пример 1. Индивидуальный предприниматель имеет 1 наемного работника. В течение января — марта 2022 года он начислял и выплачивал такому работнику вознаграждение за выполненную работу. Однако, подоходный налог не перечислял в бюджет по причине предоставления работнику стандартных и социальных налоговых вычетов. Налоговая база подоходного налога по доходам наемного работника за январь, февраль, март 2022 года равна нулю). Подоходный налог не исчислялся.

Обязан ли индивидуальный предприниматель представить в налоговый орган декларацию за 1 квартал 2022 года?

Ответ. Да, обязан.

Несмотря на то, что налоговая база и подоходный налог в отношении доходов наемного работника равны нулю и налог в течение 1 квартала 2022 года в бюджет не перечислялся, индивидуальный предприниматель, являясь налоговым агентом, должен представить в налоговый орган декларацию за 1 квартал 2022 года по сроку не позднее 20 апреля 2022 года.

Пример 2. Профсоюзная организация не производила в течение 1 квартала начислений и выплат членам своей организации доходов, признаваемых объектами налогообложения. В марте 2022 года профсоюзная организация провела спортивно-массовое мероприятие, в рамках которого оплатила расходы проведению такого мероприятия, участниками которого являлись члены профсоюзной организации.

Надо ли в рассматриваемой ситуации профсоюзной организации подавать декларацию за 1 квартал 2022 года?

Ответ. Нет, не надо.

В рассматриваемой ситуации профсоюзная организация понесла расходы, которые не признаются объектом налогообложения подоходным налогом. Следовательно, по итогам 1 квартала 2022 года у профсоюзной организации отсутствует обязанность по представлению в налоговый орган декларации.

Пример 3. Профсоюзная организация в 1 квартале 2022 года выдала своим членам подарки к праздникам. Выданные в натуральной форме доходы доходы признаются объектом налогообложения подоходным налогом, но одновременно, освобождаются от подоходного налога (п.38 ст.208 Налогового кодекса).

Необходимо ли профсоюзной организации представить в налоговый орган по сроку не позднее 20 апреля 2022 года декларацию за 1 квартал 2022 года?

Ответ. Да, декларацию представлять надо.

Профсоюзная организация является налоговым агентом, производила выдачу в течение 1 квартала 2022 года физическим лицам доходов в натуральной форме. Следовательно, обязана представить декларацию в налоговый орган.

Пример 4. Для целей подоходного налога Брестская территориальная нотариальная палата (далее — ТНП) является местом основной деятельности для нотариусов, осуществляющих нотариальную деятельность в нотариальных конторах Брестской области. При выплате вознаграждений нотариусам, ТНП выполняет функции налогового агента, исчисляет, удерживает и перечисляет в бюджет подоходный налог с доходов нотариусов, осуществляющих нотариальную деятельность в нотариальных конторах, расположенных на территории Брестской области, а также работников ТНП, закрепленных штатным расписанием в нотариальных конторах.

Просим разъяснить порядок представления налоговой декларации (расчета) налогового агента по подоходному налогу с физических лиц, в том числе:

налоговая декларация подается одна общая по всем нотариусам и работникам либо отдельно по нотариусам и работникам;

налоговая декларация подается одна общая по всем нотариусами или отдельно по каждому нотариусу;

в какую инспекцию МНС необходимо представлять налоговую декларацию? По месту постановки на учет ТНП или по месту нахождения нотариальных контор, в которых осуществляют нотариальную деятельность нотариусы?

Ответ. Декларация за 1 квартал 2022 года представляется налоговым агентом — Брестской территориальной нотариальной палатой.

В декларации отражаются сведения об общей сумме подлежащего перечислению в бюджет подоходного налога с фактически выплаченных в течение 1 квартала 2022 года доходов как нотариусам, осуществляющим нотариальную деятельность в нотариальных контрах Брестской области, так и работникам таких контор.

Сведения об общей сумме подоходного налога отражаются в разделе I и II части I декларации в разбивке за январь, февраль, март 2022 года.

Декларация представляется ТНП в налоговый орган по месту ее постановки на учет.

- 2. В каком виде представлять декларацию: в электронном или на бумаге

Общие требования по представлению налоговых деклараций по различным налогам содержатся в пункте 4 статьи 40 Налогового кодекса.

Так, налоговые декларации (расчеты) по установленным форматам в виде электронного документа обязаны представлять:

— организации, за исключением некоммерческих организаций, не осуществляющих предпринимательскую деятельность, а также иностранных организаций, не осуществляющих деятельность, которая согласно статье 180 Налогового кодекса рассматривается как деятельность на территории Республики Беларусь через постоянное представительство;

— индивидуальные предприниматели, являющиеся плательщиками налога на добавленную стоимость.

Вышеуказанное требование не распространяется на налоговых агентов:

в отношении которых в соответствии с законодательством об экономической несостоятельности (банкротстве) применяются процедуры экономической несостоятельности (банкротства), за исключением процедуры санации;

находящихся в процессе ликвидации (прекращения деятельности).

Внимание! Для представления декларации в виде электронного документа рекомендуем воспользоваться программным обеспечением, разработанным Министерством по налогам и сборам АРМ Плательщик, скачать которое можно на сайте министерства www.nalog.gov.by перейдя по ссылке https://lkfl.portal.nalog.gov.by/en/arm_soft

Декларацию в письменной форме могут представлять в налоговый орган по месту постановки налогового агента на учет следующие лица:

1. Некоммерческие организации, не осуществляющие предпринимательскую деятельность.

Справочно, согласно пунктам 1 и 2 статьи 46 Гражданского кодекса Республики Беларусь, некоммерческие организации — это юридические лица, не имеющие извлечение прибыли в качестве такой цели и не распределяющие полученную прибыль между участниками (некоммерческие организации).

Юридические лица, являющиеся некоммерческими организациями, могут создаваться в форме хозяйственных товариществ и обществ, производственных кооперативов, унитарных предприятий, крестьянских (фермерских) хозяйств и иных формах, предусмотренных Гражданским кодексом.

Таким образом, к некоммерческим организациям, в том числе относятся профсоюзные организации, товарищества собственников, дачные и гаражные кооперативы, государственные органы (министерства, комитеты, их подведомственные организации), бюджетные организации, исполнительные и распорядительные органы и иные организации.

2. Иностранные организации, не осуществляющие деятельность, которая согласно статье 180 Налогового кодекса рассматривается как деятельность на территории Республики Беларусь через постоянное представительство

3. Индивидуальные предприниматели, не являющиеся плательщиками налога на добавленную стоимость.

4. Налоговые агенты, в отношении которых в соответствии с законодательством об экономической несостоятельности (банкротстве) применяются процедуры экономической несостоятельности (банкротства), за исключением процедуры санации.

5. Налоговые агенты, находящиеся в процессе ликвидации (прекращения деятельности).

При желании, некоммерческие организации могут предоставить декларацию в налоговый орган в виде электронного документа, воспользовавшись программным обеспечением АРМ Плательщик.

- 3. Порядок заполнения части I декларации

В данной части отражаются сведения о сумме подоходного налога, подлежащей перечислению в бюджет налоговым агентом, за исключением суммы подоходного налога, подлежащей перечислению в бюджет иностранной организацией, осуществляющей деятельность на территории Республики Беларусь, банком, небанковской кредитно-финансовой организацией (их филиалами) с доходов в виде процентов по сберегательным сертификатам, банковским вкладам (депозитам), по денежным средствам, находящимся на текущем (расчетном) банковском счете.

Порядок заполнения декларации содержится в Инструкции о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 3 января 2019 г. № 2 (далее — Инструкция).

Организации в части I декларации заполняют сведения в отношении подоходного налога с доходов физических лиц, источником выплаты которых являются такие организации, в том числе доходов, выплаченных в рамках трудовых и гражданско-правовых договоров, в виде дивидендов, доходов по операциям с ценными бумагами, финансовыми инструментами срочных сделок, доверительного управления денежными средствами, от участия в фондах банковского управления.

Филиалы (иные обособленные подразделения), состоящие на учете в налоговых органах, в части I декларации отражают информацию о суммах подоходного налога, исчисленных с доходов работников таких филиалов (иных обособленных подразделений), а также иных лиц, которым такие филиалы (иные обособленные подразделения) выплачивают доходы.

Индивидуальные предприниматели, нотариусы, осуществляющие деятельность в нотариальном бюро, заполняют часть I декларации в отношении физических лиц, с которыми заключены трудовые и (или) гражданско-правовые договоры.

Организаторы азартных игр в части I декларации отражают суммы подоходного налога, исчисленного в отношении любых доходов физических лиц, за исключением доходов в виде выигрышей (возвращенных несыгравших ставок). Сведения о подоходном налоге с выигрышей (возвращенных несыгравших ставок), в декларации не отражают. Такие сведения отражаются организаторами азартных игр в части IV налоговой декларации (расчета) по налогу на игорный бизнес в разрезе каждой инспекции МНС (управления (отдела) по работе с плательщиками) по месту нахождения игорных заведений, организатора азартных игр (для виртуальных игорных заведений) и каждого игорного заведения, виртуального игорного заведения.

В строке 1 раздела I части I декларации отражается сумма подоходного налога, подлежащая перечислению в бюджет с фактически выплаченных доходов физическим лицам в течение первого, второго и третьего месяца отчетного квартала (графы 3 — 5), а также общая сумма налога, подлежащая перечислению в бюджет в течение отчетного квартала (графа 6).

Сумма подоходного налога, подлежащая отражению за каждый месяц в декларации, определяется как общая сумма подоходного налога, исчисленная с фактически выплаченных в течение месяца физическим лицам доходов, уменьшенная на сумму возвращенного, зачтенного, скорректированного в соответствии с законодательством в течение такого месяца подоходного налога.

Сумма подоходного налога, подлежащая перечислению в бюджет, может корректироваться по следующим основаниям:

возврат (зачет) подоходного налога, ранее уплаченного налоговым агентом за счет собственных средств, по причине возврата (погашения) физическим лицом (частичного или полного) такому налоговому агенту ранее полученного от него займа, денежных средств, переданных на хранение;

возврат (зачет) излишне удержанного подоходного налога в результате перерасчета размера ранее выплаченного дохода;

возврат (зачет) подоходного налога, уплаченного налоговым агентом за счет собственных средств в случае, предусмотренном абзацем вторым пункта 7 статьи 216 Налогового кодекса, и впоследствии удержанного таким налоговым агентом из любых денежных средств, фактически выплачиваемых физическому лицу либо по его поручению третьим лицам;

возврат (зачет) подоходного налога, уплаченного налоговым агентом за счет собственных средств в случае, предусмотренном абзацем вторым пункта 7 статьи 216 Налогового кодекса, основанием для возврата (зачета) которого является сообщение налогового органа об уплате физическим лицом подоходного налога, указанное в частях 6, 7 пункта 5 статьи 216 Налогового кодекса;

уменьшение на сумму подоходного налога, исчисленную с доходов в натуральной форме и неудержанную у физического лица по причине отсутствия ему выплат в денежной форме, — при условии направления налоговым агентом в порядке и сроки, установленные пунктом 5 статьи 216 Налогового кодекса, сообщения о невозможности удержания подоходного налога;

освобождение физического лица от уплаты подоходного налога областными, Минским городским, районными, городскими (городов областного подчинения) Советами депутатов либо по их поручению местными исполнительными и распорядительными органами;

освобождение физического лица от уплаты подоходного налога в порядке и на условиях, определяемых Президентом Республики Беларусь;

проведение налоговым агентом зачета фактически уплаченных в соответствии с законодательством иностранного государства сумм налога с дохода, полученного физическим лицом — налоговым резидентом Республики Беларусь от белорусской организации, осуществляющей на территории иностранного государства деятельность, признаваемую в соответствии с международными договорами и (или) законодательством этого иностранного государства деятельностью через постоянное представительство, и состоящей в связи с этим на учете в налоговом органе указанного иностранного государства в порядке и размере, предусмотренных Налоговым кодексом Республики Беларусь;

применение положений международных договоров Республики Беларусь по вопросам налогообложения;

иные случаи, установленные законодательством.

Пример 1. Организация совершила в течение января 2022 года следующие действия, связанные с доходами физических лиц, исчислением, удержанием и перечислением в бюджет с таких доходов подоходного налога.

Доходы работникам выплачиваются путем перечисления денежных средств со счета организации на счета работников, открытые в белорусском банке.

10 января 2022 года организацией выплачена заработная плата за декабрь 2021 года. Сумма исчисленного подоходного налога с таких доходов составила 2 000 руб.

Одновременно организация при выплате заработной платы вернула работнику излишне удержанный у него подоходный налог (предоставила социальный налоговый вычет по доходам прошлых периодов). Общая сумма излишне уплаченного работником подоходного налога составила 100 руб.

С целью возврата работнику излишне удержанного подоходного налога организация уменьшила (отсторнировала) общую сумму подоходного налога, исчисленную с доходов в виде заработной платы сотрудников за декабрь 2021 года, на 100 руб.

Кроме того, организация удержала из средств заработной платы сумму подоходного налога, исчисленную в аванса за первую половину декабря 2021 года. Аванс был выплачен 20 декабря 2021 года. Подоходный налог не удерживался и не перечислялся в декабре в бюджет. Сумма исчисленного подоходного налога с аванса составила 1 000 руб.

В результате таких действий сумма подоходного налога, подлежащая перечислению в бюджет по сроку не позднее 10.01.2022, составила 2 900 руб. (2 000 руб. — 100 руб. + 1 000).

17 января 2022 года организация выплатила отпускные двум работникам (период отпуска январь — февраль 2022 года). Общая сумма исчисленного подоходного налога с отпускных работников составила 150 руб.

20 января 2022 года организация выплатила аванс за первую половину января 2022 года. Подоходный налог не удерживался и не перечислялся в бюджет при выплате аванса.

31 января 2022 года организация начислила заработную плату за январь 2022 года. Общая сумма исчисленного подоходного налога вместе с суммой подоходного налога с аванса за первую половину месяца составила 3 200 руб. Заработная плата не выплачивалась. Срок выплаты заработной платы за январь 2022 года — 7 февраля 2022 года.

Иные сведения в суммах выплаченных доходов для целей заполнения декларации в рассматриваемой примере отсутствуют.

Для отражения по строке 1 раздела I части I декларации «Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет с фактически выплаченных доходов физических лицам», соберем сведения о подлежащем перечислению в бюджет подоходном налоге за январь и февраль 2022 года:

Итого в графе 3 (январь) по строке 1 раздела I части I декларации «Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет с фактически выплаченных доходов физических лицам в течение 1 месяца отчетного квартала» отражается сумма подоходного налога в размере 3 050 руб. (2 900 руб. + 150 руб.).

Итого в графе 4 (февраль) по строке 1 раздела I части I декларации «Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет с фактически выплаченных доходов физических лицам в течение 1 месяца отчетного квартала» отражается сумма подоходного налога в размере 3 200 руб. (зарплата за январь будет фактически выплачена в феврале, следовательно подоходный налог с аванса за первую половину месяца и с зарплаты за январь подлежит перечислению в бюджет не позднее дня выплаты зарплаты).

В рассматриваемой ситуации графа 3 строки 1 раздела I части I декларации заполняется следующим образом.

|

п/п |

Наименование показателей |

Значение показателей |

|||

|

в течение 1 месяца отчетного квартала |

в течение 2 месяца отчетного квартала |

в течение 3 месяца отчетного квартала |

всего, в течение отчетного квартала |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Сумма подоходного налога с физических лиц, подлежащая перечислению в бюджет с фактически выплаченных доходов физическим лицам |

3 050,00 |

3 200,00 |

0 |

6 250,00 |

В разделе II части I декларации отражаются сведения о суммах подоходного налога, подлежащих перечислению в соответствующие бюджеты базового уровня, бюджет г. Минска по месту постановки на учет юридического лица (филиала) и по месту расположения подразделений, не состоящих на учете в налоговых органах, в течение первого, второго и третьего месяца отчетного квартала.

Справочно, подоходный налог перечисляется налоговыми агентами в соответствующий бюджет базового уровня, бюджет г. Минска. Порядок определения таких бюджетов и перечисления в 2022 году в них подоходного налога закреплен в пунктах 45 — 48 Инструкции о порядке зачисления, распределения и механизме возврата доходов республиканского и местных бюджетов, бюджета государственного внебюджетного фонда социальной защиты населения Республики Беларусь в 2022 году, утвержденной постановлением Министерства финансов Республики Беларусь от 01.02.2022 № 6.

Итоговая строка раздела II части I декларации определяется путем суммирования показателей всех строк по соответствующей графе и должна равняться соответствующим графам строки 1 раздела I части I декларации.

В разделе III части I декларации отражаются следующие показатели:

1. По строке 1 «Фонд оплаты труда, руб.» — отражается нарастающим итогом с начала календарного года на 1-е число календарного месяца, следующего за отчетным кварталом, т.е. за 1 квартал 2022 года — нарастающим итогом за январь — март 2022 года по состоянию на 01.04.2022.

Значение показателя «Фонд оплаты труда, руб.» определяется в порядке, установленном постановлением Национального статистического комитета Республики Беларусь от 20 января 2020 г. № 1 «Об утверждении Указаний по заполнению в формах государственных статистических наблюдений статистических показателей по труду», для определения показателя «Фонд заработной платы».

При не ведении налоговым агентом бухгалтерского учета, включая индивидуальных предпринимателей, нотариусов, осуществляющих деятельность в нотариальном бюро, значение показателя «Фонд оплаты труда, руб.» определяется исходя из сумм начисленных физическим лицам вознаграждений за выполненную работу (оказанную услугу) в рамках трудовых и (или) гражданско-правовых договоров.

Обращаем внимание, что при не ведении организацией бухгалтерского учета в строке «Фонд оплаты труда, руб.» отражаются любые доходы, выплачиваемые физическому лицу в рамках трудового договора в соответствии с трудовым законодательством, в том числе: