Отчёт о движении денежных средств — форма бухгалтерской отчётности, которая включает в себя поступления и выбытия денежных средств и денежных эквивалентов организации. Рассказываем, как заполнить эту форму за 2021 год по данным бухгалтерского учёта.

В конце статьи подарки: видео с вебинара Алексея Иванова и Людмилы Архипкиной по составлению годовой бухгалтерской отчётности и практическое пособие для главбуха.

Отчёт о движении денежных средств — форма бухгалтерской отчётности, которая раскрывает поступления и выплаты денежных средств и денежных эквивалентов организации. Как устроен отчёт о движении денежных средств мы рассказывали в этой статье. Российские компании должны заполнять отчёт о движении денежных средств по форме, утверждённой приказом Минфина РФ от 02.07.2010 № 66н. Порядок заполнения этого отчёта установлен ПБУ 23/2011.

Отчёт о движении денежных средств следует заполнять прямым методом, т.е. брать информацию непосредственно с бухгалтерских счетов, которые предназначены для учёта денег. В отчёт не нужно включать следующие обороты (п. 6 ПБУ 23/2011):

- Платежи и поступления, связанные с переводом денежных средств в денежные эквиваленты и обратно. Денежные эквиваленты — это активы, которые можно в любой момент приобрести или реализовать по заранее известной цене. Например, краткосрочные государственные ценные бумаги или депозиты до востребования. Есть исключение — если при реализации денежных эквивалентов были начислены проценты, то их нужно включить в отчёт.

- Операции по обмену одних денежных эквивалентов на другие по номиналу. Если компания при такой операции получает доход или несёт убытки, то в отчёт нужно включать только сумму дохода или убытка.

- Операции по обмену валюты. В отчёт в данном случае нужно включать только курсовые разницы, если они возникли.

- Внутренние обороты, например, перевод между двумя счетами организации или снятие наличных со счёта для помещения в кассу.

Если компания работает с НДС и (или) платит акцизы, то суммы поступлений от покупателей и выплат поставщикам нужно указывать без этих налогов. НДС и акцизы следует отражать отдельно и в свёрнутом виде (п. 16 ПБУ 23/2011).

Это значит, что нужно вычесть из всех поступлений по этим налогам все платежи по ним. Если в итоге получится положительный результат, то его следует учесть в составе прочих поступлений от текущих операций, а если отрицательный — в составе прочих текущих выплат.

Также в свёрнутом виде нужно включать в отчёт следующие денежные потоки:

- Поступления и расходы у комиссионера или агента: средства, полученные от покупателей и переведённые комитенту или принципалу. Отдельно в отчёте следует отражать только вознаграждение за посреднические услуги.

- Оплату коммунальных платежей при аренде и их компенсацию арендодателем.

- Оплату за доставку грузов и её компенсацию контрагентом.

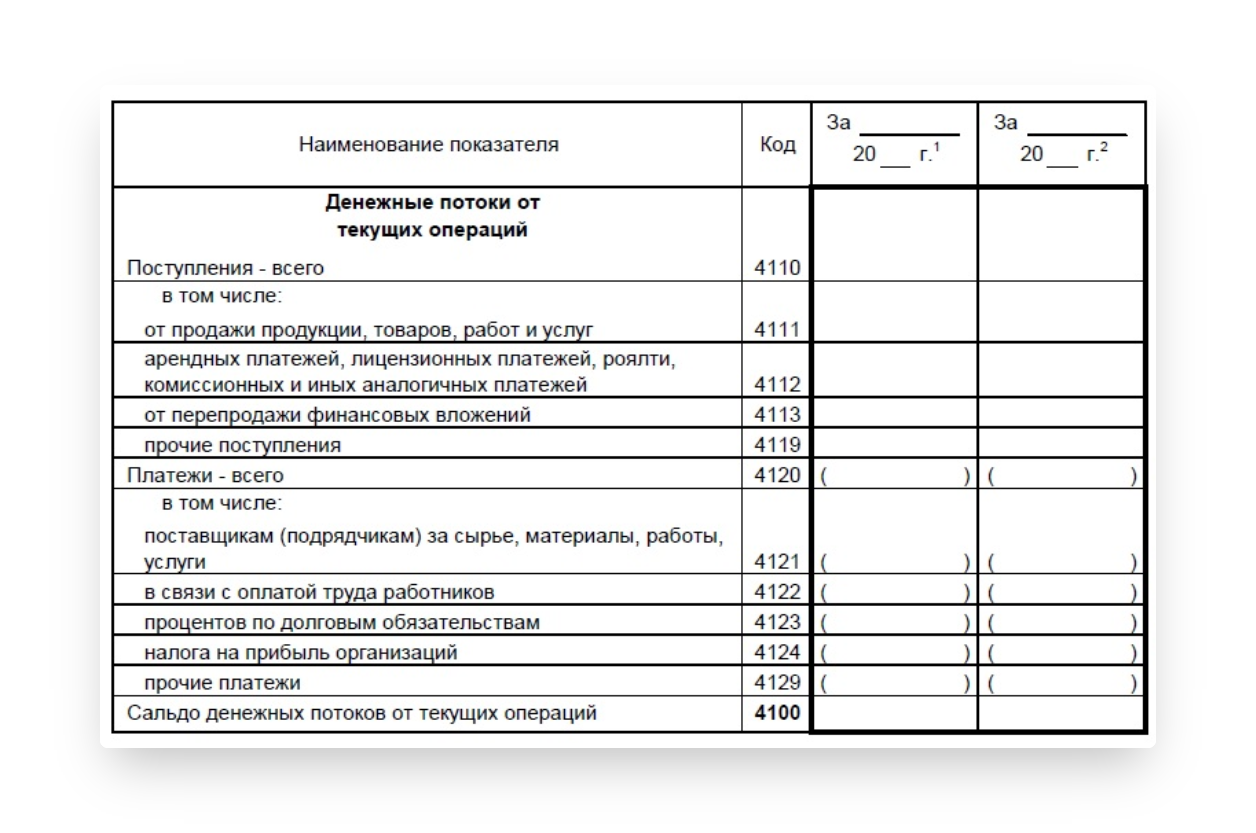

Отчёт о движении денежных средств включает в себя данные за отчётный период, а также за соответствующий период прошлого года. Форма состоит из следующих разделов:

- Денежные потоки от текущих операций. Это все обороты по счетам и кассе, связанные с текущей деятельностью компании. Сюда следует относить поступления за продукцию, товары или услуги, расчёты с поставщиками, выплату зарплаты, налогов и т.п.

- Денежные потоки от инвестиционных операций. Это все поступления и расходы, связанные с куплей-продажей внеоборотных активов, а также с вложениями средств в другие компании и предоставлением займов под проценты.

- Денежные потоки от финансовых операций. Здесь следует отражать расчёты с учредителями, а также получение и возврат заёмных средств без учёта процентов.

- Сводные и справочные показатели.

Подарок от экспертов сервиса «Моё дело»:

практическое пособие для главбуха

Как составить годовую бухгалтерскую отчётность за 2021 год

Оставьте заявку в форме ниже, и мы вышлем вам подробные инструкции по составлению всех форм бухотчётности бесплатно!

Как заполнить денежные потоки от текущих операций

В строке 4110 «Поступления – всего» нужно указать итоговую информацию обо всех поступлениях от текущей деятельности компании:

Стр. 4110 = стр. 4111 + ст. 4112 + стр. 4113 + стр. 4119.

В строке 4111 «Поступления от продажи продукции, товаров, работ и услуг» отражают кредитовый оборот по счёту 62 «Расчёты с покупателями и заказчиками» в корреспонденции с дебетом следующих счетов:

- 50 «Касса»;

- 51 «Расчётные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках».

Для розничных продавцов, которые принимают оплату с помощью банковских карт, нужно добавить обороты ещё по одной проводке:

Дт 51 Кт 57 «Переводы в пути».

Эту проводку нужно делать при зачислении на счёт компании денег, полученных от покупателя в рамках процедуры эквайринга.

В строке 4112 «Поступления от арендных платежей, лицензионных платежей, роялти, комиссионных и других аналогичных платежей» отражают поступления денежных средств по указанным видам операций. Информацию следует брать с кредита счетов 62 и 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4113 «Поступления от перепродажи финансовых вложений» отражают указанный вид поступлений. Источник информации — обороты по кредиту счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4119 «Прочие поступления» указывают все остальные денежные поступления, связанные с основной деятельностью компании. Это, например, возврат переплаты по налогам или подотчётных средств. Также здесь следует отразить «свёрнутые» НДС и акцизы, если поступления по этим налогам за отчётный период превысили расходы.

Данные нужно брать из дебетовых оборотов по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов:

- 68 «Расчёты по налогам и сборам»;

- 69 «Расчёты по социальному страхованию и обеспечению»;

- 71 «Расчёты с подотчётными лицами»;

- 73 «Расчёты с персоналом по прочим операциям»;

- 91.1 «Прочие доходы».

В строке 4120 «Платежи – всего» отражают общую сумму выплат, которые связаны с текущей деятельностью компании. Сумму в этой строке, а также другие показатели расходов, следует указывать в круглых скобках:

Стр. 4120 = стр. 4121 + стр. 4122 + стр. 4123 + стр. 4124 + стр. 4129.

В строке 4121 «Платежи поставщикам (подрядчикам) за сырьё, материалы, работы, услуги» отражают дебетовый оборот по счёту 60 «Расчёты с поставщиками и подрядчиками и счёту 76 в корреспонденции с кредитом счетов 50, 51, 52, 55.

В строке 4122 «Платежи в связи с оплатой труда работников» указывают суммы выплат, связанных с оплатой труда. Это дебетовый оборот по счету 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счетов 50 и 51.

В строке 4123 «Платежи процентов по долговым обязательствам» нужно отразить уплаченные за отчётный период проценты по кредитам и займам, полученным для пополнения оборотных средств. Это дебетовые обороты по счетам 66 «Расчёты по краткосрочным кредитам и займам» и 67 «Расчёты по долгосрочным кредитам и займам» в корреспонденции с кредитом счетов 50, 51 и 52.

Если у компании есть кредиты, проценты по которым включены в стоимость инвестиционных внеоборотных активов (п. 10 ФСБУ 26/2020 и п. 10 ПБУ 14/2007), то уплату этих процентов не нужно включать в строку 4123. К инвестиционным относятся внеоборотные активы, которые требуют длительного времени и существенных затрат для подготовки к эксплуатации. Это, например, объекты незавершенного строительства или сложное оборудование, которое требует монтажа.

В строке 4124 «Платежи налога на прибыль организаций» указывают суммы налога, перечисленные в бюджет: дебетовый оборот по счету 68.4 «Налог на прибыль» в корреспонденции с кредитом счёта 51.

В строке 4125 «Прочие платежи» нужно отразить все иные выплаты, связанные с текущей деятельностью компании, которые не вошли в строки 4121—4214. Это, например, налоги (кроме налога на прибыль), страховые взносы, средства, выданные в подотчёт. В частности, в этой строке нужно отразить «свёрнутую» сумму по НДС и акцизам, если выплаты по этим налогам за период превысили поступления.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов 57, 68 (кроме субсчёта 68.4), 69, 71, 73, 76, 91.2 «Прочие расходы».

В строке 4100 «Сальдо денежных потоков от текущих операций» указывают разность между всеми поступлениями и всеми выплатами по текущей деятельности:

Стр. 4100 = стр. 4110 – стр. 4120.

Если сальдо получилось отрицательным, то его нужно указать в круглых скобках. Это же относится ко всем сальдо по остальным разделам формы и по отчёту в целом.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

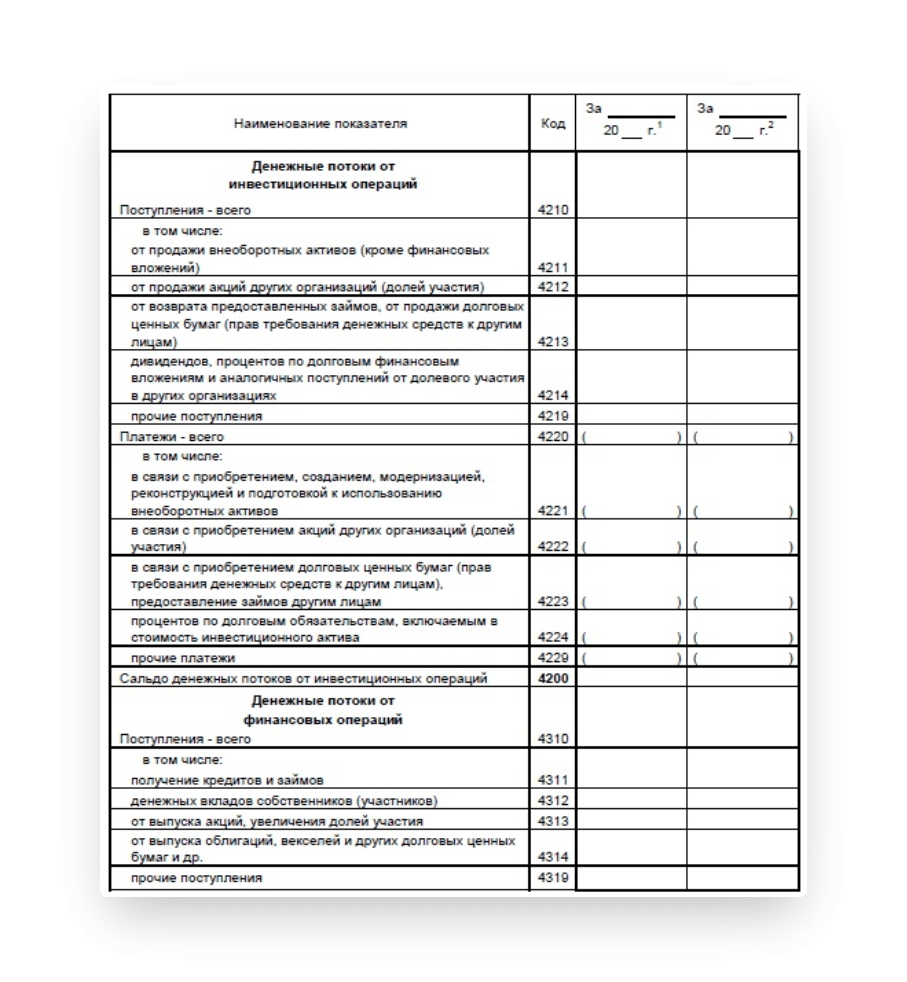

Как заполнить денежные потоки от инвестиционных операций

В строке 4210 «Поступления — всего» нужно отразить общую сумму денежных средств, которая поступила в связи с инвестиционными операциями:

Стр. 4210 = стр. 4211 + стр. 4212 + стр. 4213 + стр. 4214 + стр. 4219.

В строке 4211 «Поступления от продажи внеоборотных активов (кроме финансовых вложений)» нужно указать суммы, которые поступили от реализации основных средств и нематериальных активов.

Данные следует брать с кредита счетов 62 и 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4212 «Поступления от продажи акций других организаций (долей участия)» отражают суммы, которые компания получила от указанных операций. Информацию нужно взять с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4213 «Поступления от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам)» указывают суммы, которые поступили в организацию в результате всех перечисленных операций. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом следующих счетов:

- 73 «Расчёты с персоналом по прочим операциям» — в части займов, предоставленных сотрудникам;

- 58.3 «Предоставленные займы» — в части займов, выданных юридическим лицам и физическим лицам, которые не работают в компании;

- 76 «Расчёты с разными дебиторами и кредиторами» — в части иных операций, относящихся к данной строке, например, при продаже прав требования.

В строке 4214 «Поступления дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях» нужно отразить все поступления на счета и в кассу компании от указанных операций.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части. Если у компании подобные виды доходов возникают регулярно, то для их учёта обычно открывают отдельный субсчёт 76.3 «Расчёты по причитающимся дивидендам и другим доходам».

В строке 4219 «Прочие поступления» следует указать все суммы, зачисленные на счёт компании, которые можно отнести к инвестиционной деятельности, кроме тех, что уже отражены в строках 4211-4214. Например, сюда нужно включить доходы от участия в совместной деятельности.

Данные нужно брать с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4220 «Платежи – всего» следует отразить общую сумму выплат компании, связанных с инвестиционной деятельностью:

Стр. 4220 = стр. 4221 + стр. 4222 + стр. 4223 + стр. 4224 + стр. 4229.

В строку 4221 «Платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» нужно включить все выплаты компании по данным видам операций. Исключение — проценты по кредитам и займам, которые включаются в стоимость инвестиционных активов. Для этого показателя предусмотрена отдельная строка.

Данные следует брать с дебета счетов 60 и 76 в корреспонденции с кредитом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4222 «Платежи в связи с приобретением акций других организаций (долей участия)» нужно отразить все выплаты организации, связанные с покупкой этих активов.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.1 «Паи и акции»;

- 58.4 «Вклады по договору простого товарищества».

В строке 4223 «Платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставлением займов другим лицам» следует отразить все выплаты компании по перечисленным операциям.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.2 «Долговые ценные бумаги»;

- 58.3 «Предоставленные займы» — по всем займам, за исключением средств, выданных сотрудникам;

- 73 «Расчёты с персоналом по прочим операциям» — в части займов для сотрудников;

- 76 «Расчёты с разными дебиторами и кредиторами» — по иным подобным операциям, например, при покупке прав требования.

В строке 4224 «Платежи процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива» нужно указать суммы процентных выплат по кредитам, если они включены в стоимость приобретённых или созданных компанией объектов.

Данные следует брать с дебета счетов 66 и 67 в корреспонденции с кредитом счетов 50, 51, 52, 55. Речь идёт только о тех суммах процентов, которые ранее были начислены на счетах 66 и 67 в корреспонденции со счётом 08 «Вложения во внеоборотные активы»

В строке 4229 «Прочие платежи» отражают все выплаты компании, которые относятся к инвестиционной деятельности и не были отражены в строках 4221-4224.

Данные нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4200 «Сальдо денежных потоков от инвестиционных операций» следует отразить разность между всеми поступлениями и выплатами, которые относятся к инвестициям компании:

Стр. 4200 = стр. 4210 – стр. 4220.

Как заполнить денежные потоки от финансовых операций

В строке 4310 «Поступления – всего» нужно указать общую сумму средств, поступивших в компанию от финансовых операций:

Стр. 4310 = стр. 4311 + стр. 4312 + стр. 4313 + стр. 4314 + стр. 4319.

В строку 4311 «Получение кредитов и займов» включают информацию обо всех полученных компанией заёмных средствах, вне зависимости от срока погашения. Это дебетовые обороты по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов 66 и 67 в части полученных кредитов и займов

В строке 4312 «Поступление денежных вкладов собственников (участников)» нужно указать все вклады владельцев бизнеса в имущество компании, не связанные с пополнением уставного капитала. Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.3 «Прочие расчёты с учредителями».

В строке 4313 «Поступления от выпуска акций, увеличения долей участия» отражают суммы, которые внесли участники и акционеры компании при покупке акций или долей в уставном капитале. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.1 «Расчёты по вкладам в уставный (складочный) капитал».

В строке 4314 «Поступления от выпуска облигаций, векселей, других долговых ценных бумаг» нужно указать суммы, которые компания получила от указанных операций. Сведения нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции со счетами 66 и 67 в части выпуска собственных долговых ценных бумаг.

В строке 4319 «Прочие поступления» следует отразить все суммы, которые относятся к финансовой деятельности, не учтённые в строках 4311—4314.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части.

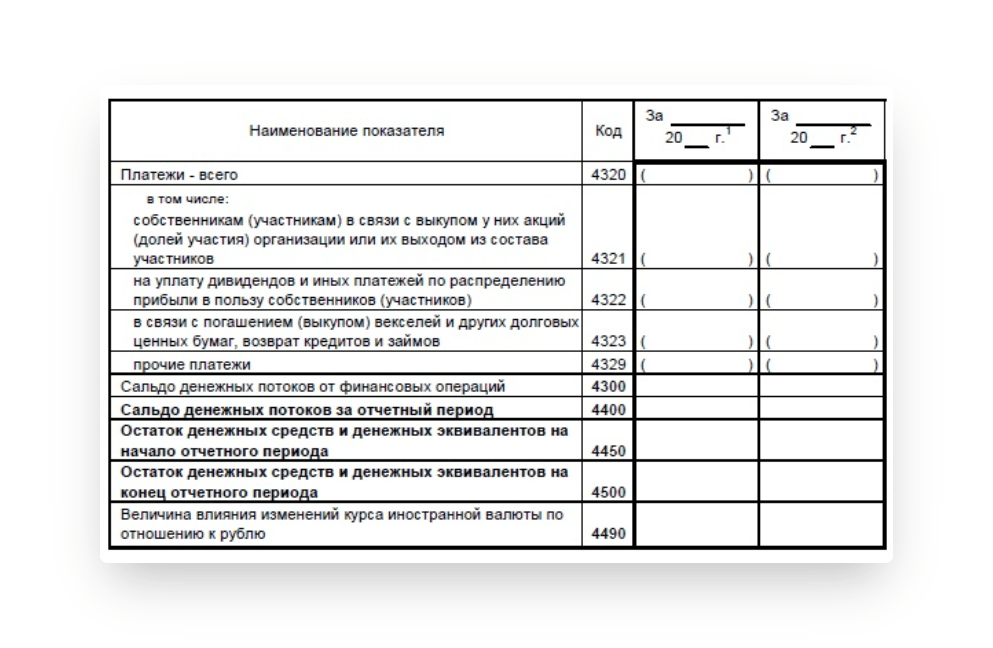

В строке 4320 «Платежи – всего» нужно указать все выплаты организации, связанные с финансовой деятельностью:

Стр. 4320 = стр. 4321 + стр. 4322 + стр. 4323 + стр. 4329.

В строке 4321 «Платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выхода из состава участников» следует отразить все выплаты компании в пользу участников, которые полностью выходят из бизнеса либо уменьшают свою долю в уставном капитале.

Сведения следует брать с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.1.

В строку 4322 «Уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» включают суммы всех указанных выплат.

Данные нужно взять с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.2 «Расчеты по выплате доходов».

В строке 4323 «Платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» отражают все выплаты, которые связаны с указанными операциями.

Это кредитовый оборот по счетам 50, 51, 52, 55 в корреспонденции с дебетом счетов 66, 67 и 76 в соответствующей части

Уплаченные проценты по кредитам в этой строке отражать не нужно, так как они уже учтены в строках 4123 и 4224.

В строку 4329 «Прочие платежи» нужно включить все иные выплаты по финансовой деятельности, которые не вошли в строки 4321—4323.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4300 «Сальдо денежных потоков от финансовых операций» отражают разность между всеми поступлениями и расходами по данному разделу:

Стр. 4300 = стр. 4310 – стр. 4320.

Как заполнить итоговые и справочные строки

В строке 4400 «Сальдо денежных потоков за отчётный период» следует указать разность между всеми поступлениями и всеми расходами денежных средств. Для этого нужно сложить сальдо по трём разделам отчёта, сохранив их знаки:

Стр. 4400 = +- стр. 4100 +- стр. 4200 +- стр. 4300.

В строку 4450«Остаток денежных средств и денежных эквивалентов на начало отчётного периода» нужно включить суммарное сальдо по счетам 50, 51, 52, 55, 57 на указанную дату.

Строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчётного периода» должна быть равна остатку на начало с учетом сальдо:

Стр. 4500 = стр. 4450 +- стр. 4400.

Показатели в строках 4450 и 4500 не могут быть отрицательными.

Значение строки 4450 должно быть равно показателю строки 1250 бухгалтерского баланса «Денежные средства и денежные эквиваленты» на начало отчётного периода. Значение строки 4500 должно быть равно показателю строки 1250 баланса на конец отчётного периода.

Строка 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю» содержит справочную информацию. Это разность за отчётный период между положительными и отрицательными курсовыми разницами, связанными с учётом денежных средств и денежных эквивалентов в иностранной валюте.

Положительные курсовые разницы учитываются по кредиту счёта 91.1, а отрицательные — по дебету счёта 91.2.

Подарок для наших читателей — запись вебинара по применению ФСБУ 25/2018. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Как составить годовой отчёт за 2021 год

с учётом новаций законодательства

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Добавить в «Нужное»

Отчет о движении денежных средств за 2021 г.: форма и порядок заполнения

Не позднее 31 марта 2022 г. нужно представить в ИФНС бухгалтерскую отчетность за 2021 г., в состав которой входит Отчет о движении денежных средств (подп. 5 п. 1 ст. 23 НК РФ). Посмотрим, кто сдает этот отчет в обязательном порядке и как его заполнить.

Форма Отчета о движении денежных средств за 2021 г.

Форма Отчета о движении денежных средств (или ОДДС) утверждена Приказом Минфина от 02.07.2010 № 66н.

А в Приложении 4 к Приказу Минфина от 02.07.2010 № 66н приведены коды строк, которые нужно использовать в ОДДС.

Кто сдает ОДДС в обязательном порядке

ОДДС должны сдавать все коммерческие организации за одним исключением. Не сдавать ОДДС могут организации, которые вправе применять упрощенные способы ведения учета и которые вправе составлять бухгалтерскую отчетность в упрощенном порядке (поп. «б» п. 6 Приказа Минфина от 02.07.2010 № N 66н, п. 17 Информации Минфина России № ПЗ-3/2015).

Напомним, упрощенные способы вправе применять субъекты малого предпринимательства, которые не являются микрофинансовыми и чья бухгалтерская отчетность не подлежит обязательному аудиту (п 4, 5 ст. 6 Закона от 06.12.2011 № 402-ФЗ).

Что включить в Отчет о движении денежных средств

В ОДДС отражаются сведения о денежных средствах и денежных эквивалентах в разрезе текущей, инвестиционной и финансовой деятельности. Мы не будем подробно рассказывать, что это такое, поскольку этому посвящена отдельная консультация.

В Отчет включаются все платежи и денежные поступления за 2021 г., а также за 2020 г. То есть это сведения о денежных потоках, поступающих в организацию и уходящих из нее. По общему правилу данные за 2020 г. переносятся из Отчета за 2020 г.

Не нужно показывать в ОДДС (п. 6 ПБУ 23/2011):

- внутренние переводы денег, например внесение на расчетный счет денег из кассы, перечисление рублей с одного банковского счета на другой, зачисление на расчетный счет наличной выручки;

- приобретение безналичной валюты за счет безналичных рублей (кроме потерь и выгод из-за отличия курса обмена от официального курса валюты);

- перечисление денег в оплату денежных эквивалентов или наоборот получение денег за проданные и погашенные денежные эквиваленты (кроме полученных процентов);

- обмен одних денежных эквивалентов на другие (кроме выгод и потерь от обмена).

Отчет заполняется в рублях (п. 18 ПБУ 23/2011). Денежные потоки в иностранной валюте пересчитываются в рубли по курсу Банка России на дату осуществления платежа или поступления платежа (п. 18 ПБУ 23/2011). А остатки денежных средств и денежных эквивалентов в валюте, отражаемые в конце Отчета, переводятся в рубли по курсу Банка России на соответствующие отчетные даты (п. 19 ПБУ 23/2011; п. 8 ПБУ 3/2006).

Состав Отчета о движении денежных средств

ОДДС состоит из 3 разделов:

- денежные потоки от текущих операций;

- денежные потоки от инвестиционных операций;

- денежные потоки от финансовых операций.

Как распределить потоки между этими видами деятельности, мы подробно рассказали в отдельной консультации.

Порядок заполнения Отчета о движении денежных средств

Для заполнения используются обороты по соответствующим счетам бухучета: 50, 51, 52, 55, 57, 58, 76.

В ОДДС нужно показать свернуто (п. 17 ПБУ 23/2011):

- взаимно обусловленные платежи и поступления (далее мы покажем это на примере заполнения некоторых строк);

- покупку и перепродажу финансовых вложений в течение отчетного периода;

- осуществление краткосрочных финансовых вложений (до 3-х месяцев) за счет заемных средств.

Имейте в виду, если у вашей организации есть дочерние (зависимые) общества или ваша организация сама является дочерней и денежные потоки между вашей организацией и другими зависимыми обществами являются существенными, то их нужно показать в ОДДС отдельно от аналогичных денежных потоков между организацией и другими лицами (п. 20 ПБУ 23/2011).

Пройдёмся по заполнению отдельных строк Отчета из раздела по текущей деятельности:

- строка 4111 «от продажи продукции, товаров, работ и услуг» — здесь отражаются поступления от покупателей и заказчиков без учета НДС. Кроме того, денежный поток надо уменьшить на суммы, полученные от покупателей (заказчиков) в качестве возмещения расходов на транспортировку, пересылку, упаковку, страховку и т.п. Это позволит выполнить требование п. 17 ПБУ 23/2011 о свернутом отражении взаимно обусловленных платежей и поступлений;

- строка 4112 «арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей» — здесь отражаются соответствующие данные независимо от того, являются данные виды деятельности для организации основными или это прочие доходы. И опять же суммы поступлений надо очистить от НДС;

- существенные поступления, которые не отражены по строкам 4111-4113, можно показать по дополнительно введенным строкам (перед строкой 4119), присвоив им коды 4114-4118;

- строка 4119 «прочие поступления» может включать в себя выгоду от валютно-обменных операций, безвозмездно полученные средства;

- строка 4121 «поставщикам (подрядчикам) за сырье, материалы, работы, услуги» — этот денежный поток надо очистить от НДС, уплаченного контрагентам в составе платежей, а также уменьшить на оплаченные расходы, компенсированные контрагентами;

- строка 4122 «в связи с оплатой труда работников» — здесь помимо непосредственно оплаты труда работникам нужно показать НДФЛ и страховые взносы с выплат физлицам (Приложение к Письму Минфина от 29.01.2014 № 07-04-18/01; Приложение к Письму Минфина от 22.01.2016 № 07-04-09/2355);

- существенные платежи, не вошедшие в показатели строк 4121-4124, можно раскрыть в дополнительно введенных строках (перед строкой 4129 «прочие платежи»), присвоив им коды от 4125 до 4128;

- строка 4129 «прочие платежи» — здесь отражаются потери от валютно-обменных операций, уплаченные организацией штрафы и платежи в счет возмещения ущерба, выданные работникам под отчет средства, по которым не составлен авансовый отчет, и т.д.

НДС в Отчете о движении денежных средств

Как мы уже сказали, поступления от покупателей и платежи поставщикам показываются в ОДДС без НДС. А сам НДС отражается свернуто (п. 16 ПБУ 23/2011):

НДС в ОДДС = НДС, полученный от покупателей – НДС, уплаченный поставщикам – НДС, уплаченный в бюджет + НДС, возвращенный из бюджета

Полученную сумму надо отразить:

- по строке 4119 «прочие поступления», если она положительная;

- по строке 4129 «прочие платежи», если она отрицательная.

Сальдирующие строки в ОДДС

В Отчете в конце каждого раздела есть строка «Сальдо денежных потоков от текущих/инвестиционных/финансовых операций» (строки 4100, 4200, 4300). Показатели этих строк определяются расчетным путем как разница между показателями поступлений (всего) и платежами (всего) по определенным видам операций. Если получится отрицательная величина, то ее надо показать в круглых скобках.

А в конце Отчета есть общая строка 4400 «Сальдо денежных потоков за отчетный период». Показатель по этой строке рассчитывается путем суммирования сальдо денежных потоков от текущих операций (строка 4100), сальдо денежных потоков от инвестиционных операций (строка 4200) и сальдо денежных потоков от финансовых операций (строка 4300). Отрицательный показатель отображается в круглых скобках.

Строки 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» и 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» должны коррелировать с показателями Бухгалтерского баланса. Кроме того, должно выполняться следующее равенство для данных за определенный отчетный год:

Строка 4500 = Строка 4450 + Строка 4400 + Строка 4490

Строка 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю» — это разница, возникающая в связи с пересчетом денежных потоков и остатков денежных средств и денежных эквивалентов в иностранной валюте по курсам на разные даты (п. 19 ПБУ 23/2011). Иными словами, это сальдо курсовых разниц по счету 91 «Прочие доходы и расходы».

Отражать ли в ОДДС депозитные вклады

Возможны 2 варианта.

Вариант 1. Организация считает депозитный вклад денежным эквивалентом. Тогда перечисление денег на вклад и обратно – это внутренние переводы, которые не являются денежным потоком и в ОДДС в принципе не отражаются (п. 6 ПБУ 23/2011).

Вариант 2. Организация не считает депозитный вклад денежным эквивалентом. Тогда движение денег на вклад или обратно нужно отразить либо в разделе «Денежные потоки от текущих операций» или в разделе «Денежные потоки от инвестиционных операций». Организация сама решает, какой деятельностью она считает подобные вложения в депозит.

Как легко заполнить отчет о движении денежных средств?

16.03.2021 распечатать

Отчет о движении денежных средств сдают раз в год в составе годовой бухотчетности. В нем показывают остатки денег на начало и конец года, все поступления и все платежи. Есть несколько правил, которые помогут вам легко заполнить этот отчет. Читайте в статье.

О чем отчет

Отчет о движении денежных средств составляют по правилам, изложенным в одноименном ПБУ 23/2011 (утв. приказом Минфина от 2 февраля 2011 г. № 11н).

В нем раскрывают движение денежных средств и денежных эквивалентов в 3 направлениях – текущая, инвестиционная и финансовая деятельность.

Денежные средства – это те деньги, которые находятся на расчётных счетах и в кассе организации.

Денежные эквиваленты – краткосрочные финансовые вложения, которые можно быстро обменять на деньги (банковские депозиты, высоколиквидные облигации).

Текущие операции

К денежным потокам от текущих операций относятся выручка и платежи по обычной деятельности организации. То есть основной источник поступлений — это деньги, полученные от покупателей и заказчиков.

Какие тонкости нужно учесть?

- Выплаченную заработную плату отражают в этом же разделе, вместе с удержаниями (НДФЛ, исполнительные листы и др.) (см. письмо Минфина от 29 января 2014 г. № 07-04-18/01). Также по строке 4211 «в связи с оплатой труда работников» нужно включить суммы страховых взносов (письмо Минфина от 22 января 2016 г. № 07-04-09/2355).

- К текущим операциям относятся проценты от банка за пользование денежными средствами, зачисленные на счет организации по договору банковского счета (см. письмо Минфина от 19 января 2018 г. № 07-04-09/2694).

- Налог на прибыль показывают отдельно по строке 4124 «Налог на прибыль организаций». Остальные налоги (кроме НДС, акцизов и НДФЛ) показывают суммарно по отдельной строке («Иные налоги и сборы»).

Инвестиционные операции

К денежным потокам от инвестиционных операций относится покупка и продажа:

- разнообразных активов – оборудования, ТС, объектов незавершенного капитального строительства и др.;

- акций (долей участия) в других организациях, долговых ценных бумаг.

Данные для заполнения этого раздела берутся из дебетовых оборотов по счетам 50, 51, 52, 58 субсчет «Денежные эквиваленты» (за минусом полученного НДС) в корреспонденции со счетами 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами».

На что обратить внимание?

- Поступления в виде дивидендов, процентов по долговым финансовым вложениям тоже относятся к инвестиционной деятельности.

- Оплату процентов показывают в составе инвестиционных операций, если фирма включает их в стоимость инвестиционных активов. Если не включает – они отражаются в составе текущих операций.

Финансовые операции

Денежные потоки от финансовых операций – это вклады учредителей, поступления от выпуска акций, банковские кредиты, государственная помощь.

Выплату дивидендов собственникам также отражайте в разделе «Денежные потоки от финансовых операций» Сумма дивидендов должна включать НДФЛ (см. письмо Минфина от 27 декабря 2019 г. № 07-04-09/102563).

Что не включается в отчет

Некоторые операции с денежными средствами не включаются в отчет (п. 6 ПБУ 23/2011). Это денежные потоки, которые изменяют состав, но не общую сумму денежных средств:

- покупка денежных эквивалентов или их погашение (без процентов);

- обмен валюты (без курсовых разниц);

- движение денег между своими расчетными счетами;

- движение денег между расчетными счетами и кассой.

Какие потоки нужно разделять

При отражении в отчете некоторые операции нужно делить на две.

К таким операциям относится погашение обязательства одной суммой — долг вместе с процентами.

Этот поток нужно разделить:

- уплату процентов по заемным обязательствам нужно отразить в составе текущей деятельности;

- возврат основной суммы долга – отнести к финансовым операциям (п. 13 ПБУ 23/2011).

Какие потоки сворачивают

В пункте 16 ПБУ 23/2011 говорится о том, какие денежные потоки в отчете нужно сворачивать. Это:

- получение и выплата денег комиссионерами или агентами;

- косвенные налоги в поступлениях от покупателей и платежах поставщикам;

- получение арендодателями компенсаций коммунальных платежей от арендаторов и перечисление этих платежей поставщикам коммунальных услуг и пр.

Остановимся на том, как свернуть НДС.

Для расчета итогового потока по НДС, отражаемого в отчете, можно применить формулу:

| суммы НДС, полученные от покупателей | — | суммы НДС, перечисленные поставщикам (причем только те суммы налога, которые будут приниматься к вычету, например, из льготируемых или необлагаемых налогом операций НДС выделять не нужно) | — | суммы НДС, уплаченные в бюджет | + | суммы НДС, возмещенные из бюджета | = | Итоговый поток по НДС |

Итоговую сумму НДС отразите в разделе «Денежные потоки от текущих операций» по строке «Прочие поступления» (положительный результат) или «Прочие платежи» (отрицательный результат) (см. письмо Минфина от 27 января 2012 г. № 07-02-18/01).

Из нашей статьи вы узнаете:

Форма 4 бухгалтерской отчетности представляет отчет о движении денежных средств, то есть включает информацию о поступлении и расходовании финансов в отчетном периоде.

Это обязательная к заполнению справка. Исключения составляют субъекты малого бизнеса и компании, которые ведут учет по налогам и финансам в упрощенном виде.

Форма 4: отчет о движении денежных средств

Предоставляется по установленному образцу. Скачать его в формате .XLS вы можете тут.

При заполнении отчета следует опираться на ПБУ 23/2011 и приказ Минфина № 66н. Отчет включает 3 раздела и отражает движение финансов по следующим видам деятельности организации:

- текущая;

- финансовая;

- инвестиционная.

В форму отчетности о поступлении и расходе денежных средств не включают информацию по переводам между счетами организации, обмен валют и передачу наличных из кассы на банковский счет.

Для заполнения бухгалтеру потребуются данные по оборотам на счетах 50—52, 55, 57 и субсчета счета 58.

Кому и когда сдавать отчет о движении денежных средств

Форма отчетности о движении средств вместе с годовой бухгалтерской отчетностью сдается в ФНС РФ. Представить ее следует не позднее 31 марта года, который следует за отчетным периодом. Передавать сведения можно только в электронной форме.

Порядок составления формы отчетности о движении денежных средств

Раздел по текущим операциям включает стр. 4110—4129 и резюмируются стр. 4100. Помимо кода, здесь есть краткие описания, по которым становится понятно, какую информацию следуют вносить в графу.

Доходы от продажи в графе 4111 указывают без учета НДС и иных сумм, которые покупатели передали организации на возмещение ее расходов.

В графе 4119 «Иные поступления» должны фигурировать подотчетные возвратные суммы, безвозмездно переданные средства, неустойки, выплаченные компании от контрагентов.

Все суммы следует вносить в «тыс. руб.»

Таблица по инвестиционным операциям объединяет строки от 4210 до 4229. Здесь необходимо указать сведения о приобретении или продаже компанией акций и активов, получении дивидендов от вложений. Все суммы также указываются без НДС.

Часть формы по финансовым операциям включает строки от 4310 до 4329. Тут отражается приход при получении кредитов, выпуске акций или векселей. В расходную часть вносится информация о выплаченных дивидендах или выплатах акционерам при покупке у них собственных акций компании.

Итоговая часть формы предназначена для отображения общего сальдо за отчетный период (стр. 4400) и остатка средств на последний день года (стр. 4500).

Раздел заполнен правильно, если соблюдаются соотношения:

- 4400 = 4100 + 4200 + 4300;

- 4450 = 4500 из отчета за прошлый год;

- 4500 = 4400 + 4450 + 4490.

Для чего используют ОДДС

Форма номер 4 бухгалтерской отчетности дает представление о финансовом состоянии компании, позволяет судить о потенциале и материальных возможностях организации. Данная форма интересует не только представителей налогового ведомства. Часто представить данную справку просят банковские организации или потенциальные контрагенты для оценки стабильности бизнеса.

В сервисе 1С-Отчетность вы сможете отправить электронную отчетность во все необходимые контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС.

- Работа с электронными больничными и трудовыми книжками

- Тщательная проверка ошибок

- Подключение к сервису с любой УКЭП

- Контроль этапов сдачи

Если вы работаете в программах «1С», то сервис не станет для вас сложным. Составляйте отчеты в привычном «1С:Предприятии»

В обязательный комплект общей бухгалтерской отчетности, которую нужно подготовить и сдать в ФНС, входят отчет о движении денежных средств и отчет об изменениях капитала за 2021 год. Кто и когда должен сдавать эти формы? Как заполнить отчет о движении денег по итогам 2021 года? Где посмотреть пример заполнения? Ответим на эти вопросы в данной статье про отчёт о движении денежных средств за 2021 год: его форму бланка и образец заполнения по инструкции.

Отчет о движении денежных средств (далее будем применять общепринятое сокращение ОДДС) и отчет об изменениях капитала должны быть включены в полный (общий) комплект бухгалтерской отчетности 2021 (ст. 14 Закона от 06.12.2011 № 402-ФЗ).

Поэтому готовить и представлять их нужно всем, кто сдает общую (не упрощенную) бухгалтерскую отчетность.

Весь комплект бухотчетности за 2021 год в 2022 году должен быть сдан в ФНС в электронном виде.

Крайний срок сдачи – 31.03.2022.

Подробности о порядке сдачи бухгалтерской отчетности организаций за 2021 года в 2022-ом и о том, как правильно заполнить бухгалтерский баланс за 2021 год смотрите в статье Бухгалтерский баланс за 2021 год.

Порядок и нюансы заполнения отчета о финансовых результатах за 2021 год представлены в статье Отчет о финансовых результатах за 2021 год.

Особенности заполнения отчета о движении денежных средств представим по разделам отчета.

Ознакомиться с правилами заполнения и образцом отчета об изменениях капитала можно в нашей статье вставить ссылку после публикации.

Отчет о движении денежных средств за 2021 год

ОДДС расшифровывает движение денег и их эквивалентов за отчетный период (год).

ОДДС по сути является пояснением к строке 1250 «Денежные средства и денежные эквиваленты» бухгалтерского баланса. Он характеризует наличие, поступление и расходование денежных средств и денежных эквивалентов в организации в разрезе текущей, инвестиционной и финансовой деятельности.

Данные приводят за отчетный и предыдущий год. При этом данные по предыдущему году можно переносить из предыдущего отчета.

Как и все прочие показатели в российской бухотчетности, данные в ОДДС могут быть только в рублях.

Денежные потоки от текущих операций

В данном разделе показывают денежные потоки от операций, связанных с обычными видами деятельности. Как правило, они связаны с формированием прибыли (убытка) организации от продаж (п. 9 ПБУ 23/2011). Исключения из правила – денежные потоки, не связанные с обычными видами деятельности, но отражаемые в составе потоков от текущих операций:

- уплата процентов по долговым обязательствам, кроме процентов, включаемых в стоимость инвестиционных активов;

- поступление процентов по дебиторской задолженности покупателей (заказчиков);

- поступления от аренды, роялти, комиссионные и аналогичные платежи, признаваемые прочими доходами;

- денежные потоки по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (в течение 3-х месяцев);

- платежи по налогу на прибыль (доход);

- поступление процентов по договору банковского счета.

Строка 4110 «Поступления – всего». По данной строке отражают величину денежных средств и денежных эквивалентов, поступивших в связи с текущей деятельностью организации. Показатель данной строки – это сумма строк 4111 – 4119:

- 4111 – поступления от продаж;

- 4112 – арендные платежи, роялти, комиссионные и т. п.;

- 4113 – поступления от перепродажи финвложений;

- 4114-4118 – дополнительные строки, предназначенные для отражения показателей, которые не вошли в строки 4111-4113, но тем не менее существенны и подлежат раскрытию. Например, в строках могут быть отражены средства целевого финансирования, полученные заказчиком-застройщиком от инвесторов, суммы НДС, возвращенные поставщиками вместе с возвратом за товары (работы, услуги) и т. п.;

- 4119 – по этой строке в ОДДС тоже отражают то, что не попало в строки 4111-4113, но при этом является несущественным. Например, возвраты от сотрудников по неизрасходованным подотчетным суммам, выгода от обмена одних денежных эквивалентов на другие.

Строка 4120 «Платежи – всего» предназначена для отражения выбытия денежных средств и их эквивалентов в рамках текущей деятельности (соотносима по принципу заполнения со строкой 4110). Показатель строки представляет собой сумму показателей в строках 4121-4129:

- 4121 – оплата поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

- 4122 – оплата труда работников;

- 4123 – уплата процентов по долговым обязательствам;

- 4124 – уплата налога на прибыль (в т. ч. суммы, которые компания не может однозначно классифицировать);

- 4125-4128 – дополнительные строки для отражения существенных расходов, не попавших в строки, специально предназначенные для определенного вида. В большинстве случаев, если есть показатели в строках 4114-4118, то в соответствии с наличием существенных доходов надо внести в ОДДС и относящиеся к ним расходы в строки 4125-4128.

Кроме того, в «расходные» дополнительные строки ОДДС попадают суммы НДС, иных налогов и сборов. Напомним, что в ОДДС указывают свернуто суммы НДС:

- полученные в составе поступлений от покупателей и заказчиков;

- перечисленные поставщикам и подрядчикам;

- перечисленные в бюджет;

- возвращенные из бюджета.

Таким образом, строка «НДС» может быть в группе статей «Платежи – всего» при условии, что в отчетном году сумма НДС, перечисленного поставщикам, подрядчикам и в бюджет, превышает сумму НДС, полученную от покупателей, заказчиков и из бюджета.

- 4129 – исходящие денежные потоки по основной деятельности, признаваемые несущественными для отдельных раскрытий. Принцип формирования показателя строки такой же, как и для строки 4119.

Строка 4100 отражает промежуточный итог ОДДС – сальдо денежных потоков от текущих операций.

Показатель строки определяют расчетным путем как разность показателей строк 4110 и 4120. Если в результате вычитания получится отрицательная величина, её указывают в ОДДС в круглых скобках.

Денежные потоки от инвестиционных операций

В этот раздел отчета о движении денежных средств за 2021 год относят поступления и платежи, связанные с приобретением, созданием или выбытием внеоборотных активов. Кроме того, к денежным потокам от инвестиций могут быть отнесены поступления доходов по финансовым вложениям (кроме приобретенных с целью перепродажи в краткосрочной перспективе, а также являющихся денежными эквивалентами).

Раздел сформирован по аналогии с разделом для отражения денежных потоков по текущим операциям.

Строка 4210 «Поступления всего» представляет собой итоговую величину (сумму) поступлений от инвестиций, отраженных в строках:

- 4211 – по строке отражают величину поступлений от продажи ОС, НМА, результатов НИОКР, капитальных вложений во внеоборотные активы (в т. ч. в виде незавершенного строительства) и т. п. Указанные поступления уменьшаются на сумму НДС, величину которого показывают в ОДДС свернуто;

- 4212 – по строке отражают поступления денежных средств и денежных эквивалентов от продажи акций АО и долей в уставном капитале ООО.

- 4213 – в строке отражают поступления от возврата процентных займов, оплаты долговых ценных бумаг (векселей, облигаций), оплаты за переуступленные права требования, если ранее эти права были также приобретены организацией, формирующей ОДДС;

- 4214 – в строку включают данные о поступлениях дивидендов и аналогичных сумм распределяемого дохода от участия в других организациях, процентов, фактически полученных в отчетном году от долговых финансовых вложений (облигаций, векселей, выданных займов и т. д.);

- 4215 – 4218 – строки для расшифровки существенных сумм поступлений, которые не нашли отражения в предыдущих строках раздела. Для них при заполнении действуют исключения, аналогичные строкам 4213 и 4214;

- 4219 – отражают информацию, не попавшую в верхние строки раздела и при этом не признаваемую существенной.

Строка 4220 «Платежи всего» отражает в ОДДС итоговую сумму расходных платежей, произведенных в рамках инвестиционной деятельности. Значение в этой строке представляет собой сумму строк:

- 4221 – здесь отражают исходящие оплаты, направленные поставщикам, подрядчикам и работникам организации, связанные с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов (исключая финансовые вложения), в том числе затраты на НИОКР. Указанные платежи уменьшают на сумму НДС, величину которого показывают в ОДДС свернуто;

- 4222 – в строке отражают платежи в связи с приобретением акций АО и долей ООО с такими же исключениями, как и при их продаже;

- 4223 – фиксируют исходящие потоки денежных средств и эквивалентов в связи с приобретением долговых ценных бумаг, прав требования денежных средств к другим лицам и предоставлением процентных займов. Исключения те же, что и для строки 4213;

- 4224 – строка предназначена для отражения сумм, направленных на уплату процентов по долговым обязательствам, уплаченным в отчетном году и подлежащим включению в стоимость инвестиционного актива в соответствии с п. 9 ПБУ 15/2008;

- 4225-4228 – допстроки, в которых нужно отдельно раскрыть существенные суммы платежей, связанные с инвестиционными операциями и не попавшие в уже перечисленные строки;

- 4229 – строка для отражения несущественных сумм, которые имели место в отчетном периоде, но являются несущественными и в других строках раздела не раскрыты.

По строке 4200 отражают величину результирующего денежного потока от инвестиционных операций. Определяют расчетным путем как разность показателей строк 4210 и 4220. Если в результате вычитания получится отрицательная величина (отток денежных средств), её указывают в круглых скобках.

Денежные потоки от финансовых операций

К денежным потокам от финансовых операций относят поступления и платежи, связанные с привлечением организацией финансирования на долговой или долевой основе, приводящие к изменению величины и структуры капитала и заемных средств организации (п. 11 ПБУ 23/2011).

Раздел структурирован так же, как и предыдущие.

По строке 4310 «Поступления всего» показывают итоговую сумму поступлений от финансовой деятельности, раскрытую в строках:

- 4311 – полученные кредиты и займы, включая беспроцентные;

- 4312 – денежные вклады собственников и участников;

- 4313 – поступления от выпуска акций и увеличения долей участия;

- 4314 – в строке отражают поступления от эмиссии облигаций, выдачи собственных векселей, иные поступления заемных средств, связанные с возникновением долговых обязательств, оформленных ценными бумагами;

- 4315-4318 – допстроки, назначение которых аналогично таким строкам в других разделах. В них отражают существенные суммы, не отраженные в предыдущих строках;

- 4319 – строка для отражения несущественных сумм, полученных в связи с финансовой деятельностью и более никуда не попавших.

По строке 4320 «Платежи всего» фиксируют суммарную величину показателей, внесенных в строки:

- 4321 – здесь отражают отток денежных средств (и эквивалентов) в связи с оплатой организацией-АО собственных акций, выкупленных у акционеров, в связи с выплатой организацией-ООО действительной стоимости доли участнику (его кредиторам, наследникам или правопреемнику);

- 4322 – в строке фиксируют суммы платежей, связанные с выплатой организацией дивидендов и иных сумм распределенной прибыли собственникам (участникам). Причем в строку 4322 включают и НДФЛ, и налог на прибыль, который организация удержала из прибыли в качестве налогового агента;

- 4323 – сюда вносят величину денежных средств, направленных на погашение заемных обязательств, в том числе на погашение (выкуп) векселей, погашение облигаций;

Сумма процентов, уплаченных по заемным обязательствам, в строку 4323 не попадает. Её отражают или по строке 4123 раздела «Денежные потоки от текущих операций», или по строке 4224 раздела «Денежные потоки от инвестиционных операций».

- 4324-4328 – дополнительные строки для внесения в ОДДС существенных сумм по операциям, которые не попали в уже описанные строки раздела;

- 4329 – строка для внесения в ОДДС сумм по финансовым операциям, которые имели место в отчетном году, но существенными не признаются и отдельной строкой не раскрываются.

Итоговое сальдо денежных потоков от финансовых операций вычисляют и представляют в строке 4300 отчета о движении денежных средств за 2021 год. Вычисляют как разницу строк 4310 и 4320. Если после вычитания получается отрицательное значение, его берут в круглые скобки.

Результирующие строки ОДДС

В строке 4400 приводят информацию о том, имел за отчетный период место прирост или отток денежных средств.

Стр. 4400 = Стр. 4100 + Стр. 4200 + Стр. 4300

Понятно, что если значение в складываемой строке приведено в скобках, оно будет уменьшать показатель строки 4400. Отрицательную величину также берут в круглые скобки.

В строке 4450 отражают сумму остатка денежных средств и их эквивалентов, имеющихся у организации на начало отчетного года. Для этого суммируют дебетовые сальдо по всем счетам, где учтены денежные активы: 50, 51, 52, 55, 57, 58, 76 (если учитываются эквиваленты, не классифицируемые как финвложения).

По строке 4500 аналогичным образом отражают информацию об остатках денежных средств и эквивалентов на конец года.

Строка 4490 в ОДДС нужна для представления в отчетности разниц, возникающих в связи с пересчетом денежных потоков и остатков денежных средств и эквивалентов в иностранной валюте по курсам на разные даты. Значение строки – сальдо курсовых разниц по счетам учета валютных денежных средств и их эквивалентов (свернутое сальдо курсовых разниц по Дт 91 и Кт 91). Если сальдо дебетовое – его вписывают в ОДДС в круглых скобках.

В завершение предлагаем посмотреть пример заполнения отчета о движении денежных средств за 2021 год в составе бухгалтерской отчетности.

Важные документы

БЛАНК ОТЧЁТА О ДВИЖЕНИИ ДЕН. СРЕДСТВ ЗА 2021 ГОД

Скачать документ

ОБРАЗЕЦ ОТЧЁТА О ДВИЖЕНИИ ДЕН. СРЕДСТВ ЗА 2021 ГОД

Скачать документ