Гибридная модель – тренд 2023 года

Уже две трети российского бизнеса заинтересованы в переходе на сотрудничество с внештатниками – самозанятыми и физлицами по ГПХ. Сами исполнители тоже только за переход на удаленку – реалии пандемийных времен приучили многих к такому формату. По оценкам Gartner, к 2030 году уже 48% людей будут работать удаленно (во время эпидемии COVID-19 было 30%).

Такое положение вещей диктует новое решение в виде гибридной рабочей модели. Она побуждает бизнес отказаться от консервативных подходов и делать ставку на гибкие графики работы, дистанционный персонал и внимание к действительно талантливым и опытным исполнителям – независимо от их места жительства.

Какие плюсы от работы с самозанятыми получает работодатель

-

Пониженный процент налога: заказчик выплачивает самозанятому лишь оговоренный гонорар. НДФЛ, страховые взносы, больничные и отпускные оплачивать не нужно. Налог на профессиональный доход самозанятый перечисляет сам: 4%, если контрагентами выступают физлица, и 6%, если заказчиками являются ИП, юрлица.

-

Не нужно платить за полный рабочий день: в договоре с самозанятым прописываются не обязанности, а определенные задачи. Он может выполнять их постепенно, а может справиться за один присест. Заказчик сам определяет, выплачивать ли исполнителю почасовую ставку или некую сумму за единицу работы. В любом случае это выгоднее, чем оплачивать полный рабочий день (включая многочисленные перекуры, пасьянсы и разговоры с коллегами). Сотрудничая с самозанятым, вы сможете рассчитывать на те же KPI, но экономить при этом десятки тысяч рублей.

-

Оптимизация издержек: сокращение ручного труда, снижение затрат на фонд оплаты труда.

-

Быстрый доступ к опытным сотрудникам: возможность привлекать настоящих экспертов под конкретный проект (в том числе сезонный), без сложностей, связанных с оформлением работника в штат: исполнители приходят на конкретные задачи и получают гонорар.

Забирайте бесплатный чек-лист по работе с самозанятыми

Избегайте штрафов за подмену трудовых отношений

Забудьте о проблемах с самозанятыми — поможет бесплатный чек-лист

Заполните форму — отправим чек-лист вам на электронную почту

Как выбрать самозанятого исполнителя

Разумеется, сам по себе статус самозанятого еще не гарантирует полный профессионализм исполнителя. Вот какие шаги смогут помочь в проверке его компетентности:

-

Изучить портфолио. Тексты от копирайтера, иллюстрации от художника, ссылки на сайты от дизайнера. Лучше подстраховаться и при личной встрече или созвоне попросить исполнителя описать тот или иной кейс детально: исходная задача, переговоры с заказчиком, этапы работы, сроки исполнения и итог.

-

Пообщаться с предыдущим заказчиком. Если самозанятый ответственно относится к своей работе, то без проблем даст контакты экс-клиента.

-

Почитать отзывы. Обращайте внимание на конкретные детали, а также убедитесь, что отзыв исходит от реального человека.

-

Проанализировать рейтинг на бирже – процент успешно выполненных задач. Учтите, что рейтинг может быть невысоким по объективной причине, например, если человек зарегистрировался на бирже недавно.

-

Оценить скорость ответа. Серьезный контрагент не будет молчать несколько дней. Стоит насторожиться и если человек моментально соглашается на ваши условия – знающий себе цену специалист для начала выяснит все детали.

-

Ориентироваться на интуицию. Часто опыт и внутренний голос подсказывают верное решение – не сбрасывайте эти факторы со счетов.

Правовые вопросы, безопасность данных в работе с самозанятыми

В целом, в составлении договора с самозанятым контрагентом нет ничего сложного, но на ряд моментов обязательно нужно обратить внимание.

-

Статус и его подтверждение. В разделе «Обязанности Исполнителя» важно прописать, что исполнитель самобязан подтвердить статус самозанятого и уплачивать НПД, а вы как заказчик освобождаетесь от этой обязанности на основании п. 8 ст. 2 закона от 27.11.2018 № 422-ФЗ.

-

Уведомление об утрате статуса. Проверка добросовестности контрагента – прямая обязанность заказчика. Да, вы не сможете узнать, когда его доход достиг 2,4 млн рублей (максимум, разрешенный самозанятому в год), но зато можете обязать исполнителя проинформировать вас об утрате им этого статуса. Тогда у налоговой не будет претензий к вам.

Например, в договоре можно прописать, что если исполнитель снимается с учета как плательщик налога на профессиональный доход, он обязан уведомить вас об этом письменно в течение трех суток. Правильным будет предусмотреть свое право взыскать с контрагента штраф, если он нарушит эту обязанность.

-

Формат договора. Налоговая может усмотреть в вашем гражданско-правовом договоре сходство с договором трудовым и уличить вас в желании уклониться от «лишних» налогов. Проверьте, нет ли их в вашем договоре ГПХ информации о том, что определенное лицо будет:

-

исполнять обязанности в конкретной должности;

-

соблюдать внутренний трудовой распорядок, принятый в вашей организации;

-

присутствовать в офисе в рабочее время;

-

использовать материально-техническую базу организации для выполнения своей работы и отвечать за ее сохранность.

-

Любой их этих пунктов в гражданско-правовом договоре подвергает вас риску административной ответственности по п. 4 ст. 5.27 КоАП. Штраф для организации может составить 50 – 100 тыс. рублей, для должностного лица 10 – 20 тыс.

Кроме того, налоговая может доначислить все налоги и страховые взносы, не выплаченные с момента заключения переквалифицированного договора. Учтите, что могут последовать и неожиданности со стороны самозанятого, – требования оплаты больничных, отпусков и прочих выплат, положенных сотруднику, работающему по трудовому договору.

-

Обязанности самозанятого. Если у вас не будет подтверждающих документов, вы не сможете отнести вознаграждение, выплаченное по договорам ГПХ, в расходную часть. Чтобы избежать этого, вам необходимы:

-

акт выполненных работ или оказанных услуг. В нем должны быть конкретные формулировки: кто, какие услуги или работы выполнил, в чем они заключались (подробно);

-

чек от самозанятого из приложения «Мой налог». Он может быть в виде электронного изображения или ссылки на него. Отдельной строкой зафиксируйте в договоре: «После оказания услуги и оплаты Исполнитель обязан предоставить Заказчику чек, а в случае его невыдачи обязан выплатить Заказчику штраф» (например, 100% от суммы, фигурирующей в чеке).

-

Долгосрочные отношения с самозанятыми

Учитывая удаленный формат сотрудничества с самозанятыми, логичнее всего перевести общение с ними в плоскость электронного документооборота. Так вы сможете сократить время получения подтверждающих актов со стороны исполнителя до 30 секунд, и научитесь обходиться без почты, кипы бумаг и курьерских служб.

Однако многие представители бизнеса опасаются, что самозанятые не захотят нести лишние материальные и временные издержки на выпуск электронной подписи и подключение к системе ЭДО: все-таки для многих из них это просто подработка.

Принимая во внимание эти опасения, СберКорус создал сервис «Подписант» специально для организации документооборота с самозанятыми и физлицами. Причем для них самих переход на «цифру» не повлечет никаких трат и лишних телодвижений.

Работает это так:

-

Компания анализирует, каким количеством документов она обменивается с самозанятыми исполнителями в течение года. На основе этой информации выбирается и оплачивается тариф (все входящие документы бесплатны, затраты – только на исходящие).

-

Самозанятому, с которым заключён договор ГПХ, высылается ссылка-инвайт на подключение. Специальное ПО не потребуется – «Подписант» совместим с любым браузером и адаптирован под любое устройство.

-

Человек проходит авторизацию в сервисе с помощью Сбер ID и получает собственную простую электронную подпись – ему не нужно платить, идти в удостоверяющий центр и заключать договор. ПЭП придает юридическую силу всем документам, которые будет подписывать самозанятый.

-

Работа ведется в едином окне: отправка и подписание документов занимает до 30 секунд.

При этом тариф всегда можно поменять в выгодную для себя сторону – если снизилось количество самозанятых контрагентов и, соответственно, объем документооборота.

Работа с самозанятыми сегодня – уже не просто тренд. Это открывает новые возможности работодателю – начиная от пониженной налоговой ставки и заканчивая простотой оформления таких сотрудников. Если вы организуете работу с самозанятыми, то получите от этого только выгоды – главное заблаговременно создать все условия для комфортного сотрудничества с обеих сторон.

Чек-лист по работе с самозанятыми без претензий от ФНС

Избегайте штрафов за подмену трудовых отношений

Забудьте о проблемах с самозанятыми — поможет бесплатный чек-лист

Заполните форму — отправим чек-лист вам на электронную почту

Реклама: ООО «КОРУС КОНСАЛТИНГ СНГ», ИНН: 7801392271, erid: LjN8K71nj

Как работать с самозанятым. Инструкция для ИП и юрлиц

Время на прочтение

5 мин

Количество просмотров 45K

При обращении нового клиента каждый раз я рассказываю одну и ту же телегу — поэтому решил написать ее и просто давать ссылку всем интересующимся.

Что такое самозанятость

Самозанятость или НПД (Налог на Профессиональный Доход) — экспериментальный налоговый режим, который может применяться как к физ.лицу так и к ИП. Я предполагаю, что он появился как более простой и доступный УСН.

Основная его цель — “вывести из тени” всех фрилансеров, которые принимают оплату “черным налом” — и заставить их платить деньги в бюджет.

Обращаю особое внимание на то, что самозанятый — это не профессия, а льготный налоговый режим (так сказал Мишустин). То есть самозанятый — это специалист, работающий на себя, а не “швец и жнец и на-дуде-игрец” в одном флаконе.

И вот — сначала режим вводился в 4 регионах России, а теперь же он действителен по всей РФ. Получается, что самозанятость — это такой же налоговый режим, как УСН, ПСН, ОСНО и ЕСХН (только с некоторыми ограничениями по разным организационным моментам).

Ну и конечно же с официальным самозанятым сотрудничать выгоднее.

Преимущества сотрудничества с самозанятым

Если сравнивать самозанятого и обычного фрилансера, то сотрудничать с самозанятым выгоднее по 2 причинам.

-

Не нужно платить дополнительные налоги за обналичку. И за перевод тоже не нужно. Самозанятый платит свой налог сам (4% или 6%).

-

Все официально. Договор, чек. При необходимости можно организовать счет и АВР (Акт Выполненных Работ) — но требовать их заказчик не имеет права.

Однако не все гладко.

Минусы работы с самозанятыми

-

Доходы самозанятого не должны превышать более 2,4 млн. рублей за год (не более 200 000 рублей/месяц). Если доходы превысят 2,4 млн. рублей, то самозанятый должен будет уплатить НДФЛ со всех сумм сверху, а организация страховые взносы (об этом читайте далее).

-

Организация не может расторгнуть отношения с работником, а потом сотрудничать с ним, как с самозанятым — в течение 2 лет после его увольнения и регистрации..

А то была такая мошенническая схема — предприниматель “типа увольняет” сотрудника, но начинает сотрудничать с ним, как с самозанятым Это такая схема для уменьшения налоговой нагрузки.

Но ФНС бдит — и быстренько обнаружила эту схему и уточнила наказание за нее в соответствующей статье (пункт 2, подпункт 8).

-

Налоговая может расценить отношения с самозанятым как трудовые. В этом случае грозит штраф — Штраф — от ₽10 000 до ₽100 000. (В соответствии с КоАП ст 5.27). А также придется платить доп.налоги и страховые.

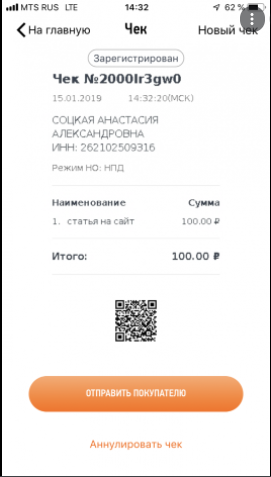

Чтобы этого не случилось, обязательно нужно требовать у самозанятого чек (образец ниже). Это основной документ плательщика НПД.

Также можно заморочиться и найти информацию о нем в Интернете, но это того не стоит. Чек “решает”.

В чем разница между ИП и самозанятым

По большому счету разницы между ИП и самозанятым нет (по-крайней мере, после 19 октября 2020 года, когда режим распространился на всю Россию). Раньше разница была, но с 1 июля 2020 года статус самозанятого фактически приравнен к статусу ИП.

Разница между НПД и ИП — в том, что самозанятые не имеют право нанимать персонал, ограничены по выручке и видам деятельности.

Получается, что НПД — это налоговый режим для фрилансеров-одиночек, которые не хотят быть ИП — им дали возможность работать официально, с минимальной налоговой нагрузкой и абсолютно без отчетности.

Какие документы предоставляет самозанятый

Согласно Федеральному Закону «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» от 27.11.2018 N 422-ФЗ (закону о самозанятых), самозанятый обязан предоставлять следующие документы:

-

Чек (который имеет юридическую силу и является полноценным платежным документом).

Такой чек формируется в мобильном приложении “Мой налог”. Можно переслать его по e-mail или в каком-нибудь из мессенджеров. Вы можете распечатать его или сохранить в JPG — и приложить к вашим отчетным документам.

-

АВР (но это не обязательно). Скачать его образец из Интернета, заполнить и отправить вам.

Предоставлять счет тоже можно, но для самозанятых это не обязательно (даже где-то читал, что требовать это незаконно). Но если прям сильно горит, могу заключить договор с Яндексом или с АлиЭкспресс — и тогда будет счет. Но не хотелось бы делать это.

Как платить тогда самозанятому? Читайте далее.

Как юридическому лицу и ИП оплачивать услуги самозанятого

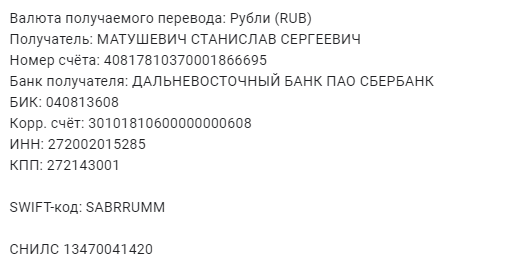

Есть возможность работать через расчетный счет без оплаты дополнительного налога. Как? По банковским реквизитам.

Например, вот мои реквизиты.

Здесь реквизиты банковской карты и ИНН физического лица. Заказчик вносит их в 1С — и переводит денежку непосредственно с р/с.

Без дополнительных налогов, НДФЛ и прочего. По крайней мере мне так платили за разработку некоторых прототипов и текстов.

Вот так — просто и без лишних заморочек.

Какие налоги юрлицо должно платить за сотрудничество самозанятым

Никаких. Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого можно взять электронную справку о статусе на текущую дату (формируется в приложении автоматически).

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого НДФЛ отменяется. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Оплата взносов по добровольному страхованию за самозанятого не перекладывается на заказчика — соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Кстати, это же касается взносов в Пенсионный Фонд (говорится там же).

Но иногда все же происходят сложные случаи.

Что-то непонятное

В статье про сотрудничество с самозанятыми автор рассказывал интересный случай.

Когда юрлицо пытается перевести деньги самозанятому, то с точки зрения банка, это платеж в пользу физлица и с этого платежа удерживается процент за обналичку. Плюс, это в лимиты на вывод средств считается. В результате юрлица с удивлением обнаруживают, что и очередного платежа само занятому банк удержал 20%, например.

Так вот: я поразбирался в данной ситуации — и пришел к некоторым выводам.

-

Банк не является налоговым агентом, он — просто посредник. Начислять налоги он не имеет права. Другой разговор, что банк удержал комиссию как “за обналичку” — это уже более вероятно (уточняйте банковские тарифы).

-

Самозанятый платит налог сам — 4% за работу с физическим лицом, 6% — с юридическим.

-

Доначислить НДФЛ могут только в одном случае — если самозанятый заработал больше, чем ₽2,4 млн за год (хотя в IT это не редкость в принципе). Этот случай описан в Письме ФНС РФ от 20.02.2019 N СД-4-3/2899@ . В этом случае ИП или юрлицо должно исчислить и уплатить НДФЛ и страховые взносы в отношении бывшего самозанятого физлица (если оно не является ИП) с даты утраты права на применение НПД (в том числе с даты превышения суммы в ₽2,4 млн). Но автоматически начислять НДФЛ банк не имеет право.

-

А еще возможно, что произошло мошенничество. Нужно выбирать честный банк.

Других оснований для решения данного вопроса не известно.

Резюмируем

Сотрудничать с самозанятым — это выгодно и просто: просто переводите ему денежку и просите чек. В большинстве случаев, проблем не должно возникнуть (к слову: у меня не было ни одной проблемы за 3 года статуса).

Иногда в этом плане случаются проблемы. Но от большинства уже разработано решение.

С 19 октября 2020 года статус самозанятого доступен для физлиц и ИП по всей России. Самозанятым он позволяет платить пониженный налог на профессиональный доход, а юрлицам — сократить расходы на сотрудников и не сдавать отчеты.

В сотрудничестве с самозанятыми есть нюансы, из-за которых организацию могут оштрафовать. Поэтому мы разберем особенности работы и условия, которые сделают работу взаимовыгодной.

В чем плюсы сотрудничества с самозанятыми

Многие юрлица не сотрудничают с самозанятыми, потому что боятся правовых и экономических последствий, но это напрасно. Работу с самозанятыми регулирует 422-ФЗ, в котором прописаны все особенности.

Если правильно оформить договор, проверить подлинность статуса и учесть некоторые нюансы, юрлицо сможет получить нужные работы и услуги с меньшими затратами, без отчетов перед налоговой и организации трудовых отношений.

Работа с самозанятым позволяет:

Не платить налоги и взносы

Эта обязанность самозанятого. Компания или предприниматель не несет расходов.

Не сдавать отчеты

Всю нужную информацию налоговая получает от операций самозанятого в приложении «Мой налог».

Учитывать расходы на оплату труда самозанятого в расходах по УСН

Самозанятый пришлет вам чек сразу после получения оплаты, чтобы вы смогли учесть сумму в расходах. Акт не нужен.

Не обеспечивать ресурсами

Самозанятый обеспечивает себя необходимым для работы, вам ничего предоставлять не нужно.

Работать с ИП на НПД

Самозанятым может быть предприниматель на особом режиме — НПД (налог на профессиональный доход). Разницы в работе нет, остается статус ИП и расчетный счет предпринимателя.

Работать с самозанятыми удаленно

Самозанятые не ходят в офис, поэтому работы и услуги можно заказывать по всей стране или за границей, если у исполнителя есть регистрация в РФ.

Подписать договор с самозанятым дистанционно можно с помощью сервиса «Подписант». Быстро и юридически значимо.

Что учесть при работе с самозанятым

Проверьте статус самозанятого на сайте налоговой. Физлицо или ИП могут потерять статус, если превысят лимит годового дохода, займутся запрещенной для самозанятого экономической деятельностью или откажутся от него сами.

При долгосрочном сотрудничестве лучше проверять статус регулярно, чтобы не выплачивать НДФЛ и не получить штраф до 20% от неуплаченной суммы в дополнение к сумме налога.

Узнайте, не был ли самозанятый вашим сотрудником за последние два года. Если был, вам придется платить за него НДФЛ. Если вы это не учли и работали с ним как с самозанятым, вас оштрафуют и обяжут выплатить налог за все время сотрудничества.

Проверьте вид работ самозанятого. Самозанятый не может работать курьером, агентом, нанимать сотрудников и исполнять обязательства по вашему договору в формате простого товарищества. Для этого ему потребуется статус ИП или юрлица.

Перечень запрещенной работы в 4 ст. 422-ФЗ.

Что нужно прописать в договоре юрлица с самозанятым

С самозанятым заключают гражданско-правовой договор, в зависимости от особенности сделки это может быть купля-продажа, оказание услуг/работ, авторский заказ и др. Оферта тоже подходит.

Главное, чтобы договор не был похож на трудовой. Поэтому вы не можете прописать обязательное посещение офиса, строгие часы работы, ставку. Работа с самозанятым временная, и после ее окончания должен быть конкретный результат. Любые материалы для работы самозанятого закупает он сам, а не заказчик.

Чтобы обезопасить себя от штрафов и уплаты НДФЛ, укажите в договоре, что самозанятый обязан сообщить, если его статус потерян. И пропишите штраф за нарушение. Заодно вы избавите себя от постоянных проверок самозанятого перед оплатой по договору.

Укажите, что исполнитель на специальном налоговом режиме и применяет НПД. Для бухгалтерского учета компании это подтверждение, что самозанятый не платит НДС.

Обозначьте сроки сдачи чеков за оплату. Можно запросить их сразу же после получения оплаты или ежемесячно, но не позднее 9 числа следующего месяца.

Самозанятому не оформляют кадровые документы, для работы нужен только договор. Подпишите его быстро в режиме онлайн с помощью сервиса «Подписант».

Когда договориться с самозанятым можно устно

Только если вы покупаете готовый товар сразу же. Всё то, что требует работы со стороны самозанятого и будет сделано через любой промежуток времени, нужно закрепить в письменном договоре.

Как вычесть расходы на услуги самозанятого из налоговой базы

Учесть расходы можно, если у вас ОСНО, ЕСХН и УСН «Доходы минус расходы». Для этого потребуются чеки от самозанятого на каждую операцию. Акт не подойдет.

Внимательно проверьте данные, любая ошибка может привести к штрафу. После учета расходов не уничтожайте чеки, они могут пригодится для подтверждения фактов сотрудничества при запросе налоговой. Хранить их можно в электронном виде.

Если самозанятый не присылает чеки, на него можно пожаловаться.

Нужно ли перезаключать договор, если исполнитель переходит на НПД

Если предприниматель, с которым вы сотрудничали, платил НДС, то после перехода на статус ИП на НПД нужно перезаключить договор. Если НДС не было, при этом все условия сохраняются, договор можно не перезаключать (П. 3, Письмо ФНС N СД-4-3/2899@).

С физическим лицом договор перезаключать не нужно.

Что делать юрлицу, если самозанятый потерял статус

Если самозанятый потерял статус из-за превышения лимита дохода или отказался от него по иным причинам, работать по специальному налоговому режиму не получится.

Чтобы компании не платить НДФЛ и не нарваться на штрафы, статус нужно проверять перед отправкой денег исполнителю. И закрепить в договоре обязанность самозанятого оповещать об изменениях, как мы писали выше.

Как оформить расчет и какие нужны закрывающие документы

Оплатить услуги самозанятого можно наличными или со счета компании по банковским реквизитам физлица. Электронный кошелек тоже подходит. Комиссия за перевод оплачивается заказчиком.

После получения оплаты самозанятый обязан предоставить чек с помощью сервиса «Мой налог», для работы физлицу не нужна касса.

Чек — единственный обязательный документ. Акт оказанных услуг или выполненных работ можно использовать для подтверждения периода расходов.

Чтобы быстро подписать договор с самозанятым удаленно, воспользуйтесь сервисом «Подписант». Подпись физлицу мы предоставим бесплатно.

16 Республика Татарстан

Дата публикации: 29.10.2019

Издание: ИА «Татар-Информ»

Тема: Самозанятые

Источник:

https://sntat.ru/ekonomika/ufns-rf-po-tatarstanu-tonkosti-raboty-yurlits-i-ip-s-samozanyatymi/?sphrase_id=7166

Что нужно знать юридическим лицам и индивидуальным предпринимателям при работе с плательщиками налога на профессиональный доход, как правильно оформить сделку и как лучше рассчитаться, в интервью ИА «Татар-информ» рассказал руководитель Управления ФНС России по Республике Татарстан Марат Сафиуллин.

Самозанятый может работать с юрлицом, если это не его работодатель

Могут ли налогоплательщики Налога на профессиональный доход работать с юридическими лицами или индивидуальными предпринимателями?

– Федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход“ в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» предоставил возможность физическим лицам заниматься предпринимательской деятельностью без государственной регистрации в качестве индивидуального предпринимателя с уплатой налога на профессиональный доход по ставке 4% при реализации товаров, работ, услуг физическим лицам и по ставке 6% при работе с юридическими лицами.

Налогоплательщик “Налог на профессиональный доход“ вправе оказывать услуги, выполнять работы, продавать товары юридическому лицу или индивидуальному предпринимателю при условии, что заказчиками услуг (работ) не выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад.

Как юрлицо может проверить, действительно ли оно имеет дело с самозанятым?

– Действительно, до заключения договора с физическим лицом, являющимся плательщиком налога на профессиональный доход, стоит убедиться в том, что оно им является. Для этого можно запросить у него выписку из приложения «Мой налог». Эта выписка содержит актуальную информацию о регистрации физического лица в качестве плательщика “Налог на профессиональный доход“,

Кроме того, можно самостоятельно проверить факт регистрации на сайте Федеральной налоговой службы:npd.nalog.ru.

Оформление платежных документов при перечислении денег происходит в общепринятом порядке

Каким образом юридическое лицо может оформить сделку с налогоплательщиком Налога на профессиональный доход?

– При сотрудничестве юридических лиц с налогоплательщиками налога на профессиональный доход необходимо руководствоваться нормами гражданского законодательства, в соответствии с которыми сделки можно оформлять устно или письменно, обычным договором или с участием нотариуса.

Если сделка исполняется немедленно, то договор может быть заключен и в устной форме. В этом случае заключение договора будет подтверждаться уплатой заказчиком денег за оказанные услуги.

Оформление платежных документов при перечислении денег за товары, работы, услуги юридическими лицами происходит в общепринятом порядке.

Главное — чек, который подтвердит расходы юрлица

Как происходит расчет между юридическим лицом и налогоплательщиком Налога на профессиональный доход?

– При расчетах исполнитель-налогоплательщик «Налога на профессиональный доход» обязан сформировать и передать компании-заказчику чек, сформированный в приложении «Мой налог». В нем содержатся такие сведения, как наименование товара, работ, услуг и ИНН юридического лица или индивидуального предпринимателя, который является заказчиком услуг. Этот документ и подтверждает расходы юридического лица.

Передача чека юридическому лицу происходит в момент расчета, если этот расчет произведен наличными денежными средствами или с использованием электронных средств платежа. При других формах расчета чек передается до 9-го числа месяца, следующего за тем месяцем, в котором была произведена оплата.