Узнаете, какие показатели нужно рассчитывать, что делать, если договор попадает под ФСБУ, и как определить срок аренды.

Договор аренды попадает под ФСБУ 25/2018 — что делать

-

Определите состав арендных платежей.

-

Установите срок аренды для целей ФСБУ 25/2018.

-

Проверьте, вправе ли вы применять упрощенный способ учета аренды

-

Если не вправе — рассчитывайте показатели.

Какие показатели нужно рассчитывать:

-

арендное обязательство (АО),

-

определите стоимость ППА,

-

сделайте в бухучете проводки на АО, ППА,

-

регулярно начисляйте амортизацию ППА,

-

отражайте в учете изменения АО, когда начисляются арендные платежи,

-

если АО определялось с дисконтированием арендных платежей, включите в расходы процентные платежи.

Изучите все шесть новых ФСБУ на курсе «Клерка».Посмотрите бесплатный вводный урок — расскажем про ФСБУ 25/2018 и аренда с ППА в 1С без дисконтирования у арендатора.

Пошаговый алгоритм действий для арендатора

Шаг 1. Проверьте договор и посмотрите, нужно ли применять ФСБУ 25/2018.

ФСБУ не применяется в случаях:

-

передачи во временное пользование;

-

биологических активов;

-

участков недр для геологического изучения или добычи полезных ископаемых;

-

передачи во временное пользование результатов интеллектуальной собственности.

Также ФСБУ не применяется, если невозможно определить арендные платежи и срок аренды.

Шаг 2. Определите состав платежей, которые подлежат учету в ФСБУ 25/2018 «Аренда».

Состав арендных платежей:

Шаг 3. Определите срок аренды.

Если договор краткосрочный с пролонгацией, тогда алгоритм такой:

Намереваетесь пролонгировать договор — тогда сроком аренды признаете период, в котором хотите использовать объект.

Если договор бессрочный или на неопределенный срок, то учитывается:

-

минимальный срок без штрафов за расторжение договора без разрешения второго лица;

-

намерение продлить договор или прервать его с учетом всех фактов и обстоятельств.

Шаг 4. Оцените возможность учитывать аренду упрощенным способом.

Применять упрощенку можно в этих случаях:

Шаг 5. Оцените обязательства по аренде.

Шаг 6. Оцените стоимости ППА.

Шаг 7. Проведите амортизацию ППА.

Кто это вообще придумал и зачем так усложнил работу?

С ФСБУ 25/2018 у многих возникает куча вопросов — применять его нужно уже в этом году

Мы запустили специальный курс для бухгалтеров по всем новым ФСБУ.

Шесть новых ФСБУ: Аренда, НМА, ОС, Капвложения, Документооборот, Запасы

В курсе 6 модулей — по одному на каждый федеральный стандарт.

Занятия проводят сертифицированные преподаватели и профессиональные бухгалтеры с практическим опытом. Уроки построили на понятных примерах, с иллюстрациями и без воды. По времени — 10-20 минут. Тесты помогут закрепить материал.

За 30 дней:

-

изучите все ФСБУ, научитесь применять их сразу в работе;

-

поймете, кому и в каких ситуациях нужно применять ФСБУ, а когда можно обойтись без него;

-

узнаете о всех типичных ошибках и научитесь их избегать;

-

по итогу получите официальное удостоверение ФИС ФРДО на 140 ак. часов.

Научитесь работать с новыми шести ФСБУ

Приходите на курс «Шесть новых ФСБУ»

Записывайтесь на новый учебный поток — общайтесь с экспертами курса

Заполните форму ниже

ФСБУ 25/2018 «Бухгалтерский учет аренды» обязательно к применению с начала 2022 года, но можно его использовать досрочно с 2019 года. Разберем новые правила стандарта простыми словами для чайников и узнаем, как реализовано его применение в 1С 8.3 Бухгалтерия.

Содержание

- ФСБУ 25 — о новых правилах простыми словами

- Применение ФСБУ 25 в 1С 8.3 Бухгалтерия

- Налог на имущество при применении ФСБУ 25

- Переход на ФСБУ 25

- Учет аренды с 2022 года — что изменилось

- По каким договорам порядок учета после перехода на ФСБУ 25 не меняется

Согласно данному стандарту:

- Для арендатора больше нет разницы, кто по договору «балансодержатель»:

- арендованное имущество учитывается им как право пользования активом (ППА) — на балансе. Одновременно признается обязательство по аренде. Стоимость ППА и обязательства по аренде зависит от того, применяется ли упрощенный способ ведения БУ организацией.

- У арендодателя учет зависит от вида аренды и отражается:

- по финансовой аренде — как инвестиция по чистой стоимости (справедливая стоимость + понесенные затраты по договору аренды);

Справедливая стоимость — стоимость актива или обязательства в оценке независимых сторон сделки (Приложение А МСФО 16).

- по операционной аренде — ОС: учет не меняется.

К договорам операционной аренды (п. 26 ФСБУ 25/2018) относят договоры, по которым выгоды и риски несет арендодатель:

- право собственности на объекты не переходит;

- срок аренды меньше, чем период использования объекта, или сдается объект, который не меняет свойства в течение долгого времени (земельные участки и т. д.);

- стоимость будущих арендных платежей существенно меньше справедливой стоимости объекта.

К неоперационной аренде относят операции, по которым выгоды и риски несет арендатор (п. 25 ФСБУ 25/2018).

- по финансовой аренде — как инвестиция по чистой стоимости (справедливая стоимость + понесенные затраты по договору аренды);

Подробнее про нормативный учет по ФСБУ 25/2018.

Применение ФСБУ 25 в 1С 8.3 Бухгалтерия

В 1С 8.3 Бухгалтерия с версии 3.0.93 операции по аренде отражаются:

- У арендатора:

- только при применении упрощенного способа ведения БУ — обязательство по аренде учитывается на сумму номинальных величин будущих арендных платежей, без дисконтирования. В этом случае используйте типовые документы:

- по учету лизинга — для лизинговых операций, подробнее Учет лизинга у арендатора без дисконтирования (ПРОФ);

- по учету аренды — для операций аренды, подробнее Учет аренды у арендатора без дисконтирования (ПРОФ).

- только при применении упрощенного способа ведения БУ — обязательство по аренде учитывается на сумму номинальных величин будущих арендных платежей, без дисконтирования. В этом случае используйте типовые документы:

- У арендодателя:

- по договорам операционной аренды — используйте типовые документы Передача ОС в аренду и Возврат ОС от арендатора.

- по договорам финансовой аренды автоматизации в 1С Бухгалтерия — нет, учет автоматизирован в конфигурациях:

- 1С:Управление лизинговой компанией. Расширение для 1С:ERP

- 1С:Управление недвижимостью и арендой КОРП на базе 1С:Бухгалтерия 8 КОРП

Налог на имущество при применении ФСБУ 25

Плательщиком признается та сторона, у которой имущество отражено либо в составе основных средств, либо как право пользования активом.

Но при применении стандарта только одной стороной возможна ситуация, когда объект отражен на балансе обеих сторон, например, по договорам неоперационной аренды (арендатор применяет стандарт, арендодатель — нет). В этом случае платить налог придется арендодателю (Письмо ФНС РФ от 23.01.2020 N БС-4-21/926, Письмо Минфина РФ от 21.01.2020 N 03-05-04-01/2993).

С 2022 года объекты, переданные в аренду (в т.ч. лизинг), облагаются налогом на имущество только у арендодателя (п. 3 ст. 378 НК РФ в ред. Закона от 29.11.2021 N 382-ФЗ).

Переход на ФСБУ 25

Учет аренды с 2022 года — что изменилось

Если договор заканчивается после отчетного периода, в котором применяется ФСБУ 25, по таким объектам нужно сделать ретроспективный перерасчет показателей отчетности: пересчет по договорам идет с начала аренды.

Ретроспективный пересчет обязателен для арендодателя, а арендатор может применять упрощенный порядок — без ретроспективного пересчета: право пользования активом и обязательства по аренде признаются единовременно на 31 декабря до применения стандарта. А разница относится на нераспределенную прибыль (п. 50 ФСБУ 25/2018).

По каким договорам порядок учета после перехода на ФСБУ 25 не меняется

У арендатора (лизингополучателя) (п. 11, п. 12 ФСБУ 25/2018):

- по договорам сроком менее 12 месяцев и стоимостью арендованного объекта не более 300 000 руб., если:

- арендованный объект выкупается по справедливой стоимости;

- право собственности на арендованный объект не переходит по окончанию договора;

- договором не предусмотрена субаренда.

У арендодателя (лизингодателя):

- по договорам операционной аренды (п. 26 ФСБУ 25/2018).

При применении упрощенного способа ведения БУ можно не делать перерасчет по договорам, аренда по которым начались до 2022 года (п. 52 ФСБУ 25/2018).

Для всех остальных организаций также можно не менять учет при условии, что аренда заканчивается раньше окончания отчетного периода, в котором началось применение данного стандарта.

- Новый стандарт по аренде: когда и как его применять

- ФСБУ 25/2018. Начало применения

- ФСБУ 25/2018. Сфера применения

- 5 простых вопросов по сложному ФСБУ 25/2018 «Аренда»: вносим ясность перед началом применения новых правил

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Содержание

-

Кому надо применять

-

Арендные платежи

-

Порядок ведения учёта арендатором

-

Порядок ведения учёта арендодателем

-

Что указывать в бухгалтерской отчётности касательно аренды

-

Порядок перехода на ФСБУ 25/2018

С 2022 года организациям необходимо начать применять для аренды в бухгалтерском учёте новый стандарт ФСБУ 25/2018. В статье расскажем о нём и покажем примеры его использования.

Кому надо применять

Применять новый стандарт ФСБУ 25/2018 для учёта аренды с 2022 года должны все компании, которые предоставляют или получают имущество во временное пользование.

Не применяется стандарт при аренде следующего имущества (п.3):

- объектов интеллектуальной собственности, материальных носителей, знаков обслуживания и товарных знаков.

- недр земли для геологоразведки и добычи полезных ископаемых;

- объектов концессионного соглашения.

Новый стандарт ФСБУ 25/2018 по учёту аренды не касается бюджетных организаций (п. 4).

Арендные платежи

Это все выплаты, которые предусмотрены договором при аренде. Учитывать НДС не нужно (п. 7).

Примеры арендных платежей:

- Фиксированные. Выплаты производятся единовременно или периодически с учётом некоторых вычетов (например, арендодатель может возместить расходы арендатора).

- Переменные. Платежи, которые зависят от ценовых индексов или процентных ставок.

- Справедливые. Выплаты в неденежной форме, которые равны размеру платежей в денежной форме.

Арендными платежами считаются выплаты, которые связаны с выкупом предмета аренды и изменением её срока.

Могут быть предусмотрены и другие виды платежей. Главное — имущество, которое передаётся в результате аренды, должно удовлетворять условиям объекта учёта аренды, указанным в пункте 5 стандарта ФСБУ 25/2018.

Порядок ведения учёта арендатором

Арендатору после получения предмета аренды необходимо признать в бухгалтерском учёте право пользования актива (ППА) и обязательства по аренде.

Если срок аренды не превышает 12 месяцев, рыночная стоимость объекта аренды меньше 300 тыс. рублей или компания имеет право вести упрощённый бухучёт, то арендатор может не признавать ППА и обязательства в бухгалтерском учёте (п. 11).

В таком случае арендатор может учитывать платежи равномерно или в любой другой оговорённой методике. При применении упрощённого варианта нужно, чтобы в договоре аренды не были также предусмотрены: выкуп, переход права собственности и субаренда. В ином случае придётся рассчитывать ППА и обязательства. (п. 12).

С 2022 года организации теперь учитывают в дебете активного счёта не конкретное имущество, а ППА. В кредите пассивного счёта — обязательства по аренде.

Правила учёта ППА аналогичны схожим по характеру активам арендатора. Из-за чего ППА учитывают на счёте 01 или 08 либо другом балансовом счёте (п. 10).

ППА признаётся по фактической стоимости, которая складывается из перечисленных частей (п. 13):

- Величины первоначальной оценки обязательства по аренде.

- Арендных платежей, которые были произведены в качестве аванса.

- Оценочного обязательства арендатора (например: перемещение, демонтаж и восстановление предмета аренды до оговорённого состояния).

- Затрат, связанных с подготовкой к использованию предмета аренды (доставка, установка и подобное).

По ФСБУ 25/2018 организации, которые могут вести упрощённый учёт аренды, последние два пункта не учитывают в затратах и считают их расходами периода, в котором были произведены.

Обязательства по аренде первоначально нужно оценивать по приведённой стоимости будущих арендных платежей. Данная сумма рассчитывается с помощью дисконтирования — размера обесценивания денежных средств в будущем (п. 14, п. 15).

Период дисконтирования, как правило, не должен превышать один календарный год. При необходимости дисконтирование может проводиться чаще, например, для управленческих отчётов.

Если аренда меньше 12 месяцев, то платежи можно не дисконтировать. Также без дисконтирования могут обойтись организации, которые ведут упрощённый бухучёт, оценивая обязательства по номинальной стоимости.

Ставка дисконтирования может рассчитываться несколькими способами. Самый простой — использовать кредитную ставку на период аренды. То есть, размер будет определяться благодаря фактической ставке, по которой компания могла бы получить кредит на схожих условиях и сроке аренды.

К примеру, для опередления ставки дисконтирования можно взять актуальную ставку рефинансирования ЦБ РФ и увеличить её на несколько процентов, учитывая кредитоспособность организации.

Приведём примеры учёта аренды по ФСБУ 25/2018.

Первый пример

hidden>

Компания «АлКом», занимающаяся выпуском изделий из алюминия, арендовала печь для обработки металлов.

Условия аренды:

- Срок — три года.

- Размер арендной платы — 600 тыс. рублей в год.

- Периодичность оплаты — один раз в конце года.

- Ставка дисконтирования была определена в размере 13% на основе имеющегося кредита.

С учётом дисконтирования первоначальное обязательство будет рассчитываться так:

Расчёты

(1,8 млн – 600 тыс.) / (1 + 0,13)² = 1,2 млн / 1,2769 = 939 776 руб.

Тогда в учёте ППА признается следующая сумма:

Расчёты

600 тыс. руб. (за первый год) + 939 776 руб. (за второй и третий годы) = 1 539 776 руб.

Проводки:

- Дт 76 Кт 51 — 600 тыс. руб. — Организация «АлКом» сделала первый арендный платёж.

- Дт 08 Кт 76 — 600 тыс. руб. — Платёж включен в ППА.

- Дт 08 Кт 76 — 939 776 руб. — Первоначальное обязательство по аренде включено в ППА в размере.

- Дт 01 Кт 08 — 1 539 776 руб. — Признано ППА в учёте.

Группу основных средств, к которой относится арендованный объект, арендатору нужно переоценить. Также это касается и ППА.

То есть, если организация переоценивает собственное производственное оборудование, а затем еще дополнительно арендует, например, станок, то по нему также переоценивается ППА (п. 16).

Также необходимо начислять амортизацию ППА и корректировать обязательства во время аренды.

Амортизировать ППА по основным средствам необходимо так же, как и по собственным. Срок амортизации равен сроку аренды, если только в будущем арендатор не собирается выкупить объект (п. 17). Амортизация относится к текущим расходам (Дт 20 Кт 02).

Обязательства нужно корректировать (п.18-20): увеличивать на сумму процентов и уменьшать на сумму арендных платежей, которые уже были уплачены.

Отметим, что если изменилась величина обязательств и фактическая стоимость ППА, то их нужно пересмотреть. Это могут быть случаи, когда меняется:

- договор аренды;

- намерение по продлению или сокращению срока аренды;

- величина арендных платежей.

При уменьшении величины обязательств по аренде проводка — Дт 01 Кт 76. При увеличении — Дт 76 Кт 01.

Если обязательство по аренде значительно уменьшилось по сравнению с ранее рассчитанным ППА, то разница списывается в прочие доходы по проводке Дт 76 Кт 91.1.

Второй пример

hidden>

Компания «Металл» на полгода арендовала кран. Ежемесячный платёж составляет 50 тыс. рублей. Через два месяца после заключения договора аренды было принято решение сократить его срок действия на один месяц.

Когда кран передавали, проводки были следующими:

- Дт 08 Кт 76 — (50 тыс. рублей х 6 месяцев = 300 тыс. рублей) — первоначальное обязательство по аренде.

- Дт 01 Кт 08 — 100 тыс. рублей — признано ППА.

За первые два месяца было уплачено 100 тыс. рублей арендных платежей, из-за чего обязательство уменьшилось до 200 тыс. рублей.

- Дт 76 Кт 51 — 50 тыс. руб. — сделан первый арендный платёж.

- Дт 76 Кт 51 — 50 тыс. руб. — сделан второй арендный платёж.

Также за два месяца была списана амортизация ППА в размере 100 тыс. рублей.

- Дт 20 Кт 02 — 100 тыс. рублей — списание амортизации ППА.

После того как новые условия договора согласованы, обязательства станут равными 250 тыс. руб. (300 тыс. руб. – 50 тыс. руб.). Из-за чего на разницу в 50 тыс. рублей необходимо уменьшить ППА.

- Дт 76 Кт 01 — 50 тыс. рублей — уменьшение ППА.

Отметим, что когда арендный договор досрочно расторгается, то нужно списать все обязательства по аренде и ППА. Разница уйдёт на прочие доходы или расходы (п. 23).

Третий пример

hidden>

Компания «Производство» на восемь месяцев арендовала станок. Ежемесячный платёж составляет 20 тыс. рублей. Спустя месяц оборудование сломалось, и для его починки была привлечена другая организация, которая за свою работу взяла 30 тыс. рублей.

Проводки в такой ситуации будут следующими:

- Дт 08 Кт 76 — (20 тыс. рублей х 8 месяцев = 160 тыс. рублей) — первоначальное обязательство по аренде.

- Дт 01 Кт 08 — 160 тыс. рублей — признано ППА.

Впоследствии стоимость ППА будет увеличена на 30 тыс. рублей из-за ремонта оборудования.

- Дт 08 Кт 60 — 30 тыс. рублей — затраты на ремонт оборудования.

- Дт 01 Кт 08 — 30 тыс. рублей — признано ППА.

Через два месяца обязательство станет меньше и будет равно 120 тыс. руб.

- Дт 76 Кт 51 — 20 тыс. руб. — сделан первый арендный платёж.

- Дт 76 Кт 51 — 20 тыс. руб. — сделан второй арендный платёж.

- Дт 20 Кт 02 — (190 тыс. руб. / 8 месяцев х 2 месяца = 47,5 тыс. рублей) — амортизация ППА за два месяца.

Если вдруг компания «Производство» договорится о расторжении договора аренды спустя два месяца после сотрудничества, то проводки будут такими:

- Дт 02 Кт 01 — 47,5 тыс. руб. — списана амортизация при расторжении договора.

- Дт 76 Кт 01 — 120 тыс. руб. — списано обязательство по аренде.

- Дт 91.2 Кт 01 — (30 тыс. руб. – 7,5 тыс. руб. = 22,5 тыс. руб.) — разница включена в прочие расходы.

Отметим, что «7,5 тыс. руб.» — это расходы по ремонту, которые распределились на два месяца аренды. Расчёт следующий: 30 тыс. руб. / 8 месяцев х 2 месяца = 7,5 тыс. руб.

Порядок ведения учёта арендодателем

Применение ФСБУ 25/2018 у арендодателя зависит от статуса аренды — операционной или финансовой (лизинг). Поэтому сразу же нужно определить статус в зависимости от условий договора аренды.

Главное отличие операционной аренды от финансовой в том, что арендодатель при сдаче в аренду какого-либо объекта оставляет за собой экономические выгоды и риски. Следовательно, при финансовой аренде они переходят арендатору.

Чтобы определить, какая именно аренда, необходимо опираться на признаки, которые прописаны в п. 25 и в п. 26.

| Условия договора аренды | Финансовая | Операционная |

|---|---|---|

| Переход права собственности в будущем | Предмет аренды переходит к арендатору | Предмет аренды остаётся у арендодателя |

| Возможность выкупа по цене значительно ниже рынка | Арендатор имеет такое право | Арендатор не может этого не сделать |

| Срок аренды | Договор действует, пока предмет аренды пригоден к использованию | Договор меньше срока полезного использования предмета аренды |

| Стоимость | Сумма арендных платежей равна стоимости предмета аренды | Сумма арендных платежей меньше стоимости предмета аренды |

| Экономические выгоды и риски, обусловленные правом собственности предмета аренды | Переходят арендатору | Остаются у арендодателя |

| Свойства | Возможность использовать предмет аренды без существенных изменений имеется только у арендатора | В будущем потребительские свойства объекта аренды не меняются |

Если имеются иные обстоятельства, которые доказывают, что к арендатору переходят экономические риски и выгоды, то аренду нужно определять как финансовую.

То же самое касается и операционной аренды, если присутствуют иные обстоятельства, которые подтверждают, что экономические риски и выгоды остаются у арендодателя.

Отметим, что если арендодатель ведёт упрощённый бухгалтерский учёт, то ему можно все аренды считать операционными. Кроме аренд, договор которых в будущем подразумевает переход права собственности или выкуп по цене существенно ниже справедливой стоимости (п. 28).

Финансовая аренда

hidden>

При учёте финансовой аренды у арендодателя по ФСБУ 25/2018 нужно ввести новый вид актива «Инвестиции в аренду», который отражается на счёте 76 (п. 32).

Этот актив отражает валовую стоимость инвестиций, которая равна сумме размера будущих арендных платежей по номиналу и негарантированной ликвидационной стоимости предмета аренды. Простым языком — это деньги, которые получит арендодатель, пока объект аренды будет пригодным к использованию.

Впоследствии валовая стоимость дисконтируется. При определении ставки необходимо, чтобы на момент передачи предмета аренды стоимость была равна его справедливой стоимости и расходам, которые арендодатель понёс в ходе исполнения договора аренды (п. 33).

В бухгалтерском учёте инвестиции отражаются по чистой стоимости, учитывая дисконтирование.

- Дт 76 Кт 01, 60… — балансовая стоимость предмета аренды.

- Дт 76 Кт 91.1 — доход арендодателя.

Доходом арендодателя является разница между балансовой стоимостью предмета аренды и чистой стоимостью инвестиции в аренду.

Пункт 36 предусматривает, что чистая стоимость аренды уменьшается на величину полученных арендных платежей и увеличивается на величину начисляемых процентов (п. 36). В целом, порядок учёта аренды здесь идентичен порядку у арендатора.

Ставка дисконтирования подбирается таким образом, чтобы при дисконтировании валовая стоимость инвестиций в аренду с учётом графика оплаты была равна справедливой стоимости объекта аренды.

Проценты, которые начисляются, арендодателю нужно признать в качестве доходов. (п. 37). Для этого предусмотрена проводка — Дт 76 Кт 91.1.

Также чистую стоимость инвестиций в аренду нужно проверять на обесценение в соответствии с МСФО (IFRS) 9 «Финансовые инструменты» (п. 38).

Операционная аренда

hidden>

При операционной аренде арендодателю в учёте можно ничего не менять и отражать актив так же, как и до передачи его в аренду (п.41).

Признавать доходы арендодатель может равномерно или по другой выбранной методике. То есть, арендодатель может учитывать доходы как и раньше — по мере выставления документов арендатору (п. 42).

Что указывать в бухгалтерской отчётности касательно аренды

Арендатору и арендодателю необходимо в бухотчётности раскрывать различную информацию о влиянии аренды на финансовое положение компании. Данные об активах и обязательствах предоставляются развернуто без взаимоисключения (п. 43, п. 44).

Раскрытию подлежат с учётом существенности (п. 45):

- Правила расчёта переменных арендных платежей.

- Основание и порядок расчёта процентной ставки.

- Порядок начисления процентов на задолженность по аренде.

- Затраты на улучшение предмета аренды и порядок их компенсации.

- Ограничения использования предмета аренды (в том числе связанные с финансовыми показателями).

- Другие сведения договоров аренды, которые влияют на финансовое положение компании.

Дополнительно арендатор должен раскрывать (п. 46):

- Сведения о применении права на упрощённый учет обязательств по аренде в соответствии с пунктом 11

- Сведения в отношении ППА — по аналогии с собственными активами.

- Дополнительные затраты арендатора, которые связаны с предметом аренды.

- Информацию о пересмотре обязательств по аренде и фактической стоимости.

- Информацию о расходах и будущих арендных платежах арендатора — если арендатор может воспользоваться возможностями, которые предусмотрены в пункте 11.

Также предусмотрены и для арендодателя данные, которые ему необходимо раскрыть (п. 47):

- Сведения о чистой и валовой стоимости инвестиций в финансовую аренду.

- Сведения о значительных изменениях чистой стоимости инвестиций в финансовую аренду.

- Общий размер дохода по операционной аренде с выделением переменных платежей.

- Потенциальные денежные потоки, связанные с планируемым выкупом предмета аренды по окончании срока аренды.

- Доходы и расходы, связанные с выбытием предмета аренды.

- Организация управления рисками, связанными с правами на предмет аренды.

Предоставлять в бухотчётности информацию об объектах аренды нужно развернуто, без учёта доходов и расходов (п. 44).

Порядок перехода на ФСБУ 25/2018

Переход на новый стандарт осуществляется ретроспективно: нужно пересчитать сведения по действующим договорам аренды до 2022 года по новым правилам (п. 49).

Исключения:

- Новый стандарт можно не применять для договоров, которые закончатся по ходу 2022 года (п. 51).

- Организации, имеющие право вести упрощённый учёт могу применять новый стандарт только для договоров, которые будут исполняться с начала 2022 года (п. 52).

Также все арендаторы могут использовать упрощённый порядок применения ФСБУ 25/2018(п. 50), который подразумевает следующие действия:

- Стоимость ППА принять равной его справедливой стоимости.

- В бухгалтерском учёте отразить ППА и обязательства, как в предусмотренном порядке ведения учёта у арендатора.

- Оценить приведённую стоимость обязательств по аренде. Требуется дисконтировать номинальную стоимость оставшихся арендных платежей. Ставка дисконтирования будет равна процентной ставке по заёмным средствам, которые арендатор использует или мог бы использовать на условиях, сопоставимых с договором аренды.

После этого разницу между ППА и обязательством списать на нераспередлённую прибыль по проводкам: Дт 01 Кт 84 или Дт 84 Кт 01.

Что изменилось в учете арендатора

Аренда, в том числе финансовая аренда (лизинг), регулируется главой 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства см. в статье «Аренда и лизинг: понятия и различия».

Лизинг, помимо Гражданского кодекса, регулируется Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», а также рядом статей в главах 21, 25, 26.2 НК РФ. При этом для аренды особенностей учета доходов и расходов в Налоговом кодексе не установлено.

До недавнего времени таких особенностей не было и в бухгалтерском учете. Арендатор просто отражал в учете регулярные расходы на аренду – и все. В «1С:Бухгалтерии 8» редакции 3.0 такие расходы учитывались стандартным документом поступления услуг (Поступление (акты, накладные, УПД) с видом операции Услуги). Далее такой порядок будем называть простой схемой учета аренды (простой арендой).

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

-

Поступление в лизинг;

-

Принятие к учету ОС;

-

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

-

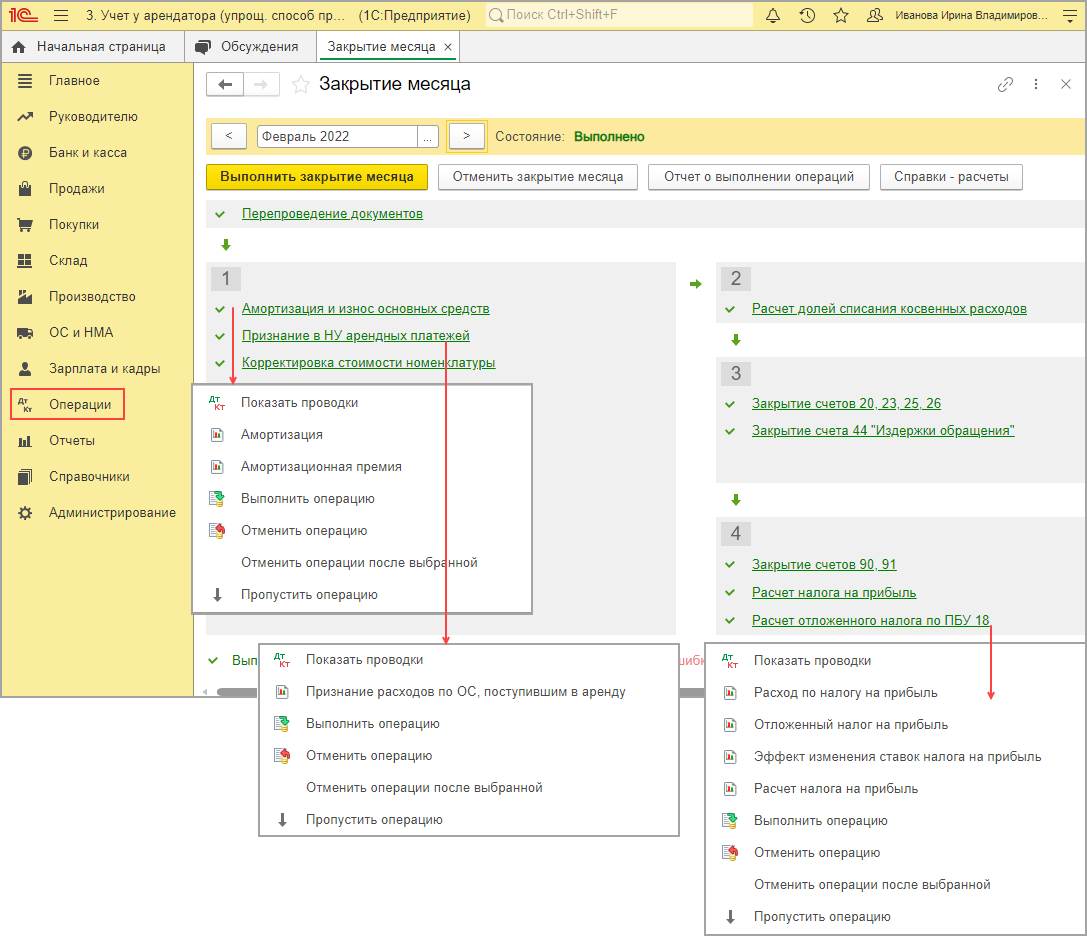

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

-

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Начиная с бухгалтерской (финансовой) отчетности за 2022 год аренду необходимо учитывать по правилам Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н). По желанию организация может применять указанный стандарт ранее указанного срока. Положения ФСБУ 25/2018 в большей степени соответствуют МСФО (IFRS) 16 «Аренда» (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н, далее – МСФО 16).

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

-

по договорам со сроком аренды до года;

-

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

-

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

-

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

-

на предметы аренды, которые предполагается предоставлять в субаренду.

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

-

величину первоначальной оценки обязательства по аренде;

-

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

-

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

-

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Также при упрощенном учете можно не применять дисконтирование, то есть обязательство по аренде первоначально можно оценивать как сумму номинальных величин будущих арендных платежей (п. 14 ФСБУ 25/2018). Забегая вперед, отметим, что дисконтирование поддерживается только в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

-

условий договора аренды;

-

намерения продлевать или сокращать срок аренды;

-

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

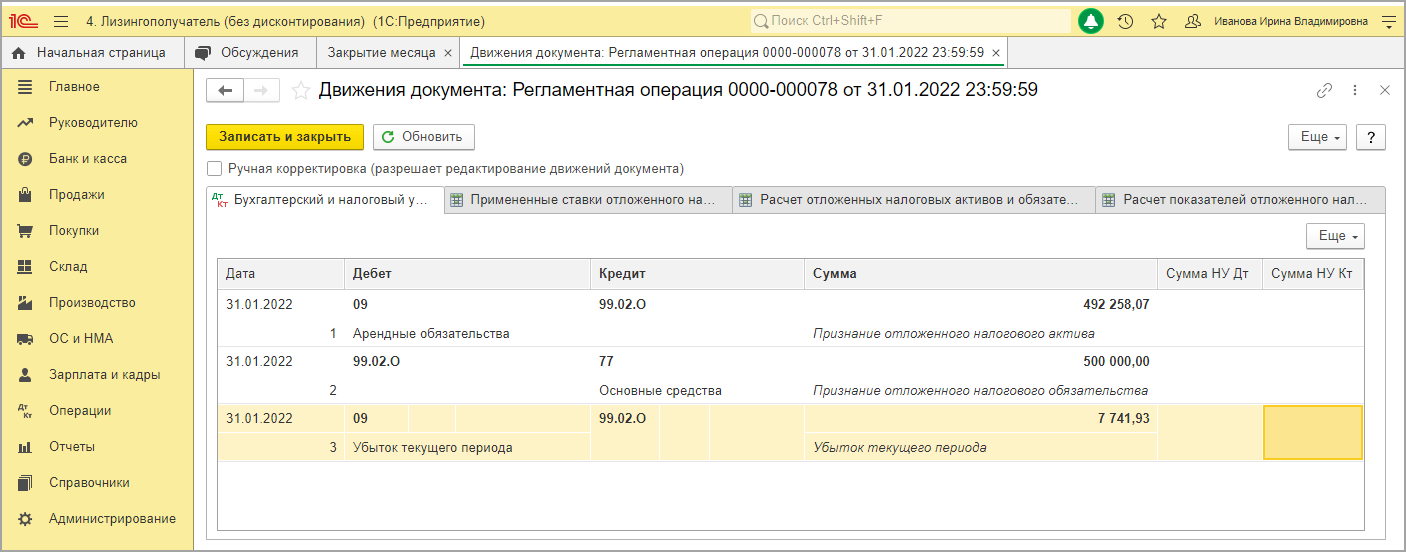

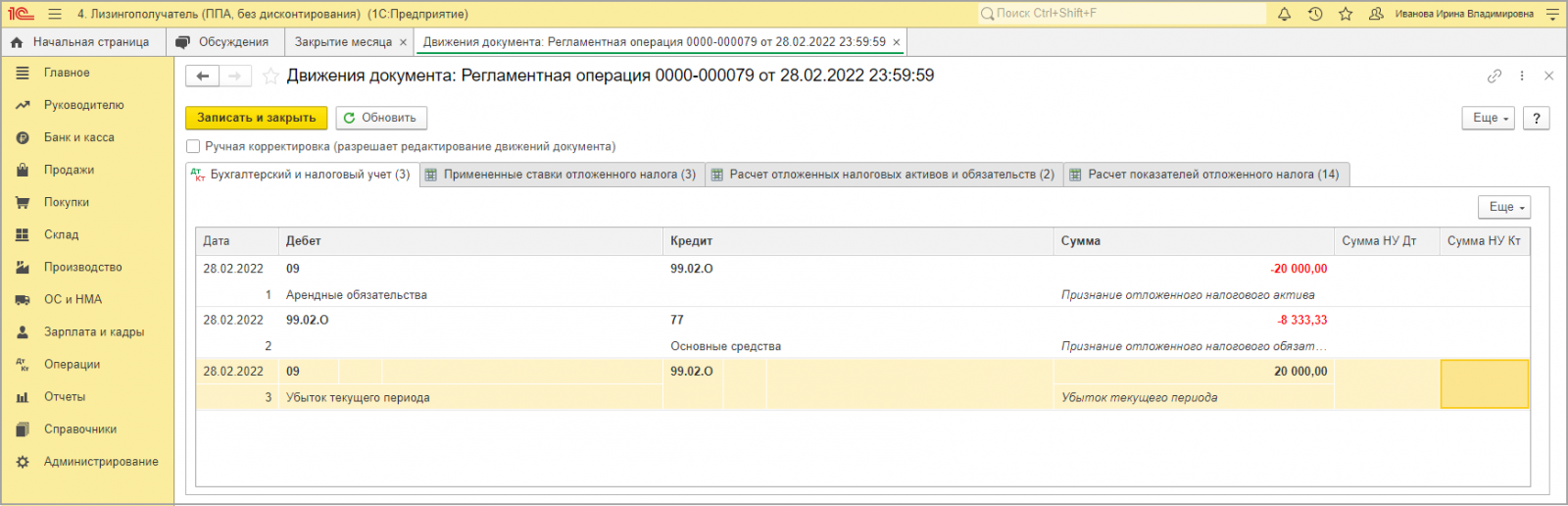

Поскольку порядок учета арендованного имущества в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

О новых правилах бухгалтерского учета основных средств, в том числе о порядке учета арендованного имущества, см. статьи профессора М.Л. Пятова (СПбГУ): «Изменения в правилах бухгалтерского учета основных средств (часть 1)», «Изменения в правилах бухгалтерского учета основных средств, часть 2».

ФСБУ 25/2018: схемы учета в «1С:Бухгалтерии 8»

Положения ФСБУ 25/2018 для арендатора в «1С:Бухгалтерии 8» поддерживаются начиная с версии 3.0.93.

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

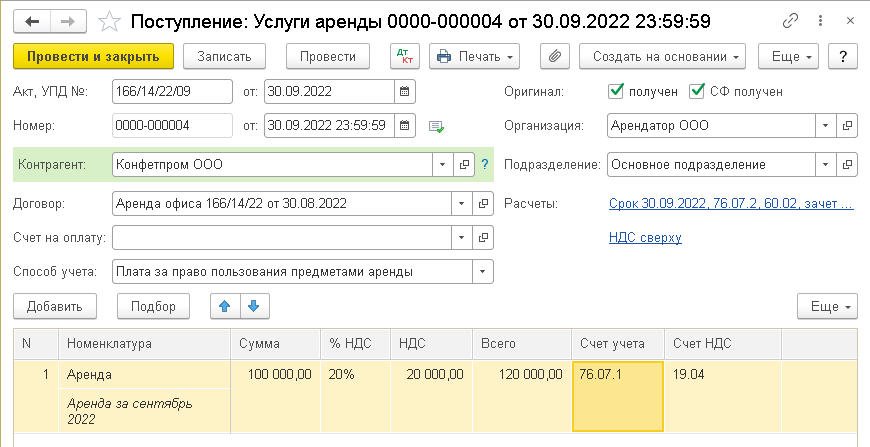

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

— на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

— на сумму НДС.

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

-

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

-

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

-

Услуги лизинга (ежемесячно);

-

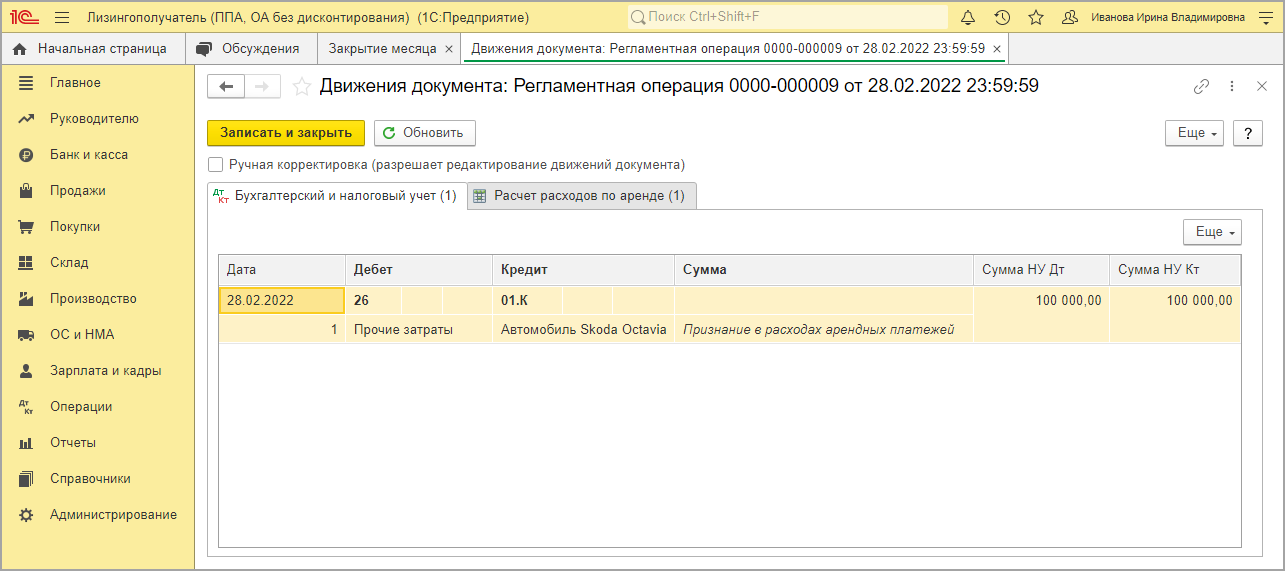

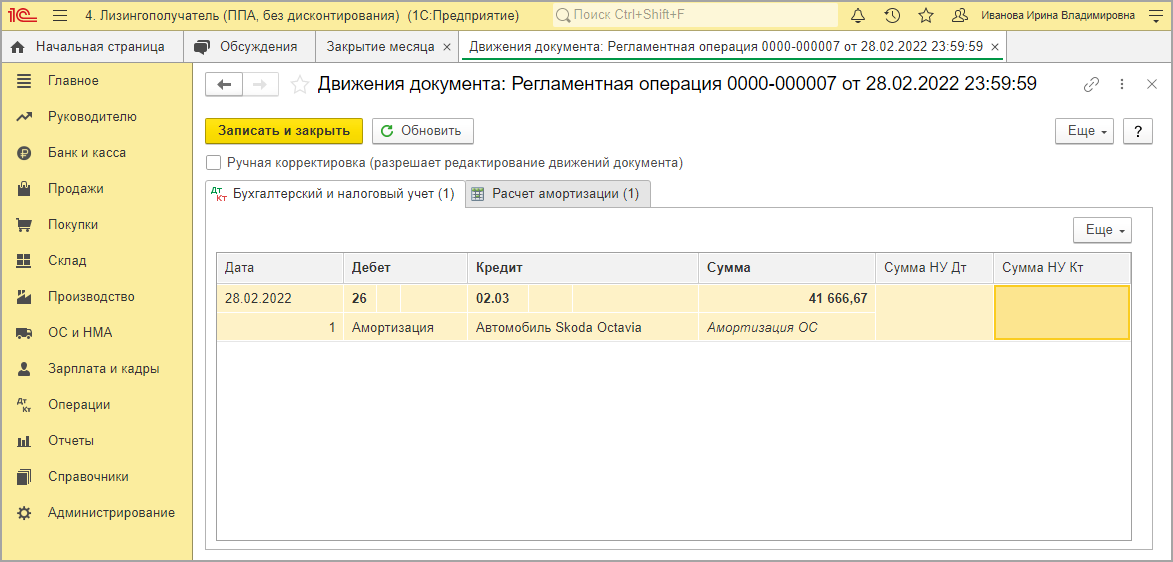

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна новая регламентная операция Начисление процентных расходов;

-

Изменение условий лизинга – новый документ. Он используется, когда требуется пересмотреть фактическую стоимость ППА и величину обязательства по аренде. В «1С:Бухгалтерии 8 КОРП» также можно пересмотреть ставку дисконтирования и/или график платежей;

-

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

-

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

-

Принятие к учету ОС – используется при необходимости;

-

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

-

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна регламентная операция Начисление процентных расходов;

-

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

|

Наименование документа |

Виды операций |

Виды операций |

|

Поступление в аренду (лизинг) |

Поступление в лизинг |

Поступление в аренду |

|

Изменение условий аренды (лизинга) |

Изменение условий лизинга |

Изменение условий аренды |

|

Регламентные операции: Амортизация и износ основных средств; Признание в НУ арендных платежей; Начисление процентных расходов (только в «1С:Бухгалтерии 8 КОРП») |

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

ФСБУ 25/2018: изменения в Плане счетов «1С:Бухгалтерии 8»

ППА отражаются в бухгалтерском балансе в составе основных средств в качестве самостоятельной статьи или вместе с собственными основными средствами (п. 47 МСФО 16, рекомендация БМЦ от 05.10.2018 № Р-92/2018-КпР «Право пользования активом»).

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

-

01.03 «Арендованное имущество»;

-

01.К «Корректировка стоимости арендованного имущества»;

-

02.03 «Амортизация арендованного имущества».

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

Для обобщения информации о расчетах по договорам аренды в программе предназначен счет учета 76.07 «Расчеты по аренде». Прежде этот счет использовался только в лизинговой схеме, но теперь он вполне подходит и для учета сложной аренды. К счету 76.07 открыты субсчета:

-

76.07.1 «Арендные обязательства»;

-

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

-

76.07.5 «Проценты по аренде». Это новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

-

76.07.9 «НДС по арендным обязательствам».

Лизинговые операции в программе поддерживались в том числе и по договорам в валюте, и условных единицах (у.е.). Для обобщения информации о расчетах по договорам аренды в валюте и у.е. используются счета учета 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)». Теперь эти счета включены также в схему учета сложной аренды. К счетам 76.27 и 76.37 открыты новые субсчета для учета процентных расходов в «1С:Бухгалтерии 8 КОРП»:

-

76.27.5 «Проценты по аренде (в валюте);

-

76.37.5 «Проценты по аренде (в у.е.).

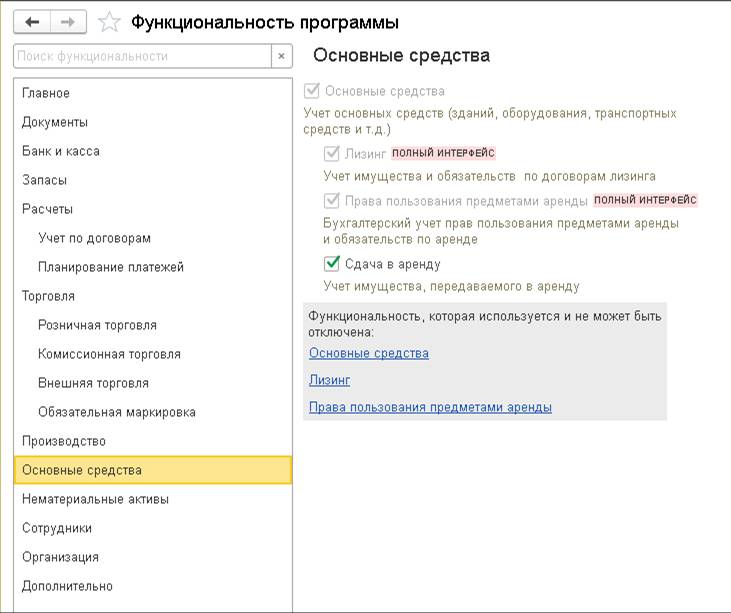

ФСБУ 25/2018: настройки программы

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

-

Лизинг – для включения схемы учета лизинга;

-

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

-

Поступление в аренду;

-

Поступление в лизинг;

-

Изменение условий аренды;

-

Изменение условий лизинга;

-

Выкуп предметов лизинга.

Дисконтирование доступно в «1С:Бухгалтерии 8 КОРП», если в настройках функциональности на закладке Дополнительно установлен флаг Расширенный функционал.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

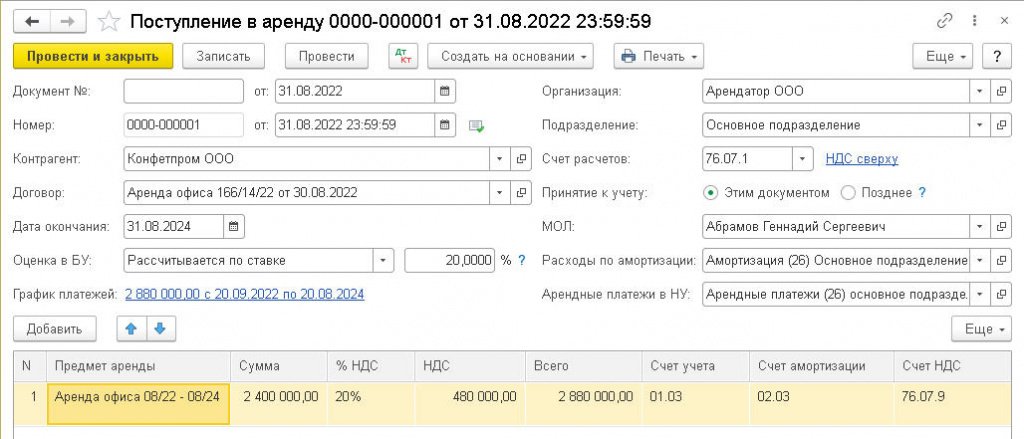

Пример 1

Арендатор заключил с арендодателем договор аренды офиса на 2 года: с 31.08.2022 по 31.08.2024.

Арендная плата составляет 120 тыс. руб. в месяц (в т.ч. НДС 20%).

Общая сумма договора составляет 2 880 тыс. руб. (120 тыс. руб. х 24 мес.) в т.ч. НДС 480 тыс. руб.

Арендатор не относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

В бухгалтерском учете арендатор использует линейный метод начисления амортизации для всех основных средств и ППА.

Поскольку арендатор не вправе применять упрощенные способы учета, ему потребуется вести учет аренды по сложной схеме с применением дисконтирования. Напомним, что учет сложной аренды поддерживается во всех версиях программы, но дисконтирование (расчет приведенной стоимости) и заполнение графика платежей – только в «1С:Бухгалтерии 8 КОРП».

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Для указания способа оценки приведенной стоимости обязательства по аренде в «1С:Бухгалтерии 8 КОРП» предназначена группа реквизитов Оценка в БУ. Приведенная стоимость может определяться по-разному, в том числе с применением ставки дисконтирования.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

Как видим, ставка дисконтирования является оценочным значением и во многом зависит от профессионального суждения бухгалтера. При определении ставки дисконтирования можно воспользоваться рекомендацией БМЦ от 11.09.2015 № Р-65/2015-КпР «Ставка дисконтирования». В некоторых случаях (например, в холдинговых структурах) ставка дисконтирования может быть «спущена сверху».

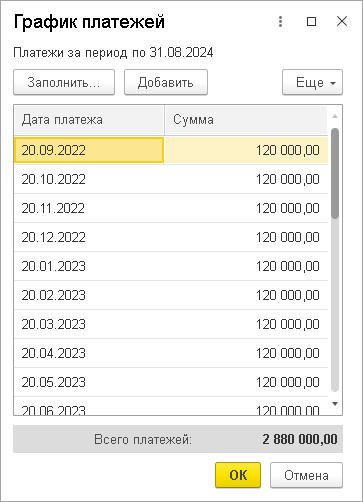

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

-

на приведенную стоимость обязательства (2 006 тыс. руб.);

-

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

Таблица 2. Проводки при поступлении в аренду

|

Дебет |

Кредит |

БУ |

НУ |

Примечание |

|

08.04.2 |

76.07.1 |

2 006 |

2 400 |

В БУ отражено арендное обязательство Учтены вложения во внеоборотный актив, суммы в БУ и НУ различаются |

|

01.03 |

08.04.2 |

2 006 |

— |

ППА в БУ оценивается по приведенной стоимости обязательства. В НУ амортизируемого имущества нет |

|

01.К |

08.04.2 |

2 400 |

В НУ учитывается общая сумма арендных платежей, которая в течение договора аренды будет включаться |

|

|

76.07.5 |

76.07.1 |

394 |

— |

В БУ выделяются проценты по аренде |

|

76.07.9 |

76.07.1 |

480 |

— |

В БУ выделяется НДС |

После того как ППА принято учету, будем ежемесячно отражать регулярные арендные платежи с помощью документа Поступление (акты, накладные, УПД) с видом операции – Услуги аренды (рис. 5).

Рис. 5. Услуги аренды

В поле Способ учета следует выбрать значение Плата за право пользования предметами аренды. В этом случае в поле Счет учета автоматически устанавливается счет 76.07.1. Проводки, сформированные при проведении документа поступления с видом операции Услуги аренды, приведены в таблице 3.

Таблица 3. Проводки при отражении регулярных арендных платежей

|

Дебет |

Кредит |

БУ |

НУ |

Примечание |

|

76.07.1 |

76.07.2 |

100 |

— |

В БУ обязательство уменьшается |

|

19.04 |

76.07.2 |

20 |

— |

Учитывается НДС |

|

76.07.1 |

76.07.9 |

20 |

— |

В БУ обязательство уменьшается |

В конце месяца при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 4.

Таблица 4. Проводки при выполнении регламентных операций

|

Дебет |

Кредит |

БУ |

НУ |

Примечание |

|

26 |

02.03 |

84 |

— |

Начисление амортизации в БУ |

|

26 |

01.К |

— |

100 |

Признание в НУ арендных платежей |

|

91.02 |

76.07.5 |

30 |

— |

Начисление процентных расходов в БУ |

Детальный расчет расходов приведен в справках-расчетах:

-

Признание расходов по ОС, поступившим в аренду;

-

Начисление процентных расходов.

По истечении двух лет обязательство по аренде полностью погашается, поэтому сальдо на счете 76.07 должно обнулиться. В налоговом учете арендные платежи в полной сумме включаются в расходы. Об этом свидетельствует нулевое сальдо на счете 01.К.

ППА будет полностью самортизировано. Для списания ППА следует использовать стандартный документ учетной системы Списание ОС.

Переход арендатора на применение ФСБУ 25/2018

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики отражаются по выбору организации:

-

ретроспективно – как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни (п. 49 ФСБУ 25/2018);

-

в упрощенном порядке. Для этого по каждому договору аренды на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно признать ППА и обязательство по аренде с отнесением разницы на нераспределенную прибыль (п. 50 ФСБУ 25/2018).

Кроме того, в стандарте предусмотрены дополнительные упрощения, связанные с переходом на ФСБУ 25/2018:

-

можно не применять ФСБУ 25/2018 по договорам аренды, которые заканчиваются до конца года, начиная с отчетности за который применяется стандарт (п. 51 ФСБУ 25/2018);

-

организация с упрощенным учетом может принять решение о применении

ФСБУ 25/2018 только в отношении договоров аренды, исполнение которых начинается с 01.01.2022 (п. 52 ФСБУ 25/2018).

Начиная с версии 3.0.93 во всех вариантах поставки «1С:Бухгалтерии 8» поддерживается упрощенный порядок перехода на ФСБУ 25/2018.

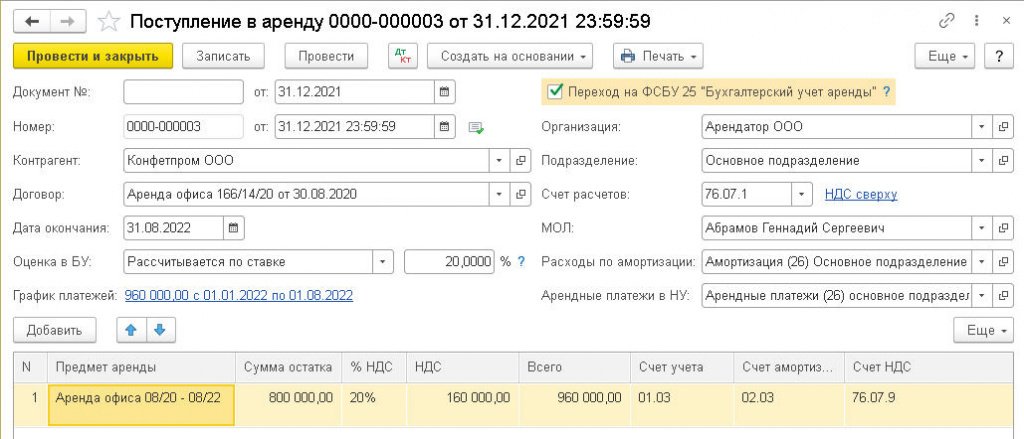

Изменим условия Примера 1.

Пример 2

Арендатор заключил с арендодателем договор аренды офиса на 2 года: с 31.08.2020 по 31.08.2022.

Переход на ФСБУ 25/2018 отражается в упрощенном порядке. Арендатор применяет ФСБУ 25/2018 в том числе по договорам аренды, которые заканчиваются до 2022 года. Остальные условия не меняются.

Для перехода на ФСБУ 25/2018 в упрощенном порядке арендатору необходимо ввести остатки по договорам аренды, переходящим на 2022 год.

Рассчитаем сумму арендной платы за период с января по август 2022 года:

120 тыс. руб. х 8 мес. = 960 тыс. руб. (в т.ч. НДС 20%).

Создадим документ Поступление в аренду, датированный 31.12.2021 (рис. 6).

Рис. 6. Переход на ФСБУ 25/2018

Программа понимает, что введен документ, датированный концом года, предшествующего 2022 году, то есть году, с которого будет применяться новый стандарт. Поэтому в правой верхней части шапки документа появляется установленный по умолчанию флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

В табличной части документа в поле Предмет аренды следует указать новое ППА, предварительно добавив его в справочник Основные средства. В поле Сумма остатка указываем остаток обязательства по аренде – остаток арендных платежей без НДС (800 тыс. руб.).

В «1С:Бухгалтерии 8 КОРП» потребуется указать способ оценки приведенной стоимости обязательства по аренде, процентную ставку и заполнить график оставшихся платежей. В графике платежей итоговая сумма, указанная в строке Всего платежей, должна соответствовать сумме, указанной в поле Всего (960 тыс. руб.).

При проведении документа формируются только записи регистров подсистемы учета основных средств. Бухгалтерские проводки будут сформированы позднее – при выполнении отдельной регламентной операции Переход на ФСБУ 25, входящей в обработку Закрытие месяца за декабрь 2021 года. Эту регламентную операцию следует выполнять только после формирования и сохранения бухгалтерской (финансовой) отчетности за 2021 год.

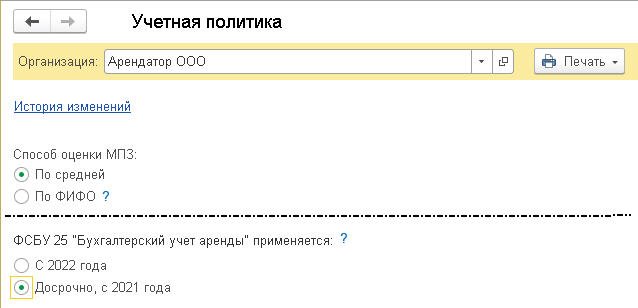

Если организация хочет применять ФСБУ 25/2018 досрочно, с 2021 года, то в настройках учетной политики переключатель ФСБУ 25 “Бухгалтерский учет аренды” применяется следует установить в соответствующее положение (рис. 7).

Рис. 7. Досрочный переход на ФСБУ 25/2018

В этом случае остатки по переходящим на 2021 год договорам аренды нам потребуется ввести концом 2020 года.

В следующих статьях мы продолжим рассматривать примеры применения ФСБУ 25/2018 в «1С:Бухгалтерии 8», в том числе упрощенный переход на новый стандарт, изменение условий договоров аренды и лизинга, выкуп (в том числе досрочный) предметов лизинга, альтернативные способы оценки приведенной стоимости обязательства по аренде, а также другие ситуации, связанные с учетом аренды по новым правилам.

Что изменилось в учете арендодателя

С началом применения ФСБУ 25/2018 арендодатель должен классифицировать объекты учета аренды (п.п. 24–26 ФСБУ 25/2018):

-

как объекты учета операционной аренды – если экономические выгоды и риски, обусловленные правом собственности на предмет аренды, несет арендодатель;

-

как объекты учета неоперационной (финансовой) аренды – если к арендатору переходят экономические выгоды и риски, обусловленные правом собственности арендодателя на предмет аренды. Лизинг – это всегда финансовая аренда.

Как организациям разделять в учете операционную и финансовую аренду, см. статью «Организации должны с отчетности 2022 года разделять в учете операционную и финансовую аренду: как построить работу».

В случае изменения договора аренды классификация объекта учета аренды пересматривается (п. 30 ФСБУ 25/2018).

Объекты учета операционной аренды при передаче их арендатору продолжают учитываться, как и раньше. То есть если предмет аренды учитывался в качестве основного средства, то он с баланса не списывается, а арендодатель просто регулярно признает доходы (п. 41–42 ФСБУ 25/2018).

Арендодатель с упрощенным учетом все объекты учета аренды может учитывать как операционную аренду, за исключением случаев, когда по договору аренды

предусмотрен выкуп предмета аренды (п. 28 ФСБУ 25).

Объекты учета неоперационной (финансовой) аренды учитываются следующим образом (п.п. 32–40 ФСБУ 25/2018):

-

на дату предоставления предмета аренды арендодатель признает в качестве актива инвестицию в аренду в размере ее чистой стоимости. При этом если предмет аренды учитывался в качестве актива, то он списывается с баланса;

-

чистая стоимость инвестиции в аренду увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей;

-

проценты по инвестиции в аренду признаются арендодателем в качестве доходов периода, за который они начислены;

-

чистая стоимость инвестиции в аренду проверяется на обесценение;

-

предмет неоперационной (финансовой) аренды при его возврате арендодателю принимается к бухгалтерскому учету в качестве актива, а оставшаяся чистая стоимость инвестиции в аренду списывается.

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики для арендодателя отражаются ретроспективно. При этом ретроспективный переход применяется только к неоперационной (финансовой) аренде, поскольку для операционной аренды в учете ничего не меняется.

Арендодатель может не применять новые правила по договорам аренды, которые заканчиваются до конца отчетного года, начиная с которого применяется стандарт (п. 51 ФСБУ 25/2018). А арендодатель с упрощенным учетом может принять решение о применении ФСБУ 25/2018 только по договорам аренды, исполнение которых начинается с 01.01.2022 (п. 52 ФСБУ 25/2018).

Учет неоперационной (финансовой) аренды будет поддержан в специализированных решениях. Следите за новостями на нашем сайте.

В «1С:Бухгалтерии 8» арендодатель может вести учет операционной аренды. Для этого в настройках функциональности на закладке Основные средства следует включить флаг Сдача в аренду.

ФСБУ 25/2018: кто платит налог на имущество

Объектом обложения налогом на имущество организаций признается недвижимое имущество, которое учитывается на балансе организации в качестве объектов основных средств, если налоговая база в отношении такого имущества определяется как его среднегодовая стоимость (пп. 1 п. 1 ст. 374, п. 1 ст. 375 НК РФ).

Поскольку у арендатора объект недвижимости в форме ППА учитывается в составе основных средств, то он должен включаться в базу по налогу на имущество.

При этом может возникнуть ситуация, когда эта же недвижимость учитывается в составе основных средств и у арендодателя (например, если он вправе применять упрощенный учет и все объекты учета аренды учитывает как операционную аренду). В этом случае налогоплательщиком признается арендодатель.

Минфин России разъяснил порядок уплаты налога на имущество организаций по арендуемым помещениям (см., например, письма от 26.12.2019 № 03-05-05-01/102068, от 21.01.2020 № 03-05-04-01/2993, от 26.11.2020 № 03-05-05-01/103153).

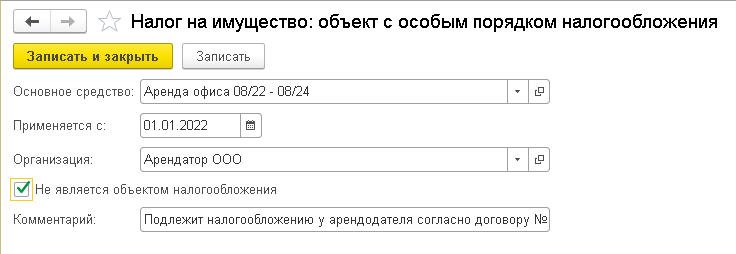

Во избежание двойного налогообложения в договоре аренды должно быть зафиксировано, что объект аренды учитывается арендодателем на балансе в составе основных средств и включается в налоговую базу при исчислении налога на имущество организаций у арендодателя. В этом случае арендатор не платит налог на имущество.

По недвижимости, облагаемой по кадастровой стоимости, налог на имущество всегда уплачивает собственник имущества, то есть арендодатель (пп. 2 п. 1 ст. 374 НК РФ). Полагаем, что эта информация также должна быть отражена в договоре аренды.

В «1С:Бухгалтерии 8» основные средства в форме ППА, учтенные на счете 01 и относящиеся к недвижимости (то есть для которых включен флаг Недвижимое имущество в карточке основного средства), по умолчанию включаются в расчет налога на имущество организаций. Если по договору аренды налог на имущество уплачивает арендодатель, то арендатор должен исключить соответствующее ППА из налогооблагаемой базы. Для этого в настройках налогов и отчетов из раздела Налог на имущество по гиперссылке Объекты с особым порядком налогообложения следует перейти в список объектов с особым порядком налогообложения и создать новую запись регистра, где указать, что арендованная недвижимость не является объектом налогообложения (рис. 8).

Рис. 8. Настройки по налогу на имущество

От редакции. В 1С:Лектории 21.01.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»» с участием Приображенской В.В., к.э.н., советника Минфина РФ. 01.04.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии»» с участием эксперта 1С. Видеозаписи лекций доступны для просмотра на сайте 1С:ИТС.

По договору финансовой аренды (лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество и предоставить лизингополучателю это имущество за плату во временное владение и пользование (ст. 665 ГК РФ). Предметом договора финансовой аренды могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, кроме земельных участков и других природных объектов.

Независимо от срока договор лизинга заключается в письменной форме (п. 1 ст. 15 Закона № 164-ФЗ). Если договор лизинга недвижимого имущества заключен на срок более одного года, то он подлежит государственной регистрации и считается заключенным с момента такой регистрации (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя (ст. 11 Закона № 164-ФЗ). Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора лизинга или до его истечения на условиях, предусмотренных соглашением сторон. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и др.), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Под лизинговыми платежами обычно понимается общая сумма платежей по договору лизинга за весь срок действия договора, в которую может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю. Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга (п. 2 ст. 28 Закона № 164-ФЗ).

Сведения о заключении договора финансовой аренды (лизинга) подлежат внесению лизингодателем в Единый федеральный реестр сведений о фактах деятельности юридических лиц (п. 3 ст. 10 Закона № 164-ФЗ).

Бухгалтерский учет

С бухгалтерской отчетности за 2022 год операции по договорам финансовой аренды(лизинга) у лизингополучателя должны отражаться в бухгалтерском учете в соответствии с требованиями ФСБУ 25/2018, поскольку единовременно выполняются следующие условия (п. 5 ФСБУ 25/2018):

- лизингодатель предоставляет лизингополучателю предмет лизинга на определенный срок;

- предмет лизинга определен в договоре, этим договором не предусмотрено право лизингодателя по своему усмотрению заменить предмет лизинга в любой момент в течение срока лизинга;

- лизингополучатель имеет право на получение экономических выгод от использования предмета лизинга;

- лизингополучатель имеет право определять, как и для какой цели используется предмет лизинга в той степени, в которой это не предопределено техническими характеристиками предмета лизинга.

Классификация объектов учета по договору лизинга производится на более раннюю из двух дат: дату, на которую предмет лизинга становится доступным для использования лизингополучателем (дата предоставления предмета лизинга) или дату заключения договора лизинга.

На дату предоставления лизингодателем предмета лизинга в учете лизингополучателя в качестве объекта учета признается право пользования активом (ППА) с одновременным признанием обязательства по аренде (ОА) (п. 10 ФСБУ 25/2018).

Право пользования активом (ППА)

Право пользования активом признается по фактической стоимости, которая включает:

- величину первоначальной оценки обязательства по аренде;

- лизинговые платежи, уплаченные авансом по состоянию на дату предоставления предмета лизинга;

- затраты лизингополучателя, связанные с поступлением предмета лизинга и приведением его в состояние, пригодное для использования в запланированных целях;

- величину подлежащего исполнению лизингополучателем оценочного обязательства (по демонтажу, перемещению предмета лизинга, восстановлению окружающей среды, восстановлению предмета лизинга до требуемого договором лизинга состояния).

Лизингополучатель, который вправе применять упрощенные способы ведения бухгалтерского учета, может признавать затраты, указанные в п. 3 и п. 4, в составе расходов периода и рассчитывать фактическую стоимость права пользования активом только исходя из первоначальной оценки обязательства по аренде и лизинговых платежей, уплаченных авансом по состоянию на дату предоставления предмета лизинга. Если предмет лизинга по характеру его использования относится к группе основных средств, по которой принято решение о проведении переоценки, то соответствующее право пользования активом также переоценивается.

Стоимость права пользования активом погашается посредством амортизации. Срок полезного использования права пользования активом не должен превышать срок лизинга, если не предполагается переход к лизингополучателю права собственности на предмет лизинга.

Обязательство по аренде (ОА)

Обязательство по аренде признается в сумме приведенной стоимости будущих лизинговых платежей (включая выкупную стоимость) на дату оценки (п. 14 ФСБУ 25/2018). Эта стоимость определяется путем дисконтирования номинальных величин будущих лизинговых платежей. В качестве ставки дисконтирования применяется ставка, при использовании которой приведенная стоимость будущих лизинговых платежей и негарантированной ликвидационной стоимости предмета лизинга равна его справедливой стоимости.

Негарантированная ликвидационная стоимость – это предполагаемая справедливая стоимость предмета лизинга к концу срока лизинга за вычетом сумм, подлежащих оплате в связи с гарантиями выкупа этого предмета, которые учтены в составе лизинговых платежей. Справедливая стоимость (оценка, основанная на рыночных данных) определяется по правилам МСФО (п. 8 ФСБУ 25/2018).

Лизингополучатель, который вправе применять упрощенные способы бухгалтерского учета, может первоначально оценивать обязательство по аренде как сумму номинальных величин будущих лизинговых платежей на дату этой оценки.

Величина обязательства по аренде после признания увеличивается на величину начисляемых процентов (процентный расход) и уменьшается на величину фактически уплаченных лизинговых платежей. Фактическая стоимость обязательства по аренде подлежит пересмотру в случае изменения условий договора лизинга или намерений сторон продлевать / сокращать срок лизинга.

Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости права пользования активом включается в доходы текущего периода.

Прекращение договора лизинга

При полном или частичном прекращении договора лизинга балансовая стоимость права пользования активом и обязательства по аренде списываются в соответствующей части. Образовавшаяся при этом разница признается в качестве дохода или расхода в составе прибыли/убытка.

Налоговый учет

Налог на прибыль (в отношении договоров, заключенных с 2022 года)

У лизингополучателя непосредственно при получении предмета лизинга и при возврате его лизингодателю не возникает объектов обложения налогом на прибыль. Учитывает это имущество и начисляет амортизацию по нему лизингодатель (п. 1 ст. 256 НК РФ, п. 21 ст. 1 Федерального закона от от 29.11.2021 № 382-ФЗ).

Лизинговые платежи за принятое в лизинг имущество признаются прочими расходами, связанными с производством и реализацией. Если в состав лизинговых платежей включена выкупная стоимость предмета лизинга, подлежащего по окончании срока действия договора передаче лизингополучателю в собственность, лизинговые платежи учитываются в составе расходов за минусом этой выкупной стоимости (пп. 10 п. 1 ст. 264 НК РФ).

С учетом того, что принимаемые для целей налогообложения расходы признаются в том отчетном (налоговом) периоде, к которому они относятся (п. 1 ст. 272 НК РФ), датой признания расходов по аренде в большинстве случаев будет последнее число месяца (или дата окончания договора лизинга).

Затраты лизингополучателя в форме выкупной цены предмета лизинга при переходе к нему от лизингодателя права собственности на предмет лизинга являются затратами на приобретение амортизируемого имущества, не учитываются при исчислении налоговой базы по налогу на прибыль. Эти затраты включаются в состав расходов для целей налогообложения через амортизацию в соответствии со ст. 256 — 259.3 НК РФ.

До передачи предмета лизинга в собственность лизингополучателя суммы уплаченных лизингодателю выкупных платежей в целях исчисления налога на прибыль следует рассматривать как авансовыми платежами (письмо Минфина России от 11.09.2018 № 03-03-06/1/64977).

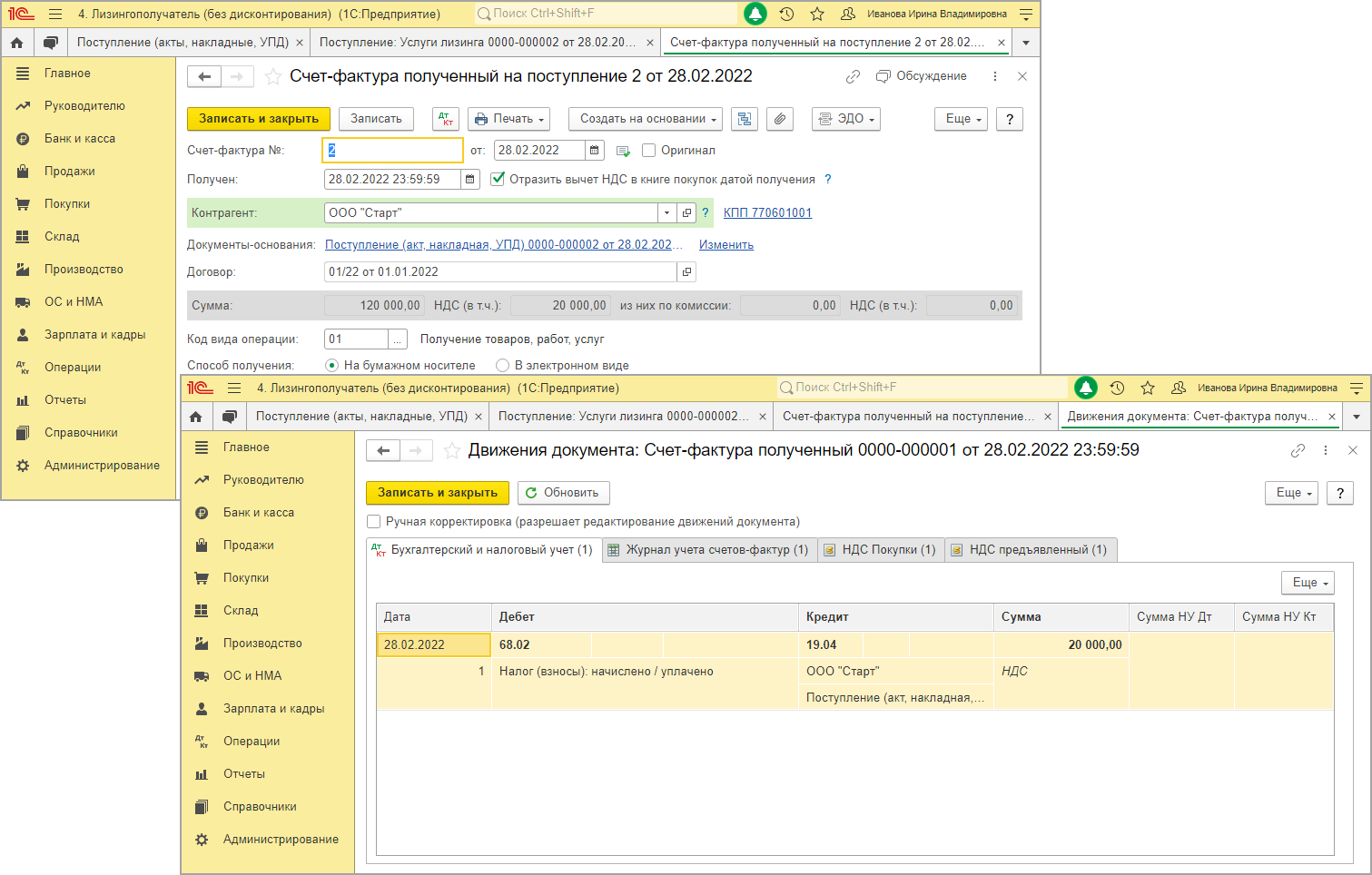

НДС

Операции по получению и возврату предмета лизинга не являются объектом обложения НДС, так как не признаются реализацией в смысле п. 1 ст. 39 НК РФ (право собственности на объект лизинга (финансовой аренды) не переходит к лизингополучателю).

НДС, предъявляемый лизингодателем в сумме лизинговых платежей, без включения в них выкупных платежей за имущество, лизингополучатель вправе принять к вычету в общеустановленном порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

В отношении НДС по платежам выкупной стоимости лизингового имущества, если они предусмотрены договором лизинга, Минфин России обозначил свою позицию в письме от 07.07.2006 № 03-04-15/131 (п. 2). До настоящего времени эта позиция не изменилась, предполагается, что выкупные платежи, уплачиваемые в составе лизинговых платежей, а также одновременно с лизинговыми платежами (но без включения в них) для целей обложения НДС не считаются авансами.

Иными словами, лизингодатель исчисляет НДС с полной суммы установленного договором лизинга платежа без выделения из его состава выкупной стоимости имущества и выставляет на эту сумму лизингополучателю счет-фактуру, на основании которого лизингополучатель предъявляет НДС к вычету.

В случае получения лизингодателем выкупной стоимости имущества после передачи на это имущество права собственности, лизингодатель должен оформить счет-фактуру по передаваемому имуществу на сумму выкупной стоимости, полученной сверх лизинговых платежей, и соответствующую ей сумму налога. Этот счет-фактура будет основанием для принятия к вычету налога, уплаченного лизингополучателем в выкупной цене.

Налог на имущество

Недвижимое имущество, переданное в лизинг, подлежит налогообложению налогом на имущество у лизингодателя независимо от способа исчисления налога (по кадастровой или среднегодовой стоимости).

Транспортный налог

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Таким образом, плательщиком транспортного налога на транспортное средство — предмет лизинга является организация (лизингодатель или лизингополучатель), на которую зарегистрирован автомобиль (Письмо ФНС от 25.02.2020 № БС-4-21/3129@).

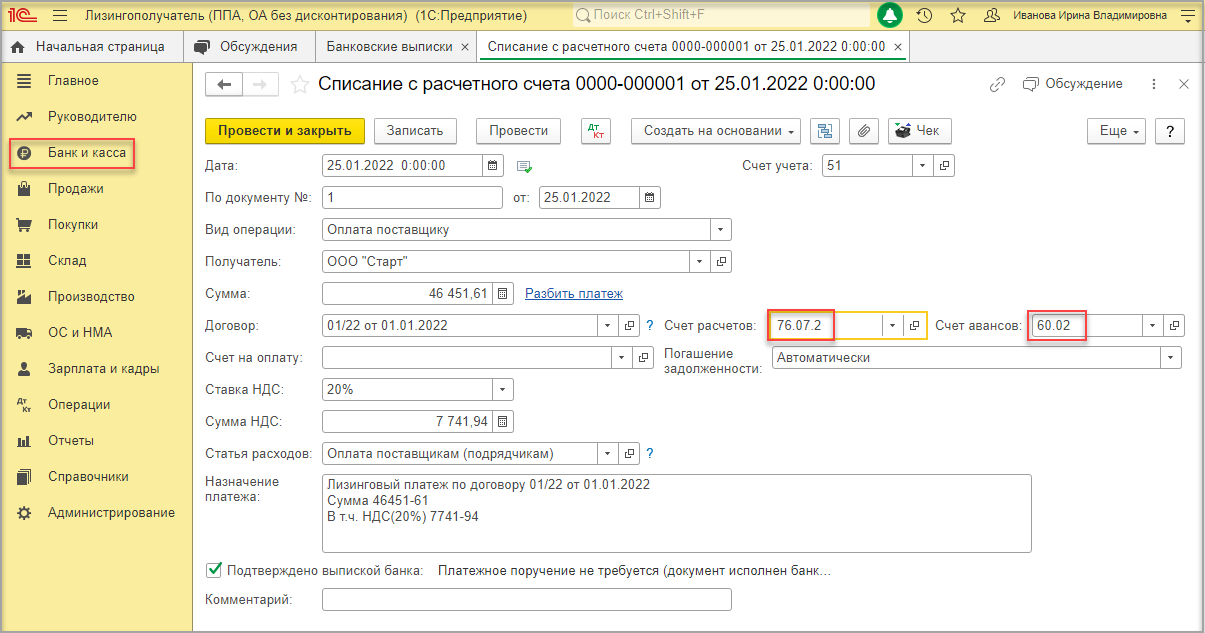

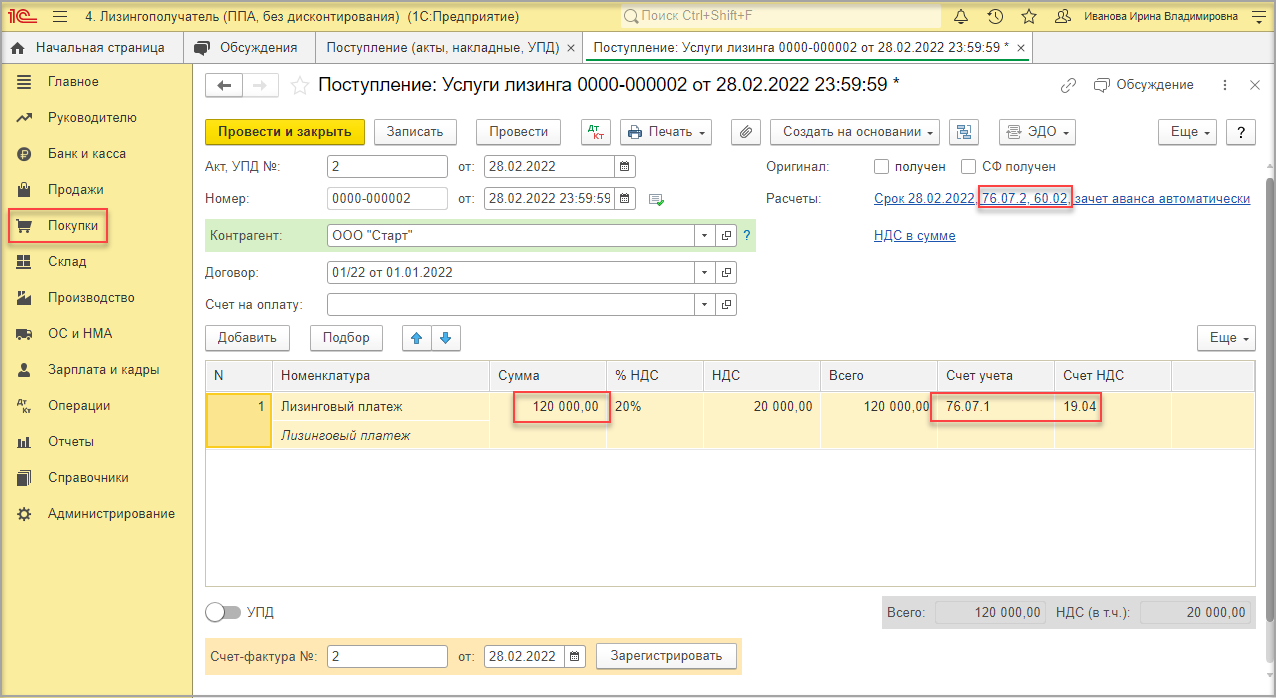

В программе «1С:Бухгалтерия 8» (ред. 3.0)

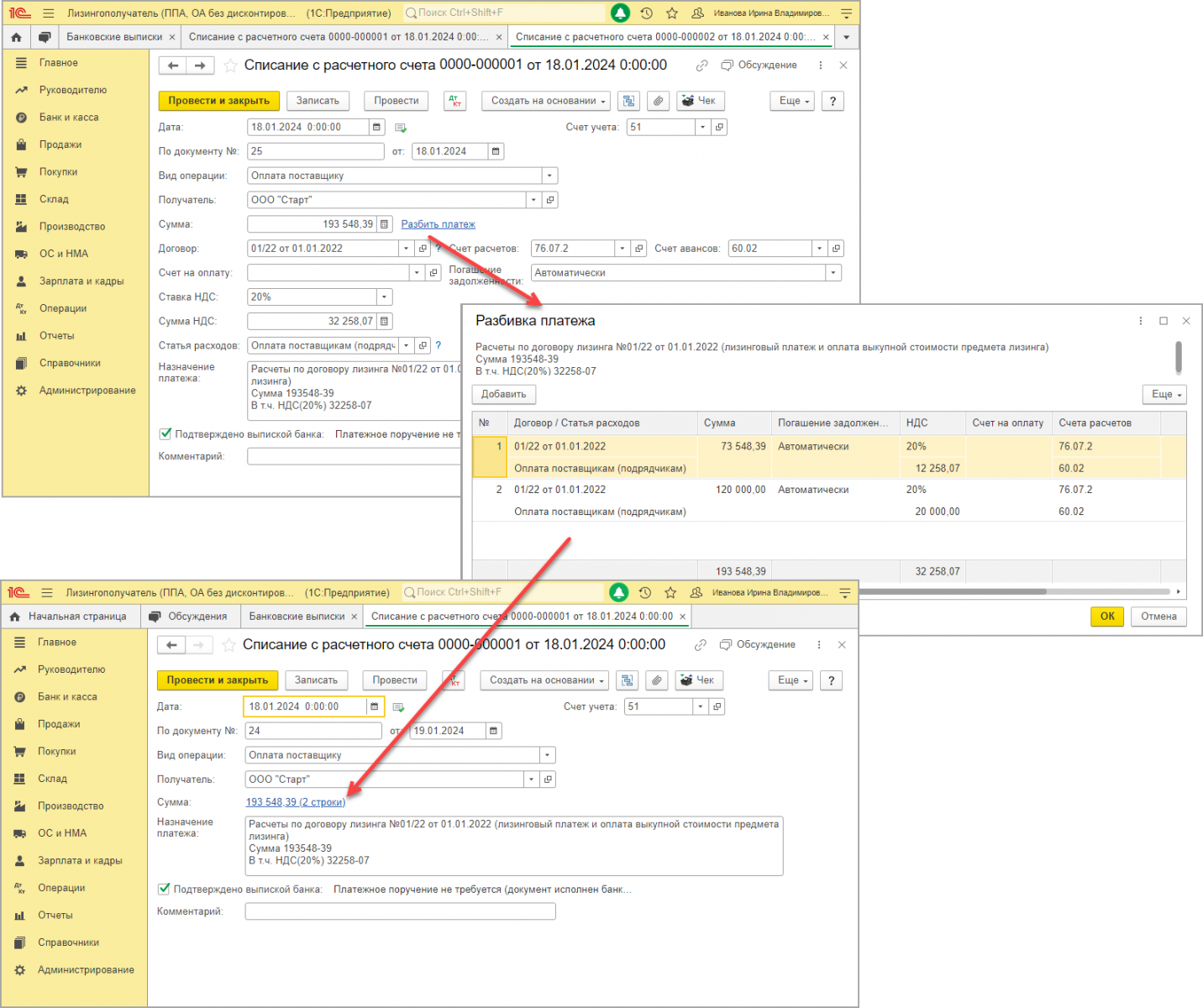

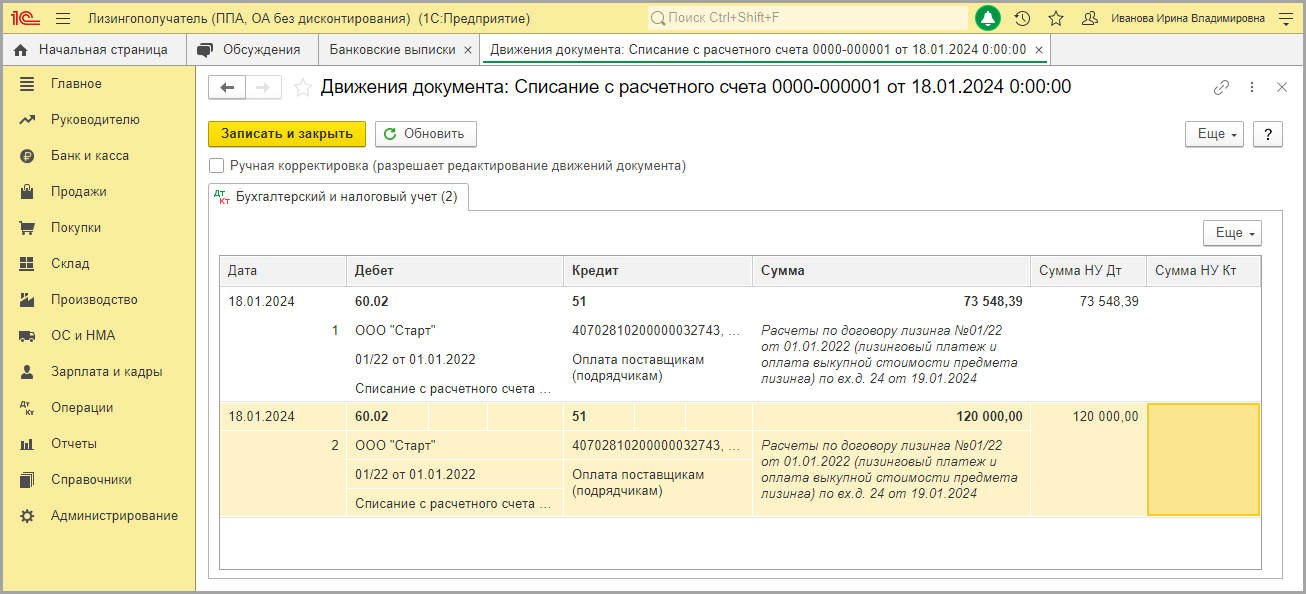

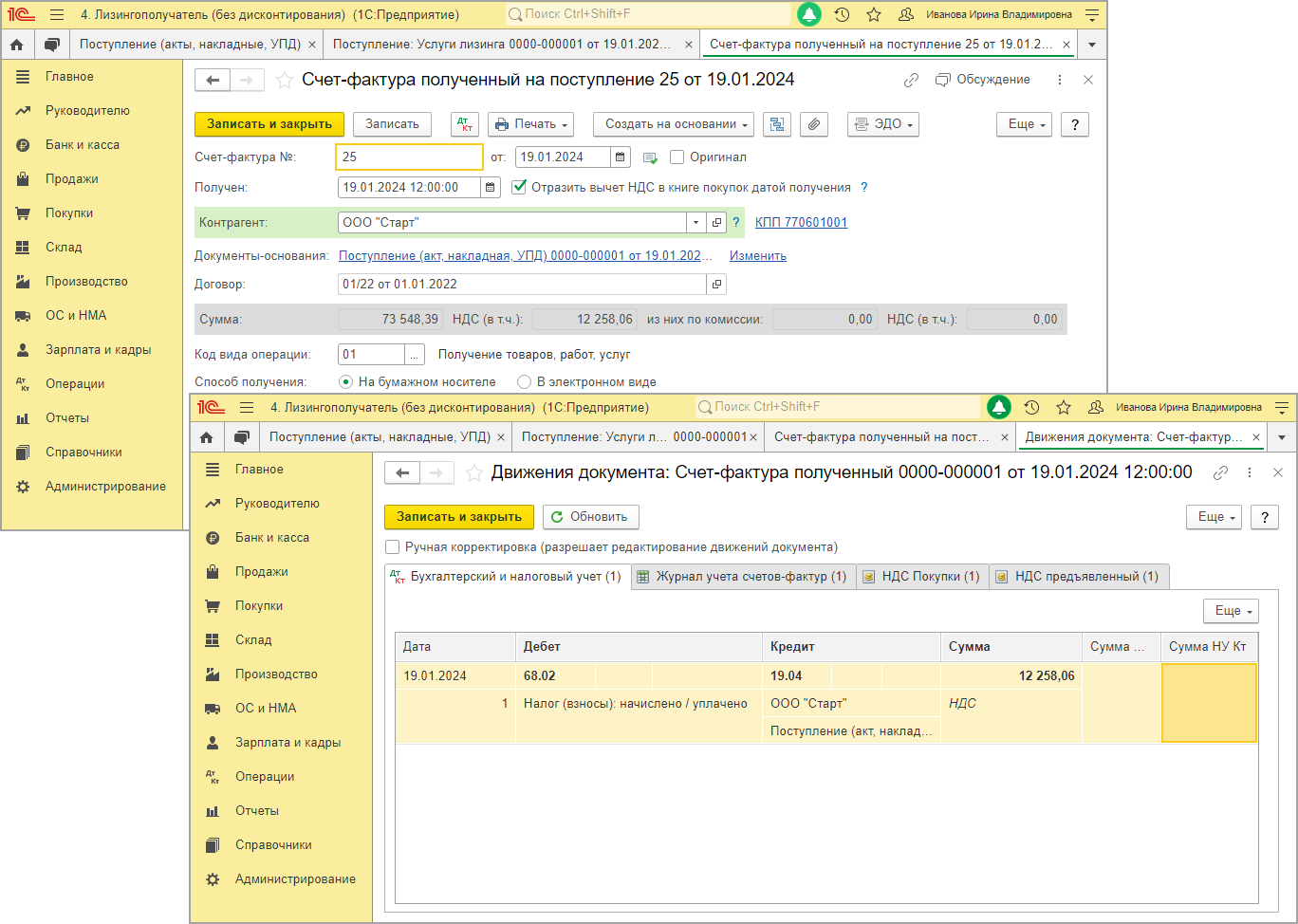

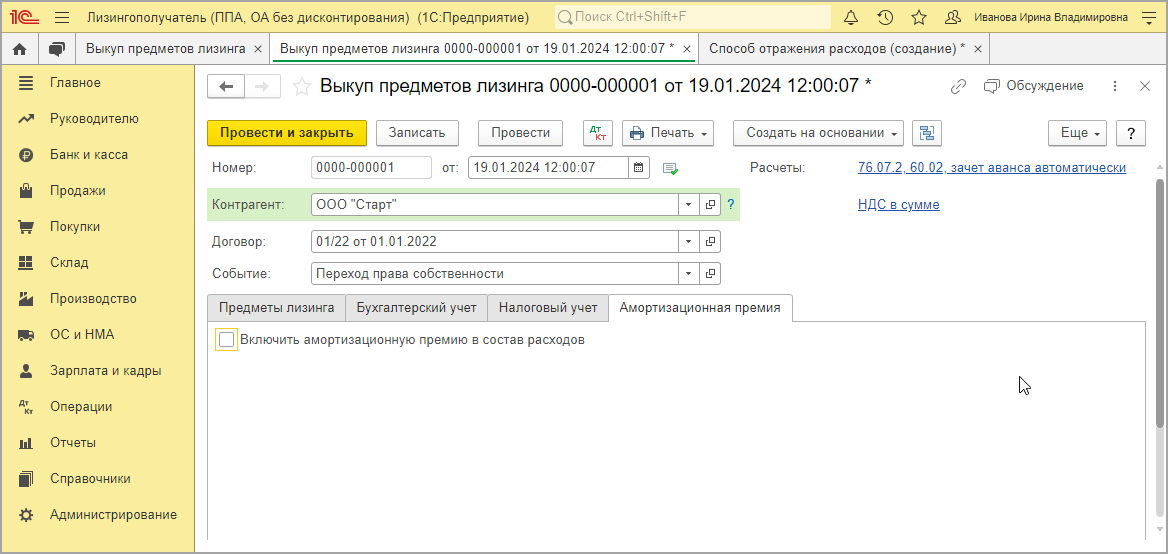

Функционал по отражению операций лизинга у лизингополучателя с признанием права пользования активом (ППА) и обязательства по аренде (ОА) в программе поддерживается только для организаций имеющих право на упрощенные способы ведения бухгалтерского учета, когда обязательство по аренде первоначально оценивается как сумма номинальных величин будущих лизинговых платежей на дату этой оценки (без дисконтирования). Используются следующие документы:

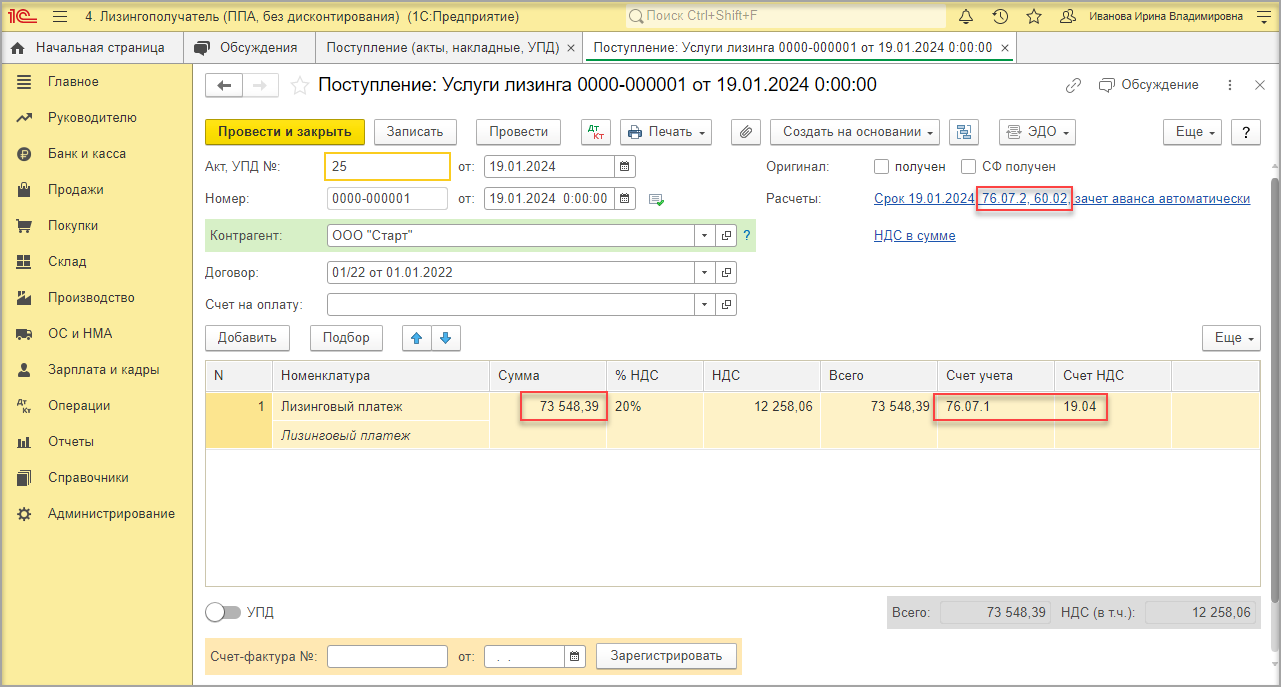

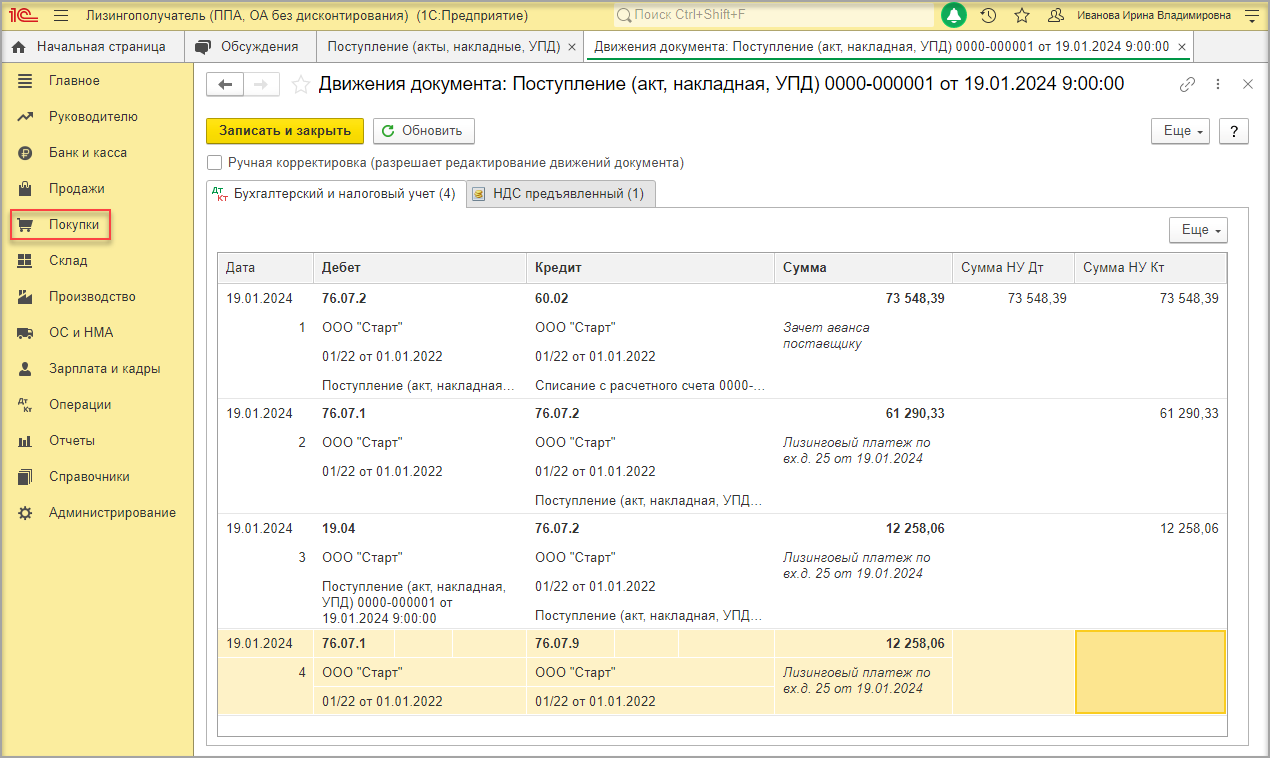

- «Поступление в лизинг»;

- «Поступление (акт, накладная, УПД)» с видом операции «Услуги лизинга»;

- «Выкуп предметов лизинга».

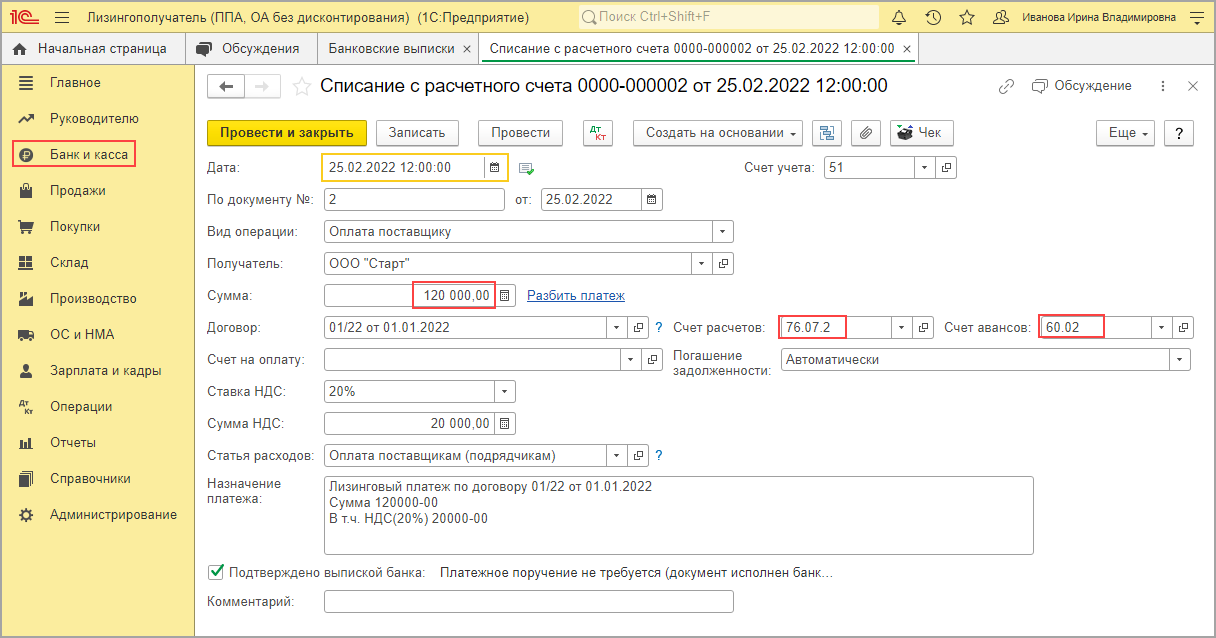

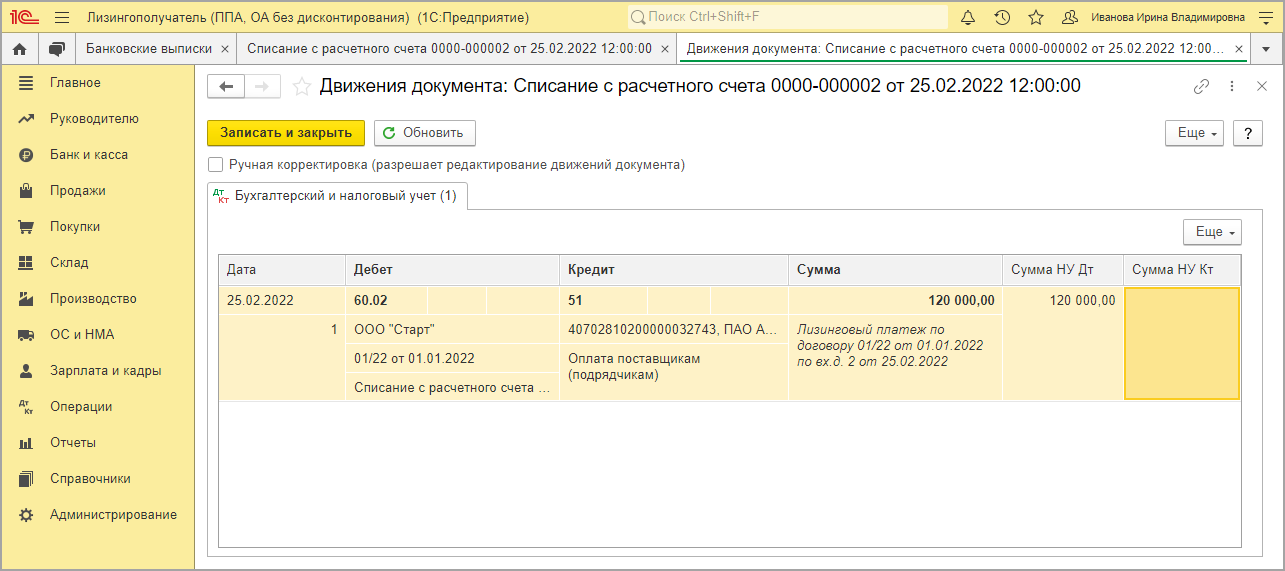

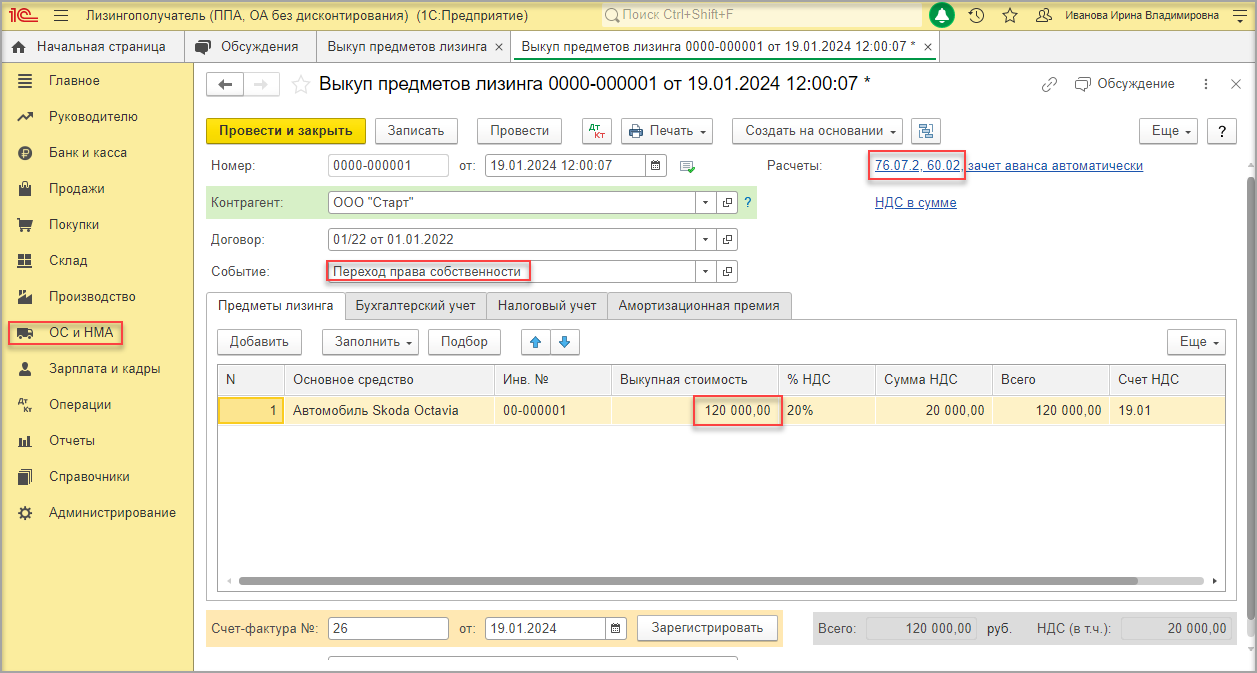

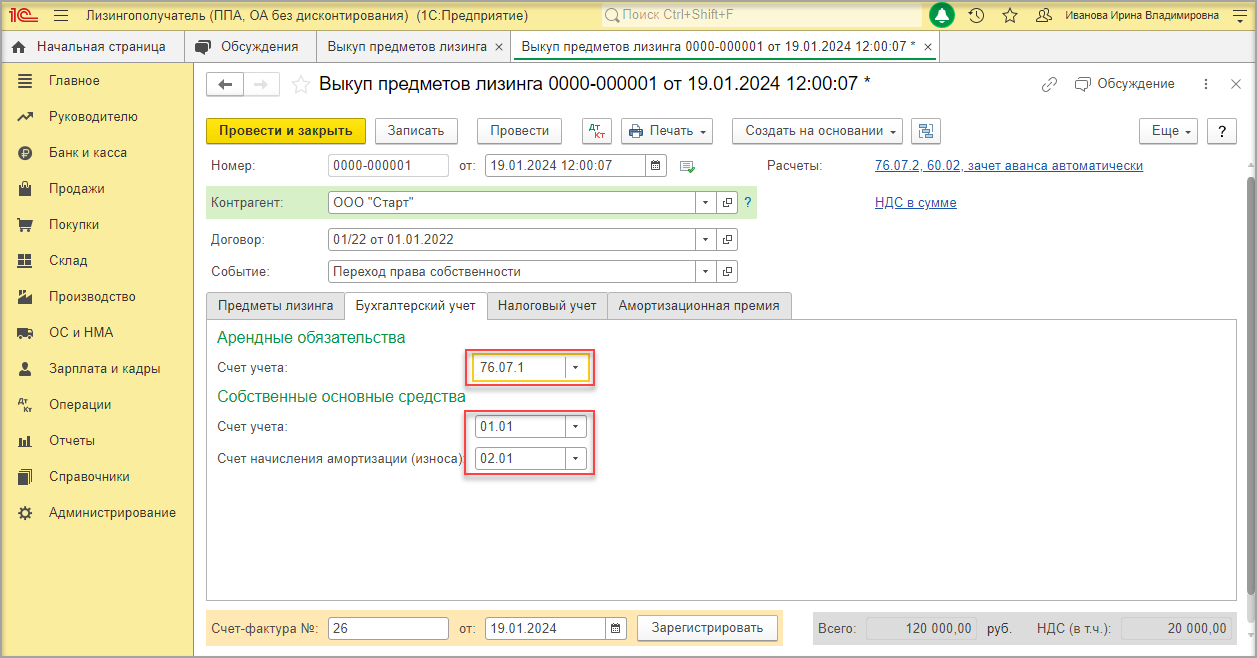

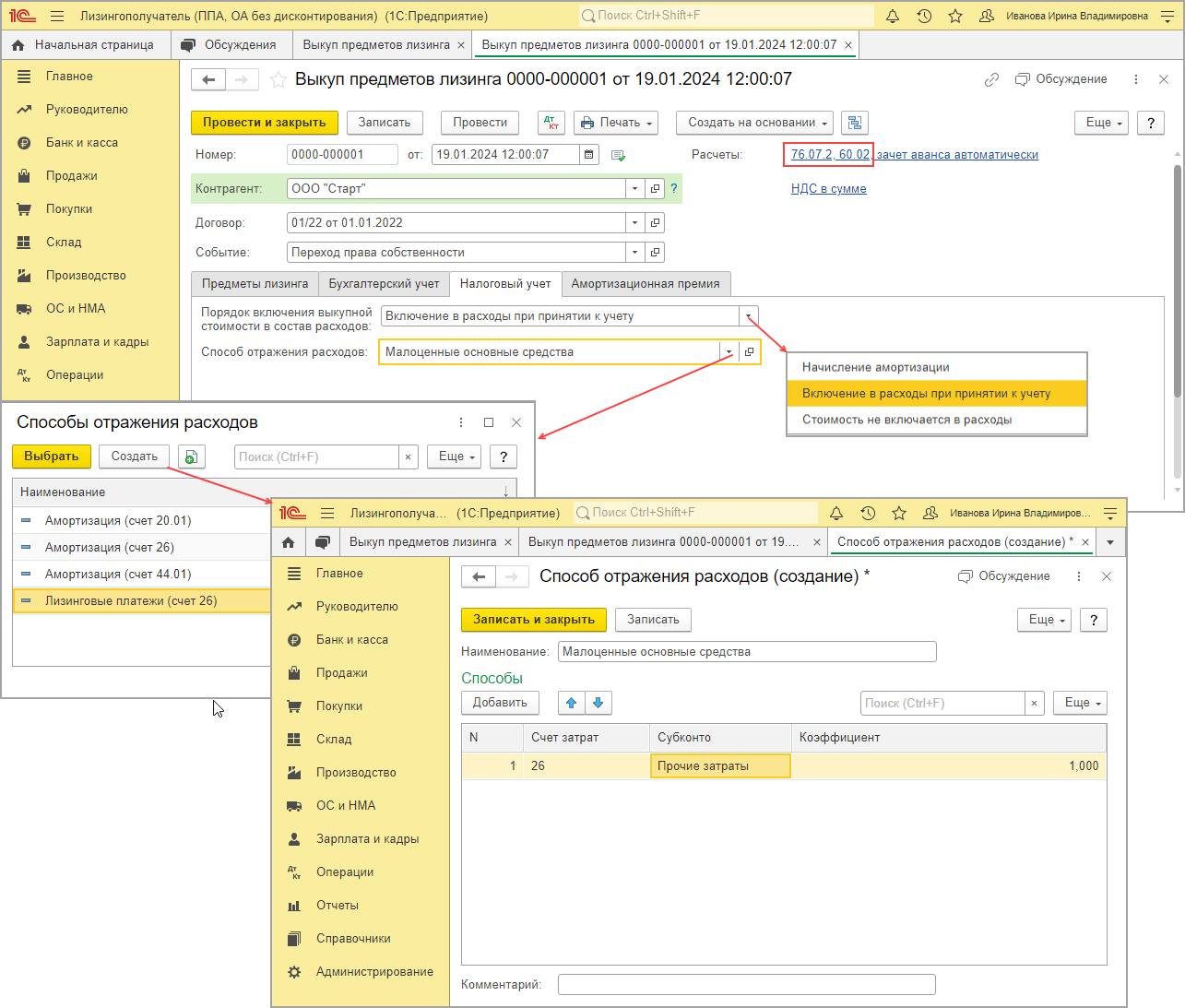

Пример

ООО «Символ» (лизингополучатель) заключило с ООО «Старт» (лизингодатель) договор лизинга (финансовой аренды) (№ 01/22 от 01.01.2022). Предметом лизинга является автомобиль Skoda Octavia, приобретенный ООО «Старт» за 2 400 000,00 руб. (в том числе НДС 400 000 руб.). Автомобиль будет использоваться ООО «Символ» для управленческих нужд.

Основные условия договора:

- срок договора — 24 месяца (с 20.01.2022 по 19.01.2024);

- по окончании договора арендатор выкупает автомобиль у арендодателя;

- выкупная стоимость — 120 000 руб. (в т.ч. НДС20% — 20 000,00 руб.), выплачивается в последний день действия договора;

- общая стоимость договора — 3 000 000 руб. (в т.ч. НДС 20% — 500 000 руб.);

- лизинговые платежи перечисляются согласно графику;

- счета-фактуры выставляются лизингодателем ежемесячно, в последнее число каждого расчетного месяца;

- предмет лизинга передается лизингополучателю 20.01.2022;

- автомобиль зарегистрирован на лизингодателя, плательщиком транспортного налога является лизингодатель.

ООО «Символ» относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Срок полезного использования лизингового автомобиля для целей бухгалтерского учета – 60 месяцев.

В соответствии с учетной политикой ООО «Символ» для целей бухгалтерского и налогового учета:

- амортизация основных средств начисляется линейным способом с месяца, следующего за месяцем ввода объекта в эксплуатацию, коэффициент ускоренной амортизации не применяется;

- амортизация ППА начисляется линейным способом с месяца, следующего за месяцем получения предмета лизинга;

- первоначально обязательство по аренде оценивается как сумма номинальных величин будущих арендных платежей на дату этой оценки (без дисконтирования);

- НДС по авансам к вычету не принимается;

- используется общая система налогообложения (ОСН), применяется метод начисления и ПБУ 18/02 (балансовый метод).

График платежей

|

Дата платежа |

Сумма лизингового платежа, руб. |

Выкупная стоимость, руб. |

Иого, руб. |

||||||

|

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

|

|

25.01.2022 |

46 451,61 |

7 741,94 |

38 709,68 |

0,00 |

0,00 |

0,00 |

46 451,61 |

7 741,94 |

38 709,68 |

|

25.02.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.12.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.01.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.02.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2023 |

120 000,00 |

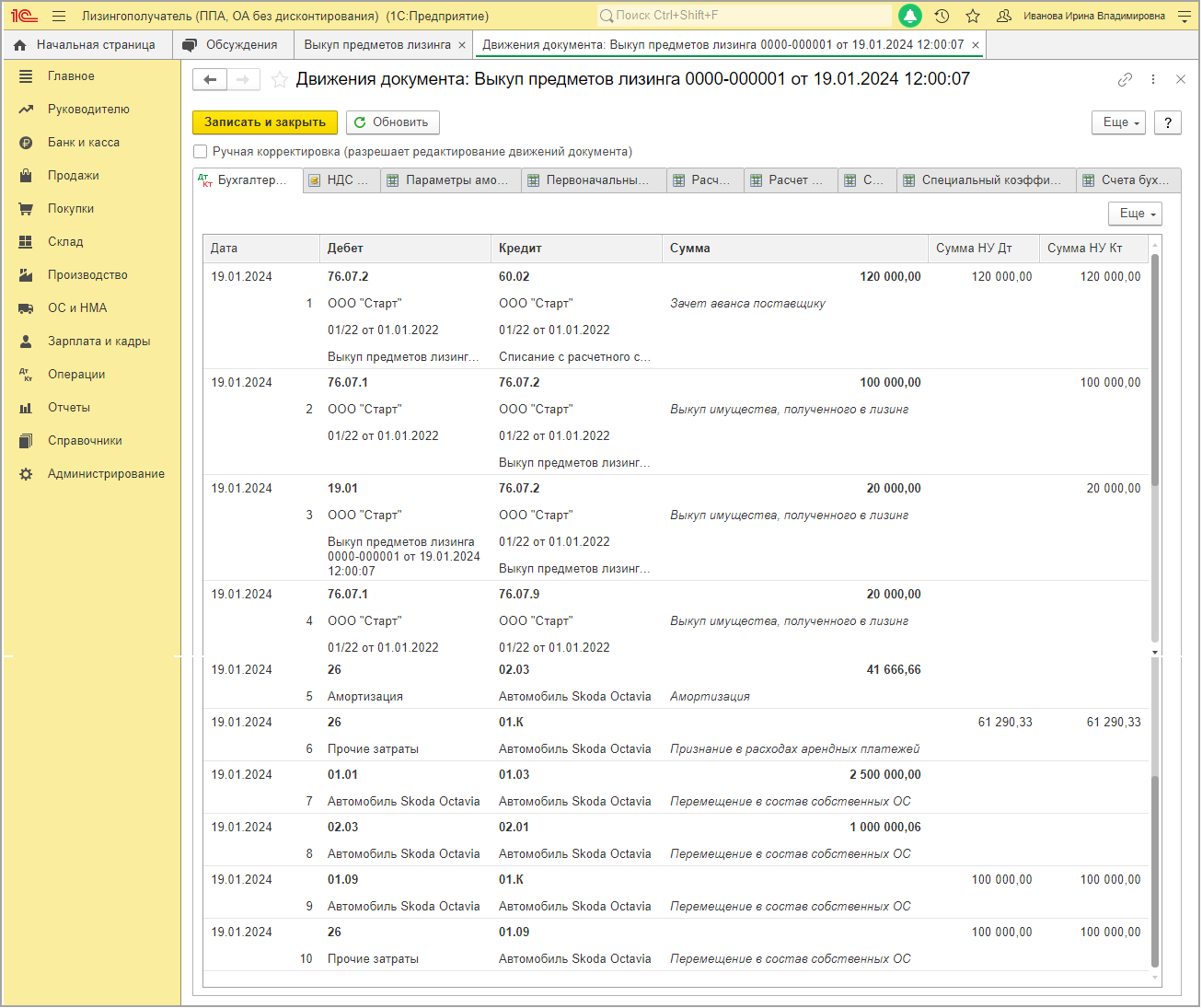

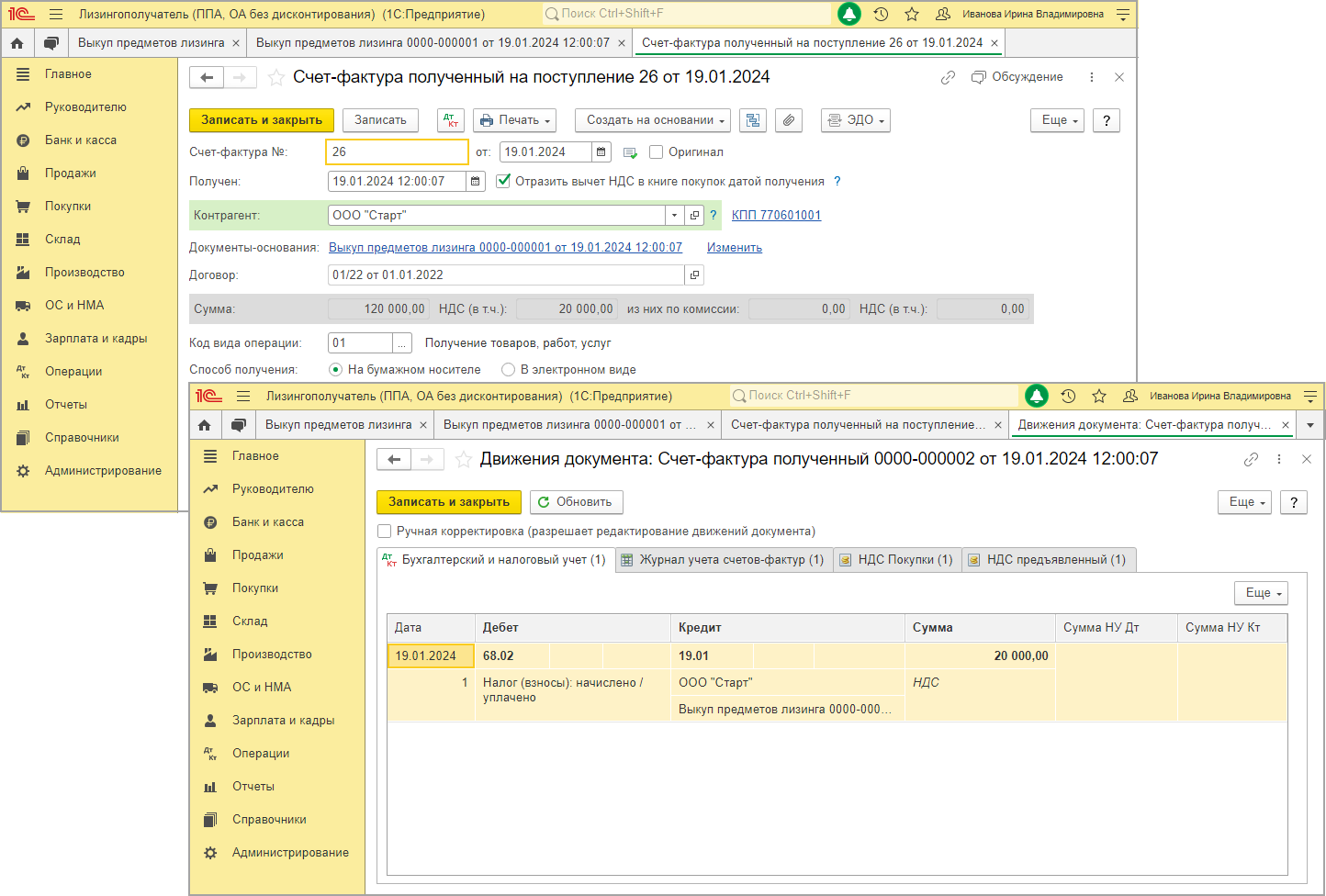

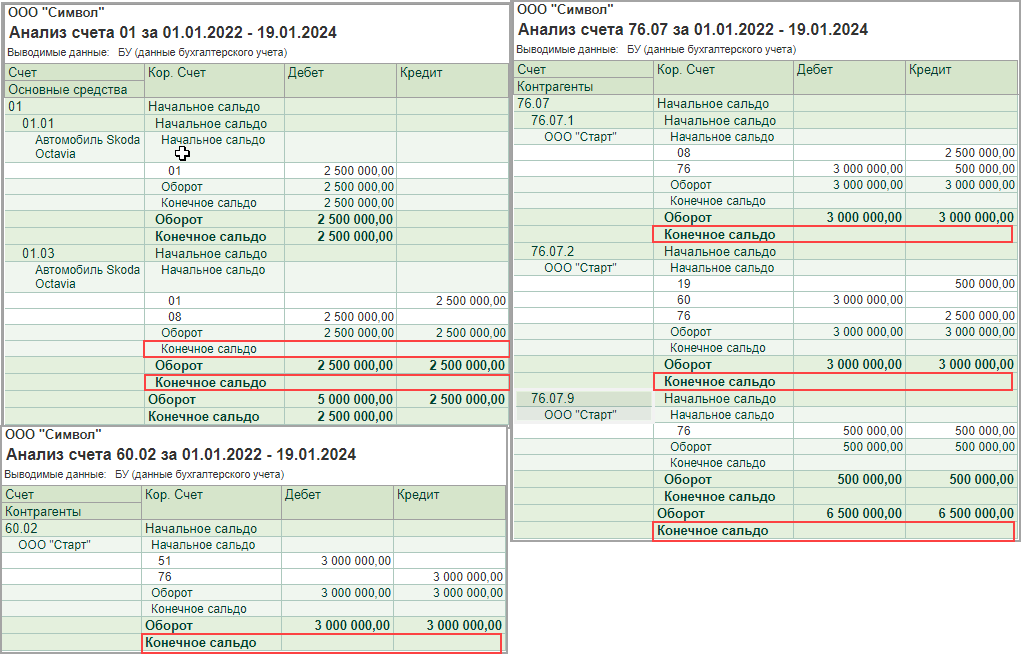

20 000,00 |