3-НДФЛ для ИП — форма отчета, позволяющая показать не только поступления и расходы от предпринимательства, но и доходы, а также вычеты, получаемые ИП как обычным физлицом. Особенностям 3-НДФЛ для ИП посвящена наша статья.

Когда предприниматель платит НДФЛ

Согласно п. 1 ст. 23 ГК РФ индивидуальный предприниматель — это физическое лицо, которое ведет предпринимательскую деятельность и зарегистрировано в таком качестве. Таким образом, ИП, как физлицо, признается налогоплательщиком НДФЛ (п. 1 ст. 207 НК РФ). На необходимость исчисления указанного налога с доходов, полученных ИП от предпринимательства, указывает и текст подп. 1 п. 1 ст. 227 НК РФ.

При применении спецрежимов НДФЛ вместе с НДС и налогом на имущество заменяются одним налогом, отвечающим соответствующему режиму (ЕСХН, УСН, ПСН). Однако это касается только доходов, связанных с предпринимательской деятельностью. Доходы, полученные ИП не от предпринимательства, расцениваются как доходы обычного физлица и облагаются НДФЛ с учетом требований гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Обязанность по представлению ИП декларации о полученных от предпринимательства доходах и произведенных расходах отражена в п. 5 ст. 227 НК РФ. Оформляется такая декларация на бланке, называемом формой 3-НДФЛ. В 2023 году за 2022 год 3-НДФЛ следует оформлять на обновленном бланке, в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/880@. Вы можете скачать его бесплатно, кликнув по картинке ниже:

Бланк 3-НДФЛ за 2022 год

Скачать

Уточненка за предыдущие годы подается по формам, действующим в корректируемых отчетных периодах.

Если вам нужно скорректировать отчетность за 2019 — 2020 годы, то вы можете скачать нужные бланки декларации здесь.

Как сдать 3-НДФЛ для ИП на ОСНО и когда вносятся авансовые платежи по этому налогу

Используя общий режим налогообложения, ИП в отличие от юрлиц, платящих при этом режиме налог на прибыль, в общеустановленном порядке оформляет и представляет декларацию 3-НДФЛ. В декларации 3-НДФЛ для ИП на ОСНО тоже одновременно могут быть отражены доходы, как не связанные с предпринимательской деятельностью, так и полученные в ходе ее ведения.

Сроки уплаты авансовых платежей с 2020 года изменились. Теперь в течение года налогоплательщик, использующий ОСНО по НДФЛ должен вносить авансовые платежи в следующие сроки:

- до 25 апреля (25.04.2023 в 2023 году) — за 1 квартал 2023 года;

- до 25 июля (25.07.2023 в 2023 году) — по результатам полугодия 2023 года;

- не позднее 25 октября (25.10.2023 в 2023 году) — за 9 месяцев 2023 года.

Подробнее об изменениях читайте здесь.

ВАЖНО! С 01.01.2023 налоговые платежи необходимо вносить единым налоговым платежом. В связи с этим изменены сроки уплаты налогов в 2023 году. Впрочем, авансов по НДФЛ ИП эти нововведения не коснулись. Они по-прежнему должны вносить авансы до 25 числа месяца, следующего за отчетным кварталом.

Особенности декларации, заполняемой ИП, заключаются в том, что:

- на титульном листе 3-НДФЛ у ИП указывается категория налогоплательщика — 720;

- обязательным к заполнению помимо титульного листа и разделов 1, 2 является приложение 3.

Доходы и расходы ИП в целях исчисления налоговой базы от предпринимательства определяются с учетом положений гл. 25 НК РФ. Обоснованность расходов должна удовлетворять требованиям ст. 252 НК РФ. При этом ИП может воспользоваться предусмотренными гл. 23 НК РФ вычетами: стандартным, социальным, имущественным, профессиональным и инвестиционным.

В какой срок проводится камеральная проверка 3-НДФЛ, поданная ИП? Меняется ли срок проверки в случае подачи уточненки? Как ИП заполнить и подать декларцию 3-НДФЛ? Ответы на эти и другие вопросы можно найти в Готовом решении от КонсультантПлюс. Получите пробный доступ и бесплатно изучите авторитетное мнение экспертов.

Согласно ст. 229 НК РФ крайний срок представления декларации 3-НДФЛ — 30 апреля года, наступающего за отчетным. Нарушение этого срока приведет к применению ответственности по ст. 119 НК РФ — штрафу в размере 5–30% от неуплаченной суммы, но не менее 1 000 руб.

За 2022 год подать декларацию следует до 02.05.2023 с учетом переноса с 30.04.2022, которое является воскресеньем.

Если в поданной декларации обнаружена ошибка, отчет можно уточнить. Подробнее об этом – в статье «Особенности уточненной налоговой декларации 3-НДФЛ».

Нужна ли справка 3-НДФЛ для ИП на УСН или ином спецрежиме

Если индивидуальный предприниматель применяет УСН или иной спецрежим, он освобожден от уплаты НДФЛ, если получает доход от бизнеса. Однако есть обстоятельства, при которых ИП все-таки должен подавать 3-НДФЛ, а именно если:

- в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого срецрежима, при этом предпринимателю придется отчитываться уже по ОСНО и представлять 3-НДФЛ;

- ИП реализует свое недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- ИП получил от организации денежные средства как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом).

- он выиграл в лотерею;

- получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- ему выплачены дивиденды.

Если возникли обстоятельства, приведенные в перечне, ИП придется отчитаться в налоговую инспекцию как физлицу и внести соответствующие суммы налога в бюджет до 15 июля.

Уплатить налог за 2022 год следует до 17.07.2023 г. (с учетом переноса с 15.07.2023 — субботы).

Может ли налоговая наказать за непредставление 3-НДФЛ, читайте в материале «Есть ли штраф за несвоевременную сдачу декларации 3-НДФЛ?».

Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

Если налогоплательщик в течение налогового периода (года) не получал доход от предпринимательской деятельности, он все равно должен отчитаться перед ИФНС путем подачи декларации. Как заполнить декларацию 3-НДФЛ для ИП в этом случае? Такой отчет оформляется с нулевыми показателями (письмо Минфина России от 25.12.2007 № 03-02-07/1-507).

При его составлении используется действующая форма бланка декларации 3-НДФЛ.

Формы декларации 3-НДФЛ для ИП и обычных физлиц идентичны, но заполняются они этими налогоплательщиками по-разному.

Получите бесплатно пробный доступ к КонсультантПлюс и в системе вы найдете примеры заполнения 3-НДФЛ на все случаи жизни, например, для получения вычета при покупке жилья или при его продаже и др.

Обязательны для заполнения и для ИП, и для физлица титульный лист и разделы 1, 2. Именно их надо оформить при подаче нулевой декларации 3-НДФЛ у ИП. Остальные листы заполняются и ИП, и физлицом по мере необходимости.

Отсутствие деятельности логически может перерасти в ликвидацию статуса ИП. В таких обстоятельствах у налогоплательщика тоже отсутствуют данные для заполнения граф декларации. В результате сдается нулевая 3-НДФЛ, причем представить отчет требуется в короткий срок, не превышающий 5 дней со дня регистрации факта прекращения деятельности ИП.

Итоги

ИП, не применяющий какой-либо из спецрежимов, обязан исчислять и уплачивать НДФЛ от доходов, полученных в результате предпринимательства. Декларируются такие доходы ежегодно в специальном отчете (декларации) 3-НДФЛ. Форма 3-НДФЛ у ИП и физлиц одинакова, но заполняют они в ней (помимо обязательных) разные листы.

Содержание статьи

Показать

Скрыть

Декларация 3-НДФЛ — отчетность, которую гражданам нужно заполнять и подавать самостоятельно. Часть россиян никогда не сдавали 3-НДФЛ, хотя имеют доходы для декларирования и рискуют нарваться на штрафы. Многие могут получить налоговые вычеты, но упускают выгоду, потому что не понимают принципы заполнения декларации.

Рассказываем, когда и кому нужно заполнять и сдавать 3-НДФЛ, какие штрафы за несдачу документа положены и как заполнить его верно с первого раза.

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ — утвержденный налоговый отчет о доходах физического лица. Его подают все граждане, которые получают налогооблагаемый доход. На основании данных в документе налоговая служба исчисляет размер налога на доходы физического лица (НДФЛ) и контролирует его уплату.

Если вы получили доход, то подать справку 3-НДФЛ — ваша обязанность.

Кроме задач по декларированию полученных доходов и расчета суммы налога, форма 3-НДФЛ необходима в следующих случаях:

- Для оформления налогового вычета — возврата части ранее уплаченного НДФЛ.

- При оформлении кредита. В этом случае 3-НДФЛ поможет подтвердить заявленный уровень доходов.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Когда нужно подавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно подать при получении следующих доходов в отчетном году:

- Вознаграждение за труд, другие выплаты от организаций и ИП.

- Доход от предпринимательской деятельности. Подают ИП, работающие по основной системе налогообложения (ОСНО).

- Подарки от граждан и компаний.

- Доход от продажи недвижимости и другого имущества, если с момента оформления его в собственность не прошло 3 или 5 лет.

Также справку 3-НДФЛ подают граждане, которые хотят получить налоговый вычет.

Остановимся подробнее на каждом виде дохода.

Вознаграждение от организаций и ИП. К этой категории доходов относятся:

- заработная плата, вознаграждение по договору ГПХ;

- премии по итогам работы;

- доплаты за особые условия труда, звания и классность;

- матпомощь и другое.

Если сотрудник в течение года получил матпомощь или подарок на сумму до 4 тыс. рублей, НДФЛ с них уплачивать не нужно, как и включать эти статьи доходов в декларацию. Работодатель сам заполняет декларации о матпомощи и заработной плате сотрудников.

Оформить декларацию 3-НДФЛ самостоятельно нужно при выигрыше в лотерее или конкурсе, организатором которого выступает ИП или компания. Ставки НДФЛ и формы справок в таких случаях будут отличаться.

Оформить декларацию 3-НДФЛ и уплатить налог необходимо, если сумма выигрыша составляет от 4 до 15 тыс. рублей. Если эта сумма выше, подавать отчетность и перечислять налог должен организатор конкурса.

Подарки от частных лиц. Оформить 3-НДФЛ и уплатить налог придется, если даритель не является близким родственником налогоплательщика. Денежные подарки налогом не облагаются. Но уплатить его придется с подаренного движимого и недвижимого имущества.

При оформлении дарственной нотариус передает сведения в налоговую. Поэтому получателю необходимо в определенный срок направить 3-НДФЛ в ФНС и вовремя уплатить налог.

Игнорирование этого требования может грозить нарушителю штрафом, а в некоторых случаях и уголовной ответственностью.

Доход от продажи имущества. Оформить декларацию и уплатить налог при продаже имущества необходимо, если собственник владел им менее 3 или 5 лет. Налоговой базой здесь будет разница между суммами продажи и покупки. Для продажи автомобиля необходимый срок владения составляет 3 года, а для недвижимости — 5 лет. Исключение — продажа единственного жилья или доли в нем, подаренного, унаследованного, приватизированного или полученного в результате ренты с пожизненным содержанием жилья. В этих случаях необходимый срок составит 3 года.

Прочие доходы. К таким относятся доходы от сдачи недвижимости в аренду, преподавательской деятельности, иностранных источников и инвестиционной деятельности.

Ставка НДФЛ составит 13%.

Общие требования к заполнению 3-НДФЛ

Кто обязан подавать декларацию 3-НДФЛ

Согласно ст. 227 и 228 Налогового кодекса РФ, справку подают:

- индивидуальные предприниматели;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — не налоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 тыс. рублей.

Кому не нужно подавать декларацию

От налога на доходы, а также обязанности подавать декларацию освобождены граждане, которые продали недвижимость, выждав необходимый минимальный период.

С 1 января изменились условия для освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом снизили с 5 до 3 лет, если жилье или доля в нем были единственными, в том числе в совместной собственности супругов.

Срок необходимого владения снижается также до 3 лет в случаях, когда продавец получил жилье в результате дарения, наследования, приватизации, договора ренты с пожизненным содержанием.

В большинстве случаев срок отсчета необходимого периода владения отсчитывается с момента государственной регистрации прав собственности на недвижимость.

После ее продажи налоговая в следующем году вышлет вам уведомление о необходимости подать декларацию 3-НДФЛ, независимо от периода владения квартирой. Если минимальный срок выждан, достаточно подать в ФНС пояснение об этом и подтверждающие документы. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы.

Где взять справку

Бланк для справки можно скачать на сайте ФНС. Его нужно распечатать и заполнить от руки или внести необходимые сведения в текстовом редакторе. Кроме того, заполнить документ можно с помощью программы «Декларация». Система удобна тем, что автоматически проверяет правильность внесения данных и вычислений.

Порядок заполнения декларации

Прежде чем заполнить декларацию, важно подготовить необходимые документы:

- паспорт;

- свидетельство о постановке на учет в налоговой — ИНН;

- справка о доходах за отчетный период;

- документы на декларируемые доходы и расходы, за которые положена компенсация, например, квитанции или платежные поручения.

Как заполнить декларацию в бумажном виде

Бланк 3-НДФЛ заполняют синей или черной ручкой. Данные вносят печатными буквами, а в пустых ячейках ставят пропуски.

На первой странице декларации необходимо указать количество листов отчета и прилагаемых к нему документов.

Если вы заполняете бланк в текстовом редакторе, стоит использовать шрифт Courier New высотой 16 или 18 пунктов. Выравнивание текста по правой стороне.

Если страниц в форме недостаточно, можно использовать дополнительные. Нумерацию необходимо указывать в поле «Стр.» в формате 001, 002, 003 и так далее.

В каждой ячейке допустимо указывать только один символ. Исключение — точки в датах и дробных числах.

Сумму подоходного налога округляют в меньшую сторону, для сумм от 50 копеек — в большую.

Валютные доходы переводят в рубли по курсу Центробанка на момент получения.

Как заполнить декларацию в электронном виде

Вы также можете заполнить декларацию на сайте налоговой. Для этого:

- Авторизуйтесь на сайте ФНС. Если у вас есть учетная запись на «Госуслугах», войти можно по ней.

- Необходимо заказать электронную подпись, если вы не сделали этого раньше. Выберете на сайте раздел «Получить ЭП» и сформируйте заявку. На создание электронной подписи может уйти несколько дней.

- Перейдите в раздел «Жизненные ситуации», нажмите кнопку «Подать декларацию 3‑НДФЛ».

- Укажите период, за которые вы подаете сведения.

- Ответьте на вопросы о повторном заполнении и статусе резидента.

- Заполните раздел «Доходы». С помощью кнопки «Добавить доход» по каждому коду дохода можно указать сумму поступлений и вычетов за отчетный год.

- Проверьте правильность суммы поступлений, удержаний и облагаемого дохода в строке «Налоговая база».

- Если вам нужно подать отчетность по дополнительным поступлениям, откройте раздел «Физическое лицо или иной источник».

- Прикрепите копии подтверждающих документов, введите пароль к электронной подписи.

- Нажмите кнопку «Подтвердить и отправить».

Отследить статусы проверки, уведомления и запросы от ФНС можно в разделе «Сообщения».

Аналогичная процедура заполнения формы действует и на «Госуслугах».

Куда подавать налоговую декларацию

Это можно сделать в электронном виде:

- в личном кабинете налогоплательщика на сайте ФНС. Нужна регистрация и электронная подпись;

- через портал «Госуслуги».

В бумажном виде:

- заказным письмом в налоговую с описью вложений;

- лично в территориальном отделении ФНС.

Декларацию необходимо подать в отделение налоговой по адресу временной или постоянной регистрации. Уточнить ваше отделение можно на сайте ФНС.

Сроки подачи декларации

Если вы хотите получить налоговый вычет, то 3-НДФЛ нужно подать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были расходы. Так, в 2023 году налогоплательщик может обратиться для получения вычетов за период с 2020 по 2022 годы.

Если речь об отчетности о доходах, то подать декларацию необходимо до 30 апреля календарного года, следующего за отчетным.

Если 30 апреля выпадает на выходной, то декларацию необходимо подать не позднее ближайшего рабочего дня после. В 2023 году по проекту производственного календаря этот день выпадает на 2 мая.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит 1 тыс. рублей. Если платить НДФЛ было нужно, то штраф составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить налог все равно придется.

Вычеты из доходов налогоплательщика

При продаже имущества до истечения минимального срока можно применить налоговый вычет.

Налогоплательщик может уменьшить сумму налога на расходы, которые он понес на приобретение жилья, сказано пп. 2 п. 2 ст. 220 Налогового кодекса РФ.

Также гражданин может получить вычет в 1 млн рублей при продаже жилых домов, квартир, комнат, садовых домов, земельных участков или долей в них. Вычет в 250 тысяч рублей можно получить при продаже иных объектов недвижимости, например, машины или гаража. Такой вид вычета применяют, если расходы нельзя подтвердить документально. При этом из суммы продажи вычитают размер вычета.

Имущественные вычеты при заполнении декларации через сайт ФНС вносятся автоматически на основании имеющихся данных. Галочку необходимо проставить напротив того объекта недвижимости, по которому вы хотите получить вычет.

Вкладку со стандартными вычетами необходимо заполнить в том случае, если работодатель не предоставлял вычеты на детей.

Во вкладке «Социальные вычеты» вы указываете потраченные суммы на лечение, обучение, благотворительность, страхование и так далее. Туда же вносите данные из справки 2-НДФЛ — ее можно получить у работодателя, а также данные организации, к услугам которой вы прибегали.

Вы также можете указать данные по инвестиционному вычету, если проводили операции с ценными бумагами.

В разделе «Просмотр» отобразится сумма налога к возврату/уплате. В этом разделе необходимо прикрепить сканированные образы (фотографии) подтверждающих документов. Ввести пароль электронной подписи, подтвердить и отправить декларацию в налоговую.

После заполнения необходимо нажать кнопку «Далее». Программа самостоятельно рассчитает сумму положенного вам вычета.

Помните, что по социальным расходам вы можете получить 13% от потраченной суммы. При этом она не может быть больше 120 тысяч рублей в год по всем социальным вычетам. Исключение — дорогостоящее лечение. Здесь сумма рассчитывается отдельно. Так, по социальным вычетам можно получить максимально до 15 600 рублей.

При стандартных вычетах сумма на первого и второго ребенка составит 1 400 рублей в год. На третьего и последующих — 3 тыс. рублей.

На ребенка с инвалидностью вычет составит 12 тыс. рублей для родителей и усыновителей и 6 тыс. рублей — для опекунов и попечителей.

Вычет предоставляют ежемесячно, пока доход налогоплательщика за год без учета НДФЛ не превысит 350 тыс. рублей.

Для инвестиций вычет составит 13% от внесенных на ИИС средств, но не более 52 тыс. рублей.

Как рассчитать сумму налога по декларации 3-НДФЛ

Согласно ст. 224 Налогового кодекса РФ, предусмотрено 5 налоговых ставок на доходы физлиц: 9%, 13%, 15%, 30% и 35%.

Самая распространенная ставка — в 13%. Ее применяют для доходов физлиц по договорам ГПХ, продажи имущества, выигрышей в казино, букмекерских конторах и гослотереях и так далее.

9% используют для исчисления налога по доходам резидентов РФ:

- от долевого участия в деятельности компании;

- процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- от доходов учредителя доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 1 января 2007 года.

Ставку подоходного налога в 30% применяют, если выигрыш получает нерезидент РФ. Ставка 35% НДФЛ для граждан РФ распространяется на выигрыши от коммерческих компаний, которые они проводили в рекламных целях.

Ставка в 30% используется для доходов от трудовой деятельности нерезидентов РФ.

Ставку в 15% применяют для доходов, которые превысили за год 5 млн рублей. При реализации имущества стоимостью более 5 млн рублей тем не менее применяется ставка в 13%.

Сумму доходов по каждой категории за отчетный период умножают на необходимую ставку. Полученные значения необходимо сложить. Это и будет предварительная сумма для уплаты налога за прошедший год.

Если вы заполняете декларацию на сайте ФНС или в программе «Декларация», суммы налога рассчитают автоматически.

После подачи декларации налоговая еще раз проверит все сведения. Если вы подаете бумажную декларацию, стоит приложить к ней пояснения с расчетами, чтобы исключить вероятность вопросов от налоговых инспекторов.

Особенности заполнения 3-НДФЛ для ИП и фрилансеров

ИП обязаны заполнять декларацию, если работают на ОСНО. Для фрилансеров декларация необходима, если они получили доход по договору ГПХ не от налогового агента, а, например, в результате сдачи квартиры в аренду и не имеют статуса самозанятого.

С 2023 года действует Единый налоговый счет. Предприниматель или фрилансер перечисляют средства на счет, а затем подают в ФНС уведомление о снятии с него определенной суммы в счет уплаты НДФЛ.

Предприниматели также могут подать декларацию онлайн. Однако в этом случае им потребуется квалифицированная электронная подпись.

Декларацию за 2022 год подают по новой форме из приказа ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Предприниматель также вправе заявить в декларации право на вычеты.

Ответы на часто задаваемые вопросы

Какие ошибки допускаются при заполнении 3-НДФЛ?

Частая ошибка при заполнении декларации 3-НДФЛ — отсутствие данных по стандартным вычетам. Например, если работник получал вычет за ребенка у работодателя, но не указал эти сведения в отчетности.

При заполнении раздела «Продажа», например авто, в строке «Наименование покупателя…» многие указывают «продажу», хотя надо указать ФИО покупателя.

Какие штрафы предусмотрены за неправильное заполнение?

Штрафы предусмотрены только за несвоевременную подачу декларации или неподачу ее в принципе. При неправильном заполнении формы ФНС вышлет уведомление об ошибках.

Какие ситуации могут привести к отказу в учете налоговых вычетов?

ФНС имеет право отказать в вычете в следующих ситуациях:

- Вы не предоставили оригиналы подтверждающих документов по просьбе инспектора.

- Предоставили не все подтверждающие документы или они заполнены с ошибками.

- Опоздали со сроком оформления вычета. Например, подали в 2023 году заявление на вычет по расходам на лечение в 2019 году.

- У вас не было права на вычет. Например, в год, когда вы проходили платное обучение, вы не являлись плательщиком НДФЛ.

- Подали декларацию не по той форме, которая действовала за отчетный период. Ежегодно утверждают новую форму бланков.

- В декларации допущены ошибки, которые исказили достоверность представленных данных.

- Подали декларацию в отделение ФНС не по месту регистрации.

Заключение

- Декларацию 3-НДФЛ заполняют и подают самостоятельно.

- Подавать декларацию необходимо, если вы получили доходы по договорам ГПХ, если заказчик — не налоговый агент, от продажи имущества, выигрышей, инвестиционной и предпринимательской деятельности. В этом случае ее нужно подать до 30 апреля года, следующего за отчетным. Если этот день выходной, ее подают в ближайший рабочий день после.

- Декларацию также подают, если планируют получить вычет. В этом случае ее можно подать в течение трех лет после налогового периода.

- Заполнить форму можно на сайте ФНС, в программе «Декларация», на портале «Госуслуги» или от руки.

- К декларации стоит приложить подтверждающие документы и расчеты. Это снизит вероятность возникновения вопросов у налоговой службы.

- За опоздание в подаче декларации грозит штраф в размере 1 тыс. рублей, если платить налог было не нужно, или 5% от суммы ежедневно до момента подачи отчетности, но не более 30%.

Содержание

-

В каких случаях ИП подает декларацию 3-НДФЛ

-

Срок сдачи отчета и уплаты налога

-

Как сдать отчет по 3-НДФЛ

-

Что является доходом ИП на ОСНО для 3-НДФЛ

-

Что считается расходами ИП на ОСНО

-

Как заполнить декларацию 3-НДФЛ

-

Какие разделы включить

-

-

Как рассчитать НДФЛ для ИП на ОСНО

-

3-НДФЛ для ИП на ОСНО — образец заполнения

-

Как ИП заплатить подоходный налог

-

Что будет, если не сдать 3-НДФЛ

ИП на ОСНО по итогам года рассчитывает доход и подает отчет по форме 3-НДФЛ в 2021 году. В статье разберем, как предпринимателю самостоятельно заполнить и сдать декларацию в инспекцию.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

В каких случаях ИП подает декларацию 3-НДФЛ

3-НДФЛ — налоговая декларация, которую сдают бизнесмены на ОСНО. Кроме предпринимателей, по налогу на доходы с физических лиц отчитываются адвокаты, нотариусы и другие граждане, самостоятельно получившие доход в истекшем году. Стандартная ставка налога — 13%, по ней облагаются все доходы ИП, полученные от предпринимательской деятельности.

ИП подает декларацию 3-НДФЛ, если:

- находится на ОСНО, согласно пп. 1 п. 1, п. 5 ст. 227 НК РФ;

- часть года находился на спецрежиме, а потом перешел на общую систему;

- не было деятельности или не получал доход. НК РФ не освобождает ИП на ОСНО от сдачи отчетности и он предоставляет нулевую декларацию по 3-НДФЛ.

Срок сдачи отчета и уплаты налога

В течение календарного года ИП на ОСНО перечисляет авансовые платежи, а по итогам года — считает налог и подает декларацию 3-НДФЛ. Срок подачи — не позднее 30 апреля года, следующего за отчетным (п. 1 ст. 229 НК). До 2020 года ИП платили авансовые платежи по уведомлениям из налоговой инспекции — до 15 июля, 15 октября текущего года и до 15 января следующего года. А по итогам года перечисляли остаток по декларации, если есть.

С 2020 года порядок расчета авансов по НДФЛ для предпринимателей на ОСНО изменился. Теперь они сами будут считать авансы по итогам квартала и перечислять в ФНС до 25 числа следующего месяца. А именно — до 25 апреля, 25 июля, 25 октября. Срок уплаты годового налога остался прежним – 15 июля следующего года.

Если ИП прекратил деятельность до конца календарного года, он сдает декларацию в течение 5 дней после снятия с учета в ЕГРИП. Форма 3-НДФЛ и порядок ее заполнения утверждены приказом ФНС от 03.10.2018 № ММВ-7-11/569.

С 1 января 2020 г.в форму внесены изменения приказом ФНС России от 7 октября 2019 г. N ММВ-7-11/506@.

Как только предприниматель на ОСНО подает отчет 3-НДФЛ в налоговую инспекцию, ФНС начинает по ней камеральную проверку.

Боитесь пропустить даты сдачи отчётности?

Сформируйте в 3 клика ваш персональный налоговый календарь. Система сама напомнит о предстоящих датах сдачи.

Создать налоговый календарь

Как сдать отчет по 3-НДФЛ

Индивидуальный предприниматель подает отчет в налоговую инспекцию по месту жительства. Для этого существует несколько способов:

- отвезти в ФНС лично. Желательно предоставить два экземпляра — один остается в налоговой, второй — у предпринимателя. По просьбе ИП на его отчете инспектор обязан поставить штамп с указанием даты приема, регистрационный номер и свою подпись (абз. 2 п. 4 ст. 80 НК);

- послать почтой России. В этом случае письмо отправляют как ценное и прикладывают опись в двух экземплярах. На описи сотрудник почты ставит дату и штамп о вложении. Одну опись кладут в конверт, другая возвращается отправителю как подтверждение отправки;

- послать через уполномоченного представителя. Тогда на него придется составить доверенность и заверить ее у нотариуса (пункт 3 статьи 29 НК РФ);

- в электронном виде по телекоммуникационным каналам связи;

- через «Личный кабинет налогоплательщика» на сайте ФНС. Для этого нужна будет электронная подпись. Пароль можно получить в районной налоговой инспекции, а электронную подпись можно сгенерировать в личном кабинете после регистрации.

Что является доходом ИП на ОСНО для 3-НДФЛ

Доходом предпринимателя на ОСНО считаются все поступления от реализации товаров, выполнения работ и оказания услуг — на расчетный счет и в кассу предпринимателя. Доходы могут быть получены в денежной и натуральной форме.

Например, ИП Смирнова Светлана Сергеевна находится на ОСНО и пишет тексты и посты для бизнеса. Она ведет деятельность одна, без работников. Заказчики обычно перечисляли оплату на расчетный счет. Но одна клиентка вместо денег рассчиталась продукцией собственного производства — тортами и пирожными. По итогам года ИП Смирнова включила доход, полученный в натуральной форме, в декларацию по 3-НДФЛ.

Датой получения дохода в денежной форме считается день поступления денежных средств на расчетный счет или в кассу предпринимателя, а датой получения дохода в натуральной форме — день передачи товаров, работ, услуг.

На все полученные доходы ИП на ОСНО оформляет документы: накладная или акт, счета-фактура.

Некоторые доходы предпринимателя на общей системе налогообложения НДФЛ не облагаются. К ним, например, относятся:

- государственные пособия (за исключением больничного пособия);

- компенсации, выплачиваемые в соответствии с законодательством России (федеральным, региональным или местным);

- гранты;

- компенсации расходов, понесенных в рамках гражданско-правовых договоров на безвозмездное выполнение работ (оказание услуг);

- доходы от реализации заготовленных дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов;

- доходы от продажи жилых домов, квартир, комнат, садовых домов или долей в них, а также транспортных средств, которые использовались в предпринимательской деятельности. Освобождение от НДФЛ действует, если такое имущество находилось в собственности предпринимателя в течение минимального срока;

- некоторые виды подарков в денежной и натуральной формах;

- суммы, полученные из бюджета на возмещение затрат (части затрат) на уплату процентов по займам (кредитам);

- единовременная помощь на бытовое обустройство начинающему фермеру, выплаченная за счет бюджетных средств после 1 января 2012 года.

Если ИП совмещает предпринимательскую деятельность и работу по найму, в декларацию 3-НДФЛ заработная плата не включается.

Что считается расходами ИП на ОСНО

Расходами считаются любые затраты по бизнесу. Это может быть аренда, покупка материалов, оплата коммунальных услуг, услуг связи и прочее. Если у предпринимателя есть сотрудники, можно учитывать расходы по их заработной плате и начисленным страховым взносам. Это выгодно индивидуальному предпринимателю — из доходов минусуются расходы и НДФЛ платится с чистой прибыли.

Пример — как посчитать доход. ИП Иванов на ОСНО занимается розничной торговлей. Его доход равен 300 тысяч рублей. Расходы составляют 200 тысяч. Для заполнения декларации 3-НДФЛ ИП Иванов возьмет разницу между доходом и расходом:

300 000 — 200 000 = 100 000 рублей

При расчете налога ИП Иванов будет учитывать только 100 000 рублей.

Такие расходы называются профессиональными вычетами. Чтобы бизнесмен мог поставить их к зачету, они обязательно должны быть оплачены, документально подтверждены и необходимы для предпринимательской деятельности.

Например, ИП Петров занимается разработкой программного обеспечения и решил поставить на затраты стоимость аккумулятора для своей машины. При проверке такие документы могут вызвать подозрение у налоговиков, поскольку аккумулятор не связан с программным обеспечением.

Если расходов мало или расходные документы не сохранились, можно воспользоваться вычетом по нормативу. Он составляет 20% от всей суммы доходов за календарный год (абз. 5 ст. 221 НК РФ).

Кроме того, предприниматель на ОСНО при расчете налога может воспользоваться налоговыми вычетами, которые положены физическому лицу — имущественный, стандартный, социальный.

Однако, есть некоторые расходы, которые предприниматель не может поставить к вычету. К ним относится: земельный налог, НДС, безнадежные долги, налог на имущество, расходы на покупку земельных участков и полисы ОСАГО.

Рассчитать налоги и сдать отчётность по ОСНО

По всем налогам и сборам сервис формирует платёжки автоматически

Узнать подробнее

Как заполнить декларацию 3-НДФЛ

Есть несколько важных моментов, о которых нужно знать:

- Отчет 3-НДФЛ можно заполнить ручкой или распечатать на принтере. Никакие исправления, подчистки и корректировки не допускаются. При распечатке бланка нельзя деформировать штрих-код в верхнем левом углу.

- Если ИП заполняет бланк от руки, все цифры нужно выравнивать по левому краю. Если на компьютере — по правому.

- Показатели указывают в рублях и копейках. В полных рублях вносят только сумму налога. Если копеек менее 50, их отбрасывают. Если более 50 — округляют до полного рубля.

- Декларация 3-НДФЛ заполняется от обратного: сначала идет приложение, затем разделы, и последним заполняют титульный лист. Так нужно потому что данные из приложения затем вписывают в разделы 1 и 2.

- После внесения данных в бланк все страницы последовательно нумеруют.

Какие разделы включить

При заполнении декларации нужно учитывать требования приказа ФНС от 03.10.2018 № ММВ-7-11/569. Хотя декларация содержит 13 листов, не нужно включать все листы, а заполнять лишь те, которые относятся к предпринимательской деятельности. ИП на ОСНО нужно заполнить:

- титульный лист;

- раздел 1;

- раздел 2;

- приложение 3.

Остальные листы декларации заполняют при необходимости, если есть данные, влияющие на расчет НДФЛ.

Рассмотрим подробнее, что нужно указывать в каждом листе.

| Номер листа | Что нужно внести |

|---|---|

| Титульный лист | — ИНН предпринимателя; — номер корректировки. Если декларация сдается впервые, ставят цифру 0, если уточненная — 1, 2 и так далее по порядку; — Ф.И.О. предпринимателя полностью и паспортные данные — серию и номер, а также дату и орган выдачи; — код налогового периода — 34; — контактный телефон; — «живую» подпись предпринимателя или его представителя. |

| Раздел 1 | — код ОКТМО по месту жительства; — итоговую сумму налога. Если по итогу образовалась сумма к уплате в бюджет, ставят 1, если к возврату из бюджета — 2, при отсутствии налога — 3; — КБК по НДФЛ; |

| Раздел 2 | данные для заполнения берут из приложения 3 |

| Приложение 3 | — общую сумму доходов, в том числе облагаемых и необлагаемых НДФЛ; — сумму налоговых вычетов; — НДФЛ, начисленный с суммы налоговой базы; — налог к уплате или возврату из бюджета. |

При заполнении декларации рекомендуем придерживаться такой последовательности: Приложение 3, Раздел 2, Раздел 1, титульный лист.

Как рассчитать НДФЛ для ИП на ОСНО

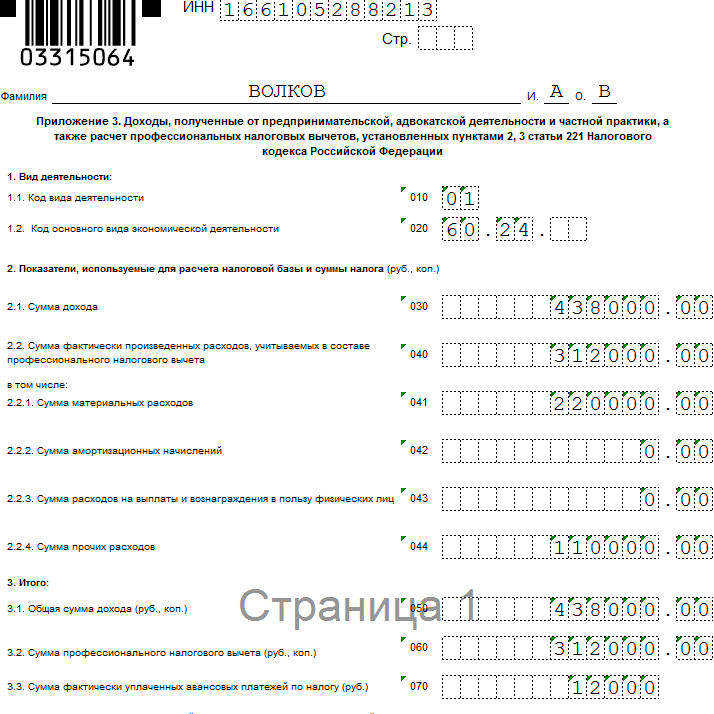

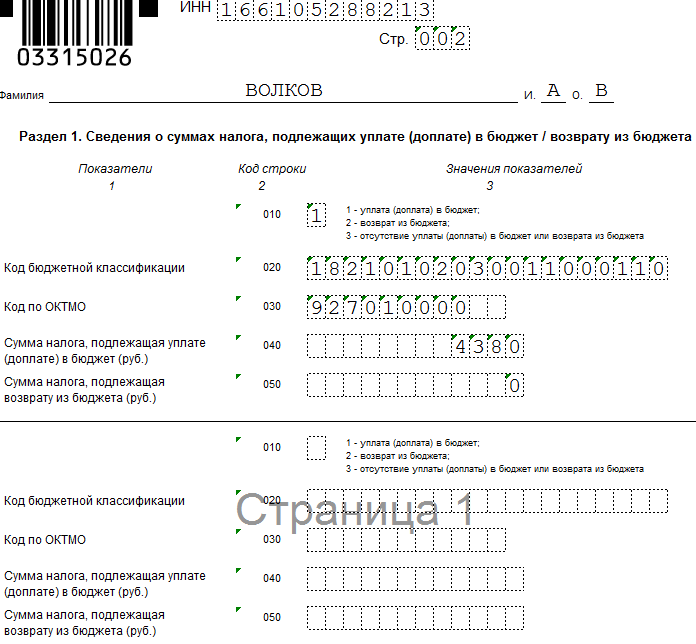

Пример, как предпринимателю на ОСНО заполнить декларацию по форме 3-НДФЛ и посчитать налог.

Предприниматель Артем Викторович Волков, ИНН 166105288213, занимается грузоперевозками и применяет ОСНО. Работает один, без работников. Доход от грузоперевозок в 2020 году составил 438 000 рублей. Других доходов за текущий год не было. Общая сумма расходов, которые можно учесть как профессиональный вычет, составила 312 000 рублей. Из них:

- материальные расходы — 220 000 рублей;

- прочие — 100 000 рублей.

Все расходы закрыты документами. В течение 2020 года ИП Волков перечислил в бюджет авансовые платежи — 10 000 и 2 000 рублей.

3-НДФЛ для ИП на ОСНО — образец заполнения

Рассмотрим образец, как правильно заполнить 3-НДФЛ для предпринимателя на общей системе налогообложения.

Начинаем заполнять с приложения 3. На этом листе считается сумма дохода, расходов и уплаченных авансов. В верхних полях указывают ИНН предпринимателя и его фамилию, имя, отчество.

Строка 010. Вносим «Код вида деятельности» — 01.

Строка 020. Ставим код ОКВЭД — 60.24 грузоперевозки.

Строка 030. Показатель для расчета налоговой базы. Вписываем сумму дохода, полученного ИП Волковым за 2018 год без НДС — 438 000 рублей.

Строка 040. Сумма расходов, которые включаются в профессиональный вычет без НДС — 312 000 рублей. Они расшифровываются на:

- Строка 041. Материальные вычеты — 220 000 рублей.

- Строка 044. Иные вычеты — 110 000 рублей.

Все расходы должны быть документально подтверждены.

Строка 050. Итоговые показатели по доходу. Дублирует строку 030 — 438 000 рублей.

Строка 060. Итоговые показатели по расходам. В нашем случае — 312 000 рублей.

Строка 070. Итоговые показатели по авансовым платежам — 12 000 рублей.

Образец заполнения приложения 3 бланка 3-НДФЛ

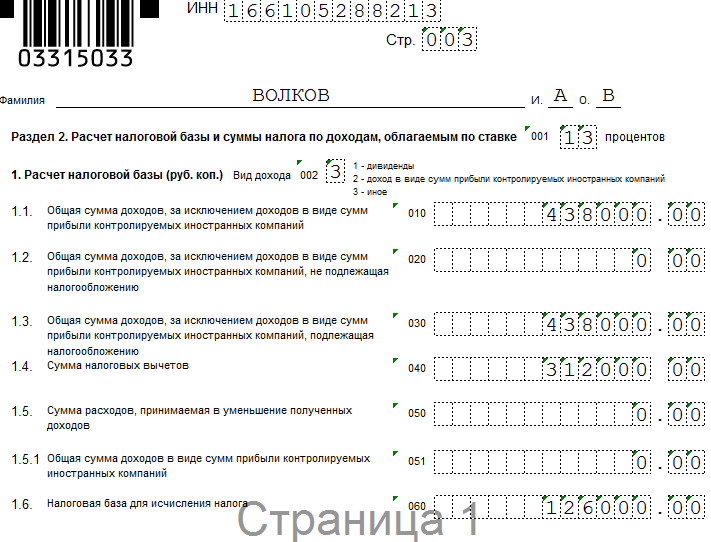

Переходим к заполнению страницы 3 раздел 2 — расчет налоговой базы по ставке подоходного налога.

Вид дохода: ставим цифру 3.

На этой странице указываем все доходы, полученные за 2018 год. Если бы у него было несколько источников дохода, нужно было бы внести данные по каждому доходу отдельно. В нашем случае это 438 000 рублей. Вносим в строки 010 и 030.

Строка 040. Указываем сумму налоговых вычетов — 312 000 рублей.

Строка 060. Налоговая база по НДФЛ. Показатель строки равен разнице строк 030 и 040. В нашем примере получается: 438 000 — 312 000 = 126 000 рублей.

Образец заполнения раздела 2 бланка 3-НДФЛ

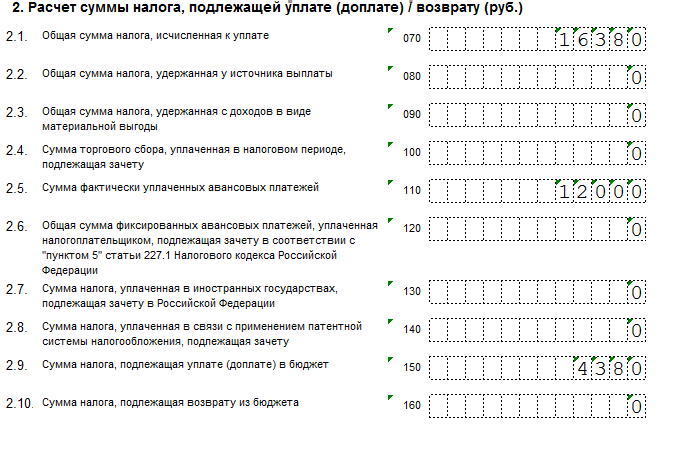

Строка 070. Рассчитываем НДФЛ. Для этого налоговую базу умножаем на ставку 13%.

126 000 * 13% = 16 380 рублей

Строка 110. Указываем сумму авансовых платежей за год — 12 000 рублей.

Строка 150. Рассчитываем сумму НДФЛ к уплате в бюджет. Ее считают как разницу между строками 070 и 110.

16 380 — 12 000 = 4380 рублей

Образец заполнения раздела 2 бланка 3-НДФЛ (продолжение)

Лист 2 раздела 1. Сюда вносят сумму подоходного налога, которую нужно доплатить в бюджет или наоборот, вернуть. В нашем примере ИП Волков уплачивает налог в бюджет.

Здесь нужно внимательно ввести код бюджетной классификации. Если ошибетесь в написании кода, то придется подавать уточненную декларацию. В 2019 году КБК не менялся.

В примере указан код для доплаты налога.

Пример заполнения раздела 1 бланка 3-НДФЛ

В последнюю очередь вносим данные в титульник.

В верхних ячейках указываем ИНН физического лица. Если ИНН не знаете, поставьте прочерк. Налоговики принимают без идентификационного номера.

Номер корректировки: если сдаете отчет в первый раз, ставьте 000. Если подаете уточненный вариант, пишите номер 001,002,003. Он соответствует количеству «уточненок».

Код налогового периода. Ставим код 34 — годовой отчет.

Налоговый период. Это текущий год, когда сдается отчет. В нашем случае 2020 год.

Код налоговой службы. В строку впишите код налоговой инспекции, куда предоставляется расчет — в налоговую по месту жительства.

Пример заполнения титульного листа бланка 3-НДФЛ

Как ИП заплатить подоходный налог

Для оплаты есть два варианта:

- в любом банке с помощью платежной квитанции или извещения. Квитанцию можно получить в налоговой инспекции при сдаче отчета или в банке;

Квитанция на оплату подоходного налога

- воспользоваться государственными сайтами: госуслуги и сервис ФНС.

Что будет, если не сдать 3-НДФЛ

Если ИП на ОСНО сдаст отчет с опозданием, его ждет штраф. Согласно ст. 119 НК РФ — 5% за каждый пропущенный месяц, начиная с 30 апреля. Сумма штрафа будет не менее 1 000 рублей и не более 30% от суммы налога. Кроме того, за несвоевременное представление декларации ФНС может подать на ИП в суд. Суд может применить к предпринимателю административную ответственность в виде предупреждения или штрафа на сумму от 300 рублей до 500 рублей (ст. 15.5 КоАП).

Штрафными санкциями облагаются только суммы, которые нужно заплатить в бюджет. На суммы, которые можно вернуть из бюджета, штраф не накладывается.

При задержке отчета 3-НДФЛ на 10 и более дней налоговая инспекция заблокирует расчетный счет предпринимателя и разблокирует только после того, как ИП сдаст отчет.

Боитесь пропустить даты сдачи отчётности?

Сформируйте в 3 клика ваш персональный налоговый календарь. Система сама напомнит о предстоящих датах сдачи.

Создать налоговый календарь

Блог » Помощь » Примеры заполнения 3-НДФЛ в программе Декларация 2022 на сайте ИФНС: шаг за шагом инструкция

Если вы гражданин России, то каждый год вам придется заполнять декларацию по налогу на доходы физических лиц (3-НДФЛ). Для удобства заполнения налоговой декларации существует специальная программа «Декларация», которую можно установить на свой компьютер с официального сайта ИФНС. Эта программа позволяет точно и безошибочно заполнить декларацию, учитывая все необходимые налоговые вычеты и доходы.

В программе «Декларация» есть несколько версий для разных отчетных годов. Для заполнения декларации за 2022 год нужно выбрать соответствующую версию программы. После установки программы на компьютер, вы можете приступить к заполнению декларации. Для этого на сайте ИФНС в разделе «Декларация» найдите и запустите программу.

При заполнении декларации в программе «Декларация» вам понадобятся выписки о доходах за отчетный год. Вы можете распечатать эти выписки из личного кабинета налогоплательщика на сайте ИФНС или получить их в налоговой инспекции. Также для заполнения декларации может потребоваться кадастровая стоимость недвижимости или информация о покупке/продаже автомобилей.

В программе «Декларация» есть разделы для заполнения различных налоговых доходов и вычетов. Вам потребуется внести информацию о своих доходах, включая доходы от работы, предоставления услуг или сдачи имущества в аренду. Также в декларации нужно указать информацию о налоговых вычетах, которые вы можете использовать для уменьшения налогооблагаемой базы.

Для заполнения декларации в программе «Декларация» следуйте инструкциям, которые предоставляются в самой программе. В случаях, если у вас возникают вопросы или трудности при заполнении, вы можете обратиться в налоговую инспекцию за помощью. Также на официальном сайте ИФНС есть подробные инструкции по заполнению декларации и примеры заполненных бланков.

Примеры заполнения 3-НДФЛ в программе Декларация 2022

Для заполнения 3-НДФЛ в программе Декларация 2022 необходимо следовать инструкции, которая представлена на сайте ИФНС. В данной инструкции приведены шаги и примеры заполнения различных разделов декларации.

1. Подготовка к заполнению декларации

Перед началом заполнения декларации в программе Декларация 2022, важно подготовить все необходимые документы. Убедитесь, что у вас есть все данные о доходах за год, а также информация о возможных вычетах и расходах.

2. Заполнение основной части декларации

После подготовки можно приступить к заполнению основной части декларации. В программе Декларация 2022 есть несколько вкладок, поэтому следуйте указаниям и заполняйте информацию в соответствующих разделах.

3. Указание доходов и вычетов

В разделе «Доходы и вычеты» вам необходимо указать все доходы, полученные в текущем году. Также здесь можно указать информацию о возможных вычетах, например, на детей или на обучение.

4. Проверка и сохранение декларации

После заполнения всех необходимых данных, важно проверить декларацию на наличие ошибок. Для этого в программе Декларация 2022 есть функция проверки, которая поможет выявить возможные ошибки.

После проверки декларации рекомендуется сохранить ее в формате PDF, чтобы иметь возможность распечатать и сохранить на компьютере.

5. Подача декларации

После подготовки и заполнения декларации, можно приступить к ее подаче. Для этого необходимо зайти в личный кабинет на сайте налоговой службы и следовать инструкциям по подаче декларации в электронном виде.

Важно помнить, что каждый год могут быть изменения в правилах заполнения декларации, поэтому перед заполнением рекомендуется ознакомиться с актуальной инструкцией на сайте ИФНС.

Данный пример заполнения 3-НДФЛ в программе Декларация 2022 представлен в виде общей инструкции. Для более подробных примеров и пошаговой информации рекомендуется обратиться к официальной инструкции на сайте ИФНС.

Подробная инструкция по заполнению

Для заполнения налоговой декларации по 3-НДФЛ в программе Декларация 2022 на сайте ИФНС вам понадобится образец заполненной формы и доступ к компьютеру.

Шаг 1: Подготовка документов

Перед заполнением декларации рекомендуется подготовить следующие документы:

- Образец заполненной формы 3-НДФЛ;

- Заявление налогоплательщика;

- Документы, подтверждающие доходы и расходы за предыдущие годы, если они имеются;

- Документы, подтверждающие доходы и расходы за текущий год;

- Документы, подтверждающие расходы на лечение, образование и детей, если они имеются;

- Документы, подтверждающие продажу недвижимости или других ценностей;

- Документы, связанные с предпринимательской деятельностью, если вы являетесь предпринимателем.

Шаг 2: Заполнение декларации

1. Откройте программу Декларация 2022 на своем компьютере и выберите вкладку «Заполнение налоговой декларации».

2. В разделе «Период» выберите год, за который заполняется декларация (например, 2023).

3. В разделе «Доходы» укажите все источники дохода, которые вы получили за указанный период. Если у вас были продажи недвижимости или других ценностей, указывается сумма полученных доходов от этих продаж.

4. В разделе «Расходы» укажите все расходы, которые вы планируете учесть при расчете налога. Например, расходы на лечение, образование и детей.

5. Если вы являетесь предпринимателем, заполните соответствующие показатели по своей предпринимательской деятельности.

6. Проверьте правильность заполнения всех полей и сохраните заполненную форму.

Шаг 3: Подача декларации

1. Перед подачей декларации убедитесь, что все необходимые документы представлены в электронном виде или в формате pdf.

2. Загрузите заполненную форму на сайте налоговой службы или в программу Декларация 2022.

3. Подтвердите подачу декларации и получите уведомление о ее принятии.

Подробная инструкция по заполнению декларации 3-НДФЛ в программе Декларация 2022 на сайте ИФНС может быть полезной для всех налогоплательщиков. Необходимо помнить, что данная инструкция предоставляется в качестве образца, и ее следует использовать с учетом индивидуальных особенностей каждого налогоплательщика.

Шаг за шагом руководство

Заполнение декларации 3-НДФЛ в программе Декларация 2022 на сайте ИФНС может показаться сложным процессом, но с нашим шаг за шагом руководством вы сможете легко и правильно заполнить свою декларацию.

1. Установка программы Декларация 2022

Прежде чем приступить к заполнению декларации, вам необходимо установить программу Декларация 2022 на ваш компьютер. Это можно сделать с помощью бесплатного скачивания программы с официального сайта налоговой службы.

Для установки программы следуйте инструкциям на сайте и дождитесь окончания установки.

2. Заполнение декларации

После установки программы Декларация 2022 откройте ее и выберите вкладку «Декларация 3-НДФЛ». Затем нажмите на кнопку «Начать заполнять декларацию».

На следующей странице вам будет предложено выбрать вид заполнения декларации: самостоятельно или с помощью адвокатов. В данном случае выберите «Самостоятельно».

3. Ввод необходимых показателей

На экране появится окно заполнения декларации, где вам необходимо будет ввести различные показатели вашего дохода за 2019 год. Для этого следуйте указаниям программы и вводите информацию в соответствующие поля.

Если у вас есть документы подтверждающие ваш доход (например, справка о заработке), то вам необходимо будет загрузить их в программу. Для этого нажмите на кнопку «Загрузить документы» и выберите нужный файл на вашем компьютере.

4. Проверка и отправка декларации

После заполнения всех необходимых данных вам необходимо проверить правильность заполнения декларации. Для этого нажмите на кнопку «Проверить декларацию». Программа автоматически выполнит проверку и покажет возможные ошибки или предупреждения.

Если ошибок или предупреждений не обнаружено, вы можете отправить заполненную декларацию. Для этого нажмите на кнопку «Отправить декларацию».

5. Получение подтверждения и справки

После отправки декларации вы получите подтверждение о ее получении. Также вам будет доступна возможность скачать справку о доходах в формате 3-НДФЛ.

Для скачивания справки перейдите на вкладку «Справки» и нажмите на кнопку «Скачать справку». Вы сможете сохранить справку на вашем компьютере или распечатать ее.

6. Полезная информация и поддержка

Если у вас возникли вопросы или проблемы в процессе заполнения декларации, вы можете обратиться за помощью на сайт налоговой службы. Там вы найдете полезную информацию, видео-инструкции и сможете задать свой вопрос в разделе поддержки.

Не забудьте также о сроках подачи декларации. Узнайте о них на сайте налоговой службы и не откладывайте заполнение декларации на последний момент.

Все необходимые доходы и вычеты вносятся в декларацию на соответствующих вкладках. Будьте внимательны и следуйте указаниям программы для правильного заполнения.

Надеемся, что наше руководство поможет вам успешно заполнить декларацию 3-НДФЛ в программе Декларация 2022 на сайте ИФНС!

Скачать новый бланк 3-НДФЛ

Для заполнения и сдачи декларации по налогу на доходы физических лиц (3-НДФЛ) необходимо иметь актуальную версию бланка. Новый бланк 3-НДФЛ можно скачать бесплатно с официального сайта ИФНС.

Чтобы скачать новый бланк 3-НДФЛ, следуйте инструкции:

- Перейдите на сайт ИФНС.

- На главной странице сайта найдите вкладку «Декларация 2022» или аналогичную.

- В данной вкладке должны быть представлены различные полезные материалы и инструкции по заполнению декларации.

- Добавьте в список необходимых документов и бланков новый бланк 3-НДФЛ.

- На сайте ИФНС можно скачать бланк 3-НДФЛ в виде PDF-файла.

- Сохраните файл на своем компьютере или распечатайте его для заполнения вручную.

Получившие доходы налогоплательщики, в том числе граждане, предприниматели и ИП, должны заполнять декларацию 3-НДФЛ в соответствии с требованиями налогового законодательства.

При заполнении нового бланка 3-НДФЛ обратите внимание на следующие моменты:

- Заполняется декларация на доходы, полученные в предыдущем году.

- В декларации указывается количество налоговых вычетов и право на получение вычета по 4-НДФЛ.

- Декларация заполняется в соответствии с полученным доходом заработком, имуществом и другими источниками.

- При заполнении декларации следует использовать справку об образцах заполнения.

- Декларанты могут обратиться за помощью к адвокатам, нотариусам или использовать программное обеспечение для заполнения декларации.

- На сайте ИФНС также доступны бесплатные видеоинструкции по заполнению декларации.

Скачивается новый бланк 3-НДФЛ бесплатно с официального сайта ИФНС. Этот бланк предоставляет возможность заполнить декларацию и подать ее в электронной форме или сдать лично в налоговую инспекцию. При подаче декларации обязательно ставится подпись декларанта.

Не забудьте, что декларация 3-НДФЛ должна быть сдана до указанного срока, иначе могут быть наложены штрафы и пени.

Как найти и скачать бланк декларации

Для заполнения налоговой декларации по форме 3-НДФЛ в программе «Декларация 2022» на сайте ИФНС вам потребуется скачать бланк декларации. В этой статье мы расскажем, как найти и скачать нужный бланк.

1. Где найти бланк декларации

Бланк декларации можно найти на сайте ИФНС (налоговой службы) вашего региона. Для этого перейдите на сайт ИФНС и найдите раздел, посвященный декларированию доходов физических лиц.

2. Старые и новые бланки деклараций

Обратите внимание, что бланки деклараций меняются каждый год. Поэтому вам необходимо скачать бланк декларации на текущий год (например, для заполнения декларации в 2023 году, скачивайте бланк на 2023 год).

3. Электронная программа «Декларация 2022»

Для заполнения декларации удобно использовать электронную программу «Декларация 2022», которую можно скачать с сайта ИФНС. Эта программа поможет вам заполнить декларацию правильно и быстро.

4. Как заполнить декларацию в программе «Декларация 2022»

После того, как вы скачали и установили программу «Декларация 2022», запустите ее на своем компьютере. В программе вам будет предложено заполнить различные разделы декларации, связанные с вашим доходом.

5. Заполнение бланка декларации

Заполнение бланка декларации происходит по шагам. Вам потребуется внести информацию о своем заработке, доходах от продажи имущества, получении вычетов, поддержке детей и других разделах декларации.

6. Подготовка документов

Для заполнения декларации вам потребуется подготовить необходимые документы, такие как справки о доходах от работодателя, справки из банка, документы о продаже имущества и другие документы, подтверждающие ваш доход и расход.

7. Куда сдавать заполненную декларацию

Заполненная декларация может быть сдана в налоговую инспекцию лично или отправлена по почте. Обратите внимание, что сроки сдачи декларации могут отличаться в разных регионах.

8. Проверка и подписание декларации

Перед отправкой декларации на проверку убедитесь, что все данные заполнены правильно и точно. Подпишите декларацию согласно инструкции и приложите необходимые документы.

9. Новый формат декларации в формате XML

С 2023 года декларации о доходах физических лиц вносятся в формате XML. Это означает, что вам придется заполнить декларацию в специальном формате и отправить ее в электронном виде на сайт ИФНС.

10. Нужна помощь?

Если у вас возникли сложности с заполнением декларации или вам нужна дополнительная информация, обратитесь в налоговую инспекцию или обратитесь за помощью к нотариусам или специалистам по налоговому праву.

Вот и все! Теперь вы знаете, как найти и скачать бланк декларации для заполнения в программе «Декларация 2022» на сайте ИФНС. Удачи в заполнении декларации!

Образцы заполнения 3-НДФЛ

Заполнение декларации 3-НДФЛ представляет собой важный этап в процессе подачи налоговой декларации. Ниже приведены примеры заполнения основных показателей в программе Декларация 2022 на сайте ИФНС.

1. Заполнение информации о налогоплательщике

Для начала заполните информацию о себе как налогоплательщике. В программе Декларация 2022 на сайте ИФНС вам будет предложено указать следующие данные:

- Фамилия, имя, отчество

- ИНН

- ОКТМО места жительства

- Серия и номер паспорта

- Дата выдачи паспорта

- Кем выдан паспорт

2. Заполнение информации о доходах

Далее следует заполнить информацию о доходах, полученных за отчетный период. В программе Декларация 2022 на сайте ИФНС вам будет предложено указать следующие данные:

- Заработок по основному месту работы

- Доходы от индивидуальной предпринимательской деятельности (ИП)

- Доходы от продажи имущества

- Доходы от сдачи в аренду имущества

- Доходы от процентов по вкладам

3. Заполнение информации о вычетах

Для учета вычетов, которые вы имеете право использовать, вам необходимо выбрать соответствующую галочку в программе Декларация 2022 на сайте ИФНС. Некоторые из возможных вычетов могут включать:

- Вычет по детям

- Вычет по расходам на обучение

- Вычет по лечению

4. Заполнение информации о налоговых платежах

В данном разделе вам необходимо указать информацию о налоговых платежах, внесенных в бюджет за отчетный год. В программе Декларация 2022 на сайте ИФНС вам будет предложено указать следующие данные:

- Сумма налога, удержанного работодателем

- Сумма налога, уплаченного самостоятельно

- Сумма налога, подлежащая возврату

После заполнения всех необходимых полей и проверки правильности заполнения, вы можете сохранить и подать декларацию.

Обратите внимание, что приведенные выше образцы заполнения 3-НДФЛ являются лишь примерами и могут отличаться в зависимости от вашей ситуации. В случае возникновения вопросов или необходимости более подробной информации по заполнению, рекомендуется обратиться за консультацией на сайт ИФНС или воспользоваться бесплатной поддержкой программы Декларация 2022.

Примеры заполнения для различных ситуаций

При заполнении декларации 3-НДФЛ на сайте ИФНС, пользователь может столкнуться с различными ситуациями, требующими особого внимания и правильного заполнения формы. В данном разделе представлены примеры заполнения для таких ситуаций.

Пример 1: Расчет налога по доходам от продажи имущества

Если в течение года прошедшего до года подачи декларации установку имущества, налог на доходы физического лица должен быть подан. В этом случае в декларации необходимо указать сумму дохода от продажи имущества и произвести расчет налога в соответствии с установленными показателями.

Пример 2: Заполнение декларации для ИП

Если у вас есть доходы от предпринимательской деятельности, то необходимо указать их в декларации. Для этого вам нужно перейти на сайт ФНС и в личном кабинете выбрать соответствующую вкладку. Затем заполните все необходимые поля, указав сумму дохода и другую информацию о вашей предпринимательской деятельности.

Пример 3: Заполнение декларации для полученных дивидендов

Если вы получили дивиденды от участия в капитале организаций, то необходимо указать их в декларации. Для этого перейдите на сайт ФНС, войдите в личный кабинет и выберите соответствующую вкладку. Затем укажите сумму полученных дивидендов и произведите расчет налога.

Пример 4: Заполнение декларации для физического лица без дохода

Если у вас нет дохода, который подлежит налогообложению, то все равно необходимо подать декларацию. В этом случае вам нужно перейти на сайт ФНС, войти в личный кабинет и выбрать соответствующую вкладку. Затем укажите отсутствие дохода и подтвердите эту информацию.

Это лишь некоторые примеры заполнения декларации 3-НДФЛ на сайте ИФНС. Важно помнить, что каждая ситуация может иметь свои особенности и требовать дополнительных документов или расчетов. Поэтому перед заполнением декларации внимательно ознакомьтесь с инструкцией на сайте ФНС и при необходимости проконсультируйтесь со специалистом.

Оцените статью:

[Всего голосов: 0 Средняя оценка: 0]